Уровень достаточности средств втб инвестиции что это значит

Мы отправим вам письмо со ссылкой

для сброса пароля

Пользователь с такой почтой не зарегистрирован

Пользователь с таким e-mail уже существует.

Войти с этой почтой

Регистрация

Регистрация

Помощь

Здесь вы найдёте ответы на многие вопросы по инвестированию.

На какие показатели смотреть в приложении в ВТБ Мои Инвестиции

Следить нужно только за уровнем достаточности средств — УДС. Он показывает, достаточно ли у вас залога под взятые взаймы активы.

Если вы займёте у брокера деньги или ценные бумаги, в приложении ВТБ Мои Инвестиции у вас начнёт отображаться раздел «Уровень достаточности средств».

Если показатель уровня достаточности средств синий — залога достаточно, если жёлтый — скоро может потребоваться увеличить залог, если красный — залога недостаточно.

Когда залога будет недостаточно, поступит уведомление, что его нужно увеличить. Если этого не сделать, брокер может принудительно продать часть активов с вашего счёта. Такая ситуация называется маржин колл.

Не пропустите важные подборки

Во что и как можно инвестировать

Зачем вообще инвестировать

Если хочется начать, но лень глубоко разбираться

Что надо знать, чтобы торговать как профи

Будьте в курсе новостей Школы

Что-то пошло не так

Добро пожаловать!

На вашу почту отправлено письмо со ссылкой для подтверждения регистрации

Пользователь с такой почтой не зарегистрирован

Согласие на обработку персональных данных

Действуя свободно, своей волей и в своём интересе, а также подтверждая свою дееспособность, я даю свое согласие Банку ВТБ (ПАО) (далее — Банк), расположенному по адресу Дегтярный переулок, д. 11, лит. А, г. Санкт-Петербург:

В указанных целях Банк вправе осуществлять передачу моих персональных данных в объёме, необходимом для достижения указанных в Согласии целей, третьим лицам на основании заключённых с ними договоров, в том числе операторам связи, организациям, входящим в группу компаний ВТБ, Партнёрам Банка.

Согласие дается на обработку следующих персональных данных: фамилия, имя, адрес электронной почты, файлы cookie, иные пользовательские данные в объёме, необходимом для достижения указанных в Согласии целей.

Согласие действует до достижения целей обработки персональных данных и может быть отозвано мной или моим представителем путём направления письменного заявления Банку по электронному адресу info@vtb.ru или направления письменного заявления Банку в любое отделение Банка в соответствии с законодательством Российской Федерации.

Вы уверены, что хотите удалить ваш вопрос?

Уровень достаточности средств в ВТБ Инвестиции: что это такое, как убрать

Когда клиент ВТБ решит занять у брокера деньги или взять в долг ценные бумаги, в приложении «Мои инвестиции» появится раздел «Уровень достаточности средств».

В нем будет отображено имеется ли у клиента достаточно средств для залога под полученные активы.

В чем суть этого уровня

Когда данный показатель горит синим цветом, то можно не волноваться. Это свидетельствует о том, что залога хватает. Если же цвет желтый, то, скорее всего, потребуется увеличение средств.

Если же показатель горит красным, то появится уведомление, что залог требуется увеличить. Чтобы сделать это, надо просто пополнить счет, тогда уведомление исчезнет. Если не сделать это вовремя, то брокер имеет право на принудительную продажу активов со счета клиента.

В этом случае предупреждение тоже уберется, но ценных бумаг станет меньше.

Как рассчитывается размер гарантийных активов, которые нужны для того, чтобы открыть и сохранить открытую позицию по срочному инструменту

Для этого, чтобы обеспечить достаточный размер залога по ряду срочных инструментов, клиент обязан обеспечивать резервирование гарантийных активов на плановой позиции.

При этом сумма должна равняться стоимости зарезервированных ТС и банком под процедуру открытия и последующему удержанию открытой позиции по интересующему клиента срочному инструменту.

Важно! Обязательно следует учитывать, что в расчет также берется и комиссия, которую взимают банк и брокер за проведение регистрации сделки по открытию, а затем и закрытию позиций.

Когда клиент подает заявку на то, чтобы приобрести опцион, ему надо обеспечить резервирование премий по опционам, которая взимается с покупателя.

Чтобы узнать информацию касательно необходимых размеров гарантийного обеспечения, что резервируется для проведения сделки, можно связаться с представителем ВТЮ по телефону горячей линии – 8 (800) 100-24-24. Также можно воспользоваться системами удаленного доступа и пообщаться со специалистами в чате.

Коэффициент или уровень достаточности средств был разработан именно для того, чтобы инвесторы смогли рассчитывать и понимать, сколько средств они еще могут вложить и сколько придется добавить, чтобы провести ту или иную операцию.

Убрать данный показатель из кабинета нельзя, т.к. он необходим для проведения различных расчетов и комфортной работы инвесторов на бирже. Без него люди не смогут видеть, какими залоговыми возможностями они обладают.

Как шортить в ВТБ Мои Инвестиции

Привычная схема заработка для большинства долгосрочных или начинающих инвесторов – купил и держи, пока цена не станет выше. Но фондовый рынок позволяет идти и другим путем – делать ставки на понижение и получать доход на падающем рынке. Как шортить в ВТБ Мои Инвестиции и в чем риск таких сделок, расскажет аналитик сервиса Бробанк.

Что такое шорт акций

Чтобы получить выгоду на падающем рынке, когда активы дешевеют, инвесторы открывают короткие непокрытые позиции – шорт.

Непокрытые или необеспеченные позиции – это такие сделки, на проведение которых использованы заемные средства брокера. В случае в шортом, в долг берут не деньги, а ценные бумаги – акции или облигации. Сделки с заемными деньгами или ценными бумагами брокера называют маржинальными.

Кредитное плечо при сделках шорт – это количество бумаг, которые может выдать брокер при открытии необеспеченной сделки. К примеру, на инвестиционном счете 500 тысяч рублей, а плечо 1:2 означает, что брокер может выдать активов еще на 500 тысяч. «Плечо» подключается автоматически в ВТБ Инвестициях. И, если провести сделку, на которую будет недостаточно своих денег, недостающая сумма будет взята взаймы, о чем инвестору придет уведомление.

Короткие сделки проходят в два этапа:

Разница между ценой покупки и продажи становится прибылью инвестора. Но за пользование бумагой брокер возьмет процент. Кроме того, он спишет комиссию при проведении сделок продажи и покупки актива. Маржинальные сделки позволяют инвесторам значительно увеличить размер прибыли, однако при таких операциях возможны и слишком большие убытки.

Обратите внимание, с 1 октября 2021 года изменился порядок доступа к маржинальным сделкам, так как они связаны с повышенным риском. Если вы никогда до этого не открывали необеспеченные позиции, то для начала придется пройти специальный тест. Вопросы для тестирования разработаны Банком России. Если допустили ошибку в ответах, тест можно пройти еще раз. Количество попыток не ограничено. Если хотите торговать в шорт и лонг, придется сдать тест для каждого вида сделок. Но после успешной сдачи операции будут доступны навсегда.

Что такое уровень достаточности средств

При открытии необеспеченной сделки в личном кабинете или в приложении ВТБ Мои Инвестиции появится раздел «Уровень достаточности средств». Там видна информация о том, достаточно ли залога для проведения маржинальных операций. Индикатор может быть трех цветов:

Если не реагировать на желтый индикатор и он станет красным, брокер может принудительно закрыть позиции, после того как направит инвестору маржин-кол – специальное уведомление.

Правила расчета маржинальных показателей для сделок шорт и лонг в ВТБ Инвестиции описаны по этой ссылке.

В чем риск сделок на понижение

При сделках на понижение цены потери инвестора могут быть бесконечными. Поэтому такой вид маржинальной торговли считается самым рискованным.

Допустим, клиент взял взаймы у брокера акцию, которая на момент открытия короткой позиции стоила 1000 рублей. Но расчет о снижении цены оказался неверным. То есть цена не только не упала, но и продолжила расти. Через 10 дней стоимость акции поднялась до 2000 рублей. Если клиент в этот момент примет решение закрыть позицию, ему придется покупать акции по цене в 2 раза выше, чем он продал активы при открытии шорта. Убыток уже составит 100%. Но акции могут расти до 3-5 тысяч и до бесконечности, а, значит, максимальный убыток инвестора не ограничен. Кроме того, брокер спишет проценты за каждый день, когда пока будет переносить непокрытую позицию. Поэтому убыток шортиста окажется еще выше, и продолжит увеличиваться каждый день, если котировки не начнут падать.

При открытии лонга – длинных позиций, которые рассчитаны на рост цены акций, риск у инвестора органичен. По ним убыток не может быть больше, чем 100%. Акции не могут стоить меньше 0. К примеру, акция куплена за 1000 рублей с расчетом на рост цены. Но прогноз не оправдался и актив начал дешеветь. В итоге компания обанкротилась и акции обесценились. Но даже при таком развитии событий инвестор не может потерять больше, чем 1000 рублей, которые он потратил на покупку акции плюс процент брокера за перенос непокрытой позиции.

Как застраховаться от рисков

Необеспеченные позиции – одна из самых частых причин банкротства инвесторов и трейдеров. Если не ограничивать максимально допустимый убыток, можно обанкротиться. Чтобы этого избежать страхуйте сделки при помощи уведомлений, которые можно установить, чтобы они приходили, когда цена достигнет критичного для вас значения. С этой же целью установите стоп-лосс. Это специальные заявки, которые брокер ВТБ проведет автоматически, когда цена достигнет установленного вами уровня.

Обратите внимание, что иногда стоп-лоссы могут не сработать. Это происходит из-за эффекта «проскальзывания», когда цена слишком быстро перескочила с одного уровня на другой и минула показатель, который был установлен вами. Всегда просматривайте личный кабинет или мобильное приложение, если открывали необеспеченные сделки, так вы сможете избежать маржин-колов.

Какие акции можно шортить в ВТБ

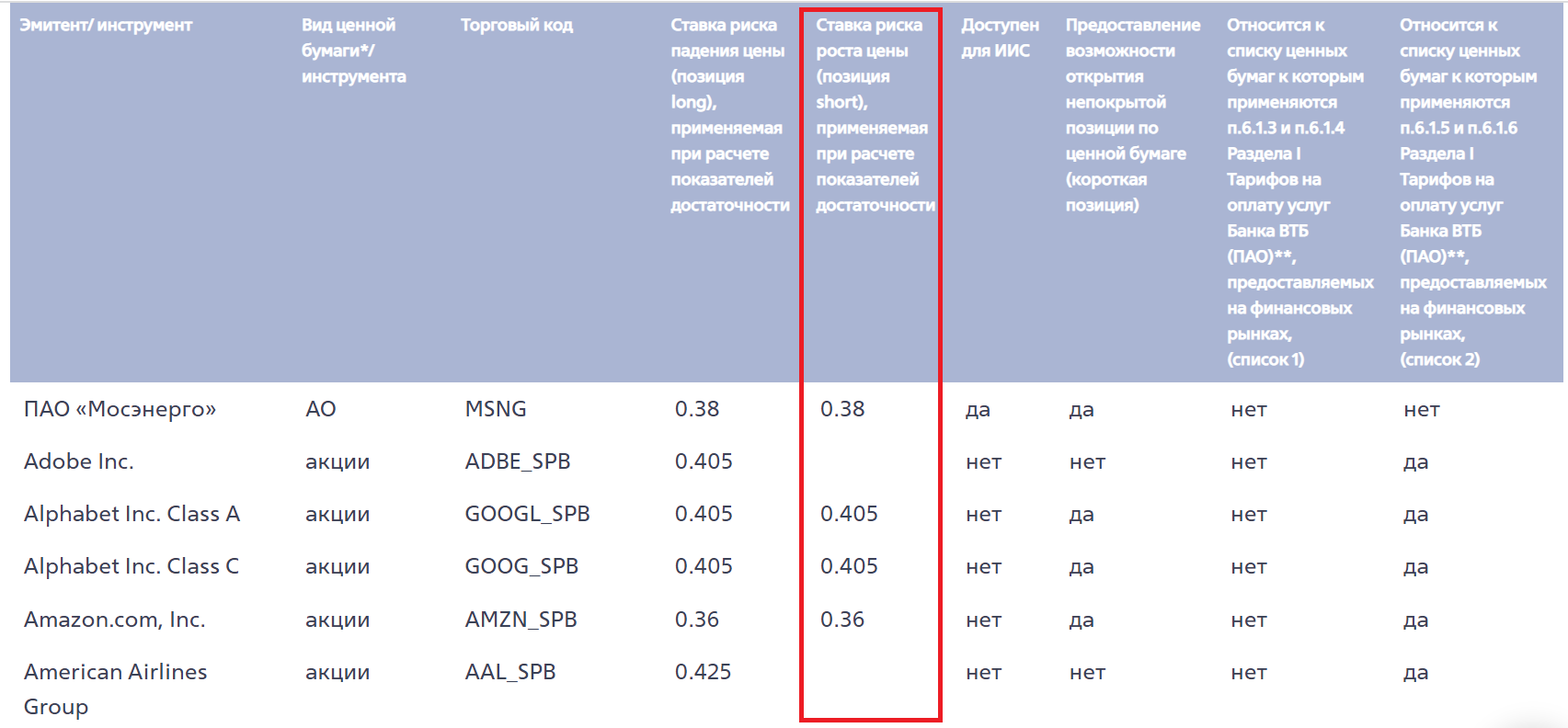

Брокеры ограничивают перечень бумаг, которые инвесторы могут шортить. Поэтому играть на понижении получится только с активами из разрешенного списка. Полный перечень акций и облигаций, которые можно шортить у брокера ВТБ опубликован по этой ссылке. Ставку риска шорт смотрите в 5 столбце таблицы «Список ликвидных финансовых инструментов».

Чем лучше ликвидность у актива и больше объем торгов, тем вероятнее, что ВТБ включил бумагу в список для шорта. У самых популярных активов на рынке более низкие риски и ниже ставка для открытия короткой сделки. Если у бумаги минимальный объем торгов, скорее всего, шорт по ней будет недоступен. Список активов регулярно обновляется на сайте брокера. Поэтому актуальные значения ставок риска шорт и доступность коротких сделок смотрите непосредственно перед тем, как открывать позицию.

Комиссии ВТБ брокера за маржинальную торговлю в шорт

За перенос необеспеченных сделок на следующий торговый день брокер ВТБ берет комиссию:

| Тип сделки | Ставка кредитования, в % годовых |

| Ценные бумаги в рублях | 13% |

| Ценные бумаги в иностранной валюте | 9% |

| Иностранная валюта под обеспечение рублей | 13% |

| Иностранная валюта под обеспечение ценных бумаг. Такие операции переносятся двумя сделками по разным ставкам | Покупка валюты за рубли – 13% Покупка рублей за бумаги – 16,8% |

Подробнее о тарифах брокера можно узнать по ссылке. Для сделок лонг у ВТБ брокера предусмотрены другие комиссии.

Какие уровни риска у клиентов ВТБ брокера

В ВТБ инвестору могут присвоить один из двух уровней риска:

Условия для присвоения повышенного уровня риска:

При выполнении любого из условий активируется автоматически статус клиента с повышенным уровнем риска. Если вы хотите его сменить на стандартный уровень, подайте письменное заявление в любом офисе ВТБ, в котором оказывают инвестиционные услуги.

Что может стать поводом для открытия короткой сделки

Чаще всего предпосылками для открытия шорта становятся:

Нет никаких гарантий, что выбранная стратегия принесет результат. Любой прогноз даже самого опытного аналитика или инвестиционного агентства может не оправдаться. Поэтому очень важно осознавать, что игра на понижении всегда связана с риском. Рынок может продолжить рост, цена на акции компании не упадут до уровня конкурентов, а новости об открытии подтвердятся, что укрепит позицию бизнеса. Однако приведенные варианты – это наиболее частые поводы для открытия коротких позиций, которые используют шортисты для увеличения доходности.

Как открыть и закрыть шорт в ВТБ Мои инвестиции

Открыть короткую позицию у ВТБ брокера можно в личном кабинете на сайте, в торговом терминале QUIK или в мобильном приложении ВТБ Мои Инвестиции. Самый простой вариант – мобильное приложение:

На вкладке «Главный» вы увидите акции, которые проданы в шорт со знаком минус. Для закрытия позиции просто купите нужное количество акций. Никаких дополнительных действий не требуется. Шорт у ВТБ брокера закроется автоматически.

Дополнительные нюансы коротких сделок

Чтобы доходы от шорта были выше расходов, обратите внимание на несколько нюансов при открытии необеспеченных сделок:

Не используйте маржинальную торговлю, если не готовы рисковать. Помните, что риск по коротким позициям неограничен. Если допустить просчет и не установить стоп-лоссы по шортам, можно потерять слишком много.

Максимум плюс

Преимущества программы

Защита капитала

100% защита финансового портфеля, без риска потери вложенных средств

Страховая защита

Страховые выплаты до 300% от суммы инвестиций

Налоговые льготы

Льготное налогообложение дополнительного инвестиционного дохода. Страховые выплаты в случае ухода из жизни не облагаются НДФЛ

Юридические привилегии

Средства не делятся при разводе, не подлежат конфискации и аресту. Нет необходимости ожидать 6 месяцев для получения наследства

Страховая компания делит капитал на две части — консервативный портфель и активный портфель — и вкладывает их в разные инструменты.

Консервативный портфель — средства инвестируются в рублях в инструменты с фиксированной доходностью и обеспечивают полный возврат средств, вложенных в программу (депозиты, облигации и т.п.).

Активный портфель — средства инвестируются в валютные инструменты, привязанные к доходности базового актива, и обеспечивают вам инвестиционный доход, а также доход на росте курса доллара США.

За счет того, что консервативный портфель медленно, но стабильно растет, в конце срока действия договора вам гарантированно возвращается 100% вложенных средств.

В зависимости от роста выбранного базового актива за время действия договора вы можете получить потенциально неограниченный доход от ваших вложений. При падении базового актива вы ничего не потеряете.

В основе инвестиционной стратегии лежит широко диверсифицированный индекс — Solactive Momentum Intelligent Diversified Allocation Index — распознающий экономические циклы различных регионов и отраслей (тикер — SMIDAI2).

Сектора, в которые осуществляется инвестирование в рамках данной стратегии:

Стабильный доход обеспечивается за счет адаптации портфеля индекса к рыночной конъюнктуре.

* Выплаты ограничены размером страховой суммы — 7 млн руб. для застрахованных в возрасте до 72 лет на дату окончания договора, 1 млн руб. для застрахованных старше 72 лет на дату окончания договора.

** Но не более 3 млн руб. для застрахованных в возрасте до 65 лет на дату окончания договора.

Страховые взносы в программу не подлежат страхованию «Агентством по страхованию вкладов». Результаты инвестирования и доходность программы в прошлом не определяют доходность в будущем.

ВТБ «Мои инвестиции» продал не маржинальные акции

На моём брокерском счёту было 16 акций Virgin Galactic, из них взято было на маржинальные средства всего лишь 2 штуки. Сегодня я обнаружил, что из 16 акций у меня осталось всего 4! Я понимаю, была продажа по маржин колу, как мне сказали во всех службах поддержки, но какое имели право продавать акции за мои собственные средства?

Началось все сегодня с того что я продал 71 акцию Дагэнергосбыт, на моем счёте открылась шорт позиция в 71 акцию, я сразу же подумав что произошел «дабл клик» купил обратно 71 акцию энергосбыта, показало все чётко в 0. Позиция была закрыта. Именно эти акции я продавал за маржинальные средства.

Затем я купил на свободные маржинальные деньги акции другой компании и пришло сообщение что возможно принудительное закрытие позиций, хотя как такого минуса за маржу там было только по 2 акциям Virgin Galactic. В итоге я спустя несколько часов смотрю в приложение, а там и Энергосбыт 71 акция и последняя так же куплена и порядка 12 акций Virgin Galactic проданы.

Не увидел никакой связи, тех поддержка разводит руками и даже не видит что Энергосбыт открывался в короткой позиции. Так что друзья мой вам совет, даже государственный брокер при любом неудобном для них стечении обстоятельств высосет ваши не кредитные акции и глазом не моргнет. Как минимум отключайте маржинальный торговлю(если это вообще может помочь)как максимум завязывайте с инвестициями с данным брокером. Даже и не знаю куда податься теперь. В Тинькофф тоже был пройден горький опыт, оттого и ушел в ВТБ, а тут оказалось не лучше. 👎

Средняя была 48, 2 акции брал на уровне 25 для усреднения за маржу. Продалось на 23, несколько дней назад проседала и и до 21.98 и все было в порядке, до маржин кола было ещё очень далеко

Причем здесь инвестиции? У автора спекуляции в чистом виде

Ирония в сторону автора, этот совет для него.

Маржинальная торговля и инвестиции две разные вещи

Очередной мамкин хомяк не согласен с правилами спекуляции на бирже? И опять он прав, а ВТБ инвестиции плохой дядька?

Добрый день!

Чтобы мы могли проанализировать ваше обращение, уточните нам, пожалуйста, ваши ФИО и дату рождения. Информацию можете направить на наш адрес электронной почты SMedia@vtb.ru. В теме письма просим указать «VC_qwert qwert».

С уважением,

Команда ВТБ

Оооо, и выложите результат «расследования» сюда) я везде топлю за ВТБ, так как такой четкой работы не видел ни у ТКС, ни у Сбера.

Добрый день!

Мы проанализировали ваши операции. Дело в том, что вы открыли маржинальную позицию. Совершили операции (покупка ДагСб АО, время 14:29 – 14:30), которые снизили ваш показатель Уровня достаточности средств ниже нуля. Вечером того же дня произошло закрытие ваших позиций, поэтому баланс ушел в минус.

Надеемся на понимание.

С уважением,

Команда ВТБ

Сразу на биржу иди, без различных прокладок

расскажите секрет, как физик пойдет на биржу прямо?

Ну нет. Вы серьёзно?

Задолженность была порядка 5 тысяч из общий суммы акций virgin в 37 тысяч. Продали вместо 2-х акций взятых за маржу 12, 10 из них были куплены за собственные средства соответственно. Продажа произошла не на самом низком уровне, пару дней назад была и ниже, но никаких намеков на маржин колл не было

Да, маржинальная торговля с таким подходом явно вам не подходит) «подумал что произошел дабл клик а потому купил ещё акций») А как же история сделок? Почему бы не проверить а точно ли было это событие, прежде чем совершать хаотичные метания? Ну и про «продал 12 акций из которых только 2 куплены на маржинальный средства». Нету у брокеров никакого контроля что какие то конкретные акции куплены именно на маржинальный средства. Акции покупаются просто в минус, но они точно такие же как и остальные. А вот минус по счету покрывается сделками репо. И если счёт подходит к МС, то брокер имеет право продать со счета любые акции, которые он принимает к маржинальному кредитованию. В минус можно купить даже акции, которые которые брокер не принимает в расчет маржинального кредитования, и при этом при МС он эти акции даже не будет пытаться продать, а продаст только то, что брал в залог по кредиту. Так что вопрос к ВТБ только в том, был ли показан минус по Дагэнергосбыту (верю что был, я похожее видел у них по фьючерсам), и будут ли они с этим бороться.

Но здравомыслие, изучение рисков и понимание используемых инструментов это не про автора..

Но если разделить средства на 2 счета, то на маржиналке слишком мало акций можно купить, а на одном счете намного больше))) Но. в приложеньице то не видно, что в залог ушли и другие бумаги, можно и права покачать что нас обманули)

У если что ВТБ также до 10 счетов можно сделать.

О, наконец-то ВТБ! Я уж думал их тут не бывает. Ато все Тинькофф да Тинькофф)

В тинькофф гораздо больше хомячья, соответственно, и постов больше.

Нужно иметь в портфеле собственные средства, в пределах комиссии и небольшой запас. А маржинальные необходимо отключить в настройках. По собственному опыту скажу: ситуация была сегодня не в ВТБ и не в Тинькофф. Хотела докупить в портфель для ровного счета на просадке ММК, вместо 50 акций (5 лотов) в спешке купила 50 лотов по рыночной. Маржинальные сделки у меня отключены, я за этим слежу. Как программа допустила, не пойму. Я тут же с убытком продала эти 500 акций, потеряв 1000 руб, написала в техподдержку. Спецы руками разводят, действительно марж.отключена, минус я выкупила теми же акциями, хотя можно было выкупить суммой, т.е. продать не 50 лотов, а 45, но я не стала путаться. Спец подтвердил, что минуса нет. Никакие сделки сегодня больше не рискнула проводить, жду рассмотрения заявления

У них реально глючное приложение, об этом надо помнить. Если есть возможность работы на компьютере/ноутбуке, лучше поставить quik.

Офф. ММК, похоже, не на дне, его сегодня знатно пролили.

Тебя спасли от краха, часть депозита сохранили, а ты не доволен)

Добро пожаловать в мир ВТБ Инвестиций. Это норма (с). Когда их API или API мосбиржи начинает тормозить, случаются и не такие чудеса. К счастью, это происходит не так часто, но если замечаете, что посыпались ошибки отправки заявок или заявка проходит крайне медленно, лучше воздержаться от сделок. Попадал и не раз, техподдержка у них обычно играет в футбол или в «тупика».

Рассматриваю финам, есть мнение? По отзывам мнения разнятся.

Я с ними не работал, но судя по отзывам все везде примерно одинаково, наверное, есть смысл сравнить размер комиссии.

По багам да, у меня сложилось ощущение, что всё везде одинаково.

По остальным критериям – у ВТБ гораздо дружелюбнее и интуитивнее приложение и сервис, у Финам очень хороший доступ на иностранные биржи (для квалов). Есть смысл пользоваться услугами обоих брокеров.

Для спекуляций Финам очень хорошо подходит, вплоть до того, что есть защитное время стоп-лосса, чтобы не выбило тенью при краткосрочной высокой волатильности

Регистрация

Регистрация