Удельный вес внеоборотных активов больше чем оборотных

О чем говорит увеличение оборотных активов в балансе?

Что показывает увеличение оборотных активов?

Из чего складываются оборотные активы и какая доля приходится на каждый его вид, можно посмотреть в разделе II бухгалтерского баланса предприятия. Проводить анализ структуры оборотных средств необходимо по их группам и в динамике, сравнивая данные с показаниями предыдущих отчетных периодов и учитывая специфику коммерческой деятельности предприятия.

Рассмотрим наиболее вероятные изменения в сумме каждого элемента оборотных средств.

2. Постоянное увеличение объема готовой продукции может указывать на неудовлетворительную работу отдела сбыта, снижение спроса на продукцию, неправильную политику по ценообразованию. «Запертые» средства в непродаваемых запасах продукции — верный путь к снижению платежеспособности предприятия и его зависимости от привлечения денег извне. Этот показатель — тревожный сигнал для руководства и требует принятия своевременных решений.

3. Увеличение дебиторской задолженности в целом может свидетельствовать и о положительной динамике — например, предприятие разработало эффективную схему по продаже своих товаров в кредит. Для анализа дебиторку следует разграничивать:

4. Увеличение объемов финансовых вложений, которые делает предприятие, тоже можно толковать двояко:

Увеличение оборотных активов и их доли в имуществе предприятия является, в общем, позитивным явлением, однако оно не должно становиться причиной уменьшения оборачиваемости средств и платежеспособности организации, а также фактором снижения деловой активности.

Может ли безвозмездный вклад увеличить оборотные активы предприятия? Ответ на этот вопрос есть в КонсультантПлюс. Если у вас нет доступа к системе, получите пробный онлайн-доступ бесплатно.

О чем свидетельствует уменьшение оборотных активов?

Уменьшение оборотных активов говорит тоже о неоднозначных изменениях, происходящих в финансовом состоянии фирмы. Рассмотрим наиболее вероятные случаи снижения каждого элемента структуры средств в обороте и их влияние на результат деятельности предприятия.

1. Уменьшение запасов и сырья, а также товаров и готовой продукции может указывать на сворачивание производства, нехватку оборотных средств или неудовлетворительную работу отдела снабжения.

2. Снижение дебиторской задолженности рассматривается в общем как положительное явление. Но правильно будет оценивать его в связи с объемом выручки:

3. Уменьшение объемов денежных средств может поставить предприятие в состояние неплатежеспособности и невозможности вовремя рассчитаться по обязательствам. Сам по себе данный факт, конечно, негативный. Однако он чаще всего является следствием обстоятельств, которые мы рассмотрели выше:

Итоги

Из вышесказанного можно сделать вывод, что оборотных средств по каждому виду должно быть определенное количество, необходимое для эффективного функционирования бизнеса. То есть должна существовать оптимальная норма, показатели выше или ниже которой будут негативно сказываться на состоянии предприятия.

Нельзя однозначно сказать, является ли увеличение оборотных активов положительной тенденцией, без детального рассмотрения изменения составляющих элементов. Анализ и оценку состояния средств в обороте предприятия следует проводить с учетом особенностей деятельности организации, чтобы вовремя принять необходимые управленческие решения.

Главбух как финдир: корректировка планов предприятия по данным отчетности

По завершении первого полугодия любому предприятию необходимо оценить результаты деятельности, ведь позади уже половина отчетного периода и достаточно данных для расчетов и анализа. На данном этапе у предприятия есть возможность скорректировать планы на будущий период.

Основной источник информации для анализа деятельности за первое полугодие — бухгалтерская отчетность (как и за год).

Нормативная база

Особенности составления и предоставления бухгалтерской отчетности в налоговые органы предусмотрены:

Бухгалтерская отчетность, составленная за месяц и квартал нарастающим итогом с начала отчетного года, называется промежуточной. Предприятия обязаны формировать ее не позднее 30 дней по окончании отчетного периода.

Так как в налоговую надо подавать только годовую бухгалтерскую отчетность (ст. 23 НК РФ), промежуточная отчетность, как правило, необходима для анализа деятельности за первое полугодие, а также для представления акционерам и учредителям, инвесторам, членам совета директоров или кредитной организации.

Отличительной особенностью промежуточной отчетности от годовой является ее состав — она включает только бухгалтерский баланс и отчет о финансовых результатах. Такого набора документов и информации в них достаточно для проведения корректного анализа деятельности предприятия за полгода.

Унифицированных форм промежуточной отчетности нет, поэтому организации имеют право разрабатывать собственные формы отчетности при соблюдении требований ПБУ 4/99. Рекомендуем в случае самостоятельной разработки форм промежуточной отчетности за основу брать формы годовой отчетности — формы по ОКУД 0710001 (бухгалтерский баланс) и ОКУД 0710002 (отчет о финансовых результатах), а в учетной политике — утвердить формы промежуточной отчетности, указать отчетный период, состав отчетности и т. д.

Итак, на основании данных промежуточной отчетности предприятия за первое полугодие можно оценить эффективность размещения капитала, структуру заемных и собственных средств, финансовую результативность хозяйственной деятельности. Мы займемся:

Горизонтальный и вертикальный анализ промежуточной бухгалтерской отчетности

Вертикальный анализ предполагает расчет удельного веса статей отчетности в валюте баланса для того, чтобы оценить структуру средств предприятия и их источников, т. е. определить соотношение статей бухгалтерского баланса, проанализировать статистику изменения удельного веса и на основе этого спрогнозировать изменение структуры в ближайшем будущем.

Итак, рассмотрим порядок проведения вертикального анализа промежуточного бухгалтерского баланса (табл. 1) и сделаем выводы на основе полученных результатов.

Таблица 1

Вертикальный анализ промежуточного бухгалтерского баланса за I полугодие 2016 и 2017 гг., тыс. руб.

Финанализ для бухгалтеров: как по отчетности понять состояние компании

Финансовое состояние организации зависит от эффективности трех направлений деятельности:

1. Основной (производство и реализация товаров, работ, услуг);

2. Инвестиционной (приобретение и продажа внеоборотных активов);

3. Финансовой (привлечение финансирования, работа с финансовыми инструментами, распределение прибыли).

Результаты номенклатурной и сбытовой политики, итоги работы по выбору поставщиков определяют размер прибыли от продаж, подходы к формированию запасов и ведению взаиморасчетов с покупателями и поставщиками — размер оборотных активов и краткосрочных обязательств.

Капитальные вложения меняют величину внеоборотных активов и (нередко) заемных средств и влияют на финансовый результат через размер амортизационных отчислений, имущественного налога, доходов от финансовых вложений, прибыли или убытка от выбытия фондов.

Работа с заемным капиталом отражается в пассиве баланса и процентных расходах отчета о прибылях. Действия, влияющие на размер прибыли, в сочетании с дивидендной политикой организации определяют величину ее собственного капитала.

Как видим, все происходящие в компании события так или иначе влияют на размеры ее прибыли, активов и пассивов, на основании которых рассчитываются ключевые финансовые показатели (ликвидности, финансовой устойчивости и рентабельности).

Изучив строки отчетности, которые фиксируют последствия тех или иных управленческих решений, можно судить о влиянии этих решений на финансовое положение организации.

Причины изменения чистого оборотного капитала и коэффициента общей ликвидности

С математической точки зрения чистый оборотный капитал (Оборотные активы – Краткосрочные обязательства) и коэффициент общей ликвидности (Оборотные активы / Краткосрочные обязательства) снижаются, если краткосрочные обязательства увеличиваются быстрее, чем оборотные активы.

Для управленческого анализа такое объяснение не актуально, так как рост краткосрочного заемного капитала является лишь следствием изменений в размерах имущества, собственных средств и долгосрочных займов организации. Эту закономерность можно установить не только на уровне логики, но и через трансформацию формулы расчета ЧОК:

ЧОК = Собственный капитал + Долгосрочные обязательства – Внеоборотные активы.

В равной степени неактуально было бы рекомендовать оптимизировать показатели за счет наращивания оборотных активов (что, по сути, означает создание максимальных запасов, предоставление неограниченных отсрочек покупателям) и сокращения краткосрочных обязательств (отказ от отсрочек платежей, предоставляемых поставщиками, и авансов со стороны покупателей).

Причины снижения чистого оборотного капитала и коэффициента общей ликвидности, которые можно выявить по данным финансовой отчетности, перечислены в табл. 1. Примеры, иллюстрирующие методику в действии, предложены далее.

Таблица 1. Причины снижения чистого оборотного капитала и коэффициента общей ликвидности

№ примечания

Причина снижения коэффициента общей ликвидности

Выявление причины по данным отчетности

Причину сокращения собственного капитала можно определить по данным отдельных строк баланса в разделе III «Капитал и резервы», отчета об изменениях капитала и отчета о финансовых результатах.

Если сокращение собственного капитала было замещено долгосрочными обязательствами, ЧОК и коэффициент общей ликвидности избегают падения; замещение краткосрочными обязательствами неизменно «тянет» показатели вниз.

С управленческой точки зрения важно установить, какие действия привели к сокращению капитала и резервов — результаты деятельности (убытки), решения в области распределения прибыли в пользу собственников (начисление дивидендов) либо иные операции, которые перечислены в отчете о движении капитала.

Переоценка внеоборотных активов — как в сторону уменьшения стоимости (уценка), так и в сторону увеличения стоимости (дооценка) — не приводит к изменению показателей ликвидности, так как в этом случае собственный капитал и внеоборотные активы изменяются на одну и ту же величину.

Результат капитальных вложений — дополнительная прибыль — нередко возникает в долгосрочной перспективе по отношению к моменту осуществления инвестиций.

Если в краткосрочном будущем предстоит исполнить обязательства по операциям, результат которых (прибыль как источник погашения обязательств) будет получен в более отдаленном времени, ситуация с текущей платежеспособностью компании становится более напряженной. Об этом сообщит снижение коэффициента общей ликвидности и чистого оборотного капитала.

О направлении инвестирования средств — в нематериальные активы, основные средства, финансовые вложения или активы, передаваемые в аренду (доходные вложения в материальные ценности) — позволят судить возрастающие значения в соответствующих строках баланса (раздел «Внеоборотные активы»), а также пояснения к отчетности № 1 «Нематериальные активы», № 2 «Основные средства», № 3 «Финансовые вложения».

Если для погашения долгосрочных займов недостаточно собственных средств, привлечение краткосрочных источников неизбежно. Вид краткосрочных обязательств — займы или кредиторская задолженность — с точки зрения анализа не принципиален.

Опираясь на экономические закономерности и формулу (1), можно утверждать, что росту коэффициента общей ликвидности и чистого оборотного капитала способствуют:

1. Рост собственного капитала. Может быть достигнут за счет:

2. Соблюдение правила: если для покупки или строительства внеоборотных активов требуются заемные средства, привлекать долгосрочное, а не краткосрочное финансирование.

3. Реализация (сокращение) внеоборотных активов, результат которой направляется на погашение краткосрочных обязательств.

К сведению

Решение, указанное в п. 2, неоднозначно: долгосрочные займы — это, как правило, значительные процентные расходы, которые уменьшают прибыль и, как следствие, сокращают собственный капитал и ухудшают финансовые показатели. В результате компании с высокой ликвидностью допускают финансирование капитальных вложений краткосрочными обязательствами, так как снижение показателей ликвидности с высокого до среднего уровня не означает существенного ущерба для текущей платежеспособности организации. Для компаний, чьи коэффициенты ликвидности невелики, сохранение приемлемой платежеспособности в краткосрочной перспективе за счет «более дорогого» долгосрочного финансирования не лишено смысла (это можно назвать платой за снижение риска).

В результате анализа необходимо установить, какие из событий оказали положительное, а какие — негативное влияние на показатели ликвидности. Рост или сокращение показателей позволит судить о том, влияние каких событий было более существенным.

Причины изменения коэффициента финансовой устойчивости (автономии)

Коэффициент автономии (Собственный капитал / Итого пассивов) отражает степень зависимости компании от заемного капитала и имеет отношение к оценке долгосрочной перспективы организации.

С точки зрения необходимости погашения долгосрочные и краткосрочные обязательства равнозначны. Поэтому при оценке финансовой устойчивости рассматривается совокупная величина заемного капитала — в отличие от анализа ликвидности, когда долгосрочные обязательства приравниваются к собственному капиталу, так как не требуют погашения в ближайшем будущем.

Небольшое изменение формулы (Собственный капитал / Итого активов) подтверждает, что снижение коэффициента автономии — результат превышения роста активов над собственным источникам финансирования. Отсюда — неизбежное наращивание заемных средств.

Причины, в результате которых возрастает доля заемных источников финансирования и снижается коэффициент автономии:

1. Сокращение собственного капитала в результате убытка или существенных дивидендных начислений (уменьшилась нераспределенная прибыль), бухгалтерского обесценения имущества (сократились накопленные ранее суммы переоценки внеоборотных активов) или медленного роста собственного капитала из-за низкой прибыльности либо невысокой доли чистой прибыли, остающейся в распоряжении компании (низкого уровня самофинансирования).

2. Капитальные вложения, размер которых превышает сумму собственных источников финансирования, возникших в том же периоде (рост внеоборотных активов, превышающий рост собственного капитала).

3. Увеличение оборотных активов, превышающее рост собственного капитала. Может происходить вследствие:

1) увеличение собственного капитала (за счет максимизации прибыли или уменьшения той ее части, которая распределяется в пользу собственников, вложений со стороны собственников и инвесторов);

2) ускорение оборачиваемости активов;

3) приобретение активов в пределах сумм, не превышающих возникшие за период собственные источники финансирования.

В результате дооценки внеоборотных активов значение коэффициента автономии тоже может увеличиться, но интерпретировать такой рост как реальное повышение финансовой устойчивости компании не вполне обоснованно.

Чтобы выяснить причины изменения показателя, изучаются строки отчетности, перечисленные в табл. 1 и пояснениях к табл. 2, 3.

Причины изменения коэффициентов рентабельности

Определяем причины изменения финансовых показателей по данным отчетности.

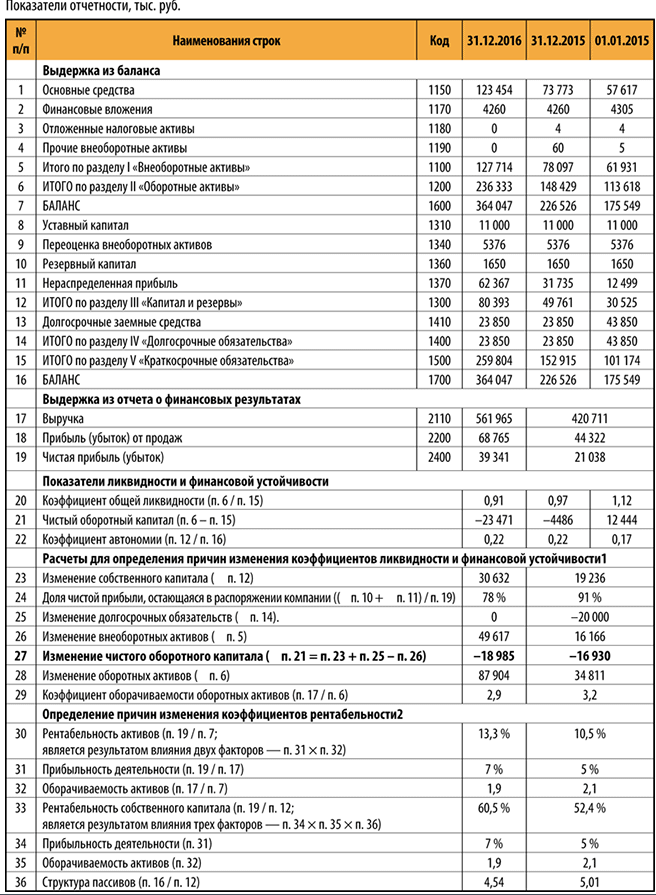

Пример 1

Данные для анализа представлены в табл. 1.

Строки баланса с нулевыми значениями не показаны.

Δ означает расчет по принципу: [значение на конец периода – значение на начало периода].

При анализе изменения долгосрочных обязательств (п. 25) стоит уделять особое внимание изменению долгосрочных займов (Δ п. 13).

Расчет коэффициентов рентабельности в строках 30 и 33, коэффициентов оборачиваемости в строках 29 и 32, а также показателя в строке 36 выполняется на основании средней величины активов или пассивов в периоде, которое определяется по принципу: [(значение на начало периода + значение на конец периода) / 2].

Выводы о причинах изменения чистого оборотного капитала и коэффициента общей ликвидности

В исследуемом периоде наблюдается устойчивая тенденция на снижение коэффициента ликвидности и чистого оборотного капитала (пп. 20, 21). В 2016 г. они опустились ниже уровня, признанного минимально необходимым:

На каждую отчетную дату значения коэффициента автономии остаются высокими, поэтому даже в 2016 г. говорить о снижении и тем более утрате финансовой устойчивости не приходится. Компания была и остается финансово устойчивой.

Замедление оборачиваемости текущих активов (п. 24) повлекло за собой падение оборачиваемости совокупных активов (п. 27) и заметное сокращение коэффициентов рентабельности предприятия. То, что падение рентабельности собственного капитала (–6 %) превысило падение рентабельности активов (–5 %), говорит о том, что структура источников финансирования компании стала менее благоприятной с точки зрения собственников и инвесторов. Этим изменением стало увеличение доли заемных средств (пп. 31, 17).

Во всех периодах причина роста собственного капитала — полученная прибыль (пп. 14, 7, 6), а не переоценка внеоборотных активов (п. 5), что положительно характеризует положение компании.

Отметим снижение объемов прибыли в 2016 г. (п. 14) и как следствие — меньший прирост собственных средств по отношению к предыдущему периоду. Но этот факт не снижал финансовые показатели, а лишь замедлял их рост.

Существенная часть прибыли компании (порядка 50 %) распределяется в пользу собственников (п. 19). В результате увеличивается собственный капитал и, как следствие, финансовые показатели растут медленнее, чем позволяют результаты работы предприятия.

Учитывая достаточно высокий уровень всех финансовых показателей, компания «может себе позволить» сложившиеся параметры работы.

Показатели ликвидности, финансовой устойчивости и рентабельности организации меняются под влиянием следующих параметров:

Для показателя общей ликвидности принципиален не сам размер капитальных вложений, а способ их финансирования — долгосрочными либо краткосрочными источниками. Выбор в пользу долгосрочного заемного капитала способен «поддержать» показатель общей ликвидности, но в дальнейшем может иметь отрицательные последствия для всех коэффициентов за счет большей величины финансовых расходов в составе прибыли.

ВНИМАНИЕ!

Завтра на «Клерке» стартует обучение на онлайн-курсе повышения квалификации для получения удостоверения, которое попадет в госреестр. Тема курса: управленческий учет.

Повысьте свою ценность как специалиста в глазах директора. Смотреть полную программу

Коэффициент соотношения оборотных и внеоборотных активов

Чем отличаются оборотные активы от внеоборотных

Активы предприятия — это все имущество и ресурсы, находящиеся в собственности хозсубъекта. Наличие активов у предприятия свидетельствует о его возможности вести предпринимательскую деятельность.

Остатки по счетам учета внеоборотных и оборотных активов отображаются в бухгалтерском балансе в разделах 1 и 2 соответственно.

Оборотные активы представляют собой ресурсы компании, которые используются до 12 месяцев, в большинстве случаев имеют однократное применение. В состав оборотных активов входят такие статьи баланса, как:

Смотрите пример отражения оборотных активов в бухгалтерском балансе от КонсультантПлюс. Пробный доступ к правовой системе можно получить бесплатно.

Внеоборотные активы — это активы, которыми предприятие намерено пользоваться более 1 года. К ним относятся:

Смотрите пример отражения внеоборотных активов в бухгалтерском балансе от КонсультантПлюс. Пробный доступ к правовой системе можно получить бесплатно.

Что показывает коэффициент соотношения оборотных и внеоборотных активов

Для определения уровня финансовой устойчивости предприятия заинтересованные пользователи бухотчетности могут подсчитать коэффициент соотношения оборотных и внеоборотных активов, используя соответствующие строки бухбаланса по формуле:

К = ОА (стр. 1200) / ВА (стр. 1100),

К — коэффициент соотношения активов;

ОА (стр. 1200) — оборотные активы;

ВА (стр. 1100) — внеоборотные активы.

Рассчитав коэффициент соотношения оборотных и внеоборотных активов, компания сможет определить свой уровень обеспеченности ресурсами и имуществом, а также объем внеоборотных активов, который приходится на 1 рубль оборотных.

Если оборотные активы превышают внеоборотные — что это значит

Пропорция, определяемая из отношения оборотных активов к внеоборотным, характеризует уровень финансовой устойчивости предприятий. Хозсубъекты, у которых внеоборотные активы имеют преимущество, являются более фондоемкими, коэффициент соотношения у таких предприятий меньше 1.

Если же показатель превышает значение 1, это говорит о том, что у предприятия преобладают оборотные активы. Такое преимущество свидетельствует о хорошей финансовой устойчивости хозсубъекта, т. к. оборотные активы более ликвидны, поэтому способны принести деньги в короткое время. Указанный коэффициент характерен для материалоемких производств и торговых предприятий. Если показатель равен 1, это свидетельствует о сопоставимости использования обоих видов активов.

Анализ и своевременное сопоставление динамики коэффициента соотношения поможет хозсубъекту регулировать преобладание того или иного актива, а также принять меры в случае неблагоприятного снижения уровня каждого из активов.

Оборотные и внеоборотные активы принимают участие в расчете многих финансово-экономических показателей, отображают ликвидность тех или иных активов, финансовую устойчивость хозсубъекта, что позволяет отследить уровень финансового состояния предприятия в целом.

Итоги

Соотношение оборотных и внеоборотных активов показывает, какие ресурсы преобладают у хозсубъекта. Используя коэффициент соотношения на практике, предприятие сможет проанализировать, какой из активов является для него наиболее востребуемым, а также выявить неблагоприятную динамику движения ресурсов.

Порядок проведения анализа внеоборотных активов

Что составляет внеоборотные активы предприятия?

Внеоборотные активы предприятия – это средства производства, в течение длительного времени (больше года) используемые в его деятельности. Их отличает:

Факт наличия, состав, состояние, характер владения внеоборотными активами характеризуют имущественное положение юрлица, уровень организации и устойчивость его бизнеса. А грамотное управление этими активами приводит к увеличению доходности предприятия.

Основу внеоборотных активов составляют ОС и НМА, причем определяющее значение среди них в силу потребности в больших объемах и по причине более высокой стоимости имеют ОС. Поэтому анализ внеоборотных активов, без которого становится невозможным управление ими, представляет собой прежде всего анализ состояния ОС.

Цели анализа внеоборотных активов предприятия

Конкретные цели анализа внеоборотных активов определяются задачами, поставленными перед ним лицами, принимающими управленческие решения, и в немалой степени зависят от специфики ведения бизнеса. Обычно анализ является многосторонним, позволяющим оценить:

Результатом анализа должен стать выбор оптимальной модели использования внеоборотных активов, отвечающей имеющейся управленческой задаче.

В процессе анализа осуществляют оценку:

В качестве расчетных показателей используют как абсолютные, так и относительные величины, дающие информацию и для текущей оценки, и для прогноза динамики изменений с выявлением основных причин, от которых они зависят.

Анализ проводят с необходимой глубиной детализации внеоборотных активов в следующей последовательности:

Источники данных для анализа

Источником данных, на которых проводят анализ внеоборотных активов, является прежде всего бухотчетность:

Как оценить платежеспособность организации на основании бухгалтерского баланса? Ответ на этот вопрос есть в КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Кроме того, используют данные:

На данные, относящиеся к ОС, существенное влияние могут оказывать:

Расчетные показатели определяют по данным на начало и конец рассматриваемого года, при необходимости рассчитывают несколько коэффициентов применительно к каждому году из нескольких лет подряд.

Примеры вариантов анализа данных бухбаланса смотрите в материале «Методика анализа бухгалтерского баланса предприятия».

Показатели оценки состояния ОС

Определение показателей, характеризующих состояние и динамику изменения состава ОС, делают применительно к общему списку ОС, по группам и отдельным их видам, выделяемым в группе. Относят к ним следующие показатели:

Кизн – коэффициент износа;

А – величина начисленной амортизации;

ОСперв – первоначальная стоимость ОС.

Кгодн – коэффициент годности;

ОСост – остаточная стоимость ОС;

ОСперв – первоначальная стоимость ОС.

Квыб – коэффициент выбытия;

ОСвыб – стоимость выбывших за год ОС;

ОСнач – стоимость ОС на начало года.

Кобн – коэффициент обновления;

ОСввед – стоимость введенных за год ОС;

ОСкон – стоимость ОС на конец года.

Кмасш – коэффициент масштаба обновления;

ОСввед – стоимость введенных за год ОС;

ОСнач – стоимость ОС на начало года.

Кприр – коэффициент прироста;

ОСввед – стоимость введенных за год ОС;

ОСвыб – стоимость выбывших за год ОС;

ОСнач – стоимость ОС на начало года.

Ироста – индекс роста;

ОСкон – стоимость ОС на конец года;

ОСнач – стоимость ОС на начало года.

Иобн – индекс обновления;

ОСввед – стоимость введенных за год ОС;

ОСвыб – стоимость выбывших за год ОС.

Кинт – коэффициент интенсивности обновления;

ОСвыб – стоимость выбывших за год ОС;

ОСввед – стоимость введенных за год ОС.

Кстаб – коэффициент стабильности;

ОСнач – стоимость ОС на начало года;

ОСвыб – стоимость выбывших за год ОС.

Собн – срок обновления;

ОСнач – стоимость ОС на начало года;

ОСввед – стоимость введенных за год ОС.

Сфакт – фактический срок службы;

ОСкон – стоимость ОС на конец года;

ОСвыб – стоимость выбывших за год ОС.

Показатели эффективности ОС

Эффективность ОС характеризуется уровнем их взаимосвязи с объемами выручки и прибыли. Отражается это в следующих показателях:

ФО – фондоотдача (коэффициент оборачиваемости);

Вреал – объем выручки от реализации;

ОСсред – среднегодовая стоимость ОС.

ФЕ – фондоемкость (период оборота);

ОСсред – среднегодовая стоимость ОС;

Вреал – объем выручки от реализации.

РЕ – рентабельность ОС;

Преал – прибыль от реализации;

ОСсред – среднегодовая стоимость ОС.

ОСсред – среднегодовая стоимость ОС;

ССЧ – среднесписочная численность.

КИ – коэффициент инвестиционной активности;

НЗС – незавершенное строительство;

ОСдох – доходные вложения в матценности;

ОСсред – среднегодовая стоимость ОС.

Оценка влияния ОС на увеличение прибыли

Влияние ОС на прибыль возможно выразить через формулу

Преал – прибыль от реализации;

Вреал – выручка от реализации;

ЗТР – затраты на производство и реализацию;

ФО – фондоотдача (коэффициент оборачиваемости);

ОСсред – среднегодовая стоимость ОС.

Влияние изменения стоимости ОС на прибыль за рассматриваемый период определится из формулы

Преал – прибыль от реализации;

ОСкон – стоимость ОС на конец периода;

ФОнач – фондоотдача на начало периода;

ЗТРнач – затраты на производство и реализацию на начало периода;

ОСнач – стоимость ОС на начало периода.

То есть при одной и той же фондоотдаче увеличение стоимости ОС вызовет увеличение прибыли.

Аналогичным образом рассматривается влияние изменения фондоотдачи на прибыль:

Преал – прибыль от реализации;

ОСкон – стоимость ОС на конец периода;

ФОкон – фондоотдача на конец периода;

ЗТРнач – затраты на производство и реализацию на начало периода;

ФОнач – фондоотдача на начало периода.

То есть при сохранении стоимости ОС увеличение фондоотдачи вызовет увеличение прибыли.

В таком же порядке можно проанализировать обратное влияние (изменения прибыли, выручки и фондоотдачи на величину рентабельности ОС), исходя из последовательных преобразований формулы

РЕ – рентабельность ОС;

Преал – прибыль от реализации;

ОСсред – среднегодовая стоимость ОС;

Вреал – выручка от реализации;

ФО – фондоотдача ОС.

Этот порядок выявления влияния отдельных факторов (а в итоге – их совокупности) на определенные показатели носит название факторного анализа и является логическим завершением всего процесса анализа внеоборотных активов.

О других экономических показателях, дающих представление о финансовом состоянии юрлица, читайте в материале «Основные финансовые коэффициенты и формулы их расчета».