Финансовый рейтинг что это такое

Кредитные рейтинги стран мира: S&P, Fitch и Moody’s

Приветствую, дорогие читатели проекта Тюлягин! Сегодня мы с вами поговорим о кредитных рейтингах стран мира. Наверняка многие из тех, кто следит за экономическими и финансовыми новостями часто слышали о данных рейтингах, а также об международных рейтинговых агентствах, которые присваивают рейтинги странам и крупным компаниям. Сегодня в статье я приведу кредитные рейтинги России и остальных стран мира от самых авторитетных агентств — S&P, Fitch и Moody’s. Также я расскажу — что такое кредитный рейтинг страны и для чего он нужен. Устраивайтесь поудобнее и поехали!

Содержание статьи:

Что такое кредитный рейтинг страны

По свое сути кредитный рейтинг страны — это ее оценка способности выполнять свои денежные обязательства перед партнерами. Другими словами кредитный рейтинг страны это оценка ее платежеспособности. Рассчитывается кредитный рейтинг страны на основе истории прошлой и текущей финансовой деятельности. При расчете кредитного рейтинга в первую очередь учитывается текущее количество активов и взятых обязательств, то есть кредитов и займов.

При оценке кредитного рейтинга страны учитывается риски вложений в инфраструктуру производство и экономику страны, рассматриваются уровень госдолга, и другие макроэкономические показатели — темпы инфляции, политическая и социальная обстановка, уровень коррупции и т.д.. Помимо всего прочего также оценивается стоимость ценных бумаг на биржах, включая международные. Учитывается политика Центрального банка, текущее состояние процентных ставок.

Как и любой другой рейтинг, кредитный рейтинг может быть высоким (положительным) или низким (отрицательным). Для оценки кредитного рейтинга создаются специальные агенства, они могут быть международными или национальными. Наиболее авторитетными кредитно-рейтинговыми агентствами являются S&P, Fitch и Moody’s.

Для чего нужен кредитный рейтинг стран мира

Кредитный рейтинг страны нужен в первую очередь ее инвесторам. Исходя из того или иного рейтинга страны инвесторы принимают решения стоит ли осуществлять свои инвестиции в компанию, в проекты, в отрасль или в облигации конкретного государства. Кредитный рейтинг страны в первую очередь показывает способность государства отвечать по своим обязательствам и указывает на дальнейшие экономические и инвестиционные перспективы страны.

Помимо этого на рейтинге не редко обращают внимание и государственные чиновники, чтобы оценивать текущую работу экономики государства, а также сравнить показатели с другими странами (куда уж без этого).

Шкала международных кредитных рейтингов

В зависимости от кредитного рейтинга того или иного международного агенства, используется та или иная шкала кредитного рейтинга. К счастью, для большинства агентств она очень схожа и отличается незначительно обозначениями. Ниже я приведу расшифровку обозначений для трех рейтингов — S&P, Fitch и Moody’s.

Обозначения и расшифровка агенства S&P

Рейтинговые оценки агенства S&P имеют буквенное обозначения от AAA до D:

Как и для большинства других рейтингов оценки от AAA до BBB считаются инвестиционными и привлекательными. Страны с оценками ниже оцениваются как спекулятивными и высокорискованными для вложений, а их ценные бумаги считаются мусорными.

Обозначения и расшифровка агенства Fitch

У агенства Fitch аналогичные расшифровки как и у агенства S&P, единственной отличие это обозначение состояния ограниченного дефолта помечается отметкой RD. Все остальное абсолютно идентично с шкалой S&P.

Обозначения и расшифровка агенства Moody’s

Шкала агентства Moody’s имеет схожие оценки с двумя с предыдущими с небольшими изменениями:

Международный кредитный рейтинг России

По состоянию на конец 2019 начало 2020 года кредитный рейтинг России оценивается следующим образом:

То есть по мнению двух из трех агентств кредитный рейтинг России является положительным и инвестиционно привлекательным с невысоким уровнем риска.

Кредитные рейтинги стран мира агентств S&P, Fitch и Moody’s

Как я уже писал агенства S&P, Fitch и Moody’s являются наиболее авторитетными и уважаемыми в мире, именно поэтому я привожу их оценки для стран мира ниже. В таблице помимо оценок рейтинга указан также прогноз для каждой из исследуемых стран мира.

А на этом сегодня все о кредитном рейтинге стран мира. Добавляйте сайт в закладки — здесь много интересного. Успехов и до скорых встреч друзья на проекте Тюлягин!

Кредитный рейтинг: что это, как его узнать и почему он так важен

Почему важен кредитный рейтинг

По данным ЦБ РФ, в России на 1 октября за россиянами числились кредиты на сумму ₽23,5 трлн, просроченная задолженность (сумма долга по двум и более обязательным платежам в течение 120 дней) составляет ₽950,9 млрд.

В сентябре только 35,8% заявок на потребкредиты и кредитные карты были одобрены банками (данные НБКИ). В октябре кредитные организации выдали ссуд на 8,7% меньше в количественном отношении, а общая сумма кредитов сократилась на 10,6% по сравнению с сентябрем.

Политика банков будет и дальше ужесточаться. В Госдуме прошел все три чтения законопроект, по которому банкам будут устанавливать количественный лимит на выдачу кредитов. В ситуации, когда банку, условно говоря, будут разрешать выдавать 100 кредитов в день, ему придется тщательно выбирать тех, кому их одобрить. И выигрывать в этом «конкурсе» наверняка будут самые надежные и платежеспособные клиенты. Для оценки потенциального заемщика банки пользуются информацией из кредитной истории заемщика, в том числе учитывают индивидуальный (персональный) кредитный рейтинг (ИКР или ПКР).

По данным Банка России, десять банков из 14 крупнейших в рознице выдают кредиты на основе заявки заемщика и опираются на данные бюро кредитных историй (БКИ) о текущем уровне платежей по кредитам.

Кредитный рейтинг — что это такое, как рассчитывается и на что влияет

Индивидуальный или персональный кредитный рейтинг (ИКР или ПКР) — балл, который присваивается потенциальному заемщику на основании его кредитной истории. Он рассчитывается автоматически бюро кредитных историй (БКИ) на основании ряда переменных: количество открытых и закрытых кредитов, долговая нагрузка (какой процент от общего дохода тратится на оплату кредитов), просроченная задолженность, наличие проданных долгов коллекторам и др. Это аналог банковского скоринга.

«Максимально влияют на уровень рейтинга допущенные заемщиком просрочки. Важное значение также имеет количество действующих кредитов, коррелирующее с долговой нагрузкой заемщика», — отметил генеральный директор ОКБ Артур Александрович.

Чем выше балл кредитного рейтинга — тем больше шансов у человека получить кредит на выгодных условиях. Тем не менее БКИ отмечают, что ИКР носит информационный характер и даже высокий балл — не гарантия одобрения кредита, окончательное решение о выдаче кредита и о его условиях принимает кредитная организация, то есть банк.

По данным НБКИ, средний персональный кредитный рейтинг (ПКР) заемщика по потребкредитам в октябре 2021 года составил 627 баллов (минимальное значение — 300 баллов, максимальное — 850 баллов). Чем выше запрашиваемая сумма кредита, тем более высокие требования предъявляют кредиторы к ПКР. Так, для получения кредита в октябре на сумму от ₽500 тыс. средний балл по ПКР составил 697 баллов, а до ₽30 тыс. — 568 баллов.

ИКР может использоваться не только банками, но и самим человеком. Узнать свой ИКР полезно перед тем, как взять ипотеку или любой другой кредит, чтобы понять, как вас может оценить банк. В случае низкого рейтинга у заемщика будет время его исправить. Кроме того, регулярно проверяя свою кредитную историю, человек может обнаружить, не появились ли в ней ошибки и, соответственно, направить в БКИ заявление о необходимости ее исправить. Также история позволит проверить, не оформлены ли мошенниками на человека кредиты, которые он не брал.

Как и где узнать свой кредитный рейтинг

Данные о кредитных историях и кредитном рейтинге хранятся в бюро кредитных историй — БКИ. Кредитная история и кредитный рейтинг одного и того же человека могут быть разными в разных БКИ. Это связано с тем, с какими банками и другими организациями у БКИ есть договор на обмен информацией.

Допустим, у человека один кредит в ВТБ, и банк сообщает о нем данные в НБКИ, а второй кредит в Сбербанке, который отправляет о нем данные в ОКБ. Соответственно, данные о кредитной истории и кредитном рейтинге из НБКИ и ОКБ будут различаться. Чтобы ознакомиться со всеми частями кредитной истории, необходимо знать, в каких конкретно БКИ они хранятся.

На текущий момент в России работают восемь БКИ, которые внесены в государственный реестр ЦБ:

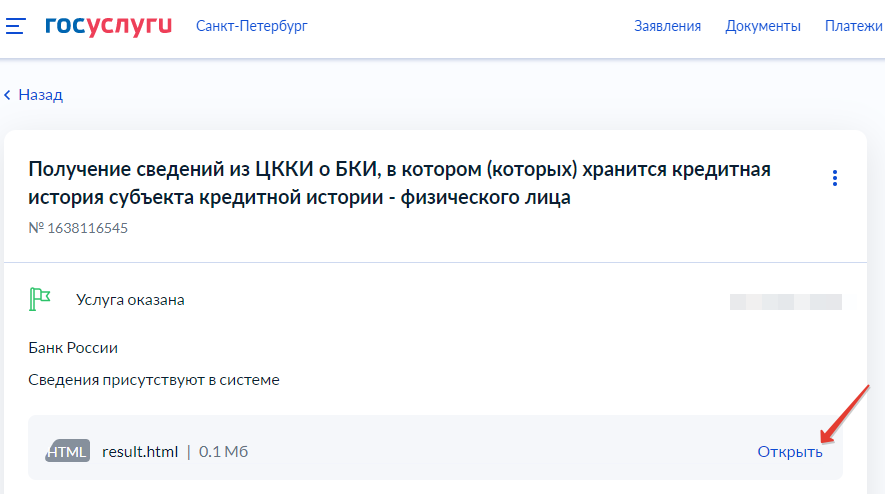

Как узнать кредитный рейтинг через «Госуслуги»

Чтобы не тратить время на запросы в каждое БКИ по отдельности, можно через «Госуслуги» запросить информацию о том, в каких конкретно БКИ хранится кредитная история.

На портале «Госуслуг» нужно пройти на вкладку «Справки/Выписки», далее выбрать раздел «Сведения о бюро кредитных историй». Для доступа понадобится подтвердить только данные паспорта, которые автоматически загрузятся из личного кабинета.

В ответ Банк России пришлет в личный кабинет на портале госуслуг список всех БКИ, в которых хранится кредитная история. Информация будет включать название, адрес и номер телефона бюро.

Как узнать кредитный рейтинг, если нет учетной записи на «Госуcлугах»

Тем, кто не имеет учетной записи на «Госуслугах», можно обратиться за получением списка БКИ, в которых хранится кредитная история, в:

Получив список БКИ, в котором (которых) хранится кредитная история, следующий шаг — запросить в каждом из них свою кредитную историю. Внутри кредитной истории будет указан и кредитный рейтинг. У ряда БКИ кредитный рейтинг указывается отдельно, достаточно лишь выбрать этот раздел в личном кабинете. Все БКИ, внесенные в реестр ЦБ, позволяют войти в личный кабинет на их сайте, используя логин и пароль с «Госуслуг» (ЕСИА). Кроме того, в каждое из них можно обратиться лично, посетив их офисы, а также по почте письмом или телеграммой.

В каждом БКИ заемщик может заказать кредитный отчет бесплатно два раза в год (на бумажном носителе один раз в год), далее заказ отчетов становится платным. Количество платных обращений не ограничивается. Ряд БКИ предлагают так называемую подписку, по которой присылают историю регулярно, а также могут предупреждать о каждом новом оформленном кредите.

Новая шкала кредитного рейтинга: чем она будет отличаться от прежних

С 1 января 2022 года в России официально будет введена единая шкала индивидуальных кредитных рейтингов россиян, согласно указанию ЦБ РФ. Первыми ее должны начать применять квалифицированные бюро кредитных историй, остальные БКИ на новую шкалу обязаны перейти с 1 января 2024 года. Статус квалифицированных бюро кредитных историй в России по состоянию на ноябрь имеют три — «Национальное бюро кредитных историй» (НБКИ), «Объединенное кредитное бюро» (ОКБ) и «Бюро кредитных историй «Эквифакс». ОКБ досрочно выполнило ряд требований регулятора и уже рассчитывает кредитный рейтинг по новой шкале от 1 до 999 баллов, а у «Эквифакса» и ранее рейтинг был от 1 до 999, то есть ему нужно будет только выполнить некоторые требования ЦБ.

Новшества, которые прописаны регулятором в качестве обязательных для расчета индивидуального кредитного рейтинга гражданина:

Количество баллов — от 1 до 999 баллов. Новая шкала кредитного рейтинга, по сути, не является новой как таковой, а, скорее, первой единообразной, которую Банк России потребовал сделать для всех бюро кредитных историй. Ранее каждое из БКИ применяли собственные шкалы, так, например, в НБКИ шкала включала 850 баллов, а в ОКБ максимальная оценка рейтинга составляла 1245 баллов. Новая единообразная шкала кредитного рейтинга заемщика будет рассчитываться в диапазоне от 1 до 999 баллов: чем выше рейтинг, тем ниже оценивается кредитный риск заемщика, то есть у заемщика больше шансов получить одобрение кредита.

Доступность кредитного рейтинга для всех. Кредитный рейтинг теперь обязаны будут показывать заемщику все БКИ (квалифицированные — с 1 января 2022 года, остальные — с 1 января 2024 года). Ранее БКИ могли эту информацию гражданам не предоставлять, а только направлять полные кредитные истории без данных об оценочных баллах. В результате человек, получая отказ в выдаче кредита, не всегда мог сопоставить это с данными своей кредитной истории и/или вообще не знал, что его рейтинг низкий.

Бесплатное и неограниченное количество запросов на кредитный рейтинг. Кредитную историю бесплатно можно запрашивать в каждом из БКИ не более двух раз в год (на бумажном носителе — один раз в год). За последующие обращения за кредитной историей бюро требуют дополнительной платы. А вот кредитный рейтинг можно будет проверять хоть каждый день и бесплатно.

Раскрытие факторов и их веса в кредитном рейтинге. У БКИ остается право пользоваться при расчете кредитного рейтинга собственными данными, причем не только теми, которые содержатся в кредитной истории, но и вне ее. Поэтому очень важна новая обязанность бюро раскрывать потребителям, какие именно факторы оказывают влияние на рейтинги и какой они имеют вес в рейтинге. Это позволит заемщику понять, из чего сложилась оценка и почему она разная в различных БКИ. Например, если ОКБ обладает сведениями о просроченной задолженности в банке X, то человек увидит, что именно этот фактор снизил его рейтинг, тогда как, допустим, в НБКИ рейтинг будет выше, потому что у НБКИ нет сведений про просрочку в X.

Графическая наглядность. Кредитный рейтинг станет наглядно отображаться в графическом виде: красная зона (низкий рейтинг), желтая зона (средний рейтинг), светло-зеленая зона (высокий рейтинг), ярко-зеленая зона (очень высокий рейтинг). В последнюю зону относятся 10% самых качественных заемщиков, а доля остальных зон составляет по 30%.

₽500 и 91 день. Кредитный рейтинг должен предсказывать дефолт заемщика (невозможность выплачивать долг) в течение ближайшего года на сумму от 500 рублей и на срок от 91 дня. На стадии обсуждения проекта указания ЦБ, речь шла о том, что в кредитном рейтинге будут отображаться и все прошлые просрочки, начиная ₽ 500 сроком от 91 дня.

Какой кредитный рейтинг хороший

Понятие хорошего кредитного рейтинга — довольно расплывчато. И связано это с тем, что алгоритмы его расчета в каждом БКИ собственные, как и массив данных, на основе которых он рассчитывается. Поэтому адекватно оценить свой рейтинг как «хороший» или «плохой» заемщик может только, запросив его в БКИ. Бюро к оценке в баллах дают пояснения, каким именно он считается в их градации.

«РБК Инвестиции » провели эксперимент и запросили кредитный рейтинг в трех БКИ. У одного и того же человека рейтинг в двух из них расценивается как высокий, а в одном — как низкий.

Кредитный рейтинг, ликвидность и налоги: что нужно знать для тестирования

Что такое кредитный рейтинг компании?

Кредитное рейтинговое агентство НКР;

Аналитическое кредитное рейтинговое агентство (АКРА);

Moody’s Investors Service;

Эксперты делают выводы не только на основании открытых документов и финансовой отчетности компаний, но и конфиденциальных данных, которые они получают. Шкалы, по которым они оценивают бизнес, бывают национальными и международными. Кроме того, они могут отличаться от агентства к агентству. Помимо этого, рейтинг одной компании у разных агентств может быть неодинаковым из-за различий в методологии либо разных мнений аналитиков.

Таким образом, рейтинги — это мнение агентства и ее аналитиков о кредитоспособности организаций. Они не являются абсолютной мерой вероятности дефолта и кредитного качества компаний, так как не всегда можно предсказать будущие события и тенденции. Кроме того, их пересматривают раз в год, поэтому иногда они могут не отражать ситуацию в компании при сильных колебаниях рынка. То есть положение дел в компании поменялось, а рейтинг обновить еще не успели.

Как правило, рейтинг состоит из нескольких частей. В него входят буквы, цифры, а также знаки «плюс» или «минус». Обычно оценки обозначаются латинскими буквами A, B, C, D. Чем больше букв A, тем лучше компания может выполнять свои обязательства по мнению агентства. D означает, что она находится в состоянии дефолта либо нарушила свои финансовые обязательства. Знаки «плюс» и «минус» показывают градацию каждой категории. Если в рейтинге стоит обозначение ru или rus, то он присвоен по национальной шкале.

Рейтинг облигаций как инструмент инвестора

Инвесторы часто используют кредитные рейтинги для принятия решения, вкладываться в компанию, бумагу или нет. Однако они не индикаторы качества инвестиций, не рекомендации по покупке, хранению или продаже бумаг.

«Их назначение отнюдь не в том, чтобы указывать на целесообразность тех или иных инвестиций. Рейтинги отражают лишь один аспект, необходимый для принятия инвестиционного решения, — кредитоспособность, а в некоторых случаях еще и уровень возмещения долга в случае дефолта», — отмечают в Standard & Poor`s.

Категории рейтингов

Значения международных рейтингов делятся на категории — инвестиционную, спекулятивную и дефолтную. Примерное распределение такое:

инвестиционная. В нее входят компании и финансовые инструменты с рейтингами от ААА до ВВВ, которые считаются надежными;

спекулятивная. В нее попадают организации с сомнительной кредитоспособностью, которые могут не пережить неблагоприятные условия рынка, а также бумаги, вкладываться в которые рискованно. Их рейтинги — от ВВ до C;

дефолтная. В эту категорию входят те, кто нарушил финансовые обязательства, находится в шаге от дефолта, начал процедуру банкротства и так далее. Сюда входят эмитенты с рейтингом D.

Однако эти категории и распределение между ними может отличаться в разных агентствах. В Standard & Poor`s и Fitch выделяют инвестиционную и неинвестиционную (спекулятивную) категории. В первую входят эмитенты с рейтингом от ААА до ВВВ включительно, а во вторую — все остальные.

Если у выпуска облигаций нет рейтинга, это значит, что у рейтингового агентства нет мнения о его кредитных рисках. То есть агентство не проверяло, в какой ситуации находится эмитент бумаг и может ли он выполнять свои обязательства, так что этот факт не обязательно означает, что у компании проблемы.

Ликвидность ценных бумаг — что это?

Понять, насколько бумага ликвидна, можно не только по спреду, но и по ее объему торгов — количеству совершенных сделок в денежном выражении в течение одной торговой сессии.

Иностранные и российские облигации: в чем риски?

При покупке облигаций инвесторы сталкиваются с определенными рисками. Среди них:

При покупке облигаций иностранных компаний возникает еще один риск — валютный. Это возможность убытков из-за изменения курса валюты, в которой инвестор купил бумаги, а также дополнительной налоговой нагрузки.

Считаем налогооблагаемый доход

В доход по облигациям входят:

прибыль от погашения облигации, если инвестор купил ее дешевле номинальной стоимости.

(110х75) — (100х50) = 3250

Кредитный рейтинг банка: что это и как его читать

Кредитный рейтинг – это оценка банка по ряду параметров. На кредитный рейтинг стоит обращать внимание, выбирая банк, чтобы открыть там вклад или, к примеру, брокерский счёт.

Что такое кредитный рейтинг?

Рейтинг банка – это оценка способности организации вовремя и в полном объёме исполнять финансовые обязательства. Иначе говоря – оценка кредитоспособности. Она даётся на основании финансовой отчётности, открытых сведений, информации госорганов и Банка России. По сути кредитный рейтинг – это инструмент анализа качества банка. По нему судят, насколько организации могут доверять заёмщики и есть ли вероятность дефолта. Оценку банкам дают незаинтересованные компании.

Рейтингами пользуются рядовые заёмщики, опытные инвесторы и даже госучреждения. Последние по качеству работы банка определяют, можно ли доверить организации бюджетные деньги.

У некоторых финансовых организаций рейтинга может и не быть. Для клиента это тревожный сигнал. Банк может вести незаконную или непрозрачную деятельность, а также иметь нестабильное финансовое состояние.

Кто рассчитывает рейтинги

Расчётом рейтингов занимаются аккредитованные рейтинговые агентства. В реестре ЦБ четыре российские компании – Аналитическое кредитное рейтинговое агентство (АКРА), агентство «Эксперт РА», Национальное рейтинговое агентство (НРА) и агентство «Национальные кредитные рейтинги» (НКР). Кроме того, в реестре три иностранные компании – Fitch Ratings, Moody’s и Standard & Poor’s. Если агентство не аккредитовано, присваивать банкам рейтинги компания не может.

На какой рейтинг ориентироваться? Эксперты рекомендуют смотреть оценку нескольких агентств для полной картины ситуации в банке.

По каким критериям оценивают банки

Агентства берут общую информацию о банке, его организационной структуре, в том числе используют информацию, полученную напрямую от кредитной организации. Также источником сведений выступает отчётность: годовая, квартальная, эмиссионные документы, отчёты об оценке стоимости активов. В ход идут и публичные данные. Это сведения, которые раскрывает Банк России, информация из СМИ и т.д. Также используются макроэкономические, отраслевые прогнозы и прочие оценки агентства. У каждой компании своя методология.

Вот что оценивают агентства. Это рыночные позиции банка: деловая репутация, специализация и кэптивность, конкурентные позиции. Помимо этого анализируют финансовые риски: достаточность и качество капитала, устойчивость капитала к реализации кредитных и рыночных рисков, концентрация кредитных рисков на клиентах, качество активов и внебалансовых обязательств под риском. Также оценивают качество ссудного портфеля, качество портфеля ценных бумаг, качество выданных гарантий и поручительств. Помимо этого учитывают прибыльность операций, ликвидность, рыночные риски. Ещё оценивают управление и риск-менеджмент: корпоративное управление, бизнес-процессы и информационная прозрачность, структуру собственности, управление рисками, стратегическое обеспечение.

От «A» до «D»

Шкалы могут быть разными в зависимости от агентства. Но формируются они по похожему принципу. Категории рейтинга обозначают буквами: «A» – отлично, «B» – хорошо, «C» – плохо, «D» – очень плохо.

Помимо букв в рейтинге можно увидеть знаки «+» или «-». Они обозначают промежуточную оценку.

Чем больше букв в рейтинге, тем оценка выше. Например, ААА – максимальный уровень кредитоспособности, А – умеренный.

Вот национальная рейтинговая шкала «Эксперта РА» для российских банков:

Примеры

Рейтинги постоянно меняются. Это происходит из-за экономической ситуации, а также из-за событий внутри банка. Следить за изменениями можно на сайте банка, а также на сайтах агентств. В рейтинге виден не только буквенный показатель, но и расшифровка. Рассмотрим на примере. В конце февраля 2020 года НКР присвоило банку «Уралсиб» кредитный рейтинг ВВВ+.

В 2019 году активы банка чуть снизились – с 504 до 500 млрд руб. Капитал вырос до 95 млрд. Чистая прибыль удвоилась – с 6,1 до 13,4 млрд руб.

Банк отличает высокая степень диверсификации активов и операционного дохода, поскольку помимо корпоративного кредитования к ключевым направлениям бизнеса относится потребительское кредитование, включая ипотеку и автокредитование. Объём кредитов с просроченными платежами составляет 111% капитала банка, а непосредственно сумма просрочки по кредитам – 63% капитала.

Увеличить рейтинг может помочь дальнейшее повышение достаточности капитала и улучшение показателей рентабельности. К снижению показателей, согласно анализу НКР, приведёт увеличение доли новых проблемных кредитов.

Вот на что рекомендуют обращать особое внимание в рейтингах: состав и структура кредитного портфеля, динамика просроченной задолженности в кредитном портфеле, динамика достаточности капитала и число проверок со стороны регулятора. Также следует учитывать прогнозы агентств. В рейтинге компании пишут, каков прогноз для конкретного банка: «негативный», «позитивный», «стабильный» или «развивающийся».