Усреднение в трейдинге что это

Что такое усреднение в трейдинге

Еще одним приемом в арсенале трейдера является усреднение позиции. Сразу замечу, что данный прием, по моему мнению, далеко не всегда может быть рекомендован к использованию, однако решать, конечно, вам. Суть усреднения сводится к наращиванию убыточной позиции, что уже настораживает, не так ли?

Например, трейдер открывает длинную позицию, а цена, вместо того чтобы расти, устремляется вниз. Но трейдер уверен в том, что цена все же развернется и пойдет вверх, поэтому открывает еще одну длинную позицию. В этом случае, если цена действительно развернется, то получается, что вторую позицию он открыл по более выгодной цене и когда цена вернется к точке открытия первой позиции, трейдер уже окажется в безубытке (при условии, что обе открытых позиции одного объёма). Ну и при дальнейшем росте цены его бумажная прибыль будет расти в два раза быстрее, нежели это было бы изначально при одной открытой позиции.

Например, изначально была открыта длинная позиция по акциям компании ХХХ объёмом в сто акций по цене в 100$ за акцию. Далее, вопреки ожиданиям трейдера, цена пошла не вверх, а вниз. Но он, будучи уверенным в скором развороте цены и в её потенциале для дальнейшего роста, открывает ещё одну позицию того же размера, но уже по более выгодной цене в 90$ за акцию. Таким образом, сейчас он обладает суммарной позицией объёмом в 200 акций по усреднённой цене в 95$ за акцию.

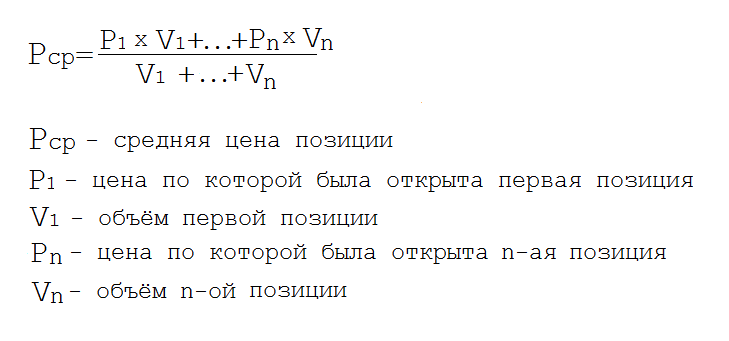

Вообще, для того чтобы посчитать цену позиции, полученной в результате усреднения, можно воспользоваться этой формулой:

Так для вышеприведённого примера, имеем: (100х100$+100х90$)/(100+100) = 95$.

Описывая этот приём, в обязательном порядке следует отметить тот факт, что большинство начинающих неопытных трейдеров сливают свои депозиты именно благодаря неосознанному следованию данной стратегии усреднения. Происходит это примерно так. Трейдер открывает позицию, которая начинает приносить ему убыток, тогда он, теша себя надеждой в том, что цена рано или поздно, но все же пойдет в спрогнозированном им направлении, открывает еще одну позицию в ту же сторону. И так раз за разом пока упрямая, не желающая разворачиваться цена не съедает весь его депозит.

Возможно, в некоторых случаях, например в строгих рамках торговой системы, использование приема усреднения позиции и является оправданным, но я все же считаю более целесообразным своевременное и беспощадное пресечение убытков. По мне, так гораздо лучше отделаться «малой кровью» при срабатывании ордера stop loss и открыть позицию вновь при получении надежных сигналов о развороте цены, чем отдавать свой депозит, позицию за позицией, всецело полагаясь на волю рынка (который, к слову, далеко не всегда благоволит трейдеру).

Когда усреднение может быть оправдано

В некоторых случаях, например, при инвестировании в фондовый рынок без использования кредитного плеча, данный приём может быть использован как часть стратегии, для добора позиций по акциям на просадках их цены.

Обратите внимание на то, что я выделил жирным шрифтом фразу “без использования кредитного плеча”. Это очень важно, так как при маржинальной торговле (с плечом) использование данного метода довольно рискованно и может превратить вашу торговлю в нечто сильно схожее с игрой в рулетку.

Существует множество стратегий инвестирования основанных на том, чтобы собрать портфель акций по максимально возможным ценам, в те периоды, когда экономика переживает очередной кризис и цены на фондовом рынке падают.

Взять, к примеру, недавнюю ситуацию с коронокризисом, когда весной 2020 года, в результате почти глобального локдауна, рынок стремительно полетел вниз.

Кризис не вечен и рано или поздно, но он в итоге закончится и экономика начнёт восстанавливаться, а после — продолжит своё развитие. Это факт — почти неизбежная закономерность.

У любого трейдера или инвестора может возникнуть закономерный вопрос: “А почему бы не воспользоваться этим временным снижением цен для того, чтобы попытаться купить ценные бумаги максимально дёшево?”. И это будет правильный вопрос (а иначе какой же вы трейдер?).

На первый взгляд вроде всё просто. Нужно дождаться минимума рынка, когда цена достигнет своего дна, а после этого взять и купить акции. Но тут же возникает вполне закономерный вопрос о том, а как определить тот факт, когда именно цена достигнет своего дна? А что если вы решите, что вот оно уже дно, а цена, немного поднявшись, возьмёт да и продолжит своё снижение?

Вот именно в этом случае, как никогда будет актуальным усреднение позиций посредством постепенного их наращивания по всё более низкой цене.

Давайте посмотрим как это можно было бы сделать на примере графика акций Мосбиржи:

Предположим, что изначально мы приняли за дно ценовую отметку в 98,5 рублей. Совершаем покупку акций, но не на все свободные средства, а на примерно 1/4 — 1/5 из них. Купили 100 акций.

Далее, на отметке в 93 рубля, цена попыталась развернуться ещё раз и мы купили ещё 100 акций. Но цена, поколебавшись, продолжила своё снижение.

Наконец на отметке в 88 рублей, нам удалось таки захватить почти самый минимум после которого цена окончательно развернулась и пошла вверх.

Далее была небольшая коррекция ветви восходящего тренда, после закрытия которой очередной свечей вверх мы совершаем очередную покупку акций по цене в 97 рублей.

В итоге мы приобрели 400 акций по средней цене: (98,5*100+93*100+88*100+97*100)/400=94,125 рублей.

С учётом того, что к моменту начала спада, цена составляла 110 рублей, это совсем неплохо. Таким образом, когда цена акций полностью компенсировала свою просадку (дойдя до 110 рублей), мы уже находились в бумажной прибыли размером в (110-94,125)*400=6350 рублей.

Имейте, пожалуйста, ввиду, что рассуждать вот так, что называется постфактум, по итогам уже нарисованного графика, всегда очень просто. На деле же, для того чтобы поймать дно цены требуется известная доля выдержки. Необходимо внимательно анализировать график на предмет смены тренда и четко придерживаться подолевой стратегии покупки бумаг не абы когда, а лишь в те моменты времени когда график показывает признаки разворота**.

И ещё, никто наверняка не сможет вам предсказать сколько времени потребуется фондовому рынку для того, чтобы полностью восстановиться после очередного кризиса. В примере рассмотренном выше на восстановление потребовалось относительно немного времени, но на деле этот процесс может занять и годы, и даже десятилетия. Поэтому рекомендую использовать данный метод только в рамках долгосрочной стратегии инвестирования.

** Впрочем, вам никто не мешает использовать вместо (помимо) технического анализа — анализ фундаментальный и совершать покупки, к примеру, на выходе позитивных данных.

Что значит усредняться в акциях

Стратегия усреднения акций широко используется опытными инвесторами и известна многим начинающим трейдерам. Тем не менее ее эффективность часто вызывает споры. Чтобы разобраться, когда и как следует применять эту методику, сначала необходимо понять, в чем заключается ее суть и преимущества и с какими рисками она связана.

Стратегия усреднения

Стратегия усреднения заключается в приобретении или продаже ценных бумаг. При этом не следует обращать внимания на уровень цен. Это позволит улучшить среднюю стоимость акций и получить прибыль при длительном инвестировании. На коротких промежутках времени с помощью усреднения можно получить небольшой доход или избежать убытков.

Внимание! Важно понимать, что под усреднением акций при инвестировании подразумевается применение данной стратегии с учетом падения и роста рынка.

Усреднение на падающем и растущем рынке

Чаще всего стратегия усреднения применяется на падающем рынке. Таким образом инвестору удается достичь следующих результатов:

Внимание! Данная стратегия работает не во всех случаях. Ее применение в период роста рынка не снизит, а повысит среднюю стоимость актива. В результате этого упадет показатель доходности акций.

Как работает – примеры

Допустим, инвестор владеет 10 акциями Apple, цена которых на 9 апреля 2021 года, по данным биржи NASDAQ, установлена на уровне 130 долларов за одну штуку. Предположим, что в дальнейшем стоимость актива упадет до 100 долларов. Если инвестор, применяя стратегию усреднения, примет решение приобрести еще 10 таких же акций, он станет владельцем 20 ценных бумаг. Стоимость каждого актива составит уже не 130, а 115 долларов:

(130 × 10) + (100 × 10) / 20 = 115 (долл.)

Даже если стоимость акций после падения восстановится наполовину, а именно, на 11,5 % (всего цена упала на 23 %), инвестору уже на данном этапе удастся достичь точки безубыточности. Не применяя стратегию усреднения, он понесет убыток. Если цене актива через некоторое время удастся достичь своих прежних показателей, владелец получит прибыль.

Допустим, другой инвестор приобретет данные акции уже после их падения, в период, когда их стоимость составит 100 долларов за штуку. Предположим, что в дальнейшем произойдет рост цены актива: 100 → 110 → 120 → 130 долларов. Регулярно приобретая акции по указанным ценам, инвестор станет владельцем ценных бумаг со средней стоимостью 114 долларов.

Когда цена достигнет 140 долларов за акцию, доходность вложений будет равна 23 %. Если бы инвестор приобрел все акции по 100 долларов, доходность активов достигла бы 40 %.

Кто применяет стратегию усреднения

Стратегия усреднения может применяться начинающими инвесторам, которые не имеют достаточного опыта, чтобы правильно выбрать момент покупки акций. Данный метод подходит также трейдерам, которые не владеют своими эмоциями и часто при совершении операций с активами руководствуются ими, а не трезвым расчетом.

Если начинающий инвестор не имеет достаточного капитала для формирования портфеля и откладывает для этой цели определенную сумму из своей зарплаты, усреднение произойдет естественным образом. Несмотря на то, что это не целенаправленное применение стратегии, а просто регулярное инвестирование, эффект будет аналогичен усреднению. Стоит учитывать, что при долгосрочных вложениях в период роста рынка данный метод приведет к увеличению средней цены активов. В период снижения рынка целесообразно регулярно покупать акции, усредняя их стоимость.

Если начинающий инвестор имеет достаточный капитал для вложений, лучше приобрести пакет ценных бумаг сразу. Для регулярных инвестиций в дальнейшем можно использовать суммы получаемых дивидендов или купона. Данные выплаты имеют определенную периодичность, поэтому с помощью их вложения в акции также удастся достичь эффекта усреднения.

Внимание! Если инвестор опасается вкладывать все свои сбережения, чтобы избежать неблагоприятных последствий при падении рынка, рекомендуется разбить весь капитал на равные части и инвестировать постепенно.

Какие риски несет метод усреднения

Метод усреднения сопряжен со следующими рисками:

Стратегия усреднения вызывает много споров. Тем не менее она часто бывает полезной, особенно для начинающих инвесторов. Но рано или поздно возникает необходимость выбора между усреднением уже имеющихся активов и приобретением новых привлекательных позиций. В этом случае рекомендуется ориентироваться на степень диверсификации вложений. Если портфель не покрывает ключевые отрасли и секторы экономики, лучше принять решение в пользу его расширения. Если вложения уже надежно диверсифицированы, можно выбрать стратегию усреднения.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Усреднение на падающем рынке – грубая ошибка или успешная стратегия?

Стратегия усреднения на падающем рынке предполагает инвестирование дополнительных сумм в финансовый инструмент или актив, если он значительно снизится в цене после первоначальной покупки. Данным методом активно пользуются, как долгосрочные инвесторы, так и спекулянты.

Действительно, это снижает среднюю стоимость инструмента или актива, но приведет ли данный подход к большей прибыли или увеличит убыточность инвестиций?

Противоположные мнения

Между инвесторами и трейдерами существует радикальная разница во мнениях относительно жизнеспособности стратегии усреднения. Ее сторонники рассматривают усреднение как экономически эффективный подход к накоплению богатства. Противники считают данный метод рецептом неизбежной катастрофы.

Стратегию усреднения часто предпочитают инвесторы, имеющие долгосрочный инвестиционный горизонт и противоположный (контрастный) подход к инвестированию. Контрастный метод относится к стилю инвестирования, который предполагает рыночные действия, противоположные преобладающей инвестиционной тенденции.

Например, предположим, что долгосрочный инвестор владеет акциями компании Widget Co. и считает, что прогноз для данной компании положителен. Этот инвестор может быть склонен рассматривать резкое падение акций как возможность покупки и, вероятно, также имеет противоположное мнение о том, что другие участники рынка чрезмерно пессимистично относятся к долгосрочным перспективам Widget Co.

На противоположной стороне находятся инвесторы и трейдеры, которые обычно имеют более краткосрочные инвестиционные горизонты и рассматривают снижение акций как предзнаменование будущих негативных событий. Также эти инвесторы, вероятно, будут поддерживать торговлю в направлении преобладающего треда, а не против него.

Они могут рассматривать покупки снижающейся акции, как попытку «поймать падающий нож». Подобные инвесторы и трейдеры с большей вероятностью полагаются на технические индикаторы, такие как ценовой импульс (price momentum), чтобы оправдать свои инвестиционные действия.

Преимущества усреднения

Основным преимуществом усреднения является то, что инвестор может существенно снизить среднюю стоимость акций. Предполагая, что акция в конечном счете развернется вверх, усреднение обеспечивает более низкую точку безубыточности для общей позиции в падающем инструменте и более высокую прибыль, чем если бы позиция не была усреднена.

Недостатки усреднения

Усреднение вниз или удвоение работает хорошо, когда акции в конечном итоге восстанавливаются, потому что это дает эффект увеличения прибыли. Но если бумаги продолжают падать, потери также увеличиваются. В таких случаях инвестор может продолжить усредняться, или в какой-то момент перестать увеличивать убыточную позицию.

Поэтому инвесторы должны проявлять максимальную осторожность, чтобы правильно оценить профиль риска актива, который был усреднен. Хотя это нелегкая задача даже в лучшие времена, она становится еще более сложной в период безумных медвежьих рынков, подобных тому, что был в 2008 году, когда такие гиганты как Lehman Brothers, Fannie Mae, Freddie Mac и AIG потеряли большую часть своей рыночной капитализации в течение нескольких месяцев.

Еще один недостаток усреднения заключается в том, что это может привести к «перевесу» отдельных акций или целого сектора в инвестиционном портфеле, что кроме всего прочего, снижает его диверсификацию и увеличивает общий риск инвестиций.

В качестве примера рассмотрим ситуацию, при которой инвестор в начале 2008 года имел 25%-ный вес акций американских банков в портфеле. Если инвестор усреднил свой банковский пул после резкого снижения большинства акций данного сектора в том году, доведя вложения в него до 35% от общего портфеля, эта доля представляла собой более высокую степень зависимости инвестиций от банковского сектора, чем необходимо, причем в не самый хороший период для данной отрасли. Во всяком случае, это, безусловно, подвергает инвестора гораздо более высоким рискам.

Практическое применение

Некоторые из самых проницательных инвесторов в мире, в том числе Уоррен Баффетт, с годами успешно использовали стратегию усреднения на падающем рынке. В то время как карманы среднего инвестора далеко не так глубоки, как у Баффета, усреднение по-прежнему может быть жизнеспособной стратегией, хотя и с несколькими оговорками:

1. Усреднение должно осуществляться на выборочной основе для конкретных акций, а не в качестве общей стратегии для всех бумаг в инвестиционном портфеле. Данный подход лучше всего применять к ограниченному набору высококачественных голубых фишек, где риск корпоративного банкротства низкий.

Ключевыми кандидатами для усреднения могут быть голубые фишки, которые соответствуют жестким критериям, включающим в себя долгосрочный послужной список компании, сильную конкурентную позицию, стабильный бизнес с очень низкой долговой нагрузкой или полным ее отсутствием, солидные денежные потоки и рациональное управление.

2. Прежде чем усреднить позицию, необходимо тщательно оценить фундаментальные показатели компании. Инвестор должен выяснить, является ли значительное снижение акций лишь временным явлением или симптомом более серьезной «болезни». Как минимум, факторы, которые необходимо оценить, — это конкурентная позиция компании, долгосрочный прогноз прибыли, стабильность бизнеса и структура капитала.

3. Стратегия может быть особенно подходящей во времена, когда рынок охвачен чрезмерным страхом и на нем царит паника, поскольку массовые продажи, вызванные иррациональными настроениями, могут привести к тому, что высококачественные акции станут доступными по очень низким ценам.

Например, летом 2002 года акции некоторых из крупнейших технологических компаний торговались на очень выгодных с точки зрения фундаментальной оценки уровнях, а акции американских и международных банков были также существенно перепроданы во второй половине 2008 года. Ключевым, конечно же, является разумное суждение при выборе активов, которые лучше всего подходят для выживания в непростой рыночный период.

Подводя итоги

Усреднение является жизнеспособной инвестиционной стратегией для акций, паевых и биржевых фондов. Однако при определении того, какие позиции следует усреднить, необходимо проявлять должную осторожность. Данную стратегию лучше всего ограничить голубыми фишками, которые удовлетворяют строгим критериям отбора, указанным выше.

А главное — вовремя определить тот момент, когда конкретная акция перестала им отвечать и мужественно ликвидировать убыточную позицию, чтобы она не превращалась в «бездонную дыру», в которую постоянно безвозвратно утекают ваши деньги.

По материалам investopedia.com

БКС Брокер

Последние новости

Рекомендованные новости

Прогнозы и комментарии. Дорогой газ

Сбербанк. Нужно пробивать нисходящий тренд

Старт дня. Газпром продолжает дорожать

Ожидаются рекордные дивиденды по акциям Газпрома

Цены Brent отыграли снижение начала недели

Tesla. Коррекция — все?

Обычка или префы? Что выбирать сейчас

Прожарка эксперта: какие рекомендации сработали, а какие нет

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Усреднение позиций в трейдинге: философия, стратегии, эффективность.

Для меня усреднение позиций стало одной из самых прибыльных и одновременно убыточных техник в трейдинге. Неудивительно, ведь вместе с доходностью повышаются и риски (это важно?). В долгосрочной перспективе оно сыграло со мной злую шутку как с новичком, тем не менее в конечном результате стало полезным инструментом как для профессионала. Ниже я на примерах объясню вам, что из себя представляет усреднение, как им пользоваться разумно.

Что такое усреднение?

Усреднение — это постепенное наращивание позиции в трейдинге частями, чтобы быстрее выйти из убытков либо увеличить прибыль.

На словах объяснять этот термин бесполезно, гораздо эффективнее будет сразу взглянуть на график.

Нажмите, чтобы увеличить.

Как видите, сначала мы вошли в первую сделку на продажу по золоту, и рынок пошел против нас. В надежде, что ситуация изменится, была открыта еще одна позиция, чтобы быстрее выйти из убытка. Далее, аналогичным образом третья и т.д. Таких сделок может быть бесконечно много.

В результате, когда рынок хотя бы немного пошел в нашу сторону, мы просто закрываем все позиции в плюс и получаем прибыль.

Стратегии и виды усреднения

Усреднение может быть двух видов:

- 1. На убытки.

2. На прибыль.

Подробнее о каждом ниже.

Усредняться на убытках часто любят новички, да и профессиональные инвесторы не брезгуют таким подходом. Как раз подобный пример был выше с золотом, поэтому повторяться не буду. В трейдерской среде считается, что этот подход приведет только к убыткам.

«То, что акция упала в стоимости, вовсе не значит, что она пойдет вниз. Я никогда не покупаю во время медвежьего тренда и не продаю в ходе ралли… Я предостерегаю вас от усреднения убытков». Джесси Ливермор.

Хоть я и не верю прописным истинам и все проверяю на практике, но к этому совету точно стоит прислушаться.

Усреднение прибыльных сделок, напротив, поощряется многими известными трейдерами и не случайно. Огромные состояния зарабатывались на бирже во время затяжных ралли. Нужно было лишь покупать и держать позицию. Вот пример такого усреднения по недавнему скачку золота.

Популярная стратегия с использованием усреднения позиций

Каждый трейдер самостоятельно определяет порядок контроля за риском и открытием сделок. Усреднение относится скорее к стратегиям управления капиталом. Очень часто на форумах и в книгах встречается подход с постепенным добавлением к прибыльным позициям при торговле в тренде. В свое время я сам использовал такой подход, что делаю периодически и сейчас.

Идея в том, чтобы сначала заходить в рынок маленьким лотом, а потом его увеличивать. Пример деления на части:

- 1. 10% от планируемого объема;

2. 20%;

3. 30%;

4. 40%.

Если вы ошиблись, то скорее всего поймете это сразу, потеряв немного (в 10 раз меньше, чем открыться всем объемом). В обратном случае, сможете быстро увеличить позицию и заработать на тренде.

Преимущества и недостатки усреднения

Плюсы:

• на откате в тренде при удачных обстоятельствах можно сократить убытки;

• потенциал прибыли в затяжных движениях не ограничен;

• позволяет зарабатывать даже, когда ошибся с прогнозом (а также новичкам, которые ничего не смыслят в аналитике и стратегиях).

Недостатки:

• разворот тренда уничтожит депозит, поскольку обычно усреднение подразумевает отсутствие стоп-лоссов (исключение — если поставить их очень далеко от текущих цен);

• при активном наращивании позиций и прибыли резкий обвал котировок может забрать весь имеющийся доход;

• опасно использовать в комплексе с большим кредитным плечом (что это?);

• психологическая сложность применения (вам будет трудно смириться с убытками).

Эффективность: усредняться или нет?

Несмотря на крайний негатив в отношении усреднения, я считаю, что пользоваться им при наличии опыта можно. Как говорится, автомат в руках у обезьяны — это одно, а у солдата — совсем другое.

Когда не стоит усредняться:

• Если вы новичок. В этом случае категорически не советую практиковать усреднение, поскольку депозит ваш закончится очень быстро.

• У вас большое кредитное плечо (1:10 и выше). Касается forex-трейдеров, на данном рынке я тоже не советую добавляться к убыткам или прибыли. Лучше фиксированный стоп и тейк-профит.

• Тренд длится уже очень давно. В этом случае не стоит открываться, поскольку разворот произойдёт в любой момент и срубит большую часть вашего дохода.

Усреднение приветствуется в следующих случаях:

• На фондовом рынке в активах, которые популярны и имеют затяжную тенденцию к росту, но проседают из-за экономического кризиса.

• Вы торгуете без кредитного плеча, иначе усреднение слишком сильно повысит риски. Этот пункт можно объединить с предыдущим, поскольку они должны выполняться одновременно.

• Добавление к прибыльным позициям в самом начале тренда.

На практике эффективность усреднения может улучшить ваш торговый результат в несколько раз. Например, в вышеуказанном примере про первый заработок на EURUSD я смог выжать из движения в 3-5 раз больше, хоть и сильно рисковал.

Лучше всего усреднение смотрится на фондовом рынке, о чем я и написал выше. Вот вам типичный случай, когда на российских активах, можно зарабатывать огромные деньги и не париться на счет текущего тренда.

По каждой сделке можно было получить прибыль по 100 – 300%. Этот пример довольно «натянутый» для очевидности. На практике инвесторы раньше фиксируют прибыль. В данном случае тоже можно было спокойно закрыться с прибылью и через 3 – 4 года, конечно, 10 лет ждать могут только самые отчаянные. Тем не менее, время на фондовом рынке — союзник трейдера, а не его враг, что наглядно иллюстрирует вышеуказанный график.

Выводы

Усреднение — это дополнительное открытие сделок по ходу движения рынка. Оно может производиться на фоне убытков, чтобы быстрее выйти в плюс, либо на основе прибыльной позиции для увеличения дохода. По общему правилу и убеждению многих трейдеров лучше не использовать усредняющие стратегии, поскольку они повышают риски. Это действительно так, но справедливо только для новичков, торгующих с огромным плечом на Forex. Если покупать растущие акции на фондовом рынке без кредита от брокера, то такая стратегия довольно эффективна и позволяет без особых навыков зарабатывать деньги.

Автор: Алексей Шляпников.

Критика, благодарность и вопросы в комментариях приветствуются!:))