Условия оплаты dlc что это

Документарный Аккредитив (L/C, DLC)

Документарный Аккредитив (L/C, DLC)

Аккредитив является обязательством банка выплатить продавцу товаров или услуг определенную сумму денег при своевременном представлении документов, подтверждающих отправку товара или выполнение договорных услуг.

Аккредитив, известный также как «документарный аккредитив» является одним из самых важных средств финансирования в международной торговле, так как аккредитив является инструментом, который устраняет большую часть рисков, от покупателя (импортера) и от продавца (экспортера). Документарный аккредитив является очень гибким и удобным инструментом расчетов, который имеет широкое признание в мире.

Есть следующие формы аккредитива:

Отзывной аккредитив, который может быть изменен или отменен банком-эмитентом без предварительного уведомления получателя средств. Отзыв аккредитива не создает каких-либо обязательств банка-эмитента перед получателем средств. Исполняющий банк обязан осуществить платеж или иные операции по отзывному аккредитиву, если в момент их совершения банк не получил уведомление об изменении условий или отмене кредита. Аккредитив является отзывным, если в его тексте прямо не установлено иное.

Безотзывный неподтвержденный аккредитив. При принятии неподтвержденного аккредитива, банк-эмитент, обеспечивая аккредитив, является единственной ответственной стороной, которая отвечает за выплаты продавцу. Исполняющий банк должен платить только после получения денег от банка-эмитента. Исполняющий банк просто действует от имени банка, предоставляющего кредит, так что он не несет рисков.

В настоящее время выпуск аккредитивов регулируется унифицированными правилами для аккредитивов (UCP600).

Условия оплаты dlc что это

Аккредитив представляет собой обязательство банка выплатить продавцу товаров или услуг определенную сумму денег при своевременном

На что необходимо обращать особое внимание при выборе аккредитива

Важно четко определиться с условиями аккредитива: вид аккредитива, условия оплаты аккредитива, перечень и характеристика документов, представляемых получателем средств и требования к оформлению указанных документов, дата закрытия аккредитива и период предоставления документов.

Аккредитивная форма расчетов обычно проходит по следующей схеме

1. Экспортер и импортер договариваются о выпуске аккредитива (аккредитивная форма расчетов).

2. Импортер (покупатель) с согласия экспортера (продавца) просит свой банк выпустить аккредитив. Банк импортера (банк-эмитент) таким образом, берет на себя обязательство оплатить экспортеру фиксированную сумму, при условии, что экспортер предоставит документы, соответствующие условиям аккредитива в течение установленного периода времени.

3. Банк-эмитент информирует банк экспортера об открытии аккредитива.

4. Банк экспортера (авизующий банк информирует экспортера о том, что в его пользу выпущен аккредитив).

5. Экспортер отгружает товар, готовит необходимые документы и направляет их в свой банк для предоставления в исполняющий банк.

6. Исполняющий банк проверяет документы и в случае соответствия документов условиям и срокам аккредитива, выплачивает экспортеру сумму предоставленных документов, но не превышающую в общем сумму аккредитива.

7. Исполняющий банк направляет документы в банк импортера для дальнейшей передачи импортеру, который может использовать их теперь для получения товаров.

Общие преимущества аккредитива

1. Аккредитив является очень гибким расчетным инструментом, который можно использовать для расчетов по самым разнообразным сделкам клиентов.

2. Аккредитив является инструментом, правила, использования которого определены авторитетной международной организацией, являются едиными и признаются практически во всем мире. Это выгодно как клиентам, так и банкам, поскольку каждый участник сделки имеет четкое представление о своих правах, обязанностях и стандартных требованиях, предъявляемых ко всем участникам операции.

3. Аккредитив удобен в качестве инструмента краткосрочного финансирования.

Преимущества аккредитива для импортеров

1. Аккредитив может открываться за счет собственных средств клиента, за счет средств, предоставленных банком в кредит, а также с предоставлением клиентом иного обеспечения исполнения своих обязательств (залог, депозит).

2. Платеж осуществляется после отгрузки товара и предоставления документов.

3. Импортер определяет перечень документов, против которых будет осуществляться платеж.

4. Ограничивает сроки предоставления документов и отгрузки товаров.

Преимущества аккредитива для экспортеров

1. К обязательству покупателя произвести платеж добавляется обязательство банка, открывшего аккредитив; причем это обязательство не зависит от отношений между продавцом и покупателем.

2. Если аккредитив является подтвержденным, то имеется гарантия платежа от второго банка.

3. Выполнение условий аккредитива — гарантия платежа.

Мы предлагаем весь комплекс услуг по операциям с аккредитивами.

Заполните контактную форму на нашем сайте и получите бесплатную консультацию и оценку риска.

Условия оплаты в международных контрактах

Вопрос об условиях оплаты за поставленный товар во время проведения предварительных переговоров, как правило, отодвигается на второй план.

Прежде всего, стороны обсуждают характеристики и цену на товар. А ведь перечисление денег за границу – один из наиболее рискованных моментов во внешнеторговых операциях. Кроме того, некоторые условия оплаты могут повлиять на цену товара.

Однако, для того чтоб вести такой диалог необходимо хотя бы говорить на общем языке, а это невозможно без знания стандартных международных условий оплаты.

Предоплата – Cash In Advance

В международной, как и в любой другой сделке, покупатель стремится первым получить товар, а продавец – деньги. Казалось бы, идеальный вариант, прописать в контракте такие условия оплаты, при которых это происходит одновременно или в минимальный временной промежуток.

Но не все так просто в реальной жизни. Например, поставщику необходимо приобрести материалы для производства продукции и получить гарантии, что товар, который он произведет, заказчик потом обязательно выкупит. При обсуждении условий оплаты с китайскими поставщиками этот вопрос возникает довольно часто. Поэтому хотите вы того или нет, первую сделку вам скорее всего придется проводить по предоплате.

Как минимизировать свои риски в этом случае?

Первое – постарайтесь не платить всю сумму сразу.

Стандартные условия оплаты при работе с китайскими поставщиками:

При таких условиях оплаты вы не заморозите всю сумму в предоплате и хоть как-то минимизируете свои риски. Можно даже немного поторговаться и договориться на меньший авансовый платеж, скажем в 20 или 25 процентов.

При перечислении предоплаты Настоятельно рекомендую не использовать никаких серых схем, скупой платит дважды. Используйте только банковский телеграфный перевод – Telegraphic Transfer (обычно его обозначают как T/T).

Пример условий оплаты (предоплата)

Условия оплаты:

Платежи за Товар, поставленный по настоящему Контракту, будут производиться в долларах США согласно условиям настоящего Контракта, и осуществляться Покупателем телеграфным банковским переводом на счет Продавца, указанный в п. … настоящего Контракта в следующем порядке:

30% (Тридцать процентов) от стоимости партии Товара оплачивается в течение … банковских дней с момента подписания Контракта.

70% (Семьдесят процентов) от стоимости партии Товара оплачивается до поступления Товара на таможенную территорию РФ.

Все банковские документы оформляются на английском языке.

Датой оплаты считается дата зачисления денежных средств на счет Продавца

В случае если Продавец не осуществляет поставку на условиях и в сроки, оговоренные данном Контракте, Продавец обязуется вернуть 100% (Сто процентов) предоплаты на счет Покупателя в течение … дней от даты перечисления первого авансового платежа Товар.

Аккредитив – Letter Of Credit (L/C)

Аккредитивные условия оплаты при международных расчетах, пожалуй, являются наиболее сложными с технической точки зрения. При данной форме оплаты вам никак не обойтись без помощи банка.

Поэтому применению этой формы платежей мы решили выделить отдельную статью, которую так и назвали – «Аккредитив в международных расчетах». Отметим лишь, что условия оплаты в форме аккредитива являются наиболее надежными с точки зрения соблюдения интересов всех сторон международной сделки.

Пример условий оплаты (аккредитив)

Условия оплаты:

Платежи за Товар, поставленный по настоящему Контракту, осуществляются Покупателем в долларах США.

Покупатель открывает в течение … календарных дней от даты подписания настоящего контракта в (Наименование банка) безотзывный документарный в пользу Продавца на …% стоимости Товара.

Срок действия аккредитива – … дней.

Аккредитив подчиняется Унифицированным правилам и обычаям для документарных аккредитивов, редакция 2007г., Международной торгово-промышленной палаты №600.

Если Покупатель не откроет аккредитив во время, указанное в пункте …, настоящего Контракта, Продавец имеет право соответственно продлить срок поставки Товара указанный в пункте … настоящего Контракта, либо на срок задержки открытия аккредитива, либо на срок, необходимый для приведения аккредитива к условиям пункта … настоящего Контракта.

Если срок действия аккредитива будет продлен, то срок действия настоящего Контракта будет продлен автоматически.

Платеж по аккредитиву осуществляется против предоставления Продавцом в исполняющий банк следующего пакета документов: (перечень подтверждающих документов с указанием количества экземпляров оригиналов и копий)

Телеграфный рамбурс разрешен.

Вышеуказанные документы предоставляются Продавцом в банк-эмитент не позднее … календарного дня после даты транспортного документа, но не позже срока действия аккредитива, и оплачиваются по предъявлении.

Все банковские расходы, связанные с аккредитивом, и, в случае необходимости, увеличением и продлением аккредитива, будет нести Покупатель.

Аккредитив не должен содержать никаких других условий кроме оговоренных настоящим Контрактом.

Товарный кредит – Open Account

Условия оплаты, к которым стремится каждый покупатель, и по возможности пытается избежать поставщик. Опять же исходя из личного опыта, скажем, что китайские поставщики предоставляют товарный кредит лишь при некоторых условиях:

¹ Во-первых, вы надежный покупатель, работающий с данной компанией много лет.

² Во-вторых, наличие достаточно больших объемов и стабильности закупок, что подтверждает ваши далеко идущие планы.

³ В-третьих, у вас сложились достаточно прочные деловые и личные связи.

Если все эти факторы сложились воедино, есть вероятность предоставления товарного кредита. Однако высока возможность того, что предложенная цена будет включать в себя расходы по обслуживанию кредита поставщика, страховку по экспортным операциям или дополнительную маржу поставщика.

При долгосрочных крупных поставках продавец тоже попадает в зависимость – налажено производство, стабильные объемы и тому подобное. В случае возникновения временных финансовых затруднений у покупателя, китайский поставщик может принять условия оплаты в форме товарного кредита.

Не будем также забывать про высокий уровень конкуренции на китайском рынке, некоторые поставщики, готовы рискнуть. Это тоже может подтолкнуть китайского партнера на принятие условий оплаты в форме товарного кредита.

Пример условий оплаты (товарный кредит)

Условия оплаты:

предоплата в размере …% от стоимости Товара, указанной в п… Контракта, оплачивается в течение … банковских дней с момента подписания настоящего Контракта, остаток суммы в размере …% от стоимости Товара оплачивается в течение … дней после поступления Товара на таможенную территорию РФ.

В случае если Продавец не осуществляет поставку на условиях и в сроки, оговоренные в п…. настоящего Контракта, Продавец обязуется вернуть 100% (Сто процентов) предоплаты на счет Покупателя в течение … дней с момента перечисления предоплаты.

Как видите, в вышеприведенном примере есть элементы и предоплаты и товарного кредита. Таким образом, мы хотели показать образец того как можно сочетать различные условия оплаты, в зависимости от конкретных условий сделки.

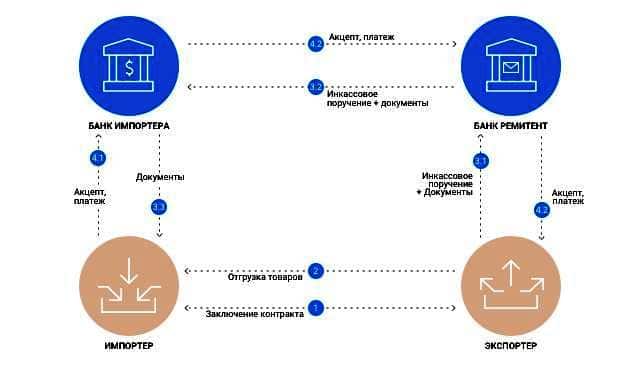

Расчеты по документарному инкассо

В то время как авансовый платёж (Предоплата – Cash In Advance) является идеальным вариантом для экспортёра (продавца), а платежи по открытому счету (Товарный кредит – Open Account) являются идеальными для импортёра (покупателя), документарное инкассо представляет собой компромисс с выгодами для обеих сторон.

Документарное инкассо, напротив, позволяет экспортёру сохранять контроль над товаром до получения оплаты (или до получения гарантии оплаты). При такой схеме экспортёр, отгрузив товар, собирает необходимые коммерческие документы, такие как счёт и коносамент, и направляет их вместе с траттой в банк, выступающий в качестве агента экспортёра. Банк выдаст импортёру коносамент только, если импортёр произвёл оплату против тратты или акцептовал обязательство сделать это в будущем.

В ходе переговоров документарное инкассо может быть предложено в качестве удобного компромисса. С точки зрения относительных преимуществ для экспортёра и импортёра, оно находится посередине между продажей по открытому счету (которая является выгодной для импортёра) и аккредитивом (который выгоден для экспортёра). Экспортёр предпочтет документарное инкассо продаже по открытому счёту. И, наоборот, импортёр предпочтет документарное инкассо документарному аккредитиву.

Применяют две формы документарного инкассо:

— D/P – Documents against Payment — «документы против платежа» (или «деньги против документов») – Импортёр оплачивает тратту для того, чтобы получить коносамент (документ, который позволяет импортёру принять поставленный товар); следовательно, данная форма инкассо называется банками «деньги против документов» или «документы против платежа», «D/P» или «D/P по предъявлении».

— D/A – Documents against Acceptance — «документы против акцепта» — В данном случае импортёр акцептует тратту для того, чтобы получить коносамент. Акцептуя тратту, импортёр соглашается с безусловным юридическим обязательством произвести оплату в соответствии с условиями тратты.

Documents against Payment (D/P)

D/P — Documents against Payment — «платеж против документов» при расчетах по инкассо.

В этих международных сделках купли-продажи Банк берет на себя функцию агента продавца, получая деньги от покупателя в стране его проживания.

Документарное инкассо – это сумма, инкассированная Банком со счета покупателя в определенное время против финансовых,торговых или только торговых документов. Т.е. экспортер передает в Банк отгрузочные документы (чаще всего, когда груз перевозится морем), например: инвойс, коносамент, упаковочный лист, сертификаты происхождения и качества и др.. При этом экспортер дает поручение Банку выслать документы в Банк покупателя, уполномочив этот Банк выдать документы Покупателю только после осуществления платежа в пользу экспортера или после акцепта векселя.

Операция проводится по поручению экспортера, определяющего условия инкассирования и предоставляющего своему Банку документы, на основании которых должен быть произведен платеж. Оба Банка, выполняющие инкассо, выступают в роли посредников и не несут ответственности за неоплату или неакцепт документов. Их обязанности ограничиваются выполнением указаний Клиента — выдавать документы против оплаты, акцепта векселя.

Инкассовая форма расчетов выгодна экспортеру тем, что банки защищают его право на товар до момента оплаты документов. Право на товар импортеру дают товарораспорядительные документы, во владение которыми он вступает после их оплаты или выполнения других условий инкассо. Импортеру инкассовая форма расчетов выгодна тем, что она подразумевает оплату действительно поставленного товара.

Существующие формы инкассо регламентируются «Объединенными правилами инкассо», разработанными Международной Торговой Палатой (редакция 1995 года).

Продавец должен знать, что эта форма расчетов не гарантирует оплату на основании документов, если покупатель не может или не хочет платить, поэтому она целесообразна, если покупатель и продавец пользуются взаимным доверием.

В рамках инкассо по схеме D/P импортёр несёт только риск того, что отправленные товары могут не соответствовать тем, что указаны в счёте и коносаменте. Банки не подвергаются никаким рискам в связи с документарным инкассо (кроме как риску своей собственной халатности при выполнении инструкций). Это именно та причина, по которой инкассо, как правило, существенно дешевле, с точки зрения банковских комиссий, чем документарный аккредитив.

За выполнение инкассовых операций банки (выдача документов, предъявление векселей к платежу, выдача документов без оплаты и проч.) взимают комиссию в соответствии со своими собствеными Тарифами. Ставка комиссии, как правило, составляет от 0,1% до 0,2% от суммы представленных на инкассо документов.

D/A – Documents against Acceptance — «документы против акцепта»

Если в контракте есть условие об оплате «по истечению, например, 120 дней после отгрузки», то Продавец должен перенести это условие в свое инкассовое поручение, а Банк Продавца должен будет инструктировать Банк Покупателя выдать Покупателю документы против акцепта тратты по наступлении срока платежа, т.е. дата отгрузки + 120 дней.

Банковский перевод — Telegraphic Transfer (T/T)

или Wire Transfer или Bank Transfer — это обычный банковский перевод. Его обычно используют для перевода денег при способе Предоплата – Cash In Advance (см. начало статьи). Часто указывают способ оплаты Т/Т, подразумевая под ним условия предоплаты — Cash In Advance

Послесловие

Как видите, в вышеприведенном примере есть элементы и предоплаты и товарного кредита. Таким образом, мы хотели показать образец того как можно сочетать различные условия оплаты, в зависимости от конкретных условий сделки.

В данной статье мы не ставили целью перечислить все возможные варианты оплаты по международному Контракту (например, чек, драфт или вексель), а постарались как можно полнее описать те условия оплаты, которые чаще всего используются при работе с китайскими поставщиками.

Определение порядка перечисления денег за импортируемый китайский товар является одним из важных моментов переговоров. Поэтому прежде чем обсуждать условия оплаты, постарайтесь реально оценить свои риски и понять риски партнера.

И еще, прежде чем принять окончательное решение, и определить какие условия оплаты вы укажите в международном контракте, обязательно обратитесь в обслуживающий вас банк (или несколько банков) и посоветуйтесь. Этот совет точно будет не лишним.

В настоящее время цемент является «модным товаром». Множество торговцев-новичков устремилось в сферу торговли цементом, зачастую совершенно не представляя, что это такое. Естественно, что в условиях ажиотажа и повышенного спроса на цемент активизировались мошенники. Особенно активны международные мошенники, которые расставили сети по всему Интернету и ждут, когда в них залетит доверчивый покупатель.

Данный доклад имеет своей целью предостеречь и предупредить новичков и опытных продавцов от обмана и мошенничества со стороны лже-трейдеров. Итак, мы открываем Интернет, набираем «cement» в поисковике и получаем…

Payment:

1)1 monthly BG or SBLC + transferable, monthly revolving LC

2)The monthly revolving SBLC = MRSBLC

SABS +$5

Our transaction procedure (non — negotiable):

Only original documents from buyer required

Buyer sends LOI (ICPO) + Softprobe NDNCA with letterhead, including the date, the previously agreed dates and facts, stamp and signature.

Seller sends FCO or Softoffer.

Buyer sends FCO or Softoffer and BCL (BANK MUST BE ONE OF THE TOP 50 PRIME INTERNATIONAL BANKS) with date, stamp and signature back to the Seller or bank to bank by swift code.

Seller sends Draft Contract or Final Contract to the Buyer.

The remaining steps to conclude the transaction are contract specific and are

described in detail in each Contract.

[Господа, иметь бесплатный почтовый адрес в наше время абсолютно то же, что не иметь номера городского телефона. Как вы отнесетесь к человеку, у которого на визитке один мобильный? Правильно. А как прикажете относиться к человеку, у которого на визитке бесплатный почтовый адрес? ]

2.1.2. Формулировка CIF ASWP в описании цен на цемент.

Если раскрыть эту аббревиатуру, то мы получим: на условиях CIF (т.е. стоимость груза, фрахта и страховки груза) в Any Safe World Port, т.е. в любой безопасный порт мира! Таким образом, они утверждают, что цена будет одинаковая, что в Архангельске, что в Новороссийске, что в Сиднее. Естественно, это противоречит мировой практике. Однако, у мошенников есть замечательный ответ на вопрос, каким образом это возможно:

«наша компания имеет свой флот по перевозке цемента и мы сами его доставляем; да, где-то мы проигрываем в доставке, а где-то выигрываем». Вот у кого надо учиться логистам таких компаний как DHL и UPS!

2.1.3. Фирма-продавец утверждает, что четко придерживается общепринятой деловой практики в мировой торговли и предлагает следующую процедуру:

Покупатель отправляет Продавцу «Письмо о намерениях», вместе с письмом из банка, подтверждающим наличие необходимых средств на счету, Продавец высылает Покупателю коммерческое предложение и т.д. и т.п.

Внешне все выглядит вполне благопристойно – серьезная фирма трейдер желает удостовериться в действительности намерений покупателя, а также в его платежеспособности. При этом трейдер ничего не сообщает ни о своей платежеспособности, ни о наличии у него цемента или же каких-либо квот на цемент, ни о наличии какой-либо торговой истории. При просьбах прислать документы, подтверждающие наличие товара, связей с производителем и так далее, трейдер утверждает, что документы будут высланы, как только будут получены результаты «мягкой пробы» (Soft Probe), подтверждающие наличие необходимой суммы у вас на счету. Ситуация странная: это как если бы вы пришли в магазин, а на входе вас попросили бы предъявить свой кошелек и бумагу, подтверждающую ваше желание купить что-либо в этом магазине. Но мошенники знают, что есть «на свете много дураков» и иногда низкая цена убивает все доводы разума.

Для чего же нужна данная процедура? Она нужна лишь для того, чтобы постепенно «затянуть» клиента, загипнотизировать его, чтобы он отдал мошенникам свои деньги.

2.1.4. BCL по форме Продавца.

Что такое BCL? Это Bank Comfort Letter – подтверждающее письмо из банка. Мошенники требуют письмо из банка о состоянии ваших средств. Такое письмо якобы должно быть подписано служащими банка и иметь печать банка. На практике же банкиры говорят:

«Если же говорить о BCL, то в BCL, как правило, пишут о том, что данная фирма работает на рынке (к примеру экспорт нефти или леса) столько-то времени, успешно кредитовалась банком, имеет хорошую репутацию и т.д. (если это, действительно, так)

НЕ ПОСЫЛАЕТСЯ ПО e-mail и даже по SWIFT»

(с форума http://dom.bankir.ru/)

2.1.5. Низкая цена.

Опять же, внешне все нормально – чем больше количество, тем ниже цена. Но какая эта цена! Она ниже рыночной примерно на 20-50%! Неужели вы думаете, что кто-то будет торговать по такой цене, не попытавшись сначала продать товар по более высокой, нормальной рыночной стоимости?

2.3 Способы оплаты.

Как правило, способа оплаты в данных объявлениях два: банковская гарантия (BG) или же различные виды аккредитивов.

Банковская гарантию мы рассмотрим в разделе, где будет описываться, каким образом мошенники собираются украсть ваши деньги или использовать ваши финансовые инструменты. Скажу только одно – с банковской гарантией им легче работать.

С аккредитивами сложнее. Трейдеры-мошенники пользуются незнанием всех видов аккредитивов как торговцами, так и, к сожалению, некоторыми банковскими работниками.

Мошенники часто злоупотребляют терминами, чтобы попытаться показать, как много они знают об аккредитивах. Они используют такие термины, как «безотзывный» (irrevocable), «трансферабельный» (transferable), «чистый», «делимый» (divisible), «резервный» (stand-by), «уступаемый» (assignable) и часто эти термины повторяются или одно и то же говорится несколько раз с различными комбинациями терминов.

Какие виды аккредитивов встречаются в данных объявлениях:

Самое интересное, если вместе с остальными документами вам приходит уже «установленная» форма, которую надо заполнить и передать по СВИФТу (система электронной связи для перемещения активов и денежных средств между банками). Якобы эта форма освящена всеми «существующими западными деловыми традициями» вместе с благословением Международной Торговой Палаты. Если вам прислали такой документ, то это прямое указание на то, что данные трейдеры – жулики. Формуляр, который надо заполнить для открытия аккредитива предоставляет вам ваш банк, который, согласитесь, разбирается в таких вопросах лучше, чем трейдеры, тем более что такие документы, как правило, оговариваются специальными правовыми нормами.

Зачастую мошенники требуют, чтобы аккредитив был подтвержден «ТОП 50» или «ТОП 100» Мировых банков или же Первоклассных мировых банков. Во-первых, совершенно непонятно, каким образом определять эти самые 50 банков, а во-вторых, МТП ясно высказывается по этому поводу:

«Статья 20. Двусмысленность определения эмитентов документов

A. Такие термины, как «первоклассный», «хорошо известный», «соответствующий требованиям», «независимый», «официальный», «компетентный», «местный» и тому подобные, не должны употреб##ться для характеристики организаций и лиц, выдающих какие-либо документы, предоставляемые по аккредитиву. Если такие термины включены в условия аккредитива, банки будут принимать соответствующие документы в том виде, как они представлены, при условии, что они по внешним признакам соответствуют другим условиям аккредитива и были составлены бенефициаром.»

Публикация МТП № 500. Унифицированные правила и обычаи для документарных аккредитивов

[В настоящее время, с 1 июля 2007 года действуют новые правила, публикация МТП № 600. Но данная статья не изменилась, более того, сокращены возможности «выдумывания» новых форм и условий аккредитивов. Однако, не все еще действуют согласно этим правилам, т.к. они содержат в себе некоторые противоречия и требуют специальных разъснений]

2.4 Марки цемента

Лже-трейдеры не утруждают себя хотя бы создать видимость, что они разбираются в стандартах различных стран. В описании марки цемента постоянно присутствует одно и то же. Это как правило:

Grey Portland cement 42,5N or R

Ordinary Portland Cement 42,5N or R

OPC 42,5N or R

или же просто Portland cement 42,5N or R

При этом утверждается, что цемент соответствует следующим стандартам (иногда сразу всем, иногда нескольким из нижеприведенного списка):

EN 197–1:2000 – стандарт Евросоюза, British standards. BS 12/96 (12/1996) – стандарт Великобритании, ASTM C-150 2000 – стандарт США, GB175–1999 – стандарт Китая.

Для начала, хочу отметить, что для того, чтобы цемент с определенного завода соответствовал стандарту той или иной страны, этот цемент должен пройти сертификацию в уполномоченных сертификационных органах этой страны. В результате испытаний выдается сертификат соответствия той или иной марке по принятым в стране стандартам. Есть ли такой сертификат соответствия китайскому или европейскому стандарт у лже-трейдеров, например, для бразильского цемента? Уверен, что нет. Тем более, что если они утверждают, что получают цемент «с разных заводов из разных стран», представляете, сколько перекрестных сертификаций должна пройти их продукция?

Теперь остановимся на стандартах поподробнее. Сразу можно отметить стандарт BS 12/96 (12/1996), т.к. Великобритания с 2000 (!) года приняла стандарты Евросоюза.

В стандартах же Евросоюза EN 197–1:2000 НЕТ такого цемента как OPC 42,5N or R! Марки цемента там обозначаются так: СЕМ I 42.5N.

В США опять же, в ASTM C-150 2000 есть Type I или Type III Portland Cement, но нет той марки, которой якобы торгуют мошенники! То же самое и с канадскими стандартами, там приняты буквенные обозначения: GU (formerly T-10) или MS (formerly T-20).

Единственный стандарт, в котором есть примерно такое обозначение марки цемента как OPC42,5N – это китайский стандарт GB175–1999. Но и там она пишется по-другому – PO (Portland cement ordinary). Допустим, люди ошиблись в порядке написания. Но, как я уже писал выше, каким образом и главное, зачем сертифицировать под китайский стандарт индийский, южноафриканский или доминиканский цемент?

2.5. Подтверждение наличия товара

Обычно мошенники-трейдеры в процедуре сделки указывают, что документ, подтверждающий наличие товара, POP (Proof of products) должен передаваться от Банка к Банку (Bank to Bank basis). Но в той же публикации МТП № 500 черным по белому написано:

«Статья 15. Непризнание действительности документов

Банки не несут никакой ответственности за форму, полноту, точность, подлинность, подделку или юридическое значение любых документов, равно как за общие и/или частные условия, имеющиеся в документах или дополнительно включенные в них. Они также не несут никакой ответственности за описание, количество, вес, качество, кондиционность, упаковку, доставку, ценность или за фактическое наличие указанных в документах товаров, а равно за добросовестность, действия и/или бездействие, платежеспособность, выполнение обязательств, коммерческую репутацию грузоотправителя, перевозчиков или страховщиков товара, или всякого другого лица.»

Публикация МТП № 500. Унифицированные правила и обычаи для документарных аккредитивах

Таким образом, передача документа через банк еще не делает его действительно соответствующим реальности, хотя и придает веса мошенникам в глазах возможной жертвы – ведь документы прошли через банк!

2.6. Обязательство о неразглашении.

Лже-трейдер предлагает вам подписать некую бумагу, называемую NCNDA (Non –Circumvention Non – Disclosure Agreement) – соглашение о неразглашении и не обхождении (добросовестности). Вроде бы все правильно – зачем посторонним знать о сделке, которая возможно обогатит вас и сделает миллионером? Настораживает только одно: мошенники прикрываются при этом именем МТП, якобы эта бумага отвечает требованиям Международной Торговой Палаты и чуть ли не эта уважаемая международная организация выпустила подобную форму документа. Однако сама МТП так не думает. В многочисленных воззваниях и докладах Служба Преступлений в Коммерции при МТП предупреждает всех, кто хочет и умеет слушать: «Международная Торговая Палата никогда не выпускала подобного документа и данный документ не имеет никакой юридической силы», как бы вас не пытался уверить в обратном лже-трейдер.

3.Объяснение схем мошенничества

3.1. С использованием переводного аккредитива.

В данном случае все просто и незатейливо. Фактически, выпуская переводной аккредитив, вы даете согласие на то, чтобы мошенники распоряжались вашими деньгами. После того, как ваш банк отправил аккредитив в банк, где обслуживается фирма-однодневка лже-трейдеров, она тут же переводит эти деньги куда-то еще, в оплату за липовые поставки (того же цемента, допустим). Аккредитив переводится в один из оффшорных банков, обналичиваются и – до свидания! Мошенники на Канарах, а вы в долгах.

«Усы, лапы и хвост — вот мои докУменты!»

м/ф «Трое из Простоквашино»

В.А. Гамза, И.Б. Ткачук «Расчеты и операционная работа в коммерческом банке» Методический журнал 03,2007 (79). С.52–59

3.3. С использованием StandBy аккредитива или банковской гарантии (Bank Guarantee, BG).

А вот тут уже приходит в действие другая область деятельности мошенников. В то время как вам они вешают лапшу на уши о больших количествах дешевого цемента, доставляемого куда угодно, другим они вешают лапшу на уши о существовании «секретных высокодоходных программ» и размещают в Интернете вот такое объявление, например:

“Продам: Stand By LC for leasing

Объявление: Предлагаем в лизинг на 1 год стенд бай аккредитив из первоклассного банка.

Прекрасная возможность для успешного кредитования.”

Они красочно расписывают, каким образом можно разбогатеть, торгуя банковскими гарантиями и аккредитивами. И это при том, что аккредитивы вообще не являются торгуемым и переуступаемым финансовым инструментом. Банковские же гарантии (в особенности от известных банков), наоборот, достаточно распространенный инструмент, в том числе и в мошеннических сделках.

Найдя человека, который готов вложиться в «прибыльное дело», они «переуступают» ему ваш аккредитив или банковскую гарантию за пониженную цену. В данной схеме скорее всего потеряете деньги не вы, а неудачливый инвестор. Но, тем не менее, ваши деньги будут заморожены на несколько месяцев, а может быть и более. Кроме того, мошенники могут попытаться взять кредит под ваш аккредитив или гарантию (например, 10% от стоимости аккредитива) и удалиться с этими деньгами в неизвестном направлении.

3.4. Аккредитив и PB

Аббревиатура PB означает Performance Bond т.е. финансовую гарантию желания и возможности продавца реализовать контракт на поставку. Если контракт не реализуется, то эти деньги (мошенники обычно назначают 2%) остаются у вас. Как бы не так! Внимательнее посмотрим на вот такое условие:

«8). От Покупателя – неоперативный LC (аккредитив),который будет активирован продавцом P|B

9). От Продавца – Оперативный РВ 2%, который активизирует LC. (аккредитив)

Здорово, правда? Данное условие означает, что, послав вам всего лишь 2% от суммы аккредитива, мошенники получают доступ к вашим деньгами и могут спокойно и легально раскрыть ваш аккредитив. Ну а вы будете ждать и ждать, когда же начнется «отгрузка согласно графику».

3.5. Сеть мошенничества.

Тот прием «относительно честного отъема денег», который описывается выше – это только один из приемов. Но и он не выполним без наличия группы мошенников. Одни из них специализируются на банковских операциях, другие – размещают объявления о купле и продаже цемента (и не только), а также об «высокодоходных инвестиционных программах» в Интернете. Третьи – отличные психологи и занимаются «разводкой клиентов», используя методы НЛП. Четвертые – придают всему этому легальный статус, выдавая на-гора различные документы, формы документов, несуществующие контракты.

Но подобными объявлениями пестрит весь Интернет, неужели мошенников так много? Нет. Просто очень многие люди, не имея денег, очень хотят заработать на посредничестве. Мошенники обещают им процент от сделки (например, 2-3% от сделки в миллион долларов – уже неплохая сумма), и новоявленные дилеры звонят своим друзьям и знакомым: «У меня есть надежный поставщик цемента, по низким ценам, партии от 12 500 тонн». Таким образом шириться и растет армия «банковского гербалайфа».

Кроме того, вы всегда можете проверить эту фирму на предмет добросовестности, просто обратившись:

В данном докладе я лишь осветил некоторые аспекты международного мошенничества в поставках цемента и вообще, больших количеств какого-либо распространенного товара. Как видно из доклада, простейшее расследование тут же дает результаты и приводит к однозначному выводу – данное предложение и ему подобное – чистой воды мошенничество. Даже удивительно, как люди обманываются подобной халтурой? Но всегда следует помнить, что мошенники эксплуатируют три человеческих порока: жадность, глупость и невежество. Надеюсь, что этот текст поможет вам избежать ошибок и провалов в вашем бизнесе.