Уровень pivot что это

Знакомство с «Уровнями Пивот» (Pivot Points)

Содержание статьи

Что такое «Урони Пивот»?

История появления индикатора «Уровни Пивот» (Pivot Points) берет свое начало в 30-х годах прошлого столетия, когда математик и известный в те времена трейдер Генри Чейз (Henry Chase) решил создать индикатор, который поможет вести торговлю на рынке ценных бумаг. В переводе с английского Pivot означает разворот и на рынке принято называть разворотную точку Pivot Point. В основе индикатора «Уровни Пивот» лежит идея, что рынок учитывает все и история повторяется. На этом принципе и был основан индикатор, цены закрытия и открытия свечи могут послужить уровнями поддержки и сопротивления в будущем.

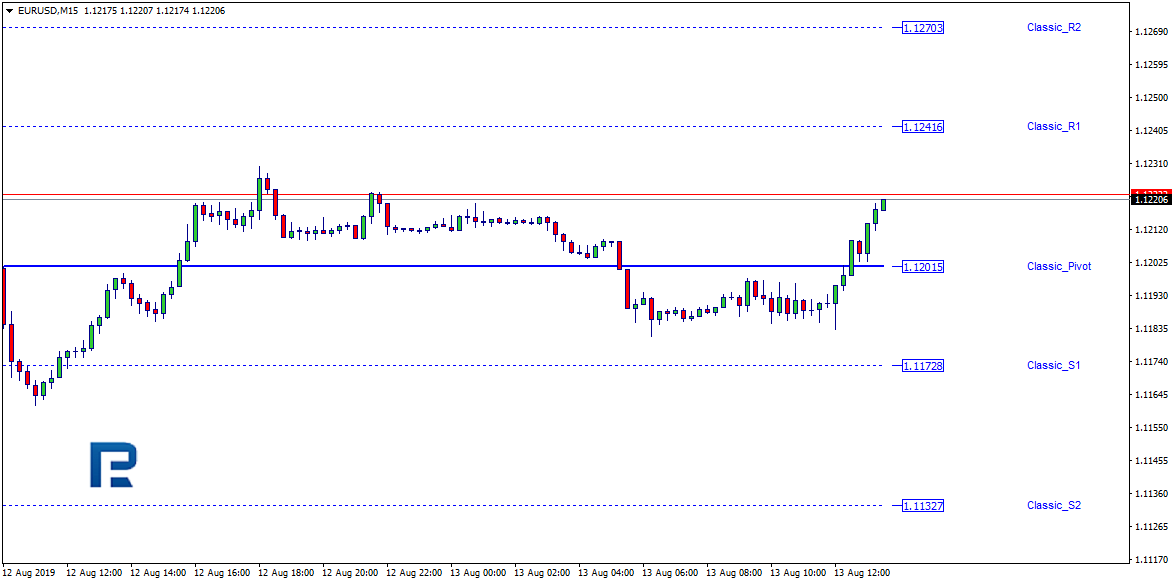

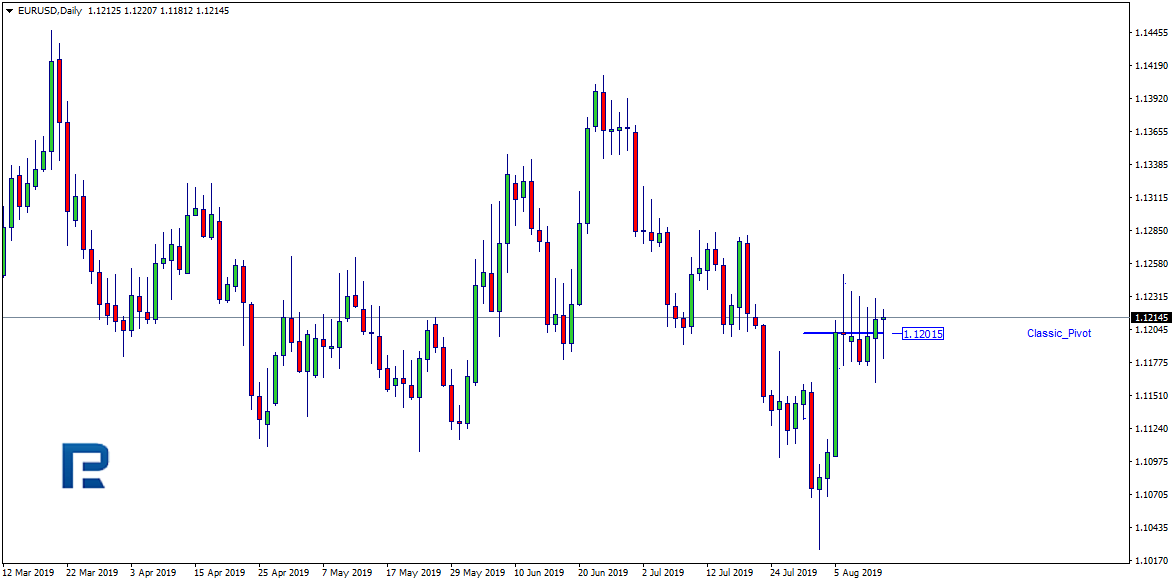

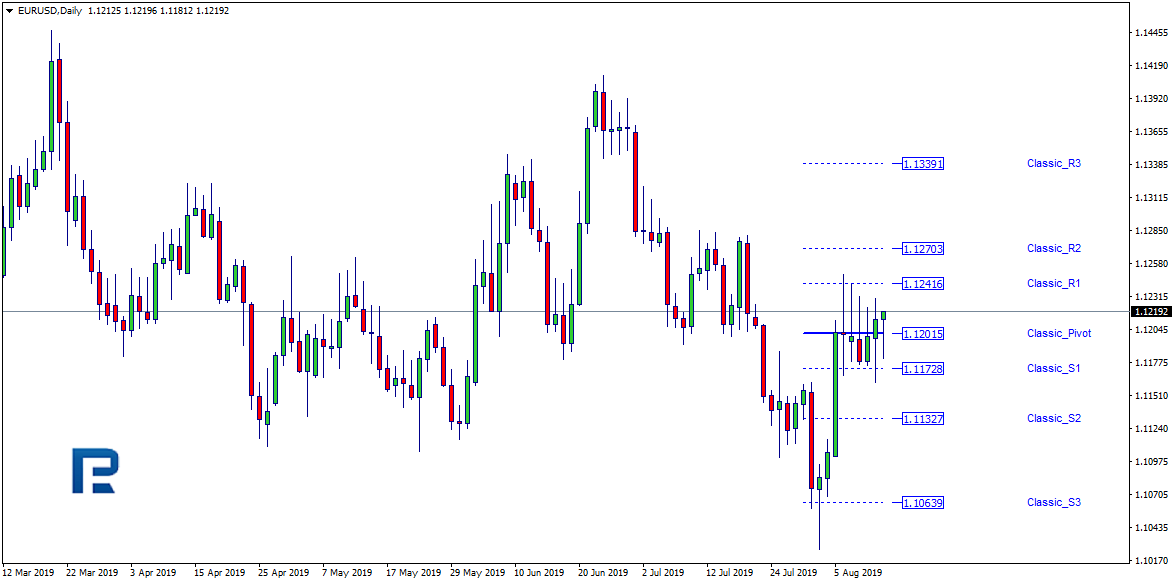

Таким образом, трейдер, используя большой таймфрейм строит уровни и в дальнейшем переходя на маленький применяет их в торговле. Например, уровни рассчитываются по графику D1 и выше, а торговля ведется на графике мелких таймфреймов, к примеру M30 и ниже. Следует так же обратить внимание на то, что «Уровни Пивот» это не конкретная цифра или цена на графике — это диапазон в котором цена может находиться какое-то время. На графике «Уровни Пивот» выглядят как горизонтальные линии, центральная выделена, а уровни поддержки и сопротивления по умолчанию штриховые (в настройках можно изменить цвет и стиль линий на свое усмотрение).

Ниже мы рассмотрим варианты применения Pivot Points на практических примерах.

Виды уровней Pivot Points

После того как Генри Чейз разработал формулу расчета «Уровней Пивот» некоторые трейдеры и аналитики посчитали ее не очень корректной и разработали свои варианты, таким образом появился следующий список видов Pivot Points:

У всех этих уровней принцип довольно похож, но при этом имеются различия. Классический и Традиционный очень похожи между собой при этом довольно сильно отличаются от, например, расчета по ДеМарку.

Мы не будем рассматривать варианты расчета всех видов Pivot Points в данной статье, а для примера разберем формулу «Уровней Пивот» в традиционном виде как ее разработал создатель Генри Чейз. Учитывая, что расчет может производиться с учетом различных периодов, поэтому возьмем для примера D1. Основная линия рассчитывается как среднее значение цены закрытия свечи, максимума и минимума.

Pivot (PP) = (High + Low + Close)/ 3.

Точно такие расчеты проводятся и для других таймфреймов.

Далее на основании полученных данных производится вычисление уровней поддержки и сопротивления S1, R1 и так далее.

S1 = (PP × 2) – High

R1 = (PP × 2) – Low

Расчет следующих уровней поддержки и сопротивления S2, R2:

S2 = PP – Low – High

R2 = PP + (High – Low)

Расчет уровней сопротивления и поддержки S3, R3.

S3 = Low – 2 × (High – PP)

R3 = High + 2 × (PP – Low)

В традиционном методе расчета «Уровней Пивот» применяется три уровня поддержки и сопротивления. На данный момент с учетом развития компьютерных технологий проводить вычисление и построение уровней вручную не имеет особого смысла, существует множество индикаторов по «Уровням Пивот», которые все сделают самостоятельно в зависимости от требований трейдера. Некоторые индикаторы могут рассчитывать большее количество уровней, например, S4 и R4 и так далее.

Применение «Уровней Пивот» на практике

Для примера, наносим на график индикатор с настройкой расчета уровней на основании прошлой торговой свечи D1, нам прорисовываются уровни поддержки и сопротивления, далее переходим на более мелкий таймфрейм, например, M30. На этом графике мы увидим уровни сопротивления и поддержки, в районе которых может консолидироваться цена в течение текущей торговой сессии, совершать отскоки и пробои. На следующий день уровни будут перерисованы с учетом новых данных. Так же можно применять более крупный график, например, недельный W1 или месячный MN. Применение различных настроек и временных интервалов зависит от предпочтений трейдеров, а также от поставленных целей и задач.

На данный момент разработано и придумано достаточно большое количество торговых стратегий с применением «Уровней Пивот» и охватить все в рамках одной статьи достаточно проблематично, поэтому рассмотрим несколько популярных вариантов торговли с применением Pivot Points.

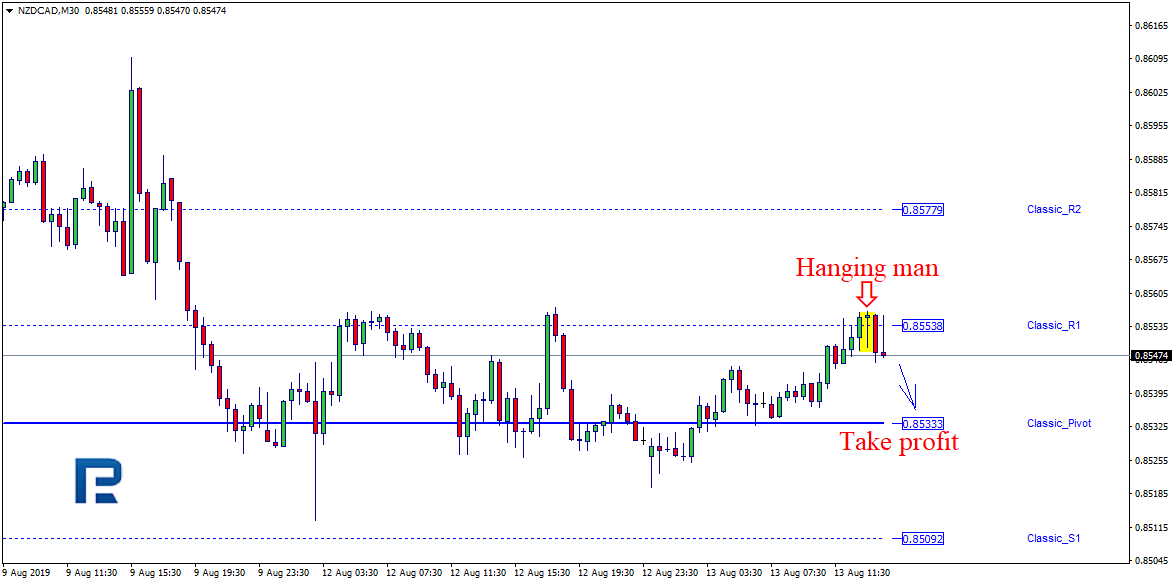

Для торговли трейдеры применяют различные комбинации индикаторов совместно с Pivot Points. Например, индикатор Stochastic Oscillator. разворотные свечные паттерны «Пин Бар», «Падающая Звезда», «Повешенный», «Молот», «Перевернутый Молот», «Доджи-надгробие», «Доджи-стрекоза».

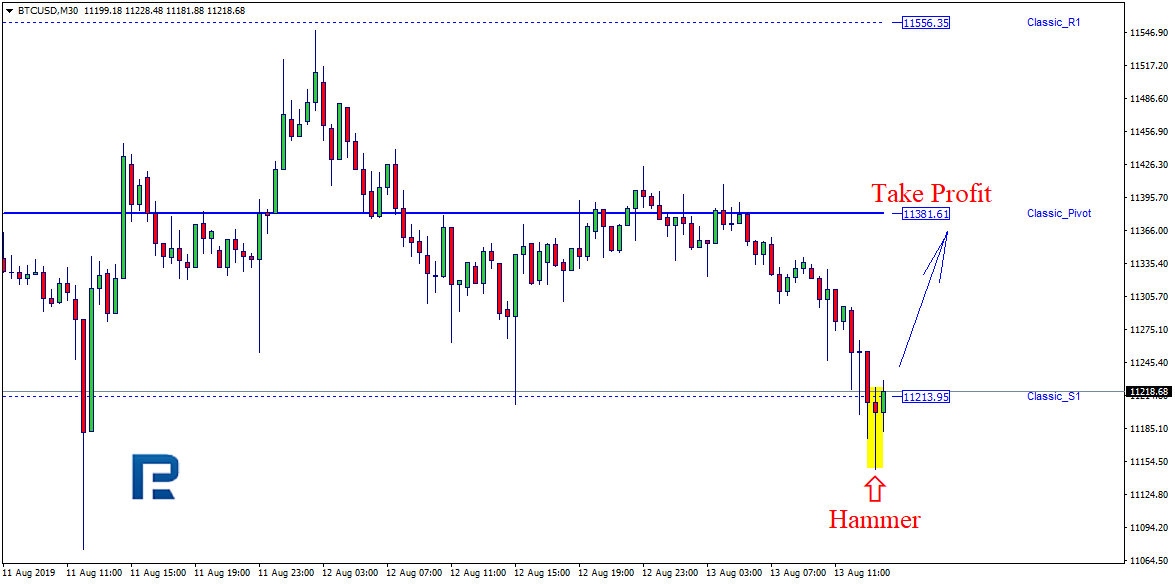

Рассмотрим торговую стратегию на основе Pivot Points и разворотных свечных паттернов без применения дополнительных индикаторов, вариант покупки от поддержки S1.

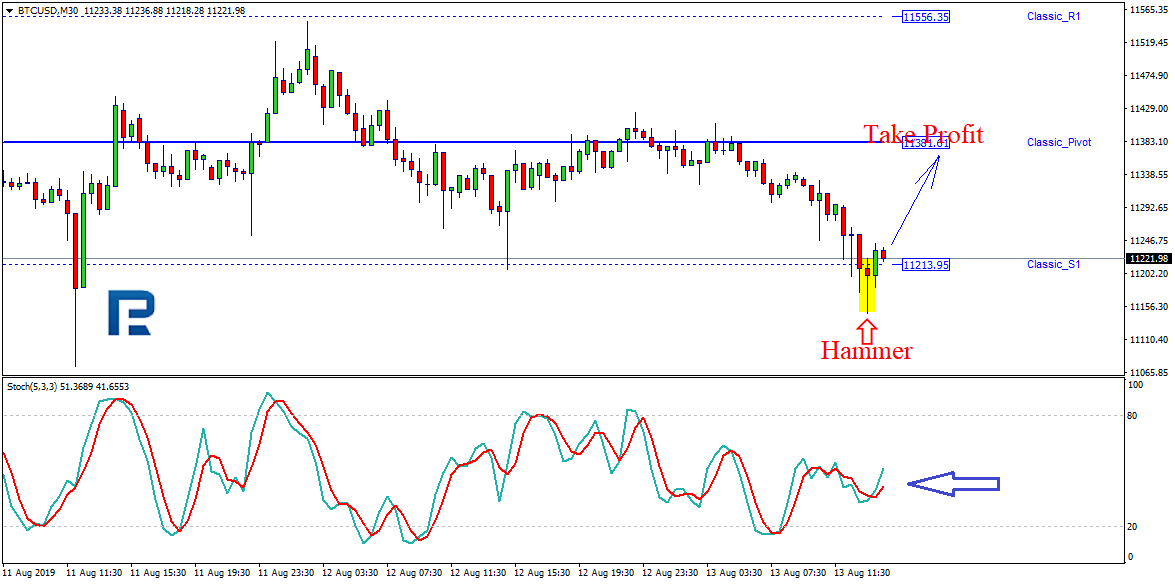

На графике M30 пара в районе уровня поддержки S1 сформировала «Молот». После закрытия разворотного паттерна «Молот» и открытия следующей за ним свечи трейдер осуществляет открытие позиции на покупку (Buy). Ориентиром для закрытия сделки в этом случае будет являться основная линия «Уровней Пивот» обозначенная Classic Pivot. Стоп Лосс исходя из конкретной ситуации необходимо разместить на минимальном значении «Молота» (Low). Далее позиция будет закрыта по достижении одного из ордеров (Тейк Профита или Стоп Лосса).

Данная торговая стратегия достаточно проста в применении, но требует от трейдера хороших знаний в классическом свечном анализе или в торговых стратегиях Прайс Экшин и Пин Бар. Не сомненно каждый найдет в ней множество плюсов или минусов и на этот счет у всех трейдеров свое мнение. По мнению автора данной статьи при серъезном подходе к изучению свечного анализа «Уровни Пивот» существенно облегчают нахождение точек входа в сделку без применения дополнительных фильтров. Открытие позиций на уровнях S2, S3 осуществляются по тем же принцимам, только ориентиром для выставления Тейк Профита будет служить следующий уровень. Продажа от уровней R1, R2, R3 производится аналогично только в зеркальном виде.

Для любителей применять несколько индикаторов одновременно на графике, есть заслуживающая внимание не сложная торговая стратегия основанная на предыдущем принципе с разворотными паттернами, только в качестве дополнительного фильтра можно добавить индикатор Stochastic Oscillator в базовых настройках. В данном случае перекупленность или перепроданность по Stochastic Oscillator которые образуются в районах поддержки или сопротивления, прорисованные индикатором Pivot Points, будут служить дополнительным сигналом для открытия позиции.

Продолжим рассматривать вход по предыдущему рисунку, но уже с добавленным дополнительным фильтром в виде индикатора Stochastic Oscillator. Как мы видим в районе формирования Молота индикатор Stochastic Oscillator не находился в зоне перепроданности это значит, что подтверждения входа мы не получили и, следовательно, открывать позицию на покупку в данном случае не рекомендовано. Добавление фильтров в виде индикаторов уменьшает количество сделок, но это происходит не в угрозу качеству.

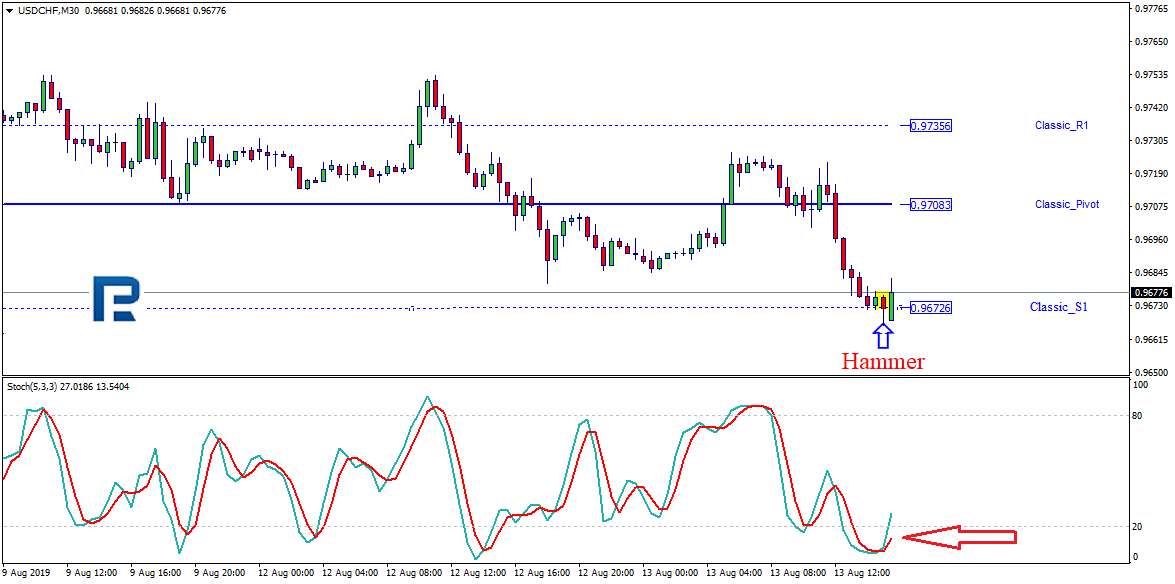

На рисунке ниже мы видим сигнал, который соответствует параметрам для открытия сделки на покупку. В районе уровня поддержки S1 сформировался разворотный паттерн «Молот», индикатор Cтохастик находится в зоне перепроданности ниже уровня 20, это значит, что условия для открытия сделки на покупку соблюдены. Ориентиров для Тейк Профита будет по-прежнему основная линия индикатора «Уровни Пивот» обозначенная на графике Classic Pivot, Стоп Лосс выставлятся за минимальное значение «Молота».

Как мы видим, по представленным вариантам сделок данные торговые стратегии достаточно просты, но есть у нас один небольшой недостаток. Сигналы для открытия позиций поступают не так часто, как хотели бы многие трейдеры, с другой стороны, чем реже формируюстя синалы, тем более надежными они считаются. Существует мнение, что если цена находится под основной линией индикатора, то на рынке присутствует нисходящий тренд, если над контрольной линией то тренд восходящий.

На данном этапе мы рассмотрели принцип, формулы индикатора Pivot и несколько вариантов применения в торговле. Как говорилось выше, торговых стратегий с применением данного индикатора достаточно много и не исключено, что будут разработанны новые, не смотря на то, что индикатору скоро исполнится сто лет.

Преимущества и недостатки индикатора Pivot Points

К достоинствам можно отнести слудеющие качества:

Индикатор «Уровней Пивот» несомненно является достаточно сильным инструментом для анализа рынка и, при правильном применении будет являться хорошим подспорьем как начинающему, так и опытному трейдеру в торговле на финансовых рынках.

Видеозапись «Знакомство с уровнями PIVOT»

Максим Артёмов

Работает на рынке Forex с 2009 года, торгует также на фондовом рынке. Регулярно принимает участие в вебинарах RoboForex, рассчитанных на клиентов с любым уровнем торгового опыта.

Точки Пивот: как их использовать? Торговая стратегия по уровням

Точки Пивот — это особый тип уровней поддержки и сопротивления, которые используются многими внутридневными и краткосрочными трейдерами. При торговле по данным опорным точками действуют те же правила, которые относятся к обычным уровням поддержки и сопротивления.

Многие трейдеры внимательно следят за дневными точками Пивот, поскольку они считаются ключевыми уровнями на внутридневных таймфреймах в форекс трейдинге. Сегодня мы рассмотрим основные аспекты точек Пивот и обсудим несколько торговых стратегий, которые можно с ними использовать.

Точки Пивот: основа

Точки Пивот используются трейдерами для определения областей потенциальной поддержки и сопротивления. Это уровни, на которых цена реагирует определенным образом. Кроме того, опорные точки помогают трейдерам оценить настроение рынка в течение определенного промежутка времени.

Точки Пивот изначально использовались трейдерами на фьючерсных рынках. Большинство участников биржи в те времена были краткосрочными дейтрейдерами. Перед началом утренней сессии многие трейдеры рассчитывали опорные точки для каждого финансового инструмента, которым они торговали, используя максимум, минимум и цену закрытия предыдущего дня. Это помогало им определить важные ценовые уровни в течение дня.

Уровни разворота могут применяться к рынкам акций, фьючерсов и для рынка форекс. Когда на рынках наблюдается более повышенная волатильность, уровни Пивот, как правило, приводят к появлению большего количества точек входа на пробой. Когда на рынке наблюдается более низкая волатильность, мы видим движение цены в диапазоне между двумя уровнями.

Опорные точки считаются опережающими индикаторами, поскольку по ним можно определить поведение рынка в будущем. Многие трейдеры предпочитают использовать точки разворота вместо стандартных уровней поддержи и сопротивления, поскольку они более объективны и просты для понимания.

Торговля по уровням Пивот

Концепция уроней поддержки и сопротивления является одной из самых важных идей в трейдинге на финансовых рынках. Опорные точки — это инструмент, с помощью которого трейдеры могут распознавать главные точки рынка, на которых происходит увеличение потока ордеров. Многие трейдеры размещают свои стоп-лосс ордера и фиксируют прибыль возле этих уровней, поэтому на уровнях всегда существует более высокая вероятность торговой активности, которая может вызвать ложный пробой или пробой данных уровней.

Внутридневные трейдеры, как правило, полагаются на дневные уровни разворота, которые рассчитываются на основе максимума, минимума и закрытия предыдущего дня. Эти трейдеры обычно торгуют на краткосрочных таймфреймах, таких, как 5, 10 или 15 минутные интервалы. Но торговля по точкам Пивот не является исключительной сферой краткосрочных трейдеров. Многие свинг-трейдеры и позиционные трейдеры также используют точки Пивот, однако больше полагаются на недельные или месячные уровни.

Несмотря на то, что существует множество различных способов использования точек Пивот, существует три основных стратегии торговли по данным уровням:

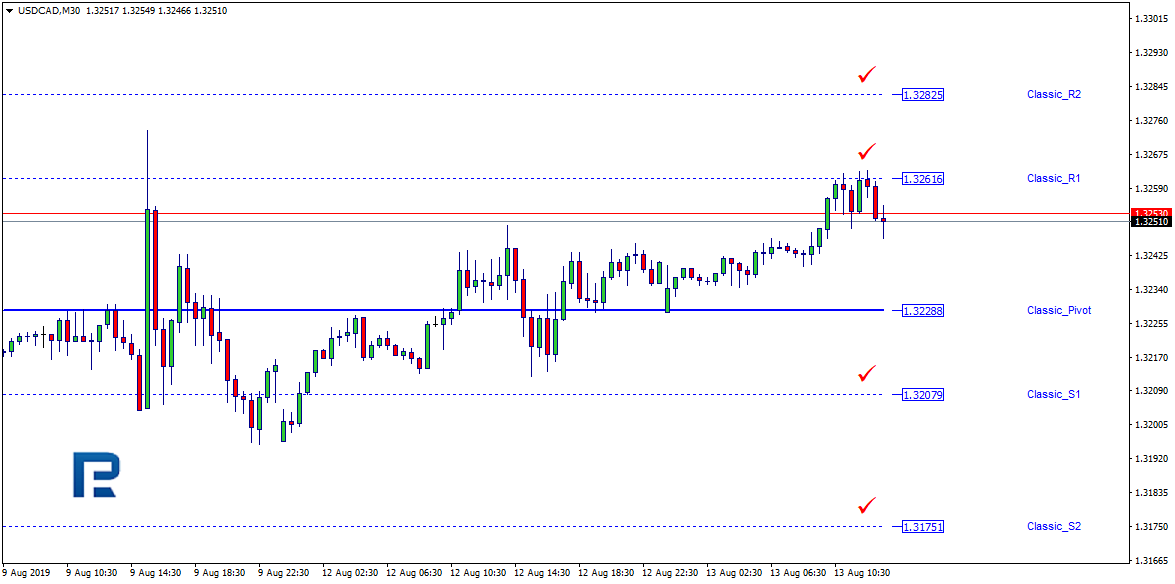

Давайте рассмотрим несколько примеров. Первый пример — торговля на пробой с использованием точек разворота:

На приведенном выше графике вы заметите область с сильной медвежьей свечой, которая пробивает уровень поддержки и закрывается ниже него. Здесь мы можем входить в рынок.

Следующий пример — торговля на разворот:

Цена неуклонно росла, а затем приблизилась к уровню Пивот. Как только она достигла этого уровня, мы увидели пин бар. Далее на графике появилась модель вечерняя звезда. Цена повторно протестировала уровень Пивот и впоследствии резко упала.

Стандартные точки Пивот

Стандартные точки Пивот рассчитываются в виде горизонтальных ценовых уровней на графике. Эти уровни показывают потенциальные области, на которых цена может развернуться, особенно во время первого касания этих уровней. Многие трейдеры принимают свои внутридневные торговые решения на основе дневных уровней разворота, и поэтому внутридневным трейдерам важно внимательно следить за движением цены на данных уровнях.

Расчет стандартных точек Пивот довольно прост. Требуется только три числа — цена закрытия, максимум и минимум предыдущего дня.

Сначала мы должны рассчитать основную дневную точку разворота. Вот формула для этого:

Точка Пивот (PP) = (дневной максимум + дневной минимум + цена закрытия) / 3

Когда вы получите точки Пивот, далее вы можете вычислить верхнюю и нижнюю точки разворота. Они называются первый, второй, третий уровни сопротивления разворота и соответственно первый, второй и третий — уровни поддержки.

Расчет сопротивления и поддержки первого Пивота:

R1 = (2 x точка разворота) — дневной минимум

S1 = (2 x точка разворота) — дневной максимум

Вычисление второй точки Пивот поддержки и сопротивления:

R2 = точка разворота + (дневной максимум — дневной минимум)

S2 = точка разворота — (дневной максимум — дневной минимум)

Расчет поддержки и сопротивления третьей точки Пивот:

R3 = дневной максимум + 2 x (точка разворота — дневной минимум)

S3 = дневной минимум — 2 x (дневной максимум — точка разворота)

Когда вы примените базовую точку разворота и три уровня поддержки и сопротивления, у вас получится 7 различных уровней. Как вы видели выше, выполнение вычислений вручную может быть утомительным. Существуют различные варианты получения точек Пивот без выполнения вышеприведенных расчетов вручную.

В сети есть много онлайн калькуляторов точек Пивот. Когда вы откроете калькулятор, вам нужно будет добавить три переменные: дневной максимум, дневной минимум и цена закрытия. Далее вы просто нажимаете на кнопку «Рассчитать» и получаете свои точки разворота.

На большинство доступных на сегодняшний день торговых платформ можно будеть установить индикатор точек Пивот, который автоматически рассчитает эти уровни для вас и отобразит их на графике. Сначала проверьте список индикаторов, которые предлагает ваша торговая платформа.

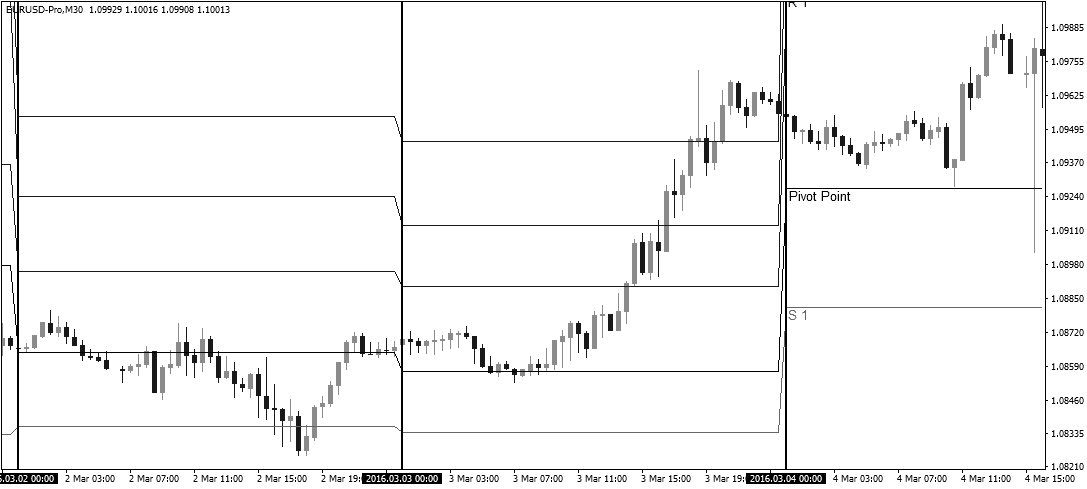

В интернете вы можете найти множество индикаторов точек Пивот, которые вы можете просто добавить в свою платформу. Когда вы добавите свой индикатор точек Пивот на график, вы должны увидеть что-то вроде этого:

Горизонтальные линии на графике являются опорными точками. Синяя линия — это центральная точка разворота. Линии над главной точкой поворота — это R1, R2 и R3. Линии под синей линией обозначены как S1, S2 и S3. Мы также поместили три вертикальные линии на график. Эти три строки разделяют разные торговые дни.

Обратите внимание, что уровни разворота каждого торгового дня выстраиваются по-разному. Это происходит потому, что каждый торговый день имеет разные дневные максимумы, минимумы и значения закрытия. Таким образом, уровни разворота также будут отличаться. Вот почему происходит резкое переключение уровней линий разворота для каждого торгового дня.

Вуди точки Пивот

Давайте обратим внимание на опорные точки Вуди. Опорные очки Вуди рассчитываются по следующей формуле:

R2 = PP + (максимум — минимум)

R1 = (2 X PP) — минимум

PP = (High + Low) + (2 x Цена закрытия) / 4

S1 = (2 X PP) — максимум

S2 = PP — (максимум + минимум)

Как вы могли заметить, расчет точек Пивот Вуди сильно отличается от стандартной формулы. Одним из основных отличий является то, что формула Вуди придает больший вес цене закрытия. Обратите внимание, что расчет точки разворота включает умножение цены закрытия на 2, а затем добавление максимума и минимума. Далее вы должны разделить на 4, чтобы получить уровень Пивот.

Поначалу это может показаться немного запутанным, но, по сути, оно работает аналогично экспоненциальному скользящему среднему, где последние данные имеют больший вес, чем предыдущие. Кроме того, на валютном рынке вы часто обнаружите, что цена открытия совпадает с ценой закрытия. Это связано с тем, что валютные рынки торгуются 24 часа в сутки.

Камарилья точки Пивот

Точки Камарилья были изобретены Ником Скоттом в конце 1980-х годов. По своей концепции они похожи на Вуди в том, что используют цену закрытия предыдущего дня и диапазон для расчета всех уровней.

Но вместо 2 уровней сопротивления и 2 уровней поддержки уравнение Камарильи требует 4 уровня сопротивления и 4 уровня поддержки. Добавьте к этому уровень точки разворота, и для Камарильи будет построено 9 уровней. Кроме того, интересной частью уравнения Камарильи является то, что в формулу включен специальный множитель.

Давайте взглянем на формулу точки разворота Camarilla:

R4 = закрытие + ((максимум-минимум) х 1,5000)

R3 = закрытие + ((максимум-минимум) х 1,2500)

R2 = закрытие + ((максимум-минимум) х 1,1666)

R1 = Закрытие + ((максимум-минимум х 1,0833)

PP = (максимум + минимум + закрытие) / 3

S1 = Закрытие — ((максимум-минимум) х 1,0833)

S2 = Закрытие — ((максимум-минимум) х 1,1666)

S3 = Закрытие — ((максимум-минимум) х 1,2500)

S4 = Закрытие — ((максимум-минимум) x 1,5000)

Как видите, у нас есть 4 уровня сопротивления и 4 уровня поддержки.

Идея заключается в том, что рынки имеют циклический характер и сильное движение цены по сравнению с предыдущей сессией должно иметь тенденцию возвращаться в свой диапазон на следующий день. Данные остановки могут быть размещены на уровнях R4 или S4.

Фибоначчи точки Пивот

Расширения Фибоначчи довольно популярны на рынке на финансовых рынках. Основными уровнями Фибоначчи, за которыми трейдеры наблюдают больше всего, являются уровни 38,2% и 61,8%.

Также мы можем включить эти уровни Фибоначчи в расчет точки разворота. Фактически, это очень похоже на Стандартные точки разворота с дополнительным включением коэффициентов 38,2%, 61,8% и 100%.

Вот формула для расчета опорных точек Фибоначчи:

Сопротивление 1 = Pivot + (.382 * (максимум — минимум))

Сопротивление 2 = Pivot + (.618 * (максимум — минимум))

Сопротивление 3 = Pivot + (1 * (максимум — минимум))

Точка разворота = (максимум + минимум + цена закрытия) / 3

Поддержка 3 = Pivot — (1 * (максимум — минимум))

Поддержка 2 = Pivot — (0,618 * (максимум — минимум))

Поддержка 1 = Pivot — (.382 * (максимум — минимум))

Таким образом, мы начинаем с вычисления точек Пивот в стандартной модели, используя H + L + C / 3. Затем мы умножаем диапазон предыдущих дней на указанное соотношение Фибоначчи.

ДеМарк точки Пивот

Точки ДеМарк Пивот были представлены Томом Демарком, известным техническим аналитиком и трейдером. Опорные точки Демарка сильно отличаются от других типов опорных точек, которые мы обсуждали до сих пор.

Эти опорные точки имеют условный характер, основанный на взаимосвязи между ценой открытия и ценой закрытия. Демарк использует число X для вычисления верхнего уровня сопротивления и нижней линии поддержки.

Вот как вы рассчитываете опорные точки Демарка:

Если закрытие > открытия, то X = (2 x максимум) + минимум + цена закрытия

Если закрытие Как использовать точки Пивот в своей торговле?

Есть несколько основных правил при торговле опорными точками Пивот:

Мы видим часовой график, на котором показано изменение точек Пивот в течение 5 торговых дней.

Кружки показывают моменты, когда цена консолидируется в области точек разворота. Стрелки показывают моменты, когда цена находит поддержку или сопротивление возле отмеченных уровней.

В этом примере мы видим, что цена находилась в консолидации возле уровня 4 раза, а в 8 случаях мы наблюдали разворот цены после взаимодействия с точками Пивот.

Теперь, когда мы увидели точки Пивот в действии, давайте рассмотрим применение некоторых торговых стратегий по опорным точкам.

Торговля по точкам Пивот в сочетании с прайс экшен

Давайте посмотрим, как можно использовать точки Пивот как часть торговой стратегии с прайс экшен без применения каких-либо торговых индикаторов. Мы будем полагаться на поиск точек пробоя при выходе на рынок. Когда мы войдем в рынок на пробое, мы поставим стоп-лосс ниже предыдущей точки разворота. Прибуль будем фиксировать на следующей разворотной точки после пробоя.

На графике мы видим два пробоя уровней Пивот, которые можно использовать.

Первый пробой произошел через синюю линию разворота в начале графика. Здесь мы открываем шорт. Стоп-лосс должен быть размещен прямо над R1 — выше основной точки разворота. Цель должна быть S2 — второй уровень ниже основной точки разворота.

Важно подчеркнуть, что если ваша сделка будет удерживаться на ночь, то точки разворота, вероятно, изменятся на следующий день. Таким образом, ваш стоп-лосс и тейк-профит, возможно, должны быть скорректированы с учетом новых уровней.

Примерно через шесть часов после короткой сделки цена достигает тейк-профита. Прибыль составила 138 пунктов.

В середине следующего торгового дня цена преодолевает основную точку разворота в бычьем направлении. Это хорошая возможность для открытия длинных позиций. Если вы хотите воспользоваться данной возможностью, вы должны разместить ордер стоп-лосс прямо под S1, который не виден на картинке в данный конкретный момент. В то же время ваша цель должна быть на R2.

После пробоя основной точки разворота цена начинает расти и пробивает R1. На следующий день уровни разворота различны. Цена снижается до центральной точки разворота и даже закрывается ниже.

Тем не менее, свеча является пин баром. Это намекает на то, что сделка должна оставаться открытой. Кроме того, стоп-лосс ниже S1 остается нетронутым. Затем цена консолидируется до конца торгового дня.

Когда наступает следующий торговый день, опорные точки вновь корректируются и они становятся более тесными. Основная точка разворота находится выше. Цена снова тестирует основную точку разворота в качестве поддержки и отскакивает наверх. Затем цель в R2 достигается.

Торговля по точкам Пивот и индикатору MACD

Смысл данной стратегии состоит в том, чтобы сопоставить пробой или отскок точек разворота с пересечением или дивергенцией линий индикатора MACD. Когда вы сопоставляете сигналы обоих индикаторов, вы можете войти в рынок в соответствующем направлении. Стоп-лосс следует использовать в этой торговой стратегии так же, как и в предыдущей стратегии. Вы должны оставаться в сделке, пока MACD не предоставит противоположный сигнал.

На графике показаны одна длинная и две короткие позиции. Сигналы основаны на пробоях точек разворота Пивот и пересечениях MACD.

Линии MACD пересекаются вниз, и мы получаем первый сигнал для возможного нисходящего тренда. Через несколько часов мы видим, как цена пробивает основную точку разворота, что является вторым медвежьим сигналом в этом случае. Теперь мы можем шортить на основании данной торговой стратегии. Стоп-лосс следует поставить прямо над точкой поворота R1.

Цена начинает движение вниз. Тем не менее, мы видим коррекцию к главной точке разворота. Затем цена отскакивает от уровня Пивот, и снижение продолжается. Второе колебание медвежьего тренда приводит к бычьему пересечению линий MACD, и сделка должна быть закрыта. Из этой сделки можно было бы получить 53 пункта.

Обратите внимание, что через несколько часов после бычьего пересечения MACD, мы получаем два совпадающих сигнала, поступающих от точек Пивот и MACD. Это похоже на хорошую возможность для входа в лонг. В этом случае стоп-лосс должен быть расположен прямо ниже точки разворота S1. Цена начинает расти, а MACD также растет в бычьем направлении. В середине следующего торгового дня линии MACD показывает медвежье направление. Это следует воспринимать как сигнал закрытия. Длинная сделка принесла бы прибыль в 57 пунктов.

Цена увеличивается до R1 и начинает приближаться к новому уровню сопротивления. Внезапно рынок отскакивает в медвежьем направлении. В то же время линии MACD пересекаются и в медвежьем направлении. Это еще одно совпадение двух сигналов от точек разворота и MACD, что является возможностью для открытия короткой позиции.

Цена немедленно переключается ниже уровня Пивот и продолжает быстро снижаться. После этого происходит коррекция, и линии MACD почти пересекаются в бычьем направлении. Тем не менее, нет никаких бычьих указаний от MACD. Цена продолжают двигаться вниз. Следующее колебание медвежьего тренда приводит к бычьему пересечению MACD, что следует рассматривать как сигнал на выход. Эта сделка принесла бы прибыль в 235 пунктов примерно за два дня.

Уровни Пивот и слияние струкурных факторов

Важным фактором для входа в рынок для многих успешных трейдеров является концепция слияния. То есть когда показания технических индикаторов или прайс экшен максимально совпадают, что обеспечивает высокую вероятность торгового сигнала.

Точки Пивот могут быть объединены с другими техническими факторами для создания единой торговой системы. Например, предположим, что вы строите линию бычьего тренда, используя 30-минутный график. Кроме того, вы добавили в свой график стандартную дневную точку разворота. Вы можете разместить длинную сделку, когда цена отклоняется от линии тренда и начинает двигаться вверх, в то время как цена также пробивает и откатывается к дневному уровню разворота, такому как S1 или R1.

Этот тип слияния усилит торговый сигнал, поскольку у вас будет два технических фактора, которые предоставят вам один и тот же сигнал в определенное время.

Некоторые из наиболее надежных слияний структрурных факторов для торговли с точками разворота включают в себя горизонтальные уровни поддержки и сопротивления, линии тренда, скользящие средние, уровни Фибоначчи, полосы Боллинджера и паттерны прайс экшен. А некоторые трейдеры предпочитают использовать комбинацию из трех разных таймфреймов, чтобы найти лучшие точки для входа в рынок.

Давайте посмотрим, как выглядит торговая точка слияния с использованием точек разворота. Ниже вы увидите график 15-минутного таймфрейма. Обратите внимание, что движение цены было ограничено диапазоном в течение большей части указанного периода.

Мы видим, что цена движется вниз и достигает горизонтальной ценовой поддержки уровня S1. Кроме того, как только цена приблизилась к этому уровню, мы увидели красивый пин бар. В этот момент цена отскочила от этой области и взлетела выше уровня Пивот и почти достигла уровня R1 за короткий промежуток времени.

Рассмотрим торговую стратегию, которая включает в себя индикатор дневной стандартной точки разворота, скользящую среднюю за 150 периодов и уровни отката Фибоначчи.

Эта стратегия будет использовать недавний тест и отскок от скользящей средней за 150 периодов, которая совпадает с недавним отскоком от отката Фибоначчи и уровня точки разворота. Как только эти условия будут выполнены, мы может входить в рынок на закрытии разворотной свечи.

Размещение стоп-лосса будет чуть выше точки разворота. Выходом из сделки станет следующий более высокий уровень точки разворота в случае длинной сделки и следующий более низкий уровень точки разворота в случае короткой сделки.

Как видите, цена торговалась в узком диапазоне в течение двух дней. Простая скользящая средняя за 150 периодов (SMA) двигалась вниз, но вскоре цена пересекла ее, преодолев уровень Pivot R1, и в конечном итоге была остановлена на уровне сопротивления R2. Затем цена резко упала вниз около уровня Pivot. Мы увидели очередной отскок для повторного тестирования уровня R2.

После этого цена начала медленно снижаться в условиях гораздо меньшей волатильности. В этот момент мы могли подготовиться к тесту уровня Pivot, который также совпал с 38% коррекцией Фибоначчи. Цена продвинулась ниже этой зоны, но была остановлена, когда приблизилась к 150 SMA.

Именно здесь была наша точка входа. Стоп-лосс был размещен ниже минимума колебания, созданного последним отскоком цены. Нашей целью будет следующая более линия разворота, которая в данном случае совпала с уровнем R1.

Подведем итоги

Также мы обсудили пять основных вариаций точки разворота Пивот. Их можно классифицировать как:

Наиболее популярным и широко используемым является индикатор стандартных точек разворота Пивот. В любом случае вы можете протестировать каждый из вариантов и посмотреть, какой из них лучше всего подходит для ваших торговых инструментов.