Уровень фибоначчи что это

Как правильно пользоваться коррекцией по Фибоначчи

Одним из важных инструментов технического анализа являются технические уровни. Это определенное значение цены, которое при приближении к нему курса будет препятствием для дальнейшего продвижения. Графически это выглядит как область, куда цена подошла, а далее цена на графике откатила, потом подошла еще раз и снова не смогла преодолеть сопротивление. Таких возвратов может быть несколько, и чем их больше, тем сильнее уровень.

Различают уровни поддержки и сопротивления. Поддержка находится в нижней части ценового диапазона, она не дает курсу обвалиться дальше вниз, а сопротивление препятствует продвижению цены вверх. Для текущего значения всегда есть уровни поддержки и сопротивления. Главное правило – цена от уровня скорее оттолкнется, чем уровень будет пробит.

Пробитие уровня возможно, по-этому будьте осторожны: оно обычно происходит на каком-то сильном импульсе, например, выход важных новостей, и тогда цена вылетает за уровень на большое количество пунктов. На этом основаны техники на пробой, но они считаются достаточно агрессивными.

Уровни коррекции Фибоначчи при движении цены тоже оказывают сопротивление или поддержку, но это уже частично компьютерный индикатор. В его раскладку заложена определенная зависимость, которая была выведена еще задолго до появления Форекса.

История создания

Леонардо Фибоначчи (12-13 века) – итальянский математик, который открыл ряд натуральных чисел, находящихся между собой в определенной зависимости. Смысл зависимости Фибоначчи – каждое последующее число равно сумме двух предыдущих. Начинается ряд с нуля, и продолжать его можно до бесконечности: 0, 1, 1, 2, 3, 5, 8, 13, 21, 34, 55, 89, 144, 188…

Сам же Фибоначчи изначально разрабатывал свою зависимость для нахождения формулы размножения кроликов.

Также между собой числа Фибо связаны и «золотой пропорцией». Это коэффициент 0,618. Начиная с 4 члена, каждое предыдущее число меньше последующего в 0,618 раз. Если любой член ряда Фибо разделить не на следующее число, а на число через один, то получим соотношение, приближенное к 0,382. А если возьмем третий член ряда после исходного, то соотношение между ними будет приблизительно 0,236.

Математик не открыл эту пропорцию, он только напомнил ее человечеству, ведь эти зависимости знали и использовали еще древние греки при строительстве Парфенона, египтяне для своих знаменитых пирамид.

Именно приближенность ряда Фибоначчи к «золотому сечению» обусловила создание на его основе набора инструментов для анализа и прогнозирования динамики рынка: веерные линии, дуги, уровни коррекции и временные периоды Фибоначчи.

Чаще всего используют 5 уровней коррекции. Между ними тоже наблюдается «золотая пропорция». Если мы уровень 61,8 умножим на 0,618, то получим уровень 38,2. В сумме они дают 100%. Уровни 23,6 и 76,4 тоже в сумме составляют 100%. Но сам я пользуюсь уровнем 78.6, получается он извлечением корня из 0.618.

Ключевые уровни – 38,2%, 50%, 61,8%, они будут оказывать наибольшее сопротивление и поддержку при изменениях курса.

Значения коррекции Фибоначчи: определение и схемы

Уровни коррекции Фибоначчи были адаптированы для трейдинга на бирже в соответствии с трудами Леонардо Фибоначчи – это известный итальянский математик, который вывел уникальный ряд чисел, которые впоследствии стали носить его имя. Он написал три великих работы. Благодаря одной из этих книг Европа узнала о индо-арабской системе чисел, которая не вписывалась в принятые рамки. Фибоначчи стал толчком для многих математиков и физиков.

Числа Фибоначчи – это числовая последовательность, в которой следующее число равняется суме двух предыдущих.

Числа Фибоначчи:

1, 1, 2, 3, 5, 8, 13, 21, 34, 55, 89, 144, 188 (далее до бесконечности).

Основной особенностью этих чисел является постоянная связь между элементами ряда. Любопытных взаимосвязей множество.

Так, основными свойствами этой последовательности являются:

Числа Фибоначчи принято считать математическим обоснованием «золотого сечения»: если отрезок разделить с помощью коэффициента 0,618, то соотношения отрезков сохранятся.

На фондовых площадках принято считать, что коррекция в большинстве случаев останавливается на числах Фибоначчи. Поэтому они так популярны в техническом анализе.

Когда происходит коррекция, рынок или разворачивается на уровнях Фибоначчи или демонстрирует отскок. Уровни Фибоначчи при этом — 23,6, 38,2, 50, 61,8, 76,4. Последний практически никогда не используется.

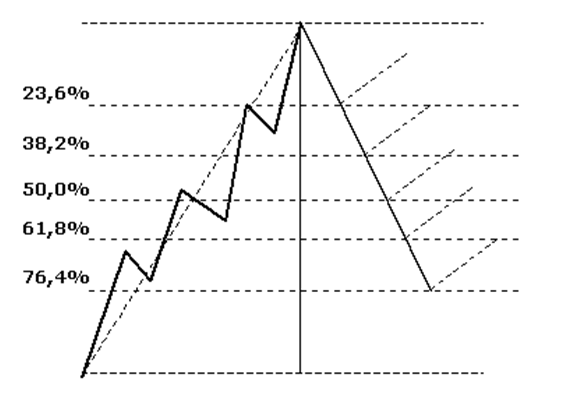

Чтобы построить уровни коррекции Фибоначчи нужно от минимальной точки трендового движения до максимальной провести линию, на которой нужно отметить уровни Фибоначчи 23,6%, 38,2%, 50%, 61,8% и 76,4%. По теории это и есть уровни самых вероятных коррекций тенденции.

Некоторые трейдеры проводят через эти уровни дополнительные горизонтальные линии. В результате получается «веер Фибоначчи». Эти проведенные линии принято считать линиями поддержки и сопротивления.

Существует два основных способа применения:

Для определения глубины коррекции.

Для определения возможных ценовых уровней при продолжении движения, после завершения коррекции.

Все остальное, модификации и наработки, например как у меня. По глубине коррекции, с помощью дополнительных уровней, я определяю цели. При достижении целей, цена, как правило, откатывает.

Но обо всем по порядку

Основными уровнями в стандартной линейке являются уровни 23,6%, 38,2%, 50,0%, 61,8%. Но только три последних являются ключевыми уровнями и оказывают наибольшее сопротивление и поддержку при изменениях курса цены. Но с большей популяризацией дополнительныхуровней, таких как 76,4% или 78,6%, 86.0%, я бы не стал называть выше указанные уровни ключевыми. Да, они по-прежнему оказывают наибольшее влияние, но и маркет-мейкеры тоже «хитрят» и стали играть на прорыв 3 основных уровней.

Если начинается коррекция, то откат может быть на треть тенденции (38,2%), может быть наполовину (50%), на две трети (61,8%) во многих источниках это указывается как максимальный размер коррекции. Но по моим наблюдениям максимальный размер – это уровень 86,0%. Если цена откатывает больше, чем на 86,0 % – это уже не коррекция, а разворот движения в другую сторону. Это из личных наблюдений, говорить о чистой математике здесь бесполезно.

Определить точку завершения коррекции, очень сложно, я бы сказал практически невозможно. Коррекция выполняет свою задачу (приводит рынок в относительное равновесие) либо за счет глубины, либо за счет продолжительности. Заранее определить каким способом, это будет происходить, не возможно, а ведь от этого зависит определение цели. Так что, если цена не остановилась на одном из уровней, то, вероятно, дойдет до следующего.

Поговорим, о том, как необходимо все же правильно использовать и строить линейку Фибоначчи.

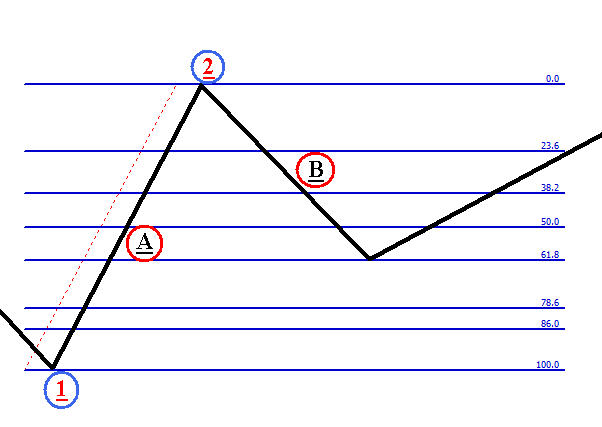

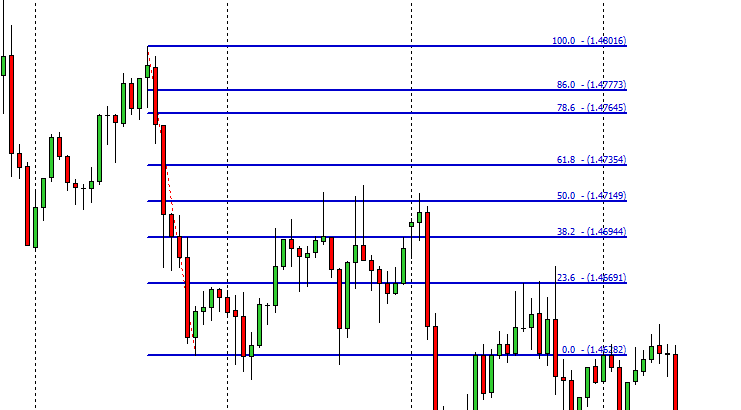

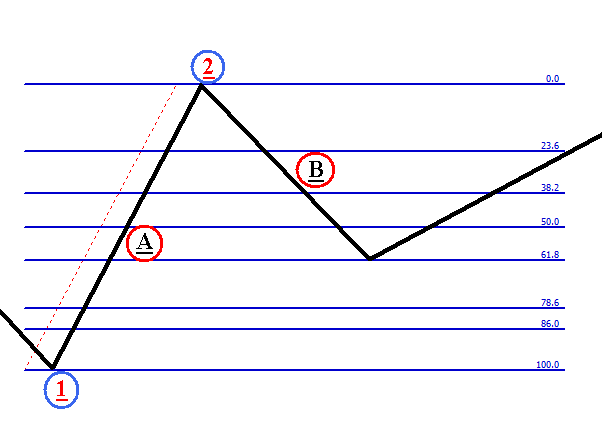

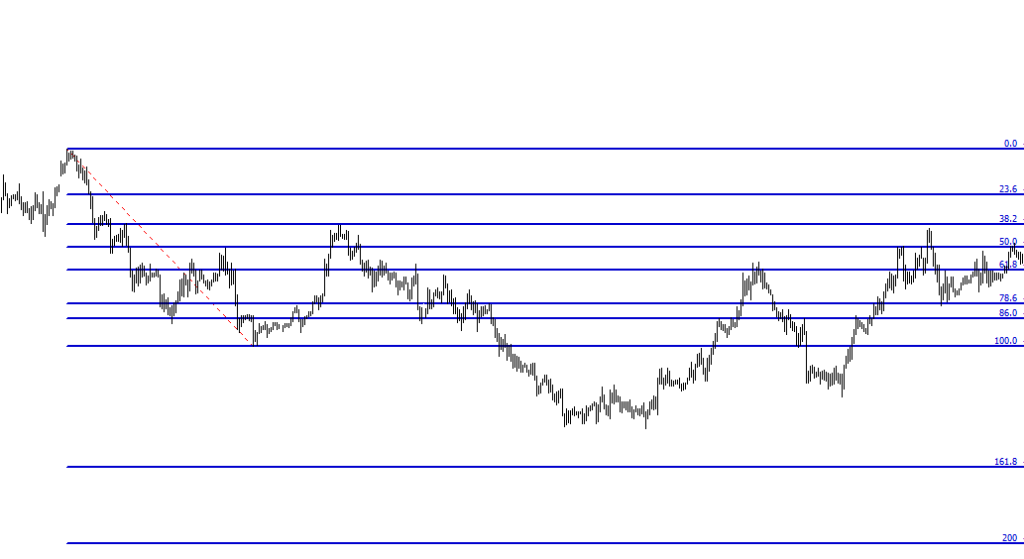

Линейка раскладывается между двумя ключевыми точками, на рисунке точки (1) и (2).

Как правило, за ключевые точки берутся локальные экстремумы, т.е. high и low за какой то период, к примеру, внутри дня. Я для этого включил отображение разделителей периодов. Но, бывают моменты, когда один экстремум находится в прошлом периоде, а второй в действующем. Это допускается.

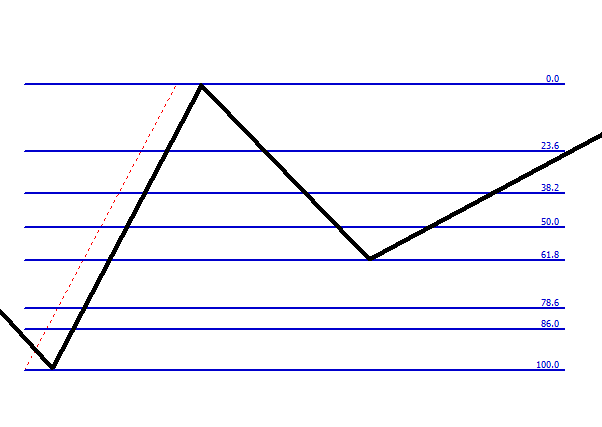

Если цена выходит за уровни 0% и 100%, то для Фибо нужно искать другие ключевые точки.

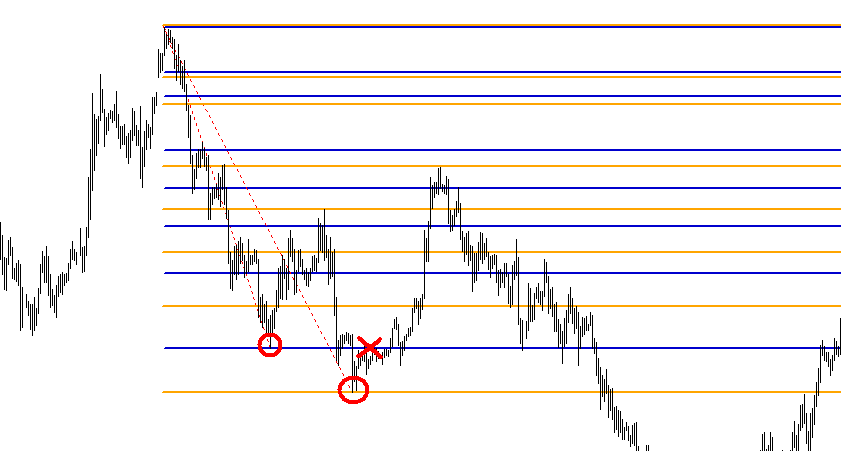

На рисунке, я пометил крестиком, что построение синей линейки Фибо, неверно. Строить лучше так, как построена оранжевая на рисунке. Будет надежнее

Ниже еще один пример:

Но будьте внимательны, очень часто при таких ситуациях, происходит смена направления движения.

Если нам необходимо измерить глубину коррекции к волне (А), то используем предыдущую тенденцию, потому что движение сейчас – это коррекция к тому, что было раньше. Т.е если сейчас курс идет вниз (В), то раскладывать фибо мы будем по предыдущему восходящему движению и наоборот. Всегда работаем от прошлого к будущему.

Раскладываем линейку так, чтобы уровень 0% находился в точке (2), точка завершения движения и начала коррекции, а уровень 100% в точке (1), точка начала движения, и тогда уровни будут располагаться по возрастающей. (Если Вы используете только три ключевых уровня 38,2; 50,0; 61,8, то принципиальной разницы не будет, как вы разложите линейку).

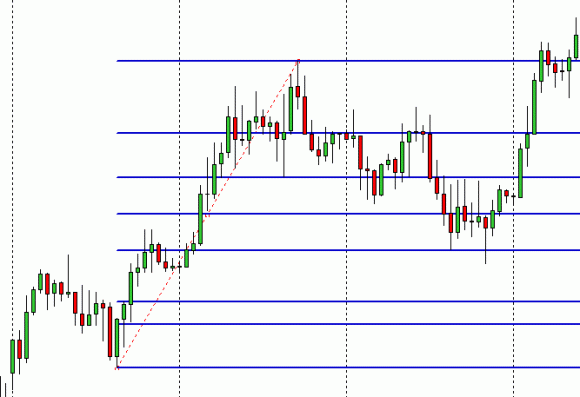

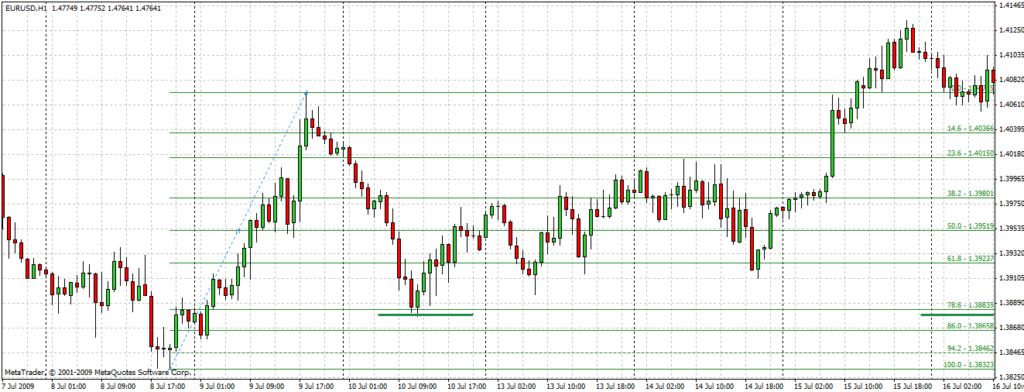

Строить можно на любых ТФ (таймфреймах, временных периодах). Все будет зависеть от того, какой ТФ у вас является рабочим. Например, для 15-ти минутных движений разложить уровни в таймфрейме 30 минут или 1 час. Если же Вы работаете с движениями, происходящими в часах, то фибо можно поставить на 4-х часах или днях, т.е. в периодах, которые по любому охватят нужное нам движение.

Использование Фибо в торговле

Техника на отбой

При движении курса может не сформироваться никакого четкого тренда, может не быть технических фигур, но уровни есть всегда. И Вы должны понимать где необходимо выйти из сделки.

Уровни коррекции Фибо в этом смысле очень удобны в использовании. Во-первых, они показывают области сопротивления и поддержки, во-вторых, возможный размер коррекции. При этом на них распространяются все правила уровней.

Если вы видите, что цена подходит к уровню, то высока вероятность разворота, так как цене легче откатить, чем пытаться преодолеть какое-то препятствие. Соответственно, вы можете планировать уже следующую сделку после отскока курса от уровня. При этом в чем большем таймфрейме построена эта линейка, тем более сильное сопротивление уровни будут оказывать.

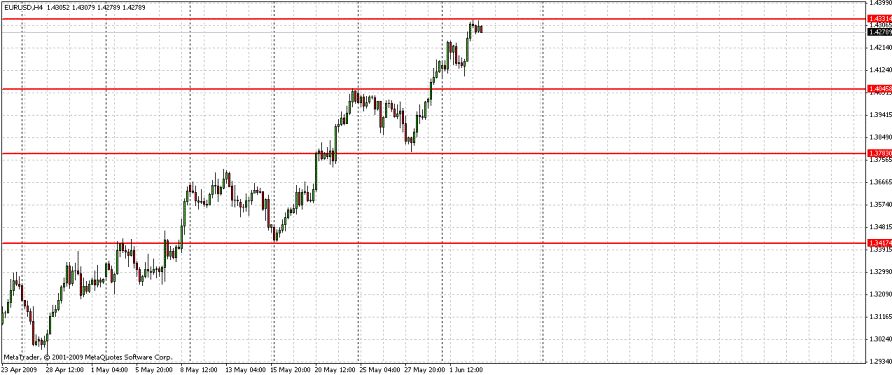

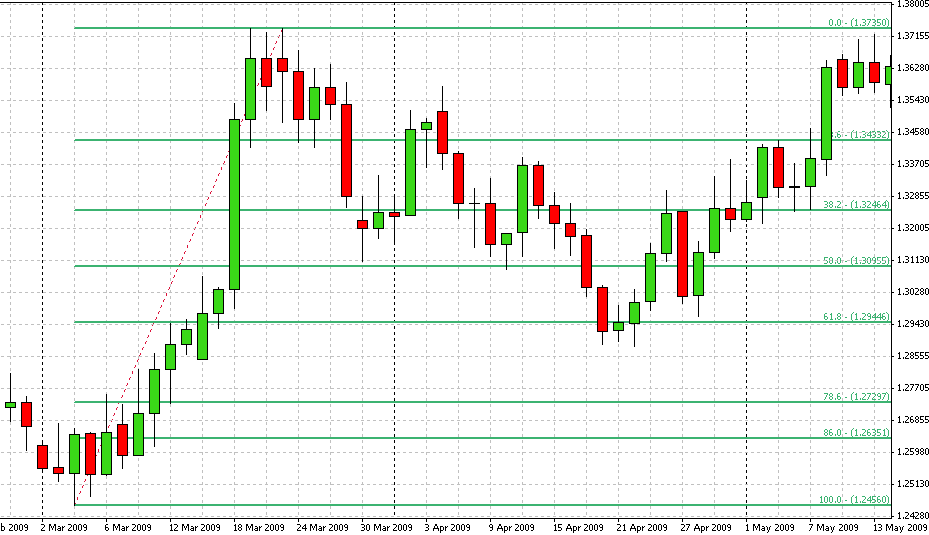

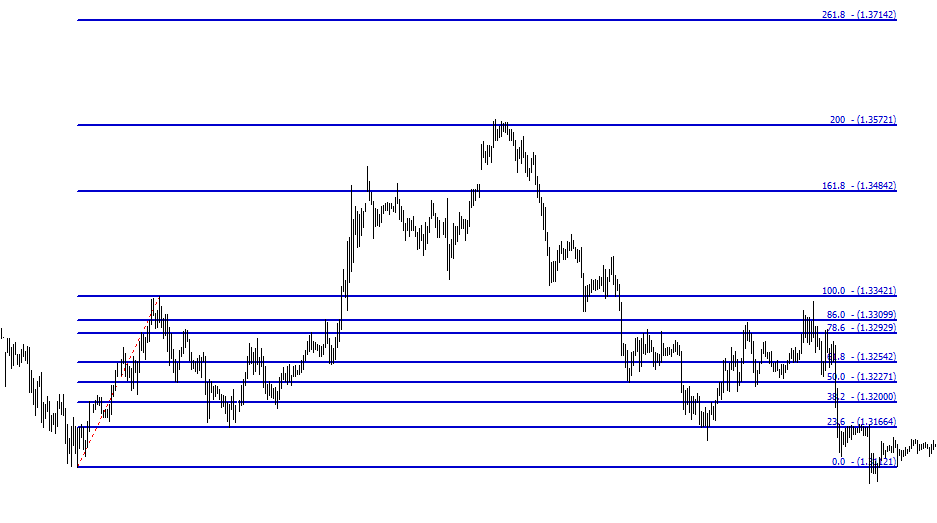

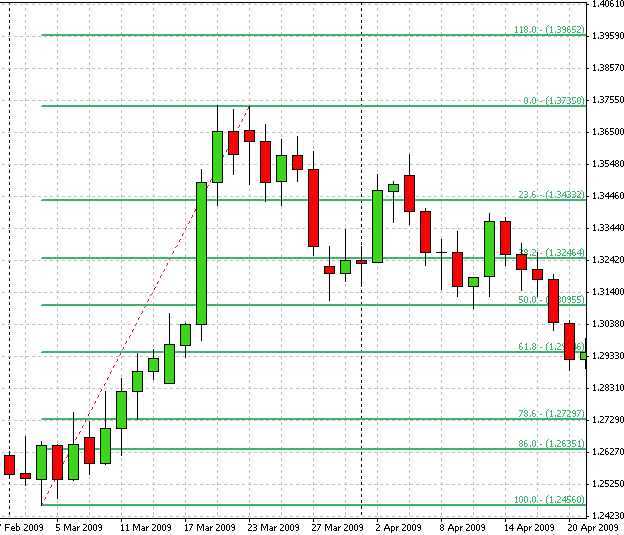

Предлагаю рассмотреть это на текущей (на момент написания статьи) ситуации по евродоллару. Для построения Фибо мы используем сильную восходящую тенденцию, которая образовалась в начале марта. Вторая ключевая точка стоит на историческом максимуме, за которым начался откат, что естественно после такого стремительного движения. Зная, что коррекция может быть больше, чем на треть движения, мы можем прогнозировать, что падение еще может продолжаться приблизительно до значения 1,3245, так как до этого движение цены ничего не сдерживает.

Далее, когда цена подойдет к уровню 38,2 (а это один из самых сильных), по классическим правилам теханализа с большей вероятностью курс оттолкнется и развернется вверх. Можно планировать сделку на покупку, и фиксировать прибыль перед уровнем 23,6, где-то в значении 1,3420-1,3430. Мы не закладываем в цель количество пунктов до самого уровня, потому что это все-таки исторический экстремум. Это общее правило для всех сделок – не рассчитывать в Тейк Профит тенденцию на все 100%, а брать на 70-80%, потому что рынок непредсказуем, и угадать его до пункта невозможно. Если мы поставим на покупку от уровня 38,2, то наша прибыль составит около 120-150 пунктов. То же самое и по поводу остальных уровней, но Вы должны понимать, что такая техника, с очень большим риском. Т.к. курс цены не всегда отбивается от каждого уровня, а при сильном импульсе проскакивает уровень до следующего.

Техника на пробой

Основное правило при работе с уровнями Фибо – работать в сторону пробоя. Хотя сам я работаю немного по-другому, я обычно вхожу в рынок после завершения коррекции, т.к. немного модифицированная мною линейка уже дает определять цели.

Итак, если уровень 38,2% будет пробит, и курс обвалится ниже, то, конечно, будем продавать. И тогда цель будет уже возле 50%, в значении 1,3100. Нужно учитывать и ситуацию «ложного» пробоя, т.е. когда цена вроде бы опускается ниже уровня, но потом идет возврат, и пробития как такового нет. Пробоем считается ситуация, когда новая свеча полностью открылась и закрылась за ключевым уровнем. Если за уровень вышел только шип, то здесь на пробой мы не работаем (смотрите свечу от 8 апреля).

Поэтому сделки мы открываем, если цена опускается ниже предыдущих шипов, в нашем примере это ниже 1,3157 (цена, которая находится за уровнем 38,2 и за шипом, который на этот уровень пробивался 9 апреля). В этом случае прибыль может составить порядка 50-60 пунктов. В данном примере сделку можно было начать и раньше,

Определение возможных ценовых уровней

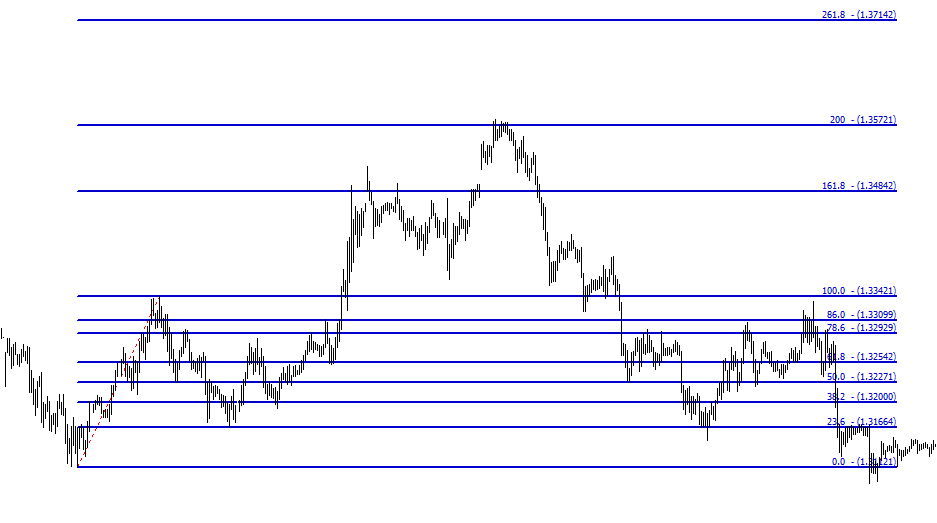

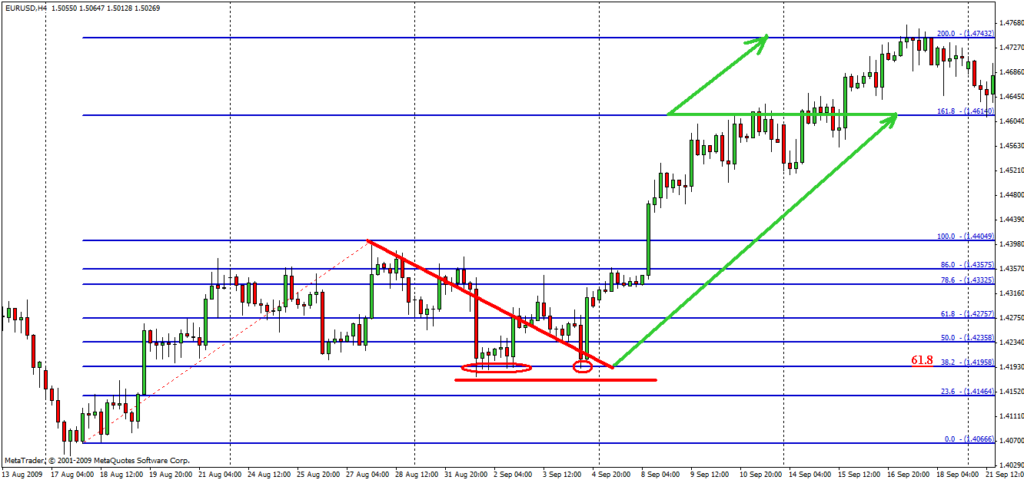

Третий метод интереснее. Как я писал в начале, линейку фибо также применяют для определения возможных ценовых уровней при продолжении движения, после завершения коррекции. Как это работает?

В первую очередь, для этого линейку раскладывают наоборот. Т.е. уровень 0 не в точке завершения движения, а наоборот, в точке его начала.

И тогда в работу включаются дополнительные уровни 161,8%, 261,8%, 423,0% часто добавляют уровень 200,0%.

Эти уровни, дают возможные цели, если существующая тенденция сохранится. Вы видите, как на рисунке, курс цены, после того как завершил корректироваться, продолжил восходящее движение и достиг сначала уровня 161,8%, а затем и 200,0%. Но, увы, это бывает не всегда. Не зря, все таки, называют, возможные ценовые уровни.

Этот метод хорошо сочетать с техникой на отбой от уровней фибо. Но, Вы также должны понимать, что, пытаясь войти на каждом уровне на отбой, Вы также рискуете, если не знаете, на каком уровне завершится коррекция.

Как это можно использовать. Ждете подтверждения, что коррекция завершилась и входите либо на отбой на самом уровне, либо уже после того, как видно, что коррекция действительно закончилась, и по целевым уровням выставляете тейк-профит и ждете. Главное не забывайте перемещать стоп-лосс в безубыток.

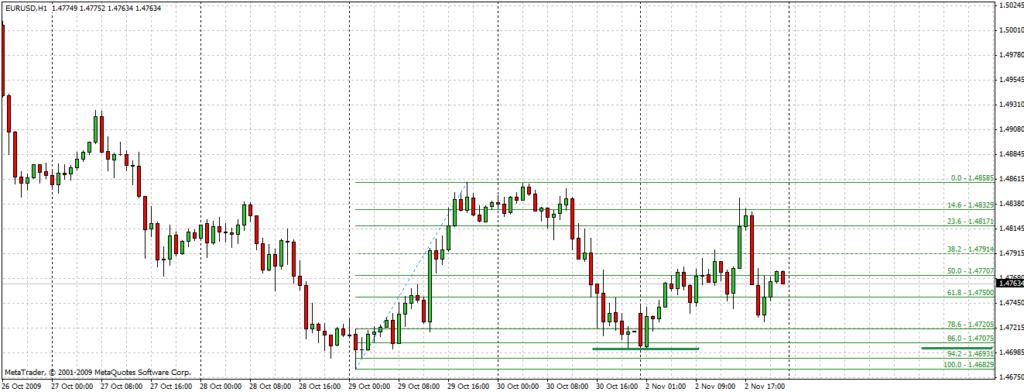

Дополнительные уровни

Читая форумы, постоянно вижу, что большинство трейдеров использует лишь основные уровни – 38.2%, 50% и 61.8% линейки фибо. Поэтому хочу поделиться своими наблюдениями…. Я в торговле использую не только основные уровни, но и дополнительные, такие как 78.6%, 86% и 94.2%.

Что они дают?

Итак, дополнительные уровни, так же указывают на уровень завершения коррекции, и, как правило это далеко не самые слабые уровни, как считают многие, присваивая основным уровням силу по нарастанию.

Об этих мало используемых уровнях мало написано, но они упоминаются в работах Гартли и Пессавенто…. И довольно успешно работают…

Но, как говорят многие, и я в том числе, торговать необходимо по тренду, ловить коррекции дело неблагодарное. Большинство трейдеров видя, что цена пробила 62 уровень фибо, думают, что коррекция переросла в новое движение. И поэтому не входят в рынок, либо открываются по направлению пробоя. Но цена, дойдя до дополнительных уровней, начинает консолидироваться либо совершает обратный прыжок и уходит по направлению предыдущего движения. Это касаемо 78.6% и 86% уровней.

А 94.2% уровень я использую как уровень, который говорит, что уже точно не коррекция…Итак.

Все уровни фибо, можно использовать как точки входа. Можно входить от каждого уровня, но это не безопасно, увеличивается возможность получения убытка. Поэтому, используйте линейку фибо, как дополнение к своей торговой тактике, и если на каком либо уровне фибо есть еще и дополнительные индикаторы – средние скользящие, пивот поинты, то такие входы будут более безопасными. И определяйте цели по своей ТС.

Уровни Фибоначчи. Что это и как их использовать в трейдинге

Золотое сечение или с чего все начиналось

Те, кого интересует сугубо прикладной аспект данных инструментов, могут пропустить этот раздел — экскурс в историю чисел Фибоначчи, а также их появления в трейдинге.

Последовательность Фибоначчи была хорошо известна еще в древней Индии, где применялась в стихосложении. Но имя свое она получила благодаря европейскому математику XII века Леонардо Пизанскому, более известному по псевдониму Фибоначчи. Фибоначчи, помимо других многочисленных математических задач, подробно исследовал и описал эту последовательность в труде «Liber Abaci» («Книга Абака» или «Книга об Абаке»). Последовательность эта представляет из себя бесконечный ряд чисел, каждый следующий член которого равен сумме двух предыдущих:

0, 1, 1, 2, 3, 5, 8, 13, 21, 34, 55 …

У этого ряда есть много замечательных математических особенностей, но главным является то, что отношение члена ряда к предыдущему стремится к знаменитому «Золотому сечению» — числу 1,618. Это число известно с античных времен и впервые встречается в «Началах» Евклида (около 300 лет до н. э.), где применялось для построения правильного пятиугольника.

Золотое сечение считается наиболее гармоничной пропорцией отношения целого к части. Магическим образом число 1,618 очень часто встречается в природных формах, напрямую не имеющих ничего общего между собой. Эту пропорцию можно заметить в раковинах улиток, расстоянии между листьями на ветке, форме спиралей галактик и даже в среднестатистическом соотношении частей тела человека.

Белорусский ученый Эдуард Сороко, который изучал формы золотых сечений в природе, отмечал, что все растущее и стремящееся занять свое место в пространстве, наделено пропорциями золотого сечения. По его мнению, одна из самых интересных форм — это закручивание по спирали.

В музыкальных произведениях, стихотворениях и художественных произведениях также встречается пропорция 1,618. Ученые умы XIX века признали золотое сечение эталоном гармонии пропорций в природе.

Идея искать золотое сечение в графиках биржевых котировок принадлежала американскому инженеру и управленцу Ральфу Hельсону Эллиотту, который увлекся анализом цен после серьезной болезни в начале 1930х гг. Эллиотт изучал годовые, месячные, недельные, дневные, часовые и получасовые графики различных фондовых индексов, охватывающих 75-летнюю историю поведения рынка. В процессе исследования он заметил, что движения индексов подчинены определенным ритмам — волнам, в пропорциях которых прослеживаются те самые 1,618. Эллиот написал на эту тему ряд трудов, самым масштабным из которых стала книга «Закон природы — секрет вселенной» (англ. Nature’s Law — The Secret of the Universe)», в которую он включил все свои наработки, касающиеся теории волн и соотношения Фибоначчи.

После Эллиота многие трейдеры и исследователи рынка искали различные применения числам Фибоначчи в биржевой торговле. Развитие вычислительной техники позволило аналитикам далеко продвинуться в этом направлении. Современные трейдеры активно используют инструменты, основанные на данном математическом.

Уровни Фибоначчи в биржевой торговле

Пожалуй, самый распространенный терминал для торговли на российском фондовом рынке Quik предлагает пользователю четыре инструмента, основанных на последовательности Фибоначчи. Это уровни, веер, дуги и временные зоны Фибоначчи. Начнем с самых популярных — уровней.

Одним из самых старых и надежных инструментов трейдера являются широко распространенные уровни поддержки и сопротивления. Участникам рынка нужны ценовые ориентиры, чтобы понять, выгодно ли покупать сейчас, не пора ли продавать и где цена может сменить свое направление. Однако не всегда удается точно определить, какой уровень отработает, а какой цена даже не заметит. Как раз эту проблему помогают решить уровни Фибоначчи.

Определение уровней коррекции

По правилам, инструмент «Уровни Фибоначчи» растягивается от начала тренда к его окончанию (на самом деле, если вы растянете уровни наоборот от конца к началу, в Quik разницы не будет). Если растянуть его таким образом, то получившиеся уровни станут возможными целям для коррекции. От этих уровней можно входить по тренду, либо использовать в качестве цели в контр-трендовых сделках.

На примере графика акций «Норильского никеля» хорошо видно, как четко были отработаны уровни 23,6 и 38,2. Причем тут есть особенность: если уровень Фибоначчи совпадает с уровнем на графике, как в данном примере, то вероятность, что он будет отработан, становится очень высокой. Еще лучше, если при этом он будет расположен на круглом числе.

Стоит сразу оговорить ограничение применения. Данный инструмент применяется только при наличии явно выраженного тренда. Если применять его на инструменте, который движется внутри боковика, то уровни отрабатываются очень «грязно», и вряд ли их использование принесет вам прибыль в долгосрочной перспективе.

Движение по Русгидро происходило внутри флэта с большим откатом. В этом случае уровень 23,6 отработал очень «грязно», и цена могла много раз зацепить стоп-заявку.

Также, уровни становятся более «грязными», когда фаза коррекции затягивается. Однако и в этом случае уровни коррекции по Фибоначчи могут оставаться актуальными, причем могут работать в том числе и зеркально.

Еще одним способом применения коррекционных уровней может быть торговля откатов. Когда инструмент делает быстрое движение к значимому уровню, от которого высока вероятность отката, коррекционный уровень 38,2 может показать вам потенциал, до которого можно держать позицию.

Что касается таймфреймов, применять инструмент стоит в диапазоне таймфреймов М15 — D1.

Определение волн Эллиота

Часто уровни Фибоначчи используются в связке с волновой теорией Эллиота. Согласно этой теории, любое трендовое движение по финансовому инструменту можно разложить на пять волн: три основных (импульсных) по тренду и две коррекционных против тренда. Импульсные волны нумеруются как первая, третья и пятая, а коррекционные, в свою очередь, вторая и четвертая.

Любое коррекционное движение тоже можно разложить, но только на три волны. Все внутренние волны также раскладываются по принципу фрактала (фрактал — самоподобная структура). Наглядно этот процесс представлен на рисунке ниже.

Понимание, какую волну формирует цена сейчас, дает возможность предположить, куда она пойдет далее. Самой интересной для трейдеров является третья волна. Она считается самой длинной и самой быстрой. Идеальная сделка с использованием теории Эллиота — это войти в сделку в конце второй волны и выйти из неё в конце третьей.

Согласно теории, высота 3-й волны относится к 1-й, как 1,618. Значит, если мы видим уже сформировавшиеся 1-ю и 2-ю волны, то мы можем рассчитать длину 3-й, используя уровни Фибоначчи. Для этого в некоторых терминалах специально предусмотрен инструмент «расширение Фибоначчи». Строится он по трем точкам: начало первой волны, конец первой волны и конец второй волны. (главное соблюсти эти точке на ценовой шкале по вертикали. По горизонтали положение точек не так важно). На экране появятся уровни Фибоначчи, и уровень с отметкой 1,618 будет отмечать расчетный конец третьей волны.

В терминале Quik инструмента «расширение Фибоначчи» нет. Но его можно заменить обычными уровнями Фибоначчи. Для этого нужно растянуть их так, чтобы 0 был на начале первой волны, а 100 на её окончании. А потом просто перетащить всю конструкцию так, чтобы 0 оказался в конце второй волны.

Хочется отметить, что не всегда конец третьей волны приходится на уровень 1,618. Довольно часто цена немного не доходит или немного опережает эту отметку.

Помимо определения длины третьей волны, ряд специалистов предлагали способы определения и других волн. В книге Б. Вильямса «Торговый хаос» предлагается следующая система определения длин волн:

1 волна — определяется по факту формирования

2 волна — чаще всего заканчивается на уровнях коррекции 50,0 и 61,8.

3 волна — составляет от 1 до 1,618 от длины первой волны.

4 волна — чаще всего заканчивается между уровнями коррекции 38,2 и 50,0 и чаще всего выглядит в виде бокового движения.

5 волна — составляет от 61,8% до 100% от диапазона между началом первой волны и концом третьей.

Рассмотрим на примере графика Россетей. Зеленым отмечены импульсные волны, а красным — коррекционные.

Самым сложным в применении волн Эллиота является вопрос: «В какой волне цена находится сейчас?» Консенсуса по поводу того, как определить точку отсчета первой волны у адептов волновой теории нет по сей день и, возможно, так и не будет.

С практической точки зрения наиболее эффективным является подход: «Не уверен — не торгуй». На некоторых инструментах в определенной фазе волны прорисовываются очень четко и легко идентифицируются. На других же, выделить волны практически невозможно. Необходимо путем регулярного наблюдения отыскивать среди всего многообразия инструментов те, которые ходят понятным для вас образом, и торговать только их. А как только волны начинают ломаться, переходить на другой инструмент.

Очень важно не зацикливаться на одной ценной бумаге, пытаясь отыскать волны там, где их нет. Кроме того, торговая система обязательно должна включать в себя план на случай негативного стечения событий. Стоп—лосс должен обеспечивать соотношение риск/прибыль не менее 1/2.

Веер Фибоначчи

Как и уровни, этот инструмент, может использоваться для определения точек, где завершится коррекция. Алгоритм, по которому строятся лучи веера достаточно простой. Если провести вертикальную линию через точку окончания трендового движения, то лучи будут проходить через точки пересечения этой линии с соответствующими уровнями Фибоначчи. В большинстве терминалов этот алгоритм представлен в виде готового инструмента, который растягивается от начальной точки трендового движения к её концу. Лучи веера, в таком случае, будут показывать возможные окончания коррекции, где можно открывать позицию по тренду.

Веер рекомендуется использовать в связке с другими методами определения длины коррекции. Построение веера имеет погрешность в зависимости от масштаба и таймфрейма, что может привести к неверной трактовке сигналов.

Дуги Фибоначчи

В отличие от предыдущих инструментов, дуги примечательны тем, что они учитывают еще и временной фактор. Это позволяет трейдеру не только предположить, как поведет себя цена, но и в какой момент это произойдет.

Дуги Фибоначчи строятся следующим образом: сначала между началом и концом тренда строится прямая. Затем строятся три дуги с центром в конце пересекающие прямую на уровнях Фибоначчи 38,2%, 50% и 61,8%. В большинстве терминалом дуги, точно так же реализованы в виде отдельного инструмента.

Дуги Фибоначчи очень сильно зависят от масштаба графика. Наиболее подходящий масштаб можно выбрать проанализировав эффективность инструмента на истории. Так же, как и веер рекомендуется использовать дуги совместно с другими методами технического анализа.

Временные зоны Фибоначчи

В основе временных зон Фибоначчи положена одноименная последовательность чисел 0, 1, 1, 2, 3, 5, 8, 13, 21… Исходной точкой для построения выбирается локальный максимум или минимум. Вторая точка позволит определить длину единичного интервала. На графике появятся вертикальные линии с шагом, соответствующем последовательности чисел Фибоначчи в единичном интервале.

Вертикальные линии помогают идентифицировать моменты времени, когда стоит ожидать разворота. При нахождении цены в районе очередной линии необходимо использовать другие индикаторы и сигналы для поиска точки входа против движения. Можно, например, комбинировать временные зоны с веером или уровнями Фибоначчи.

Другие инструменты

Помимо представленных способов использования чисел Фибоначчи в торговле придумана еще масса вариантов: спираль Фибоначчи, канал Фибоначчи, клин Фибоначчи и т. д. Они немного отличаются по методам построения и внешнему виду, но суть их одна — определение длины коррекции. Вы можете выбрать наиболее подходящие для себя инструменты и пополнить ими свой торговый арсенал.

Книги, которые можно прочитать на эту тему

В книге А. Фроста и Р. Пректера «Волновой принцип Эллиота» можно ознакомиться с основными принципами волновой теории Эллиота в её классическом виде.

В книге Б. Мендельброта и Р. Хадсона «(Не)послушные рынки» можно прочесть о современном взгляде на ритмы финансовых рынков и фрактальной структуре изменения цен.

В книге Б. Вильямса «Торговый хаос» можно подробнее ознакомиться с методом подсчета волн, кратко изложенном в данном материале.

В книге Р. Фишеpа «Последовательность Фибоначчи: приложения и стратегии для трейдеров» изложен еще один взгляд на использование уровней Фибоначчи при подсчете волн.

БКС Экспресс

Последние новости

Рекомендованные новости

Газпром и Сбербанк растут на 1,5%

Обычка или префы? Что выбирать сейчас

Прожарка эксперта: какие рекомендации сработали, а какие нет

Рынок США. Американские бумаги дорожают после трех дней падения

Акции Micron возвращаются к осенним максимумам после отчета

5 причин купить акции Motorola

Взгляд на золото в 2022

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.