У арендуемого имущества сменился собственник что учесть

Статья 617. Сохранение договора аренды в силе при изменении сторон

1. Переход права собственности (хозяйственного ведения, оперативного управления, пожизненного наследуемого владения) на сданное в аренду имущество к другому лицу не является основанием для изменения или расторжения договора аренды.

2. В случае смерти гражданина, арендующего недвижимое имущество, его права и обязанности по договору аренды переходят к наследнику, если законом или договором не предусмотрено иное.

Арендодатель не вправе отказать такому наследнику во вступлении в договор на оставшийся срок его действия, за исключением случая, когда заключение договора было обусловлено личными качествами арендатора.

Комментарий к ст. 617 ГК РФ

1. В соответствии с п. 1 коммент. ст. перемена лиц на стороне арендодателя подчиняется следующему правилу: переход права собственности (хозяйственного ведения, оперативного управления, пожизненного наследуемого владения) на сданное в аренду имущество к другому лицу не является основанием для изменения или расторжения договора аренды. Таким образом, например, в случае смерти арендодателя договор аренды не прекращается: права и обязанности арендодателя переходят к его наследникам. Тем самым данное правило подчеркивает свойство следования, присущее праву аренды.

С одной стороны, это правило явно отвечает интересам арендатора, так как гарантирует ему спокойное пользование вещью вне зависимости от фигуры ее собственника. С другой стороны, формулировка указанного правила дает понять, что переход права собственности (хозяйственного ведения, оперативного управления, пожизненного наследуемого владения) на сданное в аренду имущество к другому лицу автоматически делает нового собственника арендодателем, т.е. в изъятие из общих правил п. 2 ст. 388, п. 1 ст. 391 ГК не требует получения от арендатора какого-либо согласия, даже если личность прежнего арендодателя для арендатора имела существенное значение.

На первый взгляд, само по себе наличие нормы о передаче прав и обязанностей по договору аренды недвижимого имущества в случае смерти гражданина-арендатора в п. 2 коммент. ст. и отсутствие аналогичного правила в отношении иных случаев универсального правопреемства может толковаться как квалифицированное умолчание законодателя. Однако правильнее распространить этот принцип как на случай смерти гражданина-арендатора по договору аренды движимого имущества (основания для этого дает ст. 418 ГК), так и на иные случаи универсального правопреемства, в частности реорганизацию организации-арендатора, связанную с ее прекращением.

Судебная практика по статье 617 ГК РФ

В соответствии со статьей 617 Гражданского кодекса Российской Федерации, переход права собственности на находящееся в аренде имущество не прекращает соответствующие арендные отношения.

Исходя из изложенных норм, общество указывает на наличие у Управления Росреестра обязанности по внесению в ЕГРН записи об обременении вновь образованного земельного участка правом аренды в пользу общества.

Отказывая в удовлетворении исковых требований Общества, суды первой и апелляционной инстанций, исследовав и оценив по правилам статьи 71 АПК РФ представленные в материалы дела доказательства, руководствовались статьями 424, 452, 606, 614, 617, 1102 Гражданского кодекса Российской Федерации, разъяснениями, приведенными в пункте 8 информационного письма Высшего Арбитражного Суда Российской Федерации от 11.01.2000 N 49 «Обзор практики рассмотрения споров, связанных с применением норм о неосновательном обогащении», и исходили из того, что поскольку Общество (арендатор) своими конклюдентными действиями по внесению на протяжении нескольких лет до прекращения договора аренды арендной платы за пользование нежилым помещением в размере, указанном в дополнительном соглашении к договору аренды, фактически согласовало изменение арендной платы, спорная денежная сумма не может быть признана неосновательным обогащением ответчиков.

Разрешая спор, суды, руководствуясь статьями 15, 393, 606, 614, 616, 617, 622, 1064, 1082 Гражданского кодекса Российской Федерации, разъяснениями, изложенными в постановлении Пленума Верховного Суда Российской Федерации от 24.03.2016 N 7 «О применении судами некоторых положений Гражданского кодекса Российской Федерации об ответственности за нарушение обязательств», исследовав и оценив представленные доказательства в порядке, предусмотренном статьей 71 Арбитражного процессуального кодекса Российской Федерации, в том числе договор аренды нежилых помещений, заключенный арендодателем (компания) с предпринимателем (арендатор), и договор субаренды истца с ответчиком, учитывая расторжение договора субаренды в связи с отказом ответчика от договора, что установлено по делу N А41-4017/18, пришли к выводу о недоказанности причинно-следственной связи между действиями ответчика и возникновением у истца убытков, отсутствии вины ответчика в причинении ущерба истцу.

Отказывая в удовлетворении заявленных требований Департамента, суд апелляционной инстанции, исследовав и оценив по правилам статьи 71 АПК РФ представленные в материалы дела доказательства, руководствовался статьями 198, 200, 201 АПК РФ, статьями 450, 453, 610, 617, 621, 1110, 1112 Гражданского кодекса Российской Федерации, статьями 21, 29 Федерального закона от 13.07.2015 N 218-ФЗ «О государственной регистрации недвижимости», разъяснениями, приведенными в пункте 56 постановления Пленума Верховного Суда Российской Федерации и Пленума Высшего Арбитражного Суда Российской Федерации от 29.04.2010 N 10/22 «О некоторых вопросах, возникающих в судебной практике при разрешении споров, связанных с защитой права собственности и других вещных прав», и исходил из следующего: односторонний отказ Департамента от договора аренды земельного участка, заключенного с Умаровым Р.Н., был направлен последнему по истечении десяти месяцев с момента смерти гражданина; доказательства отсутствия наследников арендатора, равно как и направления им соответствующего уведомления об отказе от договора аренды данного земельного участка заявителем не представлены; поскольку Департамент с заявлением на регистрацию прекращения права аренды не представил все необходимые документы, у Управления Росреестра отсутствовали законные основания для государственной регистрации прекращения права аренды земельного участка по спорному договору.

Принимая обжалуемые судебные акты, суды, руководствуясь положениями статей 12, 195, 196, 200, 301, 617 Гражданского кодекса Российской Федерации, Закона от 06.07.1999 N 191-КЗ «О порядке передачи объектов государственной собственности Краснодарского края в муниципальную собственность и приема объектов муниципальной собственности в государственную собственность Краснодарского края», разъяснениями, содержащимися в постановлении Пленума Верховного Суда Российской Федерации и Пленума Высшего Арбитражного Суда Российской Федерации от 29.04.2010 N 10/22 «О некоторых вопросах, возникающих в судебной практике при разрешении споров, связанных с защитой права собственности и других вещных прав», исследовав и оценив в порядке статьи 71 АПК РФ представленные в дело доказательства, не усмотрели оснований для удовлетворения иска.

При рассмотрении настоящего спора суды руководствовались статьями 606, 614, 617 Гражданского кодекса Российской Федерации, разъяснениями, изложенными в информационном письме Президиума Высшего Арбитражного суда Российской Федерации от 11.01.2016 N 66 «Обзор практики разрешения споров, связанных с арендой», приняли во внимание обстоятельства, установленные при рассмотрении дела N А45-28607/2017.

Суды первой и апелляционной инстанций, исследовав и оценив по правилам статьи 71 АПК РФ представленные в материалы дела доказательства, руководствуясь статьями 12, 304, 606, 610, 617, 621, 622 Гражданского кодекса Российской Федерации, статьями 39.33, 39.36 Земельного кодекса Российской Федерации, статьей 10 Федерального закона от 28.12.2009 N 381-ФЗ «Об основах государственного регулирования торговой деятельности в Российской Федерации», разъяснениями, приведенными в пункте 45 постановления Пленума Верховного Суда Российской Федерации и Пленума Высшего Арбитражного Суда Российской Федерации от 29.04.2010 N 10/22 «О некоторых вопросах, возникающих в судебной практике при разрешении споров, связанных с защитой права собственности и других вещных прав», пришли к выводу об отсутствии оснований для удовлетворения иска.

Суды первой и апелляционной инстанций, исследовав и оценив по правилам статьи 71 АПК РФ представленные в материалы дела доказательства, руководствуясь статьями 8, 12, 166, 167, 168, 246, 307, 333, 421, 431, 610, 617, 621 Гражданского кодекса Российской Федерации, статьей 36 Жилищного кодекса Российской Федерации, разъяснениями, приведенными в пунктах 31 и 32 информационного письма Высшего Арбитражного Суда Российской Федерации от 11.01.2002 N 66 «Обзор практики разрешения споров, связанных с арендой», пунктах 71, 73, 77 постановления Пленума Верховного Суда Российской Федерации от 24.03.2016 N 7 «О применении судами некоторых положений Гражданского кодекса Российской Федерации об ответственности за нарушение обязательств», пришли к выводу об обоснованности первоначального иска в части взыскания с предпринимателя 756 845 руб. 81 коп. долга и 105 381 руб. 55 коп. пеней и об отсутствии оснований для удовлетворения встречного требования.

Новый собственник или старый: кто получит арендные платежи

Кому достанется прибыль

В 2015 году в отношении столичной фирмы «Рент-Ресурс» началась процедура банкротства (дело № А40-211523/2015). Конкурсным управляющим организации назначили Олега Парфенова. Чтобы расплатиться с должниками, он начал распродавать имущество организации. На торги выставили и нежилые помещения в центре Москвы, в которых он арендовал площади под магазин продуктов. Эту недвижимость за 179,9 млн купила ИП Наталья Тимошенко. Продавец получил от покупателя всю сумму в конце января 2017 года, тогда же стороны и подписали передаточный акт. Кроме того, контрагенты составили гарантийное письмо, где указали, что «Рент-Ресурс» выплатит Тимошенко все полученные от арендатора деньги после госрегистрации собственности за предпринимателем. Речь в документе шла о перечислении средств, полученных в период между подписанием передаточного акта и внесения записи о смене собственника в ЕГРН.

Но из-за недочетов Росреестра процедура перехода прав затянулась и окончилась лишь в конце 2017 года. За это время продуктовый магазин заплатил арендодателю 17,5 млн руб. Ссылаясь на условия гарантийного письма, Тимошенко попросила продавца вернуть ей эти средства, но тот отказался. Она обратилась в АСГМ, который взыскал в пользу заявителя требуемые деньги. Но 9-й ААС отменил акт первой инстанции, сославшись на то, что пока не зарегистрирован переход права собственности на имущество, арендодателем является именно ответчик (п. 60 Постановления Пленума ВС и Пленума ВАС от 29 апреля 2010 года № 10/22 «О некоторых вопросах, возникающих в судебной практике при разрешении споров, связанных с защитой права собственности и других вещных прав»). Окружной суд поддержал вывод апелляции.

Роль гарантийного соглашения

Не согласившись с таким решением, Тимошенко обратилась в Верховный суд. Заявительница в своей жалобе уверяла, что апелляция и 9-й ААС и АС Московского округа проигнорировали условия гарантийного письма, по которым ответчик должен вернуть истцу полученные арендные платежи. Юрист предпринимателя Роман Игошин на заседании в ВС рассказал, что все расходы по содержанию имущества в спорный период нес арендатор: «Ответчик так и не доказал, какие траты он нес в это время». Вопросы у судей экономколлегии вызвало и гарантийное письмо, которое являлось одним из главных доказательств в этом деле.

Представитель конкурсного управляющего Ольга Тишинская уверяла, что документ составили по просьбе покупателя: «Это было как допстраховка, что имущество точно передадут». Но, по ее словам, никто не думал, что процедура перехода права затянется на год. Она отметила, что за этот период ответчик платил страховые платежи за недвижимость и налог на имущество. Тишинская отдельно подчеркнула, что деньги, полученные от аренды, не пользовались в текущей деятельности: все средства лежали на специальном залоговом счете, как того требует банкротное законодательство.

Выслушав все доводы стороны, тройка судей ВС под председательством Ольги Киселевой удалилась в совещательную комнату и спустя несколько минут огласила резолютивную часть решения: акты апелляции и окружного суда отменить, а выводы АСГМ оставить в силе. Таким образом, арендные платежи должен получить уже новый собственник помещений.

Эксперты «Право.ru»: «На практике нет единого подхода для таких ситуаций»

Собственником оставался продавец, и формально платежи по аренде должны поступать в его собственность. В тоже время с учетом того, что им подписан акт приема-передачи с покупателем, получение им дохода от не принадлежащей ему недвижимости противоречит титульному владению покупателя. В таких условиях, а также с учетом гарантийного письма арендная плата должна быть взыскана с продавца (собственника) как неосновательное обогащение.

Дмитрий Некрестьянов, партнер Качкин и Партнеры Качкин и Партнеры Федеральный рейтинг. группа ГЧП/Инфраструктурные проекты группа Земельное право/Коммерческая недвижимость/Строительство Профайл компании ×

Кто обязан вернуть «страховой депозит» арендатору, если сменился собственник – арендодатель: толкование ст. 617 ГК РФ в Определении ВС РФ от 24.12.2020 N 305-ЭС20-14025 по делу N А40-89806/2019

На мой взгляд, рассмотренное ВС РФ дело – хороший практический пример для того, чтобы определить сферу действия ст. 617 ГК РФ и ее связь с общими нормами ГК РФ, обратить внимание на особенности толкования обычных и случайных условий договора в аренде, а также задуматься об объеме прав и обязанностей сторон в договоре аренде и на перспективу оценить, какие именно вопросы стоит учесть в случае перемены лиц в обязательств, чтобы как раз минимизировать «неожиданные» споры.

Существо отношений:

Смена собственника – арендодателя

Суть спора и позиции нижестоящих инстанций.

(1) лицо, к которому перешло право собственности на арендуемое имущество, вне зависимости от волеизъявления арендатора в силу закона приобретает права и обязанности арендодателя,

(2) прежний собственник этого имущества выбывает из правоотношений по его аренде, независимо от того, внесены изменения в договор аренды или нет, а соответствующий договор продолжает регулировать отношения между новым арендодателем и арендатором. Следовательно, к новому арендодателю переходят не отдельные права выбывшего лица, а правовая позиция по договору в целом, то есть вся совокупность его прав и обязанностей, имеющаяся в наличии на момент перехода права собственности. Дополнительно ВС РФ сослался на ст. 115 Закона о банкротстве, регламентирующую порядок и последствия замещения активов должника, отметив, что, что по смыслу данной нормы к вновь созданному обществу переходят все имущество, имущественные права и корреспондирующие им обязанности должника.

(3) В отношении договорной позиции арендодателя это означает следующее: пока не доказано иное, предполагается, что страховой депозит (обеспечительный платеж) переходит к новому арендодателю вместе с правом собственности на вещь; соответственно, переходит и обязанность по его возврату в случае прекращения арендных отношений.

Комментарий:

Тот случай, когда по существу позиция ВС РФ заслуживает одобрения.

Полнота и логичность аргументации ВС РФ вполне может стать предметом самостоятельного обсуждения.

Однако с практической точки зрения в поддержку позиции ВС РФ и в ее развитие можно добавить следующее.

Подытоживая, можно сделать практический вывод о том, что

Неотделимые улучшения. Учет у арендатора

Обязанности сторон договора аренды по содержанию арендованного имущества установлены в § 1 «Общие положения об аренде» гл. 34 ГК РФ. Согласно ст. 616 ГК РФ производить за свой счет капитальный ремонт переданного в аренду имущества обязан арендодатель (п. 1), а арендатор – поддерживать имущество в исправном состоянии, осуществлять за свой счет текущий ремонт и нести расходы на содержание имущества (п. 2). При этом сделана оговорка «если иное не установлено законом или договором аренды».

Кроме того, ст. 623 ГК РФ предусматривает такое понятие, как улучшения арендованного имущества, которые могут быть отделимыми или неотделимыми.

Улучшения, отделяемые от арендуемого имущества без вреда для него, признаются отделимыми. По окончании срока аренды они могут быть демонтированы. Отделимые улучшения являются собственностью арендатора (если иное не предусмотрено договором аренды) и для целей налогового учета у арендатора признаются отдельным объектом ОС или включаются в его текущие расходы как материальные затраты (в зависимости от стоимости и срока использования улучшений).

Правовое регулирование

Если арендодатель дает согласие на такие улучшения, он обязуется принять назад вещь в измененном состоянии, при котором она обладает уже более высокой стоимостью, и возместить арендатору понесенные им расходы. Последние должны быть разумными и необходимыми.

Порядок определения права собственности на неотделимые улучшения арендованного имущества и возмещения их стоимости предусмотрен п. 2, 3 ст. 623 ГК РФ. В силу того, что неотделимые улучшения невозможно отделить от самого объекта аренды, они в любом случае признаются собственностью арендодателя и переходят к нему либо по окончании срока аренды, либо сразу же по окончании работ по производству этих улучшений (по соглашению сторон).

Осуществленные неотделимые улучшения не являются собственностью арендатора, а принадлежат арендодателю. То есть в данном случае отдельный объект основных средств у арендатора не возникает.

Возмещение стоимости неотделимых улучшений возможно только в том случае, когда они были произведены с согласия арендодателя, – если иное не предусмотрено договором аренды (п. 2 ст. 623 ГК РФ). В противном случае (улучшения заранее не оговорены в договоре) они признаются собственностью арендодателя, который не обязан компенсировать их стоимость арендатору. Кроме того, если в договоре аренды прописано условие, согласно которому арендатор обязан производить все улучшения арендованного имущества за свой счет, арендодатель освобождается от обязанности возмещать арендатору стоимость всех произведенных им улучшений.

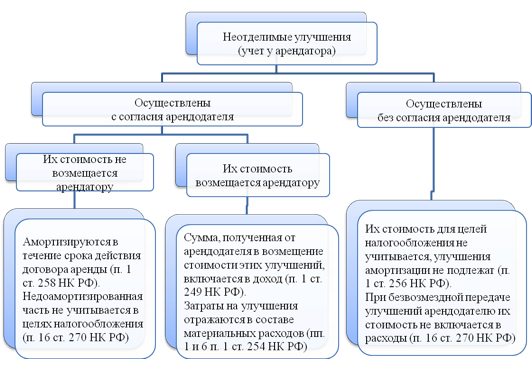

Итак, порядок налогового учета неотделимых улучшений арендованного имущества, осуществленных арендатором, зависит от того:

Неотделимые улучшения, произведенные с согласия арендодателя

Как следует из п. 1 ст. 258 НК РФ, амортизация капитальных вложений в арендованные объекты основных средств, названные в абз. 1 п. 1 ст. 256 НК РФ, начисляется той стороной, которая фактически несет затраты на неотделимые улучшения. Если арендодатель возмещает арендатору стоимость улучшений, то он и начисляет амортизацию в общем порядке. Если не возмещает – амортизационные отчисления производятся арендатором в порядке, указанном в данной норме.

Если стоимость капвложений не возмещается арендодателем

Первоначальная стоимость имущества в виде неотделимых улучшений формируется согласно п. 1 ст. 257 НК РФ. В нее включаются расходы на их сооружение, изготовление и доведение до состояния, пригодного для эксплуатации (без учета НДС и акцизов).

Амортизация начисляется с 1-го числа месяца, следующего за месяцем, в котором эти капитальные вложения были введены в эксплуатацию, до окончания действия договора аренды (п. 3, 5 ст. 259.1 НК РФ). Дата ввода в эксплуатацию капвложений должна быть подтверждена соответствующими документами – актами приемки-сдачи выполненных работ по арендуемому имуществу и введения соответствующих улучшений в эксплуатацию (Письмо Минфина России от 21.08.2009 № 03‑03‑06/2/158).

Итак, амортизационные отчисления производятся арендатором:

ООО «Арендодатель» заключило с ООО «Арендатор» договор аренды торгового помещения сроком на два года (с 1 января 2015 года по 31 декабря 2016 года).

Арендатору понадобилось произвести установку грузового лифта. По условиям договора указанное неотделимое улучшение осуществляется за счет арендатора и в дальнейшем стоимость улучшения ему не возмещается.

Лифт был введен в эксплуатацию в марте 2015 года. Первоначальная стоимость объекта амортизируемого имущества в виде неотделимого улучшения равна 148 000 руб.

В соответствии с Классификацией ОС лифт грузовой обычный

(код 14 2915263 2 ОКОФ) относится к третьей амортизационной группе (срок полезного использования – свыше трех лет до пяти лет включительно). СПИ установлен как 37 месяцев.

В учетной политике арендатора для целей налогообложения закреплен линейный метод начисления амортизации по основным средствам. Ежемесячная сумма начисленной амортизации по данному объекту имущества равна 4 000 руб. (148 000 руб. / 37 мес.).

Начиная с апреля 2015 года по декабрь 2016 года включительно (21 мес.) арендатор имеет право ежемесячно включать эту сумму в состав расходов, учитываемых в налоговой базе по налогу на прибыль.

В течение срока действия договора аренды из общей суммы произведенных капитальных вложений будет отражено в составе расходов 84 000 руб. (4 000 руб. x 21 мес.).

Таким образом, арендатору предоставлено право учитывать расходы в виде амортизации на сумму капитальных вложений, произведенных в форме неотделимых улучшений, на период действия договора аренды.

По окончании срока договора аренды арендатор прекращает начисление амортизации по амортизируемому имуществу в виде капитальных вложений в форме неотделимых улучшений для целей налогообложения (см. письма Минфина России от 13.05.2013 № 03‑03‑06/2/16376, от 04.02.2013 № 03‑03‑06/2/2269, от 03.08.2012 № 03‑03‑06/1/384, от 04.04.2012 № 03‑03‑06/1/179).

Итак, если СПИ арендованного объекта больше срока договора аренды и часть стоимости капитальных вложений в виде неотделимых улучшений не будет самортизирована (то есть арендатор не сможет признать часть расходов на произведенные неотделимые улучшения), по окончании срока договора аренды арендатор должен прекратить начисление амортизации по осуществленным неотделимым улучшениям арендованного имущества. Однако, в случае если договор аренды будет пролонгирован, арендатор сможет продолжить начисление амортизации в установленном порядке. Это отметил Минфин в Письме от 03.05.2011 № 03‑03‑06/2/75. В нем даны следующие разъяснения.

Согласно п. 2 ст. 621 ГК РФ, если арендатор продолжает пользоваться имуществом после истечения срока договора при отсутствии возражений со стороны арендодателя, договор считается возобновленным на тех же условиях на неопределенный срок.

Как следует из п. 2 ст. 610 ГК РФ, в случае заключения договора на неопределенный срок каждая из сторон вправе в любое время отказаться от договора, заранее предупредив об этом другую сторону.

Таким образом, если арендатор продолжает пользоваться имуществом после истечения срока договора аренды при отсутствии возражений со стороны арендодателя, договор считается заключенным на неопределенный срок, а арендатор продолжает начислять амортизацию по капитальным вложениям в арендованное имущество до тех пор, пока одна из сторон не объявит о расторжении договора аренды.

Продолжение начисления амортизации возможно только при пролонгировании договора.

Если же действие договора заканчивается, между арендодателем и арендатором подписывается передаточный акт, после чего аренда возобновляется (подписывается новый договор). В этом случае начисление амортизации по неотделимым улучшениям в целях налогообложения прибыли должно быть прекращено в порядке, определенном гл. 25 НК РФ, то есть с первого числа месяца, следующего за месяцем окончания срока действия первого договора аренды (см. письма Минфина России от 04.02.2013 № 03‑03‑06/2/2269, от 21.11.2012 № 03‑03‑06/1/601 и ФНС России от 13.07.2009 № 3‑2‑06/76).

Несколько слов о возможности применения амортизационной премии по неотделимым улучшениям арендованного имущества.

Контролирующие органы считают, что правила использования амортизационной премии в размере 10% (30%) на арендатора не распространяются, объясняя это тем, что произведенные арендатором неотделимые улучшения являются неотъемлемой частью арендованного имущества и не остаются на балансе у арендатора, а также принимая во внимание, что для капитальных вложений в арендованные объекты основных средств ст. 258 НК РФ установлен особый порядок начисления амортизации (см. письма Минфина России от 12.10.2011 № 03‑03‑06/1/663, от 09.02.2009 № 03‑03‑06/2/18).

В арбитражной практике есть примеры, когда судьи придерживаются иной точки зрения: капитальные вложения в форме неотделимых улучшений арендованного имущества, произведенные арендатором (если такие расходы не возмещаются арендодателем), признаются у арендатора амортизируемым имуществом. На такое имущество распространяются в том числе правила п. 9 ст. 258 НК РФ, в котором предусмотрено право на применение амортизационной премии и прописан порядок ее применения.

Арендатору предоставлено право учитывать расходы в виде амортизации на сумму капитальных вложений, произведенных в форме неотделимых улучшений, на период действия договора аренды.

Пунктом 1 ст. 617 ГК РФ предусмотрено, что переход права собственности на сданное в аренду имущество к другому лицу не является основанием для изменения или расторжения договора аренды. Если в течение срока договора аренды сменился собственник арендованного имущества (договор действует на тех же условиях), арендатор продолжает начислять амортизацию по капитальным вложениям в арендованное имущество (письма Минфина России от 22.02.2013 № 03‑03‑06/2/5003, от 20.10.2009 № 03‑03‑06/1/677).

В заключение данного раздела несколько слов об арендуемом имуществе, находящемся в обособленном подразделении. Напомним, что особенности исчисления и уплаты налога на прибыль организациями, имеющими ОП, установлены ст. 288 НК РФ. При определении доли прибыли, приходящейся на обособленное подразделение, рассчитывается показатель удельного веса остаточной стоимости амортизируемого имущества этого подразделения соответственно в остаточной стоимости амортизируемого имущества, исчисленной согласно п. 1 ст. 257 НК РФ, в целом по налогоплательщику.

По мнению финансистов (письма от 23.05.2014 № 03-03-рз/24791, от 20.04.2011 № 03‑03‑06/2/66, от 06.10.2010 № 03‑03‑06/1/633), для целей применения ст. 288 НК РФ учитывается только остаточная стоимость ОС налогоплательщика. При этом остаточная стоимость иного амортизируемого имущества (капитальных вложений в форме неотделимых улучшений в арендованное имущество) при определении указанного показателя не учитывается.

Если стоимость капвложений возмещается арендодателем

Неотделимые улучшения могут быть переданы арендодателю сразу же по завершении работ по улучшению либо по окончании срока действия договора аренды. В зависимости от даты передачи арендодатель может компенсировать их стоимость арендатору по истечении срока аренды или в период действия договора. Сделать это можно, переведя денежные средства на счет арендатора либо зачислив в счет арендной платы.

Все вопросы, касающиеся порядка, сроков передачи неотделимых улучшений и возмещения их стоимости, стороны оговаривают в договоре аренды.

Согласно п. 1 ст. 258 НК РФ капитальные вложения в арендованные объекты основных средств, стоимость которых арендодатель компенсирует арендатору, амортизируются арендодателем.

Для арендатора неотделимые улучшения, выполненные по согласованию с арендодателем и возмещаемые им, не являются амортизируемым имуществом, и он не вправе начислять амортизацию по таким улучшениям в налоговом учете.

Сумма полученного возмещения расходов на капитальный ремонт и (или) неотделимые улучшения арендованного имущества признается арендатором для целей налогообложения прибыли в составе выручки от реализации (Письмо Минфина России от 18.03.2008 № 03‑03‑09/1/195). Дата получения дохода – момент передачи неотделимых улучшений по акту приемки-передачи или день возврата улучшенного арендованного имущества.

Что касается затрат арендатора на неотделимые улучшения, их следует рассматривать как произведенные в процессе выполнения работ для арендодателя (письма Минфина России от 13.12.2012 № 03‑03‑06/1/651, от 29.05.2007 № 03‑03‑06/1/334).

Если налогоплательщик получает частичное возмещение стоимости произведенных неотделимых улучшений арендованного имущества, сумма полученного возмещения учитывается для целей налогообложения прибыли в составе доходов от реализации.

В течение срока действия договора аренды арендатор вправе начислять амортизацию на капитальные вложения в форме неотделимых улучшений, произведенных им с согласия собственника имущества, в части затрат, не компенсируемых арендодателем (Письмо Минфина России от 30.07.2010 № 03‑03‑06/2/134).

В качестве примера приведем Постановление ФАС ЗСО от 30.05.2014 по делу № А45-12766/2013. В нем рассматривался налоговый спор между инспекцией и арендатором, который произвел улучшения арендуемого имущества с согласия арендодателя, а именно: устройство перегородок, полов, подвесного потолка, сантехнические работы, монтаж потолка, окон, монтаж системы противопожарной сигнализации, пожаротушения и системы оповещения, реконструкцию системы вентиляции и кондиционирования воздуха.

Затраты на производство улучшений (капитальные вложения в арендованные объекты основных средств) аккумулировались арендатором на счете 08, по результатам выполненных работ налогоплательщиком сформированы новые объекты ОС, которые были учтены на счете 01. По данным объектам ОС до момента передачи арендодателю начислялась амортизация, суммы которой отражались в составе расходов, уменьшающих облагаемую базу по налогу на прибыль.

Стороны подписали соглашение о расторжении договора аренды. В одном из пунктов они определили стоимость произведенных арендатором улучшений, из которых стоимость неотделимых улучшений сформирована сторонами договора за минусом сумм начисленной амортизации и составила порядка 11,5 млн руб.

По условиям соглашения арендодатель обязуется компенсировать арендатору затраты на произведенные им улучшения.

Арендатор передал арендодателю осуществленные им улучшения по актам приема-передачи здания, последний перечислил сумму в размере их стоимости.

Сумма переданных неотделимых улучшений (11,5 млн руб.) была списана арендатором с кредита счета 01 в дебет счета 76. При этом в доходах от реализации она не была учтена.

Согласно п. 1 ст. 38 НК РФ объект налогообложения – реализация товаров (работ, услуг), имущество, прибыль, доход или иное обстоятельство, имеющее стоимостную, количественную или физическую характеристику, с наличием которого законодательство о налогах и сборах связывает возникновение у налогоплательщика обязанности по уплате налога.

Поскольку передаваемые арендодателю неотделимые улучшения имеют стоимостную и физическую характеристики, сторонами определена их остаточная стоимость, которую арендодатель перечислил арендатору, их передача является реализацией и подлежит включению в налоговую базу по исчислению НДС и налога на прибыль.

Неотделимые улучшения, произведенные без согласия арендодателя

Согласно п. 1 ст. 256 НК РФ капитальные вложения в форме неотделимых улучшений в арендованные объекты основных средств включаются в состав амортизируемого имущества, только если эти улучшения были согласованы с арендодателем. Поэтому в налоговом учете арендатора неотделимые улучшения, осуществленные без согласия арендодателя, не подлежат амортизации.

Поскольку неотделимые улучшения неразрывно связаны с арендованным имуществом, по окончании договора аренды они переходят к арендодателю, который получает их безвозмездно. На основании п. 16 ст. 270 НК РФ стоимость безвозмездно переданного имущества и расходы, связанные с такой передачей, не учитываются в целях налогообложения. Значит, арендатор не может признать стоимость неотделимых улучшений в составе расходов, уменьшающих налогооблагаемую прибыль. Данный вывод, к примеру, следует из Письма Минфина России от 17.12.2015 № 03‑07‑11/74085.

Аналогичное мнение высказывают и арбитры (см. постановления АС СКО от 24.03.2016 № Ф08-410/2016 по делу № А53-1989/2015, ФАС ПО от 16.08.2013 по делу № А55-28526/2012).

Мы рассмотрели порядок учета у арендатора неотделимых улучшений арендованных ОС в зависимости от наличия согласия арендодателя на их проведение и компенсации затрат. Представим все вышеизложенное в виде схемы.

[1] Улучшения считаются неотделимыми, если их отделение нанесет вред имуществу арендодателя.

[2] Классификация основных средств, включаемых в амортизационные группы, утв. Постановлением Правительства РФ от 01.01.2002 № 1.

[3] Последний вариант особенно целесообразно учитывать в ситуациях, когда неотделимые улучшения производятся в отношении объектов недвижимости, СПИ которых могут в разы превышать СПИ самого неотделимого улучшения.

[4] Определением ВС РФ от 09.09.2014 № 305-КГ14-1382 отказано в передаче кассационной жалобы для рассмотрения Судебной коллегией по экономическим спорам ВС РФ.

Редакция «Клерка» получила информацию от источников в ФНС о том, что в 2022 году налоговики начнут массово снимать расходы компаний.

Чтобы подготовить вас к непростому 2022 году, «Клерк» оперативно разработал уникальный курс по защите при налоговых проверках. Записаться и получить подарок тут.