самые лучшие инвесторы в мире

Они заработали миллионы на бирже: 12 историй успеха

Курт Дегерман: тайный миллионер, собиравший пустые банки

История Курта Дегермана кажется сюжетом плохого кино о бирже, потому что поверить в нее невозможно. Но она абсолютно реальна: да, шведский бродяга всю жизнь сдавал пустые банки, инвестировал полученные деньги в акции и золото — и в итоге стал миллионером. А его богатство было секретом вплоть до его смерти, после чего о Дегермане вспомнили родственники и написали все газеты.

Рональд Рид: уборщик, заправщик, миллионер, филантроп

Такаши Котегава: самый везучий хикикомори в мире

Льюис Борселино: сын преступника, пробившийся на самый верх

Энди Кригер: «заклятый враг» Новой Зеландии

Джесси Ливермор: несостоявшийся фермер, ставший «Великим медведем »

Но самым знаменитым «шортистом» все же стоит признать не Кригера, а Джесси Ливермора — легенду фондового рынка США до Великой Депрессии. Отец готовил ему участь фермера, но тот не захотел всю жизнь заниматься сельским хозяйством и убежал из семьи в большой город ради карьеры трейдера. Пока большинство его коллег теряло уйму денег во время кризисов, Ливермор зарабатывал миллионы — и заслужил прозвище «Великий медведь».

Дэвид Черитон: бизнес-ангел, благодаря которому появился Google

Найти новый Amazon, Facebook или Netflix в самом начале его истории — мечта любого инвестора. В 1998 году это удалось стэнфордскому профессору Дэвиду Черитону — он первым поверил в проект Google и стал одним из богатейших людей мира. Но миллиарды не испортили его: он по-прежнему преподает в университете, живет в маленьком доме, стрижется самостоятельно и даже чайные пакетики заваривает несколько раз. А деньги предпочитает вкладывать в стартапы студентов и перечислять вузам.

Братья Уинклвоссы: потеряли Facebook, но приобрели миллиарды

Если вы видели фильм «Социальная сеть», то точно знаете про братьев Тайлера и Кэмерона Уинклвоссов, подавших Марку Цукербергу идею создания Facebook, а затем судившихся с ним. Как известно, борьбу за соцсеть они проиграли — но назвать их неудачниками невозможно, ведь братья с лихвой отыгрались на ниве криптовалют. И стали первыми в мире биткоиновыми миллиардерами.

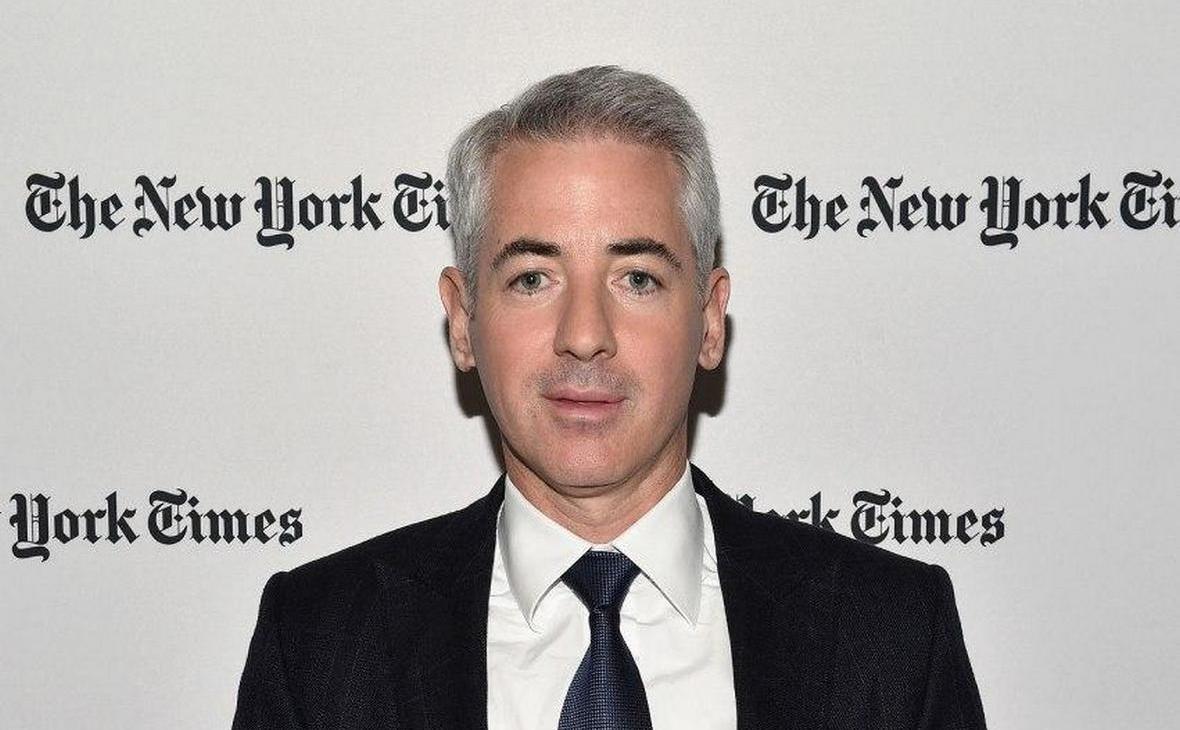

Билл Экман: «главный сноб Уолл-стрит»

Основатель хедж-фонда Pershing Square Билл Экман — настоящий «плохой парень», который иногда не брезгует не самыми этичными методами. Коллеги его просто ненавидят за заносчивость и самоуверенность, называют снобом и глупцом, всегда готовы осложнить ему жизнь — но все это не мешает Экману делать миллиарды на фондовом рынке в самые тяжелые времена.

Дэйв Портной: самый веселый инвестор, превративший торговлю в шоу

Коронавирус сделал суперзвездой Уолл-стрит совсем неожиданного человека. Шоумен Дэйв Портной выгодно продал свой медиабизнес и делал ставки на спорт в свое удовольствие, как вдруг лишился главного развлечения: почти весь спорт пал жертвой локдауна, и ставить стало не на что. Но Портной нашел выход — игра на фондовом рынке. А чтобы было веселее — начал стримить сделки в прямом эфире, не стесняясь в выражениях. Дэйв признает, что не знает, что делает, но все равно зарабатывает миллионы — и это одна из самых диких и веселых рыночных историй года.

Ричард Деннис: создатель «стратегии черепах» и великий учитель

Но все же чаще всего успех приходит к трудягам и гениям. Таким был Ричард Деннис: он бросил учебу ради трейдинга, прошел через взлеты и катастрофические провалы, не только добился успеха сам, но еще и научил торговать на бирже многих других. Его уникальная «стратегия черепах» сделала миллионерами и самого Денниса, и его последователей.

Билл Вильямс: легенда технического анализа

Не менее знаменит Билл Вильямс — «неуязвимый трейдер» и маэстро технического анализа. Если вы полагаетесь не только на фундаментальные показатели в торговле на бирже, то наверняка видели индикаторы «Чудесный осциллятор», «Зубы аллигатора», «Индекс облегчения рынка» — все они придуманы Вильямсом.

Больше новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Инвесторы и трейдеры на бирже, стремящиеся заработать на снижении стоимости активов. Эта стратегия применяется на короткие позиции (в противоположность «быкам»). Способ торговли на бирже, когда инвестор заимствует у брокера акции, которыми сам не владеет, чтобы продать их по текущей рыночной цене с тем, чтобы купить эти же акции по более низкой цене и извлечь выгоду. В этом случае инвестор ограничен сроками расчетов, а открытие короткой позиции сопряжено с высоким риском.

12 лучших известных и крупнейших инвесторов мира

Приветствую, Вас уважаемые читатели проекта Тюлягин! Хорошие управляющие активами похожи на рок-звезд финансового мира. Они также вдохновляют миллионы людей по всему миру. Все величайшие инвесторы нажили состояние на своем успехе, и во многих случаях они помогли миллионам других добиться аналогичной прибыли (в процентах).

Эти инвесторы сильно различаются по стратегиям и философии, которые они применяли в своей торговле; некоторые придумали новые и новаторские способы анализа своих инвестиций, в то время как другие выбирали ценные бумаги почти полностью инстинктивно. Чем эти инвесторы схожи, так это своим умением постоянно обыгрывать рынок. Далее в этой статье предоставлены 12 известнейших и крупнейших инвесторов и трейдеров сформировавших и значительно повлиявших на сегодняшний финансовый мир.

Содержание статьи:

Бенджамин Грэм

Бен Грэм преуспел в качестве инвестиционного менеджера и финансового педагога. Он является автором, среди прочего, двух произведений беспрецедентной важности инвестиционных классиков. Он также повсеместно признан отцом двух фундаментальных инвестиционных дисциплин — анализа ценных бумаг и стоимостного инвестирования.

Суть стоимостного инвестирования Грэхема заключается в том, что любая инвестиция должна стоить значительно больше, чем инвестор должен за нее заплатить. Он верил в фундаментальный анализ и искал компании с сильным балансом или с небольшим долгом, рентабельностью выше среднего и обильным денежным потоком.

Джон Темплтон

О Джоне Темплтоне, одном из главных «контр трендовиков» прошлого века, говорят, что он покупал дешево во времена Депрессии, продавал на пике во время Интернет-бума и проводил еще несколько хороших сделок в течение своей долгой жизни. Темплтон создал одни из крупнейших и наиболее успешных международных инвестиционных фондов в мире. В 1992 году он успешно продал свои фонды Темплтона группе Franklin Group. В 1999 году журнал Money назвал его «возможно, величайшим глобальным игроком века на рынке акций». Как натурализованный британский гражданин, проживающий на Багамах, Темплтон был кроме всего прочего посвящен в рыцари королевой Елизаветой II за свои многочисленные достижения.

Питер Линч

Питер Линч управлял фондом Fidelity Magellan Fund с 1977 по 1990 год, в течение которого активы фонда выросли с 18 000 000 долларов до 14 000 000 000 долларов. Что еще более важно, Питер Линч, по многочисленным сведениям, превзошел показатель роста индекса S&P 500 за 11 из этих 13 лет, достигнув среднегодовой доходности 29%.

Питер Линч, которого часто называют хамелеоном, адаптировался к любому стилю инвестирования, который работал в то время. Но когда дело доходило до выбора конкретных акций, Питер Линч придерживался тех активов, которые знал или мог легко понять.

Джордж Сорос

Джордж Сорос был мастером в понимании и расшифровки широких экономических тенденций, мастером в убийственной игре с облигациями и валютой с высокой долей заемных средств. Как инвестор Сорос был краткосрочным спекулянтом, делая огромные ставки на сильные движения финансовых рынков. В 1973 году Джордж Сорос основал хедж-фонд Soros Fund Management, который со временем превратился в хорошо известный и уважаемый Quantum Fund. В течение почти двух десятилетий он управлял этим агрессивным и успешным хедж-фондом, по сообщениям, получая доходность более 30% в год и дважды публикуя ежегодную доходность более 100%. Наряду с Уорреном Баффетом, Джордж Сорос является одним из самых известных финансистов в России. Это во многом связано с тем, что Джорджа Сороса многие подозревают в игре против России и ее экономики в 90-х годах и причастности к дефолту 1998 года.

Уоррен Баффет

Уоррен Баффет — пожалуй самый известный инвестор на протяжении многих последних десятилетий. Являясь учеником и последователям, а также дисциплинированно следуя принципам, изложенным Бенджамином Грэхэмом, Уоррен Баффет накопил многомиллиардное состояние в основном за счет покупки акций и компаний через Berkshire Hathaway. Только в вдумайтесь в это, те, кто вложил 10 000 долларов в Berkshire Hathaway в 1965 году, сегодня превысили отметку в 165 миллионов долларов.

Дисциплинированный, терпеливый и ценный инвестиционный стиль Баффета неизменно превосходил рынок на протяжении целых десятилетий.

Томас Роу Прайс младший

Томас Роу Прайс младший считается «отцом инвестиций роста». Он провел свои годы становления, борясь с Великой Депрессией, и урок, который он усвоил, заключался в том, чтобы не оставаться в стороне от акций, а приобретать их. Цена акций на финансовых рынках циклична. Как противник толпы, он стал инвестировать в хорошие компании в долгосрочной перспективе, что в те годы было практически неслыханным делом. Его инвестиционная философия заключалась в том, что инвесторы должны уделять больше внимания индивидуальному подбору акций в долгосрочной перспективе. Дисциплина, процесс, последовательность и фундаментальный анализ стали основой его успешной инвестиционной карьеры.

Ларри Уильямс

Ларри Вильямс — писатель, частный инвестор и трейдер. Он имеет почти 60-летний опыт работы на рынке и написал множество книг, в том числе по трейдингу и инвестициям. Он создал множество рыночных индикаторов, включая Williams% R, окончательный осциллятор, Индексы COT, индикаторы накопления/распределения, прогнозы цикла, настроения рынка и измерения цен на сырьевые товары. Ларри выиграл чемпионат мира по торговле фьючерсами в 1987 году у Robbins Trading Company, где он превратил 10 000 долларов в более чем 1 100 000 долларов (сделал 11 300%) в 12-месячном соревновании с реальными деньгами.

Джон Нефф

Джон Нефф присоединился к Wellington Management Co. в 1964 году и проработал в компании более 30 лет, управляя тремя ее фондами. Его предпочтительная инвестиционная тактика заключалась в косвенном инвестировании в популярные отрасли. Его считали стоимостным инвестором, поскольку он сосредоточился на компаниях с низким коэффициентом P/E и высокой дивидендной доходностью. Он управлял Windsor Fund в течение 31 года (до 1995 г.) и получил доходность 13,7% по сравнению с 10,6% для S&P 500 за этот период времени. Это составляет прибыль более чем в 53 раза по сравнению с его первоначальными инвестициями, сделанными в 1964 году.

Джесси Ливермор

Джесси Ливермор не имел формального образования или опыта торговли акциями. Он был самодостаточным человеком, который учился как у победителей, так и у проигравших. Именно эти успехи и неудачи помогли его торговым идеям, которые до сих пор можно встретить на рынке. Ливермор начал торговать на себя в раннем подростковом возрасте, и к шестнадцати годам он, как сообщается, получил прибыль более 1000 долларов, что по тем временам было большими деньгами. В течение следующих нескольких лет он зарабатывал деньги, делая ставки против так называемых «кухонь», которые занимались незаконными сделками. Современная известность инвестора во многом обусловлена благодаря автобиографичной книге «Воспоминания биржевого спекулянта».

Джон Богл

Джон Богл основал взаимный фонд Vanguard Group в 1975 году и превратился в одного из крупнейших и наиболее уважаемых спонсоров фонда в мире. Джон Богл был пионером создания паевого инвестиционного фонда без нагрузки и выступал за низкозатратные инвестиции в индексы для миллионов инвесторов. Он создал и представил первый индексный фонд, Vanguard 500, в 1976 году. Философия инвестирования Джона Богла предусматривает получение рыночной доходности путем инвестирования в индексные взаимные фонды с широкой базой, которые характеризуются как недорогие, без нагрузки, с низкой оборачиваемостью и пассивным управлением.

Карл Айкан

Карл Айкан — активист, философ и инвестор рейдер, который использует позиции собственности в публичных компаниях, чтобы добиться изменений и повысить стоимость своих акций. Айкан всерьез начал свою рейдерскую деятельность в конце 1970-х и попал в высшую лигу благодаря враждебному поглощению TWA в 1985 году. Айкан наиболее известен благодаря «Лифту Айкона». Это крылатая фраза с Уолл-стрит, описывающая скачок цены акций компании вверх, который обычно происходит, когда Карл Айкан начинает покупать акции компании, которой, по его мнению, плохо управляют.

Уильям Х. (Билл) Гросс

Билл Гросс, которого считают «королем облигаций», является ведущим в мире управляющим фондом облигаций. Как основатель и управляющий директор семейства фондов облигаций PIMCO, он и его команда владеют активами с фиксированным доходом на сумму более 1,92 триллиона долларов США.

В 1996 году Уильям Х. Гросс был первым управляющим портфелем, занесенным в зал славы Общества аналитиков с фиксированным доходом за его вклад в развитие анализа облигаций и инвестиционного портфеля.

Резюме

Как знает любой опытный инвестор, прокладывать свой собственный путь и получать долгосрочную прибыль, опережающую рынок, — непростая задача. Именно таким образом большинство этих инвесторов и заняли свое место в финансовой истории. И да, это лишь некоторые из известных инвесторов и трейдеров, но далеко не все.

А на этом сегодня все про самых известных и величайших инвесторов мира. Делитесь статьей с друзьями и знакомыми инвесторами. До новых встреч на страницах проекта Тюлягин!

Заставить деньги работать. Кто лучше всех инвестирует в России и мире

Инвестирование как вид деятельности зародилось в конце XIX века, а в активную стадию вошло в первой половине XX. Уже больше 70 лет успешный инвестор – пример американской мечты и доказательство, что можно «разбогатеть умом».

В XXI веке талантливые инвесторы-миллионеры всё чаще появляются за пределами США: в Европе, Азии и России.

Лучшие инвесторы мира

Соединённые штаты Америки – родина большинства богачей, сделавших своё состояние на инвестициях. Они своеобразные звёзды отрасли и классические self-made бизнесмены, которые заработали деньги, начиная с самых низов, а не вошли на рынок с крупным капиталом.

1. Уоррен Баффет

Баффет – самый известный инвестор и один из самых богатых людей мира. Он остаётся верен инвестиционной философии середины XX века (стоимостному инвестированию). Рассматривает компании фундаментально и вкладывает в акции, которые недооценивает рынок.

Баффет инвестирует туда, где хорошо разбирается и считает, что прогнозировать поведение рынка невозможно. Он воспринимает покупку акций, не как покупку ценных бумаг, а как покупку доли в бизнесе.

Ещё Уоррен любит экономить. Каждое утро он завтракает в Mcdonald’s и живёт в доме, который приобрёл ещё в 1957 году. С 2011 года Баффет входит в список самых влиятельных людей планеты по версии Forbes.

Вам не нужно быть учёным-ракетостроителем. Инвестирование — это не та область, где человек с IQ 160 добьётся больших успехов, чем человек с IQ 130.

2. Джордж Сорос

Легендарный американец венгерского происхождения известен как искусный предсказатель валютных кризисов. Он стал знаменит после «чёрной среды» – 16 сентября 1992 года. Тогда фунт стерлингов сильно упал относительно немецкой марки, а Сорос сыграл на этом и получил за день больше 1 млрд долларов.

Он говорит, что зарабатывает за счёт своей теории рефлексивности. Она строится на ожиданиях рынка, которые меняются под последовательной работой СМИ (заказными статьями или информационными атаками). Это раздувает финансовые «пузыри» и спекуляции.

Сороса часто критикуют. Многие обвиняют его в получении инсайдерской информации, лоббизме и запуске финансовых кризисов с целью наживы.

Я не принимал правил, предлагаемых другими. Если бы я это делал, я бы уже не жил.

3. Питер Линч

Питер Линч – один из лучших инвесторов 1980-х. Его фонд Fidelity Magellan Fund имел несколько отличительных принципов:

Линч рекомендует не следовать прогнозам аналитиков с Уолл-стрит, а самим разбираться в бизнесе компании и изучать отрасль, в которой она работает. Он считает, что у каждого достаточно ума, чтобы начать вкладывать деньги на фондовом рынке, но не у каждого хватает выдержки. Тем, кто склонен к панике он советует инвестировать во взаимные фонды (ПИФы).

В 1989 году Питер Линч описал свои идеи в книге «Стратегия и тактика индивидуального инвестора». Его инвестиционная философия обрела много последователей.

Абсолютно в каждой отрасли и в каждом регионе наблюдательный непрофессионал может найти великолепные растущие компании задолго до того, как их обнаружат профессионалы.

4. Джон Темплтон

Сэр Джон Темплтон – большая фигура мирового финансового рынка XX века. Это ещё один инвестор-антагонист, который построил состояние на противодействии тенденциям. Темплтон первым в мире стал зарабатывать с помощью диверсифицированных фондов, ориентированных на международную торговлю. Его Templeton Growth вкладывал в японскую экономику.

Период максимального пессимизма — лучшее время для покупки, период максимального оптимизма — для продажи.

5. Джон Богл

Принцип успеха Богла таков: рост активов ограничен общим ростом рынка и расходами. Обойти рынок невозможно, поэтому надо сокращать расходы.

Богл советует выбирать фонды с низкими издержками, с опаской относится к платным советам и не переоценивать прошлые показатели.

Не ищите иголку в стоге сена. Просто купите весь стог сена (о диверсификации).

6. Карл Айкан

Расцвет инвесторской карьеры Айкана пришёлся на 1980-е годы. Он сделал состояние на гринмейле (корпоративном шантаже). Айкан выкупал контрольные пакеты акций компаний и входил в совет директоров, а после настаивал на том, чтобы его долю купили за более высокую цену. В случае отказа угрожал обрушить бизнес или просто мешал нормальной работе. За это его прозвали «палач компаний».

Акции Hewlett-Packard пошли ко дну, прибыль упала, СЕО уволен… Отлично, покупаем!

7. Сэм Зелл

72-летний Сэм Зелл доказывает, что в бизнесе работают разные стратегии. Главное – понимать, что ты делаешь, и следовать плану. В отличие от Баффета, Зелл не вкладывает в готовые стабильные проекты, а ищет недорогие кризисные компании и поднимает их грамотным менеджментом. Он реанимировал те проекты, на которые другие инвесторы не обращали никакого внимания.

У Зелла есть три принципа:

Ключ моего успеха в том, что я всегда в первую очередь оцениваю, на сколько процентов не реализован текущий потенциал.

8. Билл Гросс

Считается, что основатель гигантской инвестиционной компании PIMCO свой первый капитал заработал на игре в блэкджек в Лас-Вегасе. Но успех в бизнесе обеспечен не игрой в карты: сначала Гросс учился в Университете Дьюка, потом получил степень MBA в Калифорнийском университете, а с 1971 года работал в Pacific Mutual Life Insurance аналитиком. В том же году он создал компанию PIMCO, которой управлял до 2014.

Гросс – сторонник диверсификации и удовлетворяющего инвестирования. То есть вложения, анализ, работа над ошибками и успех должны приносить и финансовое, и этическое удовольствие.

Его принципы – долгосрочный прогноз (изучение новостей, сравнение показателей, учёт сезона) и контроль над эмоциями. Гросс считает, что главные враги инвестора жадность и страх.

Я всегда был склонен обращать внимание на те цифры, которые не замечает рынок.

9. Билл Миллер

Билл Миллер портфельный менеджер с одной из самых долгих историй прибыльного управления. 15 лет подряд – в 1991-2005 – общая доходность его фонда обгоняла индекс S&P 500.

Миллер ищет компании с конкурентным преимуществом, акции которых продаются по ценам ниже их настоящей стоимости. Эту стоимость Миллер анализирует по специальной модели дисконтированных денежных потоков.

Я часто напоминаю нашим аналитикам, что 100% информации, которую вы имеете о компании, представляет собой прошлое, а 100% ценности акции зависят от будущего.

10. Джеффри Гундлах

Гундлах – человек с яркими математическими способностями, которые помогли ему построить яркую карьеру в TCW Total Return Bond Fund. Он подавал заявку на работу в эту компанию, не имея образования и опыта. Но сразил всех на собеседовании и стал одним из лучших сотрудников.

В 2009 году Гундлаха неожиданно уволили из TCW. Бизнесмен не сдался и сделал свой фонд DoubleLine Capital, который в несколько раз превосходит прошлое место работы Гундлаха по объёму активов.

В инвестиционном мире Джеффри Гундлах – пример смелости и хладнокровия, особенно когда нужно пойти против мнения толпы или расстаться со «старыми добрыми» активами, если они перестали приносить прибыль.

Ты должен уметь уходить от своих старых друзей (про акции).

Лучшие инвесторы России

Специфика российского финансового мира такова, что большинство крупных инвесторов – это не «чистые» инвесторы. Изначально их состояние сформировано долей в больших промышленных предприятиях. Поставить их в один ряд с инвесторами из списка выше сложно: всё-таки, владеть и вкладывать – разные вещи. Поэтому для обзора мы взяли 5 российских миллиардеров, среди источников дохода которых Forbes указывает инвестиции.

1. Вагит Алекперов

Я вырос на нефтяном промысле… У нас во дворе, кроме как верёвку забросить и покататься на [нефтяной] качалке, другого развлечения и не было в 50-е годы.

2. Геннадий Тимченко

Тимченко успел стать миллионером ещё в 90-е, хотя в то время не был публичной фигурой. Основу капитала бизнесмена составляют «Сибур», «Новатэк», «Стройтрансгаз», «Стройтранснефтегаз», «Трансойл». Тимченко управляет хоккейным клубом СКА и инвестирует в развитие сельского хозяйства в Краснодарском крае.

От себя могу сказать чётко и определённо: если понадобится, завтра же передам всё государству. Или на благотворительность. Лишь бы пошло на пользу.

3. Виктор Вексельберг

Виктор Вексельберг собрал состояние за счёт вложений в алюминий и нефть, а позднее стал инвестировать в зарубежные активы. Это швейцарские компании Sulzer, Oerlikon, Schmolz+Bickenbach. Сейчас миллиардер ограничен в свободе ведения бизнеса из-за санкций США.

Богатство — это критерий социального успеха человека, отображение его способностей, отчасти везения.

4. Михаил Прохоров

Прохоров прошёл путь от кооперативщика в 1980-х до одного из самых богатых людей России за 15-20 лет. Главную роль в этом сыграл союз с другим миллиардером Владимиром Потаниным – партнёры активно приватизировали промышленные предприятия в 1990-х.

В 2007 году они разошлись, и Прохоров стал владельцем «Онэксим». В дальнейшем миллиардер активно занимался общественной деятельностью, купил баскетбольную команду в США, инвестировал в технологии, но в 2018 году распродал большую часть этих активов.

В бизнесе легко не должно быть. Должно быть тяжело, как раз бизнесмены и должны брать на себя повышенный̆ риск и любить его.

5. Дмитрий Рыболовлев

Крупный бизнес — государственное дело. Особенно если этот бизнес находится в частных руках.