рейтинг экспортеров зерна 2020 2021

ТОП-10 стран-производителей пшеницы в 2020/21 МГ

Прогнозы по производству пшеницы в мире в 2020/21 МГ в USDA снижали до уровня 2019/20 МГ. Такие оценки давали в связи со снижением прогноза по Аргентине и Бразилии, где наблюдался дефицит осадков и, как следствие, уменьшение урожайности. Но несмотря на это, мировой урожай поставил новый абсолютный рекорд — 776,5 млн т.

Согласно апрельскому отчету USDA, этот результат стал возможен благодаря росту уборочных площадей под культурой на 5,02 млн га или 2% до 221,96 млн га и высокой средней урожайности — 3,5 т/га. Больше всего выросли уборочные площади в Австралии (+2,8 млн га), Индии (+2,0 млн га), России (+1,4 млн га). При этом наибольшее сокращение площадей произошло в ЕС (-1,5 млн га).

Седьмой выпуск инфографического справочника «Агробизнес Украины»

за 2019/20 МГ уже доступен в режиме онлайн

ТОП-5 стран-лидеров по посевным площадям под пшеницей:

Мировые лидеры по урожайности пшеницы в 2020/21 МГ повторяют прошлогодний список. Самые высокие результаты у таких стран: Германия — 7,53 т/га, Франция — 6,8 т/га, Египет — 6,4 т/га, Китай — 5,7 т/га.

В производстве пшеницы лидеры также остались прежние. Это Китай, Индия и Россия. Только их общая доля уменьшилась с 46% в 2019/20 МГ до 42% в 2020/21 МГ.

Украина, собравшая 25,5 млн т пшеницы, занимает 8 место в рейтинге мировых производителей. К слову, уборочные площади под культурой за год в стране сократилась на 3% (до 6,8 млн га), а урожайность составила 3,8 т/га (в 2019/20 МГ было 4,1 т/га).

Согласно последним прогнозам USDA, по ситуации на апрель 2021 г. общий объем внешней торговли пшеницей в 2020/21 МГ составит 196,31 млн т. Интересно, что за последние 10 лет (то есть с 2010/11 МГ) данный показатель вырос на 63,27 млн т (48%).

ТОП-5 стран экспортеров пшеницы в 2020/21 МГ:

Стоит отметить, что за последний год Австралия на 93% увеличила экспорт пшеницы. Также в список экспортеров вошла Индия, которая в 2020/21 МГ практически в 4 раза (до 2 млн т) нарастила объем торговли пшеницей. Бразилия увеличила поставки зерновой на внешний рынок больше чем в 2 раза (0,9 млн т). При этом ЕС почти на треть сократил экспорт пшеницы (до 27,5 млн т). Украина в текущем МГ продала на внешний рынок 17,5 млн т пшеницы, что на 17% меньше, чем в предыдущем МГ.

ТОП-5 стран импортеров пшеницы в 2020/21 МГ:

В 2020/21 МГ ощутимо сократят импорт пшеницы такие страны: Турция — на 24% (до 8,2 млн т), Австралия — на 78% (до 0,2 млн т) и Саудовская Аравия — на 18% (до 3 млн т).

Топ-10 экспортеров смогут вывезти почти 70% зерна по квоте

Минсельхоз распределил квоту в 17,5 млн тонн на 234 компании

Минсельхоз утвердил распределение квоты в 17,5 млн т на экспорт зерна между 234 компаниями. Соответствующий приказ опубликован на сайте министерства. Согласно тексту документа, в топ-10 получателей квоты попали ТД «РИФ» (2,69 млн т), «Астон» (2,1 млн т), «Мирогрупп ресурсы» (1,76 млн т), «Гленкор Агро МЗК» (1,23 млн т), «Каргилл» (892,5 тыс. т), «ОЗК Юг» (828,5 тыс. т), «Зерно-Трейд» (770,1 тыс. т), Louis Dreyfus Company (713 тыс. т), «АПК АСТ Компани М» (640,8 тыс. т) и «Артис Агро» (544,8 тыс. т). В сумме эти компании получили право поставить на внешние рынки 12,2 млн т зерна, или почти 70% от квоты.

«Распределение объемов обсуждалось с участниками рынка и проводилось по историческому принципу, для расчета использовались результаты поставок на внешние рынки по итогам 2020 календарного года», — говорится в сообщении Минсельхоза. Указанная квота на отгрузки пшеницы, ржи, кукурузы и ячменя за пределы ЕАЭС будет действовать с 15 февраля по 30 июня. В рамках квоты экспорт пшеницы будет облагаться пошлиной в размере 25 евро за тонну. С 1 марта она будет повышена до 50 евро за тонну. Также с 15 марта вводятся экспортные пошлины на кукурузу (25 евро за тонну) и ячмень (10 евро за тонну).

Вице-президент Российского зернового союза (РЗС) Александр Корбут говорит, что Минсельхоз выбрал 234 компании, которые экспортировал «хоть какие-то объемы». «Но у меня есть сомнения, потому что там есть компании, которые подписались под экспорт совсем небольших объемов зерна. Однако Минсельхоз тут винить нельзя, потому что это формальный момент, — прокомментировал он «Агроинвестору». — А вот будет ли реализована квота — это большой вопрос, потому что предстоящая пошлина в 50 евро не вызывает восторга у сельхозпроизводителей, и это создает достаточно сложную ситуацию, тем более мир почти полностью закупил необходимые объемы». По мнению Корбута, ситуация станет яснее с появлением прогнозов урожая будущего года.

При этом Корбут считает, что подход к распределению квоты неверен, потому что он не дает возможности вырасти новым крупным экспортерам. «Также нет возможности экспортировать тем, кто поздно вышел на рынок — это зерновые компании Сибири и Дальнего Востока. Они просто не могли и не успели набрать необходимые объемы, а это значит, что их зерно будет отгружать другая компания», — говорит Корбут, отмечая, что в результате эти региональные игроки уйдут с рынка. «Это чревато снижением конкуренции и приведет к тому, что никто из них не будет подписываться под авансированием закупок зерна нового урожая», — заключает он.

В начале февраля руководитель аналитического центра «Русагротранса» Игорь Павенский рассказывал, что экспорт зерна с начала сельскохозяйственного сезона по январь составил 34,3 млн т, включая 29 млн т пшеницы — это рекордный результат за всю историю рынка. По данным эксперта, предыдущий рекорд был установлен в 2018/19 году, когда Россия за июль — январь отгрузила 32,15 млн т зерна. По данным гендиректора Института конъюнктуры аграрного рынка Дмитрия Рылько, вывоз пшеницы за этот период составил 29,9 млн т. 3,2 млн т агрокультуры было экспортировано в январе — это абсолютный рекорд для поставок за этот месяц за всю историю наблюдений и в 1,5 раза больше, чем в январе прошлого года. По мнению Рылько, это связано с высоким урожаем, ростом мировых цен и введением с 15 февраля экспортной пошлины. Директор департамента аналитики РЗС Елена Тюрина оценивала потенциал экспорта зерна до конца сезона на уровне 15,7 млн т зерна, включая 10,3 млн т пшеницы. «Наш экспортный потенциал при условии сохранения переходящих остатков на высоком уровне, будет меньше чем квота», — говорила она «Агроинвестору».

Предварительные итоги по зерну 2020-21 года

Практически со старта сезона-2020/21 российские экспортеры отправляли за рубеж рекордные месячные объемы зерна вплоть до февраля 2021-го. В большинстве месяцев поставки даже превышали вывоз 2017/18 сельхозгода, когда в России был собран самый высокий урожай зерна, а экспорт достиг исторически рекордной планки в 56 млн т. Осенью 2020 года из нашей страны на внешние рынки вывозилось более 5 млн т в месяц, а в сентябре объем отгрузок достиг уровня в 5,84 млн т (ранее самый значительный объем был зафиксирован в ноябре 2017-го — 5,22 млн т).

В отличие от сезона-2017/18, основной составляющей этого вывоза являлись только две агрокультуры: пшеница и ячмень (98% от общего объема), тогда как ранее в этот ряд попадала и кукуруза. Квотирование и лицензирование экспорта зерна, ведение пошлин на отгрузки не помешали России в завершившемся сезоне полностью реализовать экспортный потенциал. С учетом поставок в страны ЕАЭС вывоз зерна и зернобобовых достиг по итогам 12 месяцев сельхозгода 50,6 млн т, что значительно больше, чем в предыдущих двух сезонах, и является вторым результатом после рекорда-2017/18. То же самое и с отгрузками пшеницы: около 38,8 млн т за сезон-2020/21 (в 2017/18-м — 42 млн т). Доля российского экспорта в общем объеме мировой торговли пшеницей составит 20%.

С 1 марта 2021 года пошлина на вывоз пшеницы была повышена с €25 до €50/т, а с 15-го числа того же месяца введены пошлины на ячмень (€10/т) и кукурузу (€25/т). Это привело к существенному падению темпов поставок в оставшуюся часть сезона — до 1,5-2,6 млн т в месяц, за исключением июня.

Традиционно вывоз зерновых в первом месяце лета достигает минимальных значений, однако в этот раз введение с начала июня плавающей пошлины, уровень которой для пшеницы снизился более чем в два раза на фоне растущих цен, привело к тому, что экспорт, по предварительным оценкам, превысил 2 млн т, причем 95% из этого объема пришлось на пшеницу. С ячменем и кукурузой произошла обратная ситуация: экспортные пошлины на эти агрокультуры значительно возросли — по ячменю в три раза, а по кукурузе в 1,6 раза.

Вывоз ячменя с учетом ЕАЭС по итогам сезона оценочно составил более 6,4 млн т. Это исторический рекорд. Способствовали достижению такого показателя высокий валовой сбор ячменя на фоне резко возросших цен на мировом рынке и переключение экспортеров на поставки этой зерновой культуры в период резкого увеличения пошлины на пшеницу. По кукурузе результаты куда более скромные — около 3,8 млн т (что даже ниже прошлого сезона, когда за рубеж было отправлено 4,06 млн т) — на фоне сократившегося урожая в южных регионах и в целом, а также низких темпов вывоза в первой половине сельхозгода.

Лишь в период падения темпов отгрузок пшеницы весной и на фоне крайне высоких цен на мировом рынке месячный экспорт кукурузы резко возрос и достиг 0,9 млн т в марте (почти четверть от всего вывоза за сезон) против 0,1-0,3 млн т в предыдущие месяцы. Увеличение темпов поставок произошло перед введением пошлины на вывоз данной культуры с 15 марта. Сразу после этой даты темпы опять упали до прежнего уровня. Впрочем, новый виток цен на мировом рынке на фоне хорошего спроса со стороны Китая и ухудшения перспектив урожая в Бразилии привели к тому, что в мае экспорт кукурузы из России вновь вырос до 0,6 млн т.

Экспорт зерна в страны ЕЭАС (Казахстан, Белоруссию, Армению и Киргизию) снизился на 0,5 млн т до 2,1 млн т в первую очередь из-за уменьшения импортного спроса со стороны Казахстана после рекордного ввоза из России в прошлом сезоне. В 2019 году валовой сбор пшеницы в этой республике сократился до трехлетнего минимума, составив, по оценкам экспертов, около 11,5 млн т.

Как следует из данных за 11 месяцев сезона-2020/21, Египет вновь занял первое место в рейтинге крупнейших стран-импортеров отечественной пшеницы с показателем 8,06 млн т (рост в 1,3 раза к объему за аналогичный период годом ранее). Россия заняла 63% египетского рынка после крайне низкой доли в 50% в 2019/20-м. Российские экспортеры успешно конкурировали с поставщиками из Франции, Украины и Румынии на тендерах GASC ввиду сокращения валовых сборов в этих странах и менее конкурентоспособных цен, нежели в прошлом сезоне.

Турция сместилась на второе место (6,3 млн т), сократив объемы закупок на 12,5%. Факторами снижения импорта в эту страну стали рост собственного урожая, а также существенная девальвация и нестабильный курс турецкой лиры, что не позволяло компаниям-импортерам формировать планы по закупкам в нормальном режиме. Доля России в импорте Турции по-прежнему составляет 69%. Бангладеш осталась на третьем месте со стабильным объемом 1,92 млн т, снизив закупки лишь немного — на 4,1%. Доля нашей страны в общем импорте пшеницы данной страны составила 28%.

Впервые с сезона-2014/15 возобновил ввоз российской пшеницы Пакистан и сразу в рейтинге крупнейших покупателей занял четвертую позицию. В России он закупил 1,51 млн т (38%) из общего объема почти в 4 млн т, которые страна ввезла на фоне снижения своего валового сбора и постоянно растущего внутреннего спроса. Ранее Пакистан сам выступал экспортером, в стране действовали субсидии на вывоз зерна. Ожидается, что и в 2021/22-м Пакистан закупит сопоставимые объемы, несмотря на восстановление урожая.

Азербайджан нарастил импорт российской пшеницы на 7% до 1,37 млн т, и это пятая строка рейтинга. Как правило, объем поставок в эту страну колеблется на уровне 1,2-1,3 млн т (кроме провального 2018/19-го — 0,62 млн т, когда значительные закупки осуществлялись в Казахстане). Традиционно Россия занимает более 90% в импорте главной зерновой культуры этой страны. Иран находится на шестом месте с объемом в 1,27 млн т. Его импорт к сезону-2019/20 (июль — май) снизился на 18,1%. Однако в июне из-за ожидаемого сокращения валового сбора на фоне засухи эта страна импортирует из России около 320 тыс. т пшеницы, что выведет объем экспорта по данному направлению на уровень выше прошлого сезона — 1,59 млн т (в 2019/20-м — 1,55 млн т). Российская доля в иранском импорте превысит 90%. Завоз пшеницы в исламскую республику в месяц, когда начинается сбор урожая, является весьма необычным явлением и свидетельствует о том, что угроза падения валового сбора в Иране в этом году является очень существенной. Основные поставки идут по Черному морю (90% объема), тогда как кукуруза и ячмень отправляются через порты Каспия.

Существенный рост отгрузок российской пшеницы фиксируется также по отдельным странам Юго-Восточной Азии. Так, вывоз в Филиппины увеличился со 175 тыс. до 542 тыс. т, в Таиланд — с нуля в прошлом сезоне до 309 тыс. т. Не отстают и направления Восточной Азии — Монголия (с 98 тыс. до 262 тыс. т), Южная Корея (с 0,4 тыс. до 86,2 тыс. т), а также Африка (Нигерия, Кения, Того, Ангола, Конго). После четырехлетнего перерыва возобновился экспорт главной зерновой культуры в Саудовскую Аравию. За 11 месяцев завершившегося сельхозгода туда отправлено 123,5 тыс. т благодаря допуску российской пшеницы на тендеры SAGO в части снижения требований по повреждению клопом-черепашкой с 0,1% до 0,5%. Впервые после сезона-2018/19 начались поставки в Иорданию — 228,1 тыс. т за июль — май 2020/21. Растут отгрузки пшеницы и в Бразилию, несмотря на высокую конкуренцию со стороны Аргентины: всего за пару сезонов вывоз увеличился в девять раз — с 26,2 тыс. т в 2018/19-м до 237,6 тыс. т в 2020/21 сельхозгоду.

Что касается ячменя, то безусловным лидером его закупок в России на протяжении многих лет является Саудовская Аравия. За 11 месяцев 2020/21-го она ввезла 2,63 млн т данной зерновой культуры, что в 1,5 раза больше, чем за тот же период в 2019/20-м. Рост происходил наряду с резким снижением поставок из стран ЕС и Украины. На втором месте по объему экспорта ячменя — Иран с показателем 971 тыс. т (за год объемы снизились на 19%), что меньше обычных для него 1-1,3 млн т. Сокращение торговли произошло из-за проблем с расчетами и увеличением закупок в Ираке. Замыкает топ-3 Иордания — 550 тыс. т (в 2019/20-м — 183 тыс. т). Вывоз в эту страну колеблется в зависимости от конкуренции со странами Европы. На четвертой строке Тунис, начавший импорт российского ячменя в марте 2020-го. С июля по май сезона-2020/21 туда отправлено 514 тыс. т. В предыдущем сельхозгоду объем был в 10 раз меньшим. В пятерке крупнейших по закупкам этой зерновой культуры в России — Ливия. Она наращивает ввоз в последние два года. За 11 месяцев сезона-2020/21 страна импортировала 429 тыс. т (плюс 49% к показателю годом ранее).

Еще один традиционный покупатель отечественного ячменя — Турция. В последние три года уровень ее закупок относительно стабилен — 318 тыс. т за июль — май завершившегося сельхозгода. А вот Израиль увеличил ввоз из России в 3,4 раза — до 213 тыс. т. Впервые с мая 2020-го приобрел пять карго ячменя ОАЭ. В сезоне-2020/21 туда будет отправлен рекордный объем — свыше 148 тыс. т. Таким образом, российский ячмень занимает от 37% до 75% в импорте восьми крупнейших стран-покупателей, что свидетельствует о повышенном спросе на него на мировом рынке. Но, например, лидер закупок данной агрокультуры на мировом рынке — Китай — завозит из России пока не более 1% общего объема из-за региональных ограничений по происхождению (только восточные регионы России). За 11 месяцев 2020/21 КНР импортировала 90 тыс. т.

Главными импортерами российской кукурузы на протяжении нескольких лет остаются Иран и Турция — 1,02 млн и 916 тыс. т соответственно по итогам июля — мая завершившегося сезона. Предыдущие два сезона первый закупал в России более 1,7 млн т. Постепенно восстанавливает уровень ввоза кукурузы из нашей страны Южная Корея. За неполный ушедший сельхозгод республика закупила 472 тыс. т, что в 2,4 раза больше, чем за тот же период в 2019/20-м. Однако в сезонах 2015/16 — 2017/18 объем импорта был существенно выше — 948-971 тыс. т. На этом рынке России приходится конкурировать с прочно обосновавшейся здесь Украиной. Активно наращивает ввоз российской кукурузы Китай — 267 тыс. т за 11 месяцев, что в 4,4 раза больше, чем годом ранее. С сезона-2017/18 отгрузки в эту страну выросли более чем в 10 раз. Основные же поставки кукурузы в КНР осуществляют США, Бразилия и Украина.

В сезоне-2020/21 рекорды по экспорту регулярно ставились и в плане маршрутов отгрузок, а также способов доставки зерна на внешние рынки. Например, рейдовая перевалка через порт Кавказ может достигнуть 12,4 млн т (оценка на середину июня), что на треть больше, чем в предыдущем сельхозгоду. Таким образом, будет повторен рекорд сезона-2017/18. Порт Тамань увеличит объемы с 2,84 млн до 3,37 млн т (плюс 18%), малые порты, несмотря на снижение поставок в Турцию, увеличат экспорт до 6,73 млн т за счет роста отгрузок в Грецию, Египет, Израиль и другие страны.

Самая значительная прибавка фиксируется по портам Балтики (в том числе в Финляндии) — почти в два раза до примерно 2 млн т. Причины такого увеличения объемов — рекордный урожай зерна в центре России, загруженность портов юга страны и проблемы с производством в Европе. Новороссийск тоже осуществлял перевалку рекордными темпами — предварительно объем оценивается в 16,2 млн т, что на 13% выше уровня предыдущего сезона. Среди крупных направлений вывоза существенное снижение фиксируется лишь по одному — это порты Каспия в Иран — минус 36%. Стоит упомянуть и самые большие объемы в истории, которые прошли в направлении Монголии, Китая, портов Дальнего Востока. В рамках общероссийского экспорта они не очень значимы, но динамика прироста в разы к прошлым периодам — впечатляющая. Так в КНР через погранпереходы отправлено более 0,5 млн т зерна, или в 3,6 раза больше, чем год назад, в Монголию — в 2,2 раза, на порты ДФО — в 1,5 раза. Экспорт по этим дальневосточным направлениям стимулировали также субсидии на перевозку железной дорогой, позволяющие компенсировать 100% груженого пробега из сибирских и уральских регионов и введенные на круглогодичной основе.

Экспорт зерна по ж/д уже в июле — мае 2020/21-го составил 18,6 млн т, что выше показателя за весь предыдущий сезон (13,5 млн т) и на уровне рекорда-2017/18 (18,6 млн т). Осенью перевозки достигали 2,3-2,5 млн т в месяц против максимальных 1,6-1,8 млн т, которые имели место в 2017/18 сельхозгоду. По итогам сезона ожидался исторический рекорд железнодорожных перевозок зерна на экспорт, оцениваемый аналитическим центром «Русагротранса» в июне в 19,3 млн т. Доля железной дороги в российском экспорте зерна выросла до уровня 11-летней давности в 42% против 32-36% в последние годы. Связано это в первую очередь с увеличением возможностей инфраструктуры, а именно ростом мощностей по выгрузке вагонов на терминалах Новороссийска почти на четверть.

Свою роль сыграло и расширение парка вагонов-зерновозов: в последние четыре года их количество увеличилось на 10 тыс. до 51 тыс. единиц за счет большекубовых и «тяжелых» вагонов (с загрузкой более 76 т). Кроме того, вырос объем поставок зерна из удаленных от портов регионов Центра и Поволжья, собравших рекордный урожай в прошлом году. В частности, отгрузки на экспорт из Центра возросли до 8,4 млн т против 4,7 млн т годом ранее (+78,3%), из Приволжья — до 5,1 млн т против 1,8 млн т (в 2,8 раз). На 1,7% увеличился вывоз из Сибири — до 1,46 млн т. На отгрузках же из регионов юга (ЮФО плюс СКФО) негативно сказалось сокращение валового сбора зерна в 2020 году. В итоге — минус 35,9% к объему предыдущего сезона до 3,4 млн т, что является самым низким показателем за последние четыре сельхозгода. Новороссийск — крупнейшее экспортное направление для поставок из всех округов: Юг и Центр отправляют сюда по 59% и 60% соответственно от общего объема своего вывоза, ПФО — 50%, СФО — 24%. Приволжье и Юг тяготеют к отгрузкам в направлении Азербайджана — 19% и 13% от всего объема соответственно, ЦФО — основной поставщик на Балтику — 16%. Сибирь грузит по железной дороге на экспорт большой объем зерна в Китай и Монголию — 27%, в Казахстан — 21%, на порты Дальнего Востока — 11%.В направлении портов Азово-Черноморского бассейна (АЧБ), где, помимо железной дороги, присутствует автотранспорт, также достигнуты впечатляющие результаты. Так, доля ж/д в направлении терминалов Новороссийска в июле — мае 2020/21 выросла за год с 48% до 64%. На малых портах и на порт Кавказ она составляет 9,4% против 3,7% ранее. На Тамань доля железной дороги также увеличилась до 11,8% против 2,3% в 2019/20-м, и это несмотря на то, что прямой выгрузки вагонов в порту нет и зерно из вагонов перегружается в автомобили, которые уже доставляют его к терминалу.

Судьба урожая 2021 года по-прежнему не очень понятна. Еще осенью казалось, что из-за рекордной засухи в период сева озимой пшеницы во всех регионах юга (кроме Краснодарского края) и южных областей Центрального Черноземья Россия соберет достаточно средний урожай, даже несмотря на рекордные площади. По данным Росгидромета, на ноябрь площадь невзошедших посевов составляла более 20%. Однако в зимние месяцы ситуация существенным образом выправилась благодаря хорошим осадкам в южных регионах. В то же время в ЦЧР, в Волгоградской области, на юге Саратовской области февральское потепление и перепады температур привели к образованию ледяной корки, что увеличило ущерб посевам в этих регионах.

Впрочем, рекордный пересев, достигший 1,5 млн га яровой пшеницы против обычных 800-900 тыс. га для ЦФО, нивелировал большую часть потерь, а благоприятная ситуация с дождями улучшила ситуацию.

Страны лидеры в мире по производству и экспорту пшеницы

Здравствуйте, уважаемые читатели проекта Тюлягин! Сегодня в статье речь пойдет о пшенице, ее производстве и экспорте. В статье вы узнаете кто является лидером по производству пшеницу среди стран мира, а также кто является главными экспортерами этого вида ресурса. Также определим в каких странах наивысшая урожайность пшеницы на начало 2020 года. В статье я вкратце расскажу для чего используется пшеница и что из нее делают.

Содержание статьи:

Для чего нужна пшеница и что из нее делают

Пшеница является ведущей зерновой культурой во многих странах мира. Каждый год в мире производится около 770 млн тонн пшеницы, что является вторым показателем после кукурузы. А площадь ее посевов превышает 220 млн га и является самой большой среди всех сельскохозяйственных культур, опережая кукурузу и рис. Человечеством пшеница стала культивироваться и использоваться еще в 9 тысячелетии до нашей эры.

Пшеница активно используется человечеством как кормовая, пищевая и техническая культура. Современное применение пшеницы разнообразно, сегодня пшеницы используют в животноводстве, медицине, косметике, декоре и флористике.

Добытые зерна пшеницы перемалываются в муку из которой производят макароны, кондитерские изделия, такие крупы как кус-кус, манка, булгур и другие. Из пшеничной муки выпекается хлеб.

Пшеница используется как корм для скота. Около 85% всего произведенного зерна уходит на корм животным.

Кроме этого пшеница является одним из ингредиентов приготовления пива, виски и водки. Активно используется пшеница в медицине и косметике, в том числе пшеничный крахмал и зародыши пшеницы.

Пшеница также имеет весомое значение в культуре и искусстве человека, нередко упоминается в религиях.

Страны мира с самой высокой урожайностью пшеницы

Среднегодовая урожайность пшеницы составляет около 3.3 тонны с 1 гектара. Лидерами последних лет по урожайности пшеницы являются Ирландия, Новая Зеландия и Нидерланды. Так в лучшие годы В Ирландии и Новой Зеландии урожайность пшеницы превышала 90 центнеров с гектара.

На 2019 год лидерами по урожайности пшеницы стали:

Для примера и сравнения средняя урожайность в России составляет 20-27 центнеров с гектара. Наибольшая урожайность России в Краснодарском крае достигает в лучшие годы 60 центнеров с гектара. В Украине средняя урожайность пшенице находится на уровне 42 ц/га.

Топ стран мира по производству пшеницы в 2020 году

Историческими лидерами по производству пшеницы являются Китай, Индия, Россия и США. Ниже на графике изображены лидеры по производству пшеницы в мире на начало 2020 года (по итогам 2019).

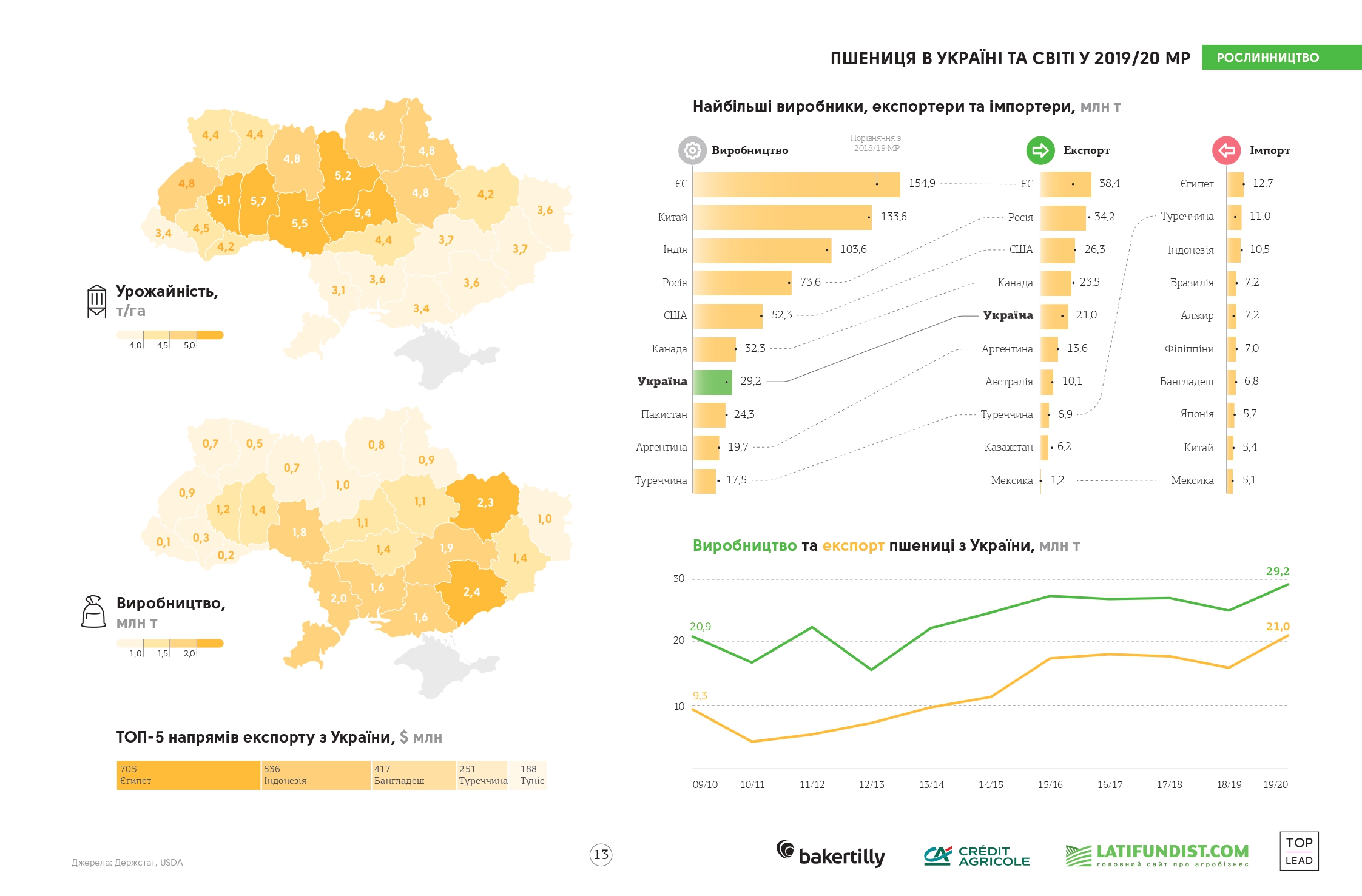

Первое место занимает Китай с более 133 млн тонн пшеницы, второе — Индия, 102 млн тонн, третье место — Россия, 73.5 млн тонн пшеницы в 2019 году. Отдельно можно также отметить страны ЕС, которые суммарно производят больше пшеницы чем Китай — более 150 млн тонн.

Также в первую пятерку вошли США — 52 млн тонн и Канада — 32 млн т. Ниже расположились Украина, Пакистан, Турция, Аргентина и Иран. Полный список стран по производству пшеницы по итогам 2019 года вы найдете ниже в таблице.

| № | Страна | Пшеницы в 2019, 1000 тонн |

|---|---|---|

| 1 | Китай | 133590 |

| 2 | Индия | 102190 |

| 3 | Россия | 73500 |

| 4 | США | 52258 |

| 5 | Канада | 32350 |

| 6 | Украина | 29000 |

| 7 | Пакистан | 25600 |

| 8 | индейка | 19000 |

| 9 | Аргентина | 19000 |

| 10 | Иран | 16800 |

| 11 | Австралия | 15600 |

| 12 | Казахстан | 11500 |

| 13 | Египет | 8770 |

| 14 | Узбекистан | 6800 |

| 15 | Бразилия | 5200 |

| 16 | Афганистан | 5000 |

| 17 | Эфиопия | 4800 |

| 18 | Ирак | 4800 |

| 19 | Сирийская Арабская Республика | 4800 |

| 20 | Марокко | 4000 |

| 21 | Алжир | 4000 |

| 22 | Мексика | 3215 |

| 23 | Беларусь | 2875 |

| 24 | Сербия | 2600 |

| 25 | Азербайджан | 2000 |

| 26 | Непал | 1786 |

| 27 | Туркменистан | 1500 |

| 28 | Тунис | 1500 |

| 29 | Южная Африка | 1500 |

| 30 | Чили | 1450 |

| 31 | Бангладеш | 1200 |

| 32 | Молдова, республика Из | 1145 |

| 33 | Парагвай | 1140 |

| 34 | Япония | 960 |

| 35 | Таджикистан | 830 |

| 36 | Уругвай | 760 |

| 37 | Саудовская Аравия | 700 |

| 38 | Судан | 600 |

| 39 | Киргизия | 590 |

| 40 | Швейцария | 540 |

| 41 | Норвегия | 420 |

| 42 | Новая Зеландия | 410 |

| 43 | Монголия | 360 |

| 44 | Македония, бывшая югославская республика | 300 |

| 45 | Албания | 300 |

| 46 | Босния и Герцеговина | 285 |

| 47 | Боливия | 280 |

| 48 | Перу | 240 |

| 49 | Ливия | 200 |

| 50 | Кения | 200 |

| 51 | Армения | 180 |

| 52 | Замбия | 152 |

| 53 | Йемен | 140 |

| 54 | Ливан | 140 |

| 55 | Мьянма | 100 |

| 56 | Грузия | 100 |

| 57 | Танзания, Объединенная Республика | 100 |

| 58 | Зимбабве | 100 |

| 59 | Руанда | 80 |

| 60 | Израиль | 75 |

| 61 | Корейская Народно-Демократическая Республика | 65 |

| 62 | Нигерия | 60 |

| 63 | Мали | 40 |

| 64 | Корея, Республика | 25 |

| 65 | Иордания | 25 |

| 66 | Эритрея | 25 |

| 67 | Бутан | 20 |

| 68 | Мозамбик | 20 |

| 69 | Уганда | 20 |

| 70 | Конго, Демократическая Республика | 9 |

| 71 | Тайвань, провинция Китая | 7 |

| 72 | Намибия | 6 |

| 73 | Колумбия | 6 |

| 74 | Эквадор | 5 |

| 75 | Лесото | 2 |

| 76 | Чад | 2 |

| 77 | Малави | 1 |

| 78 | Гватемала | 1 |

| 79 | Ангола | 1 |

Страны лидеры по экспорту пшеницы

Общий ежегодный объем экспорта пшеницы в мире по итогам 2019 года составил около 160 млн тонн. За последние несколько лет мировая торговля пшеницей продолжает расти и за последние 10 лет выросла примерно на 30%.

По итогам 2019 года лидером по экспорту пшеницы стала Россия экспортировав 35.8 млн тонн. В денежном эквиваленте экспорт составил 8.4 млрд долларов. В первую тройку стран экспортеров пшеницы также вошли США и Канада, экспортировав 27.2 и 22 млн тонн пшеницы соответственно. Ниже я составил таблицу список стран лидеров по экспорту пшеницы на начало 2020 года.

Вместо заключения: Видео Топ стран по производству пшеницы

А в заключении предлагаю посмотреть тематическое видео со статистикой производства пшеницы с 1960 по 2019 годы:

А на этом сегодня все про производства и экспорт пшеницы в странах мира. Делитесь статьей с друзьями и подписывайтесь на новые по e-mail. До встречи на страницах проекта Тюлягин!