какого числа тинькофф начисляет кэшбэк на остаток

Когда начисляется кэшбэк в Тинькофф Банке

Банки мотивируют клиентов чаще пользоваться банковскими картами при помощи ряда дополнительных опций. Главная из них — кэшбэк. Клиент оплачивает покупки картой, за что банк начисляет в виде бонусов реальные деньги. Когда начисляется кэшбэк Тинькофф Банка, подробно расскажет Бробанк.ру — финансовый портал с самой актуальной информацией.

| Стоимость от | 0 Р |

| Кэшбек | 1-30% |

| % на остаток | 4-6% |

| Снятие без % | От 3 000 руб. |

| Овердрафт | Есть |

| Доставка | 1-2 дня |

Условия опции cashback от Банка Тинькофф

Если речь идет о кэшбэке в реальных рублях, а не в милях или бонусах, то начисляется он по отдельным видам дебетовых и кредитных карт. Размер начислений зависит от вида карты.

В зависимости от наименования карты, а также от того, какая покупка оплачивается клиентом, банк начисляет до 30% от стоимости оплаченного товара. Также предусматривается кэшбэк в размере 1%, 2%, 5% от стоимости покупок. Начисления бывают трех видов: обычный кэшбэк — за все покупки: повышенный — за покупки в специальных категориях; максимальный — за покупки по специальным предложениям.

Чтобы увидеть, за какие именно покупки и в каком размере начисляется кэшбэк по определенной карте, необходимо более подробно ознакомиться с договором банковского обслуживания. Все актуальные значения в обязательном порядке прописываются в документе.

При этом алгоритм начисления бонусных рублей по картам банка одинаковый. На примере самой популярной карты банка Tinkoff Black будут даны ответы на основные вопросы. Эту информацию можно применять и к другим картам банка.

Когда начисляется кэшбэк Тинькофф Банка

Тинькофф Банк начисляет кэшбэк в конце расчетного периода. Раз в месяц банк формирует выписку по счету. Одновременно с выпиской банк начисляет cashback за покупки во всех указанных в договоре категориях.

По дебетовым картам банк так же присылает выписку раз в месяц, так как по ним действует расчетный период. И в этом случае клиенту высылается смс-сообщение.

Уведомление о начислениях высылается в смс-сообщении раз в месяц. Изменить сроки начисления бонусных рублей нельзя. Таковы правила Тинькофф Банка, с которыми клиент соглашается при оформлении банковской карты.

За что банк начисляет cashback

В Тинькофф Банке действует три вида кэшбэка. Действуют они за покупки по рублевым счетам, а также в евро и долларах. Предусматривается следующая схема начислений:

Информация об актуальном списке магазинов-партнеров, кафе и сервисах периодически обновляется в разделе «Бонусы» в интернет-банке. В этом же разделе клиент самостоятельно выбирает под себя категории, в которых он планирует получать повышенный кэшбэк.

При этом в одной категории сумма возврата по двум отдельным покупкам может существенно разниться. Именно поэтому банк в описании программы указывает, что начисление возможно в размере «до» 30%. Соответственно, конечная сумма может составлять, к примеру, 10%, 15%, 20%, и так далее.

За какие операции Тинькофф Банк не начисляет кэшбэк

Сумма возврата положена не за все операции по карте. Повышенный кэшбэк и начисления по специальным предложениям доступны при соблюдении главного правила — приобретение товаров / пользования услугами в конкретных категориях. Cashback за прочие покупки в размере 1% не начисляется по следующим предложениям:

Такие правила действуют не только в Тинькофф Банке. Кредитные организации заключают партнерские отношения с торговыми точками с той целью, чтобы получать от них комиссионные вознаграждения за привлеченных клиентов. Клиент совершает покупку, магазин выплачивает вознаграждение банку, клиент получает свой процент в виде cashback.

Какой максимальный размер кэшбэка в Тинькофф Банке

Максимальная сумма возврата зависит от наименования карты. По карте Tinkoff Black действует ограничение — за обычные покупки в месяц можно получить не более 3000 рублей в виде cashback. Деньги сверх указанной суммы — «сгорают».

За покупки по специальным предложениям максимальная сумма кэшбэка за расчетный период составляет не более 6000 рублей. При этом в данном случае сумма сверх данного лимита переносится на следующий месяц. К примеру, если в месяц по карте рассчитано 7000 рублей за покупки по специальным предложениям, то 1000 рублей будут начислены на бонусный счет в следующем месяце.

Почему часть кэшбэка по карте «сгорает»

В Тинькофф Банке кэшбэк начисляется по условиям, прописанным в договорах банковского обслуживания. Перед оформлением карт клиенты должны ознакомиться с условиями их правильного использования.

Cashback — это часть вознаграждения, получаемого банком от партнерства с торгово-производственными предприятиями. Какая-то часть отходит банку, а оговоренный процент — достается клиенту. 3000 рублей — экономически выверенный потолок по обычным покупкам, который банк может себе позволить выплачивать клиентам без ущерба для своего финансового положения.

Как проверить начисления кэшбэк по картам Тинькофф

Наиболее простой и быстрый способ — использование личного кабинета или мобильного приложения. Итоговую сумму начислений за интересующий период можно посмотреть в выписке по счету.

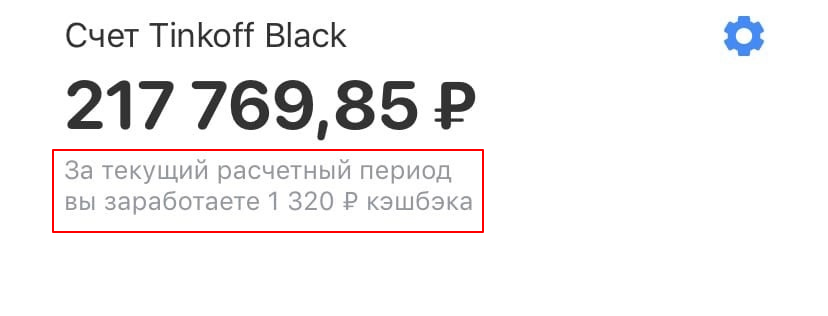

Если клиента интересует, сколько бонусных рублей он заработал на текущий момент, то при открытии конкретного счета в приложении, под отображением суммы, будет указана сумма кэшбэка, начисленная на текущий день.

Эти данные имеют информационный характер, так как начисление реальных денег производится банком по истечении расчетного периода. После того, как банк начисляет бонусные рубли, клиент может оплатить ими покупку снять, перевести, либо использовать в любом другом доступном виде.

Комментарии: 4

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

10 лайфхаков для владельцев карты Tinkoff Black от Тинькофф Банка

Владельцы карты Tinkoff Black получают процент на остаток и кэшбэк за покупки. Но у карты есть и другие особенности, которые позволяют сделать её использование ещё более выгодным. Рассказываем о лайфхаках, которые помогут сэкономить.

1. Можно не платить за обслуживание

Обслуживание карты стоит 99 ₽ в месяц (1188 ₽ в год).

Бесплатно можно обслуживаться, если выполнять одно из этих условий:

иметь вклад или кредит в Тинькофф Банке на сумму от 50 тысяч ₽;

хранить на карте как минимум 30 тысяч ₽ в течение месяца.

Найти карту другого банка

2. Каждый месяц можно выбирать категории повышенного кэшбэка

Повышенный кэшбэк начисляется при сумме покупок от 20 ₽. Если не выбрать категорию кэшбэка, то он начисляться не будет.

Возможность выбора новых категорий повышенного кэшбэка появляется в последний день каждого месяца. Например, 31 мая можно выбрать категории на июнь.

Чтобы получить максимум кэшбэка — выбирайте категории, в которых вы тратите больше всего денег.

Не забывайте, что кэшбэк из раздела «Спецпредложения» нужно активировать перед оплатой. Иначе она пройдёт как обычная покупка.

Кэшбэк начисляется рублями, а не бонусами или баллами. Деньги возвращаются на счёт по итогам месяца. Их можно снять через банкомат или потратить по карте.

3. Мелкие покупки лучше оплачивать другой картой

За обычные покупки банк начисляет 1% от потраченной по карте суммы. На практике это 1 ₽ с каждых 100 ₽ в чеке. Но стоит учитывать, что кэшбэк начисляется только с каждых полных 100 ₽. Если сумма меньше, то бонуса не будет. Например, банк не начислит кэшбэк за покупки на 10, 20, 50 и 99 ₽. Если сумма покупки будет 199 ₽, то кэшбэк составит 1 ₽.

В реальной жизни покупки редко будут равны сумме, кратной 100 ₽, и часть кэшбэка с потраченных за месяц денег вы не получите. Так что мелкие покупки с чеком до 100 ₽ лучше оплачивать другой картой, по которой есть бонусы за такие операции. Например, картой «Польза» от Хоум Кредита.

4. При крупных тратах нужно следить за лимитом кэшбэка

Максимальная сумма кэшбэка в обычной и повышенной категориях покупок ограничена 3000 ₽ в месяц. Чтобы получить эти деньги за обычные покупки, нужно потратить 300 тысяч ₽, а если тратить только в выбранных категориях с кэшбэком 5%, то потребуется всего 60 тысяч ₽. За б о льшие траты кэшбэк начисляться не будет.

Максимальный размер бонусов за покупки у партнёров может составлять 6000 ₽ в месяц.

Итого каждый клиент может возвращать до 9000 ₽ кэшбэка каждый месяц. Как только у вас закончился лимит кэшбэка по карте Tinkoff Black, начинайте тратить деньги по другой карте с бонусами.

Кэшбэк по карте Tinkoff Black

За обычные покупки

До 3 тысяч ₽ в месяц

За покупки в выбранной категории

До 3 тысяч ₽ в месяц с учётом кэшбэка за обычные покупки

За покупки у партнёров

До 6 тысяч ₽ в месяц

5. Можно открыть счёт в 30 валютах и выгодно их обменивать

Каждая карта Tinkoff Black может стать мультивалютной, то есть быть привязанной к нескольким валютам. Это бесплатно. Владелец карты может, например, открыть счёт в американских долларах, евро, фунтах стерлингов, грузинских лари, турецких лирах и т. д. Карту можно привязать к любой валюте и быстро изменить её при необходимости.

Счёт в иностранной валюте можно пополнить с рублёвого счёта. Курс при этом будет приближен к биржевому. Именно поэтому самый выгодный курс будет с понедельника по пятницу с 10:00 до 18:30, когда работает Московская биржа. В другое время он может быть выше.

Как открыть счёт в другой валюте

В приложении банка нажмите «+», который располагается рядом с изображением карты, а затем выберите опцию «Открыть счёт в новой валюте».

Платить с валютного счёта выгодно в стране, где обращается купленная вами валюта. Например, счётом с евро — в Европе. Если платить с рублёвого счёта за рубежом, есть риск переплатить из-за конвертации.

Не забывайте переключать валютный счёт. Если ваша карта привязана к долларовому счёту, а вы оплатите покупки в «Пятёрочке», то потеряете часть суммы на конвертации из долларов в рубли.

Для привязки карты к другому валютному счёту нужно нажать на изображение карты в приложении, выбрать опцию «Действия», затем — нажать «Связать с другим счётом».

6. Может быть комиссия при снятии наличных за границей

Банк позволяет без комиссии снимать от 3 до 100 тысяч ₽ «в любых банкоматах по всему миру». Но это не всегда работает за границей, где нужно снять местную валюту. Иногда комиссию может взять иностранный банк, через банкомат которого снимаются наличные.

В разделе «Помощь» на сайте Тинькофф есть пояснение: «Иностранные банкоматы могут брать свою комиссию, к сожалению, с этим мы ничего поделать не можем».

Избежать комиссии помогут такие советы:

выбирайте банкоматы крупных и известных банков;

если банкомат предупреждает о комиссии, то попробуйте найти другой;

найти банкомат, который не берёт комиссию, можно на сайте Тинькофф Банка или через его приложение (на главном экране выбрать «Ещё», затем «Инфо» и опцию «Банкоматы»).

7. Можно открыть бесплатную карту для близких

Если вы хотите предоставить доступ к своему банковскому счёту близким (например, супруге, детям или родителям), то можете бесплатно выпустить им дополнительную карту. Для этого нужно нажать на кнопку «Открыть новый продукт» в приложении Тинькофф Банка. Потребуются паспортные данные человека, которому вы открываете карту.

8. Можно также поделиться счётом

Вы можете предоставить доступ к счёту карты Tinkoff Black любому человеку, который также является клиентом Тинькофф Банка. Сделать это можно при нажатии значка «шестерёнка» в правом верхнем углу экрана. Затем в меню выбираете опцию «Предоставить доступ к счёту». Потом нужно указать имя и фамилию человека, которому вы хотите дать доступ. Выберите тип доступа: полный или частичный (видеть только баланс). Далее вы сможете установить лимиты на расход и снятие денег с вашего счёта. После подтверждения СМС другой человек получит доступ к вашему счёту, если примет это предложение.

Так к счёту можно подключить до пяти человек.

9. Но лучше для членов семьи выбрать отдельную карту

Ещё одна карта Tinkoff Black позволит:

Больше зарабатывать на кэшбэке. Если вам не предложили нужные категории повышенного кэшбэка, то есть вероятность, что это произойдёт с близким человеком. Тогда такие покупки выгодно оплачивать его картой.

Получать процент на остаток с больших сумм. Если на вашей карте больше 300 тысяч ₽, то процент на остаток будет начисляться только на сумму до 300 тысяч ₽ (при условии трат от 3000 ₽ в месяц). На всё, что больше — нет. Например, на вашей карте лежит 500 тысяч ₽. Банк начислит процент на остаток только на 300 тысяч ₽, оставшиеся 200 тысяч ₽ не будут приносить доход. Их выгодно перевести на другую карту для получения процентов.

Больше переводить без комиссий. По карте Tinkoff Black можно бесплатно переводить каждый месяц до 20 тысяч ₽ по номеру карты в любой банк. Если у ваших близких есть ещё одна карта, то можете пользоваться ей — тогда лимит составит уже 40 тысяч ₽ в месяц.

10. Можно получить металлическую карту

У Тинькова есть второй вариант карты Tinkoff Black для богатых людей, который называется Tinkoff Black Metal. Её отличие от простой «чёрной» карты в:

кэшбэке до 30 тысяч ₽ в месяц (у обычной карты — 3 тысячи ₽);

5% (4% с 22 мая 2020 года) на любой остаток (у обычной — до 300 тысяч ₽);

переводах на карты другого банка до 50 тысяч ₽ в месяц (у обычной — до 20 тысяч ₽);

туристической страховке на пять человек с покрытием до 100 тысяч долларов (у обычной нет такой опции).

Стоимость обслуживания — 1990 ₽ в месяц (23 880 ₽ в год). Но за карту не нужно платить, если тратить по ней от 200 тысяч ₽ в месяц или хранить на счетах в Тинькофф Банке от 3 миллионов ₽.

Тарифы актуальны на 19 мая 2020 года. Они могут измениться в любое время. При написании статьи мы не сотрудничали с Тинькофф Банком.

Обещают кешбэк 30%, а сколько реально? Подводные камни и крутые фишки Tinkoff Black

Обслуживание – правда бесплатно?

Если банк утверждает, что услуга – бесплатная, значит, нужно смотреть тарифы.

Карта «Тинькофф Black» с фирменным картхолдером. Фото: irecommend.ru.

Сумма 50 тыс. рублей – существенная, не все получают такую зарплату. Если использовать картсчёт как накопительный, хранить 50 тыс. рублей и получать проценты на остаток, карта заменит вклад. Но велик риск потратить больше, не накопить и лишиться бесплатного обслуживания.

Поэтому есть альтернатива – разбить сумму, часть отложить на счёт карты. А другую – положить на вклад в «Тинькофф». По нему ставка – до 5,24% в зависимости от срока и наличия подписки «Тинькофф Pro». Без подписки – до 4,69%.

Помните, что остаток должен быть неснижаемым весь расчётный период, то есть каждый день вы поддерживаете минимум 50 тыс. рублей на картсчёте.

Не соблюдаете ни одного из перечисленных пунктов – платите 99 руб. в месяц.

За счета в иностранной валюте платить не придётся.

Особенности «Тинькофф Black»

Огромный плюс карты: мультивалютность. В этом плане она уникальна – позволяет использовать до 30 разных валют. В любой из них вы можете платить и открывать счёт.

Но не забывайте переключать основной счёт с рублёвого на валютный, чтобы российские деньги не конвертировались в зарубежные при оплате. Мультивалютная карта незаменима в путешествиях.

Подключаемый овердрафт – другая «фишка» карты Black. Эта опция позволяет уходить в минус и платить деньгами банка, если ваши на карте закончились. Но это не бесплатная услуга: вы можете уходить без комиссии в минус до 3 000 рублей.

Максимум можно потратить 90 тыс. рублей. Если не вернуть деньги вовремя, к комиссии добавится штраф 20% годовых от суммы долга. Срок погашения овердрафта будет указан в выписке. Штраф будет начисляться до тех пор, пока не погасите задолженность полностью.

Чтобы не пришлось платить штраф, погасите задолженность в течение 25 дней после окончания расчётного месяца, в который вы воспользовались овердрафтом. Например: 1 числа вы ушли в минус на 10 тыс. рублей, и 25 не вернули деньги. С 26 числа банк будет ежедневно начислять плату по овердрафту — 39 рублей и штраф — 5,47 рублей. Это 20% годовых от 10 тыс. рублей.

Подключить и отключить овердрафт можно в мобильном приложении. Пользуйтесь овердрафтом, если регулярно следите за остатком на карте и уверены, что не уйдёте в глубокий минус с долгами и штрафами.

Кешбэк – точно за все покупки?

«Тинькофф» – один из немногих банков, до сих пор сохранивших денежную программу лояльности. Т. е. за расходы вы получаете не бонусы и не баллы программы лояльности, а рубли. В 2017 году автор статьи не осталась в стороне и, поддавшись ажиотажу вокруг кешбэчных карт, оформила «Тинькофф Black». Основная причина как раз была кешбэк и начисление процентов на остаток.

У карты Black — множество кешбэк-категорий на выбор. Фото: hotcreditka.ru.

«Тинькофф» не требует тратить какую-то определённую сумму в месяц для выплаты повышенного кешбэка. Но система начисления довольно хитрая: можно до потери пульса делать покупки и получать 1%, а можно 1 махом купить в магазине-партнере и получить 30%.

Как начисляется кешбэк:

Обратите внимание: банк декларирует 3-15%, но, по многочисленным отзывам и личном опыту, стандарный кешбэк — 5%.

Эта строчка в тарифах вызывает вопросы. Правда, за все? Даже за оплату ЖКУ, мобильной связи или штрафов?

Также в перечне – операции по некоторым MCC кодам, значение которых придётся уточнить отдельно.

Банки отслеживают назначение платежа по МСС кодам – номеру из четырёх символов, который позволяет определить вид торговой точки. Например, у железнодорожных билетов МСС коды 4011 и 4112, у каршеринга – 7512, 4121 и т. д.

Когда вы платите картой, банк определяет тип торговой точки и начисляет кешбэк.

МСС-код назначает торговая точка. С этим могут быть проблемы: например, вы хотите больше заработать, покупая в повышенной категории «Автоуслуги», оплатили ремонт машины. А у автосервиса установлен другой МСС-код торговой точки. Из-за этого вы не получите кешбэк в повышенной категории, и банк тут не поможет: он не отвечает за расстановку кодов.

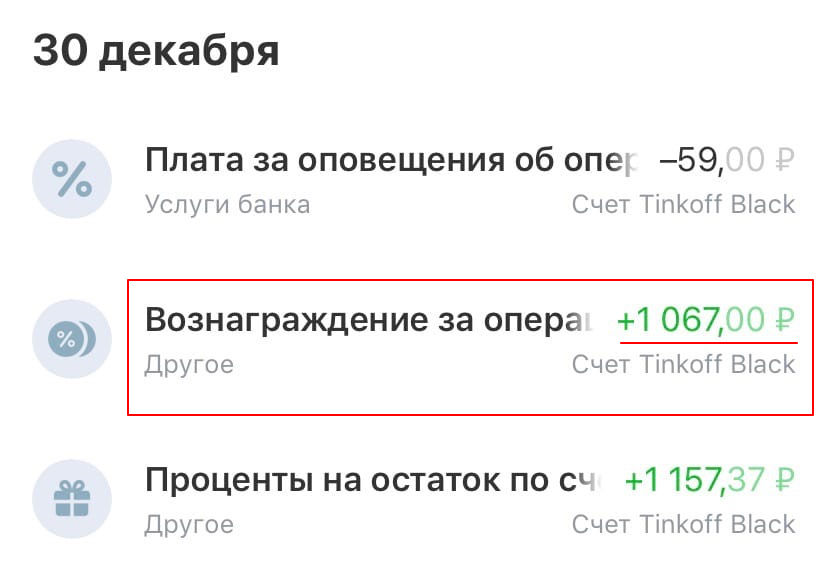

Вознаграждение по всем операциям суммируется и выплачивается в конце месяца.

«Тинькофф Black» поддерживает 30 валют. Фото: overclockers.ru.

За месяц по карте Black можно заработать максим 3 тыс. рублей. Если хотите больше — подключите подписку. С «Тинькофф Pro» лимит увеличивается до 5 тыс. рублей в месяц, с Premium — до 30 тыс. рублей.

Размер начисления округляется до целого числа в меньшую сторону. Например, вы потратили 470 руб. в категории с кешбэком 5%. По идее, должно вернуться 23,5 руб., но при округлении в меньшую сторону банк начислит 23.

Вознаграждение начисляется в последний день расчётного периода. Например, 30 число месяца. В расчётный день придёт СМС и выписка на электронную почту с указанной суммой кешбэка и начисленных процентов на остаток.

В этот же день спишется плата за СМС-информирование (59 рублей) и обслуживание, если вы не выполнили условия.

Проценты на остаток – это как вклад?

На странице карты говорится, что владелец получает до 5% годовых. Проценты начисляются ежемесячно. Но эта ставка доступна по подписке «Тинькофф Pro». Стандартная – 3,5% годовых на счёт в рублях, 0,1% в долларах и евро.

Обратите внимание, что как вклад можно использовать карту с остатком до 300 тыс. рублей. Больше 9 тыс. рублей за год таким образом не заработать. А иметь бесплатную карту Black для накоплений – невыгодно.

Помните, что хранить деньги на карте невыгодно и по другим причинам. У банка есть ограничения по годовому начислению — не больше 15 тыс. рублей в год. Больше держать невыгодно — дохода не будет. Поэтому смысла использовать карту в качестве банковского вклада нет.

Альтернатива процентам на остаток – накопительный счёт. Он бесплатно открывается в приложении или личном кабинете, платы за обслуживание нет. Ставка – 3%, если есть подписка или премиальная карта – 3,5%.

Копить со счётом проще, его можно регулярно пополнять на любые суммы или снимать деньги. Если положить на счёт 30 тыс. рублей, за год заработаем 900. При сумме 100 тыс. рублей доход будет 3 000.

Для накопительного счёта 3% – неплохая ставка, но можно найти и выгоднее. В марте мы составили рейтинг счетов, доходность лидеров достигает 6% годовых.

Как получать больше?

Про подписки мы писали подробный материал “Смотри кино, ешь пиццу и слушай музыку за счёт банка. Как использовать подписки на экосистемы «Сбера» и «Тинькофф»”. Подключая услугу, вы будто попадаете в закрытый клуб. Вам выплачивают повышенный процент на остаток по карте, вкладу и накопительному счёту. Кешбэк за траты на путешествия, авиабилеты и бронирование отелей выше – до 10%. Лимит вознаграждения увеличивается до 6 тыс. рублей. Вместо 6 категорий на выбор вы получаете 7.

За дополнительные 449 руб./месяц можно купить подписку на видеосервисы Amediateka, IVI и Start. Подписка Pro стоит 199 руб./месяц, Premium – 1 990.

Акция с повышенным кешбэком длится до 30 апреля. При оформлении новой карты «Тинькофф Black» вы получите месяц удвоенного кешбэка. Вознаграждение в двойном размере платят до 30 мая.

Правда, больше, чем 3 000 руб. по акции не вернётся. Хотите увеличить лимит – подключайте подписку.

Берите несколько карт

Если трёх кешбэк-категорий на выбор вам не хватает, можно выпустить несколько карт Black для всех членов семьи. А для детей — «Tinkoff Junior»: «Первую карту в жизни». Это детская карта, привязанная ко «взрослому» счёту. К разным картам можно выбрать разные категории кешбэка. Например, себе — салоны красоты, кино, супермаркеты. Мужу — автоуслуги, аптеки, развлечения.

Обратите внимание: речь не про дополнительные, а про отдельные карты.

Можно меняться картами или оплачивать определённые покупки той, у которой установлен соответствующий кешбэк. Но при этом придётся посчитать выгоду от вознаграждения и затраты на обслуживание карты.

Если не хотите платить за несколько карт, но семье они тоже нужны, выпустите дополнительные. Это такая же карта Black, только дубликат: другой номер карты, привязанный к основному счёту. Дубликаты бесплатные, их можно заказать в мобильном приложении или на сайте. Курьер привезёт допкарту на следующий день или в удобное вам время.

К одной карте Black можно выпустить 5 дополнительных. По дополнительным картам ответственность всё равно несёте вы как владелец: дубликаты привязаны к основному счёту.

Допкартами хорошо расплачиваться онлайн, они будут играть роль цифровой карты. К тому же с них безопаснее снимать деньги, если вдруг банкомат «проглотит» пластик.

У допов, как и у основных, можно выбрать прикольный дизайн. Например, с персонажами сериала «Рик и Морти» или человечком с Pikabu.

Снимать деньги можно везде – это правда?

А как пополнять?

Через банкоматы и онлайн-сервисы «Тинькофф» карту пополняют бесплатно.

За внесение до 150 руб. в месяц в партнёрской сети деньги тоже не взимаются. Пополняете больше, чем на 150 тыс. в месяц, – платите 2% от суммы.

Экономьте на переводах

У «Тинькофф» есть выгодная опция: если переводите в другие банки до 20 тыс. руб./месяц, комиссия не взимается.

Мобильное приложение банка подключено к Системе быстрых платежей ЦБ. По номеру телефона в другие банки-участники СБП можно переводить бесплатно до 100 тыс. рублей. При превышении лимита взимается плата 0,5%.

С «Тинькофф» на Сбербанк теперь переводы платные. Фото: expertbankov.ru.

Бесплатный лимит 20 тыс. рублей актуален для всех банков, кроме «Сбера». «Тинькофф» и Сбербанк отказались от бесплатных переводов. За трансакции взимается комиссия 1,5%.

Если переводите деньги в Сбербанк, попросите получателя подключить Систему быстрых платежей. Тогда вам не придётся платить комиссию. Надеемся, что ваш друг тоже скажет «Спасибо», так как для него переводы по номеру телефона в другие организации тоже будут бесплатными. О подключении функционала СБП в Сбербанке читайте в отдельном материале.

Кому подойдёт «Тинькофф Black»

Подведём итог: у карты «Тинькофф Black» достаточно прозрачные условия, кешбэк выплачивается практически за все покупки.

Ставка по накопительному счёту и картсчёту небольшая, но такова реальность сегодняшних депозитных ставок – они оказались ниже ключевой ставки ЦБ и инфляции.