Финансовая защита в совкомбанке что это

Страховка по кредиту: что это, зачем нужна и обязательна ли

Какие виды защиты кредитов бывают? От каких рисков защищает страховка? Является ли страхование кредитов обязательным? Есть ли особенности в условиях страхования? Ответы на все эти вопросы вы найдете в нашей статье.

Кредитное страхование – что это

Услуга страхования кредитов позволяет переложить обязанность по уплате долга на страховую компанию в случае непредвиденных обстоятельств. Обычно банки доверяют защищать свои интересы дочерним компаниям или партнёрам. Это не значит, что страхование выгодно только кредитору.

Клиент банка сможет чувствовать себя увереннее, если будет знать, что в форс-мажорной ситуации задолженность по кредиту будет погашена.

В Совкомбанке можно оформить кредит наличными без справок и поручителей. Выберите удобную вам программу кредитования, рассчитайте ежемесячный платеж и оформите заявку онлайн без посещения офиса. Приложите минимум усилий и получите нужную сумму прямо на карту!

Какие виды страхования существуют

Клиенты выбирают среди множества вариантов страховых программ. Условно их можно разделить на три вида: страхование ответственности, имущественное и личное.

Чаще всего клиенту предлагаются следующие варианты страхования:

Страхование жизни и здоровья

В случае длительной болезни или ухода из жизни заёмщика долги ложатся на плечи поручителя и законных наследников. Чтобы оградить близких людей от лишних затрат, можно воспользоваться страхованием кредита. В этом случае страховая компания возьмет кредитные обязательства на себя.

Страховыми случаями, как правило, считаются:

В соглашении с клиентом прописываются условия, при которых случай признается страховым. Например, если травма получена в результате ДТП при вождении без прав или в состоянии алкогольного опьянения, страховку не выплачивают.

Потеря постоянного места работы

В этом случае страховая компания либо гасит регулярные платежи несколько месяцев, либо перечисляет деньги на ваш счёт. Компенсация состоит из заранее оговоренного процента от суммы кредита.

Для получения выплат клиент должен иметь официальный статус безработного. Его можно подтвердить документом из службы занятости населения или записью об увольнении в трудовой книжке, в зависимости от требований договора.

Как правило, покрытие возникает только в случае вынужденного ухода с работы. Однако есть и исключения.

В некоторых страховых компаниях еть расширенный список, который включает:

Некоторые страховщики проявляют заботу о заемщике, дополнительно включая в программу выплаты до 5 000 рублей в месяц на расходы по оплате жилищно-коммунальных услуг и сотовой связи.

Страхование залогового имущества

При страховании залога формируются гарантии для обеих сторон договора. Банк обеспечивает возврат кредита за счёт залога, а клиент получает защиту имущества и надёжное погашение займа в непредвиденных ситуациях.

Например, если человек заложил машину в кредит, и авто угнали во время пользования кредитом, то возмещать денежные средства банку будет не клиент, а страховая компания.

Объектом залога могут выступать:

Страхование предусматривает следующие случаи, которые могут привести к порче и потере имущества:

Страховка приобретается на сумму займа или на сумму полной стоимости залога.

Страхование при ипотеке

Ипотека предусматривает выплату долга в течение десятков лет, что сопряжено со множеством рисков. В случае утраты заёмщиком возможности исполнять кредитные обязательства, банк будет вынужден возместить убытки за счёт залогового имущества.

Чтобы избежать неприятных последствий, можно оформить сразу несколько видов страховок:

Страхование титула – это защита от потери права собственности на имущество. Потребность возникает при приобретении недвижимости на вторичном рынке.

Например, покупатель приобретает квартиру у продавца, которому она досталась в наследство. После сделки объявляются родственники, которые только сейчас вступают в наследство и тоже претендуют на часть квартиры.

В ходе судебных разбирательств наследники делят квартиру, а покупателю начисляется выплата по страховке в связи с утратой собственности.

Страхование ответственности перед соседями актуально для каждого, независимо от того, есть ипотека или нет. Оформление этой страховки избавит от расходов на устранение ущерба соседям, возникшего по вине застрахованного.

Ущерб, о котором идет речь, может возникнуть, если в результате короткого замыкания произойдет пожар, либо если кто-то из домочадцев забудет закрыть воду в ванной и спровоцирует потоп.

Страхование при получении автокредита

Вопрос, который беспокоит каждого при оформлении автокредита – обязательно ли покупать каско? Нет, во многих банках наличие страховки не влияет на сам факт получения займа.

Весомым аргументом в пользу оформления страховки по кредиту станут более выгодные условия кредитования. Процентная ставка может уменьшиться вдвое. Так как автомобиль чаще всего находится в залоге у кредитора, наличие каско даёт ему гарантию возврата кредитных средств.

Риски, от которых убережет страховка:

В Совкомбанке карта Халва позволяет оформить каско с рассрочкой на 12 месяцев. Владельцы полиса могут обратиться в страховую в любое время дня или ночи: в случае аварии сотрудники компании «Совкомбанк Страхование» помогут вызвать ГИБДД и, при необходимости, скорую помощь. Ознакомиться с другими страховыми продуктами можно на сайте.

В каких случаях страховка обязательна

Обязательным является только один вид страховки – страхование имущества при получении ипотеки. Необходимо застраховать только несущие конструкции заложенного объекта – стены, пол, потолок и балкон. Защита внутренней отделки, мебели и техники является дополнительной опцией.

Условия страхования в кредитном договоре

Перед оформлением займа стоит внимательно изучить страховую компанию, которая будет предоставлять услуги. Договор страхования обычно заключается одновременно с кредитным договором. К нему также прикладывается список рисков и необходимых документов, подтверждающих страховой случай.

Для личного страхования потребуется заполнить анкету о состоянии здоровья. Иногда заключить пакетный договор с полным списком страховых случаев дешевле, чем по каждому в отдельности.

Обратите внимание на возможные варианты действия страховки:

Заранее уточните условия отмены страховки.

Можно ли отказаться от страхования

От большинства видов добровольного страхования можно отказаться. Для этого существует «период охлаждения» – время, в течение которого страхователь может расторгнуть договор и вернуть деньги. Этот срок составляет 14 дней.

| Обновление 06.10.2021. В Госдуме обсуждают увеличение периода для отказа от страховки. |

По условиям страховой компании время может быть увеличено. Оформить отказ просто – нужно подать письменное заявление. Если «период охлаждения» закончился, от страховки всё равно можно отказаться, но без возмещения средств.

Как застраховать кредит

Предоставление денег в долг всегда связано с риском. Чем длиннее срок кредита, тем больше разных жизненных ситуаций может возникнуть. Страховка кредита поможет защитить интересы заёмщика, сохранить имущество и нервы.

Чтобы застраховать кредит, обратитесь к сотруднику банка, с которым вы оформляете заявку на заем. Менеджер подберёт программу в соответствии с вашими пожеланиями. Страховку можно подобрать и к потребительскому кредиту, и к кредитной карте – к любому виду займа.

Финансовая защита кредита: что это такое

Финансовая защита кредита – пакет услуг, который финансовые учреждения предлагают своим клиентам при заключении договоров. Банки заинтересованы в увеличении своей прибыли, поэтому стараются увеличить стоимость обслуживания долга для каждого клиента и продать как можно больше услуг.

Поэтому задача клиента – самому решить, нужны ли ему дополнительные пункты в кредитном договоре. Финансовая защита – это соглашение страхования заемных денег. Может быть добровольным и обязательным. В некоторых случаях идет обязательным условиям выдачи кредита, в иных – предлагается на усмотрение клиента. Как с умом использовать финансовую защиту кредита и получить от этого максимум выгоды для себя – расскажет Brobank.

Виды финансовой защиты по кредиту

Обязательное страхование используется только при оформлении ипотечного кредита.

В данном случае страховке подлежит титул покупателя недвижимости, чтобы защитить клиента от двойной продажи. Все остальные кредитные договора предполагают добровольное страхование. Например, при оформлении автокредита можно оформить страховку КАСКО, потребительского кредита – страховку жизни и здоровья, кредитной карты – от кражи или утери.

Еще один вид финансовой защиты – предоставление клиенту юридических услуг в рамках кредитного договора. Например, если заемщик испытывает финансовые трудности и не может выполнять обязательства по кредиту, юридическая компания берет на себя все переговоры с банком о реструктуризации задолженности. Общая стоимость такой финансово-юридической защиты зависит от суммы кредита.

Финансовая защита кредита: особенности и «подводные камни»

Существует несколько нюансов, о которых необходимо знать клиентам, оформляющим кредит в банке:

Так как у финансовых учреждений нет полномочий оказывать услуги страхования, они заключают договора со страховыми компаниями. В соглашении обязательно указывается название такой организации, однако клиент общается напрямую только с банком, который выступает посредником между страховщиком и заемщиком. Только при наступлении страхового случая клиентом занимается напрямую организация-страхователь.

Для чего банки предлагают финансовую защиту

Любая кредитная организация хочет получить и защитить свою прибыль от выдачи кредитов. Во многих банках менеджеры стараются любыми способами убедить потенциальных клиентов в необходимости подписания дополнительного соглашения по финансовой защите кредита. Ситуации, когда финансовую защиту навязывают при оформлении кредита:

Клиенты должны учитывать все возможные способы продвижения услуги банком и принимать решения, исходя из собственного мнения на этот счет.

На что обратить внимание

Только клиент определяет нужна ли ему финансовая защита кредита. Важно полностью рассчитать сумму переплаты. В ряде случаев она бывает крайне невыгодна и составляет 30-40% от стоимости кредита. Кроме этого, есть ряд факторов, на которые обязательно нужно обращать внимание при принятии решения:

Кроме того, необходимо уточнить, какой перечень документов потребует страховщик для возмещения и кто может стать представителем заемщика. Важно, чтобы эта процедура была простой и доступной, и не имела никаких подводных камней.

Отказ от финансовой защиты

В течение двух недель с момента подписания соглашения у клиента есть право отказаться от финансовой защиты. Это не прописывается в договоре, однако можно доказать это право, ссылаясь на действующее законодательство. Необходимо написать в банк заявление с указанием всех данных, а копию направить в страховую компанию. В случае отказа от расторжения договора, можно подать жалобу в общество по защите прав потребителя или Центральный банк РФ.

Страховая защита заемщиков банка

Решение взять кредит нужно принимать осторожно и взвешенно, особенно если речь идет о займе таких больших сумм как, например, ипотека.

Современная экономическая ситуация в мире в целом и в России в частности, свидетельствует о том, что нельзя быть полностью уверенным в своих доходах и заработках завтра.

Программа страховой защиты заемщиков банка – это способ уберечь себя и свою семью от рисков и неблагополучных ситуаций. Это гарантия не столкнуться с такими проблемами, как долги, штрафы, пеня и возможные судебные разбирательства.

Согласно российскому законодательству страхование может быть обязательным и добровольным. Страховая защита заемщиков банка относится к добровольному виду страхования. Клиент самостоятельно принимает решение о ее необходимости.

Некоторые граждане предпочитают уклониться от страхования жизни при любых займах. Однако в данном случае надо быть готовым к тому, что проценты по кредиту (например, на недвижимость) будут выше средних. Ведь в этой ситуации банк, защищая собственные интересы от возможной невыплаты или же несвоевременного погашения долга, установит на него более высокую цену.

Стать участником программы кредитного страхования жизни весьма просто. Для этого нужно заключить страховой договор в любой момент после того, как вам выдали кредит. В некоторых случаях необходимость застраховать свою жизнь может быть одним из условий получения заемных денег. Так, например, банки при выдаче кредитов на недвижимость страхуют себя от недобросовестных заемщиков. Ведь в случае тяжелой болезни или смерти клиента он не сможет вернуть денежные средства. При наличии полиса страховая организация берет на себя обязательства о погашении задолженности перед банком.

Пять шагов для того, чтобы получить страховой полис:

В компании «Совкомбанк Жизнь» существуют различные финансовые программы страхования:

В интересах своих клиентов «Совкомбанк Жизнь» обладает партнерскими отношениями с многочисленными финансовыми учреждениями, дилерами, автопроизводителями, перевозчиками и многими другими компаниями. Совместно с ними разработаны различные программы банковского страхования жизни, что позволяет заемщикам получить комбинированные финансовые продукты сразу в одном месте. По желанию клиентов существуют также индивидуальные и семейные программы страхования жизни и здоровья.

Сколько стоит программа страховой защиты заемщиков банка?

Заключив договор страхования, клиент производит платежи по ставкам, установленным соглашением сторон. При этом стоимость страховки вычисляется исходя из таких данных, как размер заемных средств и срок предоставления. Если клиент подключает программу страховки к уже существующему кредиту, то размер страховых взносов рассчитывается с учетом оставшейся суммы займа. При долгосрочном закрытии кредита по заявлению клиента можно расторгнуть и страховой договор.

5 хитрых подвохов по «Кредиту под 0%» от «Совкомбанка»

Сейчас по ТВ и в Интернете активно идёт реклама необычной акции от «Совкомбанка» — кредит под 0% годовых для держателей карты «Халва». Рекламе хочется верить — всё-таки «продвигает» новое предложение не кто-нибудь, а популярный актёр и просто хороший человек Сергей Безруков. Но мы-то знаем — доверять без оглядки в наше время нельзя никому. Так что — давайте проверять «Совком» и его кредит под 0% на «подвохи»…

Внимание, новогодняя акция! «Халва» предлагает 2 или 3 года рассрочки на ВСЕ товары в магазинах-партнёрах:

В чем подвох? Когда вы в личном кабинете найдёте акцию и нажмете «Активировать», вам подключат подписку «Десятка». Если в 1-й раз — она бесплатна, в других случаях — 299 руб./мес. Отключать её до конца акции (т.е. до 2 января) нельзя, иначе будет только 10 месяцев рассрочки. Больше «подводных камней» в принципе нет. Участвовать

Переходим на страницу акции. Сейчас она выглядит вот так:

Надо отдать должное банкирам — «Совкомбанк» не льёт маркетинговую воду, а сразу переходит к делу.

Итак! Давайте посмотрим на

Условия акции:

Для тех, кто читает эту страницу со смартфона, продублируем текстом:

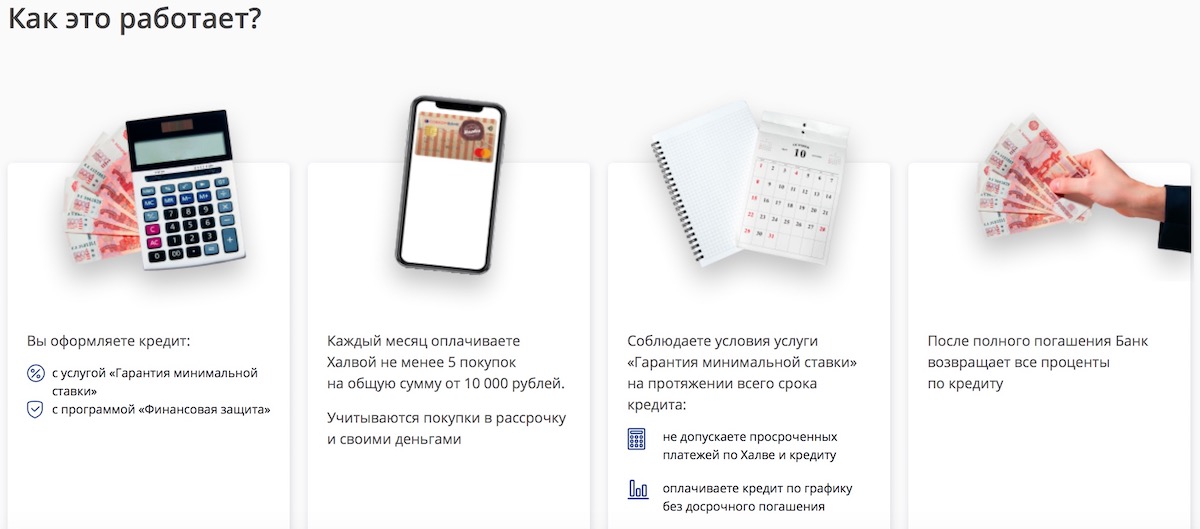

Если все условия выполнены — после того, как займ будет погашен, «Совкомбанк» вернёт проценты про кредиту.

Пример расчета — сколько можно будет сэкономить

«Так в чём же подвох»?

Подвох №1 — услуги «Гарантия минимальной ставки» и «Финансовая защита»

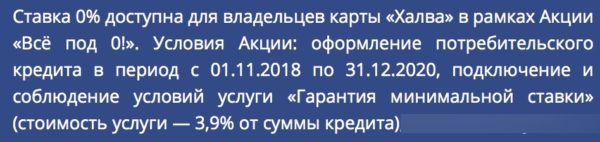

Услуга «Гарантия минимальной ставки платная — за неё придется отдать 3,9% от суммы кредита, как гласит поясняющий текст на одной из страниц «Совкомбанка». Причем отдать их надо сразу, а отказаться от услуги нельзя — иначе вы сразу «вылетаете» из акции.

А что за «Финансовая защита»? За красивым названием скрывается… обычная банковская страховка! Она стоит от 6 до 15% от суммы кредита. Отказаться от неё тоже нельзя. Справедливости ради — наверное, и не стоит, т.к. страховка покроет кредит, если, не дай Бог, появятся проблемы с работой, здоровьем и т.п.

Но — из песни слов не выкинешь. За счет этих двух услуг кредит окажется дороже, чем в других банках, и платёж будет немного больше.

«Ну и что? Отказываться от страховки страшно, эти 3,9% — ладно, черт с ними. Да и всё равно же вернут проценты»

Конечно! Но только если не поддаться на этот и другие подвохи:

Подвох №2 — правило «5 х 10 000»

«Совкомбанк» потребует, чтобы вы оформили карту «Халва» и соблюдали её условия по кэшбэку:

Что здесь не так?

Ситуаций, в которых вы можете не потратить деньги так, как требует банк — сколько угодно. Уехали в деревню, заболели и лежите пластом дома / в больнице, отдыхаете за границей, в т.ч. в странах СНГ, где нет партнёров… Или так — сделали 4 покупки на сумму 9 999 рублей :). Не пожалеют, не простят:

2. Обратите внимание — проводить по карте 5 покупок на 10 тысяч нужно не за месяц, а за расчетный период. Что это? Он считается от даты заключения договора. Например, у меня это — 18-е число каждого месяца. Расчетный период длится ровно месяц, т.е. до 18-го числа следующего месяца.

Поняли, в чём подвох? Человек оформил кредит по акции и думает: «5 покупок на 10 тысяч надо сделать до 31-го». А договор он заключил, например, 15-го. Если не знать про расчетный период, то в первый месяц у него всё будет нормально, а во второй — сразу «красная карточка». И прощайте, проценты по кредиту!

Подвох №3 — Платить «от и до»

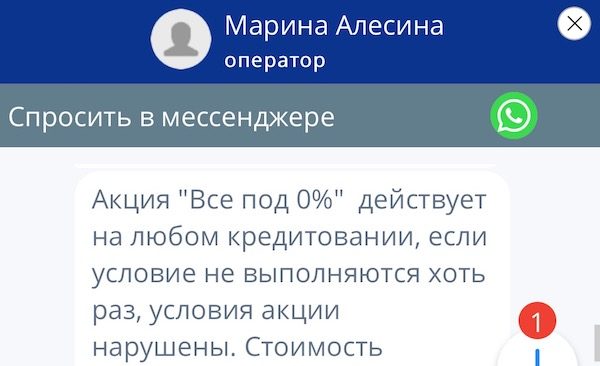

В рамках акции «Всё под 0!» «Совком» запрещает и просрочки, и досрочное погашение кредита.

С просрочкой понятно — не будет же банк и от процентов отказываться, и неплатежи терпеть :).

А вот запрет на досрочное погашение — это уже из разряда «маленьких хитростей». Банк явно надеется, что заемщик рано или поздно где-то оступится и нарушит правила. И прощайте… ну, дальше вы знаете )).

Подвох №4 — Требования к клиенту

Еще один — правда, небольшой — подвох заключается в требованиях к клиенту от «Совкомбанка»:

Полезный совет: шанс на одобрение кредит возрастает, если возраст потенциального заемщика — от 45 лет.

Как снизить ставку? Если принести справку 2-НДФЛ или справку по форме банка, ставку по кредиту — т.е. те проценты, которые вернут — снизят до минимума — будет не 17,9%, а 17,4%. Правда, тут тоже будет условие: в течение первых 25 дней нужно будет потратить по безналу как минимум 80% от суммы кредита. Ну, это-то мы сможем )).

Отзывы о кредите под 0% от «Совкомбанка»

Что ж — проценты под кредиту и правда возвращают:

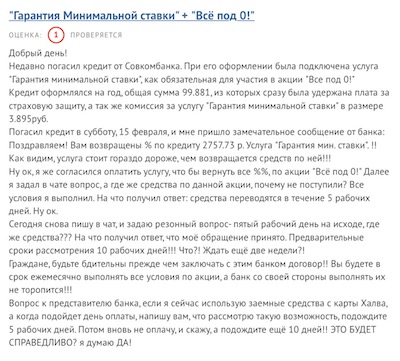

Правда, не всегда вовремя:

Один из отзывов о кредите под 0! от «Совкомбанка» неожиданно выявил ещё один, уже 5-й по счету подвох — навязывание платной кредитной карты:

Заключение

… Как говорится, «предупреждён — значит вооружён». Теперь вы знаете всё о подвохах по кредиту под 0% от «Совкомбанка» и чётко представляете себе возможные риски.

Брать или не брать?

Статьи на тему:

Полезный совет: заявку и на кредит, и на «Халву» лучше оформить онлайн. Почему? Так вы сразу узнаете решение «Совкомбанка» по обоим продуктам — не надо будет идти в офис и терять уйму времени на ожидание.

Начинайте с «Халвы», т.к. без неё никакого кредита под 0% не будет 100%:

Шлите на хрен все банки и живите на свои! Играть с государством в азартные игры — занятие бесперспективное, а с банками — вдвойне!

четыре года назад я брал у них 30 тыс. пришлось отдать 120 тыс.

Программа финансовой защиты по кредитам. Что это и почему она не нужна?

Что такое на самом деле финансовая защита?

Очень часто сотрудники кредитных организаций навязывают страховку, что вызывает негатив у клиентов. Хотя именно страховая компания «спасет» клиента при наступлении форс-мажорного случая (смерть, болезнь, потеря работы и т.д.) и возьмет на себя обязательства по выплате существующего займа. В большинстве своем именно непонимание этого факта и вызывает резкий негатив клиентов, которые слышат слово «страховка» при оформлении кредита.

Быстрый возврат денег за страховку

Отличия коллективной защиты и индивидуальной страховки

Программа коллективной финансовой защиты — это страхование группы лиц на одинаковых условиях и от одинаковых рисков. При этом инициатором страхования и страховщиком выступает именно банк, который заключает договор со страховой компанией. Полис выдается на имя кредитной организации, а клиент получает в лучшем случае сертификат.

Также при коллективном страховании клиент не может выбирать страховые случаи, компании, либо менять условия существующего договора, выбирать срок его действия и т.д. Потому что он лишь присоединяется к уже заключенному договору.

При индивидуальном страховании заемщик может выбрать компанию из списка аккредитованных банком, выбрать определенный пакет услуг, который предлагает организация, срок, порядок выплат т.д. В этом случае страховщиком будет страховая компания, а заемщик получит полноценный полис застрахованного.

Как видно, отличий между двумя программами финансовой защиты более чем достаточно и нетрудно догадаться, что гораздо более выгодной с точки зрения выбора будет именно индивидуальная страховка, а не коллективная.

Читайте также: Возможен ли возврат страховки при досрочном погашении

Размеры страховок различных банков

Ниже приведем таблицу примерной суммы страховки для ТОП 10 самых крупных банков РФ при сумме кредита 200 тыс. рублей

| Банк | Сумма кредита | Обязательная страховка | Страховка/Сумма кредита |

|---|---|---|---|

| МКБ | 200000 | 50000 | 25% |

| Открытие | 200000 | 30000 | 15% |

| ВТБ | 200000 | 24500 | 12,25% |

| Почта Банк | 200000 | 24000 | 12% |

| Ситибанк | 200000 | 19200 | 9,60% |

| Альфа-Банк | 200000 | 18000 | 9% |

| Сбербанк | 200000 | 13200 | 6,60% |

| Бинбанк | 200000 | 16450 | 8,23% |

| Юникредит | 200000 | 15700 | 7.85% |

| Райффайзенбанк | 200000 | 15120 | 7,56% |

| Россельхозбанк | 200000 | 10560 | 5.28 |

| СМП-Банк | 200000 | 10509 | 5.2545% |

| Газпромбанк | 200000 | 31220 | 15,61,% |

| Промсвязьбанк | 200000 | 40000 | 20% |

Как видно, самый жадный в данном случае Промсвязьбанк и МКБ, страховка составляет пятую или четвертую часть кредита.

Коллективное страхование на примере Совкомбанка: как к нему присоединяют?

Совкомбанк является одной из немногих кредитных организаций, где очень активно применяется именно коллективная страховка, а не индивидуальная. Более того, согласно п.3.5. «Памятки застрахованного лица» оплата участия в программе коллективной финансовой защиты осуществляется за счет полученного кредита.

То есть, если человеку нужно получить 100 тыс. руб., а страховая премия составляет 25% от тела займа, то банк одобряет кредит на 125 тыс. рублей из которых:

Это связано с тем, что комиссию за участие в программе финансовой защиты назначает не страховая компания, а банк. Он уже заключил договор со страховой, заплатил «свои» деньги за услугу и может назначить абсолютно любую плату за то, что присоединит заемщика к программе страхования. По сути финансовая защита — это типичное обдиралово и она вам не нужна.

Если говорить о стоимости участия в коллективном страховании Совкомбанка, то называть конкретную сумму не получится. В документах нет ни слова о размере страхового возмещения или стоимости услуг. Об этом можно лишь догадываться по отзывам заемщиков.

Например, Елена Л. подала заявку на кредит в размере 100 тыс. руб. на 5 лет и заплатила 32 тысячи за страховку за весь срок. По документам Елена Л. взяла кредит на 132 тыс. руб.

Другой заемщик Совкомбанка получил кредит на 250 тыс. руб. из которых отдал за страховку 60 тыс. руб.

Более того, практически все клиенты Совкомбанка в своих отзывах на авторитетных ресурсах утверждают, что «добровольная» страховка изначально была навязана специалистом банка. Заемщики рассказывают, что сотрудники прямым текстом говорят о том, что если отказаться от страховки, кредит не одобрят.

Положительное решение приходит лишь в случае присоединения к программе коллективной финансовой защиты, что противоречит сразу нескольким законам РФ (право выбора, свобода договора, закон о защите прав потребителей и т.д.)

А у человека, которому срочно нужны деньги в долг, не остается другого выбора, кроме как согласиться со всеми условиями коллективного страхования, даже не читая их, чтобы получить поскорее деньги.

Зачем нужна страховка? Что она дает?

Коллективный договор банкострахования чаще всего применяется для страхования жизни и здоровья заемщиков, хотя бывают и прецеденты с потерей работы, мошенничеством и т.д. В случае наступления страхового случая все обязательства по выплате кредита берет на себя страховая компания.

Ввиду этого страховка нужна для того, чтобы бремя выплаты долга не пало на прямых наследников заемщика, что предусмотрено российским законодательством. В случае смерти заемщика кредитная задолженность переходит по наследству вместе со всем имуществом, и лишь отказавшись от вступления в наследство, можно отказаться от выплаты кредита.

Также коллективная страховка будет полезна при временной или полной нетрудоспособности, если соответствующая причина есть в перечне. В этом случае кредит заплатит страховая и заемщика не потревожат коллекторы, судебные тяжбы и приставы, а его кредитная история останется положительной.

Возможно ли вернуть страховку?

Во-первых, все заемщики, заключившие индивидуальный договор страхования могут расторгнуть его в течение 5 дней согласно указу Центробанка, который вступил в силу 1 июня 2016 года. Пятидневный «период охлаждения» не распространяется на контракты с юридическими лицами и на договора коллективной программы финансовой защиты, поскольку страхователем является не заемщик, а банк. Так что сослаться на этот пункт и отказаться от коллективной страховки нельзя.

Читайте также: Как отказаться от страховки по кредиту?

Если говорить конкретно о Совкомбанке, то и здесь есть своеобразный период охлаждения. Он длится в течение 30 дней с даты включения в программу финансовой защиты и позволяет полностью вернуть всю сумму, уплаченную за вступление в нее.

Пункт 4.5., 4.5.1 указывает на то, что если заемщик решит расторгнуть договор страхования в течение 30 дней, то он должен написать соответствующее заявление за 10 дней до истечения последнего дня. То есть фактически получается, что у заемщика есть всего 20 дней, чтобы отказаться от страховки и вернуть страховую премию.

В том же пункте указано, что заемщик может выйти из программы финансовой защиты в любой момент, но если это будет сделано по истечению 30 дней с момента вступления, услуга будет считаться оказанной и страховая премия не будет возвращена.

Альтернативных вариантов возврата страховки нет даже при досрочном погашении займа. Единственный вариант — обратиться в суд, но и здесь будет достаточно сложно обратить внимание суда на потребительскую неграмотность и прочие нюансы, ведь в договоре коллективной финансовой защиты все пункты четко прописаны, а под ними есть подпись клиента.

Читайте также: Как вернуть страховку при досрочном погашении кредита?

Если вы все-таки решили попробовать вернуть страховку по истечению 30-тидневного срока, то первое, что нужно сделать, обратиться в Совкомбанк с претензией. В претензии нужно максимально подробно описать ситуацию, заявить о том, что у вас возникли дополнительные финансовые обязательства, которые изначально не были запланированы и т.д. В заключительной части претензии нужно попросить банк вернуть остаток страховой премии пропорционально оставшемуся сроку кредитования.

И только после того как кредитная организация с бОльшей долей вероятности откажет, нужно писать исковое заявление в суд, прилагать все документы, в том числе отказ банка урегулировать спор мирным путем.

Выиграть дело в суде можно будет лишь в том случае, если удастся доказать, что программа финансовой защиты была навязана банком.

Согласно ст.16 закона о защите прав потребителей запрещается приобретение одних товаров, обуславливающие приобретение еще каких-либо товаров или услуг. Это в очередной раз доказывает, что навязывание страховки противоречит законодательству РФ.