100 дней без процентов втб в чем подвох

Особенности кредитной Мультикарты ВТБ со 101 днем без процентов

Очень заманчивое предложение от банка ВТБ — 101 день без процентов по кредитной карте Мультикарта в дополнение к выбранной опции и высокому кэшбэку. Но данный продукт кроет в себе множество подводных камней, о которых мы поговорим в данной статье.

Что такое «Браво» и за что начисляются баллы

Для начала давайте разберемся с основными условия карты, которые предлагает ВТБ. Мультикарта предоставляет следующие возможности:

На первый взгляд все условия привлекательные и кроют в себе никаких «подводных камней». Но давайте разберемся более подробно.

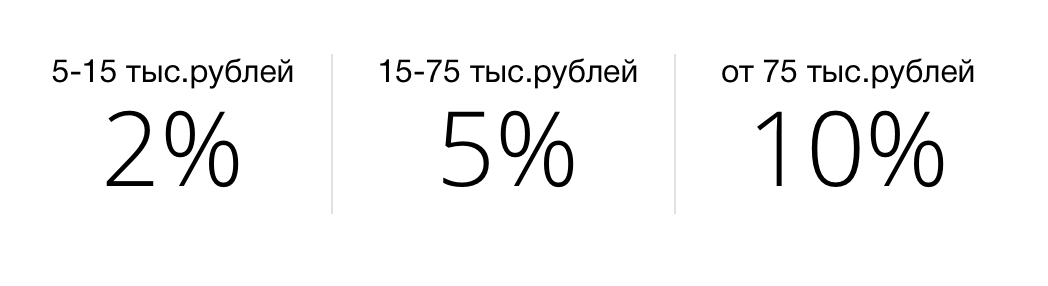

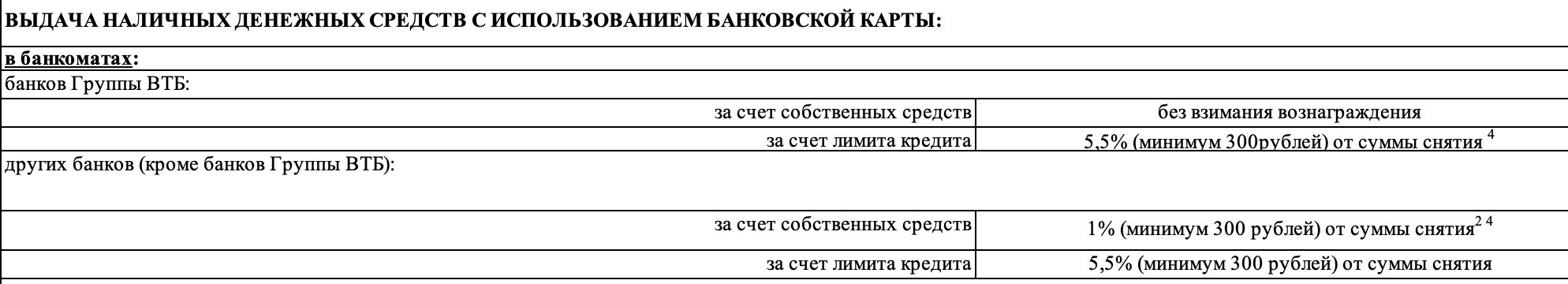

Для снятия наличных

35 852 заявки за 30 дней

41 359 заявок за 30 дней

8 782 заявки за 30 дней

Особенности льготного периода

Льготный период у кредитной Мультикарты не возобновляемый. Это значит, что проценты не начисляются в течении 101 дня с момента возникновения задолженности и для тся до полного его погашения, в том числе на использованные средства в следующие за открытием лимита месяцы. Давайте разберем данную особенность карты от ВТБ на примере.

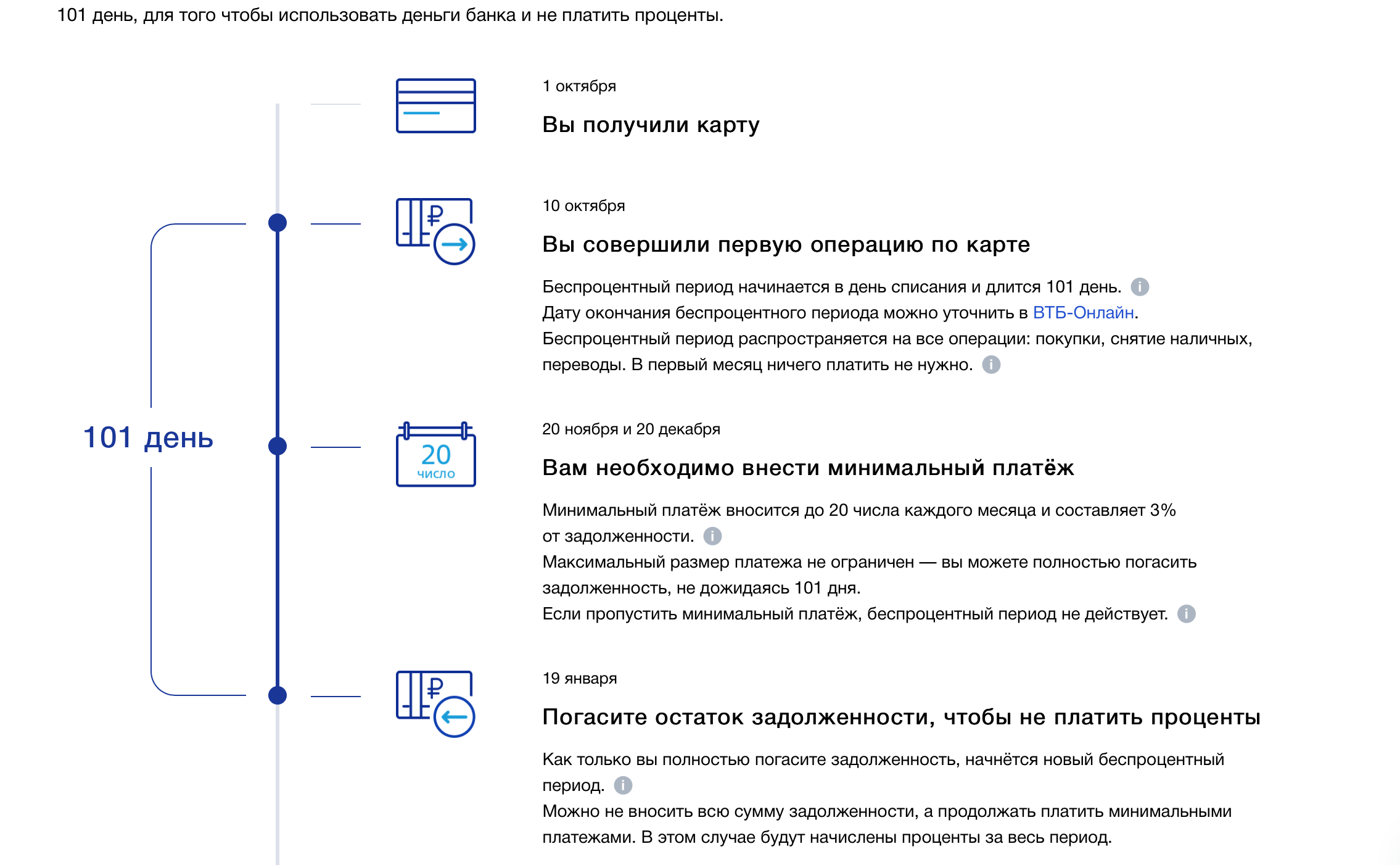

Весь льготный период кредитной карты ВТБ продолжительностью 101 день делится на несколько этапов. Первым этапом является совершение [highlight background=»#BA55D3″ color=»»]первой операции.[/highlight] Например, вы оплатили Мультикартой покупку в магазине 10 августа. С этой даты и начинается отсчет периода без начисления процентов.

Следующим этапом будет [highlight background=»#FF8C00″ color=»»]внесение обязательного платежа[/highlight] в размере 3% от задолженности за прошлый месяц. Вносить денежные средства на карту необходимо до 20 числа следующего месяца. В нашем случае это 20 сентября. Обязательный платеж насчитывается на все потраченные деньги с начала периода без процентов продолжительностью 101 день до окончания месяца. А до 20 октября необходимо внести 3% от долга за сентябрь. Точную сумму можно узнать в интернет банке ВТБ.

Заключительным этапом будет [highlight background=»#B03060″ color=»»]полное погашение задолженности[/highlight] до 19 ноября, то есть по истечению 101 дня. Только после внесения всей суммы можно снова пользоваться деньгами и начинать новый период без начисления процентов. Если вы не успели этого сделать то начисляется комиссия в размере 26% годовых. При желании возможно не дожидаться окончания льготного отрезка и внести средства раньше.

Кредитная мультикарта ВТБ 101 день: в чем подвох

Кредитная карта ВТБ — это банковский продукт, более удобный, чем обычный потребительский кредит. С кредиткой просто совершать покупки, особенно если в данный момент у вас нет собственных средств.

Внимание!

В настоящее время банк прекратил выпуск Мультикарт. Новый кредитный продукт ВТБ — Карта Возможностей.

Банк ВТБ в январе 2018 года присоединил к своей структуре банк ВТБ24. С 01.01.2018 все клиенты обслуживаются под единым брендом ВТБ. Раньше в линейке ВТБ24 было несколько карт (классическая, золотая и платиновая с различными бонусными программами). Сейчас банк ВТБ предлагает одну мультикарту, соединяющую в себе семь программ лояльности, поэтому карта стала более функциональной. Программы лояльности можно менять один раз в месяц и никакого дополнительного оформления или перевыпуска карты не требуется.

Так выглядит реклама карты на сайте ВТБ:

Условия по кредитной мультикарте ВТБ: плюсы

Основные достоинства новой кредитной карты банка следующие:

Льготный период 101 день

Беспроцентный период у ВТБ относится к «нечестным» грейс-периодам. Это не означает, что вас обманывают. Просто чтобы пользоваться льготным периодом, в течение его срока вам необходимо вносить минимальные платежи.

1. С какого дня стартует грейс-период.

Беспроцентный период начинается после того, как вы совершили первую операцию по карте, в день списания, и возобновляется после полного погашения задолженности. Что такое день списания банк объясняет на сайте:

2. На какие действия распространяется льготный период.

Беспроцентный период распространяется на все операции:

3. Минимальный платеж.

Чтобы пользоваться беспроцентным периодом, придется вносить минимальные платежи до 18:00 20 числа каждого месяца в течение 101 дня. По истечении 101 дня необходимо иметь полную погашенную задолженность. Вы можете и досрочно погасить задолженность в любое время. Тогда начнется следующий 101-дневный льготный период. Если задолженность не была погашена в беспроцентный период, будут начисляться проценты по ставке 26% годовых независимо от способа использования кредитных средств. Если не внести вовремя минимальный платеж, то проценты будут начисляться на всю сумму задолженности. Сколько процентов по кредитной карте ВТБ составляет минимальный платеж — от задолженности за предыдущий месяц рассчитывается 3%, но банк рекомендует проверять точную сумму в ВТБ Онлайн.

4. Просрочка минимального платежа.

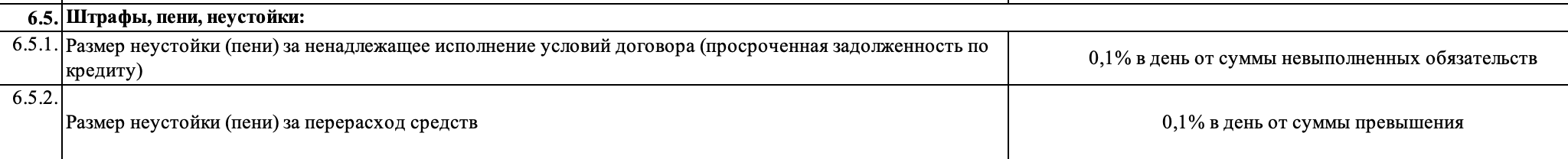

Если вы не оплатили минимальный платеж вовремя, банк начнет снимать с вас комиссию за неуплату в размере 0,1% от просроченного минимального платежа за каждый день просрочки.

5. Как и где платить.

Деньги зачисляются на карту следующим образом:

Общая схема грейс-периода на сайте банка выглядит так:

Таким образом кредитная карта ВТБ Мультикарта 101 день позволяет вам бесплатно пользоваться заемными средствами при условии внесения минимальных платежей. Для сравнения, кредитная карта от ВТБ24 (до присоединения к структуре ВТБ) имела льготный период лишь 50 дней.

Комфортные условия предоставления кредитки

К своим заемщикам банк предъявляет лояльные требования:

Список документов для оформления карты небольшой:

Как оформить кредитку:

При таком способе оформления, то есть через сайт, комиссия за оформление Мультикарты ВТБ не взимается. При оформлении в отделении придется заплатить 249 рублей. Но если вы выполните условия бесплатного обслуживания в течение первого месяца пользования картой (об этом ниже в статье), они вернутся вам в виде cash back.

Кэшбэк и другие вознаграждения

Опции «Рестораны» и «Авто»

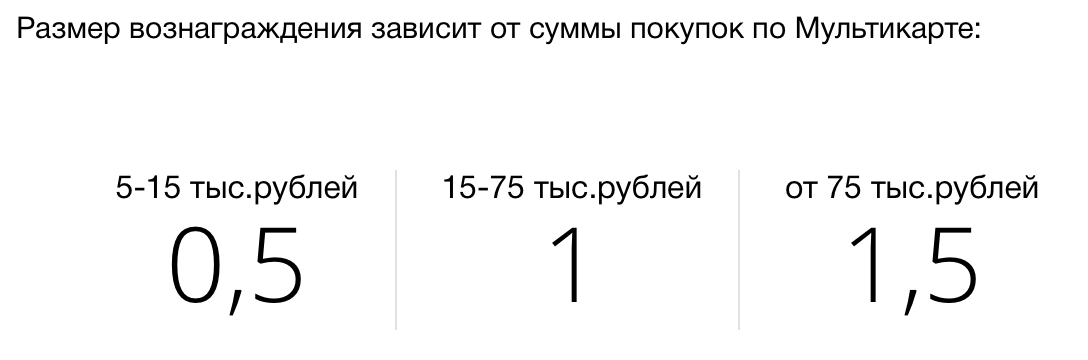

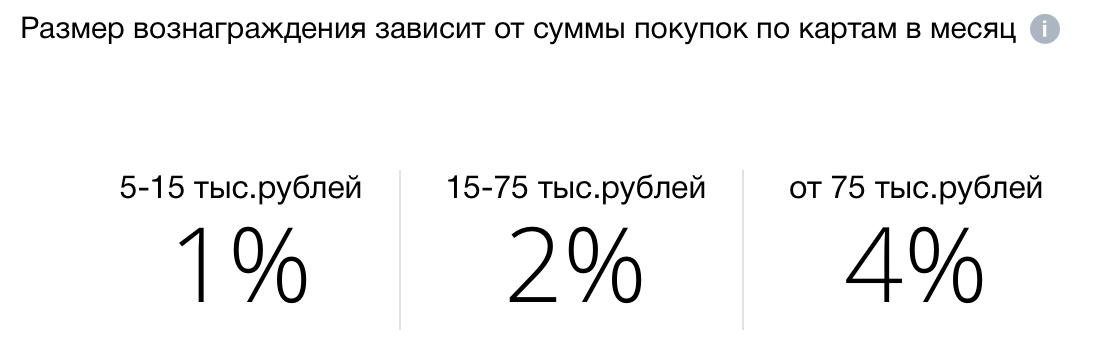

Их выгодно подключать, если у вас ощутимые траты по этим категориям, потому что на этих направлениях нет кэшбэка за другие покупки. Процент кэшбэка зависит от ваших ежемесячных трат в этих категориях.

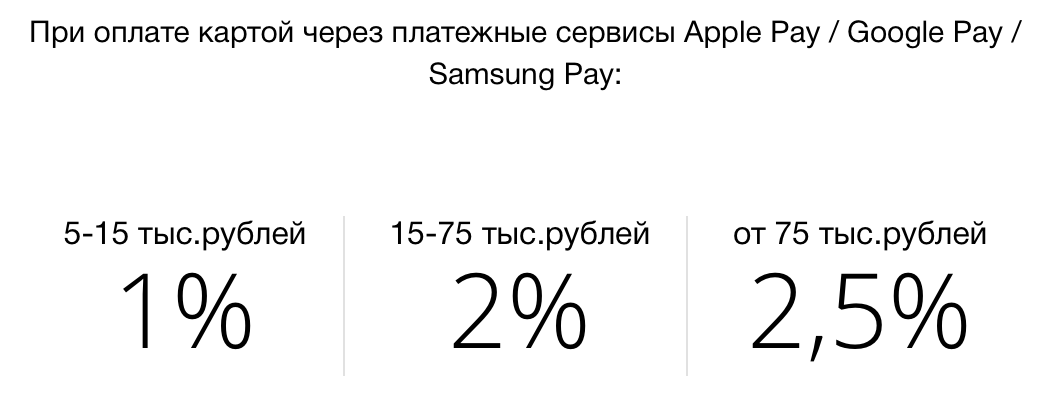

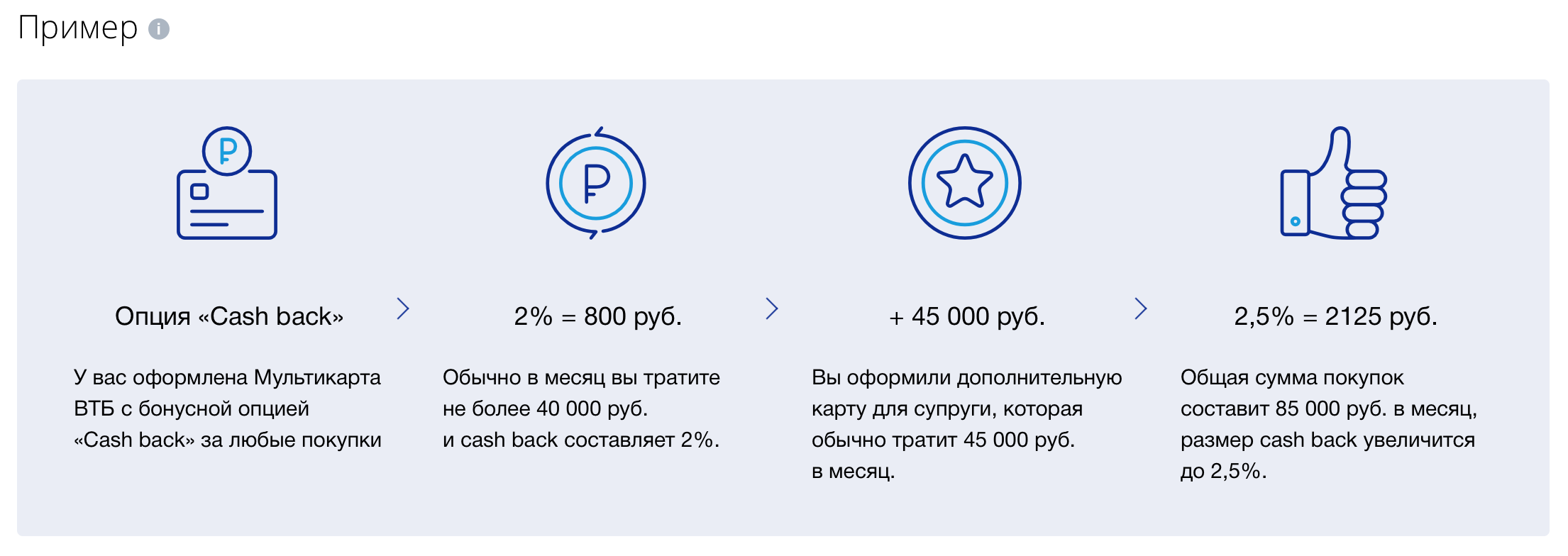

Программа «Cash back»

Эта опция наиболее выгодна, если использовать при покупках сервисы Apple, Google или Samsung Pay. При покупках со смартфона величина кэшбэка составляет до 2,5% при тратах свыше 75 000 рублей и 2% при тратах в пределах от 15 000 до 75 000 рублей.

Программа «Сбережения»

Вознаграждение высчитывается из величины общего минимального остатка за месяц на накопительных счетах и срочных вкладах. Вот какой процент по кредитной карте ВТБ можно получить назад в качестве кэшбэка:

Опция «Коллекция»

Перед подключением этой опции стоит изучить доступные покупки в этой категории, чтобы понять, нужна ли вам эта услуга. Начисления идут в виде бонусов, которые можно обменять на товары из бонусного каталога. Самые высокие проценты начисляются за покупки у партнеров программы лояльности (5% начисляют при общих тратах от 75 000 рублей + 11% за покупку у партнеров).

Категория «Путешествия»

Позволяет получать за каждые 100 рублей покупки 4 мили (при общих тратах по всем картам от 75 000 рублей) и 5 миль — за каждые 100 рублей при бесконтактной оплате смартфоном. Мили обмениваются на авиа- и ж/д билеты, бронирование номеров отелей или аренду авто.

По всем опциям, кроме опции «Сбережения» действует повышенный кэшбэк (до 11%) при покупке товаров или услуг партнеров программы лояльности (см. bonus.vtb.ru).

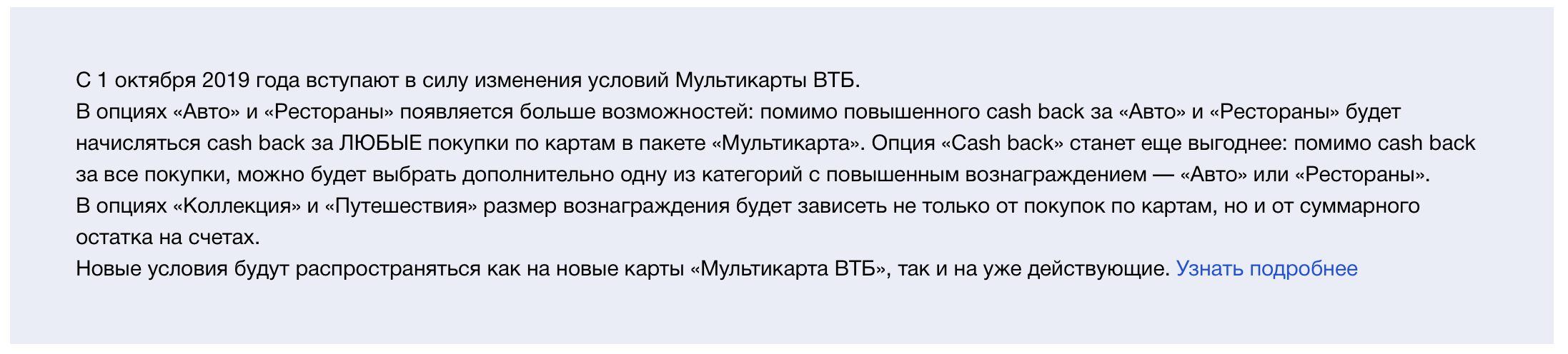

с 1 октября 2020 года условия программы лояльности будут несколько изменены.

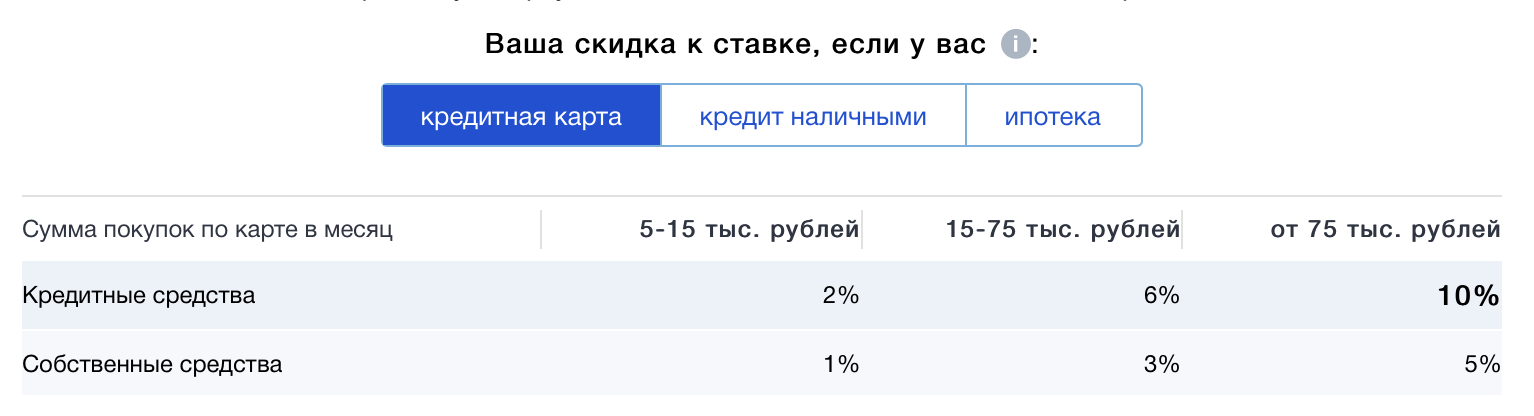

Опция «Заемщик»

Это еще одна программа, которую предлагает банк. «Заемщик» актуальна для тех клиентов, у кого оформлен кредит наличными или ипотека в банке ВТБ. Чем больше покупок, тем ниже ставка. Если кредитов несколько, процентная ставка снижается по тому кредиту, где больше задолженность. Разницу по графику платежей возвращают на счет до конца следующего месяца (но не более 5000 рублей в месяц).

На сколько снижается ставка:

Программу лояльности допускается менять каждый месяц в зависимости от ваших трат. Например, если вы знаете, что в следующем месяце будете регулярно посещать рестораны, вам стоит выбрать этот вариант программы лояльности.

Возможность бесплатного обслуживания

Еще один плюс кредитки от ВТБ — бесплатное обслуживание. Но банк готов не брать с вас комиссию за обслуживание карты, только если достаточно активно ею пользуетесь. Активно пользоваться — тратить минимум 5000 руб. ежемесячно с вашей карты. Если это условие не выполняется, придется платить 249 рублей.

Снятие наличных в банкоматах любых банков

В течение первых 7 дней с момента выдачи карты вы можете снимать кредитные средства (до 100 000 руб.) без комиссии. Если сумма превышает этот лимит, комиссия составит 5,5% (минимум 300 руб.). Деньги удобнее всего снимать через банкоматы. Когда 7 дней пройдут, за снятие кредитных средств начнут взимать комиссию. Но за снятие денег сверх кредитного лимита (то есть собственных средств) в банкоматах ВТБ комиссия никогда не снимается. Снятие в других банкоматах предполагает комиссию.

Выпуск дополнительных карт

Банк дает возможность выпустить бесплатно до 5 дополнительных карт. Это удобно, если вы хотите оформить карты для членов семьи.

Пример того, чем полезна дополнительная карточка от банка ВТБ:

Таким образом, все траты основной и дополнительных карт суммируются, и это позволяет вам получить более высокий процент по кэшбэку.

Бесконтактная оплата

Условия по кредитной карте ВТБ: минусы

У всех кредитных карт есть недостатки и Мультикарта от ВТБ — не исключение.

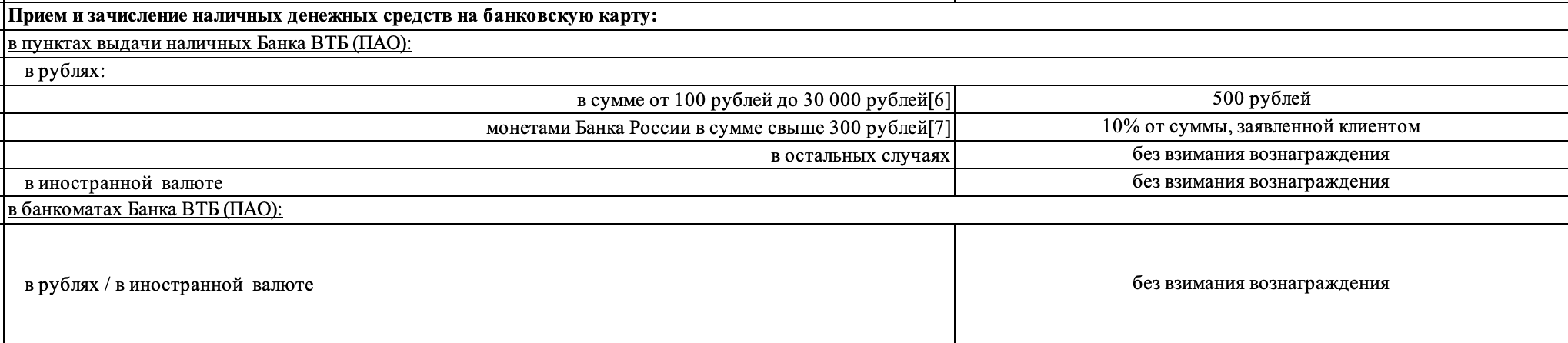

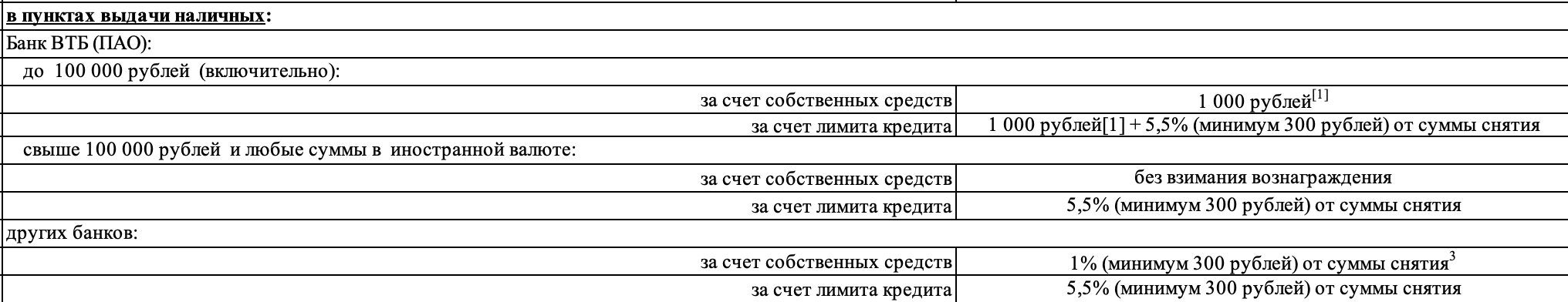

Комиссия при снятии денег через кассу

Помимо упомянутых банкоматов, наличные снимаются и через кассу, но делается это только с комиссией. И здесь неважно, снимаете вы собственные средства или кредитные. Если ваша карта не утеряна и исправна и в отделении имеется работающий банкомат, то как минимум 1000 рублей вы будете обязаны заплатить за снятие через кассу.(при условии, что вы снимаете менее 100 000 руб.). За выдачу более 100 000 рублей собственных средств или суммы в иностранной валюте — комиссия.

Изменения условий программы лояльности

Банк всегда вправе изменять условия программы лояльности. Даже если вас привлекла кредитная карта ВТБ 101 день без процентов и вы оформили ее до внедрения изменений, они все равно вас коснутся. С 1 октября 2020 года банк поменяет условия выплаты кэшбэка. Теперь максимальный процент кэшбэка получают только при условии, что у вас на карте имеется не менее 100 000 рублей. То есть если раньше требовалось потратить более 75 000 рублей, теперь необходимо потратить 75 000 руб. и умудриться сохранить еще 100 000 на карте. Таким образом, вопрос о том, насколько выгодна бонусная программа, которая требует от вас столько средств, остается спорным.

Еще одним неприятным изменением станет сгорание бонусов, которые не были использованы в течение одного года. Более того, если картой не пользоваться в течение 6 месяцев, бонусы аннулируются.

Изменения касаются не только программ лояльности.

Неочевидные сроки подсчета комиссии за обслуживание

Важно помнить, что траты не менее 5000 рублей в месяц являются условием для бесплатного обслуживания карты. Но все не так просто. Банк не способен обработать операцию моментально, и если вам удалось пересечь лимит в 5000 рублей, но сделали вы это лишь за день до начисления комиссии, вам придется заплатить 249 рублей за обслуживание. Все операции учитываются по дате их обработки банком, а на это требуется время. С этой проблемой клиенты часто сталкиваются, поэтому хорошей практикой является трата 5000 в самом начале периода, чтобы банк гарантированно успел обработать транзакции.

Отказ банка в проведении операций

Благодаря закону 115 ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма», банк вправе отказать вам в проведении операции и сослаться на «правила внутреннего контроля». Эта ситуация знакома не только клиентам ВТБ, но и клиентам всех остальных банков.

Ошибки в указании грейс-периода

В сети много отзывов, в соответствии с которыми дата окончания грейс-периода отображается некорректно. В такой ситуации банк не признает полное погашение задолженности в указанные сроки и снимает проценты. С этим стоит быть осторожным и проверять информацию касательно сроков грейс-периода. Часто деньги клиентам не возвращают, и банк лишь рассматривает обращение клиента.

Навязывание страховки

Навязыванием страховок занимаются многие банки. И ВТБ — не исключение. Есть много отзывов пользователей карточки, как им без всякого уведомления подключали страховку, отключения которой добиться тяжеловато.

Выводы

Мультикарта от ВТБ — достойный продукт на рынке. Банк один из немногих предлагает бесплатное обслуживание, хоть и при определенных условиях. Программы лояльности — отличный бонус для любителей поесть в ресторанах или попутешествовать. Если вы потратили 75 000 на путешествие, вам вернут почти 2000, что вполне достойно. Возможность бесплатно оформить допкарты для членов семьи — полезная фишка для достижения необходимого уровня трат и, соответственно, повышения уровня кэшбэка.

Но как и со всеми банковскими продуктами, стоит быть осторожным, внимательно изучать условия и регулярно проверять информацию. Банк все-таки заинтересован в том, чтобы заработать.