Устроиться самозанятым что это значит

Как стать самозанятым в 2021 году: особенности спецрежима и регистрация самозанятости

Самозанятость – отличная альтернатива для тех, кому по разным причинам невыгодно открывать ИП. Речь о стартапах с небольшим бюджетом, фрилансерах, репетиторах, таксистах, арендодателях жилых помещений с доходом не выше определенной планки. Как перейти на специальный налоговый режим самозанятости и в чем нюансы – читайте в нашей пошаговой инструкции.

Особенности, плюсы и минусы самозанятости

Режим для самозанятых ввели в 2019 году экспериментально сроком на 10 лет. Поначалу он действовал только для нескольких регионов. С июля 2020 его разрешили применять в любой точке РФ. Сейчас на него перешли уже около 2 000 000 человек.

Самозанятость – неофициальный термин. Но его используют даже в государственных органах. Самозанятыми считаются лица, которые уплачивают НПД – налог на профессиональный доход. Перейти на этот спецрежим могут те, кто работает самостоятельно без наемных сотрудников.

Основное преимущество режима – это возможность легализовать свою деятельность, работать прозрачно и не бояться штрафов за незаконное предпринимательство. К тому же, для самозанятых предусмотрена довольно щадящая налоговая ставка: 4% и 6%. Никаких дополнительных обязательных платежей нет.

В список преимуществ также входят:

Стать самозанятыми могут фотографы и видеооператоры, организаторы праздников, продавцы изделий собственного производства, водители, строители, мастера маникюра, специалисты, работающие удаленно через разные интернет-площадки. Все виды деятельности, допустимые на спецрежиме, прописаны в законе.

Перейти на самозанятость можно, если вы:

НПД заменяет страховые взносы и НДС.

Лимитов по сумме месячного дохода на режиме не существует. Но если выйти за пределы годового ограничения, вас автоматически переведут на другую систему. Все данные строго контролируются через «Мой налог».

Минусы у режима НПД тоже есть. Обычно самозанятые сталкиваются с такими сложностями:

Регистрация самозанятости: алгоритм действий

Чтобы стать пользователем спецрежима, нужно зарегистрироваться и получить соответствующее подтверждение. Все детали процедуры есть в Налоговом кодексе.

Самозанятость оформляется разными способами. Рассмотрим подробнее все случаи.

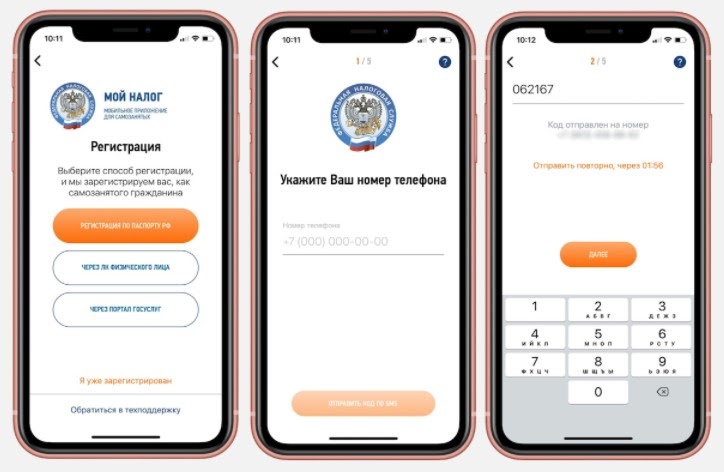

Через приложение

Первым делом скачайте программу в сервисе Google Play или в AppStore, отталкиваясь от вашего устройства и ОС.

Далее откройте ее, поставьте отметку в поле для согласия на обработку информации и примите правила.

После этого появится экран, предлагающий выбрать подходящий способ регистрации.

№1 – по паспорту:

Когда выполните все перечисленные действия, программа автоматически уведомит инспекцию о постановке на учет.

Это самый простой и удобный способ регистрации, занимающий буквально 3-5 минут. Выбрав его, вы можете не посещать налоговую, а все необходимые процедуры выполнить в режиме онлайн. Кроме того, для дальнейшего взаимодействия с инспекцией программа понадобится в любом случае. Через нее инспекторы контролируют самозанятых.

В самой программе есть еще 2 варианта оформления.

№2 – на Госуслугах:

№3 – через ЛК на официальном ресурсе налоговой:

Последний метод подойдет не только для жителей РФ, но и для иностранцев.

При наличии подтвержденного аккаунта на веб-сайте ФНС или Госуслугах проще и быстрее всего оформлять самозанятость именно через эти ресурсы. Если записи нет, регистрируйтесь по паспорту. В любом случае это удобнее, чем обращаться в службу или МФЦ.

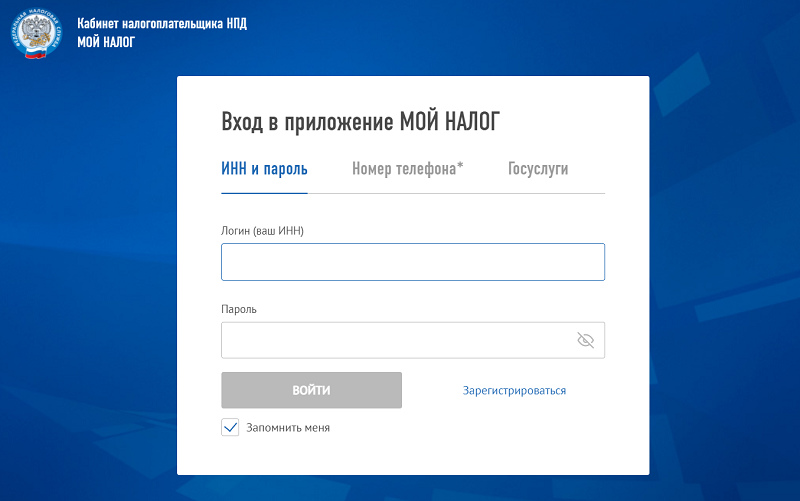

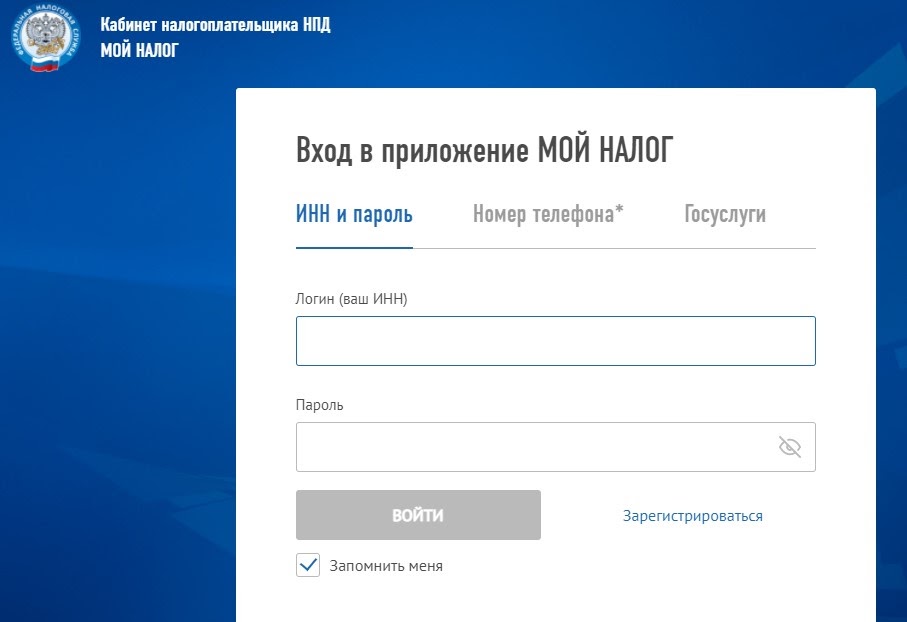

На ПК в браузере

Пройти регистрацию можно и без приложения. Делается это прямо на ресурсе ФНС в ЛК плательщика налогов. Для входа понадобятся те же данные, которые запрашивает приложение (логин/пароль или учетка с Госуслуг).

Схема аналогичная:

На этом оформление для физлиц завершается. Паспорт, фото не нужны. Если самозанятость оформляет ИП, предприниматель должен будет дополнительно уведомить инспекцию о том, что отказывается от другого спецрежима. Например, от УСН или патента. Совмещать режимы нельзя. В противном случае налоговая аннулирует регистрацию. Такое уведомление необходимо подать на протяжении месяца.

Если ИП применяет патент, сначала следует дождаться пока истечет срок его действия или уведомить о прекращении данной деятельности предварительно. И только потом заниматься регистрацией плательщика НПД.

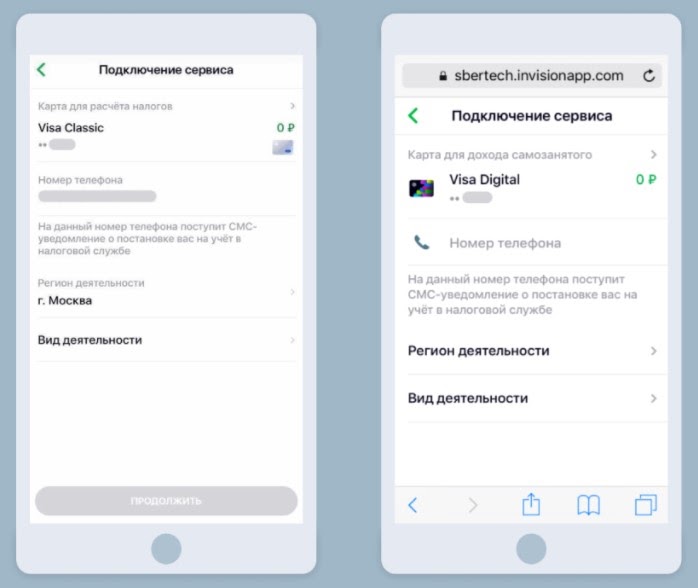

В уполномоченном банке

Еще один канал для оформления – банк, который предлагает такую услугу. Чаще всего получить статус можно в мобильном сервисе учреждения. Для примера возьмем «Сбербанк».

Что нужно сделать для получения статуса:

В целом процедура регистрации через банк занимает не более 6 дней. Но обычно все проходит намного быстрее.

После этого в приложении «Сбербанка» можно будет формировать электронные чеки, которые являются единственным обязательным видом отчетности для самозанятых. Они подтверждают доходы. Позже эта информация учитывается при расчете налога. Чеки в приложении могут формироваться даже на иностранные организации.

При оплате переводом на карту фискальные документы создаются автоматически. Формировать их вручную придется только в случае оплаты наличными, на счет или, если плательщиком является ИП/юрлицо.

Помимо этого, в сервисе банка есть и другие бонусные предложения для самозанятых. Это различные инструменты, облегчающие рутинные ежедневные процессы. К примеру, календарь для записи/учета клиентов, конструктор документов, обучающая платформа с полезными материалами, 3 бесплатные консультации юриста.

Кроме того, самозанятым доступны кредиты с особыми условиями на личные цели или развитие своего дела. Ипотека составляет от 1,4% годовых.

Услуга регистрации самозанятости предоставляется не только в «Сбербанке». Полный список организаций, которые поддерживают обмен данными с налоговой, размещен на официальном ресурсе ФНС.

В нем присутствуют:

В налоговой

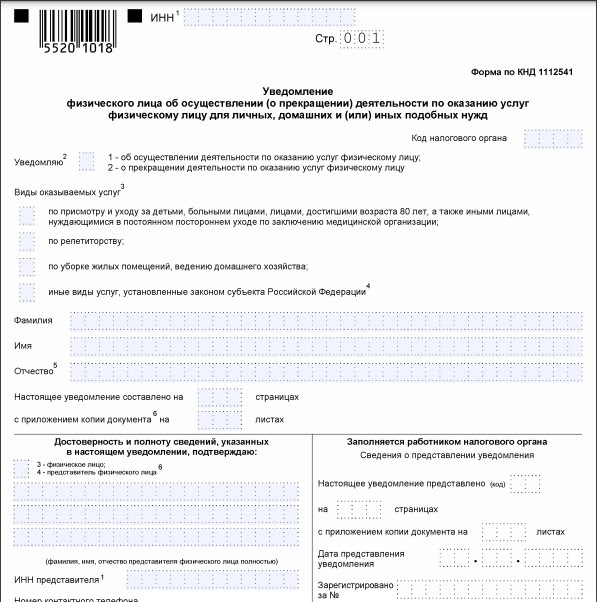

Последний вариант – пойти в ближайшую службу по месту проживания. Перед этим нужно заполнить уведомление в бланке соответствующей формы.

В нем указывают:

Чтобы отказаться от статуса в дальнейшем, необходимо подавать аналогичный документ о прекращении деятельности.

Нужно учитывать, что в постановке на учет могут отказать. Но это бывает крайне редко. Основная причина – несоответствия или противоречия между поданными документами и информацией, которой владеет налоговая инспекция.

Как подтвердить получение статуса

Налоговая служба не предоставляет самозанятым никаких уведомлений, которые бы подтверждали факт взятия на учет.

Подтвердить свой новый статус можно двумя способами:

Нюансы расчета налога

Размер ставки определяется тем, кто рассчитывается с самозанятым:

Учет и контроль начислений, а также предварительные расчеты выполняются в программе. Все процессы полностью автоматизированы.

Что необходимо от пользователя:

Чеки в программе формируются автоматически при добавлении новой транзакции. При этом нужно прописывать наименование и стоимость товара/услуги. Во время проведения расчетов с ИП и юрлицами желательно указывать их ИНН. Чек клиенту передается в руки, на email или телефон. Также можно предоставлять QR-код на мобильном.

Главное – отражать получаемые средства непосредственно после расчета. Отложить можно только переводы на счет и посредством агентов. Но они должны быть обязательно отражены до 9-го числа следующего месяца. Если приложение не работает, данные вносятся через веб-кабинет.

Квитанция на оплату формируется налоговой службой автоматически, после чего сразу же появляется в программе.

Доступные способы оплаты:

Сумму меньше 100 рублей переносят на следующий расчетный период.

Заключение

Спецрежим для самозанятых предусматривает максимально простые условия. Процесс регистрации по большей части уведомительный, требует минимум документов и времени. Пройти его и узаконить доходы может любой желающий. Разумеется, если его работа подходит для этого режима. Самый быстрый и удобный вариант – оформление в приложении или в онлайн-сервисе банка.

Права самозанятых

В мае 2020 года в России официально работают почти 700 тысяч самозанятых — тех, кто зарегистрировался и платит налог на профессиональный доход.

Все вместе они сформировали 82 млн чеков и заплатили в бюджет 2,5 млрд рублей.

Пока льготный режим действует в 23 регионах, но с 1 июля он распространится на всю страну. Регионы будут сами решать, вводить ли им налог на профессиональный доход. Сейчас самое время разобраться, какие права есть у самозанятых и в чем выгода этого налогового режима для тех, кто хочет легализоваться или сэкономить.

Распространите знания!

Отправьте статью тем, кому она пригодится

Переслать через вотсап

Скачивайте карточки и сохраняйте таблицу со списком прав, чтобы легально зарабатывать и законно экономить на налогах.

Регистрироваться и сниматься с учета без визита в налоговую

Как это работает. Чтобы стать плательщиком налога на профессиональный доход, нужен только смартфон. Для регистрации достаточно установить приложение «Мой налог». Там все оформляется по скану паспорта, учетной записи на госуслугах или доступу в личный кабинет налогоплательщика. На регистрацию уйдет 10 минут. Бумажных заявлений и госпошлин нет.

Сняться с учета тоже просто, это делается одной кнопкой. Регистрироваться можно сколько угодно раз за год.

Если нет смартфона, можно зарегистрироваться через личный кабинет самозанятых. Подойдет учетная запись на госуслугах или доступ в личный кабинет налогоплательщика.

Работать без статуса ИП

Как это работает. Самозанятые — это легальные предприниматели. На этом режиме можно заниматься полноценным бизнесом или подрабатывать. При этом необязательно иметь статус индивидуального предпринимателя. Налог на профессиональный доход могут платить обычные люди — физлица. Самозанятым может быть учитель математики, мастер по ремонту, редактор, дизайнер, менеджер по рекламе, сантехник или кондитер. Все они абсолютно легально и без санкций со стороны государства могут применять льготный режим, принимать деньги от клиентов и платить налог по льготной ставке.

Например, патент, упрощенка и вмененка — только для индивидуальных предпринимателей. А для НПД такая регистрация обычно не нужна. Хотите — регистрируйте ИП, не хотите — спокойно работайте как физлицо. И у государства не будет вопросов, почему это вы занимаетесь предпринимательской деятельностью без регистрации ИП.

Выбирать регион работы независимо от прописки и местонахождения

Как это работает. Пока режим «Налог на профессиональный доход» можно применять только в 23 регионах. По закону это означает, что нужно вести деятельность в этих регионах. Но это не то же самое, что жить там, арендовать офис или иметь прописку.

Каждый самозанятый сам решает, какой регион ведения деятельности ему выбрать. Можно жить в Брянске, где пока нет льготного режима, но работать с клиентами из Москвы — например ездить туда для фотосъемки или строить дома.

Можно иметь одного клиента в Москве, а остальных — в других регионах. Самому при этом можно жить в регионе без спецрежима — и тоже платить НПД.

А при дистанционной работе самозанятый может выбрать либо тот регион, где он сам находится, либо тот, где находится его клиент.

Официальная прописка совершенно неважна. Но это не значит, что можно иметь регистрацию в Брянске, сдавать там квартиру и применять спецрежим. В этом случае нет никакого подтверждения, что деятельность ведется в экспериментальном регионе, — у налоговой точно будут вопросы.

Использовать льготный режим для доходов от деятельности в других регионах

Как это работает. Самозанятый может платить налог на профессиональный доход со всех доходов, включая те, что он получает от деятельности в других регионах — где пока не применяется льготный режим.

Можно сдавать квартиру в Казани, а еще три — в Орле, Туле и Смоленске. То есть в регионах, где спецрежим пока не введен. При этом со всех доходов от нанимателей можно платить НПД, а не НДФЛ. Для этого нужно выбрать местом ведения деятельности Республику Татарстан. И формировать чеки на каждое поступление от нанимателей — включая тех, кто живет в Орле, Туле и Смоленске. Вместо 13% НДФЛ можно платить 4% — а с учетом вычета даже 3% — в бюджет Татарстана на льготном спецрежиме.

можно платить с дохода от самозанятости с учетом вычета

Фотограф может жить в Москве и выезжать в соседние регионы. И тогда со всех своих доходов от фотосъемок он будет платить налог на профессиональный доход. Даже если три месяца подряд у него ни одного заказа в Москве — только в Брянске, куда он уехал на самоизоляцию к родителям.

Если решите стать самозанятым и появится клиент из региона, где нет НПД, — не волнуйтесь, это не приведет к увеличению налогов. Достаточно вести деятельность хотя бы в одном регионе со спецрежимом.

Это касается не только оказания услуг, но и продажи товаров собственного производства. Если вяжете детские вещи, шьете сумки или делаете фотоальбомы в Омске, Самаре или Перми, можете продавать их в любые регионы и платить налог на профессиональный доход.

Не платить обязательные страховые взносы за себя

Как это работает. Индивидуальные предприниматели на других спецрежимах должны платить за себя обязательные страховые взносы, фиксированную сумму в год. В 2020 году без учета коронавирусных льгот это 32 448 Р на пенсионное страхование и 8426 Р на медицинское.

Такую сумму ИП должен платить независимо от своего дохода и прибыли. Даже если ИП на упрощенке ничего не заработал, а просто имеет статус, работает по трудовому договору и думает над идеей собственного бизнеса.

Самозанятые, которые применяют НПД, не обязаны платить эти фиксированные взносы. Они вообще ничего не отчисляют на пенсионное страхование. А взнос на медицинское страхование уже входит в сумму налога и не увеличивает ее.

Если тот же ИП без дохода перейдет с УСН на НПД, он не должен платить взносы за тот период, когда будет самозанятым. А статус ИП при этом сохранит.

Покупать пенсионный стаж

Как это работает. Самозанятые не платят обязательные пенсионные взносы, но стаж и баллы для пенсии им тоже не зачисляются. Если у самозанятого нет другого дохода со страховыми взносами, у него на лицевом счете в системе пенсионного страхования ничего не происходит.

Например, ИП на УСН получит год страхового стажа и немного баллов, а ИП на НПД — нет.

стоит один год стажа для самозанятых

Нужно иметь в виду, что подать заявление для добровольного пенсионного страхования в приложении можно, а вот сняться с учета таким же способом не получится — нужно писать заявление в ПФР. Правда, можно быть зарегистрированным и просто не платить, даже не снимаясь с учета. Эти взносы не превращаются в обязательные. Нет взносов — нет стажа и баллов.

Добровольные взносы не уменьшают налог самозанятых. А вот для ИП на упрощенке — уменьшают. Имейте это в виду, если выбираете налоговый режим и надеетесь на пенсию от государства.

Не сдавать налоговые декларации

Как это работает. Если вы самозанятый, просто забудьте про любые отчеты о своей деятельности.

Но это не касается тех случаев, когда вы продаете квартиру или машину как физлицо и должны задекларировать доход, который облагается НДФЛ. Освобождение — только для деклараций о доходах в рамках самозанятости.

Формировать чеки без кассового аппарата

Как это работает. Предприниматели на спецрежимах должны применять онлайн-кассы. Для некоторых пока еще действует освобождение, но рано или поздно им все равно придется купить ККТ, подключить ее и платить за обслуживание.

Самозанятым кассы не нужны. При этом они могут формировать полноценные чеки, которые подтвердят получение денег и пригодятся клиентам для отчетов о расходах. Чеки формирует приложение «Мой налог». Сумму и наименование услуги указывает самозанятый.

Если работать через партнеров, например через агрегатор такси, банк с подходящим сервисом или сайт фриланса, то чеки могут формироваться даже без участия самозанятого, по факту поступления денег на специальный счет. Все это можно регулировать. Главное, что расходов на кассу нет, а закон при этом соблюдается.

Принимать наличные или деньги на карту

Как это работает. Самозанятые могут принимать деньги от клиентов как захотят: наличными, на личную карту, на расчетный счет ИП и даже почтовым переводом. Любой вариант для них законный. Для налоговой важно, чтобы при получении денег самозанятый сформировал чек и отправил его в налоговую и клиенту. Деньги при этом можно положить себе в карман.

При расчетах наличными с физлицами налоговой придется поверить на слово: сведения она получит только из чека. Какая сумма там будет указана, с той и начислят налог на профессиональный доход.

Еще можно часть денег принимать на счет, а часть — наличными. Никаких ограничений тут нет.

Нанимать работников по гражданско-правовым договорам

Как это работает. Самозанятые не могут нанимать работников по трудовым договорам. Считается, что самозанятый — это тот, кто работает сам. Он лично ведет онлайн-курс, шьет кожаные сумки, своими руками делает ремонт, пишет тексты или фотографирует.

ИП на упрощенке может заключить трудовой договор со швеей, сантехником, дизайнером или преподавателем. ИП на НПД — нет.

Но никто не запрещает нанимать работников по гражданско-правовым договорам. Самозанятые могут заключить договор подряда или оказания услуг. Например, фотограф на НПД может обращаться к дизайнеру для ретуши, а бригадир — нанимать плиточников, электриков и грузчиков для ремонта квартиры.

То есть использовать труд других людей не запрещено, но это нужно правильно оформлять.

И ни в коем случае нельзя маскировать трудовые отношения гражданско-правовыми. Это грозит проверками и штрафами. Если дизайнер на самом деле состоит в штате и работает только на этого ИП у него в офисе, его опасно выдавать за исполнителя по договору оказания услуг. А вот разовые обращения к дизайнеру, который работает и на других заказчиков, никто не запрещает.

Помогать клиентам-юрлицам экономить на взносах

Если этот дизайнер зарегистрирован как самозанятый и платит НПД, компания не должна платить за него взносы. Она платит исполнителю 50 000 Р — и всё. А 13 550 Р клиент экономит, не нарушая закон. Самозанятый при этом тоже ничего не нарушает: он сформирует чек, который компания сможет учесть в составе своих расходов.

Этот способ экономии иногда превращают в хитрую схему: переводят штатных сотрудников в самозанятые. Мы так поступать не советуем: налоговая легко это отследит, проверит и накажет. Маскировать штатных сотрудников под самозанятых подрядчиков запрещено.

А для реальных договоров эта норма отлично работает. Сэкономят все: и самозанятый, и его клиенты.

Получать справки о доходах для кредитов и пособий в приложении

Как это работает. В приложении «Мой налог» или личном кабинете самозанятого можно сформировать справку о доходах за любой период. Такая справка подойдет для оформления кредита, назначения пособий или расчета алиментов.

Справку можно сформировать в любое время, распечатать или отправить по электронной почте с цифровой подписью.

Ничего не делать для расчета и уплаты налога

Как это работает. Налог для самозанятых считает налоговая. Достаточно просто формировать чеки на каждое поступление. Налоговая сама разберется, по какой ставке начислить налог, какую сумму вычета учесть в конкретном месяце и сколько выставить налогоплательщику.

Сумма к уплате отобразится в приложении. Ее нужно будет заплатить до 25 числа следующего месяца. За первый месяц после регистрации налог платят на месяц позже, то есть следующий месяц как бы пропускают. А потом суммы начисляют ежемесячно: самозанятый смотрит, сколько ему начислили, и платит эту сумму удобным способом. Можно привязать карту в приложении и платить в два клика. А можно уполномочить банк или агрегатор — они все сделают сами и переведут положенную сумму в бюджет в установленный срок.

Получать налоговые вычеты при покупке квартиры и лечении

Как это работает. Самозанятые платят не НДФЛ, а налог на профессиональный доход. Этот налог нельзя вернуть из бюджета с помощью налоговых вычетов при покупке квартиры, оплате лечения или образования. Он навсегда останется в бюджете.

Но у самозанятых все равно есть право на налоговые вычеты. Если появляется доход, который облагается НДФЛ по ставке 13%, налог можно уменьшить или вернуть.

Например, дизайнер работает по трудовому договору и платит НДФЛ. А еще он зарегистрирован как самозанятый и платит НПД. Если дизайнер будет платно лечить зубы или возьмет ипотеку, он может возвращать свой НДФЛ.

Или дизайнер работает только как самозанятый, но он получил доход от продажи квартиры и должен заплатить НДФЛ. В том же году он оплатил учебу в вузе. Можно использовать вычет за обучение, чтобы вернуть или уменьшить налог с продажи квартиры.

Получать пенсию с ежегодной индексацией или социальной доплатой

Как это работает. Неработающим пенсионерам каждый год индексируют пенсии — страховые и социальные. Если пенсия меньше прожиточного минимума, пенсионеру положена социальная доплата. Но если пенсионер работает по трудовому договору или зарегистрирован как ИП на упрощенке или патенте — он считается застрахованным в системе обязательного пенсионного страхования, поэтому обычной индексации и доплаты у него нет. Есть только символический перерасчет с 1 августа.

Но для самозанятых сделали исключение. Они не считаются работающими с точки зрения пенсии, потому что у них нет обязательных пенсионных взносов. Если пенсионер зарегистрирован как ИП на упрощенке, ему не положена ежегодная индексация с 1 января или 1 апреля. А если тот же пенсионер станет самозанятым на НПД, то даже со статусом ИП он будет получать прибавку.

Совмещать разные виды деятельности

Как это работает. Под НПД попадают разные виды деятельности, если самозанятый занимается ими сам и вписывается в годовой лимит дохода — 2,4 млн рублей. Один и тот же человек может сдавать квартиру, фотографировать, подрабатывать репетиторством, выпускать свой онлайн-курс по ретуши и вести бухучет на аутсорсе. С доходов от всех видов деятельности можно платить налог по льготной ставке.

Главное — соблюдать условия по поводу исключений. Например, на НПД нельзя заниматься торговлей — перепродавать фотокниги, которые купили на «Алиэкспрессе». Или вести бухучет у своего работодателя по трудовому договору: зарплата будет облагаться обычными налогами.

Совмещать самозанятость и работу по трудовому договору

Как это работает. Можно быть наемным работником с трудовым договором и при этом самозанятым. Например, можно работать главбухом за зарплату, а для подработки вести учет еще в трех фирмах с уплатой налогов на льготном спецрежиме.

Есть только одно требование: под льготный режим не попадут доходы от нынешнего работодателя, причем и в течение двух лет после увольнения.

Работать с иностранными клиентами и получать доход в валюте

Как это работает. Самозанятые могут свободно работать с иностранными клиентами. Им могут платить деньги в долларах или евро, с этим нет проблем. Например, фотограф может продавать свои работы на зарубежных стоках, а дизайнер — делать проекты для зарубежных архитектурных бюро.

При этом доходы будут попадать под льготный режим, а все условия для самозанятых действуют как обычно.

Нужно пересчитать доход в валюте в рубли по курсу ЦБ на день получения и сформировать чек. Если иностранный клиент — юрлицо, ИНН для него в чеке не указывают. Валютный контроль — отдельная тема, эти вопросы нужно решать со своим банком.

Становиться нерезидентом без повышения ставки налога

Как это работает. Для нерезидентов ставка НДФЛ выше — вместо 13% с доходов приходится платить 30%. Причем нерезидентом можно стать просто из-за любви к путешествиям или частых командировок.

Но самозанятым длительное отсутствие в России ничем не грозит. Важно только гражданство — и только для регистрации: НПД могут применять россияне и граждане стран ЕАЭС.

Из-за частых выездов за границу ставка налога на льготном режиме не меняется, а право на его применение не теряется. Если зарегистрироваться на НПД и сдавать квартиру, находясь при этом за границей весь год, то с доходов можно платить 4%, а не 30%.

ставка НДФЛ для нерезидентов

Участвовать в госзакупках на льготных условиях

Как это работает. Для малого и среднего бизнеса есть особые условия при проведении госзакупок. Например, 20% от годовой суммы контрактов должны получать именно такие исполнители — из реестра МСП. А некоторые торги можно проводить только для МСП.

При этом обеспечительный платеж для малого и среднего бизнеса ниже, чем для крупных компаний, а деньги им перечисляют быстрее.

Теперь у самозанятых тоже есть такие льготы. Тех, кто платит НПД, уравняли в правах с компаниями и ИП на упрощенке или другой системе налогообложения. Теперь они могут участвовать в торгах и получать выгодные контракты с бюджетным финансированием.

Вернуть весь налог за 2019 год и получить налоговый капитал

Как это работает. Из-за пандемии самозанятым пообещали вернуть весь налог, который они заплатили за 2019 год. Для этого ничего не нужно делать — достаточно привязать свою банковскую карту в приложении «Мой налог».

выделит государство на уплату налога каждому самозанятому

Делать для этого тоже ничего не нужно. Когда закон заработает, налоговый капитал автоматически отобразится в приложении и спишется в счет уплаты налога.