Усн енвд что это

Системы налогообложения: какой спецрежим выбрать в 2021 году

Специальные налоговые режимы позволяют снизить налоговую нагрузку. Но какой спецрежим окажется выгоднее, просчитать сложно, тем более что в 2020 году утвердили много изменений. Мы подготовили шпаргалку по каждому режиму и составили сравнительную таблицу.

Применять спецрежим выгодно тем, кто работает с физлицами, в том числе самозанятыми, компаниями и ИП на УСН, ПСН, НПД и ЕСХН. Если ваши клиенты — плательщики НДС, то с переходом на спецрежим вы можете часть из них потерять: они не смогут получить вычет по НДС.

Есть компромиссный вариант:

Упрощенная система налогообложения (УСН)

Какие налоги заменяет УСН

На УСН переводится вся деятельность ИП — кроме той, которая ведётся в рамках патента.

Если вы применяете УСН, то не платите несколько других налогов (п.п. 2 и 3 ст. 346.11 НК РФ):

Кто может перейти на УСН

На УСН могут перейти ИП и организации. Для организаций есть дополнительное условие— доходы по итогам 9 месяцев года, в котором организация подает уведомление о переходе на УСН, не должны превышать 112,5 млн рублей (п. 2 ст. 346.12 НК РФ).

УСН не могут применять (п. 3 ст. 346.12, п. 4 ст. 346.13 НК РФ):

До 1 января 2021 года действовало ещё два ограничения, нарушив которые организации и ИП лишались права работать на УСН. Это ограничение по доходам с начала налогового периода в 150 млн рублей и ограничение по средней численности работников в 100 человек по итогам каждого отчетного или налогового периода.

С начала 2021 года организации и предприниматели, нарушившие эти ограничения, права на УСН не лишатся, а будут платит налог по повышенным ставками до тех пор, пока их доходы не превысят 200 млн рублей, а средняя численность — 130 человек. А вот при нарушении ограничений второго уровня право на упрощёнку будет утрачено. Подробнее об этом мы рассказывали в статье «Новые правила УСН с 2021 года».

Как перейти на УСН

Чтобы применять УСН в 2021 году, нужно до 31 декабря 2020 года подать в ИФНС по месту нахождения (жительства) уведомление по форме № 26.2-1 (п. 1 ст. 346.13 НК РФ; Приказ ФНС России от 02.11.2012 № ММВ-7-3/829@).

Как уйти с УСН

Сменить УСН на другой режим налогообложения нельзя до конца налогового периода. Исключения предусмотрены ст. 346.13 НК РФ:

Если вы хотите с 2021 года перейти на другую систему налогообложения, подайте в ИФНС по месту нахождения (жительства) Уведомление по форме № 26.2-3 не позднее 15 января (п. 6 ст. 346.13 НК РФ; Приказ ФНС России от 02.11.2012 № ММВ-7-3/829@).

Объект налогообложения при УСН

Объект налогообложения при УСН компании и ИП выбирают сами — ежегодно. Заявить о своём выборе нужно не позднее 31 декабря года, который предшествует году смены объекта налогообложения, подав в ИФНС по месту нахождения (жительства) Уведомление по форме № 26.2-6.

Различия между УСН «доходы» и УСН «доходы минус расходы» приведены в таблице ниже (ст. 346.14, 346.20 НК РФ; Приказ ФНС России от 02.11.2012 № ММВ-7-3/829@).

| Параметр сравнения | Объект налогообложения | |

|---|---|---|

| Доходы | Доходы минус расходы | |

| Ставка (конкретные ставки устанавливаются региональными законами) | ||

| Учёт расходов | Расходы не учитываются | Расходы учитываются строго по перечню, установленному в п. 1 ст. 346.16 НК РФ |

| Когда выгоден | Если расходы не превышают 60 % от дохода | Если расходы больше 60 % от дохода |

| Особенности | Налог (авансовые платежи) уменьшается на сумму уплаченных страховых взносов: для ИП без работников — в полном размере, для остальных — в пределах 50 % суммы налога | Обязательно применяется, если компания участвует в договоре простого товарищества или доверительного управления имуществом |

Особенности применения УСН

На УСН доходы и расходы учитываются по кассовому методу, авансы включаются в доход по дате получения, расходы на товары учитываются после их продажи, расходы на ОС и НМА учитываются в течение календарного года равными долями ежеквартально после ввода в эксплуатацию (ст. 346.17 НК РФ).

Налоговый учёт и отчётность при УСН

Налоговый учёт ведётся в книге учёта доходов и расходов (ст. 346.24 НК РФ, Приказ Минфина России от 22.10.2012 № 135н). Налоговая декларация сдается только по итогам года (ст. 346.23 НК РФ). Организации сдают её не позднее 31 марта, ИП — не позднее 30 апреля.

Уплата налога

Авансовые платежи уплачиваются ежеквартально — не позднее 25 числа месяца, следующего за отчетным периодом. Налог уплачивается не позднее срока подачи декларации (ст. 346.21 НК РФ).

Единый налог на вменённый доход (ЕНВД)

С 1 января 2021 года спецрежим ЕНВД утрачивает силу (Федеральный закон от 29.06.2012 № 97-ФЗ).

Патентная система налогообложения (ПСН)

Какие налоги заменяет патент

Патент выдаётся на конкретные виды деятельности, по остальным видам деятельности нужно применять другую систему налогообложения.

ПСН освобождает от уплаты других налогов (п.п. 2, 10 и 11 ст. 346.43 НК РФ):

Кто может применять патент

Только ИП по видам деятельности, которые указаны в п. 2 ст. 346.43 НК РФ и перечислены в региональном законодательстве (п. 2, пп. 2 п. 8 ст. 346.43 НК РФ).

Патент применять нельзя (п.п. 2, 3, 5 и 6 ст. 346.43, п. 6 ст. 346.45 НК РФ):

Регионы могут ввести дополнительные ограничения по площадям торговых залов и сдаваемых в аренду помещений, количеству транспорта или объектов общепита и иным физическим показателям.

Как перейти на патент

За 10 рабочих дней до начала применения ПСН нужно подать в ИФНС заявление по форме № 26.5-1 (п. 2 ст. 346.45 НК РФ; Приказ ФНС России от 11.07.2017 № ММВ-7-3/544@).

Как уйти с патента

Применение ПСН автоматически прекращается, когда заканчивается срок действия патента.

Если предприниматель прекратил деятельность, на которую получал патент, ему нужно в течение 10 рабочих дней подать в ИФНС заявление по форме № 26.5-4 (п. 8 ст. 346.45 НК РФ; Приказ ФНС России от 14.12.2012 № ММВ-7-3/957@).

Порядок расчёта налога на ПСН

В общем случае налог считается по формуле (ст. 346.47 — 346.51 НК РФ):

Налог = СТ × (ПВГД / 12 × КМ),

где СТ — налоговая ставка (от 0 до 6 %);

ПВГД — сумма потенциально возможного годового дохода, которую устанавливает регион;

КМ — количество месяцев, на которые получен патент (не более 12).

Учёт, отчётность и уплата налога на патенте

Налоговый учёт ведётся в книге учёта доходов и расходов (утв. Приказом Минфина России от 22.10.2012 № 135н) по каждому патенту. Налоговую декларацию представлять не нужно (ст. 346.52, 346.53 НК РФ).

Если патент получен на срок до 6 месяцев, вся сумма налога уплачивается не позднее, чем истечёт срок действия патента (п. 2 ст. 346.51 НК РФ).

Если патент получен на 6—12 месяцев, налог уплачивается:

Единый сельскохозяйственный налог (ЕСХН)

Какие налоги заменяет ЕСХН

На ЕСХН переводится вся деятельность компании (ИП, КФХ), кроме той, что ведётся на ЕНВД и ПСН.

ЕСХН заменяет несколько других налогов:

Плательщики ЕСХН платят НДС, но могут получить освобождение от НДС (п. 3 ст. 346.1, п. 7 ст. 346.2, п. 1 ст. 145 НК РФ).

Кто вправе применять ЕСХН

Применять ЕСХН могут организации, ИП и крестьянские (фермерские) хозяйства, которые подходят под критерии сельскохозяйственных товаропроизводителей (п.п. 1-5 ст. 346.2 НК РФ).

Не могут применять ЕСХН (п. 6 ст. 346.2 НК РФ):

Как перейти на ЕСХН

Чтобы применять ЕСХН в 2021 году, до 31 декабря 2020 года нужно подать в ИФНС по месту нахождения (жительства) уведомление по форме № 26.1-1 (п. 1 ст. 346.3 НК РФ, Приказ ФНС России от 28.01.2013 № ММВ-7-3/41@).

Как уйти с ЕСХН

Если вы хотите перейти на другую систему налогообложения с 2021 года, нужно не позднее 15 января 2021 года подать в ИФНС по месту нахождения (жительства) уведомление по форме № 26.1-3 (п. 6 ст. 346.3 НК РФ; Приказ ФНС России от 28.01.2013 № ММВ-7-3/41@).

Порядок расчёта ЕСХН

Ставка налога составляет от 0 до 6 % в зависимости от регионального законодательства (п. 1 ст. 346.8 НК РФ). Объект налогообложения — доходы, уменьшенные на ограниченный перечень расходов (ст. 346.4 НК РФ).

Доходы и расходы учитываются по кассовому методу. Авансы включаются в доход по дате получения; расходы на товары учитываются после их продажи. Расходы на ОС и НМА учитываются после ввода в эксплуатацию в течение календарного года равными долями каждое полугодие (ст. 346.5 НК РФ).

Учёт, отчётность и уплата налога при ЕСХН

Предприниматели ведут налоговый учёт в книге учёта доходов и расходов (Приказ Минфина РФ от 11.12.2006 № 169н), организации — на основании данных бухучёта. Налоговая декларация сдаётся только по итогам года (п. 8 ст. 346.5, п. 2 ст. 346.10 НК РФ).

Авансовый платёж уплачивается за январь-июнь не позднее 25 июля, налог — не позднее срока подачи декларации (ст. 346.7, п.п. 2 и 5 ст. 346.9 НК РФ).

Налог на профессиональный доход (НПД)

Кто вправе применять НПД

Налог на профессиональный доход ещё называют самозанятостью — он действует почти по всей России, а с 1 июля 2020 года все регионы РФ получили право вводить этот спецрежим на своей территории (ст. 1 Федерального закона от 27.11.2018 № 422-ФЗ).

Применять НПД могут физические лица, в том числе ИП без наёмных сотрудников, которые ведут деятельность на территории любого из субъектов РФ, включенного в эксперимент (ст. 2 Федерального закона № 422-ФЗ). Для юридических лиц этот режим недоступен.

Для применения спецрежима нужно соблюдать одновременно следующие условия:

НПД можно платить до тех пор, пока сумма дохода по этому режиму с начала года не достигнет 2,4 млн рублей. После превышения лимита нужно будет платить налоги, предусмотренные другим режимом налогообложения. Сумма месячного дохода не ограничена, то есть можно заработать 2 млн за первый месяц, а потом совсем ничего не зарабатывать.

Какие налоги заменяет НПД

Физические лица без статуса ИП освобождаются от НДФЛ с тех доходов, по которым платят налог на профессиональный доход (ст. 2 Федерального закона № 422-ФЗ).

Индивидуальные предприниматели не уплачивают (ст. 2 Федерального закона № 422-ФЗ):

Как перейти на НПД

Чтобы стать самозанятым, нужно зарегистрироваться в качестве плательщика НПД и получить подтверждение. Без этого применять режим и формировать чеки не получится.

Для регистрации не нужно заполнять бумажные заявления и посещать налоговую, достаточно воспользоваться приложением «Мой налог». Для этого понадобится:

Как уйти с НПД

Нужно войти в приложение «Мой налог» и нажать кнопку «Сняться с учёта». Далее нужно выбрать одну из причин и подтвердить своё решение.

Снятие с учёта произойдёт автоматически.

Порядок расчёта НПД

Налоговая база по НПД — денежное выражение дохода с начала месяца (ст. 8 Федерального закона № 422-ФЗ). Ставка по налогу зависит от того, кто выплатил вам доходы (ст. 10 Федерального закона № 422-ФЗ):

Сумму налога можно уменьшить на налоговый вычет в размере не более 10 000 рублей. Для расчётов с физлицами вычет составит 1 % от налоговой базы, для расчётов с юрлицами — 2 %. То есть ставки уменьшатся до 3 и 4 % соответственно.

Расчёт налога полностью автоматизирован — приложение само определит ставку, применит вычет, проконтролирует лимит дохода и посчитает сумму налога к уплате.

Вам нужно только формировать чек на каждое поступление, в котором указывать сумму дохода и плательщика. Чек нужно отправить покупателю в электронном формате или распечатать на бумаге.

Учёт, отчётность и уплата налога при НПД

Самозанятые могут не вести и, как правило, не ведут бухгалтерский учёт. С его основными функциями помогает приложение «Мой налог».

Налоговая декларация по НПД в налоговые органы не представляется (ст. 13 Федерального закона № 422-ФЗ).

Налоговый период по НПД — месяц. Сумму налога по итогам месяца вы узнаете до 12-го числа следующего месяца, а до 25-го числа его нужно будет заплатить любым удобным способом. Можно настроить автоматическое списание суммы налога со счёта (ст. 11 Федерального закона № 422-ФЗ).

Краткий сравнительный обзор спецрежимов

| УСН | НПД | Патент | ЕСХН |

|---|---|---|---|

| Какие налоги заменяет | |||

| УСН облагается вся деятельность, кроме той, что ведётся на ПСН. Не заменяет агентский и импортный НДС, налог на имущество по кадастровой стоимости, НДФЛ для сотрудников | НПД облагаются любые виды деятельности, кроме п. 2 ст. 4 № 422-ФЗ. Не заменяет импортный НДС, налог на имущество, НДФЛ для сотрудников | ПСН облагаются виды деятельности, на которые приобретён патент. Не заменяет агентский и импортный НДС, налог на имущество по кадастровой стоимости, НДФЛ для сотрудников | ЕСХН облагается вся деятельность, кроме той, что ведётся в рамках ПСН. Не заменяет НДС (но можно получить освобождение) и НДФЛ для сотрудников |

| Кто вправе перейти на спецрежим | |||

| ИП и организации, у которых доходы без НДС за январь-сентябрь 2020 г. не превысили 112,5 млн руб. | Физлица и ИП, которые ведут деятельность в одном из субъектов-участников эксперимента, без наёмных сотрудников | ИП с видами деятельности, из п. 2 ст. 346.43 НК РФ, а также дополнительными, перечисленными в региональных законах. | Организации, ИП или КФХ, которые признаются сельскохозяйственными товаропроизводителями |

| Как перейти на спецрежим | |||

| До 31.12.2020 подать в ИФНС уведомление по форме № 26.2-1 | В любое время года с помощью приложения «Мой налог» | За 10 рабочих дней до начала применения ПСН подать в ИФНС заявление по форме № 26.5-1 | До 31.12.2020 подать в ИФНС уведомление по форме № 26.1-1 |

| Как уйти со спецрежима | |||

| С 2021 года, подав в ИФНС уведомление по форме № 26.2-3 не позднее 15.01.2021 | В любое время года через приложение «Мой налог» | ПСН автоматически прекращается по завершении срока действия патента. В течение 10 рабочих дней нужно подать в ИФНС заявление по форме № 26.5-4 | С 2021, подав в ИФНС уведомление по форме № 26.1-3 не позднее 15.01.2021 |

| Налоговый учёт | |||

| В книге учёта доходов и расходов | Не ведётся | В книге учёта доходов и расходов | ИП ведут в книге учёта доходов и расходов, организации — на основе данных бухучёта |

| Налоговая отчётность | |||

| Декларация по итогам года | Декларация не представляется | Декларация не представляется | Декларация по итогам года |

| Налоговая ставка | |||

| На объекте «доходы» — 0–6 %, на объекте «доходы минус расходы» — 0–15 % | От 0 до 6 % | 6 % | |

| Уплата налога | |||

| Авансовые платежи уплачиваются ежеквартально, налог — не позднее срока подачи декларации | Налог уплачивается ежемесячно до 25-го числа следующего месяца | Авансовый платеж по налогу за январь — июнь не позднее 25 июля, налог уплачивается не позднее срока подачи декларации | |

Читайте также

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

УСН и ЕНВД: в чем разница

Автор: Нина Шевченко, бухгалтер-консультант Линии консультаций компании «ГЭНДАЛЬФ»

Материалы газеты «Прогрессивный бухгалтер», ноябрь 2018 г.

Применение специальных режимов налогообложения дает возможность бухгалтерам оптимизировать работу предприятия путем снижения налогового бремени. В частности, УСН и ЕНВД выбирают для того, чтобы упростить учет и сэкономить на уплате налогов в бюджет. Однако выгоднее применять спецрежимы предприятиям, не работающим с организациями, которые обязаны уплачивать НДС, иначе это может привести к потере клиентов, так как они не смогут получить вычет.

Особенности применения УСН

УСН в настоящее время довольно распространена в малом и среднем бизнесе. Это объясняется как небольшой налоговой нагрузкой, так и упрощением ведения учета (особенно это относится к ИП). При применении «упрощенки» налогоплательщик не уплачивает налог на прибыль, налог на имущество (в отношении тех объектов, по которым налоговая база не определяется как кадастровая стоимость), НДС (однако может стать налоговым агентом в ряде случаев согласно ст. 161 НК РФ) и вместо них платит лишь единый налог.

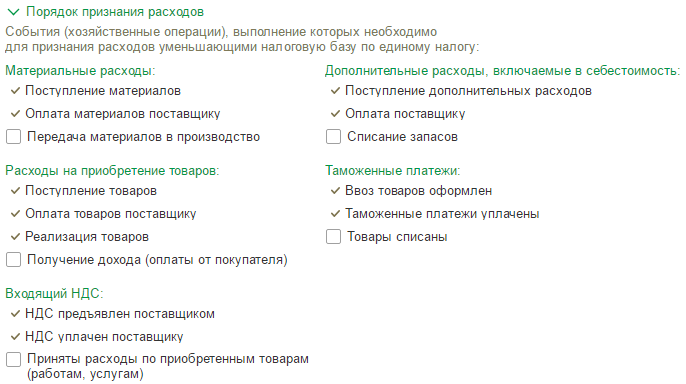

Также есть возможность выбрать применяемый объект налогообложения, и это позволит смягчить налоговые обязательства. Если расходы организации больше 60% от ее дохода, то наиболее подходящий для нее объект – «Доходы минус расходы». Однако перечень расходов, на которые уменьшается сумма полученного дохода, является закрытым. В программном продукте «1С:Бухгалтерия предприятия 8», ред. 3.0, есть возможность вы брать определенные условия для признания расходов.

Если же уровень расходов организации не достигает отметки в 60%, то рациональнее будет выбрать объект «Доходы». Однако и в применении этого объекта есть свои преимущества: сумма налога (авансового платежа) может быть уменьшена на сумму уплаченных страховых взносов (для ИП без работников – в полном размере, для остальных – не более чем на 50%).

Также существуют свои особенности по применению этого спецрежима, например, доходы и расходы организации будут учитываться по кассовому методу, а расходы на ОС и НМА будут учитываться ежеквартально равными частями в течение года.

Однако право применять УСН есть не у каждой организации, юрлицу или ИП необходимо соответствовать определенным требованиям. Если доходы компании за 9 месяцев не превышают 112,5 млн руб., то она вправе перейти на УСН. К тому же, необходимо, чтобы соблюдался лимит по остаточной стоимости основных средств на конец 2018 г. (150 млн руб.) и численности персонала (100 человек).

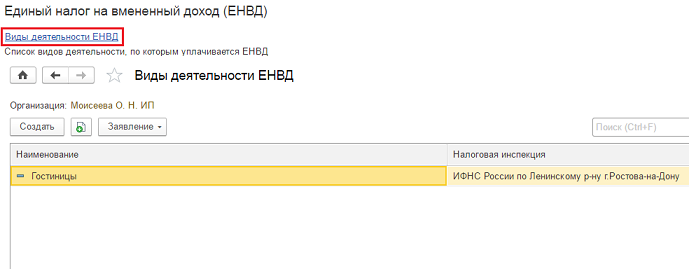

Основные аспекты ЕНВД

Сумма ЕНВД рассчитывается исходя из вмененного дохода (для каждого вида деятельности он свой) и никак не зависит от того, какую прибыль получает организация. Налог будет уплачиваться организацией, даже если прибыль равна нулю, так как сумма налога исчисляется, опираясь на потенциальный доход организации по определенному виду деятельности.

Организации, применяющие ЕНВД так же, как и при УСН, освобождаются от налога на прибыль, НДС и налога на имущества. Однако это освобождение относится только к доходам от видов деятельности на ЕНВД, если налогоплательщик занимается и другими видами деятельности, то доход от них облагается налогом по другим системам.

К примеру, компания работает с оптовой (ОСНО) и розничной (ЕНВД) торговлей. Продавец реализует товар в рознице, а менеджер работает с оптом. Кроме того, в организации работают грузчик, руководитель и главбух, которые заняты в обоих видах деятельности.

Зарплата продавца и менеджера относится на конкретные виды деятельности, а в случае с грузчиком, руководителем и главбухом – расходы распределяются, т.к. их нельзя отнести на определенную деятельность.

Компания вправе сама выбирать метод распределения расходов, но она должна установить его в учетной политике.

Компании на ОСНО обязаны уплачивать НДС в бюджет, а при применении ЕНВД НДС не уплачивают (кроме операций по импорту), следственно и на вычет «входного» НДС они не претендуют. Поэтому те, кто совмещают ОСНО и ЕНВД, должны вести раздельный учет НДС.

Также одно из основных отличий ЕНВД от УСН состоит в том, что на «упрощенку» предприятие переходит полностью, а на «вмененку» может как перейти целиком по всем видам деятельности (в случае, если все они установлены для ЕНВД), так и работать частично.

Что нас ждет в 2019 г.

Для налогоплательщиков, которые с нового года хотят применять спецрежимы, особенно важно ознакомиться с изменениями. В 2019 г. Правительство РФ планирует ввести ряд изменений в российское налоговое законодательство:

в документе «Основные направления бюджетной, налоговой и таможенно-тарифной политики на 2019 год и на плановый период 2020 и 2021 гг.» (утв. Минфином РФ) от 12.10.2018 указано, что для предпринимателей на УСН, которые используют онлайн-кассы и применяют объект налогообложения «доходы» будет отменена обязанность предоставления налоговой декларации. Поскольку инспекция может отслеживать все операции по поступлению в кассу или на расчетный счет, они сами будут определять сумму налога к уплате, следовательно, отсутствует необходимость в заполнении и сдаче отчетности самими налогоплательщиками;

согласно законопроекту № 497452-7 компании будут обязаны отправлять бухгалтерскую отчетность только в ИФНС в электронном варианте – больше не придется отправлять отчетность в Росстат;

согласно проекту Минэкономразвития России «Об изменениях коэффицентов-дефляторов на 2019 год» новое значение для исчисления ЕНВД составит 1,915. Следовательно, с 2019 г. сумма ЕНВД к уплате повысится на 2,5%.

Что выгоднее: УСН или ЕНВД

Что же выбрать: УСН или ЕНВД? Дать на этот вопрос точный ответ невозможно. У всех организаций и ИП могут быть разные уровни доходов и расходов и, как следствие, разная прибыль. Необходимо рассмотреть обе системы с точки зрения удобства. Исходя из всего вышесказанного, можно сделать вывод, что ЕНВД – наиболее простой режим. Учитывать доходы и расходы не требуется, но в то же время оптимизировать сумму налога, как в УСН, практически невозможно. Однако, применяя «упрощенку» придется вести КУДиР.

Применять ЕНВД выгоднее, когда бизнес приносит гораздо больший доход по сравнению с установленным вмененным, тогда организация платила бы сумму налогов куда меньше, чем при применении УСН.

Если реальный доход организации равен или меньше вмененного, тогда более уместно будет применение УСН. Важно определиться – какой объект налогообложения подходит именно вашей фирме.

Что лучше — упрощенка или вмененка (УСН или ЕНВД)?

Что это такое — упрощенная система налогообложения

Упрощенная система налогообложения (иначе УСН, УСНО или упрощенка) — налоговый режим, позволяющий снизить налоговую нагрузку и упростить учетные операции, который при определенных ограничениях (величина дохода, численность, стоимость основных средств, отсутствие филиалов) могут использовать небольшие фирмы и ИП. При упрощенке возможны на выбор два объекта налогообложения: «доходы» или «доходы минус расходы». Обязательным регистром учета для упрощенки является книга доходов и расходов.

Чем отличается вмененка от других систем налогообложения

ЕНВД — налоговый режим, при котором объект налогообложения (вид деятельности) и величина налога по нему заранее определены и не зависят от полученного в дальнейшем дохода. Он также может применяться небольшими фирмами и ИП при определенных ограничениях (вид деятельности, численность, предел физического показателя).

ВАЖНО! Режим ЕНВД существует до 2021 года, а потом будет отменен. А в некоторых случаях его нельзя применять уже в 2020 году. Подробнее об этом мы рассказали здесь.

Общее в ЕНВД и УСН

Сходство двух режимов (вмененки и упрощенки) определяется следующим:

О том, каковы эти ограничения для УСН, читайте в статье «Порядок применения упрощенной системы налогообложения».

Разница и отличие УСН от ЕНВД

Отличие вмененки от упрощенки состоит в следующем:

1. При ЕНВД налог является фиксированной величиной. База для расчета налога зависит от базовой доходности вида деятельности (п. 3 ст. 346.29 НК РФ), объема физического показателя, к которому относится базовая доходность, величины коэффициента-дефлятора, меняющегося ежегодно, и понижающего коэффициента, который может быть введен в регионах. Общеустановленная ставка налога составляет 15%, но может снижаться регионом.

Налог, рассчитываемый при УСН, — величина переменная и определяется двумя путями, в зависимости от выбранного фирмой объекта налогообложения. При объекте «доходы» базой являются доходы, фактически поступившие в организацию за период. К ним применяется ставка 6%. Для объекта «доходы минус расходы» база определяется как разница между фактически полученными доходами и оплаченными расходами. Ставка здесь составляет 15%. В регионах ставка УСН для обоих объектов может быть снижена.

2. При ЕНВД налог надо платить вне зависимости от того, прибылью или убытком завершилась работа за период.

При УСН «доходы» налог платится с полученной выручки. Если ее нет, нет и налога. При УСН «доходы минус расходы» налог платится всегда, при этом он не должен быть менее 1% от полученной выручки, и в этом минимальном размере уплачивается даже при убытке.

3. При ЕНВД и УСН «доходы» в расчете базы налога произведенные расходы не учитываются.

Упрощенка с объектом налогобложения «доходы минус расходы» предполагает, что база налога уменьшается на определенные расходы в порядке, установленном ст. 346.16 и 346.17 НК РФ. При этом убыток, полученный при применении УСН «доходы минус расходы», может быть учтен в последующих периодах.

4. Рассчитанная сумма налога для ЕНВД и УСН «доходы» (в том числе по авансам) может быть уменьшена на величину до 50% за счет фактически оплаченных в отчетном периоде страховых взносов и некоторых других платежей, осуществленных работодателем. При этом ИП, работающие в одиночестве, могут уменьшить налог на всю сумму оплаченных за себя страховых взносов.

При УСН «доходы минус расходы» аналогичные платежи (в т. ч. страховые взносы) учитываются в расходах, т. е. также уменьшают сумму начисленного налога, но в ином порядке.

О том, как учесть страховые взносы при расчете налога УСН или ЕНВД, читайте в материалах:

5. Налоговый период по ЕНВД — квартал. Декларация сдается в ИФНС до 20 числа месяца, следующего за отчетным кварталом. Налог платится в фактически начисленной сумме.

По УСН налоговым периодом является год. Декларация представляется в ИФНС один раз до 31 марта (фирмы) или 30 апреля (ИП) года, следующего за отчетным. Поквартально нарастающим итогом рассчитываются и уплачиваются суммы авансовых платежей.

6. Начать применять ЕНВД или отказаться от него можно в любом месяце года.

Упрощенка должна применяться в течение всего календарного года. Исключение составляют ситуации, когда налогоплательщик создан, перестал существовать или утратил право на УСН в течение года.

ЕНВД и УСН можно совмещать. Как это сделать, в деталях разъяснили эксперты КонсультантПлюс. Получите пробный доступ к системе и бесплатно переходите в Готовое решение.

Об особенностях постановки на учет плательщика ЕНВД и снятия его с учета читайте в статьях:

Плюсы и минусы упрощенки и ЕНВД

Об особенностях раздельного учета при ЕНВД читайте в статье «Особенности совмещения режимов ЕНВД и УСН одновременно».

О вариантах систем налогообложения, на которые можно уйти с УСН, читайте здесь.

Когда выгоднее применять ЕНВД

Фиксированный платеж, который должен быть уплачен в любом случае, выгоднее платить, когда бизнес, укладывающийся в рамки ЕНВД, приносит большой доход. При этом регулярному тщательному анализу должны подвергаться показатели, от которых зависит рассчитываемый налог, с целью его снижения.

О возможных вариантах анализа данных по ЕНВД читайте в материале «Как рассчитать ЕНВД за год – пример».

Упрощенка: преимущества

Чем выгодно отличается УСН от ЕНВД?

Поскольку величина налога, уплачиваемого при УСН, зависит либо от доходов, либо от доходов за вычетом расходов, то она изменяется и может быть оптимизирована. При этом сравнение налога, рассчитанного для двух разных объектов, показывает, что УСН «доходы минус расходы» при расходах, составляющих более 60% от дохода, выгоднее, чем УСН «доходы».

Следует помнить об обоснованности учитываемых в расчете базы расходов и необходимости их документального подтверждения, иначе при проверке налог может быть доначислен вместе с пенями и штрафом.

Подробнее о выборе и смене объекта налогообложения при УСН можно узнать в материалах:

Что лучше — УСН или ЕНВД

Правильнее спросить: что выгоднее — ЕНВД или УСН? Выгода применения одного из рассматриваемых режимов, вмененки или упрощенки, для ООО или ИП может быть оценена только самим налогоплательщиком при сравнении конкретных показателей его деятельности для каждого из 2 режимов.

ЕНВД очевидно выгоден для видов деятельности, приносящих высокий доход, в котором доля уплачиваемого налога невелика.

Если доход неустойчив и возможно полное его отсутствие в ряде периодов, то выгоднее применять УСН «доходы».

Если расход имеется всегда, то есть смысл применять систему УСН «доходы минус расходы», позволяющую свести налог к минимуму. При этом интересным может оказаться вариант перехода на ОСНО, которая не обязывает платить налог на прибыль при наличии убытков.

О том, как поступить с НДС при смене УСН на ОСНО, читайте в материале «НДС при переходе с УСН на ОСНО: порядок налогообложения».

Итоги

УСН и ЕНВД – системы, характеризующиеся как рядом сходных черт, так и наличием существенных различий. Именно различия в конечном счете определяют преимущества и недостатки каждого из этих режимов. Однако выбор его все-таки зависит от самого налогоплательщика, учитывающего все особенности своей хоздеятельности и ее перспективы, а также имеющего возможность предметно на конкретных цифрах сравнить результат выбора того или иного варианта.