Ускоренный букбилдинг акций что это

✏️ Букбилдинг и Софт-книга. Способы первичного размещения облигаций.

Букбилдинг(«взрослая книга») — один из способов размещения облигаций, при котором происходит формирование книги заявок инвесторов для максимально эффективного определения цены. Сегодня это самый популярный в мире формат размещения ценных бумаг. Организатор выпуска открывает книгу заявок на приобретение облигаций на определенный срок (как правило, несколько часов, если речь идет про хорошо знакомого рынку заемщика).

Бывает, что объем заявок на участие в выпуске от инвесторов в несколько раз превышает планируемый объем заимствований. В таких случаях организатор может снизить первоначально объявленный диапазон доходности, в результате эмитент получает возможность занять деньги дешевле, чем предполагалось ранее. Иначе говоря, если спрос на долг эмитента большой, то эмитент снижает предлагаемую ставку до тех пор, пока не выровняется объём размещения с желающими купить, под УЖЕ сниженную ставку. Похоже на аукцион. Также при подаче заявки через брокера, объём средств в размере заявки должен обязательно быть на счету, и он блокируется до момента размещения. Обычно деньги «замораживаются» на 3-7 дней. При этом плата за маржинальное обеспечение(«плечо») НЕ взимается брокером, до момента зачисления облигаций на брокерский счёт.

Софт-книга — Применяется только в секторе ВДО(высокодоходные облигации). Многие крупные брокеры не предоставляют доступ к размещениям ВДО, поэтому чтобы собрать список желающих купить облигации, организаторы используют формат сбора заявок «на доверии». Суть его в том, что Вы подаёте заявку на почту организатора с указанием желаемого количества бумаг и своих координат, при этом деньги на счёте не блокируется. В день размещения Вы голосом, через брокера по спец.алгоритму(скрипт), выставляете заявку на покупку. В этот же день облигации зачисляются Вам на счёт.

Понятно, что при таком способе размещения, Вы можете прислать заявку, но не купить впоследствии. Однако сектор ВДО небольшой, в какой-то степени клубный, небольшое количество организаторов позволяет вести «чёрный список» клиентов, которые не выполнили своих обязательств. В следующий раз им будет отказано в участии.

Много интересного для новичков на моём авторском канале «Биржевой Архитектор». Заходите, буду рад! 😃

Проведение

IPO

«Кульминационной фазой маркетинга является букбилдинг, или построение книги заявок (внебиржевое или биржевое). По окончании букбилдинга эмитент/продающий акционер совместно с инвестиционными банками предлагают цену размещения, а инвесторы начинают торговать акциями»

Раздел 2. Построение книги заявок и динамика котировок после IPO

Глава 1. Построение внебиржевой книги заявок

Построение книги заявок ( букбилдинг ) осуществляется банками-организаторами IPO ( букраннерами ) и, как правило, происходит параллельно с роудшоу менеджмента, т.е. примерно в течение двух недель. Существует и альтернативный подход, при котором букбилдинг начинается через несколько дней после начала роудшоу с целью учесть отзывы инвесторов, собранные после первых встреч с менеджментом, при установлении ценового диапазона. На основе данного ценового диапазона, который указывается в пресс-релизе, публикуемом одновременно с запуском роудшоу, инвесторы приглашаются к подаче заявок на участие в IPO.

До закрытия книги заявок инвестор имеет право изменять параметры своей заявки. Фактически инвестор может отказаться от участия в любой момент и считается обязанными исполнить заявку лишь после подтверждения получения аллокации в день объявления цены размещения. В случае успешного размещения спрос от качественных инвесторов, зафиксированный в книге заявок, не меньше, а часто и значительно выше запланированного объема размещения. Соотвественно, аллокации отдельных инвесторов будут меньше величины поданных ими заявок.

Примерный вид книги заявок

| Инвесторы | Заявка | Фактор | Лимит (руб) | Спрос по цене (руб) | |||

|---|---|---|---|---|---|---|---|

| 100 | 110 | 120 | 130 | ||||

| Инвестор 1 | 500,000 | руб | 110 | 500,000 | 500,000 | 0 | 0 |

| Инвестор 2 | 1,100,000 | руб | 130 | 1,100,000 | 1,100,000 | 1,100,000 | 1,100,000 |

| Инвестор 3 | 30,000 | акции | 120 | 3,000,000 | 3,300,000 | 3,600,000 | 0 |

| Инвестор 4 | 20,000 или 10,000 | акции | 110, 120 | 2,000,000 | 2,200,000 | 1,200,000 | 0 |

| Инвестор 5 | 900,000 | руб | Без лимита | 900,000 | 900,000 | 900,000 | 900,000 |

| Инвестор 6 | 30,000 | акции | Без лимита | 3,000,000 | 3,300,000 | 3,600,000 | 3,900,000 |

| . | |||||||

В момент заполнения книги заявок на 100% букраннеры, как правило, дают соответствующее сообщение в рынок. Сообщение может быть дано и раньше, если период букбилдинга подходит к концу, – с целью информирования инвесторов о том, что книга заявок близка к заполнению, и побуждению к подаче заявок.

В некоторых случаях в процессе букбилдинга ценовой диапазон может быть сужен, чтобы предоставить инвесторам более четкий ценовой ориентир и побудить их перейти от выжидательной позиции к активной подаче заявок. Решения об изменении ценового диапазона принимаются букраннерами с одобрения эмитента после анализа состояния книги заявок и величины спроса при разных уровнях цен в диапазоне.

По окончании роудшоу и букбилдинга на основе собранной книги заявок, а также с учетом превалирующих рыночных условий на текущий момент букраннеры дают эмитенту рекомендацию в отношении цены размещения. Основная цель – сбалансировать интересы продавца и покупателя, создав базу для позитивной динамики акции эмитента после IPO.

Позитивной динамике акций эмитента после IPO способствуют как установление цены размещения на разумном уровне, так и неполное удовлетворение заявок инвесторов. Последнее происходит в случаях существенной переподписки книги заявок. Здесь, однако, важно не пересечь минимальный приемлемый уровень аллокации с точки зрения отдельных инвесторов – это может привести к получению эффекта, обратного желаемому, а именно продажам со стороны инвесторов приобретенных пакетов акций эмитента, если их размер меньше, чем те, которыми данные инвесторы обычно активно управляют.

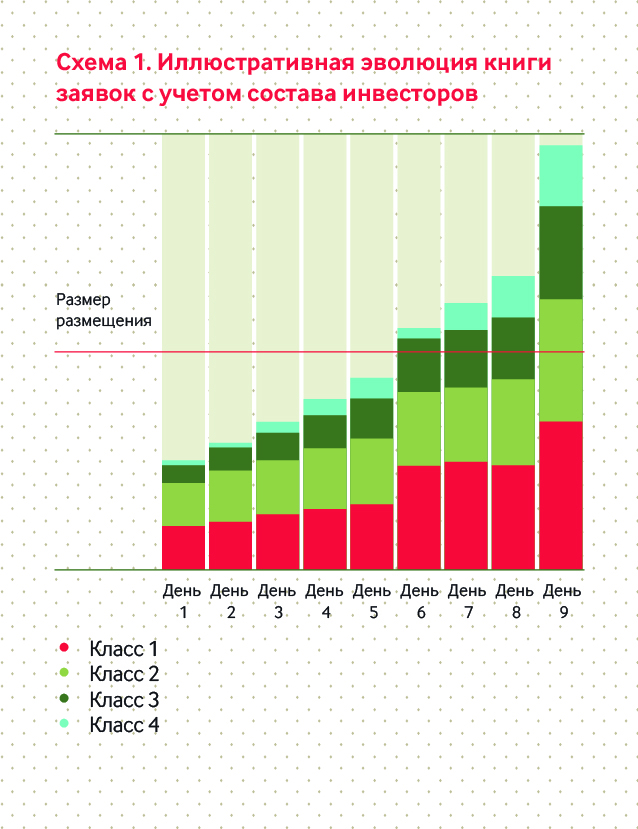

Также важным фактором, учитываемым для принятия решения об установлении цены размещения и аллокациях, является состав инвесторов, получающих акции компании при IPO – он будет напрямую влиять на динамику и объемы торгов бумагой после размещения.

Для облегчения процесса анализа книги заявок и аллокаций с технической точки зрения букраннеры распределяют инвесторов на категории, в зависимости от их оцениваемого качества:

В таблице ниже приведены крупнейшие институциональные инвесторы в акции/ДР российских компаний согласно публичной информации. Информация об участниках IPO является конфиденциальной. Тем не менее, данный список дает хорошее представление об инвесторах в российские акции, хотя следует заметить, что данные инвесторы приобретали ценные бумаги как в ходе IPO, так и на вторичном рынке.

Топ 30 крупнейших институциональных инвесторов в акции/ДР российских Компаний

| 1 | Aberdeen Asset Managers Ltd. |

| 2 | Alfred Berg Asset Management AB |

| 3 | APG Asset Management NV |

| 4 | Baring Asset Management Ltd.(UK) |

| 5 | BlackRock Fund Advisors |

| 6 | BlackRock Investment Management (UK) Ltd. |

| 7 | Brandes Investment Partners |

| 8 | Capital World Investors (U.S.) |

| 9 | Deutsche Asset & Wealth Management Investment GmbH |

| 10 | Dodge & Cox |

| 11 | East Capital AB |

| 12 | FIL Investment Services (U.K.), LTD |

| 13 | Fidelity Management & Research Company |

| 14 | Genesis Investment Management LLP |

| 15 | Grantham, Mayo, Van Otterloo Co. LLC |

| 16 | HSBC Global Asset Management (U.K.), LTD |

| 17 | JPMorgan Asset Management (UK) Ltd. |

| 18 | Lazard Asset Management LLC |

| 19 | Norges Bank Investment Management |

| 20 | OppenheimerFunds, Inc. |

| 21 | Открытие Управление Активами |

| 22 | Pictet Asset Management, LTD |

| 23 | Prosperity Capital Management (RF), LTD |

| 24 | Robeco Institutional Asset Management BV |

| 25 | Schroder Investment Management Ltd. |

| 26 | Swedbank Robur Fonder AB |

| 27 | T. Rowe Price International Ltd. |

| 28 | TIAA-CREF Investment Management, LLC |

| 29 | UBS AG (Asset Management Switzerland) |

| 30 | Van Eck Associates Corp. |

Источник: IPREO, июль 2017 (исключая пассивных инвесторов и специальных держателей) к таблице Топ 30 крупнейших институциональных инвесторов в акции/ДР российских Компаний.

Если говорить о географическом составе инвесторов, то он может существенно варьироваться в зависимости от отрасли и характера бизнеса эмитента, но зачастую распределение выглядит как на схеме 2.

Глава 2. Построение биржевой книги заявок

Параллельно с внебиржевым получением заявок напрямую от институциональных инвесторов через сейлз команды букраннеров существует возможность организации сбора заявок от инвесторов через инфраструктуру Московской Биржи. Данный инструмент получил название «биржевой транш» и применительно к IPO был впервые реализован Московской Биржей на собственном размещении в феврале 2013 г. Он обладает рядом особенностей по сравнению с внебиржевым предложением акций.

Вечером в последний день букбилдинга биржа передает компании и букраннерам информацию о количестве заявок и объеме собранного спроса после проверки обеспеченности полученных заявок. Таким образом синдикат получает информацию о величине общего спроса на IPO.

Глава 3. Динамика котировок после IPO и стабилизация

В результате недооценки акций на IPO для первого дня торгов характерно образование первоначальной доходности (положительной разницы между ценой закрытия в этот день и ценой IPO).

Помимо недооценки динамика котировок подвержена воздействию ряда других факторов:

A. Факторы, непосредственно связанные с размещением

B. Экономические, рыночные, регуляторные и прочие факторы

Для поддержки динамики котировок после размещения компании в международной практике используется механизм стабилизации. Инвесторы считают наличие данного механизма важной «подушкой безопасности» и ожидают его наличия в структуре IPO. Как правило, стабилизация представляет собой встроенный в структуру сделки опцион доразмещения (over-allotment option), или «greenshoe». Greenshoе позволяет синдикату букраннеров купить дополнительные акции (как правило, до 15% размера размещения) по цене IPO в течение до 30 дней после начала торгов бумагой. Данный опцион дает букраннерам возможность аллоцировать до 115% соответствующего объема в момент IPO, создавая существенную техническую короткую позицию для синдиката. Дополнительные аллоцируемые акции берутся синдикатом взаймы у эмитента или его акционера.

Если цена акции после IPO растет, выкуп акций с рынка не производится, и полный размер IPO будет большего базового на величину greenshoe (например, 115%). Короткая позиция синдиката может быть покрыта путем исполнения опциона колл (опциона на покупку акций), полученного букраннерами от компании или акционера(-ов). Синдикат перечисляет средства, полученные от продажи дополнительных акций, эмитенту или продающему акционеру(-ам).

В случаях, когда цена акции после IPO начинает показывать отрицательную динамику, стабилизационный менеджер (букраннер, ответственный за стабилизацию от имени синдиката) может совершать покупки акций на рынке по цене IPO или ниже (в зависимости от стабилизационной политики) в течение всего периода стабилизации до тех пор, пока величина greenshoe не будет исчерпана. Купленные акции позволят синдикату закрыть короткую позицию. В таком случае объем размещения составит от 100% (неисполнение опциона, акции в полном объеме опциона выкуплены с рынка) до менее 115% (частичное исполнение опциона).

Инвесторы не имеют существенных предпочтений в отношении источника акций для greenshoe. Это могут быть как первичные (т.е. дополнительно выпущенные), так и вторичные (существующие) акции. С точки зрения структурирования последний вариант более прост в исполнении. Кроме того, предпочтительно, чтобы необходимый эмитенту объем дополнительного капитала был учтен в рамках базовой части размещения, а не опциональной.

Существуют и альтернативные greenshoe, менее распространенные механизмы стабилизации – например, brownshoe. Brownshoe структурирован вокруг пут-опциона: стабилизационному менеджеру предоставляется опцион на продажу бумаг, выкупленных с рынка, на дочернюю компанию или компанию специального назначения.

В российской практике стабилизация также является общепринятой для рыночных размещений и используется эмитентами при размещениях как на зарубежных площадках, так и на Московской Бирже.

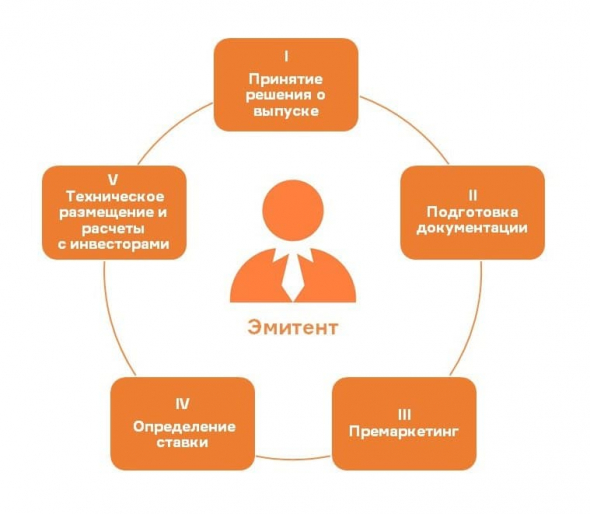

В практике торгов на фондовом рынке участие в первичном размещении ценных бумаг (акций или облигацией) считается удачным вложением, способным принести солидный доход инвестору. Однако спонтанным образом получить часть пакета активов не получится. Эмитент до начала изучает спрос на бумаги и определяет цену размещения или доходность. Производится такой анализ на данных, собранных в процессе букбилдинга.

Что такое букбилдинг?

Букбилдингом (от англ. bookbuilding – создание книги) в общем случае называют процесс, предшествующий размещению ценных бумаг на биржевых площадках фондового рынка, направленный на регистрацию и анализ спроса инвесторов. Во время букбилдинга формируется и заполняется книга заявок. На основании которой определяется начальная цена размещения для акций или доходность (для облигаций) и аллокации – распределение пакетов между инвесторами.

К сведению! Букбилдинг акций и облигаций из-за особенностей ценных бумаг несколько различаются.

Букбилдинг при IPO

В процессе IPO букбилдинг проводит назначенный эмитентом участник – букраннер. Как правило, эта роль отводится крупному банку. Чаще всего прием и регистрация заявок на покупку активов стартует одновременно с рекламной кампанией (роад-шоу) и носит внебиржевой характер. Последнее означает, что инвесторы подают заявки не через рыночные площадки, а напрямую букраннеру, получат они акции также до старта биржевых торгов.

Букраннер выясняет в компании-эмитенте объем выпуска бумаг и желаемый ценовой диапазон и рассылает инвесторам предложения принять участие в букбилдинге.

Участники, в свою очередь, отправляют заявки, в которых указывают:

На заметку! В заявке возможна и точная детализация, например желаемое распределение общей суммы на несколько пакетов с допустимым уровнем цен для каждого или роспись по конкретным видам ценных бумаг.

Запросы инвесторов заносятся в книгу заявок, букраннер информирует о ее заполнении эмитента. Последний на основе анализа заявок может предпринимать некоторые корректировки, например сужать диапазон цен актива.

Внимание! Подача инвестором заявки не является прямым обязательством покупки бумаг. В любой момент во время букбилдинга он может ее скорректировать или отозвать. Обязательства наступают только в момент объявления цены размещения после подтверждения того, что заявка принята к исполнению, и указания аллокации.

Как правило, при IPO перспективных компаний объем заявок в книге превышает эмиссию. Поэтому по результатам анализа книги принимается решение об окончательной цене выпуска и доле (аллокации) каждого инвестора в пакете. Последние распределяются пропорционально поданным заявкам, но с учетом категории покупателя.

Их разделяют на 4 категории (Tier1 – Tier4) с учетом:

Внимание! Анализ этого списка показывает, что у мелкого частного инвестора практически нет шансов принять участие в букбилдинге. Появятся они только в случае, если компания объявит о выделении на этом этапе биржевого транша.

Биржевой транш в букбилдинге

При размещении с биржевым траншем:

Если сумма заявок меньше или равна размеру биржевого транша, они удовлетворяются в полном объеме. В противном случае бумаги распределяются пропорционально автоматически или по другому алгоритму вручную.

Букбилдинг облигаций

Процесс букбилдинга при размещении облигаций во многом схож с процедурой для акций, но имеет некоторые особенности:

Как может частный инвестор принять участие в букбилдинге и нужно ли ему это?

Участие в букбилдинге на IPO компаний, как правило, дает инвестору шансы на получение значительной прибыли. Причина тому – определение цены размещения, максимально учитывающей интересы как эмитента, так и покупателя. В результате на старте торгов, как правило, уже в первые часы акции перспективных компаний показывают солидный рост.

Поучаствовать в букбилдинге в этом случае можно только, если компания объявляет о биржевом транше. Для этого нужно:

Участие в букбилдинге облигаций отнюдь не является настолько же выгодным. Как правило, эмитент хорошо осведомлен о текущей ситуации и не предлагает уровень доходности, намного отличающийся от рыночного. Более того, смысл стать участником процесса появляется только в случае приобретения бумаг на значительную сумму (когда покупка на биржевых торгах может существенно изменить текущую цену актива).

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

✏️ Букбилдинг и Софт-книга. Способы первичного размещения облигаций

Букбилдинг(«взрослая книга») — один из способов размещения облигаций, при котором происходит формирование книги заявок инвесторов для максимально эффективного определения цены. Сегодня это самый популярный в мире формат размещения ценных бумаг. Организатор выпуска открывает книгу заявок на приобретение облигаций на определенный срок (как правило, несколько часов, если речь идет про хорошо знакомого рынку заемщика).

Бывает, что объем заявок на участие в выпуске от инвесторов в несколько раз превышает планируемый объем заимствований. В таких случаях организатор может снизить первоначально объявленный диапазон доходности, в результате эмитент получает возможность занять деньги дешевле, чем предполагалось ранее. Иначе говоря, если спрос на долг эмитента большой, то эмитент снижает предлагаемую ставку до тех пор, пока не выровняется объём размещения с желающими купить, под УЖЕ сниженную ставку. Похоже на аукцион. Также при подаче заявки через брокера, объём средств в размере заявки должен обязательно быть на счету, и он блокируется до момента размещения. Обычно деньги «замораживаются» на 3-7 дней.

Софт-книга — Применяется только в секторе ВДО(высокодоходные облигации). Многие крупные брокеры не предоставляют доступ к размещениям ВДО, поэтому чтобы собрать список желающих купить облигации, организаторы используют формат сбора заявок «на доверии». Суть его в том, что Вы подаёте заявку на почту организатора с указанием желаемого количества бумаг и своих координат, при этом деньги на счёте не блокируется. В день размещения Вы голосом, через брокера по спец.алгоритму(скрипт), выставляете заявку на покупку. В этот же день облигации зачисляются Вам на счёт.

Понятно, что при таком способе размещения, Вы можете прислать заявку, но не купить впоследствии. Однако сектор ВДО небольшой, в какой-то степени клубный, небольшое количество организаторов позволяет вести «чёрный список» клиентов, которые не выполнили своих обязательств. В следующий раз им будет отказано в участии.

Всегда рад Вам на моём авторском Телеграмм-канале «Биржевой Архитектор». Заходите, будет интересно!

В практике торгов на фондовом рынке участие в первичном размещении ценных бумаг (акций или облигацией) считается удачным вложением, способным принести солидный доход инвестору. Однако спонтанным образом получить часть пакета активов не получится. Эмитент до начала изучает спрос на бумаги и определяет цену размещения или доходность. Производится такой анализ на данных, собранных в процессе букбилдинга.

Что такое букбилдинг?

Букбилдингом (от англ. bookbuilding – создание книги) в общем случае называют процесс, предшествующий размещению ценных бумаг на биржевых площадках фондового рынка, направленный на регистрацию и анализ спроса инвесторов. Во время букбилдинга формируется и заполняется книга заявок. На основании которой определяется начальная цена размещения для акций или доходность (для облигаций) и аллокации – распределение пакетов между инвесторами.

К сведению! Букбилдинг акций и облигаций из-за особенностей ценных бумаг несколько различаются.

Букбилдинг при IPO

В процессе IPO букбилдинг проводит назначенный эмитентом участник – букраннер. Как правило, эта роль отводится крупному банку. Чаще всего прием и регистрация заявок на покупку активов стартует одновременно с рекламной кампанией (роад-шоу) и носит внебиржевой характер. Последнее означает, что инвесторы подают заявки не через рыночные площадки, а напрямую букраннеру, получат они акции также до старта биржевых торгов.

Букраннер выясняет в компании-эмитенте объем выпуска бумаг и желаемый ценовой диапазон и рассылает инвесторам предложения принять участие в букбилдинге.

Участники, в свою очередь, отправляют заявки, в которых указывают:

На заметку! В заявке возможна и точная детализация, например желаемое распределение общей суммы на несколько пакетов с допустимым уровнем цен для каждого или роспись по конкретным видам ценных бумаг.

Запросы инвесторов заносятся в книгу заявок, букраннер информирует о ее заполнении эмитента. Последний на основе анализа заявок может предпринимать некоторые корректировки, например сужать диапазон цен актива.

Внимание! Подача инвестором заявки не является прямым обязательством покупки бумаг. В любой момент во время букбилдинга он может ее скорректировать или отозвать. Обязательства наступают только в момент объявления цены размещения после подтверждения того, что заявка принята к исполнению, и указания аллокации.

Как правило, при IPO перспективных компаний объем заявок в книге превышает эмиссию. Поэтому по результатам анализа книги принимается решение об окончательной цене выпуска и доле (аллокации) каждого инвестора в пакете. Последние распределяются пропорционально поданным заявкам, но с учетом категории покупателя.

Их разделяют на 4 категории (Tier1 – Tier4) с учетом:

Внимание! Анализ этого списка показывает, что у мелкого частного инвестора практически нет шансов принять участие в букбилдинге. Появятся они только в случае, если компания объявит о выделении на этом этапе биржевого транша.

Биржевой транш в букбилдинге

При размещении с биржевым траншем:

Если сумма заявок меньше или равна размеру биржевого транша, они удовлетворяются в полном объеме. В противном случае бумаги распределяются пропорционально автоматически или по другому алгоритму вручную.

Букбилдинг облигаций

Процесс букбилдинга при размещении облигаций во многом схож с процедурой для акций, но имеет некоторые особенности:

Как может частный инвестор принять участие в букбилдинге и нужно ли ему это?

Участие в букбилдинге на IPO компаний, как правило, дает инвестору шансы на получение значительной прибыли. Причина тому – определение цены размещения, максимально учитывающей интересы как эмитента, так и покупателя. В результате на старте торгов, как правило, уже в первые часы акции перспективных компаний показывают солидный рост.

Поучаствовать в букбилдинге в этом случае можно только, если компания объявляет о биржевом транше. Для этого нужно:

Участие в букбилдинге облигаций отнюдь не является настолько же выгодным. Как правило, эмитент хорошо осведомлен о текущей ситуации и не предлагает уровень доходности, намного отличающийся от рыночного. Более того, смысл стать участником процесса появляется только в случае приобретения бумаг на значительную сумму (когда покупка на биржевых торгах может существенно изменить текущую цену актива).

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.