Упд и акт в чем разница

Может ли УПД заменить акт выполненных работ или нет: случаи, когда возможно использовать данный документ

Использование универсального передаточного бланка помогает существенно упростить систему документооборота внутри любой организации. Подобная официальная бумага содержит в себе все необходимые данные для счет-фактур и первички. Использование этого бланка допускается вместо акта выполненных работ, но с учетом некоторых нюансов, которые нужно разобрать отдельно.

Что такое Универсальный передаточный документ (УПД)

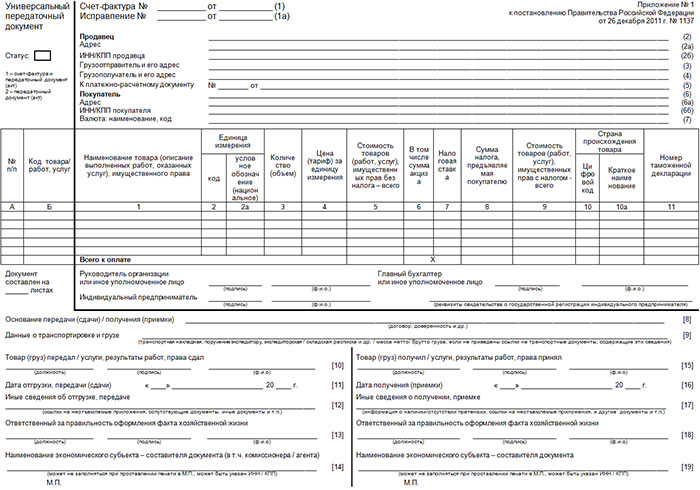

Универсальный передаточный документ был разработан ФСН. Он представляет собой некий гибрид счета-фактуры и учетной первичной формы. По идее его использование должно помочь сократить оборот документов внутри организаций при оформлении сделок по различным операциям. Это объясняется тем, что такая бумага сочетает в себе формы налогового учета и бухучета, что позволяет ей заменять сразу оба документа.

Может ли УПД заменять акт выполненных работ или нет

Сформированный налоговыми органами формуляр, имеющий все обязательные признаки как первичных, так и расчетных документов может использоваться в качестве замены протокола о выполненных работах в том числе и с соответствующим счетом-фактурой.

Как оформить УПД вместо акта выполненных работ

Процесс оформления этого документа может предполагать как использование рекомендованного формата, так и добавление в бланк отдельных необходимых для проведения определенных сделок строк. При этом не допускается удаление обязательны граф по Приложению 4 к Письму. Указывая информацию в графе «Статус», следует придерживаться такого порядка:

В основном разделе УПД вписываются строчки из счет-фактуры. Формат такого бланка был утвержден Постановлением № 1137 от 26 декабря 2011 года. В эту часть документа лицо, выступающее в роли налогоплательщика, не имеет права вносить какие-либо изменения.

В дополнительном разделе в обязательном порядке указываются реквизиты, которые предусмотрены ФЗ № 402 для первички. В этот раздел при необходимости допускается добавление дополнительных строк исходя из специфических особенностей хозяйственной деятельности коммерческой структуры.

Когда можно использовать УПД вместо акта выполненных работ

Существует две ситуации, когда допускается использование организацией бланков УПД вместо АВР:

Первый случай предполагает заполнение единого передаточного протокола, заменяющего собой как счет-фактуру, так и АВР. Он должен заполняться с учетом рекомендаций, указанных в письме ФСН, где был утвержден формат этой официальной бумаги.

Применяемый в подобном виде УПД приобретает статус «1», проставляющийся в отдельном свободном поле. Ввиду того, что такой формуляр может совмещать в себе АФР и СФ, потребуется заполнить все строки, требующиеся для того, чтоб эта бумага была признана одновременно первичным и расчетным документом.

Второй вариант предполагает замену только АВР с отдельным формированием СФ. В этом случае УПД применяется только в роли первичной документации, поэтому ему присваивается статус «2», который также потребуется указать в соответствующем поле.

Является ли УПД актом выполненных работ: юридическое обоснование (правомерность)

Для обеспечения правомерности применения этого акта вместо АВР важно внести соответствующий бланк в график документооборота коммерческой организации. Для этого руководителем организации утверждается ее учетная политика.

Также потребуется согласовать документооборот с компаниями, выступающими в качестве контрагентов организации. Информация об использовании таких протоколов указывается в договорах, заключаемым с партнерами компании.

В каких случаях оформлять УПД, а в каких —

Один УПД — универсальный передаточный документ — заменяет собой два документа.

Сергей Скрябин

УПД можно применять вместо накладной либо акта и счета-фактуры. Кто и когда может применять УПД, как его заполнять и можно ли применять одновременно два документа, например счет-фактуру и УПД, читайте в статье.

Что такое УПД

УПД — это универсальный передаточный документ. Компания или ИП могут использовать его для того, чтобы упростить свой документооборот.

Если предмет сделки — прослеживаемый товар и продавец на спецрежиме, он обязан выставлять электронный УПД. В остальных случаях УПД применяют по желанию.

Продавцы на общем режиме используют УПД вместо счета-фактуры и товарной накладной (форма ТОРГ-12) или акта.

Продавцы на спецрежимах используют УПД только как накладную или акт, так как счет-фактуру не выставляют.

УПД подтверждает налоговые расходы, а у покупателей на ОСН — еще и вычеты по НДС. УПД содержит все реквизиты первичного документа и счета-фактуры, а потому с ним не будет проблем при налоговой проверке.

Это значит, что при отгрузке товаров или выполнении работ, оказании услуг можно не оформлять счет-фактуру с товарной накладной или актом. Их можно объединить в один универсальный передаточный документ.

Есть исключение: УПД не сможет заменить транспортную накладную, поскольку для нее обязательно использовать форму, утвержденную правительством.

Кто может применять УПД

УПД могут применять любые компании и предприниматели без ограничений. Главное — согласовать с контрагентами использование УПД.

Для этого в договоре между продавцом и покупателем нужно прописать условие, что сделка оформляется УПД. Если в договоре указано, что продавец на ОСН выставляет счет-фактуру и накладную, оформлять УПД нельзя. То же самое, когда в договоре прописано, что продавец на спецрежиме оформляет накладную ТОРГ-12 или другой документ, но не УПД.

Чтобы начать использовать универсальный передаточный документ, компании или ИП нужно:

УПД подойдет тем компаниям, которые хотят сэкономить на учете и хранении первичных документов и упростить свой документооборот. Покупатель на основании УПД от поставщика может не только оприходовать товары, материалы или основные средства, но и предъявить сумму НДС к вычету, если работает на общем режиме.

Для каких операций можно использовать УПД

УПД подойдет не для всех продаж: сфера его применения ограничена. Разрешенные операции собраны в специальный перечень. Например, это может быть поставка товаров, услуг или работ, передача имущественных прав, передача результатов выполненных работ, выполнение услуг.

Если компания или ИП иногда оформляют УПД, это не значит, что они должны использовать этот документ по всем сделкам. Можно по своему усмотрению применять как универсальные документы, так и обычные счета-фактуры и товарные накладные. Все зависит от договоренностей с контрагентами.

Разные документы можно оформлять даже по одному договору. Например, если по одному договору поставки планируется несколько отгрузок. После первой поставки контрагент передумал использовать УПД, и стороны составят допсоглашение, по которому, начиная со второй поставки, будут оформлять накладные и счета-фактуры.

Форма и формат УПД

Оформлять универсальные документы можно на бумаге или электронно. При продаже прослеживаемых товаров УПД оформляют только в электронном виде.

На бумаге. Официально утвержденных форм УПД нет. Налоговая предлагает использовать рекомендованные ею формы универсальных документов. Эту форму применять необязательно — можно разработать собственную.

Электронно. Электронные форматы универсальных документов утверждены приказом ФНС.

Форма и формат — это не одно и то же. Форма — это то, как выглядит документ на бумаге и экране компьютера. А формат — это набор данных для составления в электронном виде.

Форму УПД можно разработать самостоятельно, главное, она должна содержать все реквизиты счета-фактуры и первичного документа. Формат УПД формализованный, то есть утвержден ФНС. Форматом заведуют учетные программы. Если УПД есть в программе, значит, формат у него подходящий.

Особенности заполнения УПД и статус документа

В УПД есть реквизит «Статус». От него зависит, в качестве какого документа применяется УПД.

Статус бывает двух видов: 1 или 2.

Статус 1. Он означает, что продавец на ОСН одновременно использует УПД и как первичный документ, например вместо накладной, и как счет-фактуру.

Если продавец освобожден от НДС по ст. 145 Налогового кодекса, он также ставит в УПД статус 1.

В таком УПД нужно заполнить все реквизиты. Если вы покупатель и вам нужен вычет НДС, критически важно, чтобы из документа четко читались стороны сделки, предмет и сумма сделки, а также ставка и сумма НДС.

УПД со статусом 1 продавец на ОСН должен зарегистрировать в книге продаж, а покупатель на общем режиме — в книге покупок. В журнале учета счетов-фактур его регистрируют только посредники и застройщики. Покупатель на спецрежиме — УСН или патенте — книгу покупок не ведет и потому нигде УПД не регистрирует.

Статус 2. Он означает, что УПД применяется только как первичный документ,: например как накладная. Продавцу на ОСН поступать так нерационально, потому что дополнительно к УПД придется составить отдельный счет-фактуру.

Если продавец работает на спецрежиме или отражает в УПД операции, которые не облагаются НДС, он тоже ставит в документе статус 2.

В УПД со статусом 2 на продажу непрослеживаемых товаров, а также работ или услуг нужно заполнять лишь те реквизиты, которые обязательны для накладной или акта. Это значит, что можно оставить пустыми:

Если же УПД со статусом 2 оформляется на прослеживаемый товар, в нем нужно заполнить все реквизиты.

Форма УПД содержит строки 14 и 19 «Наименование экономического субъекта». Их можно не заполнять, если на документе будет стоять печать продавца и покупателя. Печать должна содержать полное наименование организации.

УПД со статусом 2 не нужно нигде регистрировать — ни в книге покупок, ни в книге продаж, ни в журнале учета счетов-фактур.

Когда нельзя использовать УПД вместо счета-фактуры

УПД нельзя оформить в одном случае: он не подойдет при получении продавцом на ОСН частичной или полной предоплаты — аванса. В этом случае нужно выставлять покупателям обычные счета-фактуры. А продавцы на спецрежиме в принципе не обязаны выдавать покупателям отдельный документ на аванс.

Когда нельзя использовать УПД вместо накладной

Универсальный документ не может заменить накладную в четырех ситуациях.

По условиям договора, если стороны прописали в нем, что применяется товарная накладная или иной отгрузочный документ, кроме УПД. Например, указали, что накладная составляется по форме ТОРГ-12, или привели в приложении к договору совместно разработанный бланк. В этом случае поставщик обязан оформлять поставку документами, указанными в договоре.

При исправлении ранее выданных документов другой формы. Если ранее выдавали накладную ТОРГ-12, исправления нужно вносить в нее, оформить УПД не получится.

При оформлении корректировочного документа. Если нужно изменить стоимость или количество товара, нужно составить универсальный корректировочный документ — УКД. Это документ, который совмещает в себе корректировочный счет-фактуру и первичный документ об изменении стоимости или количества отгруженных товаров, выполненных работ, оказанных услуг. Но УКД не подходит, если первоначальную поставку оформляли комплектом ТОРГ-12 плюс счет-фактура.

При оформлении дубликатов документов иной формы. Если первичный документ утрачен или испорчен, может понадобиться дубликат. Его нужно составить по форме первоначального документа. Если требуется дубликат накладной ТОРГ-12, оформляют накладную.

Подписка на новое в

Подборки материалов о том, как вести бизнес в России: советы юристов и бухгалтеров, опыт владельцев бизнеса, разборы нового в законах, приглашения на вебинары с экспертами.

Сейчас читают

Как оплачиваются новогодние каникулы в 2022 году

Если в один из праздничных дней нужно вызвать сотрудника на работу, скорее всего, придется заплатить за этот день вдвое больше обычного. Но есть нюансы

Как заполнять форму 4-ФСС

Расчет 4-ФСС обязаны сдавать все работодатели, даже если они не начисляли выплаты сотрудникам и страховые взносы с них. Отчет подают раз в квартал

Как платить НДФЛ за сотрудников

НДФЛ — налог на доходы физических лиц, с ним сталкивается каждый работодатель. В статье — как правильно рассчитать НДФЛ, применить налоговые вычеты и отчитаться в налоговую

Будьте в курсе событий бизнеса

Получайте первыми приглашения на вебинары, анонсы курсов и подборки статей, которые помогут сделать бизнес сильнее

© 2006—2021, АО «Тинькофф Банк», Лицензия ЦБ РФ № 2673 — Команда проекта

Тинькофф Бизнес защищает персональные данные пользователей и обрабатывает Cookies только для персонализации сервисов. Запретить обработку Cookies можно в настройках Вашего браузера. Пожалуйста, ознакомьтесь с Условиями обработки персональных данных и Cookies.

Чтобы скачать чек-лист,

подпишитесь на рассылку о бизнесе

После подписки вам откроется страница для скачивания

Про акты, накладные и УПД для новичков

Чем отличается акт от накладной? По какой форме их составлять? В каком документе можно провести одновременно и товар, и услугу? Можно ли выдавать накладные физлицам? На все эти и другие вопросы про акт, накладную и УПД отвечает Эльба.

Акт и накладная — это документы, которые подтверждают, что вы выполнили то, что обещали по договору. В случае с услугами — оказали их. В случае с товарами — выдали покупателю. Эти документы еще называют закрывающими, потому что они как бы закрывают сделку.

Чем они отличаются друг от друга? Всё просто. Акт подтверждает факт оказания услуги, а накладная — факт отгрузки товара.

Например, вы отгрузили арахисовую пасту клиенту. В идеале в момент отгрузки клиент должен подписать накладную в двух экземплярах: один для вас, другой для себя. Этим действием он документально подтвердит, что принял ваш товар и что не имеет к нему никаких претензий.

С услугами схема такая же: акт подтверждает, что услуга или работа выполнена качественно, в полном объеме и претензий у заказчика нет. После его подписания клиент не может требовать от вас доработки. Ну а если что-то пошло не так, то ваш клиент вполне может не подписать акт. Или подписать, но прямо в нем перечислить обнаруженные недостатки, что в будущем может повлиять на стоимость.

Акт более простой документ, чем накладная, и всё дело в его форме.

Формы накладной и акта

У накладной, в отличие от акта, есть установленная форма, она называется ТОРГ-12. Можно, конечно, разработать и свою форму накладной, но для контрагентов она будет непривычной, поэтому лучше пользоваться ТОРГ-12. В ней много полей, аббревиатур и строчек, но Эльба, к примеру, по большей части всё это заполняет автоматически.

Выставляйте счета, акты, накладные, договоры и другие документы по шаблонам Эльбы

А вот у акта чёткой формы нет, есть лишь обязательные реквизиты и вы их можете организовать по-своему. В Эльбе, например, акт выглядит так:

Что делать, если одновременно с отгрузкой товара вы оказываете услуги?

Самое частый пример: вы отгружаете и доставляете товар. Нужно ли для этого оформлять и акт, и накладную?

По-хорошему, да. Потому что неправильно включать услугу в накладную или товар в акт. Но есть еще один интересный документ —универсальный передаточный документ (УПД). Изначально он предназначен для того, чтобы объединить акт/накладную со счетом-фактурой, но УПД можно выставить и без счета-фактуры, это не запрещено. И тогда от него остается симбиоз акта и накладной, то есть это как раз тот документ, по которому можно провести и товары, и услугу.

Нужно ли выдавать накладные физлицам?

Нет, не нужно, с функцией накладной отлично справляется кассовый чек. Если же физлицо по какой-то причине просит у вас накладную, вы можете пойти ему навстречу. Этим вы точно ничего не нарушите.

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Накладная или УПД

upd.jpg

Похожие публикации

Плательщики НДС применяют универсальный передаточный документ вместо товарной накладной с целью сокращения количества бухгалтерских бумаг и упрощения оформления хозяйственных операций. Использование УПД рекомендовано ФНС России (письмо ФНС РФ от 21.10.2013 № ММВ-20-3/96). Документ должен содержать все необходимые реквизиты «первички», установленные законом «О бухгалтерском учете». Форма документа утверждается руководителем организации и закрепляется в учетной политике.

Назначение УПД

Универсальный передаточный документ представляет собой счет-фактуру, объединенный с первичным документом. На его основании можно принимать НДС к вычету. УПД отвечает всем требованиям законодательства к первичной документации, поэтому покупатель имеет право признать расходы на его основании.

Кроме счета-фактуры УПД может заменить собой ряд передаточных документов:

Использовать универсальную форму могут все организации и индивидуальные предприниматели (даже те, которые не платят НДС). Нумерация УПД осуществляется в единой хронологии со счетами-фактурами.

Когда УПД заменяет накладную?

Заменить накладную УПД можно в следующих случаях:

Иногда возникают ситуации, когда по одному договору вперемешку оформлены УПД и накладные. Переживать по этому поводу не стоит, так как на учет НДС и расходов это никак не повлияет. Но во избежание хаоса в документообороте необходимо закрепит такой способ оформления отгрузок в учетной политике по НДС и в договорах с контрагентами. Тогда у представителей ФНС не будет оснований предъявлять претензии в отношении того, почему в рамках одного договора оформлены разные первичные документы.

Когда использовать УПД вместо накладной нельзя?

Что лучше – накладная или УПД?

Использование в организации универсальных передаточных документов имеет ряд преимуществ:

УПД очень удобен в использовании, так как при оформлении различных операций он заполняется по единому образцу. Ответственным лицам не придется думать над тем, как надо заполнять накладную по форме ТОРГ-12 или М-15. Образец заполнения УПД на услуги можно взять за основу.

Можно сделать выводы о том, что применение УПД более выгодно по сравнению с использованием обычных накладных. Необходимость УПД назревала давно, и за ним будущее. Но иногда все же возникают ситуации, когда без оформления счетов-фактур не обойтись.

Обязательные реквизиты

Обязательные реквизиты УПД совпадают с реквизитами первичных документов, перечисленными в п. 5-6 ст. 169 НК РФ и ч. 2 ст. 9 закона № 402-ФЗ. Наряду с реквизитами счета-фактуры, обязательными реквизитами УПД являются:

Предприниматели имеют право добавлять дополнительные реквизиты в УПД так же, как в счет-фактуру. Ранее специалисты ФНС заявляли о том, что дополнительные реквизиты надо приводить за пределами рамки, которая отделяет счет-фактуру от «первички», но сейчас налоговая не запрещает добавлять информацию внутри нее (основание – письмо ФНС от 17.08.2016 г. № СД-4-3/15094).

У лиц, ответственных за оформление документа, может возникнуть вопрос: обязательно ли заполнять код товара в УПД? Данную графу заполняют, если организация или ИП осуществляли отгрузку товаров в страны-члены ЕАЭС. При отсутствии необходимых сведений в графе ставится прочерк.

Как же заполнить код товара, работ, услуг в УПД? Код товара указывается в соответствии с внешнеэкономической Единой товарной номенклатурой ЕАЭС (ТНВЭД).

Статус УПД

При заполнении бланка в левой верхней части надо выбрать один из двух статусов. Именно статус документа определяет перечень обязательных реквизитов, которые должны быть указаны в нем.

Универсальный передаточный документ со статусом «1» должен содержать все реквизиты первичного документа и счета-фактуры. В данном случае УПД будет выполнять функцию двух документов одновременно. Данный статус указывают, если в документе будет отражен факт хозяйственной деятельности, как в целях бухучета, так и для обложения НДС и налогом на прибыль.

УПД со статусом «2» выступает только как первичный документ и содержит показатели товарной накладной (акта). Функцию счета-фактуры он не выполняет, поэтому его надо выписывать отдельно. В форме со статусом «2» заполняют только те реквизиты, которые должен содержать передаточный акт, который она заменяет. Часть полей можно оставить пустыми.

Использование УПД при оказании услуг

Можно ли выставлять УПД на услуги? Да, на практике это встречается часто. Иногда даже возникают ситуации, когда универсальный передаточный документ выставляют на поставку товара, сопровождающуюся оказанием услуг. Сотрудники ФНС обращают внимание предпринимателей на такие моменты (письмо ФНС РФ от 23.09.2016 N ЕД-4-15/17910):

УПД на услуги оформляется в двух вариантах:

В первом случае строки 1-7 и графы 1-11 следует заполнять как в обычном счете-фактуре (в том числе и графу «Код товара» в УПД). Для заполнения строк № 2 и № 6 предусмотрены некоторые особенности в зависимости от содержания сделки. Если были оказаны «простые» услуги — в этих строках указывают исполнителя и заказчика. Если же оказывались услуги по транспортной экспедиции — тогда в соответствующих полях указывают экспедитора и клиента, при оказании услуг по агентскому договору сторонами выступают агент и принципал.

Если УПД заменяет собой только накладную (или акт) — часть полей можно оставить пустыми. Обязательному заполнению подлежат:

В дополнение к УПД в этом случае составляют счет-фактуру. Пример заполнения УПД вы найдете здесь.

Полные тексты нормативных документов в актуальной редакции вы всегда сможете посмотреть в КонсультантПлюс.

Как работать с документами: договоры, счета, акты, накладные

Первичный документ подтверждает разные события в бизнесе: продажу или покупку товаров, оказание услуг клиентам, выдачу зарплаты сотрудникам и другие.

В зависимости от события, перечень документов для оформления различается. Рассмотрим распространённую ситуацию — сделка при продаже товаров и оказании услуг. Так принято, что документы готовит поставщик или исполнитель.

В видеоформате мы рассказываем про оформление сделок в курсе молодого ИП. В курсе 11 бесплатных уроков, тесты и практика, кроме документов он поможет разобраться с налогами, применением онлайн-касс, выбором банка и проверками.

Документы для сделки с клиентом:

Новым ИП — год Эльбы в подарок

Год онлайн-бухгалтерии на тарифе Премиум для ИП младше 3 месяцев

Договор

Описывает права и обязанности сторон сделки. Обычно в договоре бывают такие разделы:

Договор обычно оформляется в 2-х экземплярах и содержит подписи каждой стороны.

.png)

Шаблоны распространённых договоров:

Необязательный документ, в котором продавец указывает цену, количество товара и реквизиты для перечисления оплаты.

Вы можете сами придумать форму счёта на оплату или найти в интернете готовую. Счёт может заменить договор, если включить в него все существенные условия сделки.

В Эльбе есть готовый шаблон счёта. Выберите контрагента, укажите товары или услуги, их количество, и документ готов. По желанию добавьте подпись, печать и QR-код.

QR-код поможет клиентам сделать оплату удобной и быстрой. Главное не забыть выдать кассовый чек, об этом расскажем дальше.

Платёжные документы

Подтверждает оплату товаров или услуг. Это может быть платёжное поручение, платёжное требование или кассовый чек.

Кассовый чек выдают при помощи онлайн-кассы. Её обязаны применять все, кто принимает оплату наличными и банковскими картами. Исключения перечислены в пункте 2 статьи 2 закона 54-ФЗ. Все чеки передают в налоговую через оператора фискальных данных (ОФД). Контур.ОФД моментально отправляет данные в ФНС, а вся информация о чеках и кассах доступна в личном кабинете сервиса.

Отсрочек по применению онлайн-касс больше нет, но есть исключения для некоторых видов деятельности, а на патенте кассой должны пользоваться только некоторые предприниматели — полный список исключений смотрите в статье.

Платёжное поручение остаётся у предпринимателя, когда он переводит деньги через интернет-банк. Этот документ подтверждает перечисление денежных средств по определённым реквизитам.

Товарный чек — необязательный документ, который выдают по просьбе покупателя. Покупателю документ нужен, чтобы подтвердить, что он не только потратил определённую сумму денег, но и купил определённые товары — например, по поручению руководителя. Форма товарного чека не установлена, поэтому можно разработать свою с обязательными реквизитами: наименование документа, номер, дата, название ООО или ФИО ИП, ИНН, товары и услуги, сумма оплаты и подпись с расшифровкой и должностью.

Товарная накладная (N ТОРГ-12)

Оформляет продажу товаров другому ИП или ООО. Для работы с физлицами обычно не используется.

Накладная оформляется в двух экземплярах: первый остаётся у поставщика и фиксирует отгрузку товаров, а второй передаётся покупателю и нужен ему для приёмки товаров.

Обычно накладную оформляют по стандартной форме ТОРГ-12. Но вы можете использовать свой шаблон.

В Эльбе можно создать накладную на основе выставленного счёта.

Акт об оказании услуг

Подписывают исполнитель и заказчик. Акт подтверждает, что услуги оказаны или работы выполнены, а у заказчика нет претензий по их качеству.

Составьте акт в Эльбе: достаточно выбрать контрагента и указать услугу, а потом отправить готовый документ контрагенту с подписью и печатью.

Счёт-фактура

Этот документ обязаны выставлять только организации и предприниматели, которые являются плательщиками НДС — в основном те, кто работает на общей системе налогообложения.

Организации и ИП на УСН и патенте обычно не платят НДС и поэтому выставлять счета-фактуры не обязаны. Есть несколько исключений, о которых мы рассказали в отдельной статье.

Счёт-фактура оформляется в двух экземплярах и подписывается поставщиком товара или услуги. Один экземпляр передаётся покупателю, другой остаётся у продавца. Счёт-фактуру нужно выставить не позднее чем через 5 дней после отгрузки товара или оказания услуг.

Счёт-фактура — это основание для того, чтобы принять НДС к вычету, поэтому все организации относятся к нему с особым трепетом.

Чтобы не изучать форму и правила выставления счёта-фактуры, воспользуйтесь Эльбой.

Универсальный передаточный документ (УПД)

Объединяет в себе два документа: акт (накладную) и счёт-фактуру.

Документ можно выставить как со счётом-фактурой, так и без. Во втором случае — это всё равно что обычный акт или накладная, только в формате УПД. А ещё есть вариант выставить УПД со счёт-фактурой, но без НДС.

На основании УПД покупатель сможет признать расходы, а также принять к вычету входящий НДС (если применяет общую систему налогообложения).

Статья актуальна на 26.11.2021

Получайте новости и обновления Эльбы

Подписываясь на рассылку, вы соглашаетесь на обработку персональных данных и получение информационных сообщений от компании СКБ Контур