Упд что это такое в бухгалтерии расшифровка

Универсальные передаточные документы

Предпосылки для применения УПД

Реализация товаров у плательщиков НДС, как правило, сопровождается оформлением двух документов:

При этом содержание перечисленных документов в основном идентично. Ведь накладные (ТОРГ-12, товарно-транспортная накладная Т-1) или акты и счет-фактура дублируют содержание хозяйственной операции. А это увеличивает как временные, так и финансовые затраты на оформление, учет, хранение, поиск и анализ первичных учетных документов.

Форма счета-фактуры утверждена постановлением Правительства РФ от 26.12.2011 № 1137. А в п. 9 Правил заполнения счета-фактуры, содержащихся в том же постановлении, говорится о возможности добавления строк или граф для дополнительной информации. Налоговый кодекс тоже не содержит запретов на дополнение этого документа. Также еще с 2013 года любая организация может разрабатывать собственные первичные документы для целей бухучета (п. 4 ст. 9 закона № 402-ФЗ). В связи с этим налоговики решили упростить процедуру оформления документации для продавцов и предложили единый документ на базе счета-фактуры.

ВАЖНО! Применение этого документа может осуществляться по выбору организации. Он не является обязательным, он только призван облегчить труд бухгалтеров и уменьшить затраты организаций.

Какой документ предложила ФНС?

Свое предложение ФНС оформила в письме «Об отсутствии налоговых рисков при применении налогоплательщиками первичного документа, составленного на основе счета-фактуры» от 21.10.2013 № ММВ-20-3/96@, где рекомендовала налогоплательщикам к использованию форму универсального передаточного документа (приложение № 1).

Этот документ включает все необходимые реквизиты, обязательные как для первичного учетного документа, так и для счета-фактуры. Налогоплательщик вправе применять его как для целей бухгалтерского учета, так и для целей налогообложения по НДС, а также по иным налогам. УПД, оформленный поставщиком, для покупателя является одновременно основанием как для вычета НДС, так и для подтверждения расходов по налогу на прибыль.

Если организация принимает решение об использовании УПД в своем документообороте, то ей необходимо учесть ряд организационных моментов, а также привести в соответствие рекомендуемый бланк с актуальной формой счета-фактуры.

Как перейти на УПД? Как правильно его заполнять? Когда обязательно применение счета-фактуры, а не УПД? Ответы на эти и другие вопросы детально разъяснили эксперты КонсультантПлюс. Получите пробный доступ к системе К+ и бесплатно переходите в Путеводитель.

Соответствие УПД и счета-фактуры

С 01.07.2021 форма счета-фактуры изменилась и действует в редакции постановления Правительства РФ от 02.04.2021 № 534. Обновление бланка вызвано внедрением системы прослеживаемости товаров. Использовать новый бланк обязаны все налогоплательщики, даже в случае, если товары не включены в систему прослеживаемости. Подробнее об изменениях внесенных в счет-фактуру мы рассказали здесь.

Скачать новый бланк счета-фактуры можно кликнув по картинке ниже:

Эксперты КонсультантПлюс подготовили пошаговую инструкцию по оформлению каждой строки обновленного счета-фактуры. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Путеводитель. Это бесплатно.

Бланк УПД также нуждается в корректировке, в том числе в добавлении:

Также в бланке универсально-передаточного документа в графе 11 нужно изменить наименование на «Регистрационный номер таможенной декларации».

Скорректировать счет-фактурную часть УПД можно самостоятельно. Это подтверждает ФНС.

Сроки оформления универсального передаточного документа

УПД должен соответствовать требованиям как главы 21 НК РФ, так и закона № 402-ФЗ. Только при соблюдении этих условий он может применяться в целях бухгалтерского учета и налогообложения (письмо ФНС России от 21.10.2013 № ММВ-20-3/96@). Так, в соответствии с п. 3 ст. 168 НК РФ, счет-фактура при реализации товаров, работ, услуг (передаче имущественных прав) выставляется в срок не позднее 5 календарных дней с даты отгрузки товаров, выполнения работ, оказания услуг (передачи имущественных прав). Первичный учетный документ, на основании п. 3 ст. 9 закона № 402-ФЗ, должен быть оформлен при совершении факта хозяйственной жизни либо непосредственно после его окончания.

В силу данных требований УПД следует оформлять при совершении факта хозяйственной жизни либо сразу после него. В этом случае будут выполнены и условия закона № 402-ФЗ, и требования НК РФ. Дата составления документа отражается в строке 1 УПД «Счет-фактура № ____ от __________». Она должна соответствовать дате, которая отражается в строке 11 УПД «Дата отгрузки, передачи (сдачи) «__» __________ 20__ года».

При этом ФНС России допускает незначительную разницу между датой составления документа и датой отгрузки (Приложение № 3 к письму ФНС России от 21.10.2013 № ММВ-20-3/96@) в следующих случаях:

В любом случае УПД необходимо составить не позднее следующего рабочего дня после отгрузки.

Порядок и образец заполнения УПД

Начинается заполнение универсального передаточного документа с указания его статуса. Статус определяет, в каком качестве будет использоваться УПД: как счет-фактура и первичный документ (статус 1) или только как первичный документ (статус 2), обязательность заполнения ряда его строк.

В УПД со статусом 1 должны быть заполнены все реквизиты и для счета-фактуры, и для документа о передаче. Как счет-фактура УПД должен содержать все обязательные для счетов-фактур реквизиты, предусмотренные ст. 169 НК РФ и постановлением Правительства от 26.12.2011 № 1137. Как первичный документ УПД должен содержать все обязательные реквизиты в соответствии с законом «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ.

В УПД со статусом 2 заполнение реквизитов для счета-фактуры не требуется. В этом случае данный документ используется только как передаточный и подтверждает лишь факт хозяйственной операции.

После указания статуса заполняется регистрационный номер УПД и дата его составления (строка 1). В УПД, имеющем статус 1, приводится порядковый номер в соответствии с хронологией нумерации счетов-фактур, а УПД со статусом 2 нумеруются в соответствии с хронологией нумерации первичных документов.

В случае исправления ошибок в ранее выставленном УПД по строке 1а отражают номер и дату, когда были внесены исправления. Исправления производят в порядке, аналогичном для исправления счетов-фактур.

Приводятся обязательные данные о продавце (строки 2, 2а, 2б) и покупателе (строки 6, 6а, 6б).

Информация о грузоотправителе (строка 3) и грузополучателе (строка 4) заполняется только при отгрузке товаров. При выполнении работ, оказании услуг в этих строках ставится прочерк.

Строка 5 «К платежно-расчетному документу» может не заполняться, если УПД используется только как передаточный документ.

В строке 7 приводятся указание валюты и ее код, а в строке 8 — идентификатор госконтракта при его наличии.

Заполнение табличной части производится в соответствии с порядком заполнения счетов-фактур с учетом следующих особенностей:

Затем в УПД проставляется количество листов, на которых он составлен, и под табличной частью документ подписывается ответственными лицами: руководителем и главным бухгалтером / индивидуальным предпринимателем. Полномочия по подписанию УПД могут быть переданы уполномоченным лицам. Если УПД не несет функцию счета-фактуры, а только передаточного акта, то подписи руководителя, главного бухгалтера/ индивидуального предпринимателя необязательны.

Подписи в УПД проставляются следующим образом:

Строка

Значение

Особенности заполнения

Ф.И.О., должность и подпись человека, отгрузившего товар / передавшего услуги, результаты работ, имущественные права

Заполняется всегда, независимо от статуса документа.

Если Ф.И.О. и должность лица, совершившего отгрузку товара (передачу услуг, работ, имущественных прав), совпадают с Ф.И.О. и должностью лица, которое подписало счет-фактуру, то подпись можно не дублировать, а указать только должность и Ф.И.О.

Ф.И.О., должность и подпись человека, ответственного за оформление фактов хозяйственной жизни со стороны продавца

Заполняется всегда, независимо от статуса документа.

Если Ф.И.О. и должность лица, ответственного за оформление, совпадает с Ф.И.О. и должностью лица:

· которое поставило свою подпись в строке 15, то подпись можно не дублировать, а указать только должность и Ф.И.О.;

· которое подписало счет-фактуру, то подпись можно не дублировать, а указать только должность и Ф.И.О.

Ф.И.О., должность и подпись человека, получившего товар/ услуги, результаты работ, имущественные права

Заполняется всегда, независимо от статуса документа

Ф.И.О., должность и подпись человека, ответственного за оформление фактов хозяйственной жизни со стороны покупателя

Заполняется всегда, независимо от статуса документа.

Если Ф.И.О. и должность лица, ответственного за оформление совпадают с Ф.И.О. и должностью лица, которое поставило свою подпись в строке 15, то подпись можно не дублировать, а указать только должность и Ф.И.О.

В УПД присутствуют три строки для указания даты:

Независимо от того, совпадают ли эти даты или нет, в графе 3 «Дата и номер счета-фактуры продавца» в книге продаж в качестве даты отгрузки будет указана дата, приведенная в строке 11 УПД, за исключением случая, когда моментом определения налоговой базы является дата приемки работ (строка 16 УПД).

В графе 8 «Дата принятия на учет товаров (работ, услуг, имущественных прав) в книге покупок будет указана дата, приведенная в строке 16 УПД.

В строках 14 и 19 указываются наименования хозяйствующих субъектов, которые принимают участие в составлении документов со стороны продавца и покупателя. Здесь могут быть приведены данные о компании, ведущей бухгалтерский учет у продавца/покупателя по договору оказания бухгалтерских услуг. По строке 14 могут указываться также данные о комиссионере (агенте), передающем комитенту товар (работы, услуги), приобретенный у продавца от собственного имени. Если на УПД проставляется печать (необязательный реквизит) составителя документа, то строки 14 и 19 могут не заполняться.

Итоги

Универсальный передаточный документ был разработан для облегчения оформления транзакций по продаже товаров, работ и услуг: один документ вместо двух. УПД является основанием для начисления или вычета НДС, для подтверждения доходов для продавца или расходов для покупателя. Проверка УПД налоговыми органами происходит по тем же критериям, что и проверка привычной первички и счетов-фактур. Налоговых рисков при применении УПД не возникает при условии его правильного заполнения.

Упд что это такое в бухгалтерии расшифровка

Универсальный передаточный документ

Внимание! Форма носит рекомендательный характер. Неприменение данной формы для оформления фактов хозяйственной жизни не может быть основанием для отказа в учете этих фактов хозяйственной жизни в целях налогообложения (Письмо ФНС России от 21.10.2013 N ММВ-20-3/96@)

Внимание! ФНС России сообщает, что налогоплательщики могут использовать форму документа, самостоятельно дополняя его показателями, в том числе необходимыми для выполнения требований, установленных статьей 169 НК РФ и Правилами заполнения счета-фактуры, применяемого при расчетах по налогу на добавленную стоимость (Письмо ФНС России от 14.09.2017 N ЕД-4-15/18322)

Скачать форму универсального передаточного документа:

Образец заполнения универсального передаточного документа >>>

Материалы по заполнению универсального передаточного документа:

— Письмо ФНС России от 21.10.2013 N ММВ-20-3/96@

— Письмо ФНС России от 17.06.2021 N ЗГ-3-3/4368

— Путеводитель. Универсальный передаточный документ

— Путеводитель. Универсальный передаточный документ в учреждении

— Готовое решение: Как скорректировать УПД, если в нем допущена техническая ошибка

— Статья: УПД с 1 июля 2021 года: разрабатываем новую актуальную форму (Елина Л.А.) («Главная книга», 2021, N 18)

— Статья: Нюансы заполнения покупателем товарной накладной по форме ТОРГ-12 и УПД (Линейкина С.М.) («Жилищно-коммунальное хозяйство: бухгалтерский учет и налогообложение», 2021, N 9)

— «Налог на добавленную стоимость: ответы на спорные вопросы» (5-е издание, переработанное и дополненное) (Филина Ф.Н., Толмачев И.А.) (под ред. Т.В. Гороховой) («ГроссМедиа», «РОСБУХ», 2017)

— Статья: Не забудьте обновить форму УПД! (Чернов С.А.) («Торговля: бухгалтерский учет и налогообложение», 2017, N 11)

— Статья: Универсальный передаточный документ (Анищенко А.В.) («НДС: проблемы и решения», 2016, N 12)

— Статья: Универсальный передаточный документ. Налоговики разъясняют (Никифорова Н.В.) («Налог на прибыль: учет доходов и расходов», 2014, N 7)

— Статья: Как применять УПД в работе с иностранными контрагентами (Орлова Е.) («Налоговый вестник», 2014, N 4)

— Статья: Универсальный передаточный документ: счет-фактура и «первичка» «в одном флаконе» (Романчук О.) («Практический бухгалтерский учет. Официальные материалы и комментарии», 2013, N 12)

Универсальный передаточный документ

Что такое УПД

УПД — это универсальный передаточный документ. Его особенность — многофункциональность, благодаря которой можно заметно уменьшить объем документооборота.

Бумажный УПД: применение и оформление

На бумаге его можно использовать вместо:

С помощью УПД можно оформить:

Вы сами выбираете, что вам больше подходит, исходя из своих бизнес-процессов и документооборота. УПД является основанием для налогового и бухгалтерского учета, о чем говорится в письме ФНС от 21.10.2013 № ММВ-20-3/96@. Закон не обязывает использовать универсальный передаточный документ вместо товарной накладной, акта или пакета документов, включающего счета счет-фактуру и первичный учетный документ.

Письмо ФНС от 21.10.2013 № ММВ-20-3/96@ предлагает использовать форму УПД, которая может быть дополнена реквизитами по вашему желанию.

Электронный УПД: универсальный формат для трех типов документов

Возможность составить УПД в электронном виде появилась благодаря формату, утвержденному Приказом ФНС от 24.03.2016 № ММВ-7-15/155@. Формат электронного документа применяется шире, чем бумажный УПД. Пользователь сам выбирает, какие реквизиты заполнить и какую функцию выбрать для файла электронного документа, которая и определит тип полученного документа:

Составитель документа заполняет обязательные реквизиты в зависимости от выбранной функции, ведь для счета-фактуры и первичных документов они разные.

Документы с функциями СЧФДОП (УПД) или ДОП (первичный документ) подписывают и отправитель, и, как правило, получатель. Акт по длящимся услугам часто не подписывается получателем, так как считается, что услуга принята в момент ее оказания.

Документ с функцией СЧФ (счет-фактура) подписывает только отправитель — продавец.

Электронные документы экономят ваше время и ресурсы

Как заполнять электронный файл документа, зависит от его функции

Функция — СЧФ

Реквизиты, которые необходимо заполнить, определены п. 5 ст. 169 НК РФ:

В электронном формате появляется новое обязательное для заполнения поле — название субъекта, составившего файл продавца. Если продавец и составитель — разные субъекты, то второй заполняет поле «Основание, по которому экономический субъект является составителем файла обмена счета-фактуры (информации продавца)». Это важно для аутсорсеров и агентов.

Функция — ДОП

В файле документа нужно заполнить реквизиты, названные в ст. 9 Федерального закона № 402-ФЗ «О бухгалтерском учете»:

Функция — СЧФДОП

В файле документа должны быть все сведения, перечисленные выше.

Наши эксперты 24/7 помогают разбираться в вопросах ЭДО

Особенности формата УПД

Если он используется как ДОП или СЧФДОП:

Для всех типов документов

«Область полномочий» обязательна для заполнения, выбирается нужное.

Области полномочий подписанта-продавца

Области полномочий подписанта-покупателя

Поле «Статус» заполнять обязательно. Можно указать:

От выбранного статуса зависит информация в поле «Основание полномочий». Для 1, 2 и 3 это «Должностные обязанности» или другие основания полномочий. Для 4 — основания полномочий, например, доверенность, дата, номер.

Поле «Основание полномочий (доверия)» заполняется, только если статус подписанта — 3.

Обязательно указать, кто подписывает файл документа: физическое лицо, ИП или представитель юрлица. Для физического лица обязательны к заполнению лишь фамилия и имя, для ИП — ИНН, фамилия и имя, а для представителя юрлица — ИНН юрлица, должность, фамилия и имя.

Универсальный передаточный документ

Благодаря отмене в 2013 году применения обязательных унифицированных бланков первичных документов, организации получили возможность существенно уменьшить документооборот. Одним из наиболее удачных примеров такой оптимизации служит соединение в одной форме налогового счета-фактуры и бухгалтерского отгрузочного документа. В результате этого слияния возник универсальный передаточный документ.

Документы, которые заменил новый бланк

Ранее обязательными к оформлению передаточными документами являлись товарная накладная, товарная часть товарно-транспортной накладной и передаточный акт по утвержденным формам. Теперь все эти бланки утратили свою актуальность и необходимость, хотя при желании по-прежнему могут использоваться организациями. Сведения о том, какие именно документы использовать в своей работе каждая компания должна закреплять в своей учетной политике в индивидуальном порядке.

В каких случаях используется документ

Основными поводами для оформления универсального передаточного документа являются следующие случаи:

При полном и грамотном оформлении бланка, документ является доказательством совершения сделки законным путем и принимается в качестве первичного учетного документа, обосновывающего проводки бухгалтерии по оприходованию работ, услуг, товаров и материалов. Также документ служит основанием для вычета НДС.

Правила составления универсального передаточного документа

Несмотря на то, что данная форма закреплена на законодательном уровне, ее применение не является обязательным. В ряде случаев, как уже говорилось выше, она может быть заменена другими документами или же скорректирована в зависимости от потребностей организации. Однако, следует отметить, что в документе должны содержаться некоторые обязательные реквизиты:

Если документ подвергается изменениям и редактуре внутри предприятия, вышеупомянутую информацию из бланка исключать нельзя, в противном случае, универсальный передаточный документ не будет считаться законным основанием для бухгалтерских проводок, приходования операций и ТМЦ, возмещения НДС.

Образец заполнения универсального передаточного документа

Верхняя левая часть бланка содержит в себе «окно», в которое нужно вписать статус документа, т.е. то значение, которое он принимает в том или ином случае. Варианта здесь два:

Стоит отметить, что эти два варианта обозначают, что документ могут использовать компании, применяющие НДС в своей деятельности и освобожденные от этой обязанности.

Заполнение следующей части документа зависит от того, какой именно символ был поставлен в первом «окошке». Мы рассматриваем пример, в котором стоит единица (т.е. организация применяет НДС).

Сначала в документ вносятся:

Строку, стоящую ниже (об исправлении) пока заполнять не нужно – сведения в нее вносятся в дальнейшем при необходимости.

Далее в бланк следует внести следующие данные, касающиеся продавца и покупателя:

Если речь идет об ИП, то сюда надо включить его ФИО и адрес регистрации по месту жительства.

Ниже нужно вписать номер и дату платежно-расчетного документа, название и код (в соответствии с принятой классификацией) валюты, в которой происходят расчеты.

Вторая часть бланка включает в себя оформленную в виде таблицы информацию о товарно-материальных ценностях, работах, услугах, подтверждением которых является документ.

Здесь нужно указать:

Затем по порядку в таблицу вписываются следующие показатели:

Далее в столбиках указываются:

В строке «Основание для приема-передачи» указываются:

Если же никакой бумаги нет, сюда можно внести параметры груза (объем, вес, упаковка и т.п.).

Завершающим этапом оформления документа является его подпись всеми заинтересованным сторонами. В бланке в соответствующих ячейках должны расписаться:

Здесь же в строке «Иные сведения» получатель товарно-материальных ценностей, работ или услуг должен отметить тот факт, что нареканий к ним у него нет.

Что такое УПД и нужен ли он АУ?

Универсальный передаточный документ (УПД) представлен в Письме ФНС РФ от 21.10.2013 № ММВ-20-3/96@ с неброским названием «Об отсутствии налоговых рисков при применении налогоплательщиками первичного документа, составленного на основе формы счета-фактуры». Формально разъяснение не имеет статус нормативного документа, однако, написано оно как руководство к действию. Что же может взять на вооружение из указанного письма бухгалтер АУ?

О месте УПД в документообороте АУ

Между тем АУ выступает в качестве плательщика налога на прибыль и НДС (в отдельных случаях). А для налогообложения доходы и расходы подтверждаются не только первичными документами, но и другими документами, оформленными в соответствии с законодательством РФ (п. 1 ст. 248, п. 1 ст. 252 НК РФ). Возникает вопрос: насколько правомерна разработка не только нового, да еще и универсального документа, применяющегося в рамках сразу и бухгалтерского, и налогового законодательства?

Налоговики детально отвечают на этот вопрос. И начинают они с рассмотрения формы счета-фактуры, которая легла в основу разработки УПД. Порядок оформления счета-фактуры установлен Постановлением Правительства РФ от 26.12.2011 № 1137, в нем не содержится ограничений на введение в формы счетов-фактур дополнительных реквизитов (сведений). Нет по этому поводу каких-либо ограничений и в гл. 21 НК РФ. Указание дополнительной информации в счетах-фактурах – не основание для отказа в вычете сумм НДС, предъявленных покупателю (заказчику) продавцом (исполнителем) (Письмо Минфина РФ от 09.02.2012 № 03-07-15/17). Поэтому именно форму счета-фактуры и решила взять за основу ФНС для разработки УПД.

Далее перейдем к вопросу, связанному с налогом на прибыль. Вспомним, что расходами признаются обоснованные и документально подтвержденные затраты, осуществленные (понесенные) налогоплательщиком. Документально подтвержденными считаются затраты, подтвержденные документами, оформленными в соответствии с законодательством (ст. 252 НК РФ). Подтверждают данные налогового учета первичные учетные документы (в том числе справка бухгалтера). Проще говоря, согласно ст. 313 НК РФ для осуществления «прибыльного» налогообложения принимаются как бухгалтерская «первичка», так и иные документы, предусмотренные законодательством и подтверждающие хозяйственную операцию. На основании изложенного делаем следующий вывод.

Начиная с этого года любой хозяйствующий субъект, не нарушая законодательство, может объединить информацию, взятую из ранее обязательных для применения форм по передаче материальных ценностей (ф. ТОРГ-12, М-15, ОС-1, товарный раздел ТТН) с дублирующими по большинству позиций реквизитами и счетов-фактур, выписываемых в целях исполнения налогового законодательства. Такое объединение документов не лишит налогоплательщика ни возможности учитывать оформленный факт хозяйственной жизни в целях применения бухгалтерского учета, ни возможности использовать право на вычет по НДС, ни возможности использовать право подтверждения затрат в целях исчисления налога на прибыль организаций (и других налогов, например налога при применении спецрежима в виде УСНО).

Правда, не все спешат воспользоваться советом налоговиков, и на это есть причины. И дело не только в том, что потребуются время и силы для формирования нового документа в действующей системе документооборота. Ведь такой документ является приложением к учетной политике, а она, в свою очередь, применяется с начала года, следующего за годом ее утверждения. Разъяснение налоговиков не является тем веским основанием, дающим право менять (в частности, дополнять) документооборот задним числом. Поэтому более вероятно, что УПД будет применяться хозяйствующими субъектами начиная со следующего года.

Что представляет из себя УПД?

По своей структуре УПД представляет собой гибрид: часть взято из формы действующего «отгрузочного» счета-фактуры, часть – из формы товарной накладной, а есть еще небольшой раздел с реквизитом, который указывается обычно в налоговых декларациях. Вот этот реквизит для начала и рассмотрим. Он представляет собой указание в углу УПД статуса документа: либо это счет-фактура и передаточный документ (акт) (статус 1), либо только первичный (передаточный) документ (статус 2). Важно и то, что указанный бухгалтером в верхнем левом углу УПД статус документа носит информационный характер. Фактический статус документа определяется наличием (отсутствием) в нем всех обязательных показателей, установленных Законом о бухгалтерском учете в отношении первичных документов, а п. 5, 6 ст. 169 НК РФ – в отношении счетов-фактур. Согласитесь, это правильно: применять документ не по формальному признаку, а исходя из его содержания.

Условно в УПД можно выделить титульную, основную и заключительную части. В титульной части, как и в счете-фактуре, приводятся построчно данные о продавце, об адресе, ИНН/КПП продавца, о грузоотправителе и его адресе, грузополучателе и его адресе, покупателе, его адресе и ИНН/КПП, валюте (наименование, код), а также сведения о платежно-расчетном документе (при применении авансовой формы оплаты). При этом использование УПД, имеющего в своей титульной части слово «счет-фактура», в статусе первичного документа организациями и предпринимателями, не являющимися плательщиками НДС, не влечет для них обязанности по исчислению и уплате НДС.

В основной части представлены следующие графы, взятые из формы счета-фактуры: код товара (работы, услуги), наименование товара (описание выполненных работ, оказанных услуг), имущественного права, единица измерения, количество (объем), цена (тариф) за единицу измерения, стоимость товаров (работ, услуг), имущественных прав без налога, налоговая ставка, сумма налога, предъявляемая покупателю, стоимость товаров (работ, услуг), имущественных прав с налогом, страна происхождения товара, номер таможенной декларации. Также в этой части нужно привести данные о руководителе, главном бухгалтере или уполномоченных ими на подписание лицах.

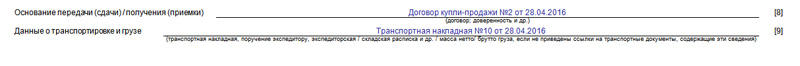

В заключительной части УПД указываются основание для передачи (сдачи)/получения (приемки), данные о транспортировке и грузе, а также сами данные о сдаче и приеме груза соответственно грузоотправителем и грузополучателем, о лицах, отвечающих за оформление хозяйственной операции (с подписями и печатями). Все это позаимствовано из формы товарной накладной, что делает УПД фактически бухгалтерским первичным документом. Лучше всего, если читатель сам ознакомится с формой УПД и удостоверится в наличии всего того, о чем рассказал автор (форма приведена на стр. 62). Еще можно заметить, что дополнительно к графам, взятым из счета-фактуры, где приводятся данные о реализации, добавлены две графы, в которых указываются порядковый номер записи в таблице (для удобства поиска данных) и код (артикул) товаров (работ, услуг). Артикул необязателен, но он понадобится, когда нужно будет идентифицировать работы или услуги согласно

ОКВЭД (ОКУН) для применения специальных налоговых режимов, налоговых льгот (освобождения от уплаты налогов), пониженных тарифов страховых взносов.

От кого АУ может получить УПД?

Во-первых, универсальный передаточный документ может представить контрагент учреждения, решивший им воспользоваться вместо счета-фактуры. Тогда, представив УПД, он фактически предъявляет АУ как заказчику (покупателю) НДС, который принимается к вычету при осуществлении учреждением облагаемых операций.

Во-вторых, УПД может быть получен как документ, удостоверяющий для целей налогообложения прибыли расходы покупателя (заказчика) на приобретение товаров (работ, услуг) у продавца (исполнителя). При этом для получателя (в частности, для АУ) документ крайне важен, так как налоговики охотно примут доходы (даже если документы на них не полностью или неправильно оформлены), но обязательно предъявят претензии к расходам, которые для налогообложения не подтверждены надлежащим образом.

В-третьих, УПД бухгалтер автономного учреждения может получить и в качестве первичного документа, подтверждающего совершение сделки между двумя сторонами. По идее универсальный передаточный документ содержит все обязательные реквизиты, предусмотренные Законом о бухгалтерском учете, поэтому он может использоваться для оформления любых операций. Но налоговики все же уточняют перечень сделок и их участников, которые вправе вписывать себя в УПД в качестве покупателей и продавцов. Продавцами в рамках сделки купли-продажи могут выступать, например, комиссионеры (агенты, поверенные), посредники же могут являться и покупателями. УПД используется при выполнении работ подрядчиком (субподрядчиком) и их заказчиком (генподрядчиком) по договору подряда (гл. 37 ГК РФ), а также исполнителем научно-исследовательских работ и их заказчиком (гл. 38 ГК РФ). При оказании услуг в роли продавца и покупателя выступают исполнитель услуг и их заказчик (гл. 39 ГК РФ).

Интересно, что если информация, содержащаяся в строках и графах УПД, не позволяет достоверно и полно определить значения обязательных показателей первичного документа, то вывод о несоответствии документа требованиям законодательства следует делать с учетом возможного наличия в документе дополнительной информации в полях, введенных налогоплательщиком самостоятельно. Но вряд ли стоит городить огород, когда проще заполнять то, что есть, что следует учесть в первую очередь той стороне, которая оформляет УПД. Той же стороне, которая его получает, следует проконтролировать заполнение универсального передаточного документа, чтобы потом не было претензий ни у аудиторов (по бухгалтерскому учету), ни у налоговиков (по расчетам с бюджетом по налогам).

Налог на добавленную стоимость

В УПД должен быть проставлен статус документа – статус 1 («первичка» и счет-фактура). Далее нужно убедиться в том, что заполнение показателей строк титульной части УПД и граф его основной части, а также подписи руководителя организации (уполномоченного лица) и главного бухгалтера (или иного уполномоченного лица) соответствуют требованиям п. 5, 6 ст. 169 НК РФ. Это нужно для того, чтобы покупателю (заказчику) воспользоваться правом на вычет по НДС, предъявленному продавцом.

Для регистрации УПД в книге продаж, книге покупок и журнале учета полученных и выставленных счетов-фактур нужно разобраться с датой совершения операции. По мнению налоговиков, регистрация УПД, так же как и счета-фактуры, производится в том налоговом периоде, в котором возникает налоговое обязательство у продавца (исполнителя). Моментом определения налоговой базы для реализации товаров (работ, услуг) является одна из следующих дат (п. 1 ст. 167 НК РФ):

– день передачи товара (груза) покупателю или перевозчику для доставки покупателю;

– день передачи имущественного права;

– день оказания услуг (при длящихся услугах – последний день налогового периода);

– день сдачи заказчику результатов выполненных работ (и в тех случаях, если созданная (обработанная, переработанная) в ходе работ вещь передавалась для перевозки в более ранние сроки).

Если УПД был составлен на одну из этих дат, то как раз она и считается днем совершения операции в целях налогообложения. Универсальный передаточный документ регистрируется в книге продаж за налоговый период, к которому относится момент определения налоговой базы, а это дата отгрузки, совпадающая с датой составления счета-фактуры (кроме случаев сдачи работ, когда моментом определения налоговой базы является дата их приемки). В журнале учета полученных и выставленных счетов-фактур такой УПД регистрируется в налоговом периоде, к которому относится дата его выставления, что совпадает с датой операции.

Ситуация меняется, если дата оформления (выставления) универсального передаточного документа не совпадает с днем совершения хозяйственной операции. Тогда день составления УПД является не более чем просто показателем, позволяющим однозначно идентифицировать документ. В книге продаж УПД регистрируется не на дату его составления, а исходя из момента определения налоговой базы, то есть даты фактической отгрузки, кроме случаев сдачи работ, когда моментом определения налоговой базы является дата их приемки. При этом в журнале учета полученных и выставленных счетов-фактур УПД также регистрируется в налоговом периоде, к которому относится именно дата его выставления.

У покупателя (в роли которого может оказаться АУ) полученные счета-фактуры подлежат регистрации в журнале полученных и выставленных счетов-фактур в хронологическом порядке по дате их получения. Особенности использования УПД вместо счета-фактуры позволяют считать такой датой день подписания грузополучателем (заказчиком) документа о принятии товара (груза). Чтобы понимать, о чем идет речь, скажем, что в УПД есть раздел, который заполняет покупатель (был взят из формы товарной накладной). В нем в одной из строк указывается дата получения (приемки) товаров (работ, услуг). Соответственно, эта дата отражается как день получения счета-фактуры в журнале учета полученных и выставленных счетов-фактур. Регистрация счетов-фактур в книге покупок производится после их регистрации в журнале учета полученных и выставленных счетов-фактур по мере возникновения права на налоговые вычеты и не ранее принятия на учет полученных товаров, результатов работ, услуг.

Налог на прибыль

Напомним, что при применении налогоплательщиком метода начисления датой признания полученных доходов продавцом признается дата реализации товаров (работ, услуг, имущественных прав) (п. 3 ст. 271 НК РФ). В УПД датой признания доходов у продавца будет являться момент оформления:

– отпуска груза (если право собственности на передаваемый груз переходит в момент передачи вещи продавцом покупателю (заказчику), уполномоченному лицу или перевозчику);

– получения груза (если право собственности на передаваемый груз переходит в момент вручения вещи покупателю или уполномоченному им лицу);

– обеими сторонами факта приема-передачи услуг, имущественных прав, результатов работ.

Этими же датами руководствуется покупатель (в частности, АУ) при определении даты осуществления расходов в целях их отражения в регистрах налогового учета.

При наличии иных документов, подтверждающих факты отпуска (получения, передачи) товаров (работ, услуг), в целях признания доходов (расходов) может применяться более ранняя (поздняя) дата, отраженная в названных документах.

В завершение скажем о Письме ФНС РФ от 23.09.2011 № ЕД-4-3/15678@, в котором обращено внимание на необходимость неукоснительного применения налоговыми органами при реализации возложенных на них полномочий положений писем, размещенных на официальном сайте ФНС. Инспекторы на местах при исполнении государственной функции по бесплатному информированию налогоплательщиков, плательщиков сборов и налоговых агентов также руководствуются правовой позицией, изложенной в соответствующих разъяснениях ФНС. То есть для налоговиков УПД такой же легитимный документ, как и счет-фактура, который исключать из документооборота чиновники пока не планируют (Письмо Минфина РФ от 17.10.2013 № 03-07-14/43330). При этом налоговики не настаивают на применении универсального передаточного документа, но советуют это делать. Не зря же кто-то в ФНС сидел и разрабатывал УПД. Если налогоплательщик его неправильно или не полностью заполнит, то у него (а вернее, у партнера) могут возникнуть налоговые риски. Тогда кивать на Письмо ФНС РФ от 21.10.2013 № ММВ-20-3/96@ будет неуместно, так как оно не освободит от недоимок и штрафов, насчитанных за неправильное оформление документов, в частности УПД. Чтобы этого не произошло и налог не пришлось доплачивать, в комментируемом разъяснении детально разобрано заполнение каждых поля, строчки, графы УПД, с чем предлагаем читателю ознакомиться самостоятельно.

СРОЧНО!

Успейте разобраться в ФСБУ 5/2019 «Запасы», пока вас не оштрафовали. Самый простой способ – короткий, но полный курс повышения квалификации от гуру бухгалтерского учета Сергея Верещагина