Уоррен баффет что сделал

Уоррен Баффетт

Председатель совета директоров и исполнительный директор компании Berkshire Hathaway Inc.

Cостояние Уоррена Баффетта на 13 июля 2018 — 82 миллиарда 500 миллионов долларов

Биография Уоррена Баффетта

Эта история берет свое начало почти 90 лет назад.

30 августа 1930 года родился один из самых богатых людей мира — Уоррен Баффетт.

Баффетт родился в сравнительно большом городе на среднем западе Америки — Омахе (штат Небраска).

В Омахе сегодня проживает около 500 тысяч человек и город находится почти в центре США. Баффетт, кстати, до сих пор проводит сравнительно много времени в Омахе и знаменитые годовые собрания акционеров компании Berkshire Hathaway (Беркшир Хатауэй) проходят именно здесь.

Отец Уоррена какое-то время работал брокером по ценным бумагам, но всегда стремился в политику и в итоге был избран в конгресс США. Это потребовало переезда всей семьи в Вашингтон и школу Баффетт заканчивал уже там.

С матерью отношения у Уоррена были напряженными и вероятной причиной этого являлись её психические расстройства. С отцом у Уоррена были очень теплые отношения и его фотография находится на самом видном месте его кабинета.

Первые более-менее серьезные деньги Баффетт зарабатывал развозя по утрам газеты Вашингтон Пост (Washington Post).

[Сделанная через много лет во время рецессии инвестиции в эту газету и последующее знакомство с главным редактором и основным владельцем газеты — Кэтэрин Грэхэм (Katharine Graham) положат начало истории длиною в жизнь. А стоимость доли в Вашингтон Пост за несколько десятков лет увеличится более чем в 100 раз!]

Бенджамин Грэм

Но самая судьбоносная встреча произошла у Баффетта с однофамильцем Кэтэрин Грэм — Бенджамином Грэмом (Benjamin Graham).

Этот человек считается отцом фундаментального анализа ценных бумаг.

Им были написаны такие великие книги, как «Анализ ценнных бумаг» (Security Analysis) и «Разумный инвестор» (The Intelligent Investor).

Грэм был великим учителем (он преподавал в университете и писал книги) и практиком (он был управляющим партнером в инвестиционном партнерстве и заработал для своих инвесторов за 30 лет в среднем 17% годовых).

Люди, которые бывали на лекциях Грэма (а его лекции любили посещать не только студенты, но и профессионалы из мира финансов) рассказывали, что с примерами после лекции можно было идти «в банк» или на биржу и смело покупать то, что он рекомендовал. Много ли сейчас таких преподавателей в вузах…

Формирование философии инвестирования Уоррена Баффетта

Тут есть смысл немного отвлечься и остановиться на том, почему Бенджамин Грэм является легендой и Уоррен Баффетт не перестает повторять, что именно его идеи позволили ему стать тем, кем он стал.

Основная суть инвестиционных идей Грэма в том, что нужно покупать актив дешевле его реальной стоимости (ценности или value — отсюда и название самого подхода к инвестированию — value investing).

Т.е. вы покупаете ценную бумагу, которую рынок оценивает в данный момент неправильно. Вы покупаете ее за 50 центов, но знаете, что реально она стоит, к примеру, доллар или больше. Проходит время и участники рынка понимают, что был неправы — цена поднимается и вы продаете с прибылью.

Звучит легко и непринужденно, но в реальности все не так гладко чаще всего.

Некая ценная бумага (а это может быть акция, облигация, варрант, опция и т.д.) может стоить дешево, когда люди на рынке считают, что у компании проблемы, что грядет общая рецессия, что ближайшее будущее компании (или просто индустрии в которой она работает) не очень радужно и еще по массе других причин.

Т.е. вы, как потенциальный инвестор — изучаете состояние компании, состояние рынка на котором она работает и принимаете решение, что не все так плохо и в будущем, когда облака рассеятся цена подрастет.

Грэм ориентировался на то, что по результатам анализа баланса компании, вы рассчитываете стоимость чистых активов на одну акцию. И если эта величина сильно выше нынешней цены на рынке, то есть смысл задуматься о покупке.

Выбор Колумбийского университета Баффетом был обусловлен как раз тем, что там преподавал Бенджамин Грэм. И после окончания обучения Баффетт напросился на работу (предлагая работать бесплатно) в компанию Грэма в качестве инвестиционного аналитика. С Грэмом Баффетт проработал всего два года, т.к. в 1956 году Грэм решил закрыть свое инвестиционное партнерство и уйти на пенсию.

Для общего понимания важности работы у Грэма в дальнейшей карьере Баффетта стоит немного рассказать о инвестиционном партнерстве Грэма-Ньюмана.

Это партнерство можно считать одним из первых (если не первым) настоящим хедж-фондом.

Хедж-фонды приобрели особую популярность в последние годы.

Хедж-фонд — это инвестиционный фонд, который может проводить разного рода операции с различными ценными бумагами.

Основное отличие от обычного совместного фонда (mutual fund) — это то, что такой фонд может открывать как длинные, так и короткие позиции (продавать ценные бумаги без покрытия — short sale) и в США для инвестиций в хедж-фонд нужно быть «квалифицированным инвестором» (с минимальными ограничениями по доходу и капиталу, т.к. инвестиция считается крайне рискованной и подходящей только для относительно богатых людей).

Грэм и его партнер Ньюман использовали разные стратегии для максимизации прибыли.

Наряду с обычными короткими и длинными продажами они участвовали в разного рода специальных ситуациях (реорганизации компаний, арбитраж на разных рынках и т.д.). Но основу основ с точки зрения философии инвестирования составляли покупки ценных бумаг ниже их реальной ценности (тот самый value investing) и продажа через некоторое время по более высокой цене.

Надо сказать, что партнерство Грэма было весьма успешным и позволило ему комфортно уйти на пенсию в 1956 году. В последующие 20 лет он продолжал преподавать, писать книги и закончил свою жизнь в возрасте 82 лет на юге Франции.

Инвестиционное партнерство Баффетта

После закрытия компании Грэма Баффетт вернулся из Нью-Йорка в Омаху.

К тому моменту он был уже сравнительно богатым человеком, несмотря на юный возраст (ему было всего 25 лет). Его накопления (разумно инвестированные) составляли порядка 127000$ (с учетом инфляции — на 2018 год это более 1,1 млн.долларов).

Баффетту не хотелось оставаться в Нью-Йорке, несмотря на то, что Грэм предложил ему остаться работать в компании, несмотря на смену собственников, и стать там миноритарным акционером.

Уоррен был к тому времени женат, уже появились дети и он планировал вернуться в Омаху и уйти на пенсию…

Да именно так — уйти на пенсию — читать, заниматься инвестициями и жить в своё удовольствие. Баффетт предполагал, что благодаря его навыкам в инвестировании (которые он приобрёл по большей части работая с Грэмом) он сможет благодаря сложному проценту (проценты на проценты) увеличивать свой капитал (обгоняя инфляцию), несмотря на текущие расходы.

По его собственным словам — он точно не хотел опять заниматься брокерской деятельностью (продавать ценные бумаги), но знакомые, зная о его опыте, начали его просить дать рекомендации по инвестициям. Одним словом к нему шли за советом — куда вложить деньги. Подумав, Баффет решил создать инвестиционное партнерство на манер партнерство Грэма.

Первыми инвесторами были его родственники — мама, тетя, сестра, тесть, шурин плюс сосед по студенческому общежитию и знакомый адвокат — вот и все первые инвесторы Баффетта.

Капитал первого партнерства составил 105100 долларов (из них всего 100 долларов вложил сам Баффетт).

Это был 1956 год и 105100 долларов с учетом инфляции равнялись бы 945000 долларов 2018 года.

Условия соглашения были таковы, что Баффетт получал 50% от увеличения стоимости активов партнерства сверх 4%. И возмещал 25% убытков (неслыханные условия по сегодняшним меркам).

Т.е. если прирост стоимости активов был меньше 4% в год, то Баффетт не получал ничего за свою работу.

Также он не брал модную сегодня — management fee (плату за управление) — когда управляющий получает процент от стоимости активов вне зависимости от результатов.

Одним словом схема вознаграждения была составлена таким образом, чтобы интересы управляющего (Баффетта) были идентичны интересам его клиентов (инвесторов в партнерство) и не было конфликтов интересов (что так редко встречается сейчас).

Впоследствии, когда появлялись новые желающие инвестировать деньги вместе с Баффетом появлялись новые партнерства (по сути — отдельные компании) и у них были немного другие схемы распределения прибыли и вознаграждения основного партнера (т.е. самого Баффетта).

Тут стоит отметить, что деньги самого Баффетта изначально не были инвестированы ни в одно партнерство. Но с другой стороны деньги его близких родственников и друзей стояли на кону, а значит и репутация и будущее самого Баффетта.

Первые успехи Баффетта

Инвестиционные партнерства Баффетта существовали с 1957 по 1969 год. За это время средняя доходность для тех, кто вложил деньги составила 29.5% годовых (24.5% за вычетом вознаграждения Баффетта).

Т.е. если вы вложили 1000 долларов в 1957 году — через 13 лет они увеличились в 17 раз! Вот она сила сложного процента о которой любит говорить сам Баффетт.

Операции, в которых были заработаны эти деньги были следующего плана — покупка недооценных ценных бумаг, специальные корпоративные ситуации (реорганизации, слияния и поглощения и т.д.) и ситуации контроля (покупка контрольного пакета, чтобы влиять на корпоративные решения).

Именно с инвестиционных партнерств берет свое начало практика ежегодных писем к акционерам. Письма, которые сейчас знамениты на весь мир (письма к акционерам Berkshire Hathaway), в которых рассказывалось о том, как прошел текущий год, каковы на данный момент взгляды Баффетта на инвестиции, бизнес, рынок и т.д.

Что интересно, если почитать самые первые письма — то там очень много общего с письмами написанными 10, 20 и даже 50 лет спустя. Конечно, к ним приложил руку один человек, а мы меняемся не так сильно с годами, как нам самим кажется. Но бросается в глаза все-таки сильнее другое — это иллюзия легкости того, что делает Баффетт.

Все очень складно и просто — покупай качественные активы дешевле, чем их реальная стоимость.

Это само по себе подразумевает, что вы (как покупатель ценной бумаги) считаете себя умнее других (умнее фондового рынка на котором вы совершаете покупку).

Конечно, это иллюзия. Это очень сложно. И даже сам Баффетт периодически ошибается. Одна из последних очень крупных ошибок — покупка очень крупного пакета акций (более 10 млрд.долларов) компании IBM. Через несколько лет после покупки Баффетт признал, что это была ошибка и начал продавать акции.

Berkshire Hathaway

В 1962 году Баффетт замечает акции компании Berkshire Hathaway, которые на тот момент торгуется в районе 8 долларов за акцию и начинает их агрессивно покупать (в 2017 году те же самые акции стоят более 250 000 долларов за акцию — в 30 с лишним тысяч раз больше! — это средний годовой прирост в чуть более 20% годовых!).

На тот момент компания работала в убыток 7 лет подряд.

В следующем году Баффетт продолжает покупать, т.к. акции продолжают стоить дешево — собственные оборотные средства (working capital) Беркшир Хатауэй на тот момент составляют около 19 долларов на акцию (это не включая основные средства).

История Berkshire Hathaway берет свое начало в 1888 году и основным бизнесом на протяжении долгого времени было производство текстиля. Основателями была семья, сделавшая свой капитал на охоте на китов.

Что интересно одним из первых инвесторов в прародителя Berkshire Hathaway была печально известная Хетти Грин [Hetty Green], которую называли ведьмой с Волл Стрит (была известна своей скупостью и богатством).

До и во время первой мировой войны дела шли очень хорошо — благодаря спросу на военную форму.

А вот после первой мировой войны хлопковая индустрия начала мигрировать на юг — туда, где был дешевле труд рабочих.

Большинство конкурентов Berkshire не реинвестировали прибыли обратно, т.к. индустрия умирала. Berkshire Hathaway действовала иначе и агрессивно обновляла оборудование. Но убытки продолжали нарастать.

Изначально Баффетт рассматривал ситуацию с Berkshire также, как и многие предыдущие свои инвестиции — купить дешевле, затем продать дороже.

Он встречался с менеджментом и ждал предложения по обратному выкупу акций (т.е. продать их для погашения самой компании).

Предложение в итоге поступило, но оказалось не 11,5 долларов за акцию (как устно обещал менеджмент), а 11,375 долларов. Это разозлило Баффетта и он продолжил покупать акции, чтобы получить контроль и сменить менеджмент.

В итоге партнерство Баффета становится основным акционером Berkshire.

В 1969 году Баффетт считает, что рынок находится на очень высоком уровне, делать покупки опасно и этим можно только навредить капиталу, который ему доверили для управления. И принимает крайне нестандартное решение — он решает закрыть партнерство (на данный момент все созданные ранее партнерства были объединены в одно) и вернуть деньги своим инвесторам.

Причем он предлагает выбор — забрать свою долю деньгами, вложить деньги в фонд друга Баффета Билла Руэйна Секвойя (Bill Ruane’s Sequoia Fund) или получить свою долю акциями Berkshire Hathaway.

Сам Баффетт не скрывал, что он продолжит владеть акциями Berkshire и будет принимать активное участие в управлении компании.

Стратегия, которой компания следовало за свою весьма долгую историю под управлением Баффетта, формировалась постепенно.

Стабильно высокими оставался среднегодовой прирост стоимости акций. Баффетт руководит Berkshire Hathaway с 1965 года, за эти 50 с лишним лет среднегодовой прирост стоимости акций составил

21% годовых (т.е. каждый вложенный доллар за это время увеличился почти в 20 000 раз!).

Такие сверхрезультаты объясняют большое количество акционеров-миллионеров Беркшир Хатауэй и культовый статус самого Баффетта.

Конечно, Баффетт исключительный инвестор и массу инвестиций, сделанных за те 50+ лет, что он контролирует Berkshire Hathaway принесли поразительные результаты. Но было несколько особенно важных шагов.

Например, страховой бизнес.

Страховой бизнес Баффетта

Первую страховую компанию Berkshire Hathaway купила в 1967 году (National Indemnity Company). Затем постепенно совершая покупки Berkshire Hathaway постепенно превратилась в одну из крупнейших и надежнейших страховых компаний на планете.

На данный момент в её состав входят такие монстры, как General Re и Geico.

Самое интересное в страховом бизнесе это то, как он работает.

Клиенты (страхователи) платят премии за страховку заранее (до наступления страхового случая). Страховая компания получает премии, инвестирует их на неопределенный срок (до наступления страхового случая) и может получить, как инвестиционный доход, так и прибыль.

Эти деньги, которые как бы принадлежат клиентам (для выплаты по страховкам), но на данный момент находятся у компании называются страховым фондом или insurance float.

У Berkshire Hathaway на 30 июня 2017 insurance float составлял 107 млрд.долларов.

Как говорил неоднократно Баффетт — float лучше, чем деньги взятые в долг — они дешевле, т.к. если страховая компания работает в прибыль, то она фактически получает оплату за бесплатные деньги, которые может инвестировать в своих интересах.

Кстати, большинство знаменитых инвестиций Баффетта в акции публичных компаний (Coca-Cola, Wells Fargo, Washington Post и т.д.) были сделаны как раз из денег insurance float.

Личная жизнь Уоррена Баффетта

В жизни Уоррена Баффетта была две главных женщины.

В 1952 году Баффетт женился на Сьюзан Баффетт, которой на тот момент было 20 лет.

Трое детей Уоррена и Сьюзан Баффетт родились:

Сьюзан родилась, как и Уоррен, в Омахе. Они познакомились через общих друзей.

Уоррен на тот момент был очень застенчивым молодым человеком и по его словам только участие в курсе Дейла Карнеги по публичным выступлениям (стоимостью 100 долларов) позволило ему преодолеть страх и сделать предложение Сьюзан.

Баффетт на протяжении всей жизни был очень погружен в бизнес, жертвуя отношениями с семьёй. На семейных праздниках, он, побыв немного с гостями, поднимался наверх в свою комнату и продолжал изучение финансовых отчетах компаний.

Сьюзан Баффетт периодически пела в кабаре и очень любила тусовку артистов и художников.

В итоге, не получая удовлетворения от их с Уорреном отношений, Сьюзан в 1977 году переезжает в Сан-Франциско.

До конца жизни Сьюзан они не разводятся и периодически появляются на публике вместе.

Интересно то, что Сьюзан сама познакомила Уоррена с Астрид Менкс, с которой он жил с момента расставания с Сьюзан.

В 2004 году после продолжительной борьбы с раком Сьюзан умирает в возрасте 72 лет.

В честь Сьюзан Баффетт назван один из благотворительных фондов, куда Баффетт периодически передаёт своё состояние — Susan Thompson Buffett Foundation.

Состояние Уоррена Баффетта в 2018 году

В 2017 году Уоррену Баффетту исполнилось 87 лет.

Он всё также бодр, мудр и активен.

Состояние Уоррена Баффетта можно оценить только приблизительно. Во-первых, потому что мы можем оценить только его долю в Berkshire Hathaway. Но это его не единственный актив, о чём он неоднократно говорил. Во-вторых цена на акции Berkshire Hathaway постоянно меняется.

На начало конец мая 2018 года состояние Уоррена Баффетта равно примерно 82 миллиардам долларов США (исходя из его доли в 17.9% в компании Berkshire Hathaway).

На чем разбогател знаменитый инвестор Уоррен Баффетт

Волшебник из Омахи

Баффетт управляет компанией Berkshire Hathaway, которой принадлежит более 60 компаний, включая страховщика Geico, производителя аккумуляторов Duracell и сеть ресторанов Dairy Queen.

Склонность к инвестированию Баффетт проявлял еще в детстве. В возрасте одиннадцати лет он занимался тем, что писал курсы акций на котировочной доске в торговом зале брокерской фирмы, в которой работал его отец. Будучи подростком, он посещал занятия в бизнес-школе университета штата Небраска.

Именно тогда он увлекся идеей инвестировать, вдохновившись книгой профессора Колумбийского университета Бенджамина Грэма «Разумный инвестор».

Другая веха — Баффетт основал инвестиционное товарищество с ограниченной ответственностью, когда ему было 25 лет.

Вскоре пришло время для первой по-настоящему удивительной покупки, которая, возможно, и предопределила взлет Баффетта в мире инвестиций.

Правильные инвестиции

В начале своей легендарной инвестиционной карьеры Баффетт сказал: «Я на 85% Бенджамин Грэм». Грэм считается крестным отцом финансового анализа ценных бумаг. Однако если учитель предпочитал находить недооцененные, средние компании и диверсифицировать свои активы среди них, то его ученик-Баффетт предпочитает качественные предприятия, которые имеют разумные оценки и потенциал для значительного роста.

Баффетт использует двенадцать принципов инвестирования, которые звучат достаточно просто, но следовать им на деле может быть очень нелегко. Каждый хочет инвестировать, как Баффетт, но немногие смогли повторить его успех.

Например, инвестор ограничивает себя «кругом компетенций», иными словами, бизнесом, который он может понять и проанализировать.

Баффетт считает, что глубокое понимание бизнеса – это предпосылка для надежного прогнозирования будущей его эффективности. Поэтому прежде всего он советует анализировать бизнес, а не рынок, экономику или настроения инвесторов.

Кроме того, перед тем как вложить деньги, необходимо оценить качество управления. Баффетт всегда выясняет, является ли управление «рациональным», а также «честно ли руководство с акционерами».

К тому же,Баффетт игнорирует краткосрочную волатильность рынка и фокусируется на долгосрочной доходности.

Это лишь некоторые примеры правил, которым бизнесмен пытается всегда следовать. Неслучайно эксперты считают, что именно дисциплина во многом определила успех Баффетта.

Несмотря на внушительное богатство, Баффетт не склонен покупать роскошные особняки.

пишет портал MoneyWise.

Уоррен Баффетт всегда говорит, что знания накапливаются так же, как проценты в банке, и советует молодым инвесторам и студентам быть в курсе событий, иначе можно не поспеть за быстро меняющимся миром. Еще в 50-е Баффетт говорил, что «сегодняшний инвестор не получает прибыли от вчерашнего роста» и останавливаться на достигнутом нельзя.

Кроме того, бизнесмен считает, что принятие стадного менталитета — верный способ получить средние результаты.

«Вы должны отделить свой разум от толпы», — советует он.

«Чтобы быть успешным инвестором, вы должны отделиться от страхов и жадности окружающих вас людей, хотя это практически невозможно», — отмечает Баффетт.

За 32 года своего существования компания держала похожую сумму наличных только в преддверии взрыва в 2001 году пузыря доткомов и финансового кризиса 2008 года.

Аналитики пришли к выводу, что Баффетт хранит средства конгломерата в банке неслучайно. Акции большинства американских публичных компаний переоценены, и рынок может ждать новая распродажа.

Все знают, что Баффет — великий, но не все знают почему. Объясняем

Начал работать с 6 лет и заработал 95% состояния после 60 лет

Сделал из убыточной текстильной компании крупнейший финансовый холдинг мира

Сегодня Berkshire Hathaway — мощнейшая структура: шестая в списке Fortune 500, восьмая по капитализации среди публичных компаний планеты и первая в списке финансовых холдингов по выручке. Ей целиком принадлежит уйма бизнесов из самых разных отраслей, а также значительные доли в Kraft Heinz, American Express, Coca-Cola, Wells Fargo, IBM, Apple и Bank of America.

Berkshire Hathaway обыгрывает рынок США в более чем тысячу раз за последние 55 лет

На этом графике — динамика акций A Berkshire Hathaway в сравнении с индексом S&P 500 за последние 20 лет. Если бы он был отрисован за период с 1965 года — то кривая индекса S&P 500 просто потонула бы визуально, почти не поднявшись от исходной отметки. Да, настолько Баффет обыгрывает рынок на длинной дистанции.

Раз за разом находил недооцененные активы

Превратил собрания акционеров своей компании в самое яркое событие в мире инвестиций

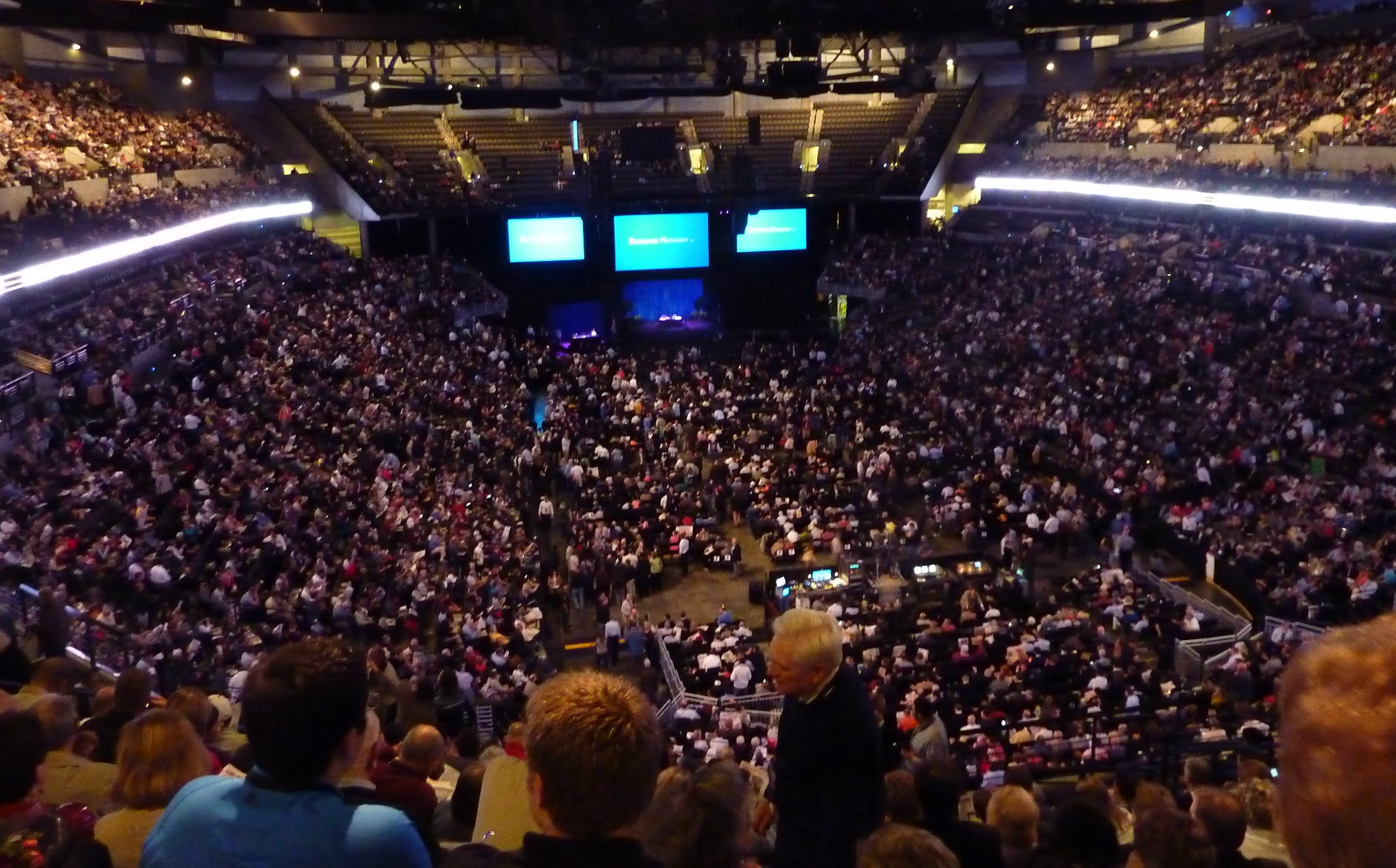

Дни инвестора и собрания акционеров даже у крупнейших компаний обычно представляют собой малопримечательные события. Но только не для Berkshire Hathaway: их ежегодные собрания — вероятно, самое зрелищные и массовые события в мире инвестиций.

Баффет собирает огромные залы: послушать его приезжают десятки тысяч человек. В 2019 году — во время последнего офлайн-мероприятия — собралось 40 тыс. человек. Атмосфера на них напоминает, скорее, фестиваль вроде Comic-Con, а не скучное корпоративное мероприятие — из-за этого собрания Berkshire Hathaway называют «Вудстоком для капиталистов».

Остается успешным, будучи аналоговым в цифровом мире

В офисе Баффета нет компьютера. Высокие технологии миллиардер не слишком жалует как в плане инвестиций (за исключением вложений в Apple), так и в повседневной жизни: Баффет утверждал, что всего раз в жизни отправил письмо по электронной почте.

В общем-то, об «аналоговости» Баффета ярко говорит даже сайт Berkshire Hathaway: да, вот так выглядит главная страница ведущего финансового холдинга мира в 2021 году.

А смартфоны он называл «слишком умными» для себя. Несмотря на обширные инвестиции в Apple, еще в 2013 году Баффет пользовался старой «раскладушкой» Nokia, потом — 20-долларовым Samsung SCH-U320. В 2018 году Тим Кук заявлял о готовности лично приехать к Баффету и помочь с настройкой телефона — но сдался Баффет лишь в 2020 году, когда перешел на iPhone 11. Правда, использует он его только для звонков.

Уже стал одним из величайших филантропов и собирается отдать на благотворительность почти все

Великим Баффета делает еще и его щедрость. В 2010 году он вместе с Биллом Гейтсом основал проект The Giving Pledge («Клятва дарения»). Его цель — воодушевить миллиардеров всего мира отдать значительную часть состояния на благотворительность. На данный момент в программу входит 221 участник из 25 стран, среди них — основатель Facebook Марк Цукерберг, сооснователь WhatsApp Брайан Эктон, основатель Tesla Илон Маск, российские миллиардеры Владимир Потанин и Юрий Мильнер.

Отказался от роскошной жизни: живет в небольшом доме и питается «как шестилетний ребенок» бургерами и колой

Переезжать Баффет не планирует и, видимо, никогда и не хотел: в фильме BBC The World’s Greatest Moneymaker он заявил: «Я здесь счастлив. Если бы я думал, что могу быть счастливее в другом месте, то переехал бы. В чем моя жизнь стала бы лучше, если бы у меня были десять домов по всему миру? Если бы я хотел стать управляющим жильем, то стал бы им по профессии, но я не хочу этого и не хочу, чтобы кто-то другой делал это за меня».

Скромность присуща Баффету не только дома: например, штаб-квартира, казалось бы, гигантской Berkshire Hathaway занимает всего один этаж офисного здания.

Ну, а совершенно нетипичные для миллиардера пристрастия Баффета в еде уже стали легендой: один из богатейших людей мира регулярно завтракает в «Макдоналдсе», где поглощает бургеры и пирожки, а также часто захаживает за мороженым в дешевую сеть Dairy Queen.

А еще — Баффет пьет уйму колы: в интервью журналу Fortune он заявил, что состоит из нее на четверть. «Если я поглощаю 2700 калорий в день, то четверть из них — Coca Cola». По его словам, он выпивает по пять банок колы каждый день. На вопрос, как ему удается оставаться здоровым при такой диете, Баффет ответил: «Я проверил актуальные данные — самый низкий уровень смертности наблюдается среди шестилетних детей. Так что я решил питаться, как шестилетний ребенок».

Впервые текст опубликован 29 мая 2021 года

Больше интересных историй об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»