Укд ксчфдис что это

Новые форматы электронных первичных документов. Часть 1. Законодательство

Полный переход на новые форматы первичных документов не за горами, операторы активно работают над их поддержкой. Я решила собрать как можно больше информации на эту тему и объединить всё в серии статей: начну с описания законодательной базы, продолжу советами о применении новых форматов и закончу размышлениями о будущем.

Вспоминаем старые форматы

Какие форматы мы считаем старыми и почему?

ТОРГ 12: как заполнять, исправлять и хранить

Важно! Стоить помнить, что использовать старый формат счета-фактуры с 1 июля 2017 года будет нельзя, но те, которые были отправлены до этой даты, можно будет представлять в налоговую, например, в рамках камеральных проверок, до 31.12.2020 г. Старые форматы первичных учетных документов можно будет использовать, но уже как неформализованные, то есть представлять в налоговый органы их придется в виде бумажных копий.

Разбираем новые форматы

Первичные учетные документы

Отдельные форматы первичных учетных документов теперь утверждаются двумя приказами:

Оба формата заменяют старые форматы –ТОРГ-12 и акта приемки-сдачи работ (услуг) соответственно, и в то же время являются рекомендуемыми. Такой вывод можно сделать из Приказа ФНС от 20.05.2016 N ММВ-7-15/329, который прямо говорит о том, что старые форматы отменяются в связи с принятием приказов по форматам ДПТ и ДПРР.

УПД и УКД

Как я уже писала, формат УПД и УКД заменят форматы счета-фактуры и корректировочного счета-фактуры. С ними надо разобраться подробнее.

Электронный формат УПД официально называется «формат счета-фактуры и формат представления документа об отгрузке товаров (выполнении работ), передаче имущественных прав (документа об оказании услуг), включающего в себя счет-фактуру, в электронной форме». и утверждается Приказом ФНС России от 24.03.2016 N ММВ-7-15/155@.

Формат УКД – «формат корректировочного счета-фактуры и формата представления документа об изменении стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, включающего в себя корректировочный счет-фактуру» – утвержден Приказом ФНС России от 13.04.2016 N ММВ-7-15/189@.

Подробнее об УПД

Формат УПД выполняет 3 функции:

В данном случае первичный документ может быть аналогом как ТОРГ-12, так и акта выполненных работ.

Аналогично и формат УКД выполняет 3 функции:

Функции электронного формата и статусы печатной формы УПД отличаются. Следующая таблица поможет вам разобраться, какие формы бумажных документов соответствуют разным вариантам электронных.

| Функции электронного формата УПД/УКД | Соответствие с печатной формой |

| УПД с функцией СЧФ | Форма счета-фактуры, утвержденная Приложением № 1 к Постановлению Правительства от 26.12.2011 № 1137. |

| УПД с функцией СЧФДОП | Статус 1 в рекомендуемой форме УПД, утвержденной Письмом ФНС от 21.10.2013 N ММВ-20-3/96@ в Приложении № 1 (счет-фактура и передаточный документ или акт). |

| УПД с функцией ДОП | Статус 2 в рекомендуемой форме УПД, утвержденной Письмом ФНС от 21.10.2013 N ММВ-20-3/96@ в Приложении № 1 (только передаточный документ или акт). |

| УКД с функцией КСЧФ | Форма корректировочного счета-фактуры, утвержденная Приложением № 2 к Постановлению Правительства от 26.12.2011 № 1137. |

| УКД с функцией КСЧФДИС | Статус 1 в рекомендуемой форме УКД, утвержденной Письмо ФНС России от 17.10.2014 N ММВ-20-15/86@ (корректировочный счет-фактура и соглашение или уведомление об изменении стоимости). |

| УКД с функцией ДИС | Статус 2 в рекомендуемой форме УКД, утвержденной Письмом ФНС России от 17.10.2014 N ММВ-20-15/86@ (только соглашение или уведомление об изменении стоимости). |

Получается, что на бумаге нормативно-правовой акт, утверждающий счет-фактуру, остался прежним, а для УПД и УКД появились письма с рекомендуемой печатной формой. В электронных же форматах счет-фактура перешел в формат УПД, а корректировочный счет-фактура – в формат УКД.

Важно! Форматы УПД и УКД являются обязательными только в части счетов-фактур. То есть для обмена электронными счетами-фактурами с 1 июля 2017 года обязательно нужно будет использовать формат УПД (для корректировочных – УКД) с функциями СЧФ или СЧФДОП (для УКД – КСЧФ или КСЧФДИС). Такой вывод можно сделать из п. 9 и абз. 2 п. 1 ст. 169 Налогового кодекса РФ.

Вместо заключения

В этой статье я разобрала нормативно-правовые акты, которые утверждают, рекомендуют или отменяют форматы электронных первичных учетных документов и счетов-фактур. Получается, что все старые форматы нашли свое отражение в новых, а первичные документы даже несколько раз. На схеме как раз виден переход.

Но пока шла работа над материалом, возникла еще масса вопросов по данной теме, поэтому в следующей статье я выдам рекомендации, как использовать новые форматы, и какие у них есть особенности.

Анастасия Щепина, аналитик Synerdocs

Новые форматы электронных первичных документов. Часть 2. Особенности и отличия

В прошлой статье мы пробежались по законодательным основам работы с новыми форматами первичных учетных документов. Перед вами вторая часть моего исследования, в котором я рассмотрю особенности введенных форматов и их отличия от старых.

Составные части формализованных документов

Прошлые форматы первичных учетных документов содержали в себе так называемые титулы: титул продавца и титул покупателя. В новых форматов от этого термина ушли, но сама схема работы осталась прежней: одна сторона отправляет файл информации продавца (исполнителя), а другая при необходимости файл информации покупателя (заказчика).

В таблице ниже вы можете увидеть, какие файлы формируются в зависимости от случаев применения документов.

Вид формализованного документа

Что формирует отправитель

Что формирует получатель

УПД (функция СЧФ – только счет-фактура)

Файл информации продавца

УПД (функция ДОП – только первичный учетный документ)

Файл информации продавца

Файл информации покупателя, если требуется его подпись

УПД (функция СЧФДОП – первичный учетный документ и счет-фактура)

Файл информации продавца

Файл информации покупателя, если требуется его подпись

УКД (функция КСЧФ – только корректировочный счет-фактура)

Файл информации продавца

УКД (функция ДИС – только документ об изменении стоимости)

Файл информации продавца

Файл информации покупателя, если требуется его подпись

УКД (функция КСЧФДИС – корректировочный счет-фактура и документ об изменении стоимости)

Файл информации продавца

Файл информации покупателя, если требуется его подпись

Документ о передаче товаров при торговых операциях

Файл информации продавца

Файл информации покупателя

Документ о передаче результатов работ

Файл информации исполнителя

Файл информации заказчика, если требуется его подпись

Сформированные файлы будут отличаться в зависимости от вида документа, но суть остается прежней: все основные сведения о товарах и сторонах заполняются отправителем. Получатель же при необходимости, если от него требуется подпись, формирует файл со своей информацией: принят ли груз, есть ли претензии, данные о подписанте и доверенностях.

Кстати, это уже следующая особенность – необходимость формирования ответного файла. Как видно из таблицы, законодатель дает право не запрашивать подпись контрагента по некоторым видам документов. И действительно в ряде сделок, например, по оказанию услуг, подпись заказчика может не понадобиться. Если у вас именно такой случай, смело полагайтесь на введенные форматы.

Новые возможности исправления и корректировки

Ранее исправлять и корректировать можно было только счета-фактуры. Возможности новых форматов в этом плане шире.

Всего мы имеем три электронных формата первичных учетных документов, которые подробно разобрали в прошлой статье. Если раньше товарную накладную или акт исправлять было нельзя, то с появлением новых форматов это стало возможно. Схема работы такая же, как и со счетами-фактурами: в правильном документе нужно указать номер исходного документа и номер исправления.

Исправленный документ о передаче товаров

С корректировками ситуация немного другая, поскольку они используются для указания стоимостных изменений и влияют на расчет НДС. Выставить корректировку можно будет только к УПД.

Особенности подписания

Пожалуй, самые интересные нововведения произошли в части подписания формализованных документов и, если углубляться, по этой теме можно написать отдельную статью. Но сейчас мы коснемся самых основных изменений.

1. Теперь первичные документы, счета-фактуры и УПД можно подписывать несколькими подписями. О том, реализовано ли это технически, абонентам лучше узнать у своих операторов ЭДО, но новые форматы разрешают ставить несколько квалифицированных ЭП.

2. Просто поставить одну или несколько электронных подписей недостаточно, нужно указать информацию о подписанте, причем эту информацию нужно указывать как при подписании файла продавца (исполнителя), так и при подписании файла покупателя (заказчика), если его подпись требуется:

● область полномочий, например, лицо, совершившее сделку или ответственное за подписание счетов-фактур, имеет закрытый перечень значений в зависимости от формата;

● статус – то есть работником какой организации является подписант – тоже имеет закрытый перечень значений;

● основание полномочий (доверия) – информация о документе, на основании которого лицо имеет право подписывать документ;

● основание полномочий (доверия) организации – необязательное поле, заполняемое только тогда, когда подписант является работником иной уполномоченной организации.

Отметим, что к оформлению информации о подписанте теперь нужно относиться внимательнее. Например, в ситуации, когда за все действия отвечает одно лицо в вашей организации, подпись будет одна, область полномочий – «5», а статус – «1». Но если вы указали в УПД с функцией СЧФДОП (первичный документ и счет-фактура) в поле «Область полномочий» лицо, ответственное за подписание счетов-фактур, это значит, что должно быть и другое лицо, которое отвечает за свершение сделки и ее оформление.

Вместо заключения

В этой и предыдущей статьях мы рассмотрели теоретические основы работы с новыми форматами. Несмотря на множество изменений, суть осталась одна: по-старому можно работать как с первичными учетными документами и счетами-фактурами, так и с новым документом УПД.

Новые форматы при этом открывают более широкие возможности, дают гибкость, которой не было ранее. Кроме того, на официальных выступлениях представители ФНС обещают унифицировать еще больше документов, например, акты о расхождениях и договоры. Вероятно, это будут рекомендованные электронные форматы, а обязательными в ближайшем времени, как и раньше, останутся только счета-фактуры.

Но все это в будущем, а сейчас нужно научиться использовать новые электронные акты, накладные, счета-фактуры и УПД, поэтому в следующей статье мы рассмотрим, как правильно встроить рассмотренные форматы в процессы вашей компании, и каковы особенности работы с ними.

Автор: Анастасия Щепина, аналитик Synerdocs

Новые функции документов по Приказам № 820 и 736

ФНС уточнила xsd-схемы самых востребованных электронных документов.

Благодаря новым функциям компании, работающие с посредническими операциями, смогут обмениваться данными по прослеживаемости с помощью уже привычных форматов документов.

ФНС в письме от 28.05.2021 № ЕА-4-15/7407@ сообщает: для упрощения документооборота и унификации первичных документов в форматы добавлены новые функции. Они необходимы для компаний, которые продают и покупают товары и услуги в рамках договоров комиссии — агентских договоров.

Новые функции документов по Приказу № 820

Новые функции документов по Приказу № 736

Отражение комиссионеров и комитентов в документах с новыми функциями

Для СвРК и СвИСРК указываются:

Для СвЗК и СвИСЗК указываются:

Все изменения в форматах и сравнение старых и новых схем — в таблице.

Что изменится в Диадоке

Диадок поддержит изменения форматов, новые функции и xsd-схемы.

На уровне API будут добавлены новые версии типов документов. Новые функции будут добавлены для УПД и УКД.

Для всех типов по форматам Приказов № 820 и 736 будут добавлены новые версии: УПД, ИУПД, СФ, ИСФ, накладные, акты, МХ-1, МХ-3, КС-2, КС-3, УКД, ИУКД, КСФ, ИКСФ.

Информация для интеграторов

Новые функции и новые версии будут добавлены для следующих типов документов:

| TypeNamedId | Function | New Version |

|---|---|---|

| UniversalTransferDocument | СЧФ | utd820_05_01_02_hyphen |

| UniversalTransferDocument | СЧФДОП | utd820_05_01_02_hyphen |

| UniversalTransferDocument | ДОП | utd820_05_01_02_hyphen |

| UniversalTransferDocument | new: СвРК | utd820_05_01_02_hyphen |

| UniversalTransferDocument | new: СвЗК | utd820_05_01_02_hyphen |

| UniversalTransferDocumentRevision | СЧФ | utd820_05_01_02_hyphen |

| UniversalTransferDocumentRevision | СЧФДОП | utd820_05_01_02_hyphen |

| UniversalTransferDocumentRevision | ДОП | utd820_05_01_02_hyphen |

| UniversalTransferDocumentRevision | new: СвРК | utd820_05_01_02_hyphen |

| UniversalTransferDocumentRevision | new: СвЗК | utd820_05_01_02_hyphen |

| Invoice | default | utd820_05_01_02_hyphen |

| InvoiceRevision | default | utd820_05_01_02_hyphen |

| XmlAcceptanceCertificate | default | utd820_05_01_02_hyphen |

| XmlTorg12 | default | utd820_05_01_02_hyphen |

| PerformedWorkAcceptanceCertificate | default | utd820_05_01_02_hyphen |

| PerformedWorkCostCertificate | default | utd820_05_01_02_hyphen |

| StorageInventoryAcceptanceCertificate | default | utd820_05_01_02_hyphen |

| ReturnInventoryAcceptanceCertificate | default | utd820_05_01_02_hyphen |

| UniversalCorrectionDocument | КСЧФ | ucd736_05_01_02 |

| UniversalCorrectionDocument | КСЧФДИС | ucd736_05_01_02 |

| UniversalCorrectionDocument | ДИС | ucd736_05_01_02 |

| UniversalCorrectionDocument | new: СвИСРК | ucd736_05_01_02 |

| UniversalCorrectionDocument | new: СвИСЗК | ucd736_05_01_02 |

| UniversalCorrectionDocumentRevision | КСЧФ | ucd736_05_01_02 |

| UniversalCorrectionDocumentRevision | КСЧФДИС | ucd736_05_01_02 |

| UniversalCorrectionDocumentRevision | ДИС | ucd736_05_01_02 |

| UniversalCorrectionDocumentRevision | new: СвИСРК | ucd736_05_01_02 |

| UniversalCorrectionDocumentRevision | new: СвИСЗК | ucd736_05_01_02 |

| InvoiceCorrection | default | ucd736_05_01_02 |

| InvoiceCorrectionRevision | default | ucd736_05_01_02 |

Мы будем развивать и поддерживать только новые версии. Рекомендуем интеграторам перейти на новые версии типов документов.

Новая форма от ФНС: УКД – документ, который упростит документооборот

Многие налогоплательщики уже начали применять универсальный передаточный документ (УПД). Он вмещает в себя первичный документ и счет-фактуру, то есть позволяет одновременно принять НДС к вычету и учесть расходы по налогу на прибыль, что существенно сокращает документооборот. Недавно ФНС разработала второй универсальный документ – корректировочный. Он создан, на основе корректировочного счета-фактуры и первичного документа, предусматривающего изменение стоимости. В статье эксперты «1С» комментируют правовые основы применения универсальных документов, разъясняют особенности их заполнения, а также рассказывают о том, как работать с УПД и УКД в программе «1С:Бухгалтерия 8» редакции 3.0.

УПД: счет-фактура и накладная в одном документе

Многие реквизиты в счете-фактуре и в первичном документе, например, накладной повторяются. Потребность в едином документе, который позволил бы снизить издержки на обработку информации, была очевидной.

Впервые форма универсального передаточного документа (УПД) была рекомендована налоговым ведомством в письме от 21.10.2013 № ММВ-20-3/96@ «Об отсутствии налоговых рисков при применении налогоплательщиками первичного документа, составленного на основе счета-фактуры». Минфин России поддержал инициативу налоговиков по введению УПД в деловой оборот (письмо от 07.10.2013 № 03-07-15/41644).

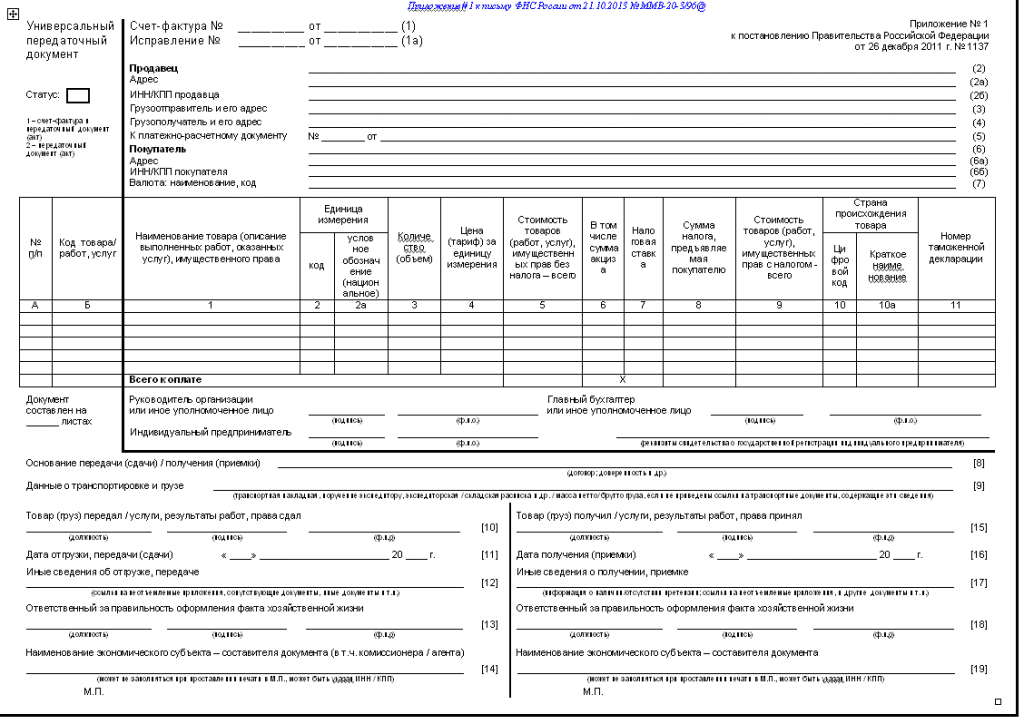

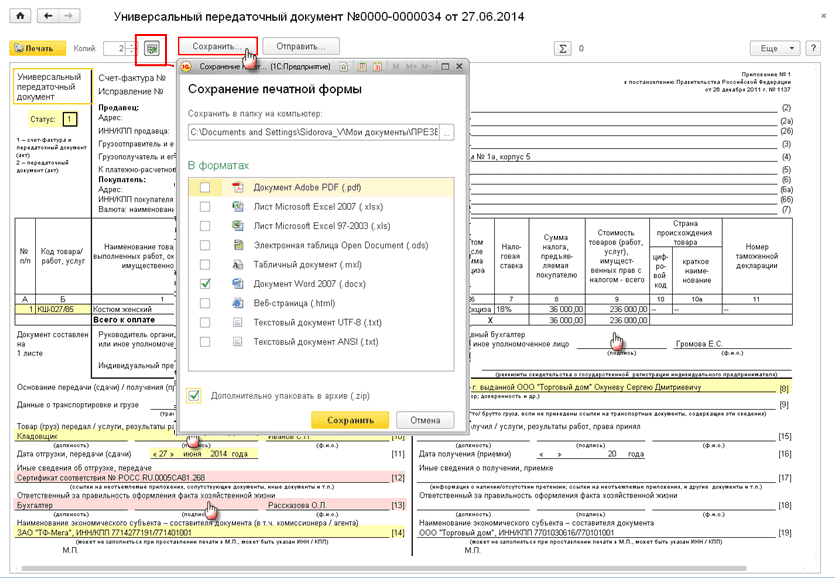

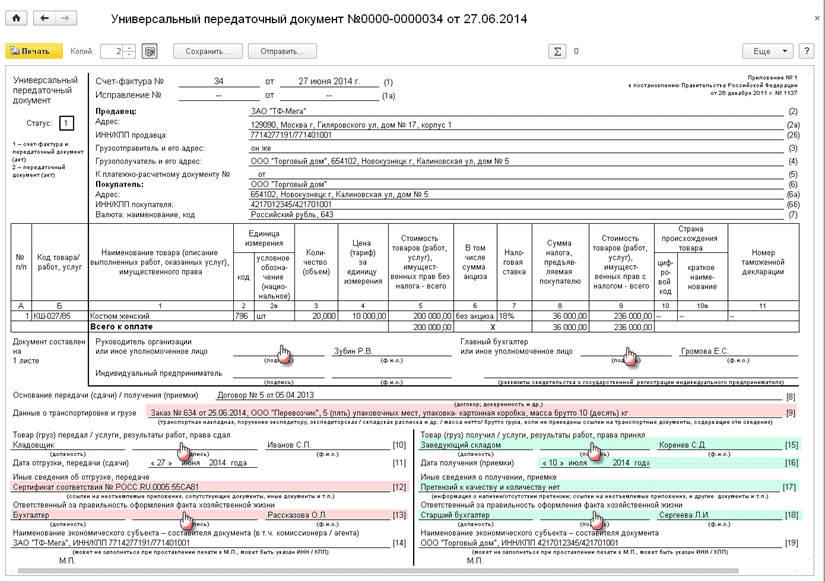

Форма УПД может использоваться и как совмещенный документ (первичный и счет-фактура), и как только первичный учетный документ. В основу документа положена форма счета-фактуры, утв. Постановлением Правительства РФ от 26.12.2011 № 1137 (далее – Постановление № 1137) – см. рис 1. Это позволяет заявить вычет по НДС по общим правилам.

Для использования в качестве первичного учетного документа, форма счета-фактуры дополнена обязательными реквизитами из пункта 2 статьи 9 Федерального закона от 06.12.2011 № 402-ФЗ (далее – Закон № 402-ФЗ). Ограничений на введение в форму счета-фактуры дополнительных реквизитов (сведений) нет. Об этом налоговики сообщали в письмах от 23.08.2012 № АС-4-3/13968@, от 12.03.2012 № ЕД-4-3/4061@, размещенных на официальном сайте ФНС России www.nalog.ru в разделе «Разъяснения ФНС, обязательные для применения налоговыми органами». Кроме того, планируется это правило закрепить в НК РФ (законопроект № 618603-6).

Форму УПД можно применять для оформления следующих операций:

Отметим, что использовать форму не обязательно! Организации и предприниматели имеют право на применение любых других форм, соответствующих требованиям статьи 9 Закона № 402-ФЗ.

В приложениях к письму ФНС России от 21.10.2013 № ММВ-20-3/96@ помимо рекомендованной формы УПД и перечня операций, для оформления которых она может быть использована, содержатся:

Если УПД со статусом «2» применяют неплательщики НДС (например, те, кто применяет УСН, или если есть операции, освобожденные от НДС по ст. 149 НК РФ), то обязанности по исчислению и уплате налога у них не возникает.

Также со статусом «2» УПД может применяться при отгрузке товаров комитентом комиссионеру.

Кроме того, при установленном статусе «2» можно не заполнять поля, обязательные исключительно для счета-фактуры:

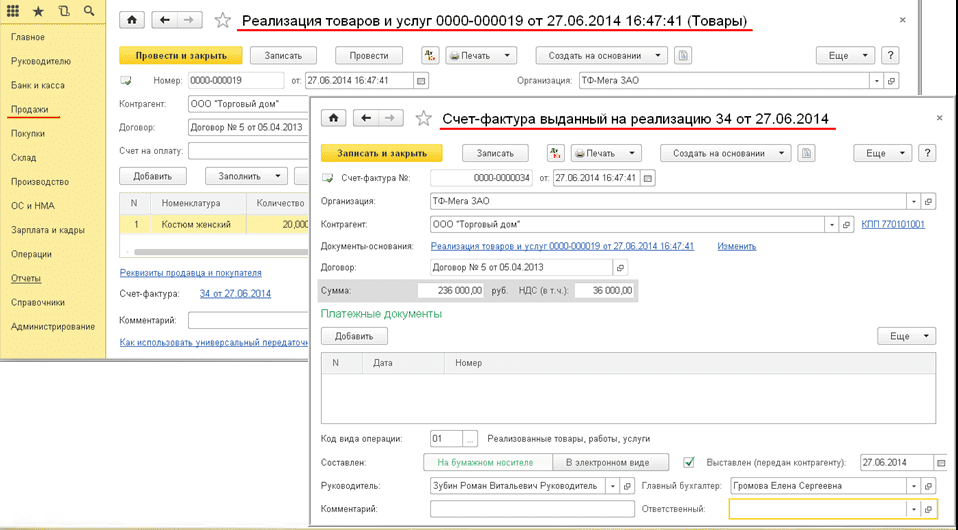

В «1С:Бухгалтерии 8» универсальный передаточный документ включен в список печатных форм для документов реализации и выданных счетов-фактур на реализацию. Поэтому сначала в программе регистрируются операции отгрузки (реализации) товаров покупателю и создается Счет-фактура выданный на реализацию (рис. 2).

Рис. 2. Формирование УПД «1С:Бухгалтерии 8» (ред. 3.0).

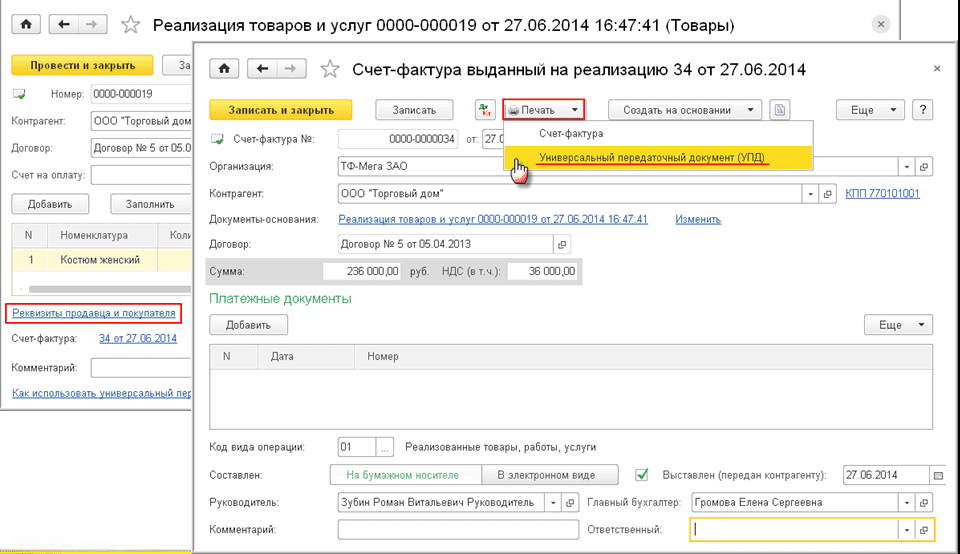

Просмотреть и распечатать УПД можно из документа Реализация товаров и услуг по команде Печать или из документа Счет-фактура выданный (рис. 3).

Печатную форму УПД можно сохранить в любом удобном формате (рис. 4).

Рис. 4. Сохранение печатной формы УПД

Если товар доставляется до покупателя транспортной компанией, то должны быть указаны данные о транспортируемом грузе в строке [9] (см. рис. 5).

Рис. 5. Пример заполнения УПД при доставке товара транспортной компанией

Обратите внимание, в УПД данные о перевозчике не отражаются, есть только ссылка на перевозчика, тип упаковки и пр. в указанной строке.

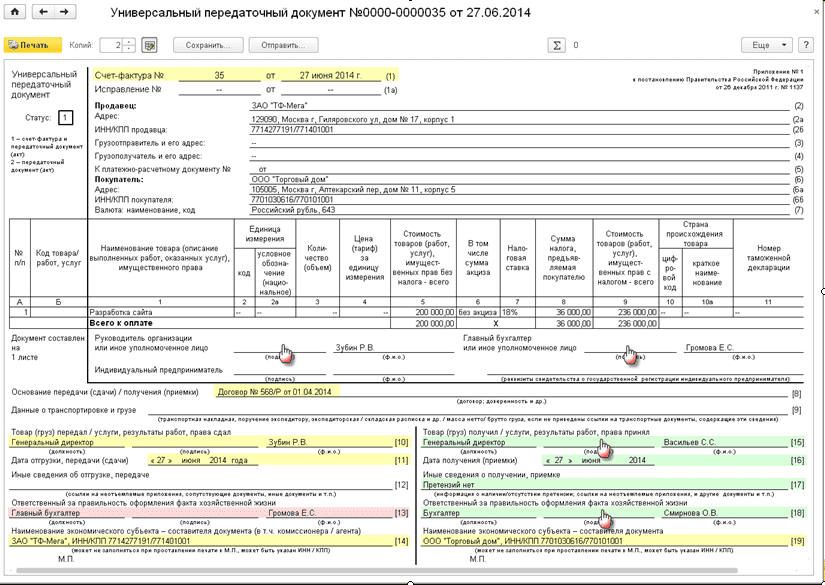

Программа позволяет применять УПД и для сдачи-приемки работ (рис. 6).

Рис. 6. Пример заполнения УПД при сдаче-приемке работ

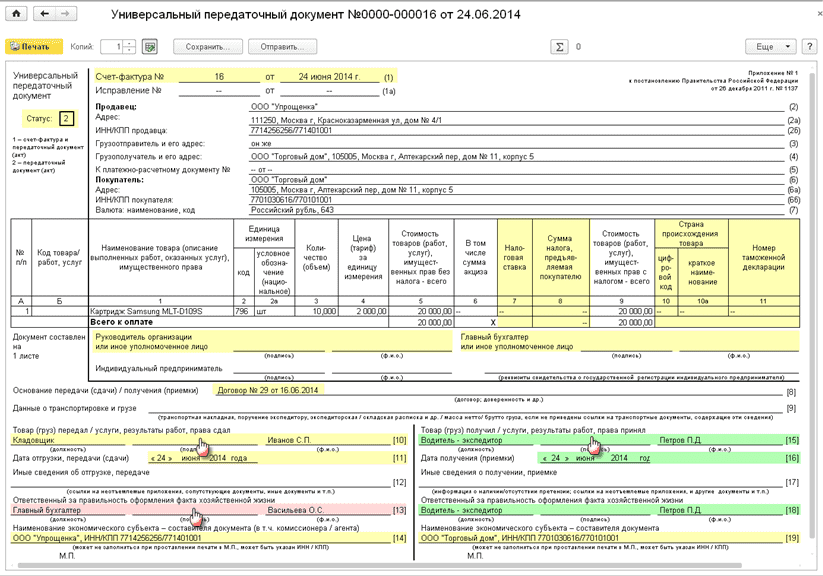

Кроме того, можно выставить УПД для неплательщиков НДС, то есть со статусом «2» (рис. 7).

Рис. 7. Пример заполнения УПД со статусом «2»

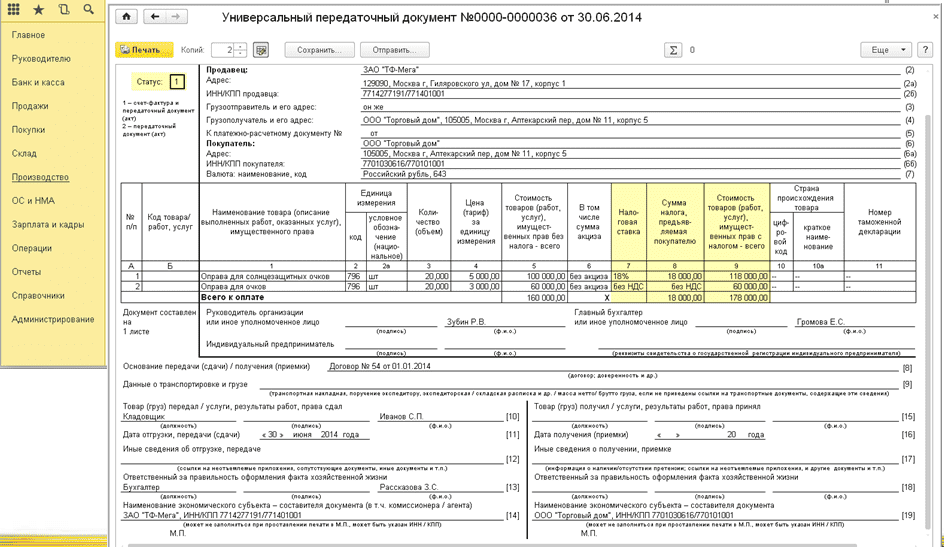

Пример заполнения УПД по облагаемым и освобождаемым операциям представлен на рисунке 8.

Рис. 8. Пример заполнения УПД по облагаемым и освобождаемым операциям

Правовые основы введения универсального корректировочного документа (УКД)

При изменении стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, в том числе в случае изменения цены (тарифа) и (или) уточнения количества (объема), продавец выставляет покупателю корректировочный счет-фактуру не позднее пяти календарных дней считая со дня составления документов, служащих основанием для корректировки (п. 3 ст. 168 НК РФ).

Вычет разницы между суммами налога до и после изменения стоимости производится (п. 13 ст. 171 НК РФ):

Вычеты суммы разницы производятся на основании корректировочных счетов-фактур, выставленных продавцами в порядке, установленном пунктом 5.2 и пунктом 6 статьи 169 НК РФ, при наличии договора, соглашения, иного первичного документа, подтверждающего согласие (факт уведомления) покупателя на изменение стоимости, но не позднее трех лет с момента составления корректировочного счета-фактуры (п. 10 ст. 172 НК РФ).

Разницы между суммами налога до и после уменьшения стоимости восстанавливаются покупателем в налоговом периоде, на который приходится наиболее ранняя из следующих дат (пп.4 п.3 ст.170):

Увеличения стоимости (без учета налога) отгруженных товаров (работ, услуг, имущественных прав) учитывается продавцом при определении налоговой базы за налоговый период, в котором были составлены документы, являющиеся основанием для выставления корректировочных счетов-фактур (п. 10 ст. 154 НК РФ).

Продавец и покупатель на основании корректировочных счетов-фактур должны совершить следующие действия:

1. При уменьшении стоимости продавец производит налоговый вычет разницы в периоде корректировки (п.13 ст.171, п.10 ст.172 НК РФ):

Покупатель восстанавливает НДС в размере разницы в периоде корректировки (пп.4 п.3 ст.170 НК РФ): регистрирует в книге продаж корректировочный счет-фактуру или документы на изменение стоимости (п.14 Правил ведения книги продаж, утв. Постановлением № 1137).

2. При увеличении стоимости продавец увеличивает налоговую базу периода корректировки (п.10 ст.154 НК РФ с 01.07.2013):

Покупатель производит налоговый вычет разницы в периоде корректировки (п.13 ст.171, п.10 ст.172 НК РФ): регистрирует корректировочный счет-фактуру в книге покупок (п.2 Правил ведения книги покупок, утв. Постановлением № 1137).

В таблице 1 приведены условия, при которых корректировочные счета-фактуры не выставляются и не применяются.

Случаи, когда налогоплательщик должен выставить корректировочный счет-фактуру

Не нужно выставлять

Для выставления корректировочного счета-фактуры нужен документ-основание. Основанием может быть договор, соглашение, иной первичный документ, подтверждающий согласие (факт уведомления) покупателя на изменение стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, в том числе из-за изменения цены (тарифа) и (или) изменения количества (объема) отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав. Об этом сказано в письме ФНС России от 24.01.2014 № ЕД-4-15/1121@.

До разработки УКД налогоплательщик для выставления корректировочного счета-фактуры мог составить любой документ-основание из вышеперечисленных, главное, чтобы он соответствовал требованиям статьи 9 Закона № 402-ФЗ. При этом документ нужно было составить новый, то есть в случае корректировки цены, стоимости и т.д. в УПД и в первоначальные первичные документы изменения не вносятся в соответствии с обычаями делового оборота (письмо Минфина России от 19.12.2006 № 07-05-06/302). Право составить любой традиционный документ осталось и сейчас, но наряду с ним налогоплательщик получил возможность сделать корректировку в УКД.

20 октября 2014 года ФНС на своем официальном сайте опубликовала рекомендованную форму универсального корректировочного документа (УКД) и рекомендации по его использованию в хозяйственной деятельности (письмо от 21.10.2013 № ММВ-20-3/96@ «О корректировке универсального передаточного документа»).

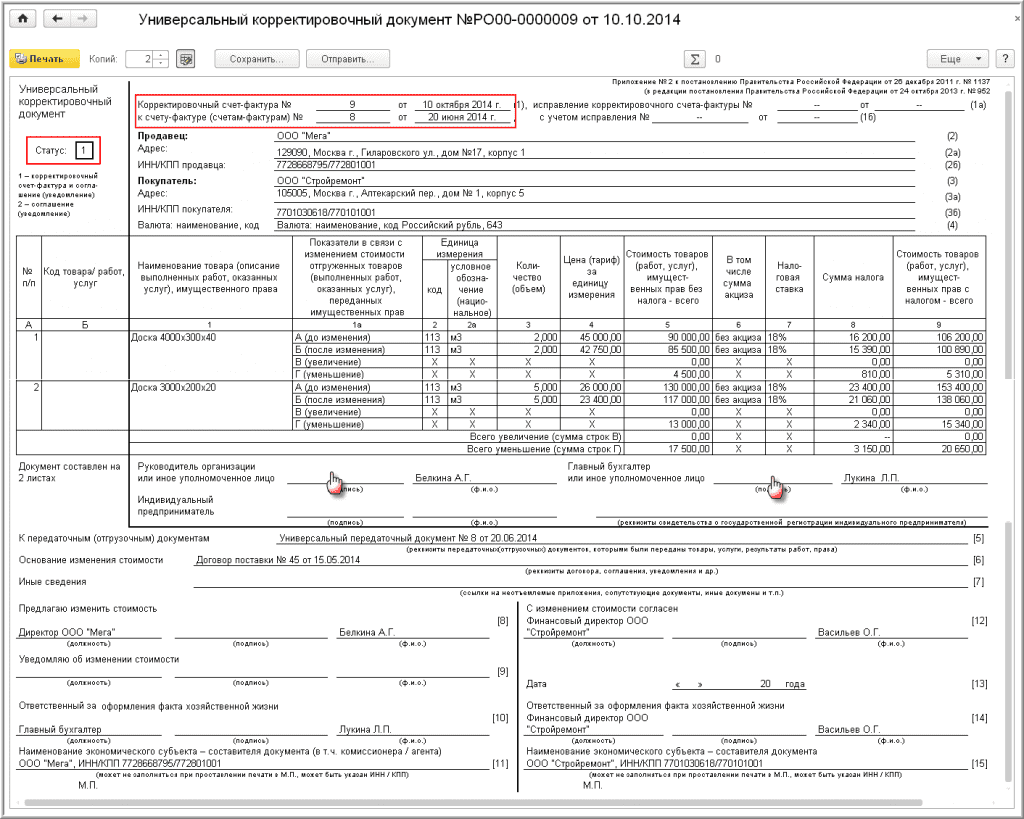

В основу документа положена форма корректировочного счета-фактуры, утв. в Приложении № 2 к Постановлению № 1137 (рис. 9).

Для использования в качестве первичного учетного документа форма корректировочного счета-фактуры дополнена отсутствующими обязательными реквизитами, установленными Законом № 402-ФЗ.

Форма УКД применяется в следующих случаях:

Не применяется форма УКД:

По аналогии с УПД форма УКД может использоваться и как совмещенный документ (первичный и корректировочный счет-фактура) и как только первичный учетный документ. Отметим, что введение формы в оборот также не является обязательным.

Заполнение реквизитов УКД

Как видно из рисунка 9, универсальный корректировочный документ по форме похож на универсальный передаточный документ. Рассмотрим заполнение реквизитов УКД.

Статус УКД

Статус УКД носит информационный характер. Если указан Статус «1», то документ применяется одновременно в качестве первичного учетного документа для бухгалтерского учета и в целях исчисления налога на прибыль организаций и как корректировочный счет-фактура.

Статус «2» указывается в том случае, если документ применяется только в качестве первичного учетного документа.

Применение УКД со статусом «2» у не плательщиков НДС (например, при УСН, при операциях, освобожденных от НДС по статье 149 НК РФ) не приводит к возникновению обязанности по исчислению и уплате НДС.

Кроме того, могут не заполняться поля, установленные в качестве обязательных исключительно для корректировочного счета-фактуры:

Номер УКД

В строке 1 корректировочного счета-фактуры, выставляемом при изменении стоимости отгруженных товаров (работ, услуг, имущественных прав), должен быть указаны порядковый номер (п. 5.2 ст.169 НК РФ, пп.«а» п.1 Правил заполнения корректировочных счетов-фактур, утв. Постановлением № 1137). Номера корректировочных счетов-фактур, счетов-фактур присваиваются в общем хронологическом порядке

Для обособленных подразделений (участника товарищества, доверительного управляющего) определен специальный порядок нумерации.

Номер первичного учетного документа в качестве обязательного реквизита не поименован (ст. 9 Закона № 402-ФЗ).

Таким образом, при заполнении формы УКД со статусом «1» номер присваивается в соответствии с хронологией нумерации счетов-фактур.

Дата УКД

В форме УКД есть две даты (см. рис. 9):

При заполнении УКД со статусом (1) в строке (1) указывается фактическая дата составления первичного документа и корректировочного счета-фактуры (п. 5.2 ст. 169 НК РФ, пп.«а» п.1 Правил заполнения корректировочных счетов-фактур, утв. Постановлением № 1137).

Корректировочный счет-фактура должен быть выставлен не позднее 5 календарных дней со дня составления документов, служащих основанием для изменения стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав.

Если в соответствии с договором согласия покупателя на изменения их стоимости не требуется, то продавец составляет УКД только для уведомления покупателя об изменении стоимости и в качестве даты выставления корректировочного счета-фактуры на бумажном носителе будет дата, указанная в строке (1).

Если согласие от покупателя требуется, то в качестве даты выставления корректировочного счета-фактуры считается дата, указанная в строке [13].

При указании даты составления первичного учетного документа нужно учитывать, что согласно статье 9 Закона № 402-ФЗ документ должен быть составлен при совершении факта хозяйственной жизни, а при невозможности – непосредственно после его окончания (ч. 3 ст. 9 Закона № 402-ФЗ).

В строке [13] указывается дата согласования покупателем изменения стоимости отгруженных товаров (работ, услуг, имущественных прав) или дата получения покупателем уведомления продавца об изменении стоимости – в случае проставления:

В таблице 2 приведены варианты проставления дат в УКД в целях учета НДС:

Указание дат в строках (1) и [13] УКД у продавца и покупателя в целях исчисления НДС в зависимости от факта хозяйственной ситуации

Факт хозяйственной жизни

Увеличение стоимости по согласованию сторон

Начисление НДС в налоговом периоде согласования –

показатель строки [13]

Вычет НДС в налоговом периоде получения УКД и согласования изменения – показатель строки [13]

Увеличение стоимости на основании уведомления

Начисление НДС в налоговом периоде составления УКД – показатель строки (1)

Вычет НДС в налоговом периоде фактического получения УКД (показатель строки [13] при его заполнении)

Уменьшение стоимости по согласованию сторон

Вычет НДС в налоговом периоде составления УКД и согласования изменения – показатель строки [13]

Восстановление НДС в налоговом периоде получения УКД и согласования изменения – показатель строки [13]

Уменьшение стоимости на основании уведомления

Вычет НДС в налоговом периоде составления УКД – показатель строки (1)

Восстановление НДС в налоговом периоде фактического получения УКД (показатель строки [13] при его заполнении)

Подписание УКД

Строка «Руководитель организации или иное уполномоченное лицо», «Главный бухгалтер или иное уполномоченное лицо» заполняется всегда в соответствии со статьей 169 НК РФ, Приложением № 2 к Постановлению № 1137.

В строке [8] или строке [9] указывается лицо, уполномоченное предлагать покупателю изменить стоимость отгруженных товаров (выполненных работ, оказанных услуг, переданных имущественных прав) или уведомлять о таком изменении от имени экономического субъекта. Здесь может быть указана должность лица, его подпись и Ф.И.О. или, если это лицо совпадает с лицом, уполномоченным подписывать корректировочный счет-фактуру, то может указываться только должность и Ф.И.О. без повторения подписи.

Строка [10] содержит информацию о лице, ответственном за оформление факта хозяйственной жизни. В ней указывается должность лица, его подпись и Ф.И.О.

В строке [12] заполняются сведения о лице, уполномоченном согласовывать изменение стоимости товаров (работ, услуг, имущественных прав) от имени экономического субъекта, если такое согласование требуется (может быть указана должность лица, его подпись и Ф.И.О.).

В строке [14] должна быть информация о лице, ответственном за оформление факта хозяйственной жизни. Здесь указывается должность лица, его подпись и Ф.И.О.

Если же это лицо совпадает с лицом, указанным в строке [12], то может указываться только должность и Ф.И.О. без повторения подписи.

Отметим также, что ФНС России разрабатывает формат представления в электронном виде универсальных документов: передаточного и корректировочного.

Формирование УКД в «1С:Бухгалтерии 8» (ред. 3.0)

В программе «1С:Бухгалтерия 8» редакции 3.0 возможность составления УКД будет реализована с ближайшим релизом.

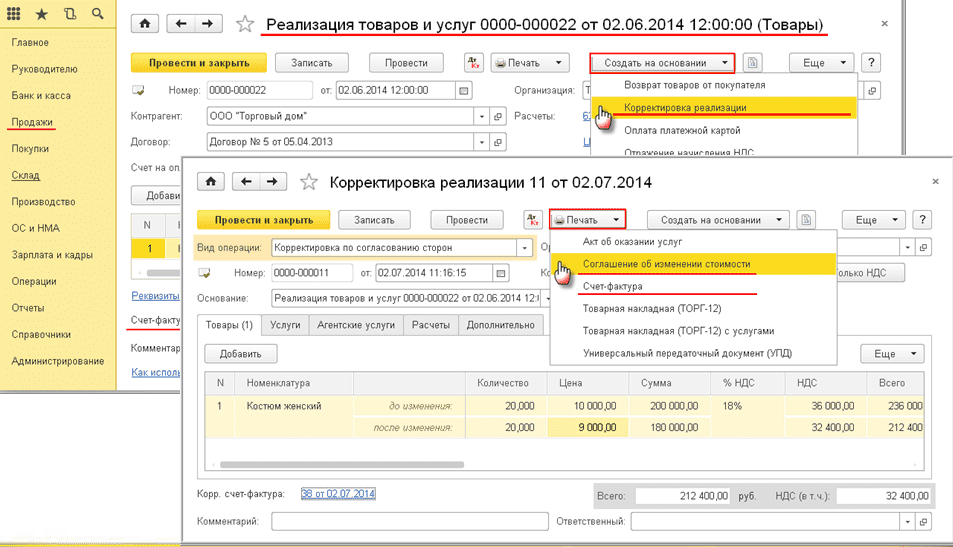

Корректировка реализации производится на основании документа Реализация товаров и услуг (выбирается Соглашение об изменении стоимости или Счет-фактура) – см. рис. 10.

Рис. 10. Корректировка реализации

Печатная форма УКД формируется из документа Корректировка реализации по кнопке Печать.

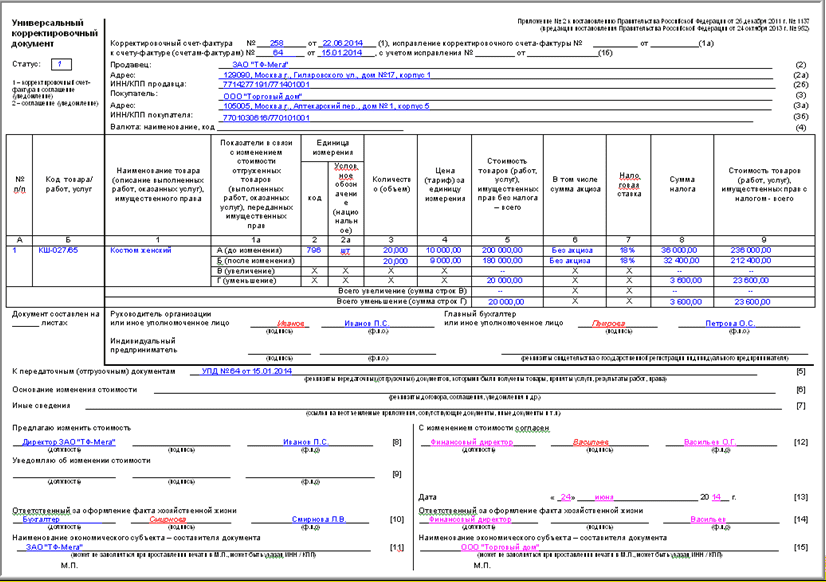

На рисунке 11 приведен пример заполнения УКД при согласовании изменения стоимости.

Рис. 11. Образец заполнения УКД при согласовании изменения стоимости

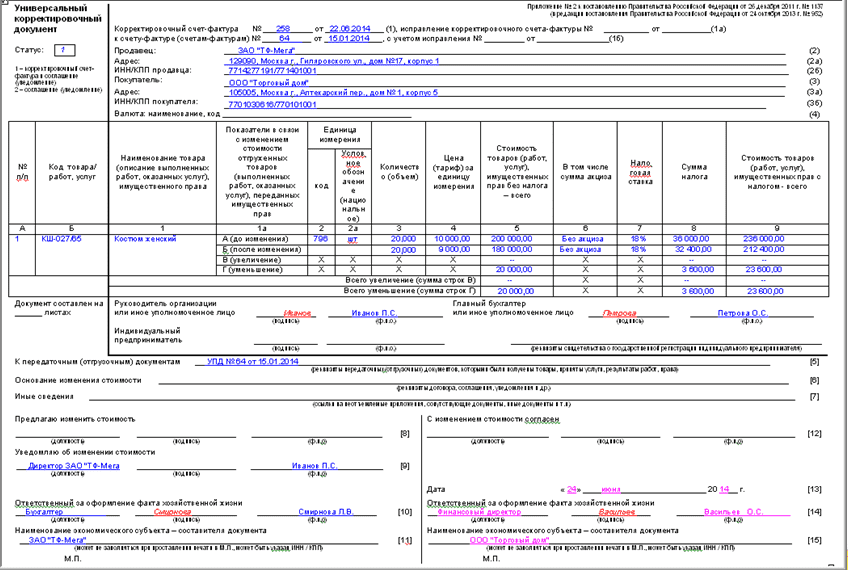

Образец заполнения УКД при уведомлении об изменении стоимости приведен на рисунке 12.

Рис. 12. Образец заполнения УКД при уведомлении об изменении стоимости