Укд и корректировочный счет фактура в чем разница

Универсальный корректировочный документ

Универсальный корректировочный документ включает в себя корректировочный счет-фактуру и извещение об изменении цены товара, услуги и т.д. Документ важен для компаний, которые платят НДС, поэтому надо серьезно отнестись к его заполнению, чтобы у налоговой не было претензий. Расскажем подробнее, что представляет собой эта бумага и как правильно внести в нее все сведения.

Общие сведения

Налоговая в своем письме от 17 октября 2014 года №ММВ-20-15/86@ рекомендовала фирмам новый документ — универсальный корректировочный. В Приложении №1 к письму опубликована сама форма, в остальных рассказывается, в каких ситуациях ее нужно заполнять, как правильно это делать и т.д.

Характер названного бланка рекомендательный, поэтому организации сами решают, будут они использовать эту бумагу или нет.

Документ формируют на основании ФЗ №402 от 6 декабря 2011 года («Закон о бухучете»), поскольку изменение цены товара после его отправки — это факт хозжизни организации, его надо подтвердить первичным учетным документом.

Кроме того, п. 3 ст. 168 НК РФ гласит, что при изменении стоимости отправленных или переданных товаров и т.д. организация-продавец должна выставить корректировочный счет-фактуру (далее — КСФ) за 5 рабочих дней. Сам бланк КСФ уже включен в УКД — он помещен в черную рамку.

Когда компании заполняют УКД

Документ не нужно использовать:

Как заполнить УКД

В форме много реквизитов, разберем каждый из них.

Что такое статус УКД и что отметить

Данный реквизит носит информационный характер. Выбирают код «1», если документ выступает как КСФ + первичка, то есть соглашение или уведомление об изменении цены. В этом случае бумага будет основанием для вычета НДС.

Цифру «2» пишут, если документ применяют только в качестве первичного учетного, то есть это просто соглашение или уведомление об изменении цены. Хозсубъекты на упрощенке могут использовать документ со статусом «2», обязанности по перечислению НДС не будет.

Шапка УКД

Здесь необходимо указать такие сведения (они аналогичны тем, что прописаны в бланке КСФ):

Обратите внимание! Если документ выступает как КСФ, то номер присваивают согласно общей хронологии нумерации счетов-фактур. Следует брать во внимание особый порядок нумерации корректировочных документов обособленными подразделениями. Когда УКД имеет статус «2», номер обозначают согласно общему порядку номеров корректировочных документов. Такой реквизит, как номер, не указан в списке обязательных в ст. 9 ФЗ №402-ФЗ.

Что важно знать о датах! В бумаге указывают 2 даты: дату составления (строчка (1)) и дату, когда покупатель согласился на изменение стоимости товара (или дату получения оповещения о изменении стоимости), — это строчка [13]. Первую дату ставит продавец, а вторую — фирма-покупатель.

Если статус «1», то в строку (1) вписывают реальную дату оформления первичного документа и КСФ. День составления — обязательный его реквизит. Выставлять этот документ, согласно законодательству, нужно не позднее 5 календарных дней с момента формирования бумаг, на основании которых осуществляется изменение стоимости товаров.

Если в договоре с клиентом не обозначено, что при изменении стоимости требуется его согласие, то УКД оформляется только для оповещения покупателя, а дата выставления КСФ будет такой, которая указана в строке (1). Если же требуется согласие, то такой датой будет считаться та, что значится в строке [13].

Если статус «2», то должна стоять дата совершения хозоперации (ст. 9 ФЗ №402-ФЗ).

Даты в строках (1) и [13] могут совпадать либо отличаться: в строке [13] отмечена более поздняя, чем в (1).

Основная часть

Здесь нужно заполнить таблицу. Она аналогична той, которая представлена в корректировочном документе.

В конце таблицы нужно подвести итоги — указать получившуюся стоимость.

Далее нужно обозначить реквизиты передаточных/отгрузочных бумаг, документ-основание для корректировки стоимости и какие-либо другие данные.

Особенности подписания

В бланке УКД создано 6 строк для подписания документа. Подписи под таблицей проставляются всегда при статусе бумаги «1». Там расписываются глава фирмы или доверенное лицо и главный бухгалтер. При статусе УКД «2» такие подписи не являются обязательными.

В строчках для подписей [8] и [9] надо отметить сотрудника, который имеет право предлагать покупателю изменить стоимость товаров или оповещать о таком факте. Нужно написать должность сотрудника, его ФИО. Если у него есть право на подписание данной бумаги, то снова подписывать ее не надо. Можно обозначить только должность и ФИО.

В строке [10] надо отметить информацию о сотруднике, который отвечает за оформление факта хозжизни компании. Это лицо может совпадать с тем, что указано выше (строки [8] и [9]): аналогично обозначают только должность и ФИО без постановки подписи.

В строку [12] вписывают данные о работнике, который имеет право согласовывать изменение стоимости товара и т.п. от лица покупателя, если требуется данное действие. В строке [14] расписывается сотрудник, который отвечает за оформление факта хозяйственной жизни организации. Если это тот же сотрудник, что и в строке [12], то указывают ФИО и должность, а подпись второй раз ставить не нужно.

Важно! О заполнении счета-фактуры и КСФ можно прочитать в нашей статье.

Формат электронных документов

На электронный документооборот (ЭДО) с контрагентами уже переведены основные типы документов. Для них ФНС России разработала требования к форматам. Разбираемся, что важно отразить в документах и на какую законодательную базу опираться.

Электронные документы делятся на формализованные и неформализованные. Формализованными называют документы с расширением xml, формат которых разработан ФНС. Обработка таких документов в налоговой происходит автоматически, так как их структура для ЭДО неизменна.

Если организация самостоятельно определяет формат своих документов, они считаются неформализованными. Формат может быть любой: docx, pdf, jpg и др. Юридическая значимость таких документов подтверждается квалифицированной электронной подписью (КЭП), что позволяет отправлять их контрагентам по ЭДО.

В Диадоке все документы соответствуют требованиям налоговой

Формат документов в ЭДО

Формат каждого формализованного документа прописывается в приказах ФНС. Сегодня для ЭДО законодательно утвержден xml-формат. Контрагенты могут выгружать документы из информационной системы в удобном для них формате. Однако для ФНС придется приводить их к утвержденному виду.

Приведем основной перечень документов, которые поддерживают формат xml в ЭДО.

Счет-фактура

В счете-фактуре прописывается сумма НДС, которую продавец включает в стоимость отгруженного товара.

Порядок обмена утвержден приказом Минфина от 05.02.2021 № 14н.

Формат счетов-фактур для ЭДО установлен приказом ФНС от 19.12.2018 № MMB-7-15/820@.

Универсальный передаточный документ (УПД)

УПД нужно использовать при объединении всей информации из первичного учетного документа и счета-фактуры. Документ может быть односторонним или двусторонним. В первом варианте в УПД содержатся вся информация по сделке и подпись продавца. Во втором еще отражены реквизиты покупателя и его подпись.

Формат УПД для ЭДО определяется тем же приказом ФНС, что и для счетов-фактур.

Корректировочный счет-фактура

В некоторых случаях в выставленных документах могут измениться цена, количество товара или услуги. Для фиксации этих изменений существует корректировочный счет-фактура — в нем прописывают разницу между суммами и рассчитывают новый размер НДС.

Для регулирования формата корректировочного счета-фактуры ФНС выпустила приказ от 12.10.2020 № ЕД-7-26/736@.

Акт приемки-сдачи работ (услуг)

Это первичный учетный документ, с помощью которого подтверждается выполнение работ или услуг по договору. Сам акт может состоять из одного или двух xml-файлов, они содержат информацию об исполнителе и заказчике.

Формат акта по ЭДО не унифицирован, но закон от 06.12.2011 № 402-ФЗ «О бухгалтерском учете» устанавливает обязательные реквизиты для документа. Тем не менее ФНС рекомендует два формата электронных актов, которые описаны в приказах от 19.12.2018 № ММВ-7-15/820@ и 30.11.2015 № ММВ-7-10/552@.

Товарная накладная

С помощью накладной система ЭДО фиксирует передачу товарно-материальных ценностей между организациями. Форма называется ТОРГ-12 и не считается обязательной. Документ состоит из двух файлов — сведений со стороны продавца и покупателя.

Формат накладной в ЭДО утвержден приказами ФНС от 19.12.2018 № ММВ-7-15/820@ и 30.11.2015 № ММВ-7-10/551@.

Универсальный корректировочный документ (УКД)

В таком формате совмещены корректировочный счет-фактура и документ об изменении стоимости работ или товаров. Электронный УКД может быть как односторонним, так и двусторонним — варианты такие же, как у УПД.

Отправка УKД возможна только через оператора ЭДО в формате, утвержденном приказом ФНС от 12.10.2020 № ЕД-7-26/736@.

Подключайтесь к Диадоку и обменивайтесь формализованными и неформализованными документами

Законодательная база

Использование технологий ЭДО регламентируется рядом законов:

Форматы документов регламентируются в ЭДО приказами ФНС. Сам электронный документооборот становится обязательным для компаний. Это касается маркировки и прослеживаемости товаров, а также электронной отчетности и ЭДО в госзакупках.

Вопрос-ответ

В каком формате выгружать и отправлять документы для ЭДО?

При отправке документов через оператора ЭДО необходимо сохранить файл в формате xml, который составлен по требованиям приказов ФНС России. Такие документы принимают в налоговой и судах, их не нужно распечатывать на бумаге.

Неформализованные документы используют для ЭДО между контрагентами в формате doc, xlsx, pdf, jpg и др. Для этого их нужно подписывать квалифицированной электронной подписью. Чтобы сдать такие документы в ФНС, придется выполнить больше действий:

Это приводит к трате ресурсов компании: времени сотрудников, бумаги, картриджей для принтера.

Какая связь у видов и форматов документов ЭДО?

Все формализованные документы имеют формат xml, а неформализованные — любой другой.

Какие были изменения в требованиях к форматам и формам документов в 2021 году?

В конце 2020 года вышел приказ ФНС России № ЕД-7-26/736@, который определил новые требования для формата УКД и корректировочного счета-фактуры с 1 октября 2021 года. Изменения внесли для соответствия документов требованиям систем прослеживаемости и маркировки.

Новая форма счета-фактуры стала действовать с начала работы системы прослеживаемости. С 8 июля 2021 года на импортируемые партии товаров обязательно назначают регистрационный номер (РНПТ). Из-за этих изменений в бумажных счетах-фактурах появились строка 5а для сведений о документе на отгрузку и графа 1 для номера записи.

Контрагенты могут заполнять электронный счет-фактуру в соответствии с требованием приказа ФНС РФ от 19.12.2018 № ММВ-7-15/820@.

Почему формат xml нельзя загружать в систему ЭДО?

В Диадоке такое может произойти из-за того, что формат документа устарел и не соответствует действующим приказам ФНС России. В этом случае система выдает предупреждение и предлагает исправить файл в соответствии с новыми требованиями. Иначе налоговая не примет его.

Выгружать документы из системы ЭДО также удобнее в формализованном виде. Если в учетной системе компании их создают в других форматах, то для передачи по ЭДО необходимо конвертировать УПД и прочие документы в формат xml. Диадок справляется с этой задачей с помощью коннектора «Доставка». Документы, которые создаются прямо в системе ЭДО, автоматически соответствуют установленному формату.

Поможем организовать работу с формализованными документами

УПД и УКД. Найдите отличия

Несколько лет назад ФНС разработала для бухгалтера два «гибридных» НДС-документа – универсальный передаточный (УПД) и универсальный корректировочный (УКД). По сути, два документа – счет-фактуру и первичный документ можно заменить одним – УПД. А вместо корректировочного счета-фактуры с «первичкой» выставить УКД. Эксперты бератора расскажут о том, как правильно их заполнять.

Сразу подчеркнем, что формы УПД и УКД рекомендуемые. Если вам они не удобны, можете их не оформлять. В то же время формы этих документов и рекомендации ФНС по их составлению согласованы с Минфином. Так что, если правильно их заполнять, можно подтвердить одновременно право на вычет НДС и расходы по налогу на прибыль. А для бухгалтеров одной «бумажкой» станет меньше.

Итак, чтобы не оформлять на каждую операцию по реализации два документа – первичный и счет фактуру – можно использовать универсальный передаточный документ (УПД).

Он объединяет в себе и счет-фактуру, и накладную на передачу товаров (либо акт о выполнении работ или оказании услуг).

Порядок заполнения УПД и форма этого документа приведены в письме ФНС России от 21 октября 2013 года № ММВ-20-3/96@.

Несмотря на универсальность УПД, ФНС разрешает применять его только при оформлении реализации внутри РФ. А вот использовать этот документ для подтверждения нулевой ставки НДС экспортеры не могут.

Поскольку УПД применяется и как счет-фактура, и как первичный документ, то допущенная в нем ошибка может повлечь за собой проблемы с получением вычетов по НДС. Или по учету расходов при расчете налога прибыль.

Чтобы при предоставлении скидки на уже отгруженный товар или при его возврате не оформлять два документа – первичный и корректировочный счет-фактуру – можно использовать универсальный корректировочный документ (УКД).

УКД объединяет в себе корректировочный счет-фактуру и первичный документ, подтверждающий согласие или уведомление покупателя об изменении стоимости отгрузки. То есть, имеет формат, аналогичный формату УПД.

Форму УКД и порядок его заполнения можно взять из письма ФНС России от 17 октября 2014 года № ММВ-20-15/86@.

Переходить на применение УКД не обязательно, вы вправе оформлять привычный пакет документов.

электронное издание

100 БУХГАЛТЕРСКИХ ВОПРОСОВ И ОТВЕТОВ ЭКСПЕРТОВ

Полезное издание с вопросами ваших коллег и подробными ответами

наших экспертов. Не совершайте чужих ошибок в своей работе!

Свежий выпуск издания доступен подписчикам бератора бесплатно.

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

Укд и корректировочный счет фактура в чем разница

С 01.10.2017 внесены изменения в формы и правила заполнения (ведения) счетов-фактур, книг покупок и книг продаж, журнала учета счетов-фактур, утв. постановлением Правительства РФ от 26.12.2011 № 1137. Подробный комментарий см. здесь.

Универсальный корректировочный документ позволяет экономическим субъектам, не нарушая налогового законодательства и законодательства о бухгалтерском учете, объединить информацию, отражаемую в первичных учетных документах, оформляемых в случае изменения общей стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, и корректировочных счетах-фактурах, исключив ее дублирование.

Форма УКД носит рекомендательный характер, т.е. каждый налогоплательщик самостоятельно принимает решение, будет ли он применять этот новый документ в целях бухгалтерского учета и расчетов с бюджетом или будет использовать самостоятельно разработанные и утвержденные формы первичных учетных документов и отдельно оформленные корректировочные счета-фактуры.

Для применения УКД не требуются какие-либо изменения в законодательство, поэтому уже сейчас его можно использовать для отражения фактов хозяйственной жизни и расчетов по НДС.

Правовая основа введения УКД

Форма документирования такого рода события не подлежит установлению уполномоченными органами в соответствии и на основании других федеральных законов. В таком случае продавец и покупатель могут оформить факт своего согласия с изменением размера взаимных обязательств по приведенным выше обстоятельствам по любой самостоятельно определенной форме (при условии выполнения требования о содержании в ней всех обязательных реквизитов, установленных ч. 2 ст. 9 Закона № 402-ФЗ).

Главой 25 НК РФ специальных требований к оформлению таких операций для целей исчисления налога на прибыль не установлено, поэтому первичный учетный документ, соответствующий указанным требованиям, может являться основанием для отражения указанной в нем суммы в регистрах налогового учета (ст. 313 НК РФ).

Согласно п. 3 ст. 168 НК РФ при изменении стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, в том числе в случае изменения цены (тарифа) и (или) уточнения количества (объема) отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, продавец выставляет покупателю корректировочный счет-фактуру не позднее пяти календарных дней считая со дня составления документов, служащих основанием для таких изменений (договора, соглашения, иного первичного документа, подтверждающего согласие (факт уведомления) покупателя на изменение стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав).

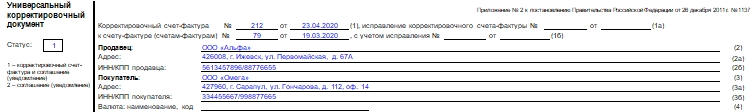

Перечень обязательных реквизитов такого корректировочного счета-фактуры установлен п. 5.2 ст. 169 НК РФ, а форма и Правила заполнения приведены в Приложении № 2 к постановлению Правительства РФ от 26.12.2011 № 1137 «О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость» (далее – Постановление № 1137).

При этом глава 21 НК РФ не содержит ограничений на введение в формы корректировочных счетов-фактур дополнительных реквизитов. А нормы Постановления № 1137 (в ред. постановления Правительства РФ от 19.08.2017 № 981) прямо указывают на такую возможность (п. 8 Правил заполнения корректировочного счета-фактуры).

Это означает, что информация корректировочных счетов-фактур без нарушения требований законодательства может быть объединена с информацией документа, подтверждающего согласие (факт уведомления) покупателя на изменение стоимости отгрузки.

Такое объединение при соблюдении требований Закона № 402-ФЗ и главы 21 НК РФ не может лишить хозяйствующий субъект ни возможности использовать право на налоговый вычет по НДС (продавцу и покупателю на основании п. 13 ст. 171 НК РФ), ни возможности использовать право подтверждения затрат в целях исчисления налога на прибыль организаций (и других налогов).

Как и форма предложенного ранее в письме от 21.10.2013 № ММВ-20-3/96@ универсального передаточного документа, форма УКД носит рекомендательный характер. Неприменение данной формы для оформления случаев изменения стоимости отгрузки не может быть основанием для отказа в учете этих изменений в целях налогообложения. Кроме того, предложение данной формы не ограничивает права хозяйствующих субъектов на использование иных самостоятельно разработанных соответствующих условиям ст. 9 Закона № 402-ФЗ форм первичных учетных документов и формы корректировочного счета-фактуры, установленной непосредственно Постановлением № 1137.

Применение УКД

Использование налогоплательщиком универсального корректировочного документа позволяет:

Федеральная налоговая служба в комментариях к УКД пояснила, что новый документ применим:

Универсальный корректировочный документ не применяется в случаях возврата товаров, для которых установлен специальный порядок выставления и регистрации счетов-фактур, например:

Форма УКД также не предназначена для использования в случаях, когда изменение стоимости отгрузки обусловлено исправлением ошибки, допущенной продавцом в первоначальном комплекте документов (УПД, иного первичного документа на отгрузку и счета-фактуры).

Форма УКД может использоваться как совмещенный комплексный документ (первичный учетный документ и корректировочный счет-фактура) и только как первичный учетный документ. При этом УКД не применяется только в качестве корректировочного счета-фактуры.

УКД можно оформлять наряду с первичными документами и корректировочными счетами-фактурами.

ВАЖНО! Введение формы в оборот не является обязательным и никак не ограничивает права хозяйствующих субъектов на применение любых других форм, соответствующих требованиям статьи 9 Закона № 402-ФЗ.

Форма УКД

Поскольку УКД построен на базе корректировочного счета-фактуры, то форма корректировочного счета-фактуры, утвержденная в Приложении № 2 к Постановлению № 1137 (в ред. постановления Правительства РФ от 30.07.2014 № 735), «встроена» в УКД и обведена жирной линией.

При внесении в форму корректировочного счета-фактуры последующих изменений (постановления Правительства РФ от 25.05.2017 № 625, от 19.08.2017 № 981) ФНС России рекомендовала налогоплательщикам самостоятельно дополнять рекомендованную форму УКД показателями, необходимыми для выполнения требований, установленных ст. 169 НК РФ и Правилами заполнения корректировочного счета-фактуры, утвержденными Постановлением № 1137 (письма ФНС России от 14.09.2017 № ЕД-4-15/18321, от 14.09.2017 № ЕД-4-15/18322).

Наличие в форме обязательных реквизитов первичного учетного документа, поименованных в ч. 2 ст. 9 Закона № 402-ФЗ, обеспечивается за счет следующих показателей:

Статус УКД

В универсальном корректировочном документе присутствует реквизит «Статус», который носит сугубо информационный характер и может принимать значение «1» или «2».

Если значение статуса равно «1», то документ применяется одновременно:

Если значение статуса равно «2», то документ применяется только в качестве первичного учетного документа.

УКД со статусом «2» могут использовать налогоплательщики, применяющие упрощенную систему налогообложения, так как выставление такого документа не приводит к возникновению обязанности по исчислению и уплате НДС.

Кроме этого, документ со статусом «2» может применяться налогоплательщиками при осуществлении операций, местом реализации которых не признается территория РФ, т.е. не являющихся объектом налогообложения по НДС, а также операций, освобождаемых от налогообложения в соответствии со ст. 149 НК РФ.

При применении УКД со статусом «2» могут не заполняться поля, установленные в качестве обязательных исключительно для корректировочного счета-фактуры:

В то же время в случае, если плательщик НДС выполнит все требования к заполнению показателей УКД, относящихся к корректировочному счету-фактуре, но ошибочно укажет статус «2», такой УКД не лишит продавца (в случае уменьшения стоимости) и покупателя (в случае увеличения стоимости) права на налоговый вычет.

Номер УКД

Номер корректировочного документа завит от его статуса.

Напомним, что налоговое законодательство предъявляет определенные требования к порядку нумерации корректировочных счетов-фактур. Так, при выставлении корректировочного счета-фактуры в строке (1) должен быть обязательно указан его порядковый номер (п. 5.2 ст. 169 НК РФ, пп. «а» п. 1 Правил заполнения корректировочного счета-фактуры, утв. Постановлением № 1137). Порядковый номера корректировочного счета-фактуры присваивается в соответствии с общей хронологией нумерации счетов-фактур. При этом установлен специальный порядок нумерации корректировочных счетов-фактур обособленными подразделениями (участником товарищества, доверительным управляющим).

Что касается требований к первичному бухгалтерскому документу, то в качестве обязательного реквизита номер не поименован (ст. 9 Закона № 402-ФЗ).

Дата УКД

В рекомендуемой форме универсального корректировочного документа присутствуют две даты:

При заполнении этих показателей следует помнить, что в соответствии с п. 5.2 ст. 169 НК РФ, пп. «а» п. 1 Правил заполнения корректировочных счетов-фактур, утв. Постановлением № 1137, дата корректировочного счета-фактуры является его обязательным реквизитом. При этом корректировочный счет-фактура должен быть выставлен не позднее 5 календарных дней со дня составления документов, служащих основанием для изменения стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав (договора, соглашения, иного первичного документа, подтверждающего согласие (факт уведомления) покупателя (п. 3 ст. 168 НК РФ, письмо ФНС России от 24.01.2014 № ЕД-4-15/1121@). Кроме того, Минфин России в письме от 29.12.2012 № 03-07-09/168 разъяснил, что если документ, подтверждающий согласие на изменение стоимости, продавец получает по почте, то корректировочный счет-фактура должен быть выставлен не позднее 5 календарных дней, считая со дня получения такого документа, причем подтверждением даты получения может являться конверт с проставленным штемпелем потового отделения.

Согласно действующему законодательству и разъяснениям ФНС России, изложенным в Письме, возможны следующие варианты проставления дат в универсальном корректировочном документе.

Ситуация первая. Изменение стоимости отгруженных товаров (работ, услуг, имущественных прав) требует согласования с покупателем.

Вариант первый. Дата предложения продавца об изменении стоимости, являющаяся одновременно и датой составления УКД, указанной в строке (1), совпадает с датой подтверждения покупателем согласия на такое изменение, указанной в строке [13].

Вариант второй. Покупатель согласовал изменение стоимости позже, чем было сформировано предложения продавца о таком изменении, т.е. дата, указанная в строке [13], позже даты, указанной в строке (1).

И в первом и во втором варианте все налоговые последствия у сторон сделки вне зависимости от того, увеличивается или уменьшается стоимость отгруженных товаров (работ, услуг, имущественных прав), будут возникать в том налоговом периоде, на который приходится дата строки [13], которая в первом варианте еще и совпадает с датой строки (1).

Правда, если учитывать позицию Минфина России, изложенную в письме от 24.01.2014 № ЕД-4-15/1121@, то при определении налогового периода отражения изменения стоимости, продавец должен ориентироваться не столько на дату согласования такого изменения (строка [13)], сколько на дату фактического получения подписанного покупателем УКД, которая может подтверждаться в том числе и штемпелем на конверте.

Однако напомним, что нормы НК РФ связывают обязанность выставления корректировочных счетов-фактур (абз. 3 п. 3 ст. 168 НК РФ) и увеличения налоговой базы (п. 10 ст. 154 НК РФ) именно с датой составления документов, служащих основанием для корректировки, которой как раз является дата строки [13].

Ситуация вторая. Изменение стоимости отгруженных товаров (работ, услуг, имущественных прав) производится на основании уведомления покупателя.

В этом случае возможность изменения стоимости отгруженных товаров (работ, услуг, имущественных прав) уже согласована с покупателем, поэтому УКД в качестве первичного документа призван уведомить покупателя о наступлении события, приводящего к новому факту хозяйственной жизни.

Поскольку в рассматриваемой ситуации согласование изменения не требуется, то со стороны покупателя отсутствует обязанность по подписанию УКД и, соответственно, по указанию даты в строке [13].

Все налоговые последствия от изменения стоимости будут отражаться:

Подписание УКД

Форма УКД предусматривает наличие шести строк для проставления подписей, хотя на документе могут присутствовать максимум пять. Это связано с тем, что подписи в строке [8] и строке [9] являются взаимоисключающими.

В строке [8] указывается должность лица, уполномоченного действовать от имени экономического субъекта со стороны продавца, его подпись с указанием фамилии и инициалов. Лицо, уполномоченное действовать по сделке от имени экономического субъекта, определяется нормами соответствующих глав ГК РФ. Строка заполняется в том случае, если в документе-основании передачи (сдачи)/получения (приемки) изначально не было согласовано условие об изменении стоимости, например, когда в соответствии со ст. 424 ГК РФ изменение цены после заключения договора производится по соглашению сторон сделки. Т.е. строка заполняется, если отсутствуют сведения в строке [9].

В строке [9] указывается должность лица, уполномоченного действовать от имени экономического субъекта со стороны продавца, его подпись с указанием фамилии и инициалов. Лицо, уполномоченное действовать по сделке от имени экономического субъекта, определяется нормами соответствующих глав ГК РФ. Строка заполняется в том случае, если в документе-основании передачи (сдачи)/получения (приемки) изначально была согласована возможность изменения стоимости при выполнении определенных условий договора (например, объема закупок), и данным документом вторая сторона уведомляется о наступлении ранее согласованных событий. Т.е. строка заполняется, если отсутствуют сведения в строке [8].

В строке [10] указывается должность, фамилия, инициалы и подпись лица, ответственного за оформление факта хозяйственной жизни, со стороны продавца. Если это лицо совпадает с лицом, указанным в строке [8] или строке [9], то могут указываться только должность, фамилия и инициалы без повторения подписи.

В строке [12] должность лица, уполномоченного действовать по сделке от имени экономического субъекта – покупателя (определяется нормами соответствующих глав ГК РФ). Строка заполняется в том случае, если в документе-основании передачи (сдачи)/получения (приемки) изначально не было согласовано условие об изменении стоимости, например, когда в соответствии со ст. 424 ГК РФ изменение цены после заключения договора производится по соглашению сторон сделки, т.е. при наличии данных в строке [8].

Напомним, что именно лицо, ответственное за оформление факта хозяйственной жизни, обеспечивает своевременную передачу первичных учетных документов для регистрации содержащихся в них данных в регистрах бухгалтерского учета, а также достоверность этих данных (ч. 3 ст. 9 Закона № 402-ФЗ).

Наименование экономического субъекта и печать

Строка [11] УКД содержит показатель, позволяющий включить информацию о хозяйствующем субъекте, принимавшем участие в составлении документа со стороны продавца (исполнителя), в том числе:

Строка [15] – показатель, позволяющий включить информацию о хозяйствующем субъекте, принимавшем участие в составлении документа со стороны покупателя (заказчика), в том числе сведения о лице, ведущем бухгалтерский учет покупателя. Заполнение данного показателя в случае заполнения продавцом строки [9] позволяет покупателю рассматривать данный документ в качестве своего внутреннего первичного учетного документа (аналога справки бухгалтера), подтверждающего изменение стоимости полученных ранее ценностей.

Что касается печати, то она не предусмотрена для счета-фактуры (исключена из п. 6 ст. 169 НК РФ с 01.01.2002) и не является обязательным реквизитом первичного учетного документа, поэтому отсутствие печати в УКД не является препятствием как для вычета НДС, так и для документального подтверждения расходов для целей налога на прибыль.

В то же время при наличии печати, имеющей в своем составе полное наименование экономического субъекта, составившего документ, показатели строк [11] и [15] могут не заполняться.

Дополнительные поля УКД

В универсальный корректировочный документ введены дополнительные поля, которые не обязательны для заполнения, но могут быть использованы как для удобства пользователей, так и в соответствии с принятым в организации порядком заполнения первичных учетных документов.

К дополнительным относятся следующие поля УКД:

Кроме того, налогоплательщики вправе вносить в УПД любую дополнительную информацию, необходимую сторонам сделки для оформления операции. Такие сведения могут указываться как в виде дополнительных столбцов (по аналогии со столбцами «А» и «Б»), так и в виде дополнительных строк (аналогично строкам 5-7-19) (письмо ФНС России от 24.01.2014 № ЕД-4-15/1121@).

Исправление УКД

Правила исправления ошибок, допущенных при составлении УКД, аналогичны правилам исправления УПД, которые приведены в приложении № 7 к Письму от 17.10.2014 № ММВ-20-15/86@.