Учет мни чем регламентируется

Справочная информация: «Основные нормативные акты и документы, регулирующие бухгалтерский учет в РФ» (Материал подготовлен специалистами КонсультантПлюс)

ОСНОВНЫЕ НОРМАТИВНЫЕ АКТЫ И ДОКУМЕНТЫ,

РЕГУЛИРУЮЩИЕ БУХГАЛТЕРСКИЙ УЧЕТ В РОССИЙСКОЙ ФЕДЕРАЦИИ

Внимание! В ГИРБО опубликована актуальная бухгалтерская (финансовая) отчетность за 2020 год (см. Информацию ФНС России).

С 01.01.2022 отменяется обязанность представлять годовую бухгалтерскую (финансовую) отчетность и аудиторские заключения в государственные органы, данные изменения касаются в частности федеральных государственных унитарных предприятий, организаций, осуществляющих регулируемые виды деятельности, субъектов естественных монополий по транспортировке нефти и нефтепродуктов по магистральным трубопроводам и некоторых других субъектов отчетности (см. Федеральный закон от 02.07.2021 N 352-ФЗ, Постановление Правительства РФ от 24.11.2020 N 1907, Информационные сообщения Минфина России от 30.11.2020 N ИС-учет-30, от 05.07.2021 N ИС-учет-34).

Международные стандарты финансовой отчетности и Разъяснения к ним см. Справочную информацию.

— названного Закона N 402-ФЗ,

— других федеральных законов,

— принятых в соответствии с ними нормативных правовых актов.

К документам в области регулирования бухгалтерского учета в соответствии с частью первой статьи 21 Закона N 402-ФЗ относятся:

— нормативные акты Центрального банка Российской Федерации, предусмотренные частью 6 статьи 21 Закона N 402-ФЗ;

— рекомендации в области бухгалтерского учета;

— стандарты экономического субъекта.

До утверждения органами государственного регулирования бухгалтерского учета федеральных и отраслевых стандартов, предусмотренных Законом N 402-ФЗ, применяются правила ведения бухгалтерского учета и составления бухгалтерской отчетности, утвержденные уполномоченными федеральными органами исполнительной власти и Центральным банком Российской Федерации до дня вступления в силу указанного Закона N 402-ФЗ.

Оглавление к справочной информации:

1. Федеральные стандарты для организаций бюджетной сферы

2. Федеральные стандарты для организаций

3. План счетов бухгалтерского учета и инструкции по их применению

5. Основные методические указания и рекомендации

6. Отраслевые методические указания (рекомендации) и инструкции

7. Обобщение практики применения законодательства

8. Иные документы, регулирующие бухгалтерский учет

Нормативное регулирование учета основных средств

Какие нормативные документы в настоящее время регламентируют процесс учета ОС?

По состоянию на текущий момент отдельные требования к учету ОС содержатся в разных нормативных документах. В частности, к ним относятся:

ВАЖНО! С 2022 года ПБУ 6/01 и методические указания, утвержденные приказом Минфина РФ от 13.10.2003 № 91н по учету ОС утратит силу. Ему на смену придет ФСБУ 6/2020. Если хотите применять новый стандарт в 2021 г., напишите об этом в учетной политике.

Как организации перейти на учет основных средств и капитальных вложений по ФСБУ 6/2020, детально разъяснили эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Проблемы учета ОС, которые нормативная база недостаточно регулирует

Несмотря на обширную базу нормативного регулирования основных средств в РФ, в настоящее время присутствуют и некоторые неопределенности. Положения из приведенных выше документов подвергаются постоянным изменениям. Главным образом потому, что в настоящее время прослеживается тренд на приведение стандартов учета в РФ в соответствие с МСФО.

Говоря о конкретных неопределенных аспектах российских правил учета ОС, можно выделить следующие.

Во-первых, существенным недостатком российской нормативной базы является отсутствие механизма по учету последующих расходов, которые фирма понесла в отношении имеющегося ОС.

ОБРАЩАЕМ ВНИМАНИЕ! В МСФО такие расходы должны влиять на балансовую стоимость ОС, увеличивая ее.

Во-вторых, значимым проблемным моментом является вопрос о переоценке срока предполагаемого использования ОС в целях учета. Как следует из положений указанных выше нормативных документов, срок службы ОС в последующем по российским правилам учета переоцениваться не должен.

ВАЖНО! Исключение в российских правилах предусмотрено только для случая модернизации.

В МСФО предусмотрен иной порядок: по окончании каждого отчетного периода фирма должна пересмотреть срок предполагаемой службы имеющихся у нее ОС. При этом во внимание принимается показатель «моральный износ оборудования».

Помимо изложенных, в российской нормативной базе учета ОС существуют и иные проблемные моменты, касающиеся базовой терминологии.

В частности, российские правила не определяют понятия «достройка», «модернизация», «реконструкция». В связи с этим на практике возникают частые споры по поводу того, к чему отнести понесенные фирмой расходы: к ремонту или к модернизации. А соответственно, следует ли расходы учесть в составе прочих, либо на их величину необходимо увеличить учетную стоимость ОС.

Аналогична ситуация с понятием конструктивно сочлененного предмета. Несмотря на то что определение приведено в ПБУ 6/01, в практике у многих компаний возникают трудности с определением, какие именно части являются составляющими конструктивного сочлененного предмета (инвентарного объекта), а какие — самостоятельными инвентарными объектами.

Перспективы совершенствования нормативного учета ОС

Перечисленные выше пробелы в нормативном регулировании учета ОС на предприятии обуславливают актуальные направления совершенствования документарной базы учета в РФ.

В частности, некоторая перестройка правил учета ОС предполагается в контексте ориентации на следующие стандарты МСФО:

При этом среди направлений совершенствования выделить можно следующие:

Итоги

Таким образом, в текущих условиях в РФ сформирована обширная нормативная база по учету ОС на предприятии, которую составляют как федеральные законы и ПБУ, так и методические рекомендации, разъясняющие правила и положения документов императивного характера. Вместе с тем некоторые вопросы в указанных документах урегулированы недостаточно. Устранить недостатки нормативной базы, а также максимально приблизить ее к нормам МСФО — первостепенная задача в текущих условиях в РФ.

Какими документами регулируется бухгалтерский учёт

Алексей Иванов рассказывает о действующей системе нормативного регулирования бухгалтерского учёта в России: ФСБУ, ОСБУ и все-все-все. Она сложилась при реализации реформы, но многие бухгалтеры ухитрились не заметить, что правила игры изменились. И даже в свежих учебниках по бухучёту встречаются описания системы, которая упразднена с 2013 года.

Всем привет! С вами Алексей Иванов — директор по знаниям интернет-бухгалтерии «Моё дело» и автор телеграм-канала «Переводчик с бухгалтерского». Каждую пятницу в нашем блоге на «Клерке» я рассказываю о бухгалтерском учёте. Начал с азов, потом перейду к более сложным материям. Тем, кто только готовится стать бухгалтером, это поможет поближе познакомиться с профессией. Матёрым главбухам — взглянуть на привычные категории под другим углом.

Продолжаю освещать реформу бухучёта. Она хоть иногда и подбуксовывает, но движется. Сегодня расскажу об уже действующей системе нормативного регулирования бухгалтерского учёта в России. Она сложилась при реализации реформы, но многие бухгалтеры ухитрились не заметить, что правила игры изменились. Да что там рядовые бухгалтеры — в учебниках по бухучёту, изданных в 2020 году, встречаются описания системы, которая работала до 2013 года! Со студенческой скамьи будущие бухи получают искаженное видение действительности.

Главный бухгалтерский нормативный документ — федеральный закон от 06.12.2011 № 402-ФЗ «О бухгалтерском учёте». Согласно статье 21 этого закона, документы в области регулирования бухгалтерского учёта подразделяются на:

ФСБУ устанавливают допустимые способы ведения бухгалтерского учёта. Они обязательны для всех. Например, ФСБУ 5/2019 «Запасы», который вступил в силу с 1 января 2021 года, разрешает оценивать запасы при списании одним из трёх альтернативных способов. Это значит, что для оценки конкретного вида запасов в конкретной компании нужно выбрать один из этих способов. Оценивать как-то по-другому нельзя. Кстати, привычные российскому бухгалтеру ПБУ — Положения по бухгалтерскому учёту — это тоже ФСБУ. В 2017 году статья 30 закона № 402-ФЗ была дополнена таким уточнением.

ОСБУ устанавливают особенности применения ФСБУ в отдельных отраслях экономики. ОСБУ обязательны для применения компаниями из соответствующих отраслей. Они разрабатываются Центробанком или Минфином и утверждаются ими же. Пока реально разрабатывает ОСБУ только первый. Отсутствие других разработчиков ОСБУ делает финансовый сектор экономики единственной отраслью, которая имеет свои стандарты. Это очень странно, но это факт. Пару лет назад мы с коллегами по университету делали НИР для Минсельхоза. Министерские чиновники были очень удивлены тем, что, оказывается, уже пять лет как не имеют полномочий издавать методические указания по бухучёту для отдельных сельхозотраслей. Только на поклон к Минфину — никак иначе.

Нормативные акты ЦБ РФ — это продолжение ОСБУ для финансового сектора. На этот уровень спускаются планы счетов, инструкции к ним и формы отчётности. Как и все циркуляры этого ведомства, они обязательны для применения в финсекторе, то есть банками, страховыми организациями, микрофинансовыми организациями, ломбардами.

Рекомендации в области бухгалтерского учёта детализируют порядок применения ФСБУ и ОСБУ. Они нужны, когда из нормативки верхнего уровня сложно понять как отразить в учёте конкретную специфичную ситуацию. Рекомендации интерпретируют ФСБУ и ОСБУ в понятную для бухгалтера инструкцию. Они разрабатываются и принимаются негосударственными регуляторами. В отличие от ФСБУ и ОСБУ, рекомендации не являются обязательными к применению.

Например, мы разработали проект рекомендации «Учёт по энергосервисным договорам у исполнителя». Она нужна, когда исполнитель заключает с заказчиком договор, по которому за свой счёт заменяет оборудование заказчика на более энергоэффективное. В дальнейшем заказчик отдаёт исполнителю часть экономии на оплате электроэнергии. Ни один бухгалтерский нормативный документ такую ситуацию не описывает. Энергосервисные договоры есть, а порядок учёта у всех разный. Когда рекомендацию примут, обосновать правильность учёта аудиторам или суду будет проще.

Стандарты экономического субъекта — это учётная политика и другие документы, которые разрабатываются и утверждаются внутри компании и действуют только на неё.

️Напоследок важное уточнение. Система бухгалтерской нормативки иерархична — нижестоящие документы не должны противоречить вышестоящим. При расхождениях нужно руководствоваться вышестоящим документом.

Кстати, в сервисе «Моё дело Профбухгалтер» есть гибкие настройки учётной политики, которые бухгалтер может задавать индивидуально по каждому клиенту. А бухгалтерская и налоговая отчётность сдаётся в электронном виде прямо из сервиса без использования отдельных ТКС. Попробуйте бесплатно по этой ссылке — это удобно и экономит массу времени!

Применение новой редакции ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций» при учете товарно-материальных ценностей

Материал подготовлен: Зульфией Абзаловой, ведущим экспертом департамента бухгалтерских услуг Бейкер Тилли

Порядок бухгалтерского учета товарно-материальных ценностей до конца 2020 года регламентируется ПБУ 5/01 «Учет материально-производственных запасов», а также Методическими указаниями по бухгалтерскому учету материально-производственных запасов (утв. Приказом Минфина России от 28.12.2001 N 119н) и Методическими указаниями по бухгалтерскому учету специального инструмента, специальных приспособлений, специального оборудования и специальной одежды (утв. Приказом Министерства финансов Российской Федерации от 26.12.2002 N 135н).

С 1-го января 2021 года должен применяться новый ФСБУ 5/2019 «Запасы», утвержденный Приказом Минфина России от 15.11.2019 № 180н, согласно которому будет формироваться бухгалтерская (финансовая) отчетность за 2021 год. При этом организация может принять решение о применении ФСБУ 5/2019 и до 2021 года.

Для целей налогового учета материальные расходы на приобретения сырья и материалов для производства, приобретение инструментов и инвентаря и комплектующих регламентировано ст. 254 Налогового Кодекса. Формирование стоимости покупных товаров осуществляется согласно нормам ст. 320 НК, а порядок оценки остатков незавершенного производства, остатков готовой продукции и товаров отгруженных прописан в ст.319 Кодекса.

При всей видимой схожести применяемых способов оценки запасов для целей расчета налога на прибыль и бухгалтерского учета существует, однако целый ряд различий, существенно влияющих на стоимость активов и величину принимаемых затрат.

Указанные различия, возникают как между способами оценки материально-производственных запасов при принятии их к учету и списании, так и при оценке остатков незавершенного производства в бухгалтерском и налоговом учете и приводят к возникновению постоянных и временных разниц, которые, как известно, рассчитываются в 2020 году по новым правилам.

Изменения, внесенные в ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций» которыми организации руководствуются, начиная с бухгалтерской отчетности за 2020 год, предполагают применение балансового способа оценки активов и обязательств. Данный метод предполагает расчет временных разниц как разницу в стоимости актива (обязательства) в бухгалтерском учете и его стоимости для целей налогообложения на отчетную дату. При использовании же метода отсрочки, который применялся ранее, в качестве первичных данных брались доходы и расходы. На их основе определялись налоговые разницы, рассчитывался текущий налог на прибыль, а также отложенные налоги.

Рассматривая возникновение временных и постоянных разниц при учете МПЗ, следует учитывать, что такие разницы могут возникать на протяжении всего цикла жизнедеятельности запасов в организации, начиная от приобретения МПЗ и заканчивая их списанием. При этом разницы могут возникнуть при оценке балансовой стоимости активов на каждом из таких этапов:

Оценке незавершенного производства и готовой продукции;

Последующей оценке приобретенных запасов;

Оценке при выбытии.

Основной принцип формирования различной оценки стоимости МПЗ складывается из различных методов учета расходов связанных с такими запасами. Рассмотрим данный принцип на схеме.

Таким образом, оценка активов выраженных материально-производственными запасами, остатками незавершенного производства и готовой продукции в зависимости от характера произведенных расходов и принятой учетной политикой организации может быть различной как в сторону увеличения их балансовой стоимости, так и в сторону уменьшения относительно оценки для целей налогового учета. А основным источником формирования таких разниц будут различия в перечне расходов включаемых в стоимость актива.

Рассмотрим несколько примеров формирования стоимости актива для бухгалтерского и налогового учета по каждому из перечисленных этапов.

Первоначальная оценка

Для целей налогового учета оценка и признание материальных расходов регламентируются нормами ст. 254 НК РФ. При этом в НК РФ отсутствует понятие «материалы», которое содержится в нормативных актах по бухгалтерскому учету, однако имеется определение материальных расходов, которые по своей сути соответствуют понятию материально-производственных запасов.

Так в налоговом учете к материальным расходам относятся следующие расходы (п.1 ст.254 НК):

на приобретение сырья и/или материалов, используемых в производстве, составляющие основу и/или являющихся необходимым компонентом при производстве товаров (выполнении работ, оказании услуг);

на приобретение материалов, используемых для упаковки и иной подготовки, произведенных и/или реализуемых товаров, включая расходы на предпродажную подготовку, на другие производственные и хозяйственные нужды;

на приобретение инструментов, приспособлений, инвентаря, приборов, лабораторного оборудования, спецодежды и других средств индивидуальной и коллективной защиты, не являющихся амортизируемым имуществом;

на приобретение комплектующих изделий, подвергающихся монтажу, и (или) полуфабрикатов, подвергающихся дополнительной обработке;

на приобретение топлива, воды, энергии всех видов, расходуемых на технологические цели, выработку всех видов энергии, отопление зданий, а также расходы на производство и (или) приобретение мощности, расходы на трансформацию и передачу энергии;

на приобретение работ и услуг производственного характера, выполняемых сторонними организациями или индивидуальными предпринимателями, а также на выполнение этих работ (оказание услуг) структурными подразделениями налогоплательщика;

связанные с содержанием и эксплуатацией основных средств и иного имущества природоохранного назначения.

Кроме того согласно п. 7 ст. 254 НК РФ к материальным расходам в налоговом учете приравниваются:

расходы на рекультивацию земель и иные природоохранные мероприятия, если они не связаны с освоением природных ресурсов;

потери от недостачи или порчи товарно-материальных ценностей в пределах норма естественной убыли;

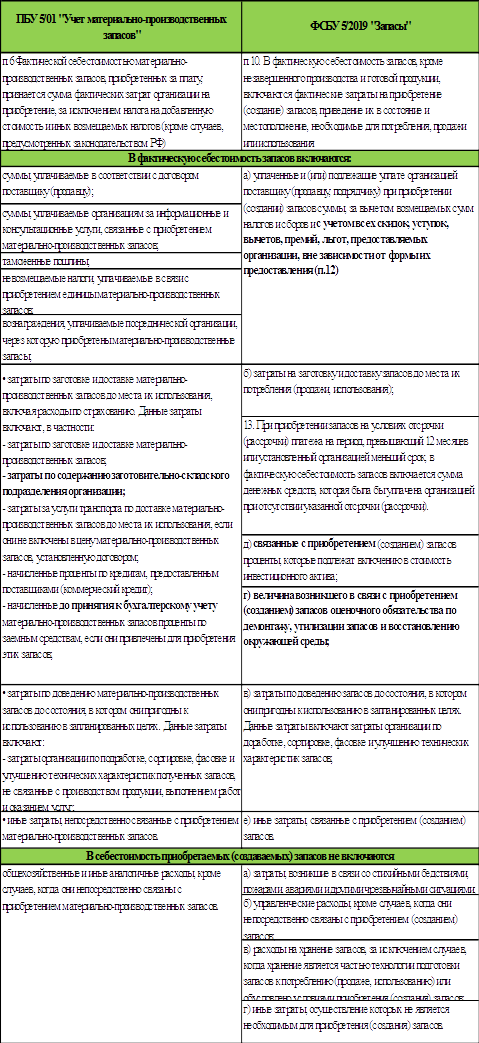

Рассмотрим и фактические затраты на приобретение материально-производственных запасов для целей бухгалтерского учета перечисленные в ПБУ 5/01 и ФСБУ 5/2019 на основе сравнительной таблицы.

Как видно из сравнительной таблицы ФСБУ 5/2019 также как ПБУ 5/01 предлагает капитализацию процентов по кредитам и займам в стоимости запасов.

Однако ввиду того, что Положением по бухгалтерскому учету 15/2008 «Учет расходов по займам и кредитам», утвержденным Приказом Минфина России от 06.10.2008 № 107н уже после принятия ПБУ 5/01, возможность по включению процентов в стоимость активов была разрешена только для инвестиционных активов, являющихся объектами незавершенного производства и незавершенного строительства, которые впоследствии будут приняты к бухгалтерскому учету заемщиком и (или) заказчиком (инвестором, покупателем) в качестве основных средств (включая земельные участки), нематериальных активов или иных внеоборотных активов.

Таким образом фактически ПБУ 5/01 в части включения процентов по кредитам и займам в стоимость активов и не применялся, поскольку ПБУ 15/2008 был принят позднее и поэтому был приоритетнее (того же мнения придерживается Минфин России в Письме от 23.08.2001 № 16-00-12/15).

Новый ФСБУ 5/2019 «Запасы», на первый взгляд исключил несоответствие двух нормативных актов и проценты по кредитам и займам могут капитализироваться в стоимости инвестиционного актива (подпункт «д» п. 11), однако на самом деле разработчик предусмотрел лишь один частный случай, когда проценты по кредитам и займам могут включаться в стоимость запасов только, если в последующем указанные запасы будут использованы при создании инвестиционного актива, то есть внеоборотного актива.

При этом по факту осуществления производственного цикла проценты могут включаться и в стоимость запасов, в дальнейшем реализуемых на сторону в качестве готовой продукции, к примеру, если, производство такой продукции носит длительный характер. Следовательно, когда привлечение кредитов и займов носит целевой характер, обусловливается экономическая возможность и целесообразность капитализации процентов в стоимости запасов.

Таким образом, предприятиям с длительным производственным циклом придется обращаться к МСФО при дополнении своей учетной политики положениями, разрешающими включение процентов по кредитам и займам в состав квалифицируемых активов, в том числе в состав запасов (п. п. 5 и 6 Положения по бухгалтерскому учету «Учетная политика организации» (ПБУ 1/2008)).

Тем не менее, возвращаясь к сравнению расходов в бухгалтерском и налоговом учете, проценты по кредитам и займам, связанным с приобретением МПЗ станут одной из причин возникновения временных разниц при первоначальной оценке запасов. Поскольку для целей налогового учета проценты не включаются в первоначальную стоимость производственных запасов и учитываются в составе внереализационных расходов (пп.2 п.1 ст.265 НК РФ).

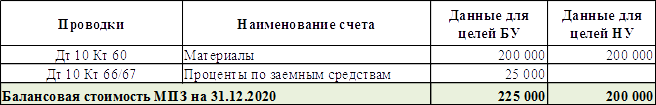

Рассмотрим указанную разницу на примере.

Организация в декабре приобрела запасы, стоимость которых на дату поступления составила 200 000 руб., одновременно начислены проценты за пользование заемными денежными средствами на сумму 25 000 руб. до принятия к учету МПЗ.

Для целей бухгалтерского учета первоначальная стоимость запасов составила 225 000 руб.

Для целей налогового учета первоначальная стоимость запасов составила 200 000 руб. Внереализационные расходы составили 25 000 руб.

В налоговом учете сумма начисленных процентов отнесена на прочие расходы и уменьшает налогооблагаемую базу текущего периода.

Поскольку балансовая стоимость запасов больше чем их налоговая стоимость возникает налогооблагаемая временная разница (НВР), которая составила:

225 000 – 200 000 = 25 000 руб.

25 000 * 20% = 5 000 руб.

Дт 68.4.1 Кт 77 5 000 руб.

При списании стоимости запасов в последующих периодах финансовый результат в бухгалтерском учете будет меньше, поскольку их балансовая стоимость превышает налоговую, следовательно, ранее начисленное ОНО будет восстановлено:

Дт 77 Кт 68.4.1 5 000 руб.

Важно обратить внимание на то, что помимо процентов по кредитам и займам список расходов включаемых в фактическую себестоимость запасов с вступлением в силу ФСБУ 5/2019 пополниться и совершенно новыми видами расходов, которых не было в действующем ПБУ 5/01, что приведет к возникновению новых временных разниц. Например, ФСБУ 5/2019 определяет что:

стоимость запасов, приобретенных с рассрочкой платежа, рассчитывается путем дисконтирования;

в стоимость запасов не включаются расходы на их хранение (кроме ситуаций, когда это является частью техпроцесса);

в стоимость запасов включается величина возникшего оценочного обязательства по демонтажу, утилизации запасов и последующему восстановлению экологии;

суммы, уплаченные поставщику при покупке запасов, включаются в фактическую стоимость с учетом всех предоставляемых скидок;

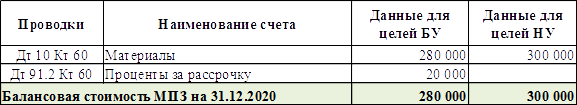

Рассмотрим возникновение вычитаемой временной разницы при первоначальной оценке запасов приобретаемых с рассрочкой платежа, в соответствии с ФСБУ 5/2019.

Согласно п.13 федерального стандарта при приобретении запасов на условиях отсрочки (рассрочки) платежа на период, превышающий 12 месяцев или установленный организацией меньший срок, в фактическую себестоимость запасов включается сумма денежных средств, которая была бы уплачена организацией при отсутствии указанной отсрочки (рассрочки). При этом разница между указанной суммой и номинальной величиной денежных средств, подлежащих уплате в будущем, учитывается в составе прочих расходов. При ином сроке отсрочки (рассрочки) платежа фактическая себестоимость определяется исходя из договорной цены (без учета НДС) запасов (п. 9, пп. «а» п. 11, пп. «а» п. 12, п. 13 ФСБУ 5/2019, пп. «а» п. 6 Информационного сообщения Минфина России от 10.04.2020 N ИС-учет-27).

В соответствии с п.2 ст.254 НК РФ стоимость МПЗ, включаемых в материальные расходы, определяется исходя из цен их приобретения (без учета налога на добавленную стоимость и акцизов, за исключением случаев, предусмотренных настоящим Кодексом), включая комиссионные вознаграждения, уплачиваемые посредническим организациям, ввозные таможенные пошлины и сборы, расходы на транспортировку и иные затраты, связанные с приобретением материально-производственных запасов.

Таким образом, для запасов, приобретаемых с отсрочкой платежа более 12 месяцев, фактическая себестоимость в налоговом учете будет больше чем в бухгалтерском, поскольку проценты за предоставленную рассрочку, включенную в стоимость запасов по договору в бухгалтерском учете в фактическую стоимость не включаются.

В приведенном примере рассмотрим упрощенный расчет процентов по рассрочке без определения квартальной ставки дисконтирования.

Организация приобрела товары на условиях отсрочки платежа 18 месяцев со дня поставки. Стоимость запасов по договору включает в себя проценты за предоставленную рассрочку и составляет 300 000 руб. (без НДС).

Сумма, которую организация могла уплатить без рассрочки платежа за подобные товары (приведенная стоимость), составила 280 000 руб. (без НДС).

В данном примере возникнет обратная ситуация в налоговом учете сумма начисленных процентов включена в стоимость запасов, а в бухгалтерском учете отнесена на прочие расходы.

Возникает вычитаемая временная разница (ВВР):

300 000 – 280 000 = 20 000 руб.

И вычитаемая временная разница:

20 000 * 20% = 4 000 руб.

Проводки по начислению отложенного налогового актива (ОНА):

Дт 09 Кт 68.4.1 4 000 руб.

При списании стоимости запасов в последующих периодах финансовый результат в бухгалтерском учете будет больше, поскольку их балансовая стоимость меньше чем налоговая, ранее начисленный ОНА будет восстановлен:

Дт 68.4.1 Кт 09 4 000 руб.

Оценка незавершенного производства.

В соответствии с п.3 ФСБУ 5/2019 в состав запасов для целей формирования бухгалтерской отчетности с 2021 года будут включаться и остатки незавершенного производства. При этом согласно п.24 федерального стандарта в фактическую себестоимость незавершенного производства и готовой продукции включаются:

прямые затраты, т.е. прямо относящиеся к производству конкретного вида продукции, работ, услуг;

косвенные затраты, то есть те которые не могут быть прямо отнесены к производству конкретного вида продукции, работ, услуг.

При этом классификация затрат на прямые и косвенные определяется организацией самостоятельно.

К затратам связанным с производством продукции, выполнением работ, оказанием услуг включаемым в фактическую себестоимость незавершенного производства и готовой продукции включаются следующие затраты (п.23 ФСБУ):

затраты на оплату труда;

отчисления на социальные нужды;

Незавершенное производство и готовую продукцию в массовом и серийном производстве допускается оценивать:

в сумме прямых затрат без включения косвенных затрат;

в сумме плановых (нормативных) затрат.

Разница между фактической себестоимостью незавершенного производства и готовой продукции и их стоимостью, определенной по нормативным затратам, относится на уменьшение (увеличение) суммы расходов, признаваемых в отчетном периоде, в котором указанная разница была выявлена (подпункт «а» п. 43 ФСБУ). При единичном производстве продукции незавершенное производство отражается в бухгалтерском балансе по фактически произведенным затратам.

Для целей налогового учета расходы на производство и реализацию, осуществленные в течение отчетного (налогового) периода, подразделяются на (п.1 ст.318):

В соответствии с указанной статьей, к прямым расходам могут быть отнесены, в частности:

материальные затраты, определяемые в соответствии с подпунктами 1 и 4 пункта 1 статьи 254 настоящего Кодекса;

расходы на оплату труда персонала, участвующего в процессе производства товаров, выполнения работ, оказания услуг, а также страховые взносы, начисленные на указанные суммы расходов на оплату труда;

суммы начисленной амортизации по основным средствам, используемым при производстве товаров, работ, услуг.

К косвенным расходам относятся все иные суммы расходов, за исключением внереализационных расходов, определяемых в соответствии со ст.265 НК, осуществляемых налогоплательщиком в течение отчетного (налогового) периода.

При этом п.2 той же статьи 318 установлено что, сумма косвенных расходов на производство и реализацию, осуществленных в отчетном (налоговом) периоде, в полном объеме относится к расходам текущего отчетного (налогового) периода

А сумма прямых расходов относятся к расходам текущего отчетного (налогового) периода по мере реализации продукции, работ, услуг, в стоимости которых они учтены в соответствии со статьей 319 настоящего Кодекса.

Вместе с тем, методы оценки остатков незавершенного производства для целей налогообложения прибыли НК РФ не установлены. Кодекс предписывает только, что оценивать остатки НЗП в налоговом учете надо на конец каждого месяца, используя данные (п. 1 ст. 319 НК РФ):

первичных учетных документов о движении и об остатках (в количественном выражении) сырья и материалов, готовой продукции по цехам (производствам и прочим производственным подразделениям);

налогового учета о сумме прямых расходов текущего месяца.

При этом налогоплательщик самостоятельно определяет порядок распределения прямых расходов на НЗП и на изготовленную в текущем месяце продукцию (выполненные работы, оказанные услуги) с учетом соответствия осуществленных расходов изготовленной продукции (выполненным работам, оказанным услугам).

Таким образом, можно проследить, что в остатки незавершенного производства в бухгалтерской и налоговой оценке войдет разный список расходов и возникнут временные разницы. Образуемые, как правило, вследствие того, что в налоговом учете перечень расходов, формирующих себестоимость незавершенного производства гораздо уже (только прямые затраты), чем в бухгалтерском учете. Вследствие чего большая часть расходов в налоговом учете списывается как расходы текущего налогового периода, а в бухгалтерском учете «оседает» в стоимости остатков незавершенного производства.

Для демонстрации сказанного рассмотрим пример.

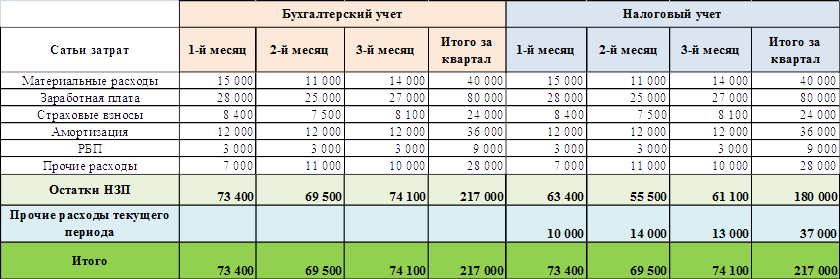

Рассмотрим предприятие, предметом деятельности которого является оказание услуг. В течение трех месяцев предприятием были осуществлены следующие расходы на производство и реализацию услуг.

Как видно из приведенной таблицы, величина расходов за весь цикл производства (три месяца) одинакова. Однако косвенные расходы, связанные с производством в налоговом учете списаны на расходы текущего периода, уменьшив при этом налогооблагаемую базу. В бухгалтерском же учете указанные расходы входят в стоимость остатков незавершенного производства.

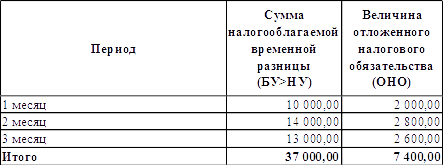

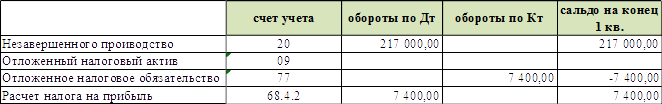

Рассчитаем величину налогооблагаемой временной разницы и сумму отложенного налогового обязательства.

Последующая оценка

В соответствии с п.28 ФСБУ 5/2019 запасы необходимо будет оценивать на отчетную дату по наименьшей из двух величин:

по фактической себестоимости;

чистой стоимости продажи.

Чистая стоимость продажи запасов определяется организацией как предполагаемая цена, по которой организация может продать запасы в том виде, в котором обычно продает их в ходе обычной деятельности, за вычетом предполагаемых затрат, необходимых для их производства, подготовки к продаже и осуществления продажи.

Таким образом, на каждую отчетную дату необходимо будет сравнить фактическую себестоимость запасов и их чистую стоимость. Если фактическая себестоимость запасов будет больше чистой стоимости их продажи, это будет считаться обесценением запасов. Такое возможно, если они морально устареют, потеряют первоначальные качества, снизится рыночная стоимость запасов или сузятся рынки сбыта.

В таких случаях организация должна будет создать резерв под обесценение. Его размер будет равен разнице превышения фактической себестоимости запасов над чистой стоимостью их продажи.

При этом балансовой стоимостью запасов будет их фактическая себестоимость за вычетом резерва. Если чистая стоимость продажи запасов, по которым признано обесценение, будет продолжать снижаться, их балансовая стоимость будет уменьшаться до чистой стоимости продажи путем увеличения резерва. Если чистая стоимость продажи повысится, балансовая стоимость увеличится до чистой стоимости продажи путем восстановления ранее созданного резерва (но не выше их фактической себестоимости).

Переходя к налоговому учету запасов, прежде всего, нужно отметить, что главой 25 НК РФ не предусмотрено возможности формирования резерва под снижение стоимости материальных ценностей. В налоговом учете такой резерв не создается, поэтому при создании резерва, а также его восстановлении у организации, для целей исчисления налогооблагаемой прибыли не возникает ни доходов, ни расходов.

При этом разница между бухгалтерской и налоговой стоимостью запасов на конец отчетного периода, возникающая в связи с созданием резерва под обесценение материальных ценностей (не признаваемая расходом в налоговом учете), будет рассматриваться в качестве вычитаемой временной разницы (ВВР), приводящей к образованию отложенного налогового актива (ОНА). При восстановлении суммы резерва и признании в бухгалтерском учете соответствующего дохода (не признаваемого в налоговом учете) вычитаемые временные разницы и отложенный налоговый актив погашаются.

Расчет вычитаемой временной разницы (ВВР):

350 000 – 300 000 = 50 000 руб.

Отложенный налоговый актив (ОНА):

50 000 * 20% = 10 000 руб.

Проводки по начислению отложенного налогового актива (ОНА):

Дт 09 Кт 68.4.1 10 000 руб.

Оценка при выбытии

Согласно п.36 ФСБУ 5/2019 при списании запасов, при отпуске в производство и отгрузке покупателю и применяются следующие способы оценки запасов:

по себестоимости каждой единицы;

по средней себестоимости;

по себестоимости первых по времени поступления единиц (способ ФИФО).

Для запасов, имеющих сходные свойства и характер использования, должен последовательно применяться один и тот же способ расчета себестоимости (п. 37 ФСБУ 5/2019). Разные способы расчета можно установить в учетной политике для запасов с несходными свойствами или характером использования.

В налоговом учете запасы при списании оцениваются теми же методами, что и в бухгалтерском учете: по стоимости единицы запасов, по средней стоимости, методом ФИФО. Поскольку порядок применения этих методов в налоговом учете не установлен, применяют методику, принятую в бухгалтерском учете (п. 8 ст. 254, пп. 3 п. 1 ст. 268, п. 1 ст. 11 НК РФ). В таком случае, разниц в оценке запасов при списании между бухгалтерским и налоговым учетом не возникают.

Однако есть случаи, когда стоимость списываемых МПЗ в расходах не учитывается, например (п. п. 3, 5, 16 ст. 270 НК РФ):

запасы передаются безвозмездно или в качестве вклада в уставный капитал;

запасы используются для создания амортизируемого имущества.

В этих случаях возникнут постоянные разницы и постоянный налоговый расход, который повлияет на величину налогооблагаемой прибыли на конец отчетного периода.

Заключение

Можно с уверенностью сказать, что новый стандарт бухгалтерского учета запасов и новые правила оценки налоговых разниц при учете запасов, безусловно, расширяют компетенции современного бухгалтера.

От бухгалтера потребуется развитие новых компетенций и получение новых знаний, в том числе в смежных экономических областях:

существующие стандарты оценки, как минимум в части подходов, применяемых оценщиками (сравнительный, затратный, доходный);

методики расчета (обоснования) ставки дисконтирования;

риск-менеджмент при определении событий, обусловливающих применение теста на обесценение активов, включая запасы;

профессиональное суждение, которое все больше заменит четкие инструкции и недвусмысленные регламенты.