самозанятый или ип что лучше в 2021 таблица сравнения

Когда сам себе хозяин, что выбрать: самозанятость или ИП?

Этот вопрос волнует каждого человека, который решил поработать на себя. Давайте вместе разберем все по полочкам.

Выгоды самозанятости

Почему самозанятым быть проще?

1. Легкая процедура регистрации.

ИП нужно подобрать себе коды ведения деятельности ОКВЭД, выбрать систему налогообложения и подать заявление в налоговый орган. Если электронной подписи у будущего предпринимателя нет – придется идти в МФЦ или регистрирующую инспекцию. А еще заплатить госпошлину за регистрацию – 800 рублей.

Стать самозанятым можно за несколько минут. Достаточно скачать приложение «Мой налог» и зарегистрироваться в нем. Платить ничего не нужно.

2. Нет затрат на онлайн-кассу.

Большинство ИП должны использовать онлайн-кассу. Предприниматели, которые делают что-то своими руками или оказывают услуги населению, пока еще живут в режиме отсрочки. Но она закончится 01.07.2021. Тогда список тех ИП, кто может не покупать кассу, останется совсем скудным. Например: продолжать работу без кассы будут продавцы мороженого, газет, разливных безалкогольных напитков.

Самозанятым касса не нужна. Они пробивают чек через приложение «Мой налог».

3. Не нужен расчетный счет.

ИП может работать с расчетным счетом или без него. Обойтись без счета не получится, если:

Обычным людям расчетные счета не открывают, если у них нет статуса ИП. Самозанятый может получать доход на личный счет физического лица, электронный кошелек или просто наличными.

ИП на упрощенке или общей системе налогообложения обязаны сдавать декларации по своему режиму. ИП на патенте легче – у них налоговых деклараций нет. Еще предприниматели сдают отчеты в Росстат, если попали под выборку или проводится сплошное наблюдение.

Самозанятым никакой отчетности никуда сдавать не надо. Все сведения о доходах и уплаченном налоге есть в приложении.

ИП каждый год платит в бюджет страховые взносы в фиксированном размере. В 2021 году они составляют: 32 448 рублей – на пенсионное страхование, 8 426 рублей – на медицинское страхование. Эти суммы ИП платит даже тогда, когда у него был простой в бизнесе, и доходов совсем не было. Если же ИП заработал за год больше 300 тысяч рублей, то с суммы превышения придется отдать Пенсионному фонду еще 1 %.

Самозанятые никаких взносов отдельно не платят. Часть от суммы налога, который они платят государству, поступает на медицинское страхование. Поэтому самозанятые имеют право получать бесплатную медпомощь по полису.

Ложка дегтя: на будущую пенсию от самозанятых по умолчанию ничего не поступает. Единственный вариант: заключить договор добровольного страхования с ПФР и переводить им деньги самостоятельно.

Если ИП перейдет на режим для самозанятых (да, так тоже можно), то платить страховые взносы он не будет.

Когда стоит просчитать варианты

Поговорим о налогах.

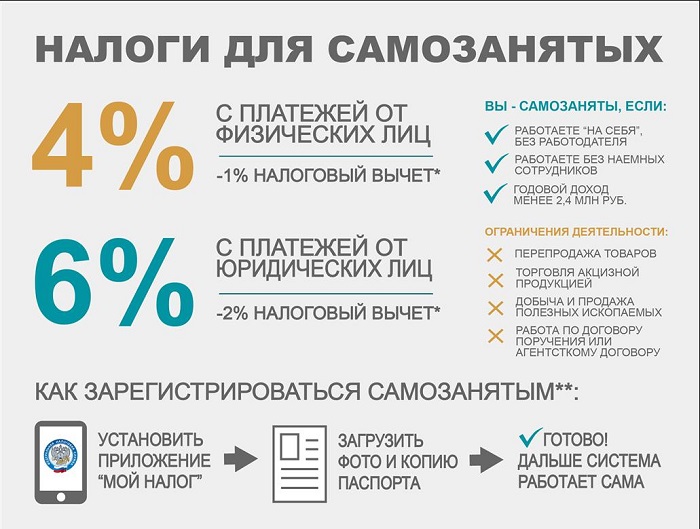

Самозанятые платят 6 % от суммы сделок с организациями и ИП или 4 % от суммы сделок с обычными людьми. После постановки на учет все самозанятые получают бонус от государства: 10 тысяч рублей. Бонусом погашают часть платежа в бюджет. Пока он не закончится, самозанятый будет платить налог по пониженной ставке: за сделку с фирмами и ИП – 4 %, а с физическими лицами – 3 %.

ИП платит налоги по выбранному режиму:

Есть еще два важных момента:

Разобраться в хитросплетениях налоговых систем непросто. Как сориентироваться?

Когда нужен статус ИП

Самозанятость – безусловно привлекательный налоговый режим. Но применять его можно не всегда.

1. Если нужны наемные работники.

Самозанятый может работать только в одиночку. Если он заключит хоть один трудовой договор – потеряет право на режим. Однако не запрещено привлекать людей по договорам оказания услуг или подряда.

ИП может нанимать столько сотрудников, сколько ему нужно. Главное соблюдать лимиты спецрежима. Например: патент можно применять только при численности до 15 человек, а упрощенку – до 130.

2. Если ожидаются большие доходы.

Для самозанятых есть строгий лимит: 2,4 миллиона рублей в год. Если человек заработает больше, то статус самозанятого он потеряет.

ИП может зарабатывать сколько угодно. Просто при превышении лимита по спецрежимам: 60 миллионов рублей для патента, 200 миллионов рублей для упрощенки – он должен перейти на общую систему налогообложения.

3. Если вид деятельности не попадает под критерии самозанятости.

Так самозанятым запрещено:

Подведем итог

Все не так сложно, как кажется на первый взгляд. Гораздо труднее в начале пути самостоятельно найти клиентов. На Бирже аутсорсинга встречаются заказчики и самозанятые исполнители. Мы предлагаем заказы рядом с домом, удобный график, надежных заказчиков, своевременные выплаты, страхование жизни и здоровья во время выполнения работ. Начните зарабатывать вместе с нами.

Самозанятый или ИП: что выбрать и чем отличаются

Когда оказываешь услуги или продаешь товары, нужно оформить предпринимательскую деятельность. Без оформления могут оштрафовать на сумму до 200 000 рублей по Статье 14.1 КоАП РФ.

Регистрировать юридическое лицо сложно: нужен устав предприятия, капитал, много документов для ФНС. Проще стать самозанятым или индивидуальным предпринимателем. Разбираемся, что лучше: зарегистрировать ИП или оформить самозанятость.

Содержание статьи

Что такое самозанятость

Самозанятость — упрощенное название НПД: налога на профессиональный доход. Это новый налоговый режим, действующий с начала 2019 года. Раньше работал в четырех регионах России, с июля 2020 года регионы сами решают, вводить его или нет. Сейчас НПД можно оформить почти на всей территории России.

НПД — упрощенный режим для тех, кто зарабатывает сам, а не получает зарплату от работодателя. Для тех, кто продает товары, оказывает услуги и не хочет возиться с отчетностью. Самозанятые платят всего 4-6% налога без обязательных страховых взносов и бумажной волокиты, присущей деятельности индивидуальных предпринимателей.

Самозанятость можно совмещать с основной работой: например, работаете в охране посменно и продаете резные деревянные тарелки как самозанятый. Платить налоги надо только от доходов, полученных именно с продажи тарелок. А на работе будете по-прежнему отдавать НДФЛ.

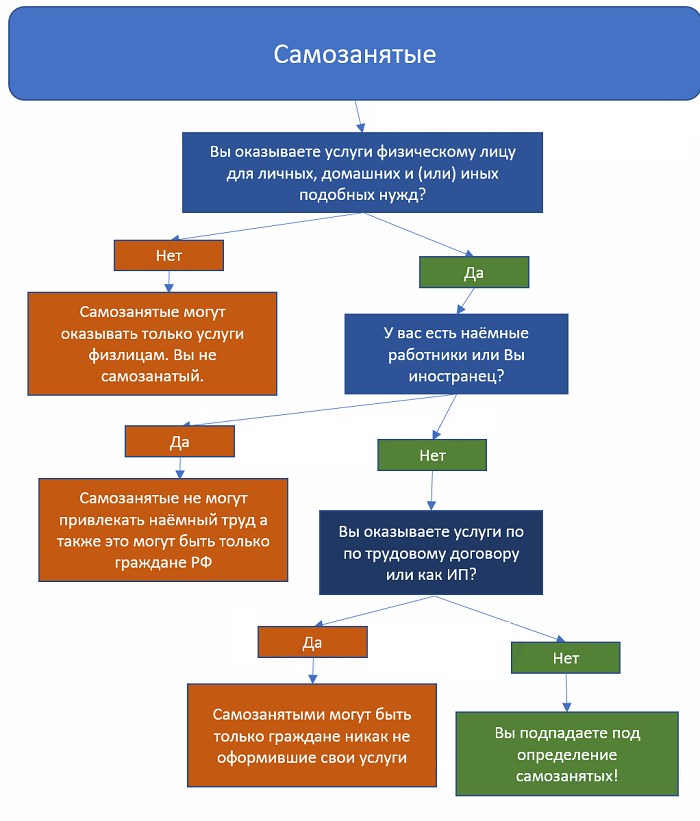

Кто может стать самозанятым

Почти все, кто продает товары собственного производства или оказывает услуги. Даже если рубите дрова соседям за деньги, можно оформить самозанятость и платить налоги с доходов. Вообще под самозанятость попадает множество видов деятельности. НПД могут оформить фрилансеры-маркетологи, няни, «трезвые водители», фотографы, таксисты, дизайнеры. Выращиваете в огороде картофель, продаете его на рынке — это тоже попадает под критерии самозанятости.

Есть ограничения. Самозанятые не могут:

У индивидуальных предпринимателей ограничений почти нет. Они могут нанимать работников и зарабатывать намного больше — до 200 млн рублей в год, если выбрана УСН: упрощенная система налогообложения.

Если сумма дохода превышает 2,4 млн рублей, придется оформлять ИП. Лимита по месяцам нет, налоговую будет интересовать именно общий годовой доход. То есть можно заработать в первый месяц 30 000 рублей, во второй — ничего, в третий — миллион рублей. Главное — не превышать общий лимит.

Предусмотрены исключения. Самозанятыми не могут стать те, кто:

Им придется оформлять индивидуальное предпринимательство или открывать юридическое лицо. Что выгоднее, зависит от сферы деятельности и особенностей бизнеса.

Плюсы и минусы самозанятости

Плюсы и минусы ИП

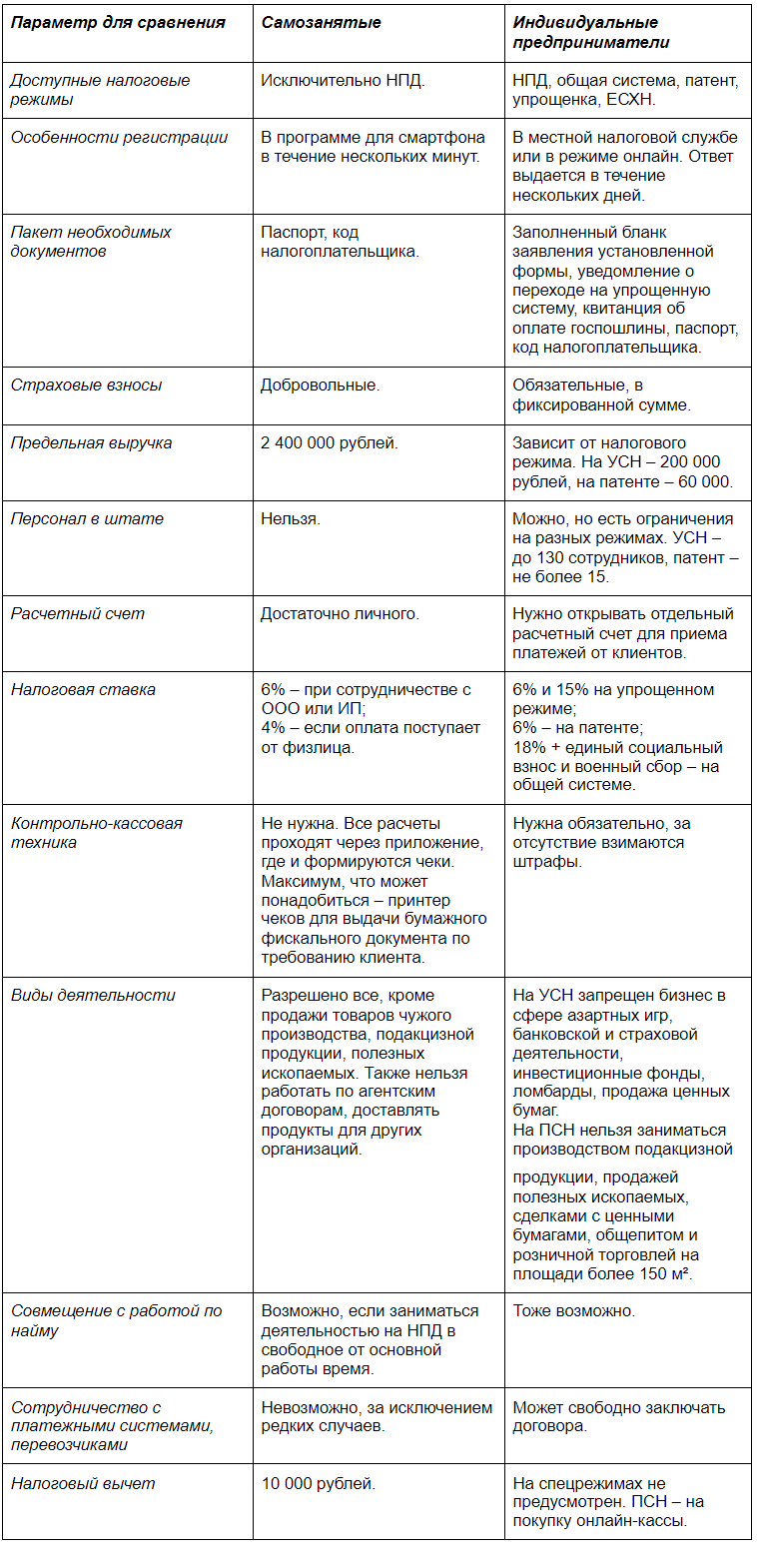

Разница между ИП и самозанятым: таблица отличий

Чтобы было проще сравнить, подготовили таблицу. Внесли в нее самые важные отличия между индивидуальным предпринимателем и самозанятым.

ИП vs. самозанятость: инструкция по выбору налогового режима

С любого дохода нужно платить налоги. Финансовый эксперт, автор блога в Инстаграм Наталья Матвеева подготовила для нас инструкцию, которая поможет начинающему предпринимателю выбрать между двумя налоговыми режимами: ИП или самозанятость.

Предпринимательство

ИП — индивидуальный предприниматель — это гражданин, который зарегистрирован в налоговом органе с целью дальнейшего ведения предпринимательской деятельности. Для того чтобы встать на учёт, ему необходимо заполнить заявление и подать его в ФНС по месту регистрации в паспорте — это можно сделать лично или на сайте налоговой. В заявлении нужно указать систему налогообложения, по которой ИП собирается работать. Здесь возможны следующие варианты:

Общая система налогообложения (ОСНО). Это стандартный налоговый режим, который автоматически присваивается всем предпринимателям, когда они открывают ИП. На общем режиме нет никаких ограничений — ни по видам деятельности, ни по количеству наёмных работников, ни по размерам доходов. ИП на ОСНО платят налог на добавленную стоимость (НДС) — в большинстве случаев 20% (для некоторых товаров есть льготная ставка в 10% и 0%), налог на доходы физических лиц (13% от прибыли) и на имущество.

Упрощённая система налогообложения (УСН, или « упрощёнка » ). Это специальный налоговый режим, на который ИП может перейти, отправив в ФНС уведомление. ИП на УСН платят только один налог: 6% со всех доходов или 15% от прибыли (разницы между доходом и подтверждёнными расходами).

Патентная система. Этот спецрежим могут оформить ИП, которые ведут определённые виды деятельности. Если говорить простым языком, патент — это фиксированная сумма, которую предприниматели платят за возможность не платить все остальные налоги. Эта сумма рассчитывается исходя из потенциально возможного годового дохода ИП — а значит, зависит от вида деятельности и региона. Узнать стоимость патента можно с помощью калькулятора на сайте ФНС.

Единый сельскохозяйственный налог (ЕСХН). Это налог для производителей сельскохозяйственных товаров. Налог рассчитывается так: налоговая база (доходы минус расходы и убытки прошлых лет) умножается на ставку налога (каждый регион устанавливает свою ставку; максимум — 6%).

Единый налог на вменённый доход (ЕНВД). Действует для определённых сфер деятельности ИП и не во всех регионах (например, в Москве перейти на этот режим нельзя). Для расчёта ЕНВД используют специальную формулу: ИП платят налог не с фактического дохода, а с предполагаемого государством в этой сфере. Налоговая ставка отличается от региона к региону и может составлять от 7,5% до 15%.

У индивидуальных предпринимателей есть ограничения не только по видам деятельности, но и по оборотам и количеству нанятых сотрудников — они зависят от выбранной системы налогообложения.

УСН (упрощённая система налогообложения)

Предприниматели по УСН должны получать не более 150 миллионов ₽ в год. После превышения этой суммы ИП утрачивает право на применение льготного режима. Есть и ограничения по количеству сотрудников: не более 100 человек.

Предпринимателям, которые работают на патентной системе, разрешается получать прибыль не больше 60 миллионов ₽ в год и нанимать не больше 15 сотрудников.

Плюсы и минусы ИП

После постановки ИП на налоговый учёт человек берёт на себя следующие обязательства:

1. Вести налоговый учёт, а в случае найма сотрудников на предприятие — ещё и кадровый учёт.

2. Сдавать налоговую отчётность (исключение — патентная система).

3. При осуществлении расчёта наличными или по банковским картам — приобрести кассовый аппарат и поставить его на учёт.

4. Каждый год платить страховые взносы в размере 40 874 ₽ (32 448 ₽ в виде пенсионных взносов и 8426 ₽ в виде взносов на ОМС) вне зависимости от того, осуществляет ли лицо предпринимательскую деятельность де-факто или нет. Сами взносы при этом постоянно растут: например, в 2021 году размер фиксированных взносов составит уже 45 218 ₽.

5. Помимо этого, платить в пенсионный фонд 1% от выручки в год, если она превышает 300 тысяч ₽.

Но есть и преимущества:

✅ При оплате страховых взносов у ИП начисляется пенсионный стаж.

✅ При заключении договора добровольного соцстрахования в ФСС и внесении годового взноса ИП будет получать пособия по больничным листам в следующем году.

Взнос рассчитывается следующим образом:

В 2020 году для предпринимателей из Москвы эта сумма равна 7028 ₽.

✅ Возможность привлекать наёмных работников.

✅ Возможность совмещать работу по трудовому договору и по договору с ИП с одной и той же компанией.

Кому подходит предпринимательство

Бизнесам, работа которых не представляется возможной без персонала и предполагает высокий доход — больше 2,4 миллиона ₽ в год.

Чаще всего открывают ИП: салоны красоты, интернет-магазины, шиномонтаж, цветочные салоны, фитнес-студии и так далее.

Открыть счёт для ИП

Самозанятость

Самозанятые — это физические лица, которые оказывают услуги лично, без привлечения труда наёмных сотрудников. Главное условие — это работать самостоятельно или, говоря по-простому, своими руками: строительство, ремонт, вождение автомобиля, фотография, сценическое искусство, консалтинг, выгул животных, сдача жилья в аренду, частная преподавательская деятельность, услуги репетитора, копирайтинг и так далее.

Термин «самозанятый» не совсем точен и до сих пор слегка размыт, поскольку в законе самозанятыми называют и безработных, и адвокатов, и нотариусов, и даже пресловутых ИП. Когда же речь идёт о новом налоговом режиме, который с 2019 года вправе применять физические лица, верная его формулировка — «налог на профессиональный доход» или НПД. Именно плательщики этого налога чаще всего и считаются «самозанятыми».

Для того чтобы зарегистрироваться в качестве самозанятого, достаточно скачать приложение «Мой налог» и ввести все необходимые данные. После этого уже можно начинать предпринимательскую деятельность.

Плюсы и минусы самозанятости

С моей точки зрения, самозанятые — это «лайт-версия» ИП, со всеми вытекающими отсюда поблажками и ограничениями. Налоговый учёт они не ведут, отчётность сдавать не нужно, касса им без надобности, от обязательств уплаты страховых пенсионных взносов они также свободны. Одно мобильное приложение заменяет им программу 1С, бухгалтера и кассовый аппарат. Все операции самозанятый осуществляет самостоятельно, а в простоте использования приложение «Мой налог» превосходит многие онлайн-банки. Помимо оперативной простоты, существуют и другие преимущества:

✅ Возможность подтвердить собственный доход для получения ипотеки, кредита, визы.

✅ Простота в работе с компаниями: они не будут платить налог.

✅ Ставки налога — 4% с выручки от физлиц и 6% с выручки от организаций.

✅ С 1 июля 2020 года режим распространён по всей России.

Разумеется, у самозанятости есть и свои минусы:

❌ Предельный годовой оборот должен составлять не более 2,4 миллиона ₽. Как только предел будет достигнут, приложение лишит самозанятого возможности выдавать чеки.

❌ Невозможность найма сотрудников. Если вы рассчитываете, что ваше предприятие в дальнейшем будет расти и вы будете вести бизнес не один — лучше сразу позаботиться об открытии ИП.

❌ Отсутствует начисление пенсионного стажа. Многие особенно негодуют по этому поводу, однако это обстоятельство — само собой разумеющееся. Ведь если нет оплаты пенсионных взносов, откуда взяться стажу? Однако при желании можно делать взносы добровольно, и тогда стаж будет начисляться.

❌ Невозможность уменьшить доход на расход. Если, к примеру, у вас будет своё производство — пекарня, предположим, — применение самозанятости будет вам менее выгодно, нежели ИП, который применяет УСН «доходы – расходы». Фактически ваша прибыль будет гораздо меньше выручки, которая облагается налогом. Поэтому если в вашем бизнесе будут расходы в размере более 70% от доходов, мой совет — регистрировать ИП с системой налогообложения УСН доходы – расходы.

❌ Нельзя заниматься перепродажей товаров.

❌ Нельзя одновременно работать в условном ООО «Ромашка» как работник и как самозанятый. Можно лишь быть самозанятым в ООО «Ромашка» и работать как сотрудник по трудовому договору в другом условном ООО «Лютик».

❌ Нельзя работать в интересах другого лица (по договору комиссии, агентскому договору или договору поручения).

❌ Нельзя сдавать в аренду нежилое помещение — только жилое и собственное.

Кому подходит статус самозанятого

Всем, кто работает « на себя » (без нанятых сотрудников) и не рассчитывает на прибыль больше 2,4 миллиона ₽ в год.

Кто может выбрать этот налоговый режим : мастера маникюра, стилисты, кинологи, бухгалтеры, юристы, репетиторы, таргетологи, SMM-менеджеры, сторителлеры, копирайтеры и так далее.

Не всё однозначно здесь лишь с одной категорией — блогерами. Лучше ли открыть ИП или регистрироваться как самозанятый? Здесь всё опционально и зависит от конкретного блогера.

Если блогер продаёт свои услуги или рекламу и не переходит лимит по выручке в 2,4 миллиона ₽ в год, выгоднее и проще скачать приложение «Мой налог», зарегистрироваться как самозанятому и платить НПД. Как правило, большинство клиентов блогеров — физические лица, а значит, налоговая ставка будет уже не 6%, а 4%.

Блогерам, которые продают обучающие курсы, с НПД (самозанятостью) будет технически сложнее. По закону им не нужна касса, а чеки можно оформлять в приложении и принимать оплату на банковский счёт. Но такая процедура неудобна как для самого блогера, так и для клиента. Если клиентов много, то массовые поступления на банковский счёт переводов от различных физических лиц могут вызвать неприятные и длительные проверки вашей деятельности со стороны банка. В данном случае будет значительно проще принимать оплату как ИП, подключив кассовый аппарат к сайту. Конечно, этот вариант окажется гораздо более накладным в материальном отношении: покупка и обслуживание кассового аппарата, комиссии за переводы на расчётный счёт, отчётность, бухгалтер и 6% вместо старых-добрых 4% налога с доходов от физических лиц.

Особняком стоит другая категория граждан, для которых регистрация в качестве самозанятого будет гораздо более выгодной, нежели открытие ИП — это арендодатели собственных жилых помещений. Ранее для ведения подобной деятельности они открывали ИП с системой налогообложения УСН 6% от дохода. Сейчас же куда выгоднее зарегистрироваться в «Мой налог», чтобы, во-первых, уйти от обязательных взносов в 40 тысяч в год, а во-вторых, уйти от ставки в 6% к 4%, поскольку клиенты — физические лица.

Также стоит отметить, что НПД (или самозанятость) становится всё более популярным благодаря счастливчикам, поверившим в этот налоговый режим ещё в прошлом году и получившим сейчас в качестве «карантинного» бонуса весь уплаченный налог за прошлый год.

Как быть одновременно ИП и самозанятым

Теперь поговорим о непопулярных вещах, а именно — о том, как быть ИП и самозанятым одновременно. «Безумие», — скажет кто-то, но я говорю: «Выгода!» И вот почему.

Мы уже разобрались с тем, кто такие самозанятые. Это граждане, зарегистрированные в «Мой налог» и платящие налог на профессиональный доход. Налог на профессиональный доход или НПД — это, как ни странно, система налогообложения наравне с УСН, УСХН, ЕНВД и патентной системой. И эту систему налогообложения может применять ИП вместо УСН, ЕНВД, ЕСХН, ПС и ОСНО. Главное, чтобы предприниматель подходил под все критерии самозанятости: работал без нанятых сотрудников, получал прибыль не больше 2,4 миллиона ₽ в год, занимался «законной» для самозанятых деятельностью.

Чтобы перейти на новый налоговый режим, ИП должен:

1. Скачать приложение «Мой налог» и зарегистрироваться в нём как ИП.

2. В течение месяца направить в налоговую уведомление о прекращения применения, например, УСН. Выгода здесь состоит в следующем: с момента регистрации в приложении вы не платите страховые взносы и экономите 40 тысяч ₽ в год. Более того, при необходимости вы можете снова встать на учёт как УСН.

Самозанятые или ИП: в чем разница и что лучше для оформления интернет-магазина

Статус самозанятого дает возможность легально вести бизнес и обходиться минимумом налогов. Это один из самых простых и выгодных режимов для налогоплательщиков. С момента его появления многие задаются вопросом: можно ли на НПД открывать собственный интернет-магазин или все же придется обязательно оформлять ИП? Что вообще лучше для развития проекта в ecommerce и на какие критерии стоит ориентироваться при выборе формы предпринимательства? Эти и другие нюансы детально разбираем в статье.

Особенности, плюсы, минусы ИП и самозанятости

Самозанятые – категория плательщиков НПД (налог на профдоход), которая относится к специальному льготному режиму. Этот статус могут получить фрилансеры, владельцы микробизнеса услуг, исполнители работ, соблюдающие несколько обязательных условий. В первую очередь условия касаются ограничений по доходам и привлечению наемных сотрудников.

Часто самозанятость оформляют косметологи, мастера маникюра, парикмахеры, диетологи, психологи, репетиторы, перевозчики и многие другие. Большая часть пользователей спецрежима предоставляют какие-либо услуги. Что касается реализации физических товаров, на НПД есть только один вариант – продавать изделия собственного производства.

Самозанятым вполне может стать официально оформленный индивидуальный предприниматель. Однако для этого ему нужно отказаться от предыдущего налогового режима: предварительно или в течение месяца после получения нового статуса. На самозанятых ИП распространяются те же условия, что и на обычных физлиц.

Плюсы самозанятости:

Минусы:

ИП – организационно-правовая форма бизнеса, которая регистрируется физлицом. Статус дает право вести законную предпринимательскую деятельность и получать прозрачную прибыль.

ИП может свободно заниматься оптовой и розничной торговлей, производством, оказывать различные услуги. Разрешенные виды деятельности отражены в справочнике ОКВЭД. Там можно выбрать один или несколько кодов, соответствующих нужной сфере.

Плюсы ИП:

Минусы:

В этой организационной форме тоже есть определенные ограничения по видам деятельности. К примеру, индивидуальный предприниматель не может заниматься производством и продажей алкоголя, работать с ценными бумагами. Для этих и некоторых других видов работы придется открывать ООО.

Самозанятые vs ИП: в чем отличие

Разница между этими формами довольно существенная. Для наглядности проведем сравнение по основным параметрам в таблице:

Может ли самозанятый открыть свой интернет-магазин?

Закон 422-ФЗ не запрещает самозанятому открывать интернет-магазин. Но при этом нужно учесть ограничения.

Продавать в статусе самозанятости любые товары нельзя. Единственно возможный вариант – продукция собственного производства.

Например:

Также можно продавать различные услуги.

Заниматься магазином придется самостоятельно, поскольку плательщики НПД не могут нанимать сотрудников. Как только самозанятый заключает трудовой договор со специалистом, статус автоматически аннулируется. В таком случае нужно будет оформить ИП, если его еще нет, и выбрать другую налоговую систему, отталкиваясь от целей и специфики бизнеса – общую или упрощенную.

Годовая прибыль от деятельности не должна превышать планку в 2,4 миллиона. Это тоже повод для перехода на другой режим и организационную форму, которые позволят продолжить развитие и масштабировать бизнес.

Кроме того, есть одна загвоздка. Помимо чужих товаров, самозанятые не могут продавать подакцизную продукцию и изделия, которые подлежат маркировке. Предполагается, что к 2024 году маркировка в РФ станет обязательной для всех товарных групп без исключения. Следовательно, если ничего не изменится, вероятнее всего самозанятым запретят продавать и товары собственного производства. Хотя, возможно, в закон внесут поправки.

Оптимальная площадка для ведения небольшого магазина своих изделий ручной работы или услуг на спецрежиме – социальные сети.

Кто такой самозанятый гражданин

Ключевые критерии выбора

Прежде чем выбрать, что лучше для интернет-магазина – ИП или самозанятость – ответьте на несколько важных вопросов.

1. Чем именно собираетесь заниматься?

Если вы лично оказываете клиентам какие-либо услуги или продаете собственноручно изготовленные изделия, статус самозанятого – то, что необходимо в данном случае. Как мы уже выяснили, на режиме НПД можно открыть интернет-магазин мыла ручной работы, игрушек, выпечки и прочей продукции из категории handmade и успешно вести его в соцсетях.

Если же хотите запустить классический розничный интернет-магазин на отдельном сайте, где будут продаваться товары разных брендов, тогда стоит оформлять ИП и выбирать другую систему налогообложения. Перепродажа на НПД запрещена.

Для некоторых видов деятельности может понадобиться юрлицо.

2. С кем планируете работать?

Если только с физлицами, будет вполне достаточно самозанятости. В случае, когда преимущественная часть клиентов организации, лучше подумать об открытии ИП. Юрлица больше доверяют индивидуальным предпринимателям.

3. На какой доход ориентируетесь?

Если примерная планка не превышает 2,4 миллиона рублей в год, выгоднее оформляться в качестве самозанятого. Это +/- 200 тысяч в месяц.

Для более амбициозных целей следует выбирать ИП. Но разумнее не спешить: можно стартовать на режиме НПД, а потом перейти на другую систему при условии стабильного роста прибыли.

4. Нужна ли будет дополнительная рабочая сила?

Определитесь на старте: справитесь ли вы с ведением интернет-магазина или вам сразу же понадобится помощь. С небольшим ассортиментом и умеренным потоком заказов можно попробовать работать самостоятельно, оформив самозанятость. И для этого даже не нужно запускать сайт.

Когда количество продаж начнет расти или вам захочется масштабировать бизнес, придется нанимать сотрудников, иначе есть риск не осилить нагрузку. Как только официально наймете хотя бы одного специалиста, нужно будет перейти на ИП.

5. Будете ли привлекать партнеров?

Открыть бизнес совместно с партнерами можно только на ООО. Что ИП, что самозанятость предполагают работу в одиночку, без дополнительных учредителей.

Эти 5 пунктов и есть ключевые критерии выбора, на которые стоит ориентироваться при решении вопроса.

Выводы: что все-таки лучше выбрать

Если ваш товар относится к таковым, которые разрешено продавать на режиме НПД, можете запускать магазин в соцсетях, используя льготную систему. То же самое касается услуг. Самозанятость в данном случае – отличный вариант для старта бизнеса. С ее помощью вы сэкономите на бухгалтерии и налогах. Когда прибыль начнет расти, можно оформить ИП и перейти на упрощенную систему.

ИП на старте – оптимальное решение для перепродажи товаров различных производителей. Эта организационно-правовая форма подходит большинству классических интернет-магазинов. На ней можно открыть сайт одежды и обуви, детских товаров, электроники, мебели, продуктов питания и практически любой другой.

К тому же, ИП позволяет выбрать выгодную для себя систему налогообложения. В том числе и НПД при условии реализации услуг или самостоятельно изготовленных товаров. Однако на других режимах индивидуальному предпринимателю необходим стабильный доход, поскольку там предусмотрены обязательные страховые взносы.

В целом, при выборе режима и формы предпринимательства нужно смотреть на конкретную ситуацию и учитывать специфику бизнеса.