роснефть или татнефть акции что лучше

🛢 Российская нефтянка — смотрим долгосрочно

📃 Совсем недавно делал сравнительный обзор нефтегазовых компаний. В перечень для анализа в тот раз я не включал российских игроков. Тем не менее, были запросы провести аналогичный анализ только в контексте отечественного рынка. Собственно, держите.

📊 В анализ вошли 10 компаний. Среди них присутствует Транснефть — естественная монополия, специализируется на транспортировке нефти по магистральным трубопроводам. Акции компании слишком дорогие в абсолютном выражении — 147 тыс. руб. и вряд ли подойдут для среднестатистического инвестора. Вдобавок, компания не добытчик и не переработчик, поэтому «отодвину ее в сторону».

📈 В детали анализа я погружаться не буду, с таблицей вы можете ознакомиться самостоятельно (ссылка на документ). Лидерами в ходе расчетов стали: Газпром нефть, Новатэк, Татнефть, Лукойл и Сургутнефтегаз. Далее остановлюсь на каждой и дам свое видение.

1️⃣ Газпром нефть — четвертая в России компания по объему добычи нефти. Ключевым аспектом в инвестиционном кейсе компании были дивиденды, которые компания платит от чистой прибыли. Выплаты в прошлом году составили 50% от МСФО, а всего было выплачено около 180 млрд руб. 28 мая компания отчиталась за первый квартал с убытком в 14 млрд., тем не менее инвесторы еще активно покупали бумаги, воодушевленные дивидендами (отсечка прошла 23 июня). Котировки начали стремительно снижаться, а после публикации результатов за 2 квартал (20 августа) только ускорили падение. Дело в том, что компания получила прибыль в 22 млрд, но в совокупности с убытком за первый квартал, общий результат за полугодие составил 8 млрд руб. После дивидендной отсечки бумаги упали на 15%, не учитывая сам дивгэп в размере 6%.

2️⃣ Новатэк — производитель природного газа. Для меня это компания роста, которая активно развивает сегмент СПГ. Новый проект — это «Арктик СПГ-2», мощностью 19,8 млн тонн, первая очередь которого заработает в 2023 году. Дивидендная составляющая у Новатэка точно не главная, хотя недавно шли разговоры об их повышении. В целом, это долгосрочная история. В портфеле держал и продолжаю держать.

3️⃣ Татнефть в списке добытчиков «черного золота» в России идет сразу же после Газпром нефти. Компания является самой пострадавшей в ходе повышения НДПИ для нефтяников (также потери несут Газпром нефть и Лукойл). Дождусь отчета за третий квартал, пока бумагу сильно распродали.

4️⃣ Лукойл — второй, после Роснефти производитель нефти в нашей стране. Акции компании продолжаю держать, хотя инвестиционный кейс компании из-за дивидендов заметно пострадал. Лукойл направляет не менее 100% свободного денежного потока (FCF) акционерам. По расчетам БКС за 1 полугодие можно приблизительно рассчитывать на 74-98 рублей на акцию (около 2% доходности).

5️⃣ Сургутнефтегаз — третий добытчик нефти в России. Привилегированные акции компании типичный защитный инструмент от падения рубля за счет огромной денежной кубышки на счетах. Компания закрытая, поэтому ее я не торгую и вряд ли буду.

🏆 Из перечня лидеров я бы обратил внимание на Лукойл и Газпром нефть. Вторую очень аккуратно. Почему именно их? Компании сейчас имеют самый низкий мультипликатор EV/EBITDA (Лукойл — 4,1, Газпром нефть — 4,2, среднее по отрасли — 6), EV/S — (Лукойл — 0,5, Газпром нефть — 0,9, среднее по отрасли — 1,2). Долгосрочно акции компаний являются очень интересными в преддверии восстановления спроса на энергоносители.

Сравнительный анализ нефтяных компаний России

🙋Всем добрый день. Несмотря на безобразие, происходящие на рынке, продолжаю заниматься исследовательской работой в части сравнения финансовых результатов компаний за 2019 год📊. По примеру прошлого исследования дочерних предприятий ПАО Россети, сегодня имеем дело с представителями нефтяной отрасли. В список участников попали следующие эмитенты:

📐В опорной таблице будем использовать следующие показатели:

1. Выручка

2. EBITDA — прибыль до вычета расходов

3. Чистая прибыль

4. Див. выплата

5. Долг

6. Наличность

7. Капитализация

8. EPS

9. Рентабельность по EBITDA, %

10. Чистая рентабельность, %

11. Roe, % — рентабельность собственного капитала компании.

Сама табличка приложена снизу⤵️.

Интересные детали, которые сразу бросаются в глаза👀:

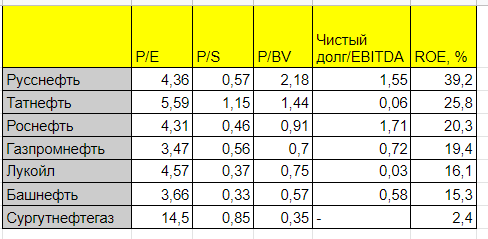

Далее соберём несколько мультипликаторов:

1. P/E отношение капитализации компании к прибыли.

2. P/S отношение капитализации к выручке.

3. P/BV — капитализация/балансовая стоимость (чем меньше показатель, тем лучше)

4. Чистый долг/EBITDA (сколько работать компании, чтобы погасить долги)

5. ROE прибыльность собственного капитала в %.

📊По каждому из показателей отдельно составим таблицу. Компания, имеющая лучший показатель, получает 7 баллов. Худший — 1.

➡️Итак, что мы имеем:

Завершая данный обзор хочу обратиться к тем, кто подумал: “Да это все необъективно, надо учитывать пятое-десятое” — вы правы. Даже у меня возникло удивление от полученного результата. Но тут мы сравнивали цифры и они показали то, что имеем.

Приглашаю выразить свое мнение по данному обзору в комментах, рад любым точкам зрения.Всем добра, прибыльных сделок и огромное спасибо за прочтение данного обзора!

Три перспективные акции российских нефтяных компаний

Аналитики «ФИНАМа» в стратегии на 4 квартал 2021 года отмечают, что по результатам 3 квартала нефть марки Brent подорожала на 4,94%, а совокупное потребление нефти в мире увеличилось на 2,1%.

На фоне высоких цен на нефть и газ, нефтегазовые доходы российского бюджета и внебюджетных фондов в 2021 году могут вырасти почти на 70% по сравнению с прошлым годом и составить 9 трлн рублей, как сообщил ТАСС старший директор группы Fitch по природным ресурсам и сырьевым товарам Дмитрий Маринченко.

Finam.Ru рассказывает о трех перспективных акциях российских нефтяных компаний.

«Роснефть»

Аналитики «ФИНАМа» называют главным фактором долгосрочного роста «Роснефти» перспективы развития проекта «Восток Ойл», добыча на котором начнется в 2024-2025 годах, а после 2030 года, может достигнуть 2,3 млн б/с.

Выручка «Роснефти» за второй квартал 2021 года за год выросла на 108,6% до 2167 млрд рублей, а чистая прибыль акционеров увеличилась в 5,4 раза до 233 млрд рублей.

Аналитики «ФИНАМа» рекомендуют «Покупать» акции «Роснефти» с целевой ценой 735,4 рублей за бумагу.

«Башнефть»

Крупная башкирская нефтяная компания «Башнефть» занимается добычей и переработкой нефти, а также реализацией продуктов нефтепереработки и нефтехимии. «Башнефть» стала одним из наиболее пострадавших от ограничений ОПЕК+ нефтяником. Эксперты полагают, что добыча «Башнефти» вернется к почти доковидному уровню к 2023 году, а вместе с ней вырастут и финансовые результаты компании.

Благодаря восстановлению нефтяных цен во 2 квартале 2021 года выручка нефтяника за год выросла на 74%, а чистая прибыль акционеров стала положительной и составила 19,5 млрд рублей.

Аналитики «ФИНАМа» рекомендуют «Покупать» обыкновенные и привилегированные акции «Башнефти» с целевой ценой 1699 рублей и 1410 рублей и потенциалом роста 16,4% и 28,3% за 12 месяцев соответственно.

«Татнефть»

Традиционно «Татнефть» считалась одной из наиболее дивидендных компаний российского нефтегазового сектора и выплачивала 100% прибыли по РСБУ в качестве дивидендов, однако в 2021 году менеджмент компании рекомендовал выплачивать 16,5 рублей на акцию или 50% прибыли, что стало минимальным ожидаемым значением.

Во 2 квартале 2021 года выручка компании выросла на 128,3% по сравнению с аналогичным периодом прошлого года и достигла 311,1 млрд рублей. Чистая прибыль акционеров увеличилась в 2,8 раза до 48,6 млрд рублей.

Аналитики «ФИНАМа» рекомендуют «Покупать» акции «Татнефти» с целевой ценой 670,1 рублей за бумагу.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Эксперты советуют покупать акции нефтегазовых компаний России в 2021 году

© Коллаж РИА Новости

МОСКВА, 26 мая — ПРАЙМ. Эксперты, опрошенные РИА Новости, видят потенциал роста стоимости акций российских нефтегазовых компаний, однако рекомендуют выбирать подходящий момент для их покупки в 2021 году. Они предлагают рассчитывать на высокие нефтяные котировки и щедрые дивиденды.

Цена нефти марки Brent, пробив ранее в мае отметку 70 долларов за баррель, не смогла закрепиться на этом уровне и перешла к снижению, что в том числе повлияло на стоимость акций крупнейших российских нефтегазовых компаний, среди которых «Роснефть», «Лукойл» и «Татнефть». Аналитик «Фридом Финанс» Евгений Миронюк приводит в пример котировки «Лукойла», которые оказывались на 12% ниже мартовского максимума 6480 рублей за акцию.

Текущая просадка бумаг предоставляет хорошую возможность для покупки бумаг данных эмитентов, считает Миронюк. Он прогнозирует, что стоимость Brent в ближайшие месяцы будет тяготеть к диапазону 60-70 долларов за баррель. Данный уровень выгоден как для компаний, так и при пополнении бюджета, что увеличивает возможности предоставлять льготы для разработки трудноизвлекаемых запасов нефти, указывает аналитик. Также возможен пересмотр налогообложения на добычу высоковязкой нефти, добавляет аналитик.

«Цены на нефть сейчас относительно высоки. Но после сильного прошлогоднего падения новая масштабная просадка нефтяных котировок маловероятна. Не исключено, что нефтяные фьючерсы на какое-то время стабилизируются вблизи текущих уровней», — полагает старший риск-менеджер «Алго Капитал» Виталий Манжос.

В середине лета акции нефтегазовых компаний могут заметно подешеветь после закрытия годовых реестров акционеров для выплаты дивидендов, осенью и зимой более вероятен рост этих бумаг с учетом массовой вакцинации от коронавируса и ожидаемой тенденции к выходу мировой экономики из состояния спада, прогнозирует Манжос.

ДВЕ СТРАТЕГИИ

Начальник отдела персонального брокерского обслуживания «БКС Мир инвестиций» Сергей Кучин видит значительный потенциал роста котировок акций нефтегазовых компаний на интервале 12 месяцев. Он выделяет две основные стратегии генерирования прибыли акционеров: высокие инвестиции в проекты роста и скромные дивиденды, высокие дивиденды и низкие инвестиции.

По словам эксперта, обе стратегии вполне рабочие. В качестве примера он приводит «Новатэк» с общей доходностью 115% (высокие инвестиции) против «Лукойла» и «обычки» «Татнефти» – со 132% и 162% соответственно (низкие инвестиции). Внизу этого списка находятся «Сургутнефтегаз» и «Газпром», которые выплачивают низкие дивиденды и генерируют очень низкую доходность на удержанную прибыль, что обеспечило отрицательную совокупную доходность, заявляет Кучин.

Акции «Роснефти» сейчас не выглядят дешевыми, что в значительной степени связано с активным выкупом компанией своих бумаг после их падения вместе с рынком в прошлом году, считает Манжос.

Тем не менее, «Роснефть» опубликовала сильную квартальную отчетность по МСФО, напоминает Миронюк. Чистая прибыль «Роснефти» по итогам первого квартала достигла 149 миллиардов рублей при убытке в 156 миллиардов рублей годом ранее. А показатель свободного денежного потока «Роснефти» окажет поддержку дивидендным ожиданиям по году, полагает аналитик.

В РАСЧЕТЕ НА ДИВИДЕНДЫ

«Роснефть» выплатит дивиденды за 2020 год в размере 6,94 рубля на акцию, или порядка 1,3% от текущей стоимости, оценивает Манжос.

Бумаги «Лукойла» привлекательны с точки зрения дивидендной доходности, отмечает Миронюк. Прозрачная дивидендная политика предполагает направление на выплату дивидендов 100% скорректированного свободного денежного потока, ориентировочная дивидендная доходность – 3,5%.

«Лукойл» выплатит финальные дивиденды за 2020 год в размере 213 рублей на акцию, или около 3,6% от текущей цены, оценивает Манжос.

Обыкновенные и привилегированные акции «Татнефти» уже выглядят достаточно интересными для покупки на срок от полугода до года, полагает Манжос. Однако надо учитывать, что рост этих бумаг будет затруднен тем фактом, что «Татнефть» сильнее других компаний пострадала от недавней отмены льгот на добычу сверхвязкой нефти, добавляет эксперт. Кроме того, они в целом выглядят заметно слабее других бумаг нефтяных компаний, заявляет Манжос.

Финальные дивиденды «Татнефти» за 2020 год по обоим типам акций составят 12,3 рубля – это 2,5% от текущей цены обыкновенных акций и около 2,6% от биржевого курса привилегированных бумаг, рассчитывает Манжос.

«Татнефть» — одна из наиболее дивидендных компаний, утверждает Миронюк, несмотря на то, что ранее объявила минимальный уровень дивидендов, допустимый в рамках дивидендной политики, которая предусматривает выплату минимум 50% от чистой прибыли.

В качестве целевой цены на горизонте года Миронюк называет для «Лукойла» – 6935 рублей за акцию, для «Роснефти» – 639 рублей за акцию, «Татнефти» – 704 рублей за обыкновенную бумагу и 695 рублей – за привилегированную.

Совет директоров «Сургутнефтегаза» рекомендовал дивиденды в размере 0,7 рубля на обыкновенную акцию и 6,72 рубля на привилегированную, сообщает Манжос. Таким образом, годовая дивидендная доходность обыкновенных бумаг составит порядка 1,9%, а привилегированных – около 14,5%, фиксирует эксперт.

Покупать привилегированные акции «Сургутнефтегаза» под дивиденды на текущем уровне уже поздно, считает Манжос. После дивидендной отсечки они должны сильно просесть. Но покупка этих бумаг на срок до 10 лет и дольше уместна и на текущем уровне, говорит эксперт.

Между тем крайне высокий возврат на инвестиции по «префам» «Сургутнефтегаза» и «Татнефти» обеспечен не только за счет высоких дивидендов, но и благодаря исчезновению гэпа к «обычке», когда рынку стало очевидно, что «префы» предлагают такие же («Татнефть») или намного более высокие («Сургутнефтегаз») дивиденды, обращает внимание Кучин. Оба типа акций «Татнефти» получили поддержку после изменения дивидендной политики, добавляет он.

ХОРОШИЙ МОМЕНТ

«Новатэк» передал в залог свою долю в «Арктик СПГ 2»

Кучин считает, что рынок еще не в полной мере отыграл новую дивидендную политику «Газпрома», которая предполагает выплату 50% с 2021 года, что должно повысить дивидендную доходность до 15% к 2023 году. В отношении префов «Сургутнефтегаза», у которых, по оценкам эксперта, самый высокий потенциал роста котировок в российском нефтегазе, Кучин считает, что бумаги на данный момент недооценены, учитывая стабильно высокие дивиденды (дивидендная доходность составит 27% в течение ближайших 15 месяцев) и контрциклические выплаты.

В последние годы дивидендная политика практически всех российских нефтегазовых компаний существенно улучшилась, отмечает Кучин. При таком подходе он выделяет «Газпром» и «префы» Сургутнефтегаза.

В целом тот факт, что российские нефтяные компании сумели выплатить дивиденды по итогам кризисного 2020 года, уже стоит воспринимать как позитив, заключает Манжос.

Российский нефтегаз: кто станет лидером 2020 года

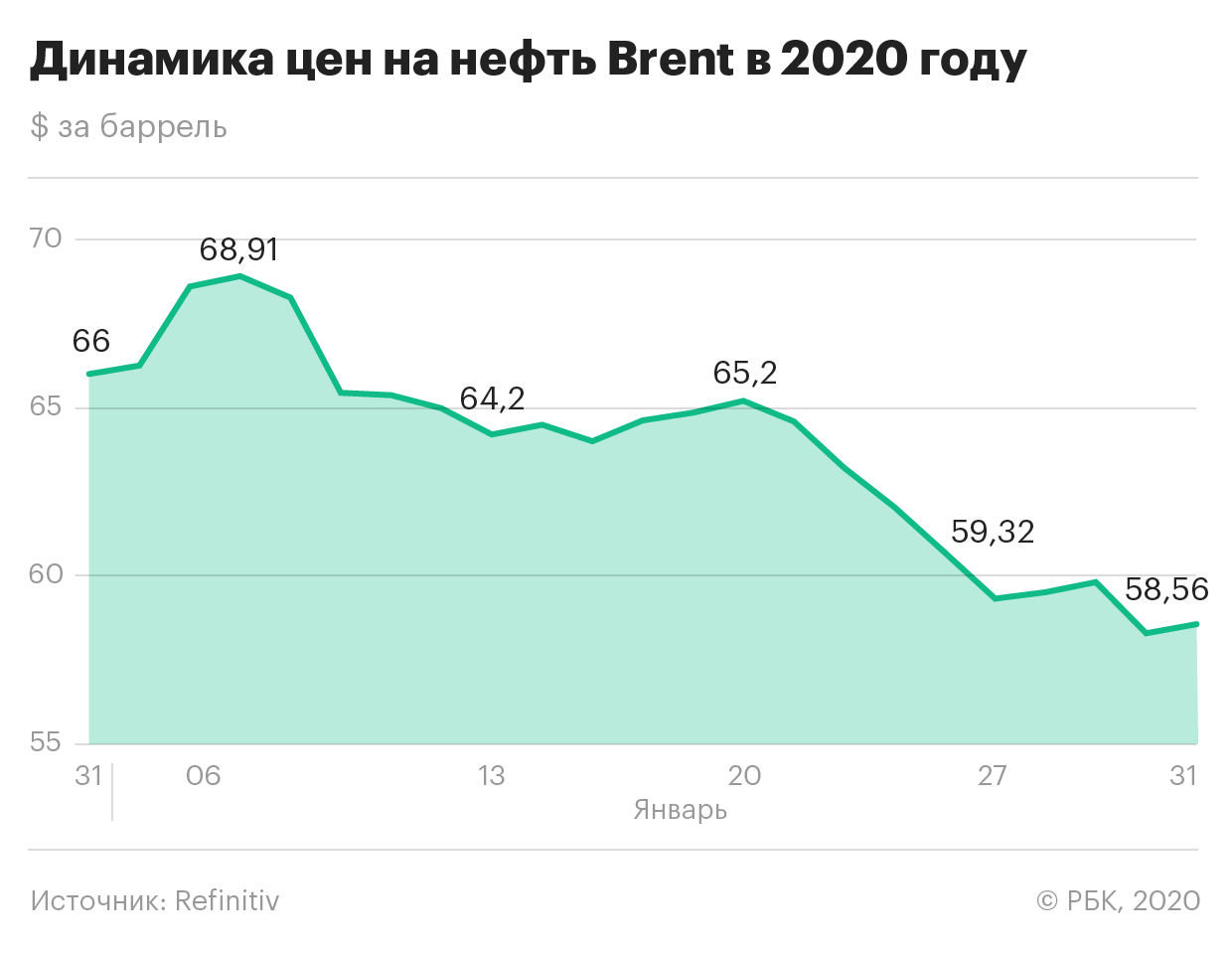

Для российского нефтегазового сектора 2020 год начался неоднозначно. В декабре 2019 года ОПЕК+ заключила новый договор, увеличив квоты на сокращение добычи. Эта мера смогла подтолкнуть вверх цены на нефть, что благоприятно отразилось на оценке компаний. Росту акций также помогли прогресс в торговых переговорах между США и Китаем и снижение ключевой процентной ставки Банком России.

Однако изрядную порцию негатива на мировые рынки принесла вспышка коронавируса в Китае, из-за которой под давлением оказались сырьевые и финансовые активы.

«Мы не беремся оценить степень и сроки влияния эпидемии, но надеемся, что в ближайшее время влияние этого фактора сойдет на нет. Во всем остальном считаем, что текущая рыночная конъюнктура и прогнозы благоприятны для представителей нефтегазовой отрасли», — полагает аналитик «Велес Капитала» Александр Сидоров.

Несмотря на слабое начало года на рынке нефти, вряд ли стоит опасаться дальнейшего падения нефтяных цен, считают аналитики. Как только эпидемию коронавируса возьмут под контроль, ситуация на рынке выровняется, а цены могут устремиться вверх. Это поддержит акции российских нефтегазовых компаний.

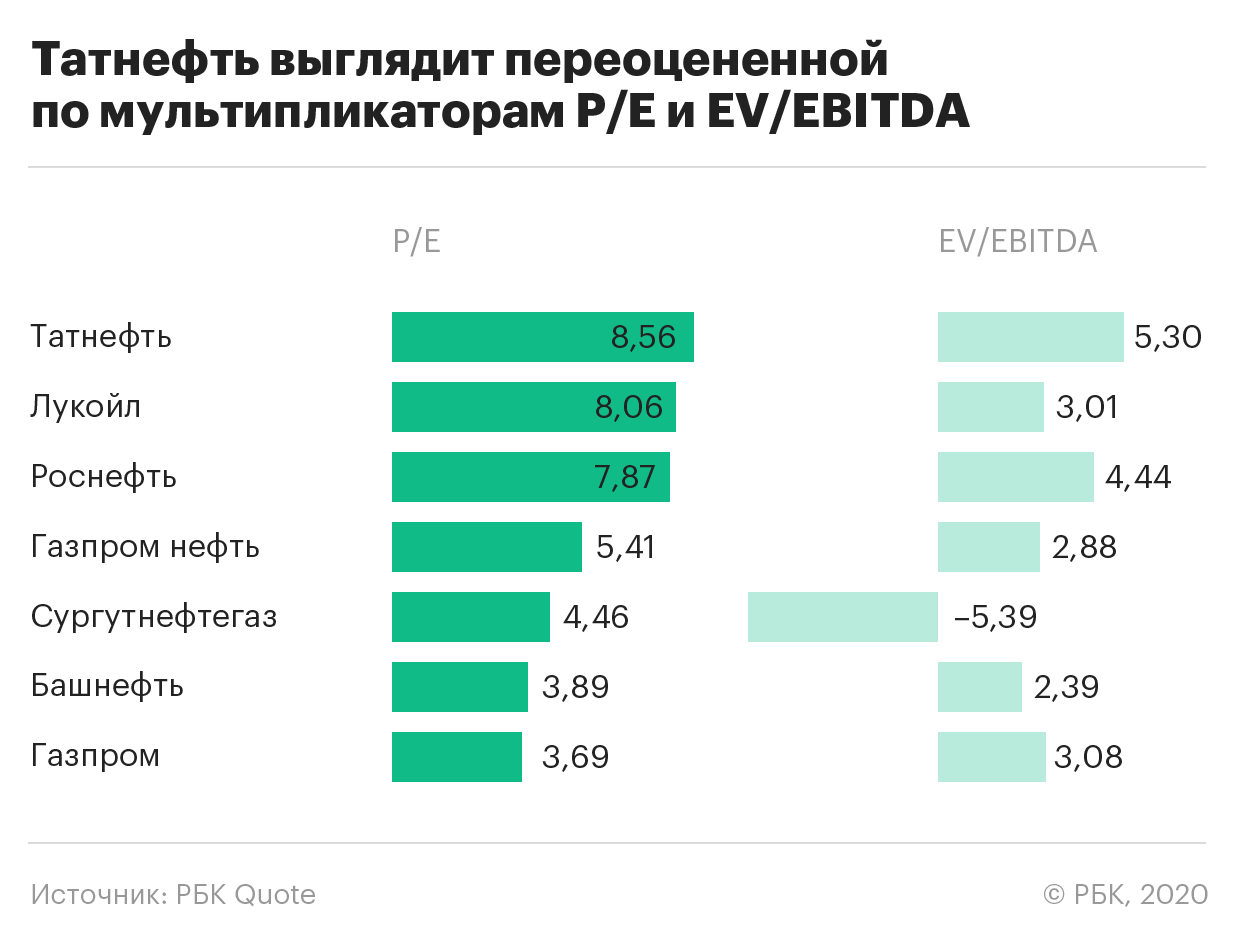

Мнения экспертов о российских компаниях нефтегазового сектора разделились. Самой спорной стала «Татнефть». Во «Фридом Финансе» считают, что бумаги «Татнефти» выросли слишком высоко, и не рекомендуют их покупать.

Целевая цена инвестиционной компании по обыкновенным акциям «Татнефти» составляет ₽763,99, по привилегированным — ₽741,92 за бумагу. Это на 0,4% и 3,5% больше текущих уровней.

В «Велес Капитале» рекомендуют покупать акции «Татнефти». Компания — лидер по дивидендной доходности в секторе, объяснил прогноз Александр Сидоров. Сейчас она равняется 12,73%. Для сравнения, у «Газпром нефти» этот показатель равняется 7,49%, а у ЛУКОЙЛа — 5,3%.

Тем не менее кардинальных перемен в компании ждать не стоит. Рост добычи в компании сдерживается соглашением ОПЕК+, прирост нефтепереработки давно учтен рынком, а влияние нефтехимии на консолидированные результаты пока невелико.

«Поэтому высока вероятность, что бумаги «Татнефти» не изменятся сильно. Мы рекомендуем акции «Татнефти» обоих видов инвесторам, ориентированным на бумаги с высокой дивидендной доходностью», — заключил Александр Сидоров.

В «Велес Капитале» прогнозируют, что на горизонте года обыкновенные акции подорожают на 19%, до ₽907 за бумагу, а привилегированные — на 7,6%, до ₽771 за бумагу.

В «БКС Брокере» считают, что в ближайший год котировки обыкновенных акций нефтепроизводителя могут повыситься до ₽800–880 за штуку. Это на 5–12% больше текущих уровней.

Одной из наиболее привлекательных для вложений российских нефтегазовых компаний, по версии Александра Сидорова из «Велес Капитала» и Дмитрия Пучкарева из «БКС Брокера», является ЛУКОЙЛ.

«Мы ожидаем, что дивиденды ЛУКОЙЛа по итогам 2019 и 2020 годов составят ₽459 и ₽622 (если не будет проводиться обратный выкуп) при дивидендной доходности 7% и 9,5% соответственно», — рассказал Александр Сидоров.

Акции ЛУКОЙЛа обладают одним из наиболее высоких потенциалов в секторе, уверен эксперт. Инвесторам может понравиться новая дивидендная политика, понятная стратегия развития, относительно низкий уровень капиталовложений и, как следствие, высокий свободный денежный поток в долгосрочной перспективе.

В «Велес Капитале» ожидают, что в течение года бумаги нефтепроизводителя могут подорожать на 30%, до ₽8482. Целевая цена «БКС Брокера» по ЛУКОЙЛу — ₽7000 за акцию, что на 7% больше текущих котировок.

Основным положительным фактором для «Газпром нефти» также станет дивидендная доходность — вторая по величине в секторе. Если компания продолжит выплачивать 40% от чистой прибыли, дивиденды по итогам 2020 года составят ₽37 на акцию. Это соответствует доходности 8%. Доходность может подняться до 10%, если «Газпром нефть» увеличит дивидендные выплаты до 50% от чистой прибыли.

По оценке «Велес Капитала», целевая цена акций «Газпром нефти» составляет ₽558, что соответствует потенциалу роста 24% от текущих котировок. Покупать бумаги нефтепроизводителя также рекомендует «Фридом Финанс».

Начать инвестировать можно прямо сейчас на РБК Quote. Проект реализован совместно с банком ВТБ.

Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене. Подробнее Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке. Расчетный показатель. Позволяет оценить уровень недооцененности или переоцененности активов рынком. Считается как отношение показателя, содержащего рыночную стоимость актива (капитализация, цена акции, стоимость бизнеса) с отчетным финансовым показателем (выручка, прибыль, EBITDA и др.). Недооцененность или переоцененность актива оценивается при сравнении значения мультипликатора с мультипликаторами конкурентов. Свободный денежный поток. Средства, оставшиеся у компании после уплаты всех операционных расходов. Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее