проблемы которые можно решить с помощью денег это расходы

Евреи знают толк в деньгах: 5 моих любимых «финансовых» пословиц этого народа

Уж кто-кто, а евреи точно знают толк в деньгах, ведь всем давно известно, что именно среди представителей этой национальности встречается большое количество состоятельных и влиятельных людей. Узнав некоторые пословицы этого народа, я поняла, что их отличает особое отношение к деньгам. Благодаря им мне удалось улучшить свое финансовое положение.

«С деньгами не так хорошо, как без них плохо»

Вопреки всем предрассудкам евреи не придают деньгам большого значения. Только вдумайтесь в смысл этой пословицы: когда у человека нет денег, он начинает горевать, полагая, что, став богатым, он будет счастливым. А ведь на самом деле не в деньгах счастье, ведь, заимев сумму, которая еще недавно казалась сказочной, человек не становится счастливее.

Кстати, обратите внимание на то, что евреи стараются делать деньги не для того, чтобы иметь их в большом количестве, а для получения больших возможностей, которые помогут им стать счастливее.

«Бог защищает бедняков, по крайней мере, от грехов дорогостоящих»

И ведь действительно, чем богаче становится человек, тем больше он может себе позволить, а дела его порой грешны (и чем больше возможности, тем больше грех).

«Если уронишь золото и книгу, подними сперва книгу»

Феномен успешности евреев кроется в их любви к знаниям, которую им прививают с ранних лет. Представители этого народа очень ценят образование, они стараются получить его любой ценой, причем в самом лучшем виде.

«Если проблему можно решить за деньги, это не проблема — это расходы»

Эта старая еврейская пословица тоже показалась мне очень мудрой.

«Когда нет денег, берутся за великие дела»

Проблемы которые можно решить с помощью денег это расходы

Если у тебя проблема, попробуй ее решить. Не можешь ее решить, тогда не делай из этого проблемы.

Вы никогда не сумеете решить возникшую проблему, если сохраните то же мышление и тот же подход, который привёл вас к этой проблеме.

С помощью доброго слова и револьвера можно добиться гораздо большего, чем только с помощью доброго слова.

С помощью доброго слова и револьвера можно добиться гораздо большего, чем только с помощью доброго слова.

Я не пытаюсь исправить проблему. Я исправляю свои мысли. И затем проблема исправляет сама себя.

Я не пытаюсь исправить проблему. Я исправляю свои мысли. И затем проблема исправляет сама себя.

Если вы сказали что-то обидное мужчине, пусть это вас не тревожит. Мужчины слишком самодовольны, они просто даже не верят, что вы говорите серьёзно, если это что-то нелестное для них.

Если вы сказали что-то обидное мужчине, пусть это вас не тревожит. Мужчины слишком самодовольны, они просто даже не верят, что вы говорите серьёзно, если это что-то нелестное для них.

Если он не звонит, надо просто перестать о нём думать. Это всё, что вы должны сделать. Вот так просто.

Если он не звонит, надо просто перестать о нём думать. Это всё, что вы должны сделать. Вот так просто.

Как детство и родители влияют на наше отношение к деньгам

Стереотипы, которые мы впитываем с молоком матери

Деньги — возможно, самая интимная тема во многих обществах. Опросы показывают, что людям проще говорить о своих сексуальных отношениях и проблемах в браке, чем о проблемах с деньгами.

Но эти очень личные темы крепко связаны: согласно большому количеству исследований, отношения с близкими нередко отражаются на финансовом поведении, а финансовое поведение, в свою очередь, может укреплять или разрушать семью.

Лишь один пример: чувство удовлетворенности жизнью человека зависит от того, насколько мудро его романтический партнер обращается с деньгами. Если человек считает, что финансовое поведение его пары рационально, то это повышает его уровень счастья. И, наоборот, понижает, если он считает партнера транжирой.

У этих взаимосвязей есть и нейробиологическая основа: мозг человека одинаково реагирует на разбитое сердце и отсутствие денег. Поэтому многие психологи считают: чтобы разобраться с нерациональным финансовым поведением, следует внимательнее посмотреть на отношения с родными и близкими — в прошлом и настоящем.

Курс о больших делах

Что такое теория привязанности

Чтобы проанализировать модели поведения людей, психологи часто обращаются к теории привязанности. Эта знаменитая концепция описывает, как отношения с родителями и другими значимыми взрослыми в детстве влияют на то, как люди ведут себя уже во взрослом возрасте. Теорию привязанности в 1950—1970-х годах разработали психиатр Джон Боулби и психолог Мэри Эйнсворт.

Одна из первых работ Боулби была проведена с участием 88 подростков, половина из которых попалась на воровстве. Он установил, что 41% правонарушителей еще до пятилетнего возраста как минимум полгода жизни провели вдали от матери. В контрольной группе — где были подростки без истории правонарушений — с таких опытом было лишь менее 5% человек.

44 подростка, попавшихся на воровстве: их характер и домашняя жизнь — статья Джона БоулбиPDF, 11,9 МБ

В 1951 Боулби подготовил для ВОЗ доклад о послевоенном поколении беспризорных детей. В нем он показал, как отсутствие теплой связи с матерью или другим взрослым в детстве значительно повышает риски развития ментальных проблем — от депрессии до шизофрении — уже во взрослом возрасте. Но оставался еще один вопрос — какие именно паттерны поведения родителей приводят к созданию прочной связи c ребенком? Пролить свет на это помогли эксперименты Мэри Эйнсворт.

На следующем этапе мать возвращалась, а незнакомец выходил, а в конце выходила и мать — ребенок в течение нескольких минут находился в одиночестве. Исследователи наблюдали за тем, как ведут себя дети, через экран в стене. Реакции детей зависели от того, как матери взаимодействовали с ними в реальной жизни.

Всего исследователи выделили три типа детской привязанности.

Но даже учитывая эти оговорки, многие психотерапевты считают теорию привязанности отправной точкой при анализе того, как семья влияет на поведение человека. Исследования подтверждают, что паттерны поведения, перенятые от родителей, влияют на то, как уже взрослые люди выстраивают отношения между собой, хотя и не определяют паттерн на 100%.

Как это работает, описали психиатр и нейробиолог Амир Левин и социальный психолог Рэйчел Хеллер в своей книге «Подходим друг другу». Основываясь на наработках Мэри Эйнсворт и современных исследователей, они выделяют четыре типа привязанности, которыми можно описать модель поведения взрослого человека в отношениях:

Эти типы, безусловно, не определяют личность и все поведение человека. В большинстве людей сочетаются разные типы привязанности, какая-то сторона может ярче проявляться в одних ситуациях, какая-то — в других. При этом типы привязанности могут меняться со временем. Например, в отношениях с надежным партнером человек с тревожным типом привязанности имеет все шансы также стать надежным.

Ваша финансовая грамотность: от простого к сложному

Сезон отпусков позади, а значит, пора прибраться в своем собственном кошельке и начать вести учёт собственных финансов, если раньше вы об этом не задумались.

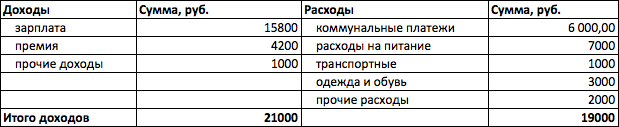

Как вы знаете, средства или бюджет каждого человека либо отдельно взятой семьи можно разделить на три основные категории: доходы, расходы и сбережения. Хорошо ли вы их различаете? Давайте разберёмся.

К доходам относятся все положительные финансовые потоки, например, заработная плата (по основному месту работы, по совместительству), премиальные (в том числе по итогам работы за год), проценты от вкладов и инвестиций, доход от сдачи имущества в аренду и другие виды доходов.

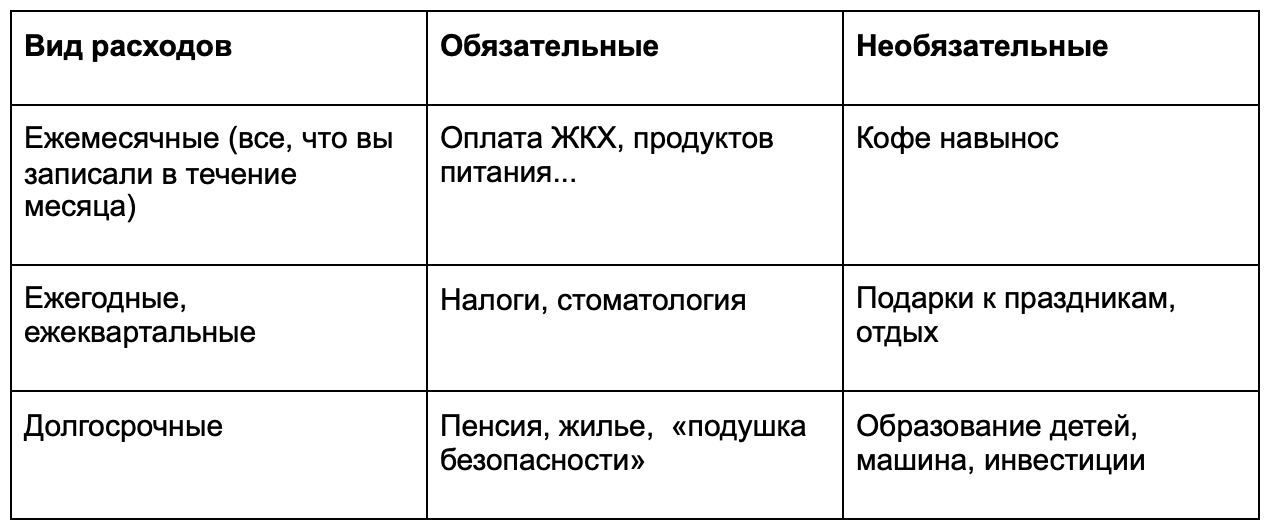

Расходы — это все отрицательные финансовые потоки, которые можно классифицировать по разным признакам.

2. По времени возникновения:

3. По необходимости:

Следует отметить, что эта классификация очень вольная, а значит, её не стоит принимать за единственно верную, поскольку каждый может определять и учитывать свои расходы так, как ему удобно. Например, коммунальные расходы являются регулярными, ежемесячными и обязательными, а расходы на билеты в кино или театр будут скорее разовыми и добровольными.

Самое главное, чтобы все доходы и расходы чётко и систематически учитывались — это позволит проследить, как формируется бюджет (особенно если учёт ведётся несколько месяцев), а также сформировать накопления и поставить финансовые цели на будущее.

При формировании бюджета возможны три ситуации:

Стоит стремиться именно к третьей модели, но если ваши расходы больше доходов, то необходимо сначала их уравнять.

В этом вам поможет постоянный и систематический учёт своих денег, для чего подойдёт любая таблица, сделанная на компьютере или обычном листе бумаги. В одной графе учитывайте все источники своих доходов, а в другой — все источники своих расходов. Самое главное — делать это регулярно, лучше всего — каждый день.

Необходимо одновременно учитывать как доходы, так и расходы, причём самый лучший вариант — когда учитываются все возможные источники и направления.

Вы можете вести простейшую таблицу, состоящую из двух больших граф (доходы, расходы), куда будете заносить все фактически полученные и потраченные деньги.

Из этого примера видно, что доходы превышают расходы на 2 000,00 руб. Эти деньги можно потратить на незапланированную покупку, отложить на следующий месяц или вложить, например, на депозит в банке. Но при этом не видно, на что именно были потрачены деньги, какой был дополнительный доход, насколько эти суммы отличаются от запланированных.

Поэтому рекомендуется добавить суммовые столбцы «План» и «Факт», а также более подробно расписать статьи доходов и расходов.

Например, к дополнительным доходам может относиться работа по совместительству или разовому договору, продажа вещей (например, детская одежда, из которой ребёнок уже вырос), выигрыши в лотереях или конкурсах, денежные подарки. Многие забывают учитывать эти суммы либо считают их несущественными. Именно такие случаи могут исказить собственное представление о положении личных финансов. Направления расходования рекомендуется описывать максимально подробно. Например, к коммунальным платежам относится оплата воды, тепла, электроэнергии, связь может подразделяться на домашнюю, мобильную и интернет, транспортные услуги могут включать как расходы на собственный автомобиль, так и стоимость состоявшихся поездок на общественном транспорте, и так далее.

Составьте такую таблицу прямо сейчас, причём неважно, в каком формате — можно нарисовать ее от руки на листе А4, составить таблицу в обычной тетради в клеточку или электронную таблицу в MS Excel — вы сами поймете, какой вариант для вас наиболее удобен и какие статьи следует добавить.

Чем подробнее вы составите такую таблицу, тем легче вам будет проанализировать свое финансовое положение: вы сможете увидеть, насколько больше или меньше вы потратили по сравнению с запланированными суммами, скорректировать план на следующий месяц, а при ведении такого учета ежемесячно — найти возможность сократить те или иные статьи расходов.

Запомните: нам нужно стремиться к профициту бюджета, когда доходы превышают расходы.

Москва, ул. Летниковская, д. 2, стр. 4

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Личные инвестиции. Как спланировать личный бюджет и накопить денег

Тратьте меньше, чем зарабатываете, — вот вам и философский камень.

Бенджамин Франклин, один из отцов-основателей США

Сорить деньгами так приятно: поспать подольше и поехать на такси, выпить кофе по дороге в офис, заказать онлайн разрекламированный гаджет, устроить бодрящий забег по магазинам в выходные. Но эта легкость обманчива. Поддавшись импульсу, мы теряем что-то более важное — который год живем в съемной квартире, откладываем на потом мечту, никак не можем решить проблему со здоровьем. Нам кажется, что траты без раздумий делают нашу жизнь комфортнее, но на самом деле все наоборот. Если мы хотим, чтобы денег хватало на жизнь, которая нам действительно нравится, придется научиться их считать и планировать.

Это вторая статья из серии о личных финансах и инвестициях. В предыдущей статье мы рассказывали о том, куда уходят наши деньги и как с этим справиться. Сегодня мы идем дальше и берем финансы под контроль.

Шаг 1. Записываем все расходы

Для начала важно понять, насколько мы рентабельны: сколько зарабатываем и сколько тратим. Для этого нужно вести простой, но постоянный учет расходов с помощью удобных приложений: CoinKeeper, Money Lover, Money On, ZenMoney и др.

Не стоит слишком детализировать расходы: вполне достаточно написать «продукты», не перечисляя их.

Думаете, считать деньги скучно? Возможно, вас вдохновит опыт миллионеров, которые уверены в обратном.

Живите как миллионер

Авторы книги «Мой сосед — миллионер» Томас Стэнли и Уильям Данко общались с тысячами богатых американцев, изучали их привычки и образ жизни и обнаружили, что м иллионеры обычно живут гораздо скромнее, чем могут себе позволить.

Помните бородатый анекдот: «Может ли женщина сделать мужчину миллионером. Ответ: да, если он был миллиардером»? Но в жизни все иначе: супруги миллионеров тоже очень бережливы.

И, наконец, большинство миллионеров ведет бюджет.

Если миллионеры не считают деньги, они, как и простые граждане, оказываются в долгах.

Как приучить себя учитывать расходы регулярно?

Вы вернулись вечером домой и разбираете сумку с покупками. Видите кошелек (это сигнал к тому, что надо записать расходы). Вы следуете шаблону : открываете приложение для учета личных финансов, заносите в него все расходы и получаете награду — удовлетворение от порядка в финансах и понимание, сколько у вас денег и на что вы их тратите. Через 2–3 недели — именно столько времени нужно на закрепление привычки — вы будете делать все это автоматически!

Важно! Фиксируйте расходы честно и безоценочно.

Купили вечером бутылку вина и торт? Оставили на распродаже половину зарплаты? Просто запишите, сколько потратили. Избегайте самобичевания. Иначе возникнет соблазн утаить что-то вредное. И вы не увидите реальной картины расходов.

Шаг 2. Формируем категории расходов

Первый шаг сделан. Вы регулярно записываете все расходы. Теперь давайте их упорядочим: поймем, как часто мы тратим деньги на разные нужды, без каких расходов нельзя обойтись, а какие можно отменить или сократить. Для этого нужно занести все расходы в матрицу бюджета, которая приведена в книге Анастасии Веселко «Девушка с деньгами».

Шаг 3. Анализируем расходы

До сих пор мы просто фиксировали расходы. Но можно годами их записывать и ничего не менять. Наша задача — разобраться, как тратить меньше и начать откладывать.

Посчитайте, сколько денег вы тратите ежемесячно на все статьи расходов из шага 2. Расходы, которые случаются реже чем раз в месяц, распределите по месяцам.

Платите раз в 6 месяцев 30 тысяч рублей за курсы испанского? Разделите 30 на 6. Получится, что вы тратите на занятия иностранным языком 5 тысяч в месяц.

Теперь вы видите свои средние расходы за месяц в целом и на каждую статью в отдельности. Глядя на результаты, ответьте честно на 2 вопроса:

Если вы ответили «да» на оба вопроса, вам необязательно читать эту статью до конца. Дождитесь следующей статьи. В ней речь пойдет об инвестициях. Однако если вы чувствуете, что часть денег вы потратили глупо, а на сбережения ничего не остается или остается слишком мало, переходите к следующим шагам из статьи.

Шаг 4. Планируем и следуем плану

Планируя бюджет, мы решаем, как наиболее эффективно потратить заработанные деньги. При планировании важно не только думать о сегодняшнем дне, но и учитывать различные форс-мажоры, которые случаются в жизни каждого.

Планировать расходы совсем не страшно и не сложно. Еще в древности люди это делали.

Итак: 2/10 — на долги, 7/10 — на текущие расходы, 1/10 — на накопления.

Если наши предки справлялись, мы-то точно сумеем приручить свои деньги. Начнем?

Оптимизируем расходы

Посмотрите на анализ расходов из предыдущего шага. Решите, какие траты исключить совсем, какие урезать, а какие увеличить.

У нас нет цели начать вести аскетический образ жизни. Важно начать тратить деньги на то, что вам действительно нужно и приносит радость.

Поняли, что стоит исключить фастфуд и утренний латте с сиропом? Можно потратить освободившиеся деньги на фермерские продукты или абонемент в спортзал, на которые хронически не хватало денег раньше.

Расставляем приоритеты

Поменять машину или досрочно погасить ипотеку? Отпуск или ремонт на кухне?

Выбираем систему планирования

Делим деньги на 6 частей.

55% — текущие расходы: продукты, одежда, транспорт, ЖКХ (используем матрицу бюджета из шага 2).

10% — финансовая свобода: деньги для инвестиций, которые обеспечат вам пассивный доход.

10% — инвестиции в себя: образование, книги, языки.

10% — резервный фонд: деньги на непредвиденные расходы и крупные покупки.

10% — развлечения: кино, кафе, театры.

5% — благотворительность.

Важно: с ростом доходов должен сокращаться процент обязательных расходов и расти доля инвестиций.

Шаг 5. Распределяем остаток денег

Если с обязательными расходами все достаточно ясно, то с необязательными все куда сложнее.

Как можно досрочно погасить ипотеку, если хочется новое платье, а лучше два? А что, если инвестировать в крутой проект, а потом погасить все кредиты?

Сначала долги. Потом все остальное

Мы уже писали об умных и глупых кредитах. Но даже самый полезный кредит вытягивает из вас кучу денег: саму сумму покупки плюс страховки и проценты. Поэтому если можете рефинансировать кредит — рефинансируйте, можете погасить досрочно — погашайте. И только потом начинайте инвестировать. Иначе вас ждет участь Джонни Деппа (и речь не о всемирной известности).

Депп отлично зарабатывал, но еще лучше тратил. Его состояние оценивалось в 650 млн долларов. Но любовь к яхтам, дорогим винам и женщинам сыграла с ним злую шутку. И он стал банкротом.

Выделите в своем бюджете статью расходов «погашение долгов». Разберетесь с кредитами и прочими обязательствами — замените ее на статью «инвестиции».

Подушка безопасности

Отдали долги? Первый шаг к финансовой свободе сделан!

Теперь нужно накопить «подушку безопасности», которая выручит вас в случае крутых жизненных поворотов.

Если вы востребованный профессионал, не обремененный долгами и семьей, достаточно «подушки», которая покрывает ваши трехмесячные расходы. Но если у вас есть дети, неработающий супруг, пожилые родители и дополнительные финансовые обязательства, вам нужен запас денег не менее чем на 6 месяцев.

Подушка безопасности должна быть в свободном доступе, например на депозите, который можно быстро закрыть. Максимально обезопасить накопления можно, распределив их в равных долях по трем вкладам: в рублях, долларах и евро.

Шаг 6. Выделяем ежемесячную сумму для накопления

Долги отдали. Накопления на случай непредвиденных обстоятельств есть. Начинаем планировать долговременные инвестиции — те, которые помогут накопить на мечту и станут источником пассивного дохода.

В следующих статьях мы расскажем об инструментах и стратегиях инвестирования. Не переключайтесь.