парикмахер самозанятый можно ли арендовать помещение

Как салону красоты оформить сотрудников так, чтобы платить поменьше налогов?

У меня небольшой маникюрный салон, в котором работают пять мастеров. Я зарегистрирована как ИП, плачу на УСН 6% от дохода, а мои мастера никак не оформлены. Клиенты платят мастерам напрямую, те оставляют половину себе, а половину отдают мне. Если клиент хочет расплатиться картой, он переводит деньги мне, а я — половину мастеру.

Я понимаю, что это неправильно, но платить все налоги и взносы за работников мне не хочется, тем более что мастера часто меняются.

Как мне оформить мастеров так, чтобы все было законно, но платить поменьше?

Таким вопросом задаются почти все, кто с помощью нескольких сотрудников оказывает услуги людям: репетиторы, юристы, массажисты, тренеры, дизайнеры, строители и т. д.

Варианты решения почти для всех одинаковы. Разберемся на примере вашего маникюрного салона.

Никого не оформлять и ничего не подписывать

Некоторые предприниматели предпочитают решать проблемы по мере их поступления: никак не оформляют сотрудников и работают вообще без документов, а заниматься формальностями начинают только после первых штрафов. Проблема в том, что штрафы могут быть немаленькими.

Налоговая может заинтересоваться деньгами, которые проходили через мастеров и предпринимателя: с них должны были платить НДФЛ и взносы, а их не платили. Выяснить, кто и как передавал наличные деньги, налоговая не сможет, а вот все переводы по счетам за последние три года поднять будет легко.

Налоговая доначислит налоги и пени за просрочку, а также оштрафует предпринимателя за умышленную неуплату налога на 40% от суммы недоимки. Эти деньги просто снимут с его счета.

ст. 122 НК РФ — неуплата или неполная уплата налога

Конечно, когда салон только открылся, предпринимателю не до трудового кодекса: все деньги ушли на запуск дела, на счету каждая копейка, и вообще непонятно, взлетит бизнес или нет. Даже если никого не оформлять, вряд ли налоговая или трудовая инспекция успеет прийти в салон в первые два-три месяца работы. Многие предприниматели начинают первый бизнес именно так. Главное — вспомнить про оформление сотрудников, как только салон выйдет на какой-то относительно стабильный доход.

Сдать рабочие места мастерам в аренду

Салон салоном, но можно обставить все иначе. Представьте, что вы не работодатель с работниками, а всего лишь владелец помещения, который сдает рабочие столы в почасовую аренду. В таком случае не вы платите мастерам за работу, а они вам за аренду места. Тогда ваша деятельность становится абсолютно законной и прозрачной: вы ИП, который зарабатывает на том, что сдает помещение в аренду, а оформление мастеров становится их проблемой, а не вашей.

Если мастера работают вообще без регистрации, то они не платят никаких налогов, но рискуют получить штрафы за незаконную предпринимательскую деятельность. Чтобы работать законно, им нужно зарегистрироваться в качестве самозанятых, если это возможно, или стать ИП на патентной системе.

Когда у мастера есть налоговый патент, ему не надо платить НДС и НДФЛ. Он просто ведет книгу учетов расходов и доходов, а вместо всех налогов платит два раза в год фиксированную сумму. Стоимость патента зависит от региона и вида деятельности. Кроме тех, кто оказывает косметические услуги, на патенте могут работать репетиторы, фотографы, ремонтники, повара и др. Главное, чтобы их доход был меньше 60 млн рублей в год.

ст. 346.43 НК РФ — кому можно работать на патентной системе

Отступление про самозанятость

Если у вас салон в Москве или Московской области, Калужской области или Республике Татарстан, то вашим мастерам не обязательно регистрироваться в качестве ИП. В этих регионах сейчас можно стать самозанятым и платить только налог на профессиональный доход. С 19 января 2020 года к ним добавятся еще 19 регионов.

Самозанятость — это особый налоговый режим для специалистов, которые работают сами на себя. Такие люди просто скачивают мобильное приложение «Мой налог» и ведут в нем учет входящих платежей. Приложение заменяет онлайн-кассу и бухучет, самостоятельно формирует чеки и уведомляет, когда надо уплатить налог — 4% от всех поступлений. В Т—Ж есть отдельная подборка статей про самозанятых.

В таком случае организация работы салона выглядит следующим образом. Владелец салона зарегистрирован в качестве ИП, сдает по договорам почасовой аренды рабочие места мастерам. Мастера оформлены в качестве ИП или самозанятых. Нужно только, чтобы договор аренды не был похож на трудовой: в нем не должно быть никаких графиков работы, отпусков, штрафов и всего, что сопровождает трудовые отношения.

Главный подвох такой организации в том, что каждый мастер в салоне будет сам себе хозяин. Его нельзя будет уволить за плохую работу или прогул, нельзя запретить ему работать в других салонах и уводить клиентов домой. С другой стороны, даже официальное трудоустройство в штат не сможет полностью защитить работодателя от такого поведения сотрудника. Поэтому, на мой взгляд, если салон сможет построить свою работу так, чтобы мастера за него держались, этот вариант работы будет самым выгодным и для мастера, и для салона.

Устроить мастеров к себе на работу

Если салон приводит мастерам клиентов и руководит их работой, можно устроить их в качестве штатных сотрудников. Тогда они будут обязаны соблюдать условия трудового договора и все внутренние регламенты, а за нарушения их можно будет оштрафовать или уволить. Но при этом оформление в штат — самый затратный вариант оформления отношений с мастерами.

Мастерам от оформления в штат одни плюсы: тут и оплачиваемый отпуск, и больничные, и пенсионный стаж. Правда, весь праздник — за счет работодателя. С каждой зарплаты салон будет платить взносы и НДФЛ.

В общем, если ваш салон только открылся, можно какое-то время поработать вообще без документов. Сначала убедитесь, что салон приносит прибыль, а потом занимайтесь бумагами. Когда станет ясно, что дело пошло в гору, выберите способ оформления, который больше подходит в вашей ситуации. Если мастера приходят к вам со своими клиентами, сдайте им место в аренду и помогите стать ИП или самозанятыми. Если вы обеспечиваете мастеров и хотите руководить их работой, оформляйте в штат.

Если кратко

Если вы любитель острых ощущений, никого не оформляйте, работайте до первой проверки. Потом, если что, уплатите штрафы или переедете и смените вывеску.

Если вы доверяете своим мастерам как себе и хотите платить как можно меньше налогов, то ваш выбор — самозанятые или ИП, которые арендуют у вас рабочее место.

Если вы серьезный предприниматель, оформляйте всех по трудовому договору или договору ГПХ в зависимости от вида работы или услуги.

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.

Могут ли самозанятые арендовать помещение для работы?

Федеральным законом №422-ФЗ от 27/11/18 г. введен налог на профессиональный доход, который получил неофициальное наименование «налог на самозанятых». Самозанятые, а именно лица, не имеющие работодателя и сами не занимающиеся наймом рабочей силы, но получающие доход, по закону имеют ряд ограничений. Вопрос, приобретающий важное практическое значение для самозанятых: могут ли они арендовать помещения для осуществления своей деятельности?

Кто такие самозанятые и в чем их ограничивает закон?

Чтобы разобраться в ситуации наиболее полно, обратимся вначале к самому понятию самозанятости, а также к тексту ФЗ-422 и выясним, какие ограничения прописаны в законе для этой категории граждан.

Самозанятые граждане лично выполняют работу и получают за нее вознаграждение. При этом они могут реализовать товары, работы, услуги, имущественные права (ст. 6 п. 1), кроме некоторых видов деятельности и доходов, перечисленных в этой же статье.

Запрещено также приобретать статус самозанятого, если:

Не применяется налог и при доходах свыше 2,4 млн руб. в год (ст. 4 п. 2 ФЗ-422).

Кстати говоря! Налог на самозанятых составляет 4 и 6% от дохода, в зависимости от того, кто клиент – физлицо или юрлицо (ИП). Он введен как эксперимент лишь в четырех регионах.

Как видим, ФЗ-422 не устанавливает норму, при которой самозанятые должны работать только на территории помещений, находящихся у них в собственности. В то же время они могут продавать собственный товар, производить работы, оказывать услуги.

Аренда: что нужно знать

ВАЖНО! Образец договора бытового подряда с самозанятым физическим лицом от КонсультантПлюс доступен по ссылке

ГК РФ в гл. 34 устанавливает правила, по которым может быть заключен договор аренды. Самозанятый гражданин может на общих основаниях заключить такой договор, поскольку ФЗ – 422 он не противоречит. В договоре аренды нет необходимости указывать, что помещение арендует самозанятый.

Арендовать помещение можно как у юридических, так и физических лиц. Если арендодатель — юрлицо либо физлицо, но договор заключается на срок более 12 месяцев, обязательна его письменная форма (ст. 609 ГК РФ).

Если арендуется помещение под определенную деятельность и это прописывается в договоре, арендодатель может потребовать документ, свидетельствующий о том, что данный гражданин занимается индивидуальным предпринимательством либо находится в статусе самозанятого, зарегистрирован в ИФНС. Отметим, что по закону самозанятость и индивидуальное предпринимательство можно совмещать (ст. 4 п. 1 ФЗ-422).

Указанную позицию подтверждает и ФНС. На официальном сайте службы пользователь задал вопрос, может ли он, будучи плательщиком налога на профдоход (НПД) и занимаясь репетиторством, арендовать стороннее помещение. Чиновники ответили положительно.

При заключении арендного договора следует помнить, что уменьшить налог на сумму арендной платы будет невозможно: НПД выплачивается с дохода, полученного самозанятым. Если постоянной клиентуры у самозанятого пока нет, арендовать помещение рискованно, поскольку есть вероятность сработать «в ноль» или в убыток.

Обратите внимание, что арендодатель также может быть самозанятым, но сдавать в аренду он имеет право только жилую площадь, сдача нежилой площади под запретом (ст. 6 п. 2 ФЗ-422).

Нюансы аренды самозанятыми

Особенности аренды помещений самозанятыми напрямую связаны с особенностями действующего законодательства. Рассмотрим наиболее частые случаи, когда имеет место аренда помещений.

Помещение для торговли

Гражданин, имеющий статус самозанятого, хочет арендовать помещение с целью разместить в нем торговую точку. С точки зрения законности, важно, какими товарами он собирается торговать:

Товары собственного производства это, прежде всего, сельхозпродукция с собственного участка, фермы. Можно торговать и иной продукцией, если налогоплательщик сам является ее производителем. Если арендованное помещение используется для реализации товаров, купленных на стороне, нужен как минимум статус ИП, с применением другой системы налогообложения.

Помещение используется в сфере услуг

Обратимся к уже известному нам примеру – репетиторству. Учебные занятия можно проводить в арендованном помещении. Вместе с тем, на практике важно, какого возраста будут учащиеся. Если это несовершеннолетние дети, то деятельность будет находиться под контролем: соответствует ли помещение санитарным нормам, достаточно ли освещено, соответствует ли мебель стандартам, относящимся к несовершеннолетним. ФЗ не предусматривает возможности официальных контактов контролирующих органов и самозанятого физлица. Скорее всего, потребуется оформление ИП и переход на иную систему налогообложения. Вместе с тем данный вопрос до конца не ясен, ведь согласно законодательству ИП также может уплачивать профналог.

В то же время, работая со студентами, самозанятый репетитор вполне может обойтись без сложностей при аренде помещения.

Похожая ситуация в сфере «услуг красоты» (парикмахерши, педикюрши). Арендовать помещение им не запрещено, но существуют жесткие санитарные нормы, за соблюдением которых кто-то должен следить. Снова встает вопрос об оформлении ИП.

Производственные помещения

В производственной сфере свои нормы, которые необходимо соблюдать. Аренда помещений под производство для самозанятых не запрещена, но у контролирующих органов могут возникнуть иные претензии, например, касающиеся уровня шума работающих станков при изготовлении сувенирной продукции.

По факту

Самозанятые плательщики налога на профессиональный доход имеют право арендовать помещения. Они заключают стандартный договор аренды, согласно ГК РФ. Вместе с тем, необходимо учитывать особенности той или иной деятельности самозанятых и требований контролирующих органов, предъявляемых к ней.

Можно ли самозанятому сдавать в субаренду нежилое помещение?

Я снимаю офис для занятий репетиторством. Остаются часы, когда помещение пустует. Хочу сдать его в субаренду коллегам, и мой арендодатель не возражает. Но я самозанятая и не могу официально сдавать коммерческое помещение.

Можно ли не составлять договор? Могу ли я платить с этих доходов налог 4%, просто заключив устное соглашение с коллегами? Что будет, если об этом узнает налоговая? Штраф, административное или уголовное наказание?

Вы правы: сдать в субаренду нежилое помещение вы, как самозанятая, не можете. Если налоговая узнает об этом, то начислит 13% НДФЛ на полученные с субаренды доходы, пени за просрочку уплаты, штрафы за то, что вы не подали декларацию. Кроме того, вас могут оштрафовать за непостановку на учет в качестве ИП и доначислить НДС. Но в вашей ситуации есть варианты — расскажу о них.

Почему самозанятому нельзя сдавать нежилое помещение

По закону самозанятые могут сдавать в аренду только жилые помещения — те, что пригодны для проживания граждан. Это, например, квартира, комната или жилой дом. С доходов от сдачи жилого помещения самозанятые платят налог 4%, если жилье снимает физическое лицо, или 6%, если квартиру арендуют ИП или компании.

Нежилое помещение, по-другому его еще называют коммерческой недвижимостью, самозанятые в аренду или субаренду сдавать не вправе. Об этом сказано в законе.

Как самозанятая, вы не сможете сдавать в субаренду помещение для занятий репетиторством, так как оно считается нежилой недвижимостью. Но можете сделать это в другом статусе.

Как победить выгорание

Как самозанятый может сдать коммерческую недвижимость

Если вы хотите сдавать помещение в субаренду по закону, у вас есть два варианта:

Предложенные варианты могут быть не такими выгодными, но других способов сдать нежилое помещение нет.

Что можно сделать со свободными часами

Если вы уже передумали сдавать помещение в субаренду, попробуйте изменить свой договор аренды или разделить расходы с коллегами.

Изменить договор аренды. Возможно, стоит ввести почасовую аренду помещения. Обсудите с арендодателем такой вариант, предложите перезаключить договор. На освободившиеся часы арендодатель сможет заключить договоры напрямую с вашими коллегами.

Разделить расходы с коллегами. Арендодатель может отказаться переоформлять договор — тогда можно предложить коллегам разделить сумму на всех, чтобы каждый платил за свои часы. В этом случае юридически у вас появляется долг перед коллегами, ведь они платят вашему арендодателю за вас. Поэтому лучше, чтобы коллеги платили за себя, то есть каждому из них следует заключить договор с арендодателем от своего имени.

Что будет, если самозанятый станет сдавать коммерческую недвижимость

Если налоговая узнает, что вы сдавали нежилое помещение, а доходы указывали как доходы от самозанятости и платили с них 4% или вообще ничего не платили, она начислит НДФЛ на эти доходы по ставке 13%. Кроме того, налоговая может начислить НДС по ставке 20/120 и штраф минимум 40 000 Р за то, что вы не зарегистрировались в качестве ИП.

Что делать? Читатели спрашивают — эксперты Т—Ж отвечают

Как частному парикмахеру платить налоги?

Я много лет проработал парикмахером в салонах, но теперь решил заняться этим бизнесом сам. Открывать парикмахерскую и нанимать мастеров не хочется. Планирую стричь и красить волосы клиентам в съемной жилой квартире, хозяин которой не против, а иногда — у клиентов на дому.

Хочу спросить у вас:

В 2021 году этот материал не актуален

Устарел не только ответ, но и сам вопрос в такой формулировке. После выхода материала появился новый налоговый режим — налог на профессиональный доход, сокращенно НПД. Теперь необязательно регистрировать ИП, даже если ведете предпринимательскую деятельность. Автор вопроса может не покупать патент, а стать самозанятым и платить НПД. У самозанятых самые низкие платежи в бюджет: 4% с дохода от физлиц. Обязательные страховые взносы платить необязательно.

О патенте может идти речь, только если доход автора вопроса превысит 2,4 млн рублей в год — это по 200 000 Р в месяц.

Бланки строгой отчетности тоже не актуальны. У самозанятых нет налоговой отчетности, им не нужна контрольно-кассовая техника (ККТ). Самозанятые принимают платежи, получают уведомления и справки и платят налоги дистанционно через мобильное приложение «Мой налог» или личный кабинет плательщика НПД на сайте ФНС.

Чтобы разобраться, подходит ли вам НПД и как на нем работать, пройдите наш бесплатный курс про самозанятость.

Почему деятельность частного парикмахера — предпринимательская

Но если все же нормы ГК мало, добавлю разъяснений Верховного суда и Минфина. По ним у предпринимательства такие признаки:

Почему нельзя оказывать парикмахерские услуги на дому

ЖК РФ разрешает заниматься частным предпринимательством в квартире, если это не мешает другим жильцам. Причем неважно, собственная она, арендованная или находится в безвозмездном пользовании.

Но увы, для парикмахерских есть особые санитарные нормы и правила — СанПиН. По ним стричь и красить волосы в жилых домах можно только в помещениях с отдельным входом и вентиляцией, которые расположены:

п.п. 2.1, 2.2 СанПиН 2.1.2.2631-10PDF, 5,5 МБ

А еще частному парикмахеру нужно соблюдать Правила бытового обслуживания населения. Они обязывают ИП разместить вывеску, устроить уголок потребителя, иметь книгу отзывов. В вашем случае, особенно на выезде, все это вряд ли возможно.

Штраф за нарушение — 500—1000 Р или 3000—4000 Р — в зависимости от того, какую статью КоАП предпочтет инспектор Роспотребнадзора. Правда, для этого он должен стать вашим клиентом. По-другому отследить, что вы оказываете парикмахерские услуги на дому, проблематично.

Территория действия патента на парикмахерские услуги

Согласно законам о патенте Москвы, Санкт-Петербурга, Московской и Ленинградской областей, один «парикмахерский» патент действует во всех муниципалитетах. Покупать патент для каждого района работы не нужно.

К слову, патент — не единственный доступный вам налоговый режим, хотя и самый простой. Есть еще упрощенная система налогообложения ( УСН ) с уплатой 6% от доходов и единый налог на вмененный доход ( ЕНВД ), если регион его установил.

Прием оплаты за парикмахерские услуги

Обстоятельно тему с онлайн-кассами Т—Ж недавно разобрал в отдельной статье. Поэтому здесь кратко.

До 1 июля 2019 года в качестве ИП вы можете:

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.

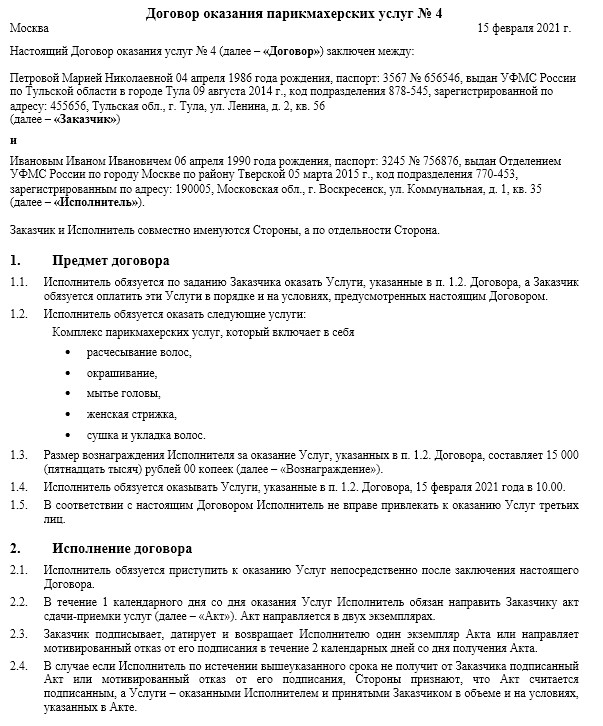

Договор оказания парикмахерских услуг для самозанятого

Какие особенности нужно учитывать и что включить в текст договора

Договор оказания услуг с самозанятым парикмахером

Образец договора, подготовленный специалистами сервиса.

Статус самозанятого определяется федеральным законом № 422-ФЗ от 27.11.2018 г. В данном документе нет определённого перечня видов деятельности, при которых можно применять налог на профессиональный доход (НПД).

Главное, чтобы соблюдались следующие условия:

То есть если парикмахер (стилист) оказывает услуги на дому или с выездом к клиенту, то такая деятельность вполне сопоставима с понятием самозанятости. Также иногда самозанятые арендуют парикмахерские кресла в салонах (то есть заключают договор аренды рабочего места), но арендовать помещение и открыть свой салон красоты с таким статусом уже не получится.

Гражданско правовой договор с самозанятым парикмахером в письменном виде является не обязательным, т.к. обычно клиенты парикмахера — это частные лица. Но, чтобы защитить себя в случаях недопонимания с клиентами и для выхода из спорных ситуаций, его наличие крайне целесообразно.

Парикмахеру следует заключать с клиентами именно договор оказания услуг (не подряда), т.к. в его деятельности приоритетней процесс, а не конечный результат.

Договор на оказание услуг заключается между двумя сторонами: заказчиком и исполнителем. Согласно этому документу, заказчик обязуется принять выполненную исполнителем работу и своевременно оплатить ее, тогда как другая сторона должна в обозначенные сроки исполнить взятые на себя обязательства по выполнению конкретной работы или услуги.

Договор об оказании парикмахерских услуг должен содержать:

Также в тексте договора обязательно нужно указать, что исполнитель применяет специальный налоговый режим «Налог на профессиональный доход».

Пропишите обязанность исполнителя на каждую выплаченную ему сумму передать заказчику чек, сформированный при расчете за услуги, указанные в договоре. Самозанятые налогоплательщики обязаны выдавать своим клиентам чек, в противном случае они могут быть привлечены к налоговой ответственности.

Чек формируется в приложение «Мой налог» и должен содержать формулировку услуги, соответствующую предмету договора. Его можно выгрузить из приложения и распечатать или направить заказчику в электронном виде.

Договор оказания услуг с самозанятым парикмахером, если он является индивидуальным предпринимателем (ИП) или просто физическим лицом, вы можете создать в сервисе «Документовед».