отпускные и больничные в 6 ндфл можно отразить в одной строке

Как правильно отразить в форме 6-НДФЛ отпускные?

Что отличает отпускные и больничные по части НДФЛ?

В форму 6-НДФЛ наряду с обычными выплатами, облагаемыми налогом на доходы физлиц, попадают отпускные и больничные. В отличие от заработной платы, выплачиваемой через каждые полмесяца (ст. 136 ТК РФ), их начисляют:

ВНИМАНИЕ! Чтобы не ошибиться с датой выплаты отпускных и не попасть на штраф от трудовой инспекции и на проценты за просрочку выплат работникам, прочтите нашу публикацию «Если отпуск с понедельника, выдать отпускные в пятницу нельзя».

ВАЖНО! Работодатель с 2021 года оплачивает только первые 3 дня больничных и некоторые пособия. Остальные выплаты осуществляет ФСС напрямую, т.к. с 2021 года по всей России действует пилотный проект.

При различиях в сроках начислений и выплат для отпускных и больничных существуют одинаковые правила для определения:

В части последнего срока отпускные и больничные отличаются от всех прочих доходов, НДФЛ с которых должен платиться не позже первого рабочего дня, наступающего за днем выплаты (п. 6 ст. 226 НК РФ).

Из-за этой особенности в 6-НДФЛ отпускные и больничные в большинстве случаев будут показываться обособленно от иных выплат.

Отражение в 6-НДФЛ отпускных, выплачиваемых отдельно и вместе с зарплатой

С отчетности за 1 квартал 2021 года форма 6-НДФЛ обновлена приказом ФНС России от 15.10.2020 № ЕД-7-11/753@.

Воспользуйтесь образцом 6-НДФЛ за 3 квартал/9 месяцев 2021 года, составленным экспертами КонсультантПлюс, и проверьте, все ли вы заполнили правильно. Это можно сделать бесплатно, получив пробный онлайн доступ к системе.

Как отразить отпускные в 6-НДФЛ? В большинстве случаев ситуации по НДФЛ с отпускных сводятся к 2 вариантам:

Таким образом, в разделе 1 6-НДФЛ отпускные, как правило, окажутся отраженными отдельно от иных осуществленных выплат из-за несовпадения срока оплаты НДФЛ с них (письмо ФНС России от 11.05.2016 № БС-4-11/8312). В разделе 2 этой формы они войдут в общие суммы сделанных за отчетный период начислений доходов (стр. 110 ранее стр.020), удерживаемого с этих доходов налога (стр. 140 ранее стр. 040) и фактически удержанного налога (стр. 160 ранее стр. 070).

На границе периодов срок оплаты НДФЛ с отпускных, подчиняющийся общему порядку переноса его на ближайший рабочий день, если он попадает на выходной (п. 7 ст. 6.1 НК РФ), может перейти на следующий за отчетным периодом квартал. В такой ситуации строки 110, 140 и 160 будут заполнены в периоде выплаты дохода, а в раздел 1 данные по этой выплате попадут только в следующем отчетном периоде.

Если у вас есть доступ к КонсультантПлюс, проверьте правильно ли вы отразили отпускные в 6-НДФЛ. Если доступа нет, получите пробный онлайн-доступ к правовой системе бесплатно.

Как показать переходящие отпускные и их перерасчет?

Как отразить в форме 6-НДФЛ отпускные, переходящие на другой месяц или квартал? Это делают по общим правилам:

То есть необходимость внесения в 6-НДФЛ отпускных, относящихся к разным отчетным периодам, будет определять факт их начисления и реальной выплаты, а не период, с которым они связаны (письмо ФНС России от 24.05.2016 № БС-4-11/9248).

Необходимость в перерасчете отпускных после сдачи отчетности с данными по ним может возникнуть в 2 ситуациях:

О сроках, установленных для сдачи отчета, читайте в этом материале.

Как в 6-НДФЛ отразить учебный отпуск, разъяснил Н. Н. Тактаров, советник государственной гражданской службы РФ 3 класса. Чтобы сделать все правильно, получите пробный онлайн-доступ и бесплатно изучите мнение чиновника.

Пример заполнения 6-НДФЛ с отпускными

Необходимость отражения в 6-НДФЛ отпускных связана с 3 датами:

Допустим, существуют такие исходные показатели:

Отпускные и больничные в 6 ндфл можно отразить в одной строке

Организация начислила больничный за счет работодателя 30 июня, а оплатила его в июле. Должны ли эти выплаты попасть в строку 112 раздела 2 расчета 6-НДФЛ за полугодие?

Форма и порядок заполнения расчета 6-НДФЛ утверждены приказом ФНС России от 15.10.2020 № ЕД-7-11/753@ (далее – Приказ).

В Разделе 2 расчета 6-НДФЛ указываются обобщенные по всем физическим лицам суммы начисленного дохода, исчисленного и удержанного налога нарастающим итогом с начала налогового периода (п. 4.1 Приложения № 2 к Приказу).

В Разделе 2 расчета 6-НДФЛ указываются, в частности, следующие выплаты по строкам (п. 4.3 Приложения № 2 к Приказу):

Также в разделе указывается нарастающим итогом с начала года:

Отметим, что контрольными соотношениями показателей расчета 6-НДФЛ, которые утверждены письмом ФНС России от 23.03.2021 № БС-4-11/3759@, не предусмотрено равенства между строкой 110 раздела 2 и суммой строк 111, 112 и 113 раздела 2 расчета 6-НДФЛ. Следовательно, отсутствие этого равенства не является ошибкой.

В Порядке нет расшифровки выплат, которые необходимо отражать по строке 112 раздела 2 расчета 6-НДФЛ. Поскольку 6-НДФЛ – это налоговая отчетность, то первым делом необходимо обратиться к НК РФ в поисках понятия выплат по трудовым договорам.

В п. 1 ст. 208 НК РФ в качестве доходов поименовано вознаграждение за выполнение трудовых обязанностей. А в статье 420 НК РФ упоминаются вознаграждения в рамках трудовых отношений. В эти выплаты Минфин России и ФНС России стремятся включить все выплаты только на том основании, что они выплачены лицу, с которым заключен трудовой договор (см. комментарий к письму Минфина России от 15.02.2021 № 03-15-06/10032). При этом понятие «доходы по трудовым договорам» в налоговом законодательстве и понятие «оплата труда» в трудовом праве не идентичны.

Так, в соответствии со статьей 129 ТК РФ оплата труда включает не только вознаграждение за труд исходя из количества и сложности работы, но также стимулирующие выплаты (премии) и компенсации. НК РФ различает собственно зарплату и премии (которые по ТК РФ являются зарплатой). Это следует из п. 1 и п. 2 ст. 223 НК РФ, в соответствии с которым датой получения дохода в виде оплаты труда является последний день месяца, а датой получения (например, годовой премии) – дата ее выплаты (см. статью).

По-нашему мнению, это означает, что в строку 112 раздела 2 расчета 6-НДФЛ необходимо включать все выплаты, начисленные в рамках трудовых отношений, а не только те, которые указаны в качестве оплаты труда в статье 129 ТК РФ. В частности, отпускные, суммы среднего заработка, сохраняемые за иные периоды (командировки, донорские дни, простой по вине работодателя и т. п.), а также оплату нетрудоспособности за счет работодателя.

Отметим, что в программах «1С» по умолчанию в строку 112 раздела 2 расчета 6-НДФЛ включаются все выплаты в рамках трудовых отношений, которые определяются кодом вида дохода налогоплательщика, утв. Приложением № 1 к приказу ФНС России от 10.09.2015 № ММВ-7-11/387@.

В частности, в строку 112 попадают доходы со следующими кодами:

А также следующие выплаты работникам в период действия трудового договора:

Такое распределение можно изменить, способ описан здесь.

Отметим еще один нюанс, влияющий на включение в строку 112 раздела 2 расчета 6-НДФЛ сумм отпускных и больничных.

Как было сказано выше, в разделе 2 расчета 6-НДФЛ указываются обобщенные по всем физическим лицам суммы начисленного дохода (п. 4.1 Приложения № 2 к Приказу).

Налоговый кодекс РФ не содержит понятий «начисленный доход» и «дата начисления дохода». Поэтому определить, начислен доход в периоде или нет с точки зрения налогового законодательства и отражения в 6-НДФЛ, невозможно. В то же время тот же п. 4.1 Приложения № 2 к Приказу говорит о том, что в разделе 2 расчета 6-НДФЛ указывается исчисленный и удержанный НДФЛ.

Поскольку налог не может быть исчислен до начисления дохода, то, по нашему мнению, в целях заполнения 6-НДФЛ начисление дохода и исчисление налога должны производиться одновременно. Согласно п. 3 ст. 226 НК РФ исчисление НДФЛ производится на дату фактического получения дохода, которая определяется в соответствии со ст. 223 НК РФ. В соответствии с п. 1 ст. 223 НК РФ датой фактического получения дохода признается дата выплаты отпускных и дата выплаты больничного. Таким образом, дата начисления дохода и дата исчисления НДФЛ для выплат в виде отпускных и больничных в целях заполнения 6-НДФЛ – это дата выплаты дохода. С учетом п. 4 ст. 226 НК РФ датой удержания НДФЛ также является дата выплаты.

Из этого следует, что пока отпускные или больничные не выплачены физическому лицу, они не отражаются ни в разделе 1 (по строкам 020 и 022), ни в разделе 2 (по строкам 110, 112). А НДФЛ с этих выплат не попадает в строки 140 и 160 раздела 2 формы 6-НДФЛ.

В этом отличие этих доходов от зарплаты, для которой дата получения дохода – это последний день месяца, а дата удержания налога – это дата выплаты дохода. Поэтому, например, зарплата за последний месяц квартала будет попадать в строки 110 и 112 расчета 6-НДФЛ за этот квартал, даже если выплачена будет в следующем квартале. А отпускные и больничные, начисленные в текущем квартале, но выплаченные в следующем, должны быть отражены в строках 110 и 112 расчета 6-НДФЛ только в следующем квартале (то есть том, когда она фактически выплачены).

Сотрудник сдал 29 июня больничный за июнь 2021 года. Работодатель рассчитал и начислил пособие за первые три дня 30 июня, а выплатил его вместе с зарплатой 9 июля.

Дата получения дохода в виде заработной платы – это последний день месяца, то есть 30 июня. НДФЛ должен быть исчислен 30 июня (п. 3 ст. 226 НК РФ), удержан 9 июля (п. 4 ст. 226 НК РФ) и уплачен в бюджет не позднее 12 июля (абз. 1 п. 6 ст. 226, п. 7 ст. 6.1 НК РФ).

Дата получения дохода в виде оплаты больничного – дата выплаты этого дохода (пп. 1 п. 1 ст. 223 НК РФ), НДФЛ должен быть исчислен 30 июня (п. 3 ст. 226 НК РФ), удержан 9 июля (п. 4 ст. 226 НК РФ) и уплачен в бюджет не позднее 2 августа (абз. 2 п. 6 ст. 226, п. 7 ст. 6.1 НК РФ).

В этом случае на конец июня доход в виде пособия считается не начисленным, НДФЛ с него не исчислен и не удержан. Доход в виде зарплаты уже начислен, НДФЛ с него исчислен, но не удержан.

В расчете 6-НДФЛ за полугодие 2021 года отражаются:

В раздел 1 расчета 6-НДФЛ за первый квартал указанные суммы не попадают.

В расчете 6-НДФЛ за девять месяцев 2021 отражаются:

Смотрите также

6-НДФЛ: отпускные и больничные

6ndfl.jpg

Похожие публикации

Расчет 6-НДФЛ – обязательная отчетная форма, которую ежеквартально в ИФНС сдают налоговые агенты, выплачивавшие доходы физлицам. В ней отражаются также показатели сумм отпускных и больничных и НДФЛ по ним. Как правильно отразить в 6-НДФЛ отпускные и больничные –расскажем в этой статье.

Даты получения дохода и удержания НДФЛ

В отличие от зарплаты, днем фактического получения дохода для которой считается последнее число месяца, днем получения дохода для отпускных (в т.ч. компенсации за неиспользованный отпуск при увольнении) и больничных считается та дата, которой их перечислили на счет работника в банке, либо выплатили наличными (пп. 1 п. 1 ст. 223 НК РФ).

Удержать «отпускной» и «больничный» НДФЛ, как и налог с прочих доходов, нужно в день их выплаты, а перечислить в бюджет не позже последней даты месяца выплаты работнику, учитывая перенос на ближайший рабочий день при совпадении с выходными и праздничными датами (п. 6 ст. 226 НК РФ). Напомним, что для налога, удержанного с зарплаты и компенсации за отпуск, срок перечисления – следующий день после выплаты дохода.

Эти особенности отражения дат, общие для больничных и отпускных, нужно учитывать при заполнении раздела 2 расчета 6-НДФЛ.

Особенности отражения отпускных в 6-НДФЛ

Заполняя Раздел 1 формы 6-НДФЛ, суммы отпускных показывают совокупно с другими доходами физлиц. А вот в Разделе 2 отпускные следует отражать отдельно от доходов, имеющих иные сроки уплаты НДФЛ в бюджет. Кроме того, отдельно друг от друга отражаются и отпускные, выплаченные разными датами.

Например, организация в апреле 2018 г. выплатила сотрудникам:

Вот как эти суммы распределятся в 6-НДФЛ за полугодие:

6ndfl_1-1.jpg

6ndfl_1-2.jpg

6ndfl_1-3.jpg

Как отразить в 6-НДФЛ «переходящие» отпускные

Ситуации с так называемыми «переходящими» отпускными возникают, когда отпуск начинается в одном месяце, а закачивается в другом, либо когда оплата отпускных происходит в конце одного месяца, а сам отпуск начинается в следующем.

Такой «переходящий» отпуск в 6-НДФЛ никаких особенностей отражения не имеет, поскольку здесь учитываются даты выплаты отпускных, удержания и перечисления налога, исходя из которых, по общим правилам заполняется расчет.

Перерасчет отпускных: 6-НДФЛ

Нередко на практике возникают ситуации, когда выплаченные в предыдущем периоде отпускные приходится пересчитывать по различным причинам, причем как в большую сторону, так и в меньшую. Как в этом случае отражать отпускные в 6-НДФЛ:

Отражаем больничные в 6-НДФЛ

Как и отпуска, больничные включаются в общие суммы дохода и налога раздела 1, а в разделе 2 отражаются отдельными строками, в зависимости от сроков уплаты НДФЛ.

Работник может принести больничный лист в одном периоде, а получить пособие уже в другом. В расчет 6-НДФЛ такой больничный включается по дате его выплаты работнику.

6-НДФЛ с примером больничного и отпуска

Компания в апреле выплатила 4 сотрудникам:

В 6-НДФЛ полугодия эти суммы будут показаны совокупно по соответствующим строкам раздела 1, а в разделе 2 отразятся по строкам 100-140 следующим образом:

Первые ласточки: какие вопросы возникли у бухгалтеров при подаче 6-НДФЛ за 1 квартал 2021 года

Мы прошлись по бухгалтерским форумам, проанализировали запросы поступающие в нашу службу поддержки и пришли к выводу — хотя отчет во многом упростили, вопросов он меньше вызвать не стал. Давайте пройдемся по самым горячим проблемам.

Классика жанра

Вопрос « Как отражать зарплату, начисленную в последний месяц квартала, а выплаченную уже в следующем? » действительно можно назвать классикой. Правда теперь есть две вариации вопросов на эту тему:

Т. к. в новом расчете 6-НДФЛ отсутствуют какие-либо строки для указания данных по прошедшему году, а также не действуют прежние правила и разъяснения по заполнению, то нигде НДФЛ за декабрь не отражаем.

Некоторые налоговые агенты, вопреки пояснениям ФНС, подавая отчет за 2020 год, показали НДФЛ, который должны были уплатить в январе в годовом отчете. Да, с датами сроков уплаты января, некоторые ставили даже 31 декабря.

Не знаем пока как к этому отнеслась сама ФНС, но у тех, кто строго следовал ее рекомендациям теперь появляется «висящий» налог. В отчете за год декабрьский налог ЕЩЕ не отражается, а в отчете за 1 квартал он УЖЕ не отражается.

Теперь о налоге за март. Тут мнения экспертов разделились.

В Разделе 2 сумма зарплаты за март начисленная будет указана в строках 110 (в составе общей суммы) и 112 (доходы по трудовым договорам), а сумма рассчитанного НДФЛ в строке 140. А вот в строке 160 (сумма налога удержанная) — нет.

Но при этом, если зарплата за март была выплачена 31 марта, то напротив — НДФЛ нужно указать в расчете за 1 квартал, а срок перечисления указать — 1 апреля 2021 года.

Вторая позиция довольно спорная, поэтому нам кажется, что вернее будет ориентироваться на первое мнение.

Отпускные и больничные в 6-НДФЛ

Разброд и шатание в массах связано с тем, что в новой форме в разделе 2 выделена отдельная строчка, в которой отражаются доходы по трудовым договорам (строка 112). При этом многие бухгалтера не совсем понимают — считать ли выплаты больничных и отпусков выплатой дохода по ТД?

Наше мнение — все-таки отпускные и больничные это часть гарантий, которые обеспечиваются трудовым законодательством и гарантируются при заключении трудового договора, поэтому стоит включить их в строку 112.

Во-вторых, 6-НДФЛ сверяют по контрольным соотношениям с РСВ (в данном случае со строкой 050 подраздела 1.1 приложения 1 раздела 1). Опять же при невыполнении контрольных соотношений придется объяснить причины.

С Астрал Отчет 5.0 вам не нужно переживать за проверку отчета — сервис автоматически проверит расчет, укажет на ошибки и подскажет, почему они возникли.

Как отразить в расчет 6-НДФЛ дивиденды

Для начала обратим внимание на то, что дивиденды выделены обособленно во втором Разделе формы. Они отражаются в строке 111, а в строке 141 указывается исчисленный с этого вида дохода НДФЛ.

А вот насчет их отражения на стыке марта и апреля (частый вопрос у пользователей) нужно придерживаться позиции аналогичной, той, что мы разобрали выше в «Классике жанра».

Разделять или не разделять?

Еще один хит в нашем ТОПе вопросов про 6-НДФЛ. Нужно ли в разделе 1 вписывать каждый вид дохода в отдельную строку? Имеется в виду ситуация, когда выплат несколько, а срок перечисления налога по ним один и тот же.

В марте были начислены больничные в сумме 13 000 рублей (НДФЛ — 1 690 рублей) и отпускные в сумме 24 000 рублей (НДФЛ — 3 120 рублей). В марте они были выплачены сотрудникам с удержанием налога. Срок перечисления НДФЛ по отпускным и пособиям — 31 марта.

Как отразить в Разделе 1 эти данные:

Правильный выбор — Вариант 2, т. к. в Порядке заполнения указано, что в строке 022 указываются обобщенная сумма налога, подлежащая в указанную дату.

ИП заключил договор с физлицом на выполнение работ, но не заплатил — надо ли сдавать 6-НДФЛ?

В данном случае речь идет о договоре ГПХ, выплаты по таким договорам облагаются налогом на доходы физлиц, но рассчитать и удержать налог можно только на дату выплаты. Поэтому, если ИП не произвел выплаты подрядчику, то он не должен сдавать отчет 6-НДФЛ (даже нулевой).

Работник получает имущественный вычет, вычет превысил доход, что делать?

Если доход оказался меньше вычета — это нормально, оставшуюся сумму можно будет перенести на следующие месяцы (но только в пределах одного налогового периода).

При этом в месяце, где вычеты полностью перекрыли доходы, НДФЛ к уплате = 0.

В 6-НДФЛ эти операции нужно отразить так:

Эти строки заполняются нарастающим итогом по всей организации. Поэтому строка 110 может оказаться больше строки 130 или равна ей.

В Разделе 1 никаких данных при этом не отражается.

Организация ликвидируется, сдавать ли 6-НДФЛ?

Период ликвидации сам по себе не означает, что у организации пропала обязанность сдавать отчеты. Да и до самого закрытия в ней могут продолжать работать сотрудники, а также ликвидатор, который получает вознаграждение.

Но имейте в виду, если сотрудники уволены (и им начислено выходное пособие, компенсация за неиспользованный отпуск и т.д.), допустим, в феврале, то сдавать отчет придется до конца 2021 года или до закрытия организации, если оно произойдет раньше.

Примеры заполнения 6-НДФЛ в 1С: зарплата, больничные и отпускные

Зарплата в 6-НДФЛ в «1С:ЗУП 8» (ред. 3)

Датой фактического получения дохода (дата для строки 100) в виде заработной платы является последний день месяца, за который начислен доход, независимо от того, выпадает указанная дата на выходной или нерабочий праздничный день (рис. 1), а также независимо от даты документа Начисление зарплаты и взносов и даты документа на выплату.

Дата фактического получения дохода в виде оплаты труда (дата для строки 100) – последний день месяца, за который начислен доход за выполненные трудовые обязанности в соответствии с трудовым договором (контрактом).

Дата удержания налога (дата для строки 110) – день фактической выплаты.

Срок перечисления налога (дата для строки 120) – не позднее дня, следующего за днем выплаты дохода.

Дата удержания налога (дата для строки 110) – дата выплаты из документа на выплату зарплаты. Срок перечисления налога – не позднее дня, следующего за днем выплаты налогоплательщику дохода. Если следующий день – выходной, то автоматически указывается первая рабочая дата за днем выплаты дохода.

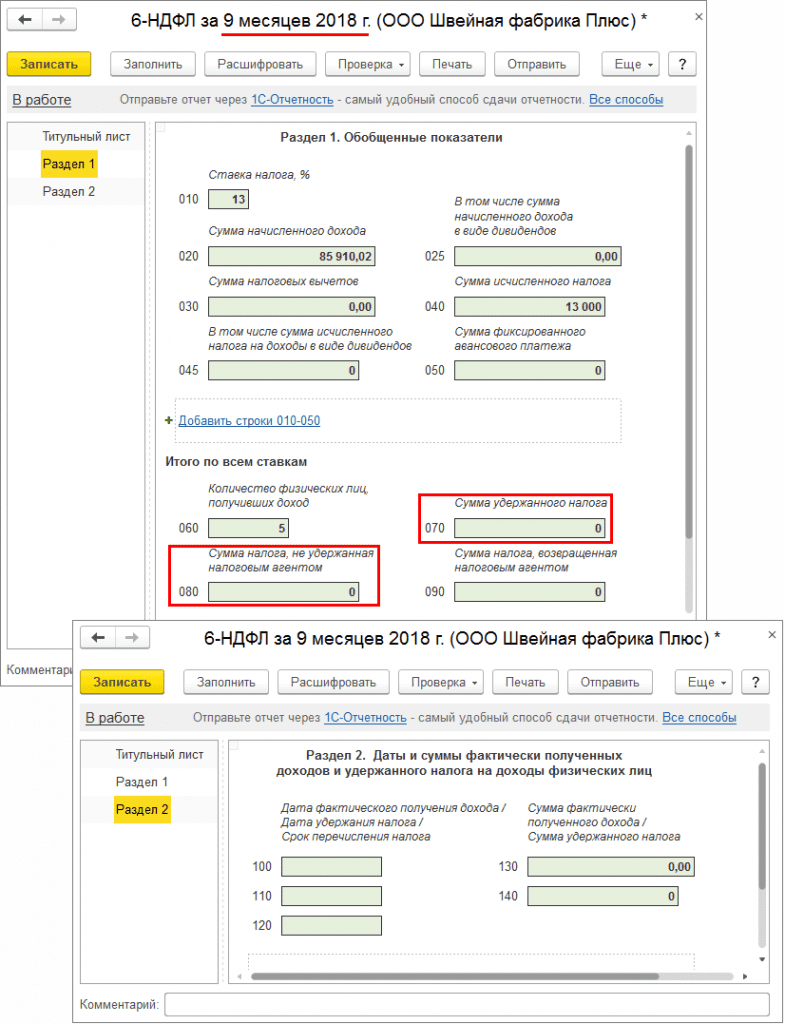

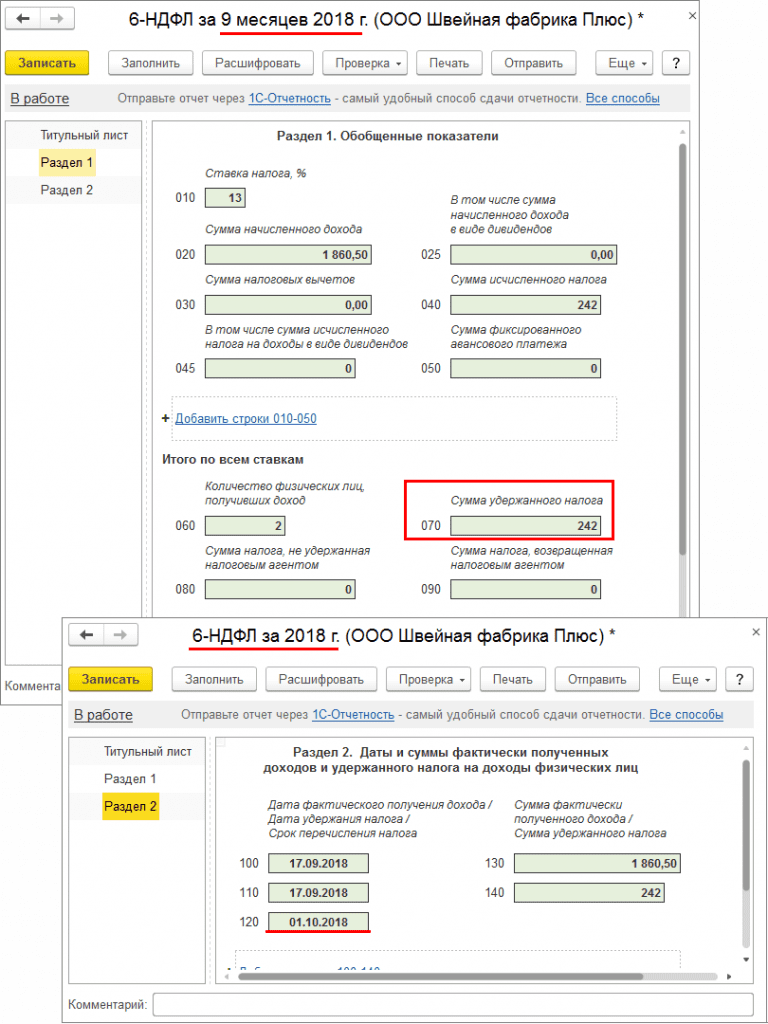

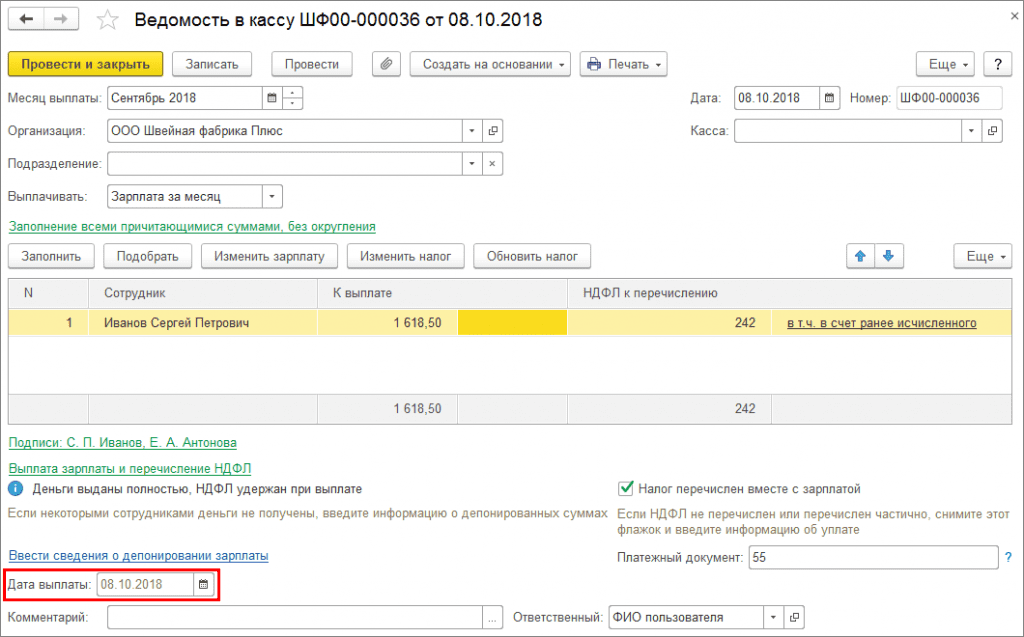

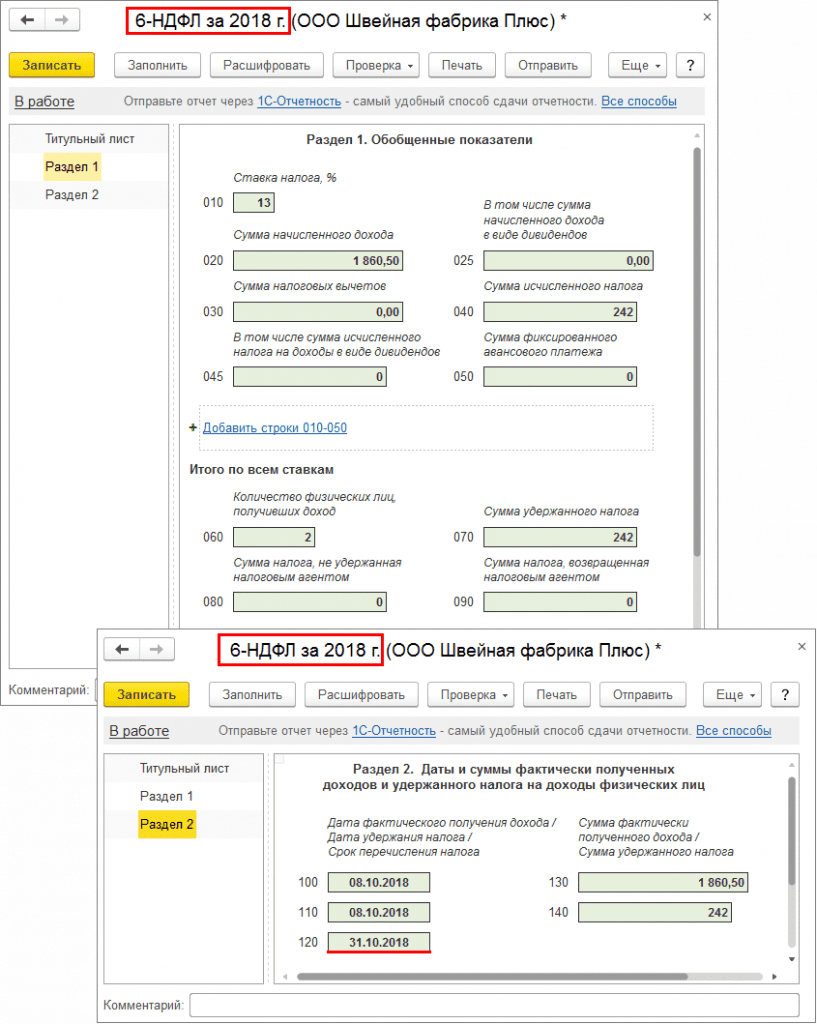

Заработная плата за сентябрь выплачена в октябре

Пример

Заработная плата за сентябрь выплачена в октябре – 05.10.2018.

Если зарплата за сентябрь 2018 года выплачена в октябре 2018 года, то налог, удержанный при выплате, не включается в строку 070 расчета за 9 месяцев 2018 года (рис. 16). Дата удержания налога приходится на другой отчетный период – 2018 год. Поэтому сумма удержанного налога отразится в строке 070 раздела 1 отчета за 2018 год (рис. 17). Также налог не включается и в строку 080 расчета за 9 месяцев 2018 года, т. к. он удержан.

В программе сумма неудержанного налога определяется на дату подписи, указанную на титульном листе отчета. Чтобы сумма удержанного налога с зарплаты за сентябрь в октябре месяце не отразилась в строке 080 расчета за 9 месяцев 2018 года, дата подписи отчета должна быть не ранее, чем дата выплаты зарплаты за сентябрь – 05.10.2018.

Кроме того, в раздел 2 расчета за 9 месяцев 2018 года выплаченная в октябре зарплата за сентябрь не попадет, так как срок перечисления налога приходится на другой отчетный период – 2018 год.

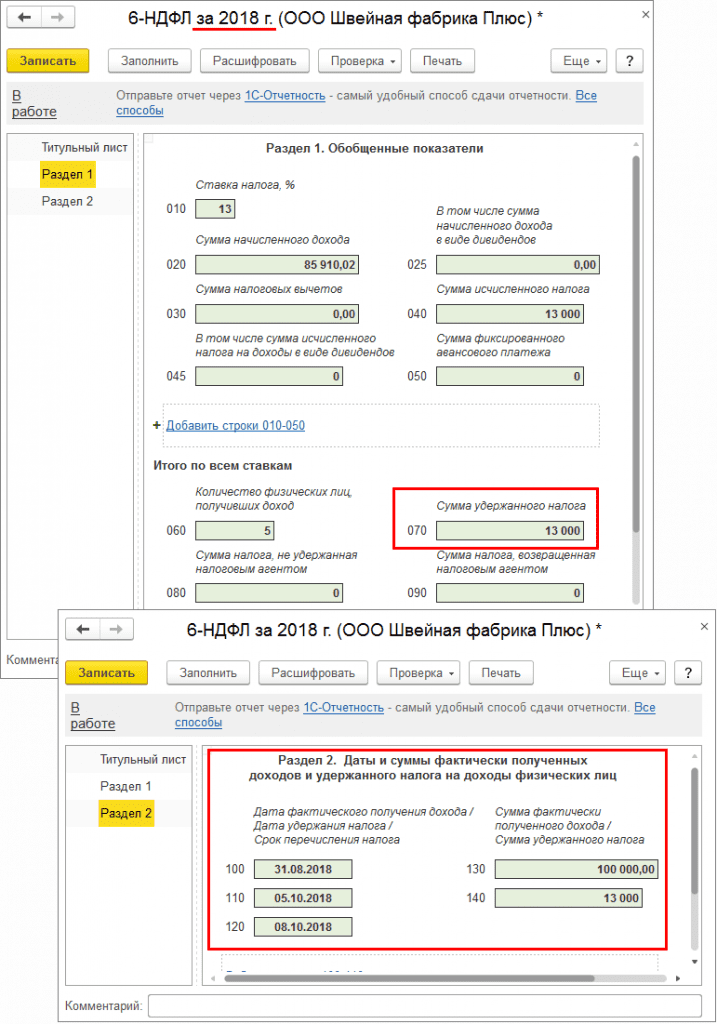

Заработная плата за сентябрь выплачена в последний рабочий день сентября (28.09.2018)

Срок перечисления налога с заработной платы – следующий рабочий день после удержания налога, в нашем случае – 01.10.2018 (так как 29 и 30 сентября – выходные дни). В такой ситуации заработная плата за сентябрь будет отражена в разделе 1 расчета за 9 месяцев 2018 года и в разделе 2 расчета за 2018 год.

В раздел 2 расчета за 9 месяцев 2018 года зарплата не попадет, так как срок перечисления налога приходится на другой отчетный период (письма ФНС от 09.08.2016 № ГД-4-11/14507, от 24.10.2016 № БС-4-11/20120).

Удержанный налог при выплате зарплаты за сентябрь включается в строку 070 расчета за 9 месяцев 2018 года, т. к. удержан в этом отчетном периоде.

Больничные в 6-НДФЛ в «1С:ЗУП 8» (ред.3)

Дата фактического получения дохода в виде пособий – день выплаты дохода. Дата удержания налога – день выплаты дохода. В программе дата фактического получения дохода первоначально указывается в документе Больничный лист. Затем дата дополнительно уточняется автоматически при проведении документов на выплату в поле Даты выплаты.

Дата фактического получения дохода (дата для строки 100) в виде пособий – день выплаты дохода, в том числе перечисления дохода на счета налогоплательщика в банках либо по его поручению на счета третьих лиц.

Дата удержания налога (дата для строки 110) – день фактической выплаты.

Срок перечисления налога (дата для строки 120) – при выплате доходов в виде пособий по временной нетрудоспособности (включая пособие по уходу за больным ребенком) налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее последнего числа месяца, в котором производились такие выплаты. Для других пособий – не позднее дня, следующего за днем выплаты дохода.

Это поле введено специально из-за случаев, когда фактическая дата выплаты начислений отличается от ранее запланированной в документе, и чтобы пользователю в этом случае не приходилось возвращаться в документ начисления и уточнять в нем дату выплаты.

Поле Дата выплаты заполняется равной дате ведомости. Т. е. реальная дата фактического получения дохода (дата для строки 100) – это дата, указанная в поле Дата выплаты документа на выплату пособия. Дата удержания налога (дата для строки 110) – это также дата, которая указана в поле Дата выплаты. Срок перечисления удержанного налога (дата для строки 120) – не позднее последнего числа месяца, в котором производились такие выплаты.

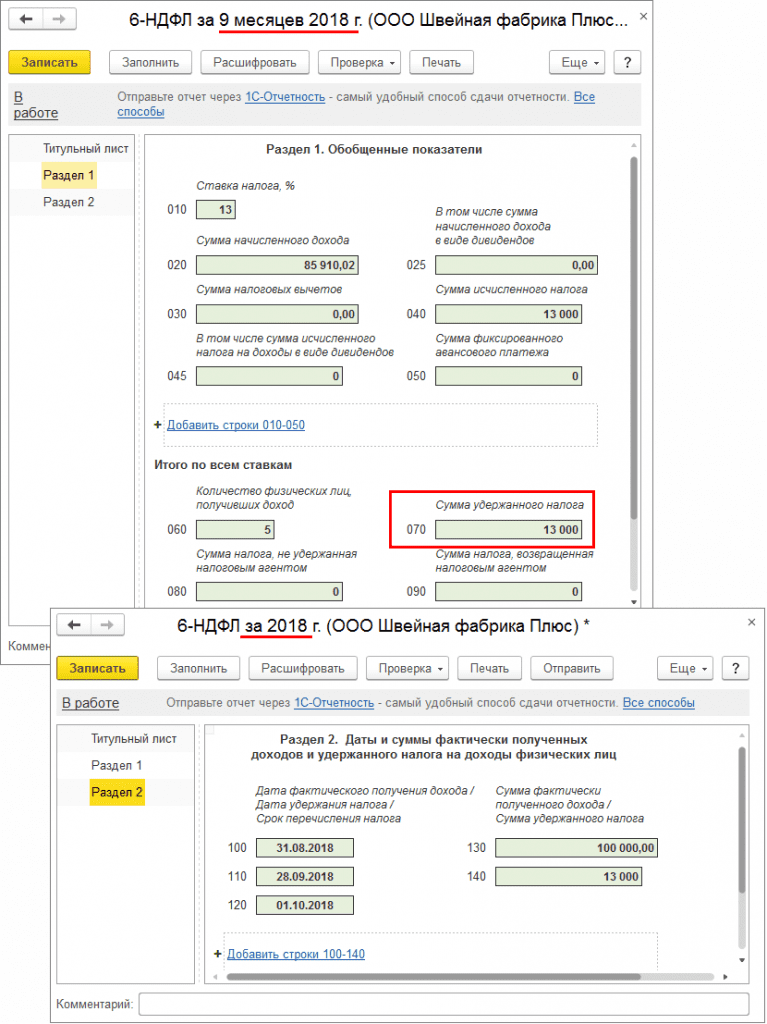

Больничный выплачен в сентябре 2018 года

Пример

Пособие по временной нетрудоспособности начислено в сентябре. Выплачено пособие также в сентябре – 17.09.2018.

Пособие по временной нетрудоспособности начислено в сентябре 2018 года с помощью документа Больничный лист (рис. 19). Дата фактического получения дохода в виде пособий, а также дата удержания налога – день выплаты дохода. Пособие выплачено 17.09.2018. Дата удержания налога и дата фактического получения дохода в виде пособия – это дата, указанная в поле Дата выплаты документа на выплату. Срок перечисления НДФЛ с суммы пособия – последний день месяца, в котором произведена выплата, т. е. 30.09.2018. Так как это выходной день, то срок перечисления переносится на 01.10.2018.

В такой ситуации сумма пособия будет отражена в разделе 1 расчета за 9 месяцев 2018 года и в разделе 2 расчета за 2018 год (рис. 5). В раздел 2 расчета за 9 месяцев 2018 года пособие не попадет, так как срок перечисления налога приходится на другой отчетный период. Удержанный налог при выплате пособия в сентябре включается в строку 070 расчета за 9 месяцев 2018 года, т. к. удержан в этом отчетном периоде.

Больничный начислен в сентябре 2018 года, а выплачен в октябре 2018 года

Пример

В такой ситуации такой доход отразится в разделе 1 и 2 расчета за 2018 год, так как дата фактического получения этого дохода определяется как день его выплаты. Для целей НДФЛ это пособие является доходом октября (рис. 7).

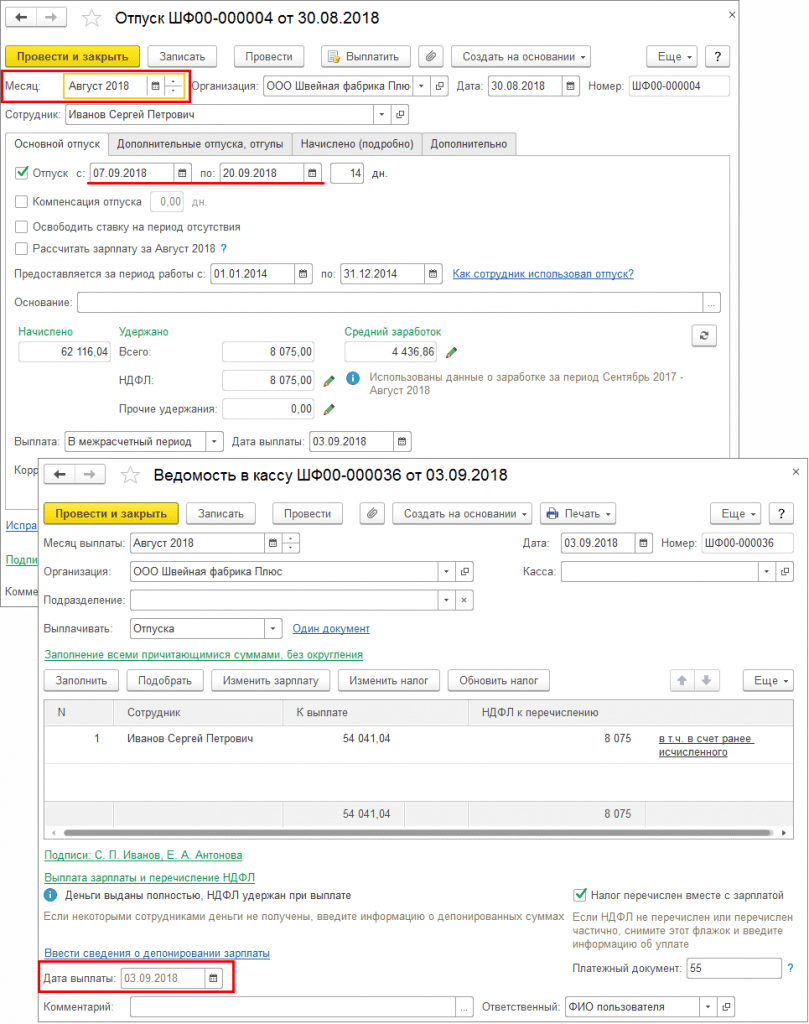

Отпускные в 6-НДФЛ в «1С:ЗУП 8» (редакция 3)

Дата фактического получения дохода в виде отпускных – день выплаты дохода. Дата удержания налога – день выплаты дохода. В программе дата фактического получения дохода первоначально указывается в документе Отпуск. Затем дата дополнительно уточняется автоматически при проведении документов на выплату в поле Даты выплаты.

Дата фактического получения дохода (дата для строки 100) в виде отпускных выплат – день выплаты дохода, в том числе перечисления дохода на счета налогоплательщика в банках либо по его поручению на счета третьих лиц.

Дата удержания налога (дата для строки 110) – день фактической выплаты.

Срок перечисления налога (дата для строки 120) – не позднее последнего числа месяца, в котором производились такие выплаты.

Это поле введено специально из-за случаев, когда фактическая дата выплаты начислений отличается от ранее запланированной в документе, и чтобы пользователю в этом случае не приходилось возвращаться в документ начисления и уточнять в нем дату выплаты.

Поле Дата выплаты заполняется равной дате ведомости. Т. е. реальная дата фактического получения дохода (дата для строки 100) – это дата, указанная в поле Дата выплаты документа на выплату отпускных (рис. 8). Дата удержания налога (дата для строки 110) – это также дата, которая указана в поле Дата выплаты. Срок перечисления удержанного налога (дата для строки 120) – не позднее последнего числа месяца, в котором производились такие выплаты.

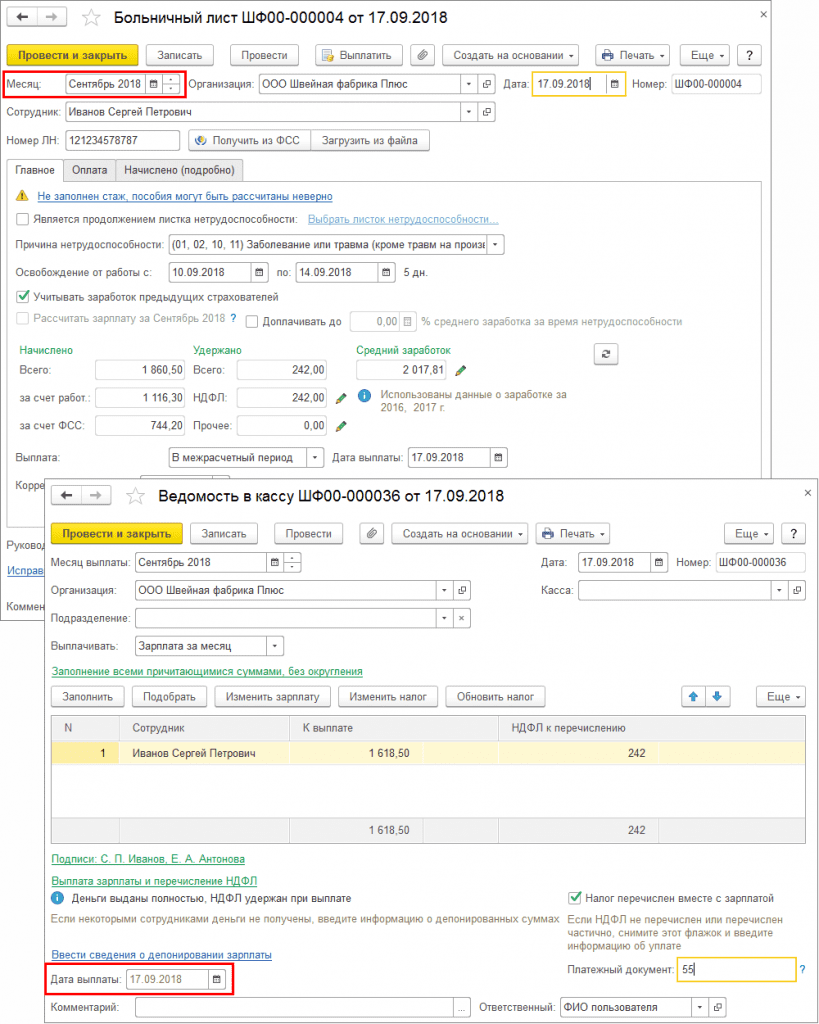

Пример

Отпускные выплачены в сентябре 2018 года – 03.09.2018.

Отпускные начислены с помощью документа Отпуск (рис. 8). В поле Месяц документа Отпуск необходимо указывать месяц начисления отпускных, а не когда отпуск начинается. Дата фактического получения дохода в виде отпускных, а также дата удержания налога – день выплаты дохода. Отпускные выплачены 03.09.2018. Дата удержания налога и дата фактического получения дохода в виде отпускных – это дата, указанная в поле Дата выплаты документа на выплату. Срок перечисления НДФЛ с суммы отпускных – последний день месяца, в котором произведена выплата, т. е. 30.09.2018. Так как это выходной день, то срок перечисления переносится на 01.10.2018.

В такой ситуации сумма отпускных будет отражена в разделе 1 расчета за 9 месяцев 2018 года и в разделе 2 расчета за 2018 год (рис. 9). В раздел 2 расчета за 9 месяцев 2018 года отпускные не попадут, так как срок перечисления налога приходится на другой отчетный период. Удержанный налог при выплате отпускных в сентябре включается в строку 070 расчета за 9 месяцев 2018 года, т. к. удержан в этом отчетном периоде.