на московской бирже можно инвестировать в

Как торговать на бирже

Дать денег Минфину и заработать

Я частный инвестор. Последние три года я инвестирую собственные деньги на Московской бирже.

В цикле статей я расскажу, какие возможности дает российский рынок ценных бумаг частному инвестору.

Для начала убедитесь, что у вас уже есть минимальные сбережения и инвестировать вы планируете не последние деньги. Читайте об этом в статье «Куда вложить 100 000 рублей».

Многие боятся, что биржа — это казино со случайными выигрышами и гарантированным проигрышем. На самом деле биржа — это кропотливая работа с финансовыми инструментами. Если работать осознанно, то будет хороший результат. Если покупать что попало в случайном порядке, тогда результата действительно не будет.

Биржа для частного инвестора — это не картины из фильма «Волк с Уолл-стрит». Это спокойная вдумчивая работа.

Что такое биржа

По способу работы биржу можно было бы сравнить с продуктовым рынком. Разница в том, что вместо овощей здесь продают ценные бумаги, валюту и заключают контракты. Но это было бы очень условное сравнение, потому что торги на современных биржах проходят в электронном виде. А вместо обычных покупателей на бирже работают профессиональные участники рынка ценных бумаг: банки и брокеры. В остальном всё то же: одни продают, другие покупают, биржа за всеми присматривает.

Инвесторам биржа нужна, чтобы вкладывать и приумножать деньги. Компании могут прийти на биржу, чтобы получить деньги на развитие. Банки выступают посредниками для тех и других. Основной российской площадкой является Московская биржа.

Биржа — это место, где покупают и продают ценные бумаги

Каждый может стать биржевым инвестором: вложить и заработать на своих вложениях. Однако на биржу нельзя просто зайти, размахивая деньгами, и начать торговать. Биржа работает только с профессиональными участниками. Для доступа к торгам вам нужен посредник: биржевой брокер или банк. Вы им говорите, что делать с вашими деньгами и бумагами, а они исполняют ваши поручения за процент. Здесь всё как раз как в фильме «Волк с Уолл-стрит».

Для торговли на Московской бирже

На Московской бирже много разных рынков (читай: отделов): валютный, денежный, срочный, товарный и другие. Для среднесрочных и долгосрочных инвестиций предназначен фондовый рынок, на котором торгуют облигациями, акциями и другими ценными бумагами. Начнем с них.

Облигации

Облигации — это долговой инструмент с фиксированной доходностью. Выпуская облигации, компания берет деньги в долг и затем возвращает их с процентами. Сколько и когда она будет возвращать — известно заранее.

Когда вы покупаете облигацию, вы как бы перекупаете чье-то право получить деньги от должника. Грубо говоря, я купил облигацию Минфина за 1000 рублей, как бы дал ему денег в долг. Минфин должен мне эту тысячу. Вы покупаете у меня облигацию Минфина за 1000 рублей — теперь Минфин должен не мне, а вам. Когда придет время, Минфин будет платить вам. Или тому, кому вы перепродадите облигацию в процессе.

У облигации есть эмитент, номинал, срок погашения, купоны.

Эмитент — это тот, кто выпустил облигацию: корпорация или правительство. Эмитенту вы как бы даете деньги.

Номинал — сумма, которую компания выплатит вам в дату погашения облигации. У российских облигаций номинал обычно составляет 1000 рублей — это такой стандарт для простоты расчетов.

Срок погашения — это то время, которое компания или государство обещает пользоваться вашими деньгами и когда, соответственно, оно вам их вернет. Срок един для всех, кто решит купить определенную облигацию конкретного выпуска.

Грубо говоря, я сегодня говорю: «Ребята, нужен миллион на пять лет». 1000 человек дают мне по 1000 рублей. Я каждому выдаю по облигации — всего 1000 облигаций. Пять лет я пользуюсь миллионом, а параллельно держатели моих облигаций могут ими между собой торговать. Каждые полгода я плачу текущим держателям облигаций какой-то процент, на который мы договорились. Проходит пять лет, я говорю: «Так, у кого есть облигации, идите сюда, буду возвращать деньги». И те, у кого на тот момент будут эти облигации, получат назад свою тысячу.

Купоны — это периодические процентные платежи, как выплата процентов по вкладу. График выплаты купонов известен заранее, еще при выпуске облигаций на бирже. Если на момент, когда условный Минфин должен выплатить купоны, вы владеете его облигацией, то вы получите сумму этого купона. Это как бы плата за пользование вашими деньгами.

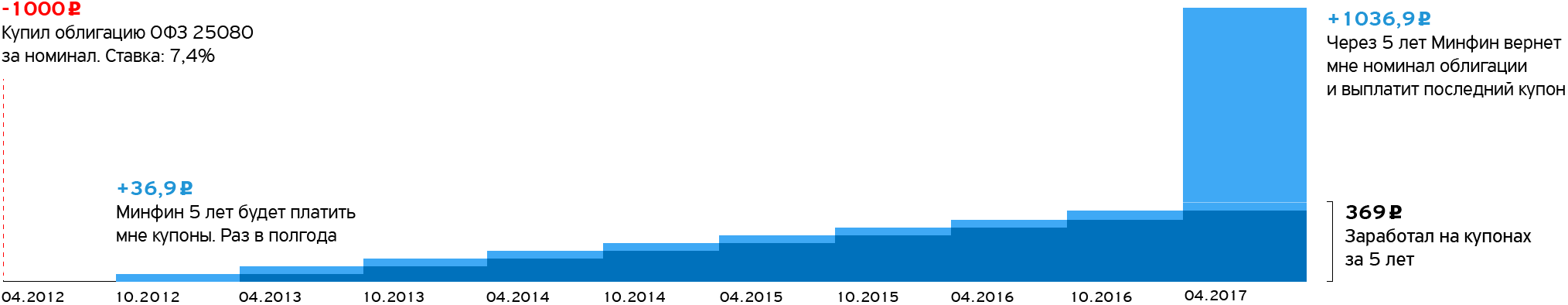

Возьмем для примера выпуск облигаций федерального займа, размещение которого состоялось 25 апреля 2012 года, а погашение состоится 19 апреля 2017 года. Параметры облигаций выпуска ОФЗ № 25080 RМFS опубликованы на сайте Минфина:

В итоге ОФЗ № 25080 RMFS будет приносить купонный доход в 36,90 рубля каждые полгода:

Облигации можно купить в момент их размещения или через биржевые торги у тех, кто уже купил облигацию и теперь перепродает. Частному инвестору с небольшим капиталом стоит рассчитывать на второе.

16 августа 2016 вы могли купить ОФЗ 25080 по цене 98,84%. Дело в том, что цены на облигации задаются в процентах от номинала. Почему за 98,84%, а не за 100%? Потому что рыночные ставки сейчас выше, чем были в момент размещения, и, чтобы заинтересовать покупателя, продавец вынужден компенсировать эту разницу скидкой.

Облигации — это когда вы кредитуете крупную компанию или правительство

19 октября на каждую купленную облигацию вы получите девятый купон размером 36,90 рубля — это написано в расписании Минфина. Восемь предыдущих купонов вы пропустили — по ним Минфин уже рассчитался, и вы это знали, когда покупали облигацию.

19 апреля 2017 года вам будет выплачен десятый купон размером 36,90 рубля. И так как десятый купон последний, вместе с ним вам вернут весь номинал облигации размером 1000 рублей.

Итого: вы потратили 1012,73 рубля, а спустя восемь месяцев получили 1073,8 рубля — на 61,07 рубля больше. За восемь месяцев вы заработали 6,03%. Это 8,95% годовых.

ОФЗ 25080 — облигация с постоянным размером купона. Существуют также облигации с привязкой купона к межбанковским ставкам или инфляции — такие облигации дают покупателю защиту от изменения процентных ставок в экономике. Бывают амортизируемые облигации, у которых сумма основного долга выплачивается не в конце срока, а постепенно, вместе с купонами.

В сравнении с депозитами облигации — более гибкий, хотя и более сложный инструмент. Частному инвестору облигации позволяют зафиксировать ставку на длительный срок, более гибко вносить и забирать деньги, получить доходность выше депозита в госбанках.

Доходность облигаций немного выше депозита

Для примера сравним доходность ОФЗ 25080 с вкладами в госбанках, не реинвестируя купоны и не капитализируя проценты по вкладам. Сумму вклада возьмем равной цене 600 облигаций по состоянию на 16 августа 2016 — 607 638 рублей. Срок вклада возьмем равным количеству дней до погашения облигаций — 246 дней.

Как я выбираю биржевые фонды

Памятка ленивому инвестору

В статье «Много яиц, много корзин» мы писали о биржевых фондах и о том, какая от них польза частному инвестору.

К февралю 2020 года на Московской бирже торгуется 36 биржевых фондов, и их число наверняка будет расти. Начинающему инвестору может быть непонятно, что делать, если нет желания и времени разбираться в каждой из этих бумаг, а сберечь и приумножить накопления хочется.

Я разберу на примерах, какие биржевые фонды выбирал бы в различных ситуациях.

В чем прелесть фондов

Главный плюс фондов в диверсификации. Простым языком, диверсификация — это принцип «не держи все яйца в одной корзине». То есть не стоит держать все деньги в акциях одной компании/отрасли/страны.

Во-вторых, чем больше разных акций мы держим, тем больше шанс, что в портфеле окажется новый «Амазон» или «Гугл». Дело в том, что распределение доходности акций неравномерно: есть условно 5% лидеров, которые дают десятки процентов годовых, есть много середнячков с доходностью немного больше вклада, и есть много бумаг, которые показали себя хуже вклада или в итоге вообще обнулились. Мы не знаем заранее, кто из них кто. И никто не знает.

Потому лучше купить все акции по чуть-чуть или хотя бы большинство акций крупных компаний, чем купить десяток. Больше шансов получить в портфель суперзвезду и получить в итоге более-менее пристойную доходность.

При этом диверсифицировать с помощью фондов очень легко. Достаточно 3500 рублей — и вот у вас в портфеле акции 600 компаний США, которые входят в фонд FXUS. Или 2900 рублей — и вот у вас около 40 российских акций, входящих в FXRL. Если бы мы вручную набирали такой объем акций, потребовались бы миллионы рублей, сотни тысяч долларов и много времени на сделки.

хватит, чтобы купить 40 российскийх акций

Но надо понимать, что даже если в портфеле будет 1000 разных акций, то риск не устраняется полностью: ведь есть риск рынка акций в целом. Значит, желательно использовать разные классы активов, которые слабо зависимы между собой, например акции + облигации. Зависимость активов между собой называется корреляцией.

Мы не знаем, что в будущем даст наибольшую доходность и с каким риском, поэтому берем и акции, и облигации и, возможно, еще держим часть денег в наличных, золоте, недвижимости. В итоге мы распределяем деньги между разными видами активов, которые слабо коррелируют между собой, и не зависим от поведения одного актива. Как именно распределить — это уже другой вопрос.

Как я выбираю фонды

Первым делом стоит определиться не с конкретными фондами, а с целью. Для накоплений на квартиру через 5 лет и на пенсию через 20 лет набор фондов может быть абсолютно разный. Еще нужно определиться с уровнем риска — какой портфель был бы комфортен: консервативный, устойчивый к просадкам или с большей доходностью и риском. Помочь сделать правильный выбор могут конкретные вопросы.

Какое соотношение акций и облигаций выбрать? Тут все зависит от горизонта инвестирования и отношения инвестора к риску. Если копить на пенсию, есть такая стратегия: откладывать в облигации процент, равный вашему возрасту.

Например, если вам 30 лет, то 30% — фонды облигаций, остальное — фонды акций. Мы подробно расписывали примеры таких пенсионных планов. С другой стороны, слепо придерживаться этого правила не стоит — мы тоже писали почему. Общее правило такое: чем больше горизонт инвестирования, тем большая часть портфеля может состоять из акций.

Если копить на какую-то конкретную и не такую долгосрочную цель, например на квартиру через пять лет, есть смысл повысить долю облигаций в портфеле — чтобы на момент этой целевой траты не пострадать от возможного падения акций. И с приближением даты целевой траты стоит постепенно повышать долю фондов на облигации в портфеле.

Также стоит вкладываться в основном в облигации, если вы еще не знаете свою устойчивость к риску и не уверены, что сможете перенести существенные просадки портфеля, например на 20—30%.

В какой валюте собираем портфель? Обычно портфель стоит собирать в той валюте, которая требуется для достижения цели. Скорее всего, это российский рубль, поэтому часть денег стоит вкладывать в фонды на российские активы, которые привязаны к курсу рубля, например на индекс Мосбиржи, и облигации российских компаний.

Но в долгосрочной перспективе рубль обесценивается сильнее, чем доллар или евро, поэтому стоит добавить к портфелю валютные инструменты и вложить туда, например, половину средств для инвестирования. Различные инструменты инвестиций в долларах мы рассматривали в статье «Вложить валюту на Московской бирже».

Сколько разных ETF включить в свой портфель? Иными словами — насколько мне будет лень возиться с разными инструментами и докупать или продавать их? Можно начать с двух, а потом по мере желания и сил добавлять новые, постепенно диверсифицируя портфель. При этом нет смысла держать в портфеле сразу несколько фондов акций США или российских корпоративных облигаций: почти одинаковые фонды не увеличат диверсификацию, но усложнят управление портфелем.

Когда допустимый уровень риска — соотношение акций и облигаций, а также валютный состав и сложность, то есть количество разных ETF, определены, осталось выбрать конкретные фонды.

Вот какие условия выдвинем к фондам:

Далее остается только купить фонды в нужном соотношении и забыть о них. Раз в несколько месяцев или даже раз в год проводить ребалансировку портфеля, то есть восстанавливать доли активов в портфеле в соответствии с планом.

Инвестиции — это несложно

Примеры портфелей

Описанное ниже — не инвестиционная рекомендация.

Ленивый пенсионный портфель для накоплений в России. Допустим, мне 30 лет, я хочу накопить на старость, не снимая деньги, скажем, до 60 лет. Жить планирую в России, и у меня нет времени и желания разбираться более чем в двух инструментах. Значит, мне нужны два самых некоррелированных актива, которые торгуются в рублях, — акции и облигации. Точные значения корреляций между фондами FinEx можно посмотреть в отчете на сайте компании FinEx.

Рассмотрим сначала облигации. С помощью биржевых фондов можно вкладывать в государственные или корпоративные облигации. Если я доверяю Минфину больше, чем крупнейшим российским компаниям, возьму биржевой фонд SBGB — это фонд, который вкладывает в облигации федерального займа, выпускаемые Минфином РФ, с комиссией 0,8% в год. Если я все-таки за корпоративные облигации, то придется выбирать из нескольких:

Несмотря на наибольшую комиссию в 0,95%, FXRB торгуется на Мосбирже с 2013 года, а все остальные появились только в прошлом году. К тому же одна акция фондов GPBS и GPBM стоит порядка 50 тысяч рублей — это неудобно. Поэтому я беру FXRB. Несмотря на то, что FXRB вкладывает в еврооблигации российских компаний, доход я буду получать в рублях за счет валютного хеджирования.

Теперь перейдем к акциям. Так как в нашем портфеле должно быть всего две бумаги и фонд на облигации инвестирует в российские активы, то я считаю рискованным выбирать фонд акций на российские активы. Если весь мой портфель будет завязан на экономику одной страны, на горизонте в 30 лет я могу столкнуться с неоправданными рисками, связанными с проблемами российской экономики.

Среди 36 биржевых фондов на Мосбирже есть фонды акций отдельных стран, например США, Германии, Китая и т. д., фонд акций развивающихся стран VTBE и даже фонд, вкладывающий в акции большой капитализации по всему миру — FXWO, с комиссией 1,36%.

Для долгосрочного инвестирования мне интересна американская экономика как крупнейшая в мире и стабильно растущая, поэтому возьму фонд FXUS. Этот ETF берет комиссию 0,9% в год и отслеживает индекс Solactive GBS United States Large & Mid Cap, который охватывает около 540 американских компаний. Несмотря на то, что компании США получают прибыль в долларах, FXUS торгуется в рублях, и для пенсионных накоплений в России мне подойдет.

Мне 30 лет, я коплю на пенсию — с таким горизонтом инвестирования доля акций может быть и побольше. Возьму 30% фонда облигаций — FXRB или SBGB на выбор — и 70% фонда акций FXUS.

При инвестициях на длительный срок ребалансировать портфель достаточно раз в год — просто буду восстанавливать заданные пропорции. Разумеется, я буду пополнять портфель — раз в месяц, с зарплаты. Буду докупать больше того, что упало, и меньше того, что выросло, так что поначалу, когда сумма активов в портфеле будет небольшой, продавать подорожавшие бумаги будет не нужно. При этом год за годом я буду увеличивать долю фондов облигаций.

Теперь представим, что мне могут понадобиться деньги из моего портфеля в любой момент. Например, я хочу иметь возможность вынуть по своему желанию 20% вложенного. Тогда эти средства должны быть вложены в самый надежный и ликвидный фонд, по которому минимален риск просадок. Такой биржевой фонд есть: FXMM инвестирует в американские казначейские векселя. Эта бумага ведет себя как рублевый депозит с возможностью снятия и внесения денег. Историческая доходность — примерно 6% годовых. В статье «Много яиц, много корзин» мы его рассматривали.

Отложу 20% на FXMM, оставшиеся 80% разделю между выбранными фондами в той же пропорции 30/70 : FXRB/SBGB — 24% от всего портфеля, FXUS — 56%. Долю облигаций — FXRB/SBGB — буду увеличивать на 0,8 процентного пункта при ежегодной ребалансировке, чтобы снизить общий риск портфеля с возрастом.

Ленивый пенсионный портфель для накопления долларов. Допустим, мне снова 30 лет и цели мои те же — сохранить деньги до пенсии, снимать не планирую. Но на этот раз я хочу сохранить доллары, работая через Московскую биржу. Например, на пенсии я хочу жить на Бали и наслаждаться солнышком, снимая доллары с моего портфеля.

Большая часть биржевых фондов на Московской бирже торгуется в рублях, но их наполнение может быть различным. Многие фонды дают доступ к долларовым активам: американским акциям, облигациям, казначейским векселям США.

Для меня, как для инвестора, это означает, что котировки своих фондов на долларовые активы я буду видеть в рублях и мне придется вычислять их долларовую стоимость. С другой стороны, это удобно тем, что я смогу с легкостью покупать эти долларовые фонды за рубли, например с зарплаты. Чтобы получить физические доллары из моего портфеля, мне придется сначала продать фонды за рубли на Мосбирже, а потом обменять рубли на доллары на той же бирже или в банке.

Приступим к формированию портфеля. По аналогии с рублевым портфелем выбираю биржевые фонды на акции и облигации.

Биржевые фонды на облигации в долларах разнообразны:

Так как я коплю на пенсию, я могу смириться с долларовыми просадками по облигациям ради повышенной доходности, поэтому предпочту вложить в FXRU или RUSB, эти два варианта эквивалентны. Американский VTBH, к сожалению, не подходит, так как высокодоходные облигации — слишком рискованное вложение для пенсионных накоплений.

При выборе акций мне нужен максимально широкий американский рынок, для этого на Мосбирже есть следующие ETF:

Выбираю FXUS: торги по нему начались в 2013 году и у него наименьшие комиссии.

По аналогии с рублевым ликвидным резервом можно добавить и долларовый, например 20% фонда FXTB, который инвестирует в казначейские векселя США с минимальным риском и небольшой доходностью.

Пенсионный портфель с накоплением рублей и долларов. Представим, что теперь мне хочется сберечь свои накопления и в рублях, и в долларах. Например, я хочу скопить на пенсию — мне снова 30 лет, — но уверен, что на пенсии мне потребуются и рубли, и доллары. Для простоты предположим, что мне не нужен никакой резерв и ничего выводить из портфеля до пенсии я не буду.

Чтобы захватить в портфель максимально некоррелированные классы активов, придется брать рублевые и долларовые акции и облигации, то есть собирать портфель хотя бы из четырех инструментов.

Я уже выбрал рублевые и долларовые облигации, а в акции вкладывался через FXUS. Поэтому сейчас подберу ETF для того, чтобы вкладываться в рублевые акции — для долларовых возьму FXUS.

Из 36 биржевых фондов на Мосбирже в российские акции инвестируют три: FXRL, RUSE и SBMX. Первые два инвестируют в индекс РТС, третий — в индекс Мосбиржи. Описания продуктов можно скачать на сайте Мосбиржи.

У FXRL годовая комиссия — 0,9% от стоимости чистых активов фонда, у RUSE — 0,65%, у SBMX — 1,1%. RUSE подходит из-за минимальной комиссии, но меня не устраивает, что раз в год он выплачивает дивиденды мне на брокерский счет, с которых я должен буду заплатить налог 13%. В то же время FXRL и SBMX реинвестируют дивиденды в покупку новых акций — это позволяет сэкономить на налогах и комиссиях: не придется реинвестировать дивиденды вручную. Более подробно о ETF и дивидендах мы писали в статье «Купил акции ETF, но не знаю, где дивиденды». Поэтому выбираю FXRL для рублевых акций.

Наш портфель будет устроен так:

Снова выделяем 70% на акции и 30% на облигации. Для простоты каждую часть — акции и облигации — делим пополам между рублевыми и долларовыми активами.

Интересно, что, когда я буду ребалансировать портфель, на просадках курса рубля я буду покупать подешевевшие рублевые облигации за доллары, а потом, когда рубль укрепится, буду их продавать. Такая «валютная ребалансировка» может повысить итоговую доходность.

Портфель перфекциониста. Представим теперь, что я перфекционист и хочу добиться максимальной диверсификации по классам активов, валютам, странам и отраслям. А еще мне нужен резерв в размере 20% всего портфеля — и долларовый, и рублевый. И мне снова 30 лет.

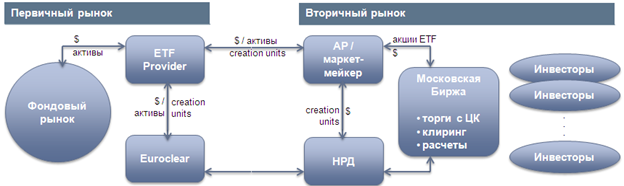

Биржевые инвестиционные фонды на Московской бирже

Биржевые инвестиционные фонды представляют собой уникальный инструмент для инвестирования, так как одновременно совмещают низкий порог входа и высокий уровень диверсификации. За счет объединения капитала своих клиентов перед фондом открывается более широкий спектр возможностей по сравнению с частными инвесторами. Фонд инвестирует в ценные бумаги, которые формируют индекс. Инвестиционный портфель, составленный по индексу, обладает отличным балансом риска и доходности. Инвестор, покупая долю в инвестиционном фонде, приобретает пропорциональную долю в индексе и все сопутствующие преимущества.

Первый торгуемый биржевой фонд (ETF) появился в 1990 г. на фондовой бирже Торонто. Прошло более 25 лет и этот инструмент смог занять свое место в финансовом мире: по данным Bloomberg в мире более 6000 биржевых фондов с управляемым капиталом более 6 трлн. долларов. Первый биржевой фонд по российскому праву (БПИФ, российский «ETF») появился в 2018 году. И на сегодняшний день индустрия российских ETF-оа также демонстрирует активный рост. В России биржевые фонды, как российские, так и иностранные, зарекомендовали себя как инструменты пользующиеся большим спросов инвесторов.

Обучающий ролик

Для розничных и институциональных инвесторов:

Для брокерских компаний и маркет-мейкеров

Есть ли какие-либо особенности налогообложения ETF?

Налогообложение стандартное, такое же, как и при работе с акциями российских эмитентов: финансовый результат облагается НДФЛ по ставке 13% для физических лиц и налогом на прибыль по ставке 20% для юридических лиц.

Инвестиции в ETF дают дополнительные налоговые преимущества, т.к. зачисление дивидендов и операции с отдельными ценными бумагами происходят внутри фонда и не влияют на текущую налогооблагаемую базу.

Как получить налоговые льготы при использовании ETF?

Налоговые льготы, в том числе по ИИС* и долгосрочному владению ценными бумагами, распространяются на ETF, обращающиеся на Московской бирже. Налоговые льготы на ИИС: возврат 13% или вычет на доход от инвестиций каждый год при инвестировании на срок от трех лет.

Подробнее о льготах – на сайте Московской биржи

*ИИС — это брокерский счет или счет доверительного управления с особым налоговым статусом, который дает инвестору право на получение налоговых льгот:

Ключевые участники процесса обращения:

Нормативная база обращения ETF

ФЗ от 22 апреля 1996 г. N 39-ФЗ «О рынке ценных бумаг»

Приказ Федеральной службы по финансовым рынкам от 9 февраля 2010 г. N 10-5/пз-н

Вложить доллары на Московской бирже и не только

Любой инвестор скажет: не стоит держать все деньги в одном активе.

Гораздо спокойнее, когда инвестиции распределены по разным корзинам и при просадке одного инструмента рост другого компенсирует убытки. То же относится и к валюте: лучше не держать весь портфель в нестабильном рубле, а распределить его между валютами.

То же относится и к странам и валютам. Держать весь портфель в рублевых инструментах — не всегда хорошая идея. Экономику России то и дело трясет, курс рубля нестабилен, так что часть портфеля можно отвести на валютные инструменты. Ну а если у вас долларовая цель, то тем более стоит присмотреться к валютным активам.

Ставки по депозитам в долларах сейчас меньше 1% годовых, поэтому хорошо бы поискать другие варианты вложений — в том числе на Московской и Санкт-Петербургской бирже. Доходность может быть заметно выше, чем у вкладов, но и риск выше, так как доходность никто не гарантирует.

Все ценные бумаги и другие финансовые инструменты упомянуты для примера. Это не инвестиционная рекомендация.

СТАТЬЯ ОБНОВЛЕНА

Этот материал был опубликован в октябре 2018 года. С тех пор ставки по вкладам стали ниже, доходность облигаций упала, часть фондов на Московской бирже исчезла, зато появилось два десятка новых.

Мы обновили статью, и все данные актуальны на 27 июля 2020 года.

ОЧЕНЬ СЛОЖНО

В этой статье мы рассмотрим разные инструменты инвесторов. И без терминов и матчасти в этот раз не обойдемся — будем выражаться такими словами, как «эмитент», «накопленный купонный доход», «доходность к погашению», «номинал облигации».

Если у вас возникли трудности с этими терминами, загляните в наш бесплатный курс по инвестициям для начинающих.

Что такое валютная переоценка и зачем о ней помнить

Прежде чем я расскажу про валютные активы, напомню о налогах. Если вы налоговый резидент России, то полученный доход от операций на Московской бирже облагается подоходным налогом по ставке 13%. Но в случае с валютными инструментами все немного сложнее.

Когда сделки совершены за иностранную валюту, налог с дохода считается так, как если бы операции совершались в рублях. Для этого учитывается курс ЦБ на дату совершения сделок. Получается валютная переоценка: НДФЛ зависит от того, как изменился курс валюты к рублю в моменты покупки и продажи ценных бумаг.

Покупка: 60 × 62 × 100 = 372 000 Р

Продажа: 70 × 71 × 100 = 497 000 Р

Налогооблагаемая база: 497 000 − 372 000 = 125 000 Р

Подоходный налог: 125 000 × 0,13 = 16 250 Р

Простыми словами, переоценка учитывает, сколько рублей вы потратили в момент покупки и сколько получили в момент продажи по курсу на дату этих сделок..

Без учета валютной переоценки НДФЛ считался бы по курсу доллара на момент продажи:

(70 − 60) × 100 × 0,13 × 71 = 9230 Р

При инвестициях на Московской бирже налог с дохода от сделок с учетом валютной переоценки рассчитает и удержит брокер — вам это делать не придется. Однако о валютной переоценке все равно стоит помнить, чтобы лучше понимать доходность своих инвестиций.

ETF и БПИФы с расчетами в долларах

Мы писали отдельную статью про ETF. Если кратко, это инвестиционные фонды, которые инвестируют в определенный набор ценных бумаг: акции крупных компаний США, еврооблигации российских компаний или что-то еще. Биржевые ПИФы — примерно то же самое, но от российских управляющих компаний и по российским нормам, а не европейским.

Можно представить, что биржевой фонд — это огромная кастрюля с супом из множества ингредиентов. Вы можете купить тарелку супа, и в нем будет по чуть-чуть всех ингредиентов. Чтобы получить их, вам не нужно покупать мешок картошки или целого быка.

То же самое с ETF и БПИФами. Фонд за большие деньги покупает много разных ценных бумаг согласно своей стратегии и формирует портфель. Стоимость портфеля растет и падает в зависимости от стоимости бумаг в портфеле.

На бирже вы покупаете долю в этом портфеле, и вам не нужно покупать каждую акцию или облигацию из состава фонда. Цена этой доли зависит от стоимости активов этого фонда.

ETF с расчетами в долларах появились на Московской бирже 7 августа 2017 года. На 27 июля 2020 года доступен 21 ETF и БПИФ, торгующийся за доллары.

AKNX — акции примерно 100 американских компаний, в основном технологических, из индекса NASDAQ 100.

AKSP — акции 500 крупнейших американских компаний согласно индексу S&P 500.

FXCN — акции почти 200 крупных китайских компаний: Alibaba, Baidu, Tencent и другие.

FXIT — акции примерно 90 технологических компаний США, например Apple, Mastercard и Microsoft.

FXRU — еврооблигации более 20 российских эмитентов: «Газпром», «Лукойл», ВЭБ, РЖД и другие.

FXTB — казначейские векселя США. Это актив с минимальным риском, но и доходность минимальная.

FXUS — акции примерно 500 крупных и средних компаний США. Хороший вариант инвестировать в экономику США с максимальной диверсификацией.

FXWO — акции примерно 500 компаний из США, Германии, Японии, Великобритании, Китая, Австралии и России.

RUSB — еврооблигации Минфина и крупных российских компаний.

RUSE — акции почти 40 крупных российских компаний согласно индексу РТС. Это единственный фонд на Московской бирже, который платит дивиденды.

SBCB — еврооблигации Минфина и крупных российских компаний.

SBSP — акции 500 крупнейших американских компаний согласно индексу S&P 500.

SCIP — акции примерно 100 технологических компаний США и Канады согласно индексу S&P North American Expanded Technology Software.

TUSD — акции крупных компаний США, краткосрочные и долгосрочные корпоративные облигации США, долгосрочные бумаги казначейства США и золото.

VTBA — акции 500 крупнейших американских компаний согласно индексу S&P 500.

VTBH — более 1100 высокодоходных облигаций американских компаний.

VTBU — еврооблигации российских компаний.

Не все брокеры дают доступ ко всем ETF и БПИФам, торгующимся за доллары. Проверьте у себя в терминале или приложении брокера.

При этом нет принципиальной разницы, купите вы, например, FXUS за доллары или рубли — это все равно долларовый актив. Учтите, что валюта торгов и валюта базового актива — того, что в составе фонда, — может отличаться.

Фонды удобны, потому что обеспечивают хорошую диверсификацию вложений. При этом порог входа в фонд в десятки и сотни раз ниже, чем если просто купить все бумаги из состава фонда, даже по одной штуке.

Еще одно преимущество фондов — это высокая ликвидность, возможность купить или продать их акции в любой момент. Ликвидность обеспечивает маркетмейкер — профессиональный участник рынка, который обязуется перед биржей покупать и продавать определенные ценные бумаги. Даже если реальных покупателей на акции ETF сейчас нет, их выкупит маркетмейкер по цене, близкой к справедливой (расчетной).

Разница между ценой покупки и продажи называется спредом. Чем лучше ликвидность, тем меньше спред. Благодаря маркетмейкеру спред не очень большой, доли процента. Он может становиться еще меньше благодаря заявкам других участников торгов.

Еврооблигации с расчетами в долларах

Еврооблигации, или евробонды, — это долговые ценные бумаги, которые выпускаются в валюте, отличной от валюты эмитента, и торгуются на международном рынке. Мы уже писали про валютные облигации, но не грех и повторить.

Доход по еврооблигациям в основном возникает благодаря купонам. Это проценты, которые эмитент платит владельцу облигации. Величина купона и даты его выплаты заранее известны, купоны выплачивают обычно 2 раза в год.

Если держать облигации до погашения, то можно рассчитать доходность к погашению — среднегодовой процент, который получит держатель. Конечно, можно не держать облигации до погашения, но тогда появится риск продать облигации дешевле, чем купили, и потерять часть доходности.

Если бы инвестор купил облигации дешевле номинала, итоговая доходность была бы выше.

На Московской бирже зарегистрировано почти 190 еврооблигаций, из которых 13 — выпуски российского Минфина. Остальные — бумаги корпоративных эмитентов, при этом многие из таких облигаций — это фактически структурные продукты.

Чтобы было нагляднее, разберу более подробно несколько выпусков еврооблигаций: два долгосрочных, выпущенных Минфином, и два более коротких корпоративных — бумаги «Газпром нефти» и Внешэкономбанка.

Еврооблигации в долларах на Московской бирже

Все эти облигации сейчас торгуются заметно дороже номинала. Из-за этого доходность к погашению заметно ниже ставки купона. Доходность в районе 2% годовых не поражает воображение, но это все равно выше доходности вкладов, даже если учесть комиссии и налоги.

Кстати, о налогах. Сейчас налог с еврооблигаций, выпущенных российскими органами власти, не удерживается. Кроме того, в отношении этих бумаг не действует валютная переоценка — важен только курс валюты на дату продажи. Это выгодно, если курс доллара растет, и невыгодно, если он падает.

Акции иностранных компаний

Сначала немного матчасти. Акция — это право владеть маленькой долей компании. Акции торгуются на бирже.

В основном на акциях зарабатывают, покупая их дешевле и продавая дороже. Доход не гарантирован, ведь акции могут не только дорожать, но и дешеветь. Акции — это рискованный инструмент, и колебания цен почти невозможно предсказать.

Акции растут и падают в цене в основном из-за изменения баланса спроса и предложения на рынке. А это зависит от поведения инвесторов: когда все массово продают акции, они дешевеют. Когда все массово покупают — дорожают.

Связь между ценой акций и реальной пользой, которую приносит миру компания, не всегда прямая. Иной раз новостной фон и слухи имеют большее влияние. Например, Илон Маск согласился оставить управление «Теслой» — акции подросли на 16%.

Иногда по акциям платят дивиденды, то есть часть прибыли компании просто распределяется между всеми акционерами. Многие компании никаких дивидендов не платят.

Акции иностранных компаний можно купить на Санкт-Петербургской бирже. Торги идут за доллары, и многие крупные брокеры позволяют совершать сделки на этой бирже.

Что касается Московской биржи, то в 2018 году там должны были появиться 50 акций крупнейших иностранных эмитентов. Председатель правления Мосбиржи заявил, что площадку планируют запустить в 3 квартале 2018 года, но потом все это дело отложили на неопределенный срок.

Недавно стало известно, что на Московской бирже все же начнут торговаться акции крупных американских компаний. В августе 2020 года обещают допустить к торгам 20 бумаг, в ноябре — еще 30, в феврале 2021 года — еще 70 акций.

Презентация Московской биржи об акциях иностранных компанийPDF, 1,2 МБ

В отличие от Санкт-Петербургской биржи, торги будут идти за рубли. Вообще, нет принципиальной разницы, купите вы акцию той же Apple за доллары или рубли, ведь это одна и та же ценная бумага. Однако многие предпочитают видеть цену в долларах.

Также можно купить акции иностранных компаний на иностранных биржах. Выбор бумаг там больше, чем на российских биржах, однако для доступа туда потребуется статус квалифицированного инвестора или счет у иностранного брокера.

Запомнить

Максим, спасибо за ваши комментарии и точку зрения. Отвечая на ваш вопрос. Не являются пирамидой, те учреждения, которые не попадают под классификацию ЦБ как «финансовая пирамида»

Сейчас расскажут. Только дочитают статью о том, как экономить на Алиэкспрессе и купонах в Едадиле. И после этого сразу же поделятся своими соображениями на счет дюрации евробондов Газпрома.

Sergey, спасибо за комментарий. Думаю, кому нужно, тот поймет.

Максим, Адепт МММ детектед.

Иностранные акции, ну тут риск изменения цены еще больше. Неизвестно, сколько будет стоить акция через время. Кроме того, нужно быть квалифицированным инвестором, чтобы совершать сделки с иностранными акциями. Кроме того, накладывается ограничения связанное с невозможностью покупки иностранных активов госслужащими.

Александр, Александр, купив RUS-28, ты будешь получать купон 127,5$ за год, что составит 7,97% годовых от 1600$. Даже когда цена этой бумаги снизится до номинала, а это произойдет только ближе к самому погашению, если не произойдет очередного коллапса, то только тогда доходность к погашению составит искомые 4,5%. И никто не заставляет тебя их морозить на десятилетие, можешь продать их в любой момент (работы биржи), тебе же показали ликвидность на стакане.

Иностранные акции действительно очень волатильны и риски тут существенные, но это еще один дополнительный вариант для инвестирования. Когда они появятся на Московской бирже статус КИ будет не нужен.

Что насчёт евро? Хочу купить акции с дивидендом 4-5%, не держать же на счету в Тинькове под 0!

Igor, а если акции просядут процентов на 20-30 например, что тогда будешь делать?

Тема валютной переоценки не раскрыта

Сергей, спасибо вам большое за интересную статью

Roman, вариант так себе. 26.09 ЦБ признал кешбери финансовой пирамидой.

Лина, структурный продукт это сложный инструмент с использованием деревативов и долговых инструментов. Плеча там нет, но действительно нужно выяснить все условия продукта (их там много). Самый главный недостаток, что даже при 100% защите (а ее можно достичь) все риски ложатся на инвестора. Например кредитный риск эмитента, риск базового актива, риск не получения прибыли и т.д. Я скептически отношусь к такого рода инструментам и если, и пользоваться ими, то только у крупных брокеров.

Сергей, нужно продать после 01.01.2019

Владимир, на рынке есть брокеры, которые не взимают ежемесячную комиссию за обслуживание счета.

Спасибо за статью! У меня вопрос:

Я купил 1000$ за 60 000, а продал через 3 года за 70 000, то не плачу 13% НДФЛ.

Но если я внутри этих 3х лет (например, на 2 года) я вложил эту 1000$ в акции в долларах (без конвертации), а потом продал с прибылью 1100$.

Соответственно я плачу 13% со 100$ прибыли акции в рублях.

Затем по истечении 3х лет продаю 1100$ за рубли.

Заранее спасибо за ответы!

У меня вопрос. Если акция, это право владения частью компании (хоть и маленькой), то вместе с этим правом должна быть и ответственность. Например, если компания обанкротилась и у нее остались долги, то я как владелец акции этой компании, отвечаю по этим долгам в соответствии с размером доли владения?

А что такое пирамида поищите информацию в инете и разберитесь, прежде чем писать необдуманные глупости.