на каких акциях можно спекулировать каждый день

Лучшие акции для спекуляции на бирже на 2021 год

В этой статье мы поговорим про торговлю акциями, а точнее про те компании, которые подойдут для спекуляций.

Мы никого не призываем заниматься спекуляциями на бирже, но работа трейдера заключается в том, что зарабатывать на разнице между ценой покупки и продажи.

1. Как выбрать лучшие акции для спекуляции

Трейдеру для заработка необходимо, чтобы у акции была:

Российский фондовых рынок не такой большой по сравнению с западными аналогами. Фактически ликвидных ценных бумаг не так много.

Какие акции обладают самой большой ликвидностью на российской бирже:

Эти компании имеют самый крупный оборот торговли на бирже. Можно выделить вторую группу, которая также имеет хорошую ликвидность, но всё же уступает по оборотам:

Помимо российских акций, на Московской и Санкт-Петербургской бирже есть зарубежные компании. По многим из них также высокая ликвидность.

Какими акциями лучше торговать трейдеру: иностранными или российскими сказать сложно. Это дело вкуса каждого. В Америке очень много компаний. В этом есть свои плюсы и минусы. Также это крайне волатильный рынок, по многим компаниям случаются супер мощные движения, как вниз, так и вверх.

2. Какими акциями лучше торговать для спекуляции

Лучше всего для спекуляции акциями подходят самые ликвидные компании. Так же не забываем, что на эти акции есть фьючерсы, которые также вполне ликвидные для совершения торговых операций.

Есть такое понятие как коэффициент бета. Она отражает насколько акция коррелирует с динамикой фондового индекса. Для трейдеров будет хорошо, если бета будет больше 1, тогда акция обладает хорошей волатильностью.

Не забываем, что из-за сильных колебаний возрастают риски. Если неудачно зайти в компанию, то потери будут больше, чем в среднем по рынку.

3. Стратегии для спекуляции акциями

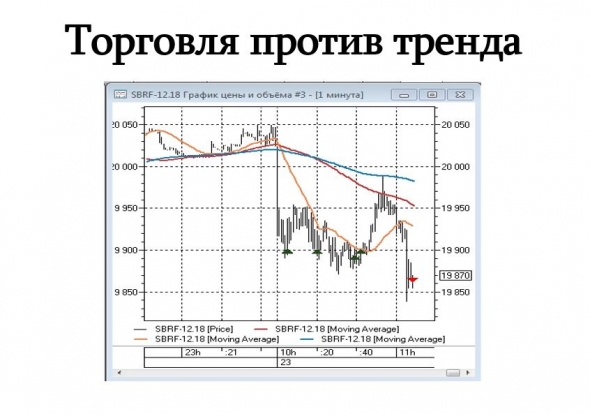

Торговые стратегии делятся на два больших класса:

У каждого из них есть свои плюсы и минусы, кому-то подойдут больше одни, кому-то другие. Также не бывает прибыльных стратегий для всех видов рынка. То есть в любом случае будут какие-то убыточные сделки.

3.1. Трендовые

По названию понятно, что заработок идёт на общем движении рынка в какую-то сторону. Здесь самыми эффективными являются:

Например, я люблю больше пробойные торговые стратегии для спекуляции на акциях, поскольку они позволяют быстро заработать деньги, а не ждать много времени. Если после пробоя цена развернулась обратно, то позицию стоит закрыть.

Контртрендовые стратегии фактически можно назвать тоже трендовыми, поскольку точка входа ищется на самых пиках. Здесь важно не зафиксировать прибыль раньше времени, ведь движение может только начинаться.

Более подробно про трендовые стратегии можно прочитать в статьях:

3.2. Внутри диапазона

Этот вид стратегий потребует больше времени от трейдера, поскольку он заключается в ловле небольших движений. Акции больше склонны к трендовым движениям, поэтому спекуляции обычно делаются на более менее большом движении.

Поскольку совершается большое число сделок, то ликвидность акции должна быть максимальна, чтобы исключить риски больших затрат на спреды.

Также стоит подобрать тариф у брокера такой, чтобы комиссия была минимальна. Сделки совершаются обычно внутри дня, поэтому размер платы за кредитное плечо не важен (внутри дня маржинальная торговля бесплатна).

Лучшие фондовые брокеры для спекуляции на акциях:

Они обладают удобными мобильными терминалами для трейдинга, а также минимальными комиссиями за оборот.

Выбор акция для спекуляции очень важен. Для некоторых трейдеров подойдут идеально какие-то отдельные акции. Далеко не все стратегии подойдут хорошо для всех компаний. У каждой может быть своя особенность.

Пока не попробуешь торговлю на всех акциях, то сложно сделать выбор. В любом случае самые ликвидные и волитальные акции пользуются большим спросом среди трейдеров.

Выбираем лучшие акции для спекулятивной торговли

Инвесторы по-разному воспринимают изменчивость стоимости активов. Чувствительность участников торгов к волатильности характеризует выбор инструментов финансового рынка.

Для лиц, не склонных к риску, предпочтительными инструментами служат долговые обязательства государств и крупных корпораций. Инвесторы с нейтральным отношением к риску будут выбирать оптимальное соотношение риска и доходности долевых и долговым активов. Для тех, кто толерантно относится к риску, интерес представляют инструменты с повышенной волатильностью цены.

«Рискофилов» в первую очередь интересует амплитуда колебаний цены финансового актива. Монотонность курсовой стоимости их прельщает в меньшей степени, а рост волатильности инструмента рассматривается в качестве возможности для дополнительного заработка на рынке.

Например, за последний год дневная волатильность акций крупнейшего российского ритейлера X5 Retail Group в 2,5 раза превышала значения широкого индекса акций МосБиржи.

Для удовлетворения инвестиционных предпочтений различных типов инвесторов нами поставлена задача в нахождении самых волатильных акций российского фондового рынка из индекса МосБиржи.

В наши планы не входит сама оценка эффективности деятельности любителей риска, как говорится: «на вкус и цвет – товарищей нет». Для активных участников торгов данное исследование будет подспорьем в выборе акций для спекулятивной работы на фондовом рынке, а для инвесторов, избегающих повышенные риски, предупреждением о существенно больших опасностях в изменении стоимости тех или иных акций.

В качестве критерия оценки риска используем максимизацию сигма коэффициента (σ) акций, входящих в индекс МосБиржи. Данный показатель отражает волатильность инструмента относительно средних значений его доходности за выбранный период времени. Коэффициент сигма или стандартное отклонение (среднеквадратическое) характеризует статистически возможную величину изменения в стоимости актива в процентах за определенный период времени.

Для спекулятивно настроенных инвесторов высокое значение данного коэффициента будет характеризовать возможность в получении высокой доходности путем совершения высокорисковых сделок.

После вычленения самых волатильных акций российского фондового рынка из индекса МосБиржи мы проведем анализ их коэффициентов монотонности, что позволит повысить достоверность полученных результатов оценки риска.

Динамическая устойчивость проверялась в разрезе 5-и лет с сентября 2014 г. по сентябрь 2019 г. (долгосрочный характер), 3-х лет (среднесрочный) и 1-но летнего (краткосрочного) интервалов времени.

Итак, в индекс МосБиржи входит 41 акций из различных отраслей экономики. Нас интересует величина разброса цен относительно средних значений доходности акции. Результаты расчетов приведены в таблице.

На 5-и летнем горизонте амплитуда колебаний цены акций по сравнению со значениями волатильности индекса МосБиржи (принимаемое за 1) находится в диапазоне 0,77-4,2. Это означает, что ряд акций характеризовался высокой монотонностью своей курсовой стоимости (при значениях меньше 1), и существенной большей волатильностью вплоть до 4 кратного размера от фондового индекса.

С долгосрочной точки зрения наибольшую изменчивость цен (близкие по параметру 2хσ) демонстрировали акции АФК Системы, Аэрофлота, Интер РАО, Магнита, ММК, Полиметалла, Полюс золота, Русала, Сбербанка-ао, Татнефти-ао, Транснефти-ап, ФСК и Яндекса.

Существенный вклад в рост волатильности отдельных бумаг внесли факторы корпоративного и/или политического характера. Например, это касается ситуаций с АФК Системой, Магнитом, Русалом. Форс-мажорные события влияют на статистические показатели риска, однако они не могут быть применимы для системной работы на фондовом рынке. Другими словами, отдельно взятое событие не приводит к принятию инвестиционного решения о включении в спекулятивный портфель тех или иных ценных бумаг.

С целью нивелирования влияния фактора таких событий посмотрим, как вели себя данные акции с течением времени. На среднесрочном и краткосрочном инвестиционном горизонте волатильность данных акций относительно широкого рынка не снижается (25% по Системе и 32% по Русалу против 13% по индексу МосБиржи на годовом интервале), а тенденции по снижению монотонности курсовой стоимости усиливаются. Таким образом, данные акции на текущий момент времени однозначно попадают в «рейтинг» самых волатильных акций российского рынка.

Акции Детского Мира, МБК, Руснефти, Сафмара и X5 Retail Group не имели столь обширной истории торгов, чтобы отразить долгосрочных характер их волатильности.

По результатам анализа тенденций за различные периоды времени нами сформирована группа акций, характеризующаяся повышенной амплитудой изменения стоимости на основе среднедневного отклонения цен (таблица 2).

Анализ коэффициентов монотонности показал, что данные акции обладают низкими значениями устойчивости курсовой стоимости (значения близкие к 0). Таким образом, аномальных отклонений от значений их высокого риска не наблюдается и можно судить о достоверности наших оценок.

Акции X5 Retail Group в краткосрочном интервале стали самыми волатильными акциями российского рынка акций (32% против 13% по индексу). Возможно с течением времени данные бумаги подтвердят свою тенденциозность к высокой волатильности и будут интересны спекулятивно настроенным инвесторам.

Выводы

1. По результатам исследования мы получили список наиболее волатильных акций российского фондового рынка. Он может быть интересен как лицам, склонным к риску, для повышения эффективности своей спекулятивной работы на фондовом рынке, так и для консервативных инвесторов с целью учета фактора частой смены краткосрочных тенденций в движении тех или иных акций.

2. Краткосрочные трейдеры могут самостоятельно выбрать наиболее привлекательные акции, используя таблицы с расчетами волатильности, которые будут удовлетворять характеристикам риска и доходности, а также стилю торговли.

3. С течением времени параметры риска по отдельным акциям могут изменяться. Для учета данного фактора необходима динамическая оценка финансовых инструментов.

БКС Брокер

Последние новости

Рекомендованные новости

Прогнозы и комментарии. Сворачиваемся

Нефть падает из-за роста запасов в США

Газпром. Растеряли весь рост понедельника

Российские акции с пониженной биржевой волатильностью на ноябрь

ОПЕК не успевает увеличивать добычу нефти

Лидеры падения октября. Какие акции перепроданы

Валютные дивиденды. Список акций под покупку в ноябре

Выручка Pfizer выросла на 134%. Есть потенциал для роста акций

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Спекуляции без технического анализа. Подробное описание.

Доброго времени суток, коллеги!

К сегодняшнему дню подготовил объемный и подробный материал, который, возможно, перевернет ваше представление о спекулятивной торговле, откроет новые возможности и даст пищу для ума. Для кого — то, безусловно он будет сухим, не новым и бесполезным.

Скорее всего – это мой последний пост на смарт – лабе, который так или иначе будет относится к теме спекуляций. Данную тематику полностью перевожу в свою группу ВК.

Ни в коем случае не гарантирую работоспособность своего подхода и не утверждаю, что это Грааль, но с уверенностью могу сказать, что лично мне он помогает и работает на трендовом рынке.

Это один из возможных подходов, при использовании которого увеличивается вероятность заработать копеечку в хаосе и беспорядке на рынке.

Речь пойдет о моей практической спекулятивной торговле, где я не использую технический анализ. Да. Вы правильно прочитали. Я не использую технический анализ.

Понимаю, что разговоры о том, работает технический анализ или не работает – бессмысленны. В этой статье я не буду доказывать его неработоспособность.

У каждого своя правда. Я считаю, что он не работает стабильно, и весь рынок на краткосрочном промежутке времени есть случайность. Поэтому и отказался от него вовсе.

Весь технический анализ построен на статистике и цифрах, а математика работает, как мы знаем при “идеальных условиях”, назовем их так…

Пусть ваши трек – рекорд доказывает его работоспособность, правда, к великому сожалению, работая в Брокере я понимаю, что статистика в несколько процентов зарабатывающих спекулянтов доказывает свое существование…

Иногда вообще чувствую себя, что попал в клуб долларовых миллиардеров с защищенными докторскими диссертациями и прочее.

Конечно же не все так просто, и я сразу отмечу, что один из инструментов используется, но не в классической его трактовке, поэтому я отмечаю факт его отсутствия. Этим инструментом является скользящая средняя. А точнее аж целых три. Думаю, сейчас пойдут шутки в стиле, а почему не 5, 7 или 10? ;))

Возможно их так и используют, как я буду описывать, но в популярной литературе я находил немного иное предназначение. Не буду утверждать.

Ладно, перейдем непосредственно к тому, как у меня получается зарабатывать на случайностях без использования технического анализа.

Приоткроем дверь в мир беспорядка и хаоса!

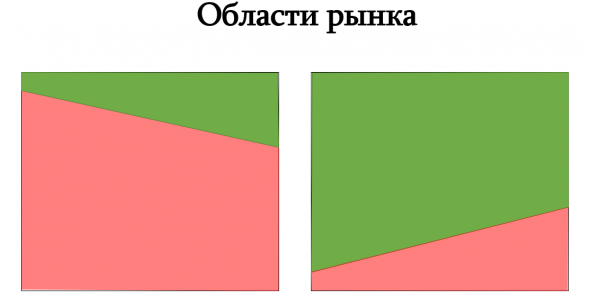

Я вижу, и торгую рынок только в двух областях.

Есть только 2 области рынка для комфортной торговли. Слева область рынка отмечена красным цветом. Это то, что мы видим сегодня на нефти – понижающийся тренд. Справа то, что было относительно недавно – фаза роста. Я работаю только с двумя этими областями. Иными словами, я торгую только тренды, ориентируясь на старшие тайм – фреймы. Далее вы поймете, что это за области на примере моих сделок, которые я совершал в последние 2 недели.

Все сделки размещаю в группе В Контакте, которая посвящена спекуляциям. Там я стараюсь объяснять на примере собственных сделок, как надо и как не надо делать. Помимо сделок стараюсь размещать статьи и предторговые сообщения, опросы и прочее. Если группа будет развиваться и будет проявляться активность, то будет появляться новый контент. Никакого околорынка, только трейдинг — https://vk.com/tbsblog

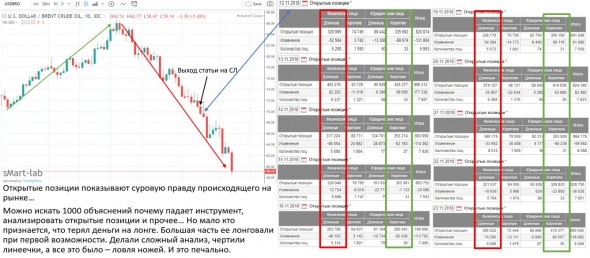

Давайте посмотрим, что произошло с нефтью за последние 2 недели после того, как я опубликовал статью про открытые позиции (https://smart-lab.ru/blog/504264.php).

Собственно, ничего нового не произошло. Тренд как шел вниз, так и шел. Все попытки поймать разворот для многих оказались провальными.

Из этого следует, что я торгую только по тренду.

Если тренд восходящий, я стараюсь только покупать, если нисходящий – продавать.

Казалось бы, что тут сложного? Ну ответ, собственно, выше в таблице Открытые Позиции…

Если я и закрываюсь по стопам, то только по тренду. Как говорится… по тренду терять хотя бы не так обидно. Потому что, когда ты пытаешь ловить ножи, ты начинаешь глупо усреднять против тренда, тем самым увеличивая минус. После чего приходит в гости злость, далее тильт и пошло – поехало. А на следующий день ты понимаешь, что все, что делал вчера было зря. И это было большой ошибкой. Но продолжаешь повторять все это изо дня в день, после чего теряешь почти все свои сбережения, которые дались тебе серьезным трудом. Я это все проходил.

Нужно понимать, что рынок был вчера, есть сегодня и будет завтра.

Очень часто происходят необъяснимые вещи: новостные вбросы, открытие позиций на большие объемы, приводящие к резкому изменению цен на активы и прочее. От этого никто не застрахован, поэтому я практически всегда использую стопы.

Почему практически? Потому что бывают очень быстрые сделки на активном движении, при которых даже физически не успеваешь поставить стоп и сделку закрываешь по цели за 1 – 2 минуты. Сторонние программы для торговли, кроме Quik я не использую, хотя ни раз задумывался о них.

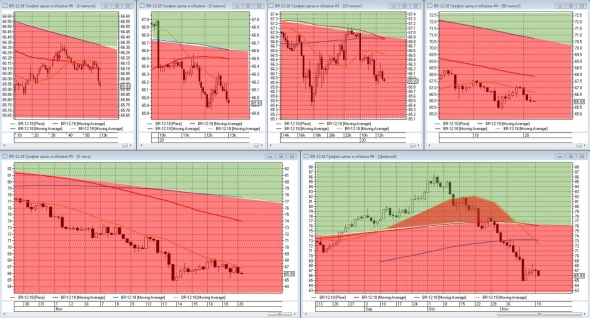

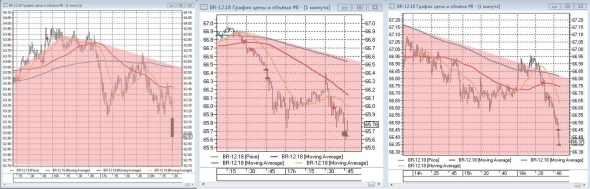

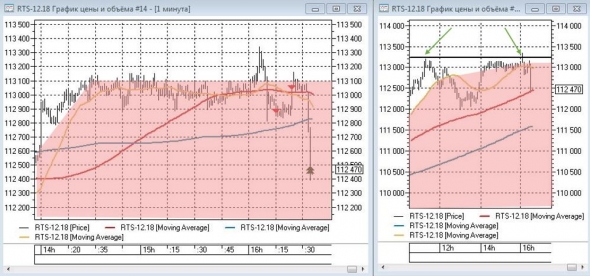

Предлагаю рассмотреть нефть в разных тайм – фреймах на которые я ориентируюсь при торговле. Данные ТФ используются и для других инструментов.

Дополнительно я разделил все графики на сектора, о которых писал ранее, чтобы вы смогли увидеть все так, как вижу я.

Красная зона показывает нам область для продаж/торговли по тренду. В случае с дневным графиком я также ориентируюсь на желтую скользящую среднюю, которая образовывает на графике “горку”.

Кстати, часто спрашивают, что за скользящие средние я использую?

Все скользящие средние простые по закрытию.

Что пишут в литературе по техническому анализу чаще всего?

Продавайте/покупайте на пересечении такой – то скользящей средней с такой – то или при пересечении цены такой – то скользящей средней… Я совершаю операции не по этому принципу.

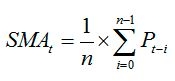

Давайте еще раз удостоверимся, что технический анализ – это математика.

Это формула простой скользящей средней (Simple Moving Average, SMA) за определенный период,

где SMAt – значение простого скользящего среднего в период времени t;

n – интервал сглаживания;

Pt-i – значение случайной величины на момент (t-i).

Без бутылки, простите, простому обывателю не разобраться, что написано выше.

Иными словами, скользящая средняя позволяет устранить резкие ценовые колебания и установить направление преобладающего на рынке тренда. Нужно также учесть, что скользящая средняя имеет определенное запаздывание, поэтому использовать ее в классических трактовках опасно, т. к. вы на рынке не одни и, если все начнут использовать одинаковые точки входа – это приведет к разовым импульсам и последующим выносам. Поэтому необходимо смотреть и на старшие ТФ в том числе.

Отмечу, что увеличение периода MA позволяет устранить больше ложных сигналов, но при этом возникающие сигналы будут приходить с большим запаздыванием. И наоборот, уменьшение интервала сглаживания приведет к увеличению количества сигналов и уменьшению запаздывания, что будет сопровождаться ростом количества ложных сигналов.

В нашем случае, если цена ниже MA 200 и 100 – это говорит о том, что идет преобладание медвежьего настроения, но опять же… смотрите всегда на старшие ТФ. Скользящие средние – это отголосок истории графика и данные в прошлом не гарантируют нам очевидного направления цены в будущем. Рынок – хаос и с помощью этого инструмента мы лишь находим одну из точек входа в направлении тренда и не больше.

МА 22 лучше работает на старших ТФ (является более точечным индикатором настроения цены), на рабочих ТФ (1 минута и 5 минут) данная МА помогает поймать волну краткосрочной смены направления движения цены. Ведь цена не может безоткатно идти либо вверх, либо вниз… хотя со 100% вероятностью мы можем сказать, что она пойдет вправо… но при этом мы находим волны не для того, чтобы открыть сделку против тренда, а наоборот, на откате цены зайти по тренду. Ниже в данной статье на примере собственных сделок я покажу, что имею ввиду.

С годами торговли я понимаю, что чем проще подход, тем больше денег удается заработать. Причем в жизни я стараюсь применять тот же подход. Ничего не усложняю. Тут дело не в том, что я пытаюсь все отобразить слишком просто и объяснить на пальцах, а в целом руководствуюсь: “Будь проще и люди к тебе потянутся”. К рынку это тоже оказывается… вполне применимо… “Будь проще и деньги к тебе потянутся”. Может банально, но это работает… Мы привыкли все усложнять. Правда.

Я начал публиковать записи на смарт – лабе для того, чтобы стараться описать сложные вещи простыми словами, потому что так тяжело было самому погружаться в мир финансов. Не представляю как тяжело людям, которые начинают изучение инвестиций самостоятельно. И да, я это делаю безвозмездно, мне никто не доплачивает.

Огромным плюсом является то, что работаю в этой сфере и имею достаточно глубокие знания, хотя частенько приходится прикидываться глупым… особенно, когда в комментариях сталкиваюсь с “воротилами” финансовых рынков =)) Очень уж сложно что – то доказывать людям, да и не всегда вижу в этом смысл. Стараешься – стараешься… еще и оправдываться приходится =))

Отвлеклись, поехали дальше.

Тренд. На сколько он сильный? Достаточно. Все, наверное, помнят картину по нефти, которая была на днях?

Многие, наверное, обрадовались этому (не люблю об этом писать) мифическому уровню и начали активно покупать нефть. Примерно на зеленых стрелочках на моем графике. Я же начал сразу продавать, первая сделка, к сожалению, была закрыта по короткому стопу в 10 пп., далее позиция набиралась и частично закрывалась (первые цели

30 пп на сделку), после чего трейд был закрыт каскадом сделок. Еще одна рекомендация (если вы торгуете не одним контрактом/лотом акции), закрывайте позицию каскадом сделок. Это позволит вам усреднить прибыль в большую сторону, тем самым заработать больше денег. Чем хорош данный подход еще? Тем, что если вы закрыли только часть позиции, а оставшаяся не закрылась и цена ушла вверх, то у вас есть маневр усреднить цену покупки в наших рабочих областях, также есть возможность вовсе закрыть сделку в небольшой плюс.

Какие цели выставлять?

Тут все индивидуально. Я использую следующие параметры целей для контрактов:

1) Нефть: от 25 пп (в среднем получается 30 – 35)

2) Доллар: от 60-70 пп до 120 пп.

3) Сбербанк: от 70-80 до 120-140 пп.

4) РТС: от 250 до 400 пп в среднем. Отличной целью считаю 400 пп.

Это мои цели по тем инструментам, которые я торгую. Эти значения выбраны не просто так. Они выбраны относительно внутридневной волатильности инструментов. Эти значения так скажем… вполне достижимы.

Если вы совершаете операции на других инструментах или на акциях, то посмотрите по дневным графикам среднее изменение цен в рамках одного дня и выберите для себя комфортные значения.

Я не гонюсь за большими прибылями на рынке, мне достаточно заработать немного, но с большей вероятность, что советую сделать и вам.

Потому что по собственному опыту знаю, что в день можно сделать и 20%, но таких дней будет мало, в остальное время вы скорее будете терять, но про 20% будете помнить всегда и всем хвалиться.

Ниже примеры сделок по нефти, которые совершались путем определения случайных точек входа:

РТС, кстати совпал с уровнем, видите, в хаосе действительно иногда есть закономерности ;)))

Далее пример с долларом. Очень волатильный инструмент, не очень его люблю, т. к. бывают часто дни с боковым движением. На картинке ниже первая сделка была совершена на открытии рынка, после чего была закрыта по стопу, далее сделки открывались в рамках рабочих областей:

Есть и неудачные сделки, из них стараюсь сразу же выходить, но опять же повторюсь, терять деньги, зная, что ты идешь по тренду, менее болезненно.

У меня есть отличный друг, он профессионально играет в покер. Ездит на живые турниры в разные страны, сейчас вот кстати поедет в Армению в рамках Российского покерного тура. И он мне сказал одну вещь, которая вполне применима в трейдинге.

Давайте проведем параллель.

В покере применяется жесткая дисциплина. Там также считаются ауты (это по факту те карты, которые могут тебе дать выигрышную комбинацию на терне, ривере), после чего считается % выигрыша. Так вот, даже если ты и проиграл банк, то на дистанции ты будешь в выигрыше. Т. е. в следующих 100 раздачах, в 60-70% (как пример) ты выиграешь, тем самым будешь в плюсе.

В спекуляциях тоже самое. Торгуя по тренду, действительно могут быть резкие изменения цен, как в нефти, и вас может закрыть 1-2 раза по стопу, главное – это не торговать против него. Ведь на сильных трендах так или иначе вероятность дальнейшего движения цены в сторону общего настроения актива выше, чем именно вот в той точке, где вы открыли позицию… начнется разворот.

Потому что при торговле против тренда будет происходить следующее: