на что можно потратить мили тинькофф all airlines кроме авиабилетов

Как летать бесплатно с All Airlines

Как работают мильные карты и при чем тут лучшая мильная карта Тинькофф Банка

Мильные карты есть в каждом крупном банке.

Логика у всех одинаковая: платишь с карты, с каждой покупки получаешь мили. Когда набегает достаточно миль, оплачиваешь ими авиабилет. Но это только со стороны. В реальности мильные программы — это ограничения, нюансы и головная боль.

Проблемы с мильными картами

Курсы. У каждого банка своя математика: разные курсы конвертации из рублей в мили и из миль в рубли. В одном банке одну милю дают за каждые 60 рублей. В другом — за 30. Когда платишь за билет, одна миля может стоить и 25 копеек и 60. Тут черт ногу сломит.

В марте почти у всех банков случился доллар головного мозга. Они ухудшили условия по начислению бонусных миль. Накопить на бесплатный авиабилет стало вдвое сложнее.

Сборы. В большинстве банков милями нельзя заплатить за билет целиком. Налоги, топливные и сервисные сборы придется оплачивать самому. Иногда эти сборы — это половина цены билета.

Сроки. Каждые два-три года мили сгорают. Не успел потратить мили — до свидания.

Выбор. Почти все мильные карты привязаны к конкретным авиакомпаниям. Если вы найдете более выгодный билет у другой авиакомпании, то не сможете оплатить его милями.

В одной мильной программе можно тратить мили только на рейсы «Трансаэро». В другой — только «Аэрофлота». Третья разрешает использовать мили только в определенные даты или определенные рейсы. Они не всегда будут совпадать с вашим отпуском. Четвертая обязывает вас покупать билет в конкретном месте или у определенного агента.

Это самое обидное: вы накопили на прямой перелет в Бангкок, а вам предлагают лететь в Сочи с двумя пересадками. Да и еще закончить отпуск на два дня раньше. И купить это все нужно через сайт, на котором вы бы в жизни ничего не купили.

В нашей мильной карте All Airlines ограничений меньше, выбора больше.

И еще два способа копить много миль All Airlines

Как работает карта All Airlines

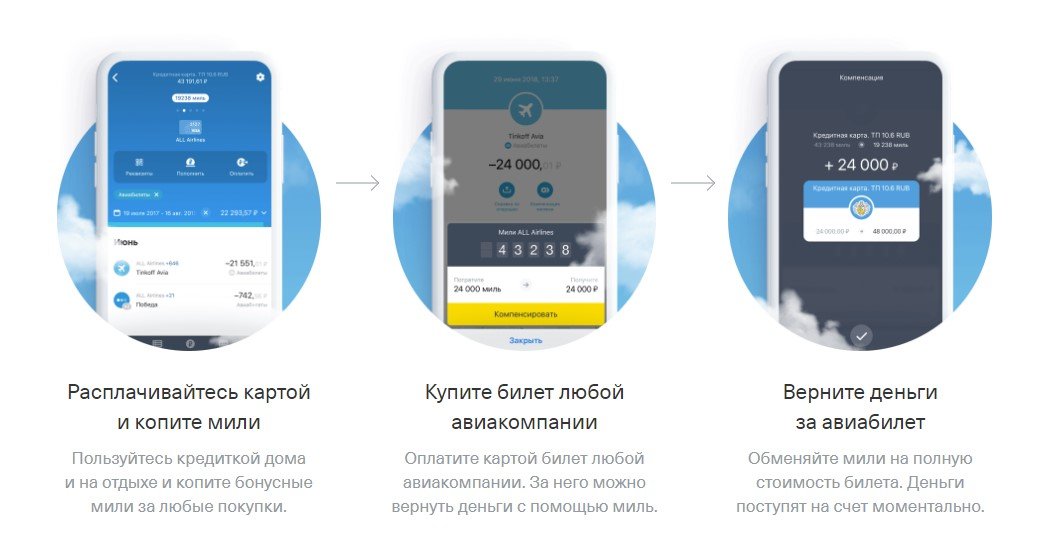

All Airlines — это кредитная карта, которая умеет компенсировать билеты на любой рейс любой авиакомпании мира, без ограничений и включая сборы. «Компенсировать» — значит, банк вернет вам полную стоимость авиабилета на счет, в рублях.

Чтобы накопить много миль, нужно платить с карты за всё, что покупаешь обычно. За каждую покупку банк начислит 2% в виде миль. Еще больше вернется за авиабилеты и платежи через сайт Tinkoff Travel:

Tinkoff All Airlines – фишки, о которых никто не знает

Главные фишки кредитной карты Tinkoff All Airlines, о которых никто не знает. Плюсы и минусы кредитной карты. Лайфхаки и советы по использованию.

Мое знакомство с банком Tinkoff

Мое знакомство с банком Тинькофф началось ещё в далеком 2014 году. Тогда он ещё назывался «Тинькофф Кредитные Системы». До недавнего времени я пользовался лишь дебетовой картой Tinkoff Black и был полностью доволен обслуживанием и условиями. Намного позже я оформил себе кредитную карту Tinkoff All Airlines. Жалею, что не сделал этого раньше.

Редко можно встретить банк, который в 9 случаях из 10 шел навстречу и удовлетворял практически любые мои запросы по восстановлению справедливости.

Например, через чат в приложении я смог добиться доначисления упущенных процентов кэшбека. Дело в том, что магазин, в котором я покупал спорттовары на крупную сумму, имел МСС код, не соответствующий магазинам спорттоваров (на эту категорию покупок у меня был повышенный кэшбек 5%). МСС код покупки определялся в приложении, как категория “Разное”. Таким образом изначально я получил 1% кэшбека, но после обращения в чат и объяснения всей несправедливости ситуации, через несколько дней я получил уведомление о доначислении 4% от суммы покупки.

Сложно представить такое же внимание и лояльное отношение к клиенту со стороны, к примеру, “Сбербанка”.

Кредитная карта Tinkoff All Airlines

У меня есть друг, который очень много раз предлагал мне оформить вдобавок к дебетовой карте – кредитную Tinkoff All Airlines. Я очень негативно отношусь к кредитам, займам, ипотекам и долгам, поэтому я очень долго сопротивлялся. Однако, я очень часто слышал от друга как он копит мили, оплачивая любые покупки. Недавно он оплатил авиабилеты для целого хора из России в Нью-Йорк. С одной такой операции ему пришло 15.000 миль, которые он перевел впоследствии в рубли. Как он это сделал? Расскажу чуть позже.

В итоге, после того как я “вкурил” в то КАК можно очень выгодно использовать данную кредитку – я оформил её и использую по максимуму.

Условия кредитной карты

Условия по этой кредитки можно разделить на общие и индивидуальные.

- Стоимость годового обслуживания: 1890 руб в год (бесплатно при ежемесячных тратах более 50 000 руб) Беспроцентный период: до 55 дней на любые покупки по карте

- Кредитный лимит: до 700 000 ₽ Процентная ставка (в случае если не успели погасить сумму кредита в беспроцентный период): 15—29,9% годовых

Индивидуальные условия для владельцев карт могут отличаться. Зависят они от многих факторов. Например: от кредитной истории, от наличия на счету открытых вкладов, от средних ежемесячных трат по картам и пр. Индивидуальные условия могут быть изменены банком в процессе пользования картой.

СЕКРЕТ: “как увеличить кредитный лимит по кредитной карте Tinkoff”. Если вам изначально одобрили лимит, который вас не устраивает, то при получении кредитки не активируйте её сразу же. Пусть она полежит неактивированной около месяца. Есть большая вероятность, что вам придет смс с предложением активации карты с увеличением кредитного лимита! Способ работает и проверен лично.

Преимущества

Сравнивая данную карту с кредитными картами других банков, я пришел к тому, что это лучший вариант, где нет приписок мелким шрифтом по типу “кэшбек 10% только в случае, если во время парада планет, свистящий на горе рак увидит как сборная России выигрывает чемпионат мира по футболу, проходящий на луне”. Этим, кстати, злоупотребляет большинство банков, но только не Тинькофф.

Итак, чем же заманивает нас Олег Тиньков, предлагая лучшую карту для путешественников?

- Кэшбек 10% от суммы бронирования отелей или авто через сайт: www.tinkoff.ru/travel/Кэшбек 5% от суммы покупки авиабилетов на сайте www.tinkoff.ru/travel/Кэшбек 3% от суммы покупки авиабилетов на других площадках Кэшбек 2% за любые другие покупки по карте Вместе с картой идет бесплатная страховка для путешествий по миру. Полис можно бесплатно продлевать и каждый год экономить на страховке! Включает страховку багажа и активного отдыха. Отдельно такая страховка будет стоить от 6000 руб. Карту можно оформить по секретной ссылке и получить 1000 миль в подарок! Саму кредитку вам доставят в удобное для вас место в течение 2-3 дней после подачи заявки. Весь кэшбек начисляется на карту в милях, но есть отличный лайфхак, о котором мало кто знает, как перевести мили в рубли! О нем расскажу ниже.

Недостатки

Если использовать кредитку All Airlines, как способ тратить кредитные деньги, а возвращать свои, то минусы здесь такие же, как и у всех остальных кредитных карт. Долги нужно возвращать вовремя, а если возвращать с просрочкой, то нужно будет заплатить проценты.

Но есть некоторые неудобства при использовании этой карты:

- Изначально кэшбек начисляется в милях, а не рублях (но эту систему можно обхитрить) Если тратить накопленные мили, то они списываются с шагом в 3000 миль, что не всегда удобно При снятии наличных с карты вы лишаетесь беспроцентного периода в 55 дней и получаете очень высокую процентную ставку (но этот минус есть почти у всех кредиток) К сожалению, банк не может увеличить кредитный лимит по вашему запросу

Как потратить накопленные мили

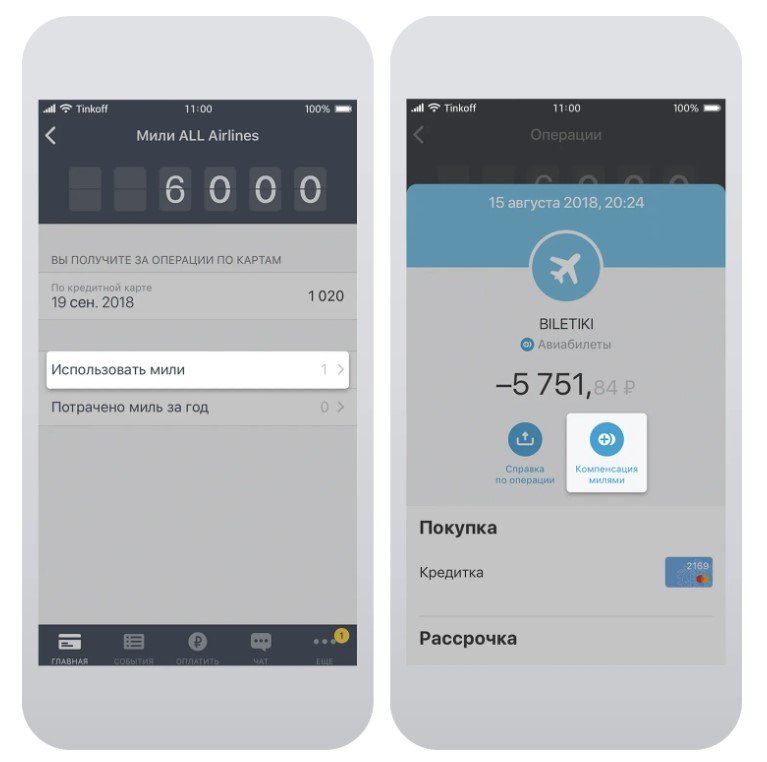

Совершая покупки, вы копите мили, которые хранятся на счете 5 лет. Стандартная схема, предусмотренная условиями кредитной карты такова: вы покупаете с кредитной карты авиабилет, с вас списывают стоимость билета в рублях. Далее вы заходите в подробности этой операции (в мобильном приложении или личном кабинете) и нажимаете на опцию “Компенсация милями”. После чего на вашу карту моментально возвращается стоимость билета в рублях и списываются накопленные мили.

Есть один неприятный момент. Мили можно списать только с шагом в 3000 миль и только от 6000 миль. То есть при цене билета в 5900 руб – с вас спишут 6000 миль, а при цене в 6100 руб – 9000 миль. Поэтому придется при покупке билетов учитывать этот момент. Возможно какие-то билеты не стоит компенсировать милями, а подкопить для более удачной цены.

Но мне почти всегда удается найти удобные цены для списания миль. Можно добавить доп. опции, такие как выбор места в салоне или дополнительный багаж и добиться максимально выгодного использования накопленных миль.

Чтобы списывать мили и абсолютно ничего не терять, можно воспользоваться покупкой подарочных сертификатов от OneTwoTrip. Покупайте сертификаты с суммой под списание миль, то есть: 6000руб, 9000руб, 12000руб и т.д. и оплачивайте ими полностью или частично авиабилеты и отели.

Самый выгодный способ использования карты

Для того, чтобы кредитная карта была дополнительным помощником в плане экономии, сохранения и приумножения ваших денег – есть несколько правил её использования:

- Никогда не снимайте наличные с кредитной карты! Это очень невыгодно. Вы автоматически попадаете на космические проценты и лишаетесь беспроцентного периода. Для того, чтобы себя обезопасить – в настройках карты задайте лимит на снятие наличных в месяц: 0 рублей. Вам скорее всего подключат платную услугу страхования задолженности, если вы не вычеркнули её при подписании договора. Отключить её можно в мобильном приложении. Старайтесь успевать вносить деньги на карту до истечения льготного периода в 55 дней. Иначе, придется платить проценты. При компенсации билетов милями – выбирайте только выгодные варианты. Не стоит компенсировать милями билет стоимостью 9300 руб, теряя на этом 2700 миль. Используйте лайфхак, о котором я расскажу ниже и получайте до 2% кэшбека в рублях!

Очень выгодно использовать кредитную карту Tinkoff All Airlines в связке с дебетовой картой Tinkoff Black. Принцип схемы такой:

- Зарплату, которая вам приходит вносим на карту Tinkoff Black Тратим с карты Tinkoff Black 3000 рублей для активации 6% годовых на остаток по карте Далее расплачиваемся везде где только можно кредиткой Tinkoff All Airlines Используем Tinkoff Black только в том случае, если покупаем товары, относящиеся к категориям с повышенным кэшбеком За пару дней до окончания беспроцентного периода (отображается в мобильном приложении) закрываем задолженность по карте, перечисляя нужную сумму с дебетовой карты Tinkoff Black

Таким образом, мы абсолютно бесплатно использовали деньги банка (если не считать годовое обслуживание карты), при этом наш кэшбек составил 2% от повседневных покупок + мы получили дополнительно 6% годовых на сумму, лежащую на дебетовой карте.

Лайфхак: как получить кэшбек 2% в рублях

Как известно, кэшбек по этой кредитной карте начисляется в милях. Это значит, что потратить всё накопленное можно только на авиабилеты. Но, согласитесь, гораздо удобнее распоряжаться накопленным кэшбеком так, как нам угодно. Вместо отпуска в Таиланде, вы затеяли ремонт на даче и вам нужны рубли. Но на кредитной карте есть только мили. Что же делать?

Этим способом пользуется мой друг на протяжении нескольких лет. Весь смысл махинации заключается в покупке любого возвратного авиабилета с последующим его возвратом, без удержания какой-либо комиссии за возврат.

К примеру, в аэрофлоте есть тарифные группы авиабилетов. Некоторые группы авиабилетов вы сдать никак не сможете. Некоторые группы авиабилетов вы можете сдать, но с вас удержат какую-то часть стоимости билета. Но есть группа МАКСИМУМ (FLEX), для которой возможен возврат авиабилета без удержания платы. Можете глянуть на сайте Аэрофлота. Такие возвратные билеты есть и в других авиакомпаниях.

Всё что вам нужно сделать – это купить возвратный авиабилет, стоимость которого близка к кратности списания миль. То есть вам выгоднее купить билет за 11800 руб, списав 12000 миль (потеряв всего 200 миль), чем билет за 9300 руб, списав также 12000 миль (потеряв 2700 миль).

После покупки авиабилета вы можете в мобильном приложении или личном кабинете нажать “Компенсация милями” и получить компенсацию купленного билета в рублях. А вот уже после этого оформить возврат авиабилета на сайте авиакомпании, получив через несколько дней его полную стоимость на карту в рублях. Профит!

Причем, это абсолютно законно, не нарушает правил ни Тинькофф банка, ни авиакомпании. Таким образом, вы конвертировали мили в рубли, при этом никуда не полетели!

Я не знаю никакой другой карты, где можно получить кэшбек 2% в рублях. Именно поэтому я использую Tinkoff All Airlines для любых покупок!

Карта All Airlines — не совершай моих ошибок

За пять лет владения картой Тинькофф All Airlines приобрёл бесценный опыт, совершив попутно несколько досадных ошибок. Да-да. Я, как и многие из нас, совершаю ошибки. Это правда. Наконец, сформулировал выводы на счёт этой кредитки и готов их озвучить.

Вот о чём расскажу

Тинькофф All Airlines

Когда говорят «Тинькофф All Airlines», то, чаще всего, подразумевают популярную кредитную карту, считающуюся одной из лучших для путешественников. В принципе, так оно и есть. Но, как известно, «дьявол в деталях». Вот о них-то и хочется рассказать.

Акции и бонусы

Начну с приятного. Тинькофф банк постоянно проводит какие-то маркетинговые активности. А раз так, то грех этим не воспользоваться. На данный момент действуют две акции для карт All Airlines.

Акция №1. При регистрации по ссылке дают 1 год бесплатного обслуживания. Карту можно закрыть в течение 30 дней, если не понравится. Страховку при этом никто не отнимет. Мало того, она ещё и коронавирус покрывает.

Акция №2. При регистрации по ссылке 4000 миль (больше, чем пол билета!) зачисляется на счёт карты. Чтобы сработало нужно потратить 1000 рублей за месяц.

Промокод на бесплатный год

Куда потратить мили

Карта Тинькофф All Airlines нужна, чтобы накапливать мили. Мили, в свою очередь, можно тратить на любой билет любой авиакомпании. Это в теории. Опыт же показывает, что иногда милями можно оплатить и другие расходы. Например, услуги турагентств. В моём случае это было агентство dula.ru, кто занимался моими билетами на Универсиаду, что проходила в Красноярске. Все расходы (билеты на мероприятия, оплата трансфера и пр.) я компенсировал милями.

Какое-то время назад категория «турагентства» вдруг исчезла из списка доступных для компенсации милями, но не так давно появилась снова. Шансы компенсировать 50/50.

Лайфхак

А вот на что сейчас точно можно потратить мили, если не нужен билет — оплата связи Тинькофф Мобайл. Сам только недавно обнаружил. Лайфхак. Сейчас активно им пользуюсь.

Пополнение баланса телефона милями

А вот тут раздают 1000 рублей за подключение к Тинькофф Мобайл. Для получение бонуса ничего делать не нужно. Переносить свой старый номер тоже не нужно. Скачать приложение, получить сим-карту, зарегистрироваться и выполнить пару звонков с номера. Всё. А если уже есть Тинькофф банк и телефон с eSIM, то от заявки до активации симки пройдёт всего одна минута.

Шаг в 3000 миль

Куда менее приятной неожиданностью может стать шаг в 3000 миль. Покупка авиабилетов без оглядки на этот весьма существенный нюанс сулит потерями при обмене миль на рубли. Одна миля эквивалентна одному рублю, но установлен минимальный порог списания — 6000 миль. Так, билет, купленный за 4000 рублей можно компенсировать никак не менее, чем за 6000 миль. Ежели он стоил 6300, то спишется 9000. В общем, стоит учитывать это при покупке любого авиабилета. Радует другое — мили хранятся 5 лет. Есть время подождать выгодный вариант.

Мои потери в случае обмена

На самом деле, существует уже несколько лайфхаков как избежать пресловутых потерь. Среди прочих оформление более премиальной карты из линейки All Airlines. А если хотя бы эпизодически летать Аэрофлотом, то о проблеме шага в 3000 миль можно и вовсе забыть.

Игнорировать шаг в 3000 руб. — это была моя ошибка №1.

Лайфхак

У Аэрофлота есть т.н. «подарочные сертификаты» — раздел спецпредложения. Номинал можно выбрать любой, но не менее 5000 руб. Для банка покупка сертификата будет равносильна покупке билета. Другими словами, никто не мешает купить сертификат на сумму 6000, 9000 или, скажем, 12000 руб., компенсировать его стоимость милями Тинькофф All Airlines, а затем использовать сертификат на сайте Аэрофлота, оплатив им часть стоимости авиабилета. Таким образом, потери при компенсации стоимости билета милями будут равны нулю. Аналогичная схема пока работает и с сертификатами OneTwoTrip. Пишите в комментариях, если что-то вдруг пойдёт не так.

Где найти сертификат в приложении

Где найти сертификат на сайте

После оплаты сертификата картой Тинькофф All Ailines на сайте Аэрофлота, в личном кабинете банка появится расход в нужной для компенсации категории.

Нужная для обмена категория расхода

Потери при обмене миль на рубли в таком случае составят ровно ноль. Ни одна миля не потратится впустую.

Спишется ровно 6000 миль

А вот пример с сертификатом OneTwoTrip

Код 4511 доступен для компенсации

Tinkoff Travel

Покупать напрямую на сайтах авиакомпаний в расчёте получить свой кэшбэк — моя ошибка №2.

Мои 2% на сайте Utair

Начисление миль

Все покупки на tinkoff.ru/travel означают деление миль на «стандартные» и т.н. «акционные». Начисление миль при этом происходит в два этапа: 2% практически сразу после оплаты, как и за обычные покупки, а остальное по факту оказания услуги. Так, например, при бронировании отеля 2% появляются где-то через пару-тройку дней, а оставшиеся 8% лишь через 2-3 месяца с момента выезда из отеля. Но, есть нюанс. На практике начисление «акционных» миль частенько не происходит. Случайно или нет — непонятно.

Бывает и другое — когда операции присваивается MCC-код из числа «не компенсируемых милями». Чтобы этого избежать нужно отлеживать коды самостоятельно. Хотя бы те, что на «кругленькие суммы». Ну, и писать в поддержку, если что-то вдруг не начислили.

Не перепроверять начисление миль — ошибка №3.

Мили начислили после обращения

Превышение установленного лимита

Последние несколько лет моего активного использования кредитки Тинькофф All Airlines выявили, пожалуй, самое неприятное из всего перечисленного выше явление. Пару раз банк взимал плату за превышение установленного им же лимита. Случалось это тогда, когда сумма покупки оказывалась немногим больше доступного остатка по карте. То есть, следить за соответствием цены товара и суммой неиспользованных средств теперь приходится самому. Слово «лимит» здесь не означает невозможность совершения операции при его достижении. Это просто какая-то цифра. Является ли подобная практика навязанной услугой? — вопрос к ЦБ.

Стоимость «услуги» превышения лимита

Рассчитывать, что карта не даст тебе потратить больше установленного банком лимита — моя ошибка №4.

Как правильно пользоваться картой

Во-первых, не стоит оформлять какие бы то ни было кредитные карты в принципе, если уровень финансовой грамотности оставляет желать. Например, если не уметь отличать банкомат от банкомёта. Карта Тинькофф All Airlines тут ничем не поможет. Если не навредит.

Во-вторых, важно понимать, что снимать наличные с кредитки в корне неправильно — она исключительно для покупок. Благодаря беспроцентному периоду владелец карты тратит не свои, а заёмные средства, обязуясь своевременно гасить образовавшуюся задолженность. Если снять наличные, то с момента выдачи денег до их полного возврата о беспроцентном периоде можно забыть. То есть, будут начисляться проценты. Плюс спишется комиссия за снятие.

В-третьих, нужно хотя бы раз, но при этом очень тщательно разобраться с мобильным приложением банка, настроив все самые важные опции. В частности, установить лимиты на траты и отключить страхование долга. Если кредитку выкрадут и(-или) скомпроментируют, то не смогут потратить более установленной держателем карты фиксированной суммы. Это профилактика.

Получили кредитку? — далее два простых шага:

Шаг 1. Настройка лимитов

Настроив лимиты на снятие наличных в сутки (должно быть ноль) и на покупки в месяц (чем меньше, тем безопаснее), такая услуга как платные смс-оповещения становится по сути бесполезной. Потому есть смысл отключить и её.

Тинькофф банк предлагает клиентам выгодную мильную карту All Airlines, что в переводе означает «все авиалинии». Основное преимущество таких карт – быстрое накопление бонусов за покупки, которые в последующем можно расходовать на оплату авиабилетов. Предлагаем подробней изучить все преимущества карты Тинькофф All Airlines, стоимость обслуживания, правила и размер начисления бонусных миль и другие условия банка.

Tinkoff All Airlines – условия карты для накопления миль

Клиент может получать бонусные мили за любые покупки по кредитной карте, рассчитываться ими при покупке билетов в любой авиакомпании и на любом сайте, без ограничений. Банк предлагает выгодные условия обслуживания и тарифы.

Основные условия и преимущества бонусной программы Тинькофф:

Тарифы по картам World и Black Edition

Банк выпускает кредитные карты двух видов: Tinkoff All Airlines World и Tinkoff All Airlines black edition. Размер начислений по карте зависит от ее вида, транзакции и акций, в которых она принимает участие.

Тарифы и условия по карте

1990 ₽ в месяц, бесплатно при наличии на Счете Вклада, Накопительном счете, Картсчете, брокерском счете за расчетный период остатка в сумме не менее 3 000 000 ₽ и/или при сумме операций покупок 200 000 ₽ и более за расчетный период по всем картам Клиента.

Ограничения по транзакционным милям в месяц

До 30 000 миль каждый месяц

Консьерж организует за вас поездку, праздник, досуг.

Автоконсьерж, который доставит автомобиль в сервис и проследит за ходом работ. Бесплатно для одного авто в месяц.

Бесплатная страховка для семьи до 5 человек ( 2 взрослых и 3 ребенка)

Стоимость годового обслуживания кредитных карт

Начисляемые бонусы разделяются на несколько видов. Они поступают на счет в течение нескольких дней после проведенной оплаты.

Виды бонусов и особенности начисления:

Срок действия милей на бонусном счету – 5 лет. По истечению этого срока собранные мили автоматически сгорают.

Размер кэшбека

Размер кэшбека в Тинькофф банк зависит от применяемой карты

Как потратить мили Tinkoff All Airlines?

Использовать мили можно на покупку авиабилетов любой авиакомпании мира. На обычной карте обмен происходит с шагом в 3000, сдачу получить нельзя. Минимальный порог списания – 6000 миль.

Как это происходит:

На карте Премиум нет шага списания, но также действует минимальный порог списания – 6000 миль.

Обменивать бонусные накопления можно через личный кабинет на сайте банка Tinkoff и в мобильном приложении.

Компенсация билета

Для получения компенсации за покупку необходимо:

После этого на карту банка будут перечислены деньги в полной сумме, затраченной на авиабилет.

При компенсации билета списывается кратное 3000 количество миль.

Как оформить карту Tinkoff All Airlines?

Активация карты

По правилам банка Тинькофф активация карты происходит в течение 24 часов с момента получения, но на практике карта активируется в течение 10-30 минут.

Способы активации (без посещения банка):

На указанный при оформлении документов мобильный номер клиента приходит смс-информирование с одобренным лимитом и код для завершения активации.

Как правильно пользоваться картой Тинькофф All Airlines?

Чтобы сотрудничество с банком Тинькофф было максимально выгодным для клиента, специалисты советуют соблюдать некоторые рекомендации по использованию кредитного лимита.

Прислушиваясь к этим советам, вы сможете использовать кредитную карту Tinkoff All Airlines максимально выгодно для себя.

Плюсы и минусы Tinkoff All Airlines (отзывы о карте)

Банк Тинькофф предлагает довольно выгодные условия для клиентов, оформляющих дебетовую или кредитную карту с бонусным начислением милей «Tinkoff All Airlines». Но, если внимательно присмотреться к условиям, можно отыскать некоторые «подводные камни». Все плюсы и минусы следует изучить заранее.

Начисление бонусов в размере 2% за любые покупки в РФ и заграницей

Сложная схема компенсации милей

Кэшбек 3-10% при покупке авиабилетов, аренде авто и бронировании отелей

Платная услуга смс-информирования (со счета ежемесячно списывается 59 рублей);

Годовая туристическая страховка со страховой суммой в размере 50 000 долларов

Стоимость авиабилетов на сайте tinkoff.ru/travel несколько выше, чем на официальных порталах авиаперевозчиков

Обслуживание в течение первого года со дня активации – 0 рублей

Высокая стоимость ежегодного обслуживания, невыгодная для клиентов, использующих кредитные средства нечасто и в небольшом размере

Быстрое изготовление карты

Минимальный порог использования бонусов – 6000 миль

Курьерская доставка готовой кредитки

Комиссия за снятие наличных

Бесплатный роуминг на сим-карте Тинькофф Мобайл

Иногда банк «забывает» начислить призовые мили, поэтому клиенту нужно внимательно отслеживать все начисления

Согласно отзывам о кредитной карте Tinkoff All Airlines, клиенты выделяют возможность экономии средств на покупку дорогостоящих авиабилетов, но отмечают сложность в подсчете баллов и наличие комиссии за снятие наличных.