какое сокращение у твиттера на нью йоркской бирже

Фондовая биржа Нью-Йорка (NYSE)

На протяжении двух веков фондовая биржа Нью-Йорка является синонимом власти капитала и материального благоденствия США. Наиболее внушительная по капитализации ценных бумаг и дневному объему операций, New York Stock Exchange (NYSE) завоевала репутацию самой авторитетной межконтинентальной торговой площадки.

Прозванная «Большое табло» (BigBoard), она ориентирует всех участников рынка. Мировые трейдеры ежедневно мониторят ситуацию на NYSE, поскольку она влияет на последующие биржевые операции Европы и Азии. Общемировые экономические спады или подъемы последние 100 лет тоже начинаются в Нью-Йорке.

Даже анархисты начала 20 в. и антиглобалисты начала 21 в. выходили именно к бирже, как финансовому центру страны, с призывом «Захвати Уолл-Стрит», обвиняя в несправедливости распределения мировых богатств финансовую элиту США. Ведь «акулы Уолл-Стрит» тоже зарабатывали здесь свои миллионы — а затем и миллиарды долларов.

История Нью-Йоркской биржи

В 1792 г. торговцы неорганизованного рынка Нью-Йорка подписали «Buttonwood Agreement» об основании биржевой площадки и базовых принципах трейдинга на базе открытого аукциона с выплатой небольших комиссионных. По сути это был первый полуофициальный американский закон о биржевой торговле.

Был создан первый список торгуемых акций, сформировавший начальный капитал биржи. Первыми стали акции Банка Нью-Йорка и Банка США. Также шла активная торговля государственными бумагами. Сформированная финансовая группа приняла два правила: торговать друг с другом и платить сбор 0,25% с операции. Сначала торговля имела бартерную форму.

Кстати, название «Wall» происходит от действительно находившейся здесь в 17 веке 4-х метровой оборонительной стены, вдоль которой шла улица, получившая соответствующее название. Через 200 лет биржа разрослась до четырех собственных зданий в центре города. При этом адрес улицы остался тот же, изменился лишь номер дома: сегодня биржа находится на Уолл-стрит 11 в Нью-Йорке.

В 1811 г. на бирже были приняты два положения, которые кажутся очевидными сегодня, но бывшие очень прогрессивными для своего времени. Во-первых, они дали всем возможности регистрировать компании (в других странах могло требоваться одобрение вплоть до королевского), а во-вторых, акционеры не отвечали по долгам предприятия и рисковали потерять не больше своих вложений. Очень быстро организация с такими нормами получила заметный капитал и престиж — Европа подтянулась позднее и возможно именно тогда упустила шанс первенства. Хотя биржи там появились заметно раньше, чем в США.

В 1840 г. в торговле использовали только что появившийся телеграф. Это увеличило скорость заключения сделок. Оперативное внедрение технических новинок — отличительная черта и современных американских бирж. В 1853 г. участники утвердили первый листинг.

Первоначально на NYSE котировались только местные банки и страховые компании, но вскоре на бирже начали доминировать железные дороги. К моменту гражданской войны на NYSE торговали более 100 компаний.

В 1867 г. на бирже впервые внедрили тикер — краткое обозначение акции

В 1878 г. использование телефонов резко увеличило оборот, число членов биржи выросло до 1060 человек. В 1882 г. организовали клиринговую палату, а в 1884 г. появился знаменитый индекс Доу Джонс, включающий 11 компаний. В 1889 г. сводка биржевых отчетов преобразовалась в Wall Street Journal.

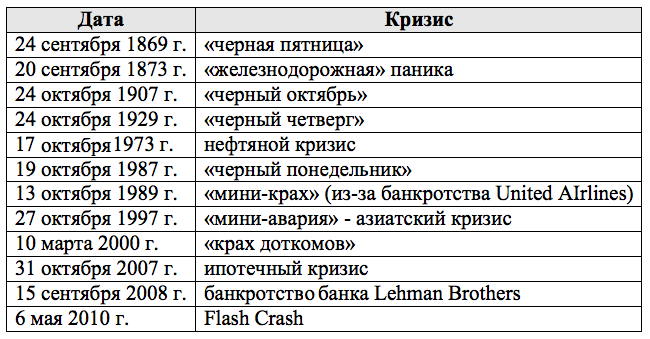

«Черные» дни биржи

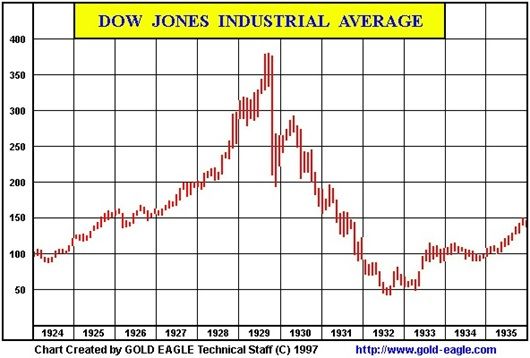

24 октября 1929 г. наступил «черный четверг» — паника с обвалом стоимости активов, за которой последовала десятилетняя Великая депрессия. Стало очевидно, что деятельность биржи имеет огромное значение для страны и касается не только выбрасывавшихся из окон брокеров, но и абсолютно всех граждан. Эпоха процветания США сменились очередью за похлебками и «гувервилями» — строениями из подручных материалов, которые можно было видеть даже в конце 1940-х годов. К 1932 г. индекс Доу-Джонса упал почти в 10 раз до минимума в 41 пункт.

С целью избежать повторения краха, в 1934 г. была создана Комиссия по ценным бумагам и биржам (SEC), ставшая мощнейшим регулятором. Утвердилось регистрирование бирж и брокеров в обязательном порядке, полное раскрытие информации котирующимися компаниями, не допускалась покупка активов в кредит. В настоящее время почти 25% американцев владеют акциями различных компаний.

Благодаря предпринимаемым мерам работа Нью-Йоркской фондовой биржи лишь несколько раз прерывалась форс-мажорами (биржа была закрыта с начала сентября и до декабря 1914 года, но не прекращала работу во время второй мировой войны). Список некоторых значимых для биржи кризисов:

Биржа Нью-Йорка в 21 веке

С 21 в. New York Stock Exchange взяла явную ориентацию на увеличение масштабов международного присутствия. В 2006 г. к ней присоединилась электронная биржа Archipelago Holdings (ArcaEX), образовав NYSE Group Inc.

В результате NYSE фактически включает несколько бирж, торгующих акциями и производными от ценных бумаг. Официальный сайт: https://www.nyse.com . Он также отражает данные подразделений биржи.

В 2007 г. после объединения с Euronext была создана NYSE Euronext, присоединившая к североамериканской бирже операции Португалии, Франции, Бельгии, Нидерландов. Через год новая биржа фактически поглотила американскую биржу AMEX. Акции NYSE Euronext (NYX) торговались до конца 2013 года, когда объединенная биржа распалась, фактически разделенная гигантом ICE.

В 2013 г. биржу купила Intercontinental Exchange (ICE), создав межконтинентальный рынок бирж США, Канады и Европы. Из-за угрозы полной монополизации рынка были запрещены дальнейшие слияния и приобретения Deutsche Borse AG, American Futures Exchange, NASDAQ OMX Group. Хотите инвестировать в мировые биржи, в том числе в NYSE? Акции ICE вполне доступны.

Капитализация NYSE в начале 2018 г. достигла невероятных 30 триллионов долларов, что на треть больше, чем госдолг США. При этом у находящегося на втором месте NASDAQ «лишь» около 10 трлн. Борьба за второе место идет постоянно, однако позициям лидера пока ничто не угрожает. Учитывая, что текущая капитализация мирового фондового рынка равна около 80 трлн. долларов, на NYSE приходится почти 30% мировых активов. Текущую капитализацию биржи можно посмотреть здесь.

На Нью-Йоркской фондовой бирже осуществляется торговля 4,1 тыс. компаниями, в т.ч. 3,5 тыс. американскими. Чтобы представить только половину капитализации биржи, посмотрите короткое видео ниже:

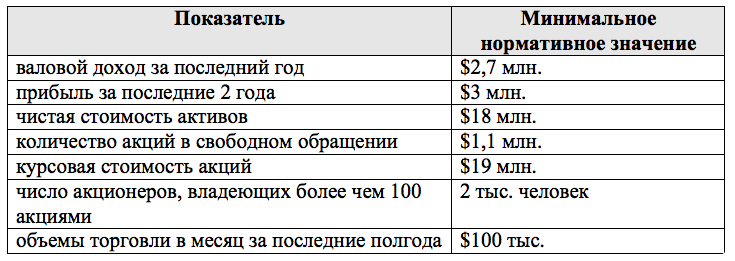

На бирже не принято делить компании по рангам и эшелонам. Значимость всех этих организаций определяется самыми жесткими в мире требованиями к минимальным показателям кандидатов в листинг:

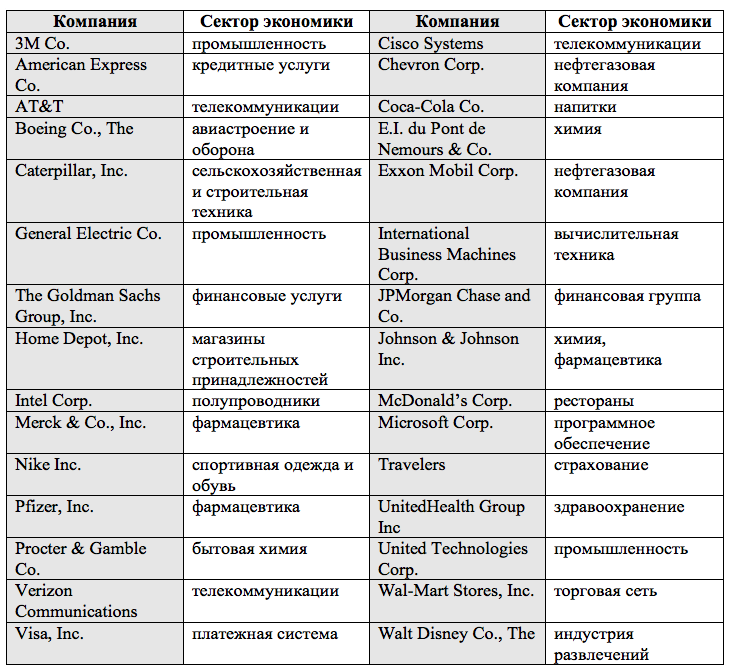

В этом списке — мировые голубые фишки: Apple, General Electric, P&G, Pfizer, American Express, Boeing, Coca-Cola, Microsoft, Nike и др.

Голубые фишки Нью-Йоркской фондовой биржи

NYSE проводит около 60% общемировых фондовых сделок. Половина из них приходится на фирмы США, остальные – на эмитентов из более чем 50 стран. Объем инвестиционных инструментов превышает 8 тыс. акций. Ежедневно совершается сделок на огромные суммы — по разным данным от несколько млрд. до нескольких десятков млрд. долларов — что превышает бюджеты отдельных государств.

На NYSE проводили IPO российские компании «ВымпелКом», «МТС», «Мечел», «Вимм-Биль-Данн». Напомню, что акции как правило размещаются на иностранных биржах в виде депозитарных расписок. По статистике биржи, в прошлом 2017 году через IPO было привлечено около 31 миллиарда долларов.

NYSE Arca

Подразделение NYSE Arca можно назвать младшим братом / сестрой биржи. Оно зародилось позднее, чем биржа Нью-Йорка, но все же достаточно давно — в 1882 году появилась фондовая биржа Санкт-Франциско, а еще через семь лет в Лос-Анджелесе открывалась нефтяная биржа. В середине 1950-х годов обе биржи слились в Тихоокеанскую фондовую биржу (PSE — Pacific Stock Exchange, с 1973 года). PSE была выкуплена в 2005 году компанией Archipelago Holdings, после чего стала именоваться Archipelago Exchange (ArcaEX). Вскоре приобретена биржей Нью-Йорка NYSE Euronext и получила название NYSE Archipelago Exchange (NYSE Arca Options). Расположена в Чикаго.

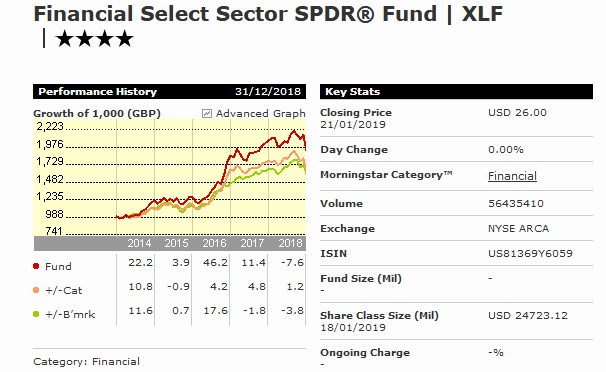

На площадке представлено более 1000 ETF (в частности SPY, EEM, XLF, VXX) и несколько тысяч ценных бумаг. Название биржи можно встретить, например, при поиске ETF на сайте morningstar:

Основным индексом биржи является NYSE Arca Tech 100, включая в себя 100 компаний технологического сектора США. Есть и другие, например NYSE Arca Airline, NYSE Arca Biotechnology, NYSE Arca International Market.

Выход на NYSE для россиян

Выход частных российских инвесторов на NYSE не сложен – наиболее популярным вариантом является крупнейший американский брокер Interactive Brokers (IB), а также немецкий брокер Captrader, фактически открывающий клиентам счет в том же IB. Разница в комиссиях — Captrader берет за сделку на американских биржах 2$ вместо 1$, но не удерживает 10$ ежемесячно. Для доступа в Captrader достаточно суммы всего в 2000 €.

Договор с американским брокером обеспечивает страхование счета до 500 000$, но связан с необходимостью самостоятельного расчета и уплаты налогов. Альтернативным вариантом является счет у российского брокера, имеющего прямой доступ на NYSE — в частности, подобную услугу может предоставлять брокер Открытие или БКС. Налоги в этом случае удержит сам брокер, однако торговые комиссии будут выше. Кроме того, понадобится солидный капитал для получения статуса квалифицированного инвестора, причем сам капитал не будет застрахован.

Европейские брокеры, например Saxobank, могут предоставить доступ к NYSE по системе субброкера, имея договора с американскими брокерами. Комиссии тут тоже не низкие, плюс возникает дополнительное налогообложение дивидендов — 15% вместо стандартных 10%. Правда, в этом случае не нужно доплачивать 3% в России в рублях на дату получения дивиденда.

Зачем инвестору, в частности российскому, выходить на NYSE? Именно на ней, а также на Лондонской бирже, содержится самое большое количество биржевых фондов ETF, в том числе с очень низкими комиссиями. Следовательно, именно там проще всего составить свой инвестиционный портфель. Captrader и Interactive Brokers поддерживают русский язык, в частности при формировании инвестиционных отчетов.

Структура и работа биржи

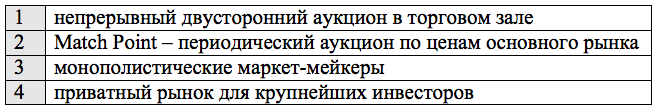

Особенностью NYSE является ее гибридность – возможность совмещения аукционных и автоматизированных операций. Это значительно увеличивает разнообразие сделок и привлекает трейдеров с разными торговыми стратегиями, повышает качество торгов и доверие инвесторов.

Hybrid Market NYSE запущен в 2007 г., когда на единой электронной платформе были интегрированы лучшие торговые механизмы:

Нью-Йоркская фондовая биржа установила время работы с 9.30 до 16.00. Помимо стандартных двух выходных, торговли не бывает еще 9 праздничных дней. Система почти полностью автоматизирована, за исключением редких и дорогостоящих ценных бумаг. Основные операции осуществляют на «постах» («торговых ямах») в зале, представляющих собой круговые киоски с мониторами и рабочими местами трейдеров.

На бирже ведется постоянное видеонаблюдение и аудиозапись. Собственная служба надзора отслеживает незаконные инсайдерские операции: внимание привлекают покупки большого пакета акций сразу же перед ростом их цены. Проводятся расследования связей трейдеров с представителями компаний, нарушений правил торговли, отчетов и т.п.

NYSE внедряет новые инструменты управления рисками. Инструменты управления рисками (RMT) — это графический интерфейс, который позволяет пользователям отслеживать выполненную операцию и вносить корректировки в реальном времени в допустимых пределах воздействия через веб-интерфейс. Использование RMT является бесплатным, добровольным и предназначено для дополнения собственных инструментов биржи.

Важным условием успешности биржи является ее абсолютная прозрачность: специальные приложения (LEVEL-2, Arcabook, Nyseopenbook) дают всем трейдерам своевременно отслеживать все операции. Защищенность инвесторов гарантируется строгим государственным контролем и страхованием средств брокеров. Скоростные терминалы обеспечивают проведение операций за доли миллисекунд.

Сайт Нью-Йоркской фондовой биржи содержит данные по текущим торгам и архивные базы. Можно без регистрации вбить в поисковую строку тикер какой-то акции и получить ее график с задержкой на 15 минут. При этом сам интерфейс графика выглядит старомодно. На сайте отражаются данные по всем торговым площадкам:

Финансовый кризис Уолл-Стрит в 1929 году: невыученные уроки истории

24 октября 1929 года в «чёрный четверг» серия банкротств на фондовой бирже положила конец общему веселью и легкости, царившей в США в те годы. В «черный понедельник» 28 октября промышленный индекс Доу-Джонса упал почти на 13%. На следующий день, в «чёрный вторник», рынок упал ещё на 12%.

США в 20-ых годах переживала эпоху оптимизма: в стране повсеместно распространялись автомобили, самолеты, радио, электрические приборы и другие технологии – целое десятилетие после Первой мировой войны были временем богатства и излишеств.

Опираясь на послевоенный оптимизм, сельские американцы мигрировали в города в огромных количествах в надежде найти более благополучную жизнь в постоянно растущем промышленном секторе Америки. ВВП Америки вырос на 14% с 90 до 103 млрд долл. Бурный рост привел и к росту уровня жизни и благосостояния граждан, что тут же было использовано финансовыми игроками для развития и привлечения инвестиций в финансовую сферу.

Новая отрасль из брокерских контор, инвестиционных трастов и доступных банков позволила обычным людям покупать корпоративные акции. Все, от банковских и промышленных магнатов до водителей и поваров, бросились к брокерам, чтобы вложить свои сбережения в ценные бумаги, которые они хотели продать с прибылью. Люди брали ссуды, закладывали своё имущество и даже дома, чтобы вложить свои деньги в фондовый рынок.

Но скептики «стабильного роста» всё же существовали. Среди них была ФРС и управляющие Федеральных резервных банков, которые считали, что спекуляции на фондовом рынке отвлекают экономику от её главных целей – торговли и промышленности.

ФРС также утверждала, что Закон о Федеральной резервной системе не предполагает использования ресурсов Федеральных резервных банков для спекулятивных кредитов, которыми с радостью пользовались обычные банки и их клиенты-инвесторы.

Чтобы обуздать волну ссуд и кредитов, которая подпитывала финансовую эйфорию, ФРС обратилась к Федеральным резервным банкам с просьбой отклонять запросы на кредит от банков-участников, которые далее ссужали получаемые средства биржевым спекулянтам, также предупредив общественность об опасности таких спекуляций.

Оптимизм и финансовые выгоды большого бычьего рынка пошатнулись после хорошо разрекламированного прогноза финансового эксперта в начале сентября. Экономист Роджер Бэбсон, сказал, что «грядет крах, и он может быть ужасным», поэтому первый сентябрьский спад в прессе был назван «Бэбсоновским прорывом».

Дополнительной искрой будущего краха также послужило событие, произошедшее через океан в Англии.

20 сентября 1929 года Лондонская фондовая биржа рухнула, когда главный британский инвестор Кларенс Хатри и многие из его соратников были заключены в тюрьму за мошенничество и подделку финансовых документов.

Крах в Лондоне значительно ослабил оптимизм американских инвесторов в зарубежные рынки: в дни, предшествовавшие краху, рынок был крайне нестабильным и периоды продаж и высоких объемов чередовались с короткими периодами роста цен и восстановления.

24 октября, в «черный четверг», торговля на Нью-Йоркской фондовой бирже началась как обычно. Однако, брокеры нервничали – за последние несколько недель происходили сильнейшие колебания как в ценах, так и в настроениях – от оптимизма к страху.

Уже в момент открытия, из-за очень активных торгов, рынок потерял 11% своей стоимости.

Огромный объем торгов означал, что отчёт о ценах на тикерной ленте в брокерских конторах по всей стране опаздывал на несколько часов, и поэтому инвесторы понятия не имели. за какую именно цену торговалось большинство акций.

Уже к 11 часам дня 24 октября 1929 года, всего через час после открытия биржи, рынок был во власти паники. Инвесторы, ранее купившие акции компании, которые были им рекомендованы как процветающие, приказывали брокерами продавать их ПО ЛЮБОЙ ЦЕНЕ.

New York Times так описывал происходившее:

«. Царил страх. Тысячи брокеров бросались в бурлящий котел биржи всё, что имели, лишь бы выручить хоть что-то. В то утро инвесторы, состояние которых существовали лишь «на бумаге», были сметены с рынка быстрее, чем телеграф смог передать вести об этом».

Примерно к полудню стало казаться, что худшее позади и паника немного улеглась. Началась операция по спасению. Группа известных американских банкиров договорилась создать пул на сумму 20-30 млн. долларов чтобы приобрести блоки акций с целью восстановить равновесие и укрепить рынок.

Вице-президент Нью-Йоркской биржи подошел к стойке, где продавались акции US Steel и заказал покупку 10,000 акций по цене выше той, которую просили. Таким же образом он посетил ещё 20 окон и купил крупные пакеты акций других компаний, израсходовав за десять минут около 20 миллионов долларов из банкирского пула.

Однако эффект был недолгим. Телеграф не успевал за происходившими сделками и продолжал выдавать мрачные новости уже после того, как рынок стабилизировался благодаря беспрецедентной акции банкиров.

Брокеры, занятые исполнением распоряжений о продаже и сообщениями телеграфа, отчаянно пытались подсчитать какие суммы требуют их клиенты каждую минуту. Биржа закрылась в 3 часа дня, но свет в окнах помещений, где клерки сражались с потоком транзакций, горел до глубокой ночи. Рестораны вокруг Уолл-Стрит оставались открытыми всю ночь, а гостиницы были переполнены.

Окончательный подсчет показал, что за день на бирже было продано почти 13 миллионов акций по постоянно снижавшимся ценам. Для сравнения – месяц назад за день продавалось всего 4 миллиона акций.

В пятницу и субботу торговля шла очень бурно, хотя цены были более или менее стабильными. В воскресенье газеты объявили, что падение цен прекратилось и что в следующие недели равновесие восстановится.

Однако, в понедельник цены на акции снова начали падать, а во вторник стало ясно, что худшее ещё впереди.

Продавцов было значительно больше, чем покупателей. И тысячи людей бросились продавать акции – огромная волна продаж захлестнула Уолл-Стрит. Цены упали настолько, что тысячи держателей акций, чьи «состояния» существовали только на бумаге, были вынуждены их продавать. И это только подлило масло в огонь.

В «черный вторник» продано 16 миллионов акций, пока возможности рынка по покупке не были исчерпаны до дна – не осталось ни одного покупателя и 14 млн долларов США дохода в ценных бумагах испарились за день.

Кризис сопровождался человеческими трагедиями. Не в силах смириться с банкротством, люди предпочитали сводить счеты с жизнью.

Фоторепортеры снимали происходившее: одна женщина бросилась с крыши с 40 этажного здания, а двое мужчин, имевших совместный банковский счет, держась за руки, выбросились из окна гостиницы 10 этажа.

В нью-йоркских отелях служащие спрашивали у входящих: вам комнату чтобы спать или чтобы выпрыгнуть из окна? И приходилось стоять в очереди чтобы выпрыгнуть.

За несколько месяцев до катастрофы на Уолл-Стрит наблюдался всплеск продаж. Брокерские конторы возникали по всей стране и в них всегда было полно жаждущих получить прибыль.

В этом случае, покупатель платил примерно 10% стоимости акции. Остальная сумма бралась взаймы у брокера, которые оставлял акции у себя в залог. Когда цена акции поднималась, владелец продавал её, выплачивал долг брокеру, а прибыль забирал себе.

Когда цены начали резко падать, владельцы акций, купившие их под залог, поняли, что их обеспечение уменьшается, поэтому были вынуждены платить брокерам всё более растущие проценты.

В силу слабого контроля, сами брокеры активно строили «пирамиды и схемы», постоянно перезакладывая акции своих клиентов, привлекая под них новые средства от банков, покупая новые акции, снова их перезакладывая и т.д. Часть таких акций становились «синтетическими«, то есть не обеспеченными реальными активами.

Ещё одним из последствий краха на Уолл-Стрит было разоблачение крупнейшего банковского мошенничества. Более одного года, пятнадцать служащих Юнион Индастриалс банк, от помощника кассира до вице-президентов, играли на Нью-Йоркской фондовой бирже, используя деньги. клиентов банка.

Незаконно «одалживая» у клиентов своего банка более 2 млн долларов, сотрудники успешно торговали купленными ценными бумагами. Когда же клиент хотел снять со счета свои деньги, ему выплачивали их с чужого счета.

Счета клиентов ловко подделывались, банковские и брокерские книги имели двойную бухгалтерию и ничего не значили, а финансовых контролеров и надзорные службы попросту водили за нос или подкупали.

После краха обнаружилось, что только в сентябре сотрудниками банка было расхищено более 1,5 млн долларов (по ценам 20-ых годов). Преступники были арестованы, обвинены в растрате и осуждены на разные сроки от нескольких месяцев до 10 лет.

О масштабах краха на Уолл-Стрит и вызванного им финансового кризиса красноречиво говорит следующая статистика:

Европа не осталась в стороне и по ней прокатилась волна банковских банкротств.

Финансовый кризис начался с Австрии, где крупнейший банк «Кредит-Анштальт» весной 1931 года объявил о крупных убытках и вероятной неспособности произвести выплаты по своим займам. Американские и английские кредиторы поспешили вернуть себе всё, что ещё было можно вытащить из банка, что снова лишь усилило отток капиталов.

Спустя несколько недель, разорился Национальный банк Германии. Прекратились американские займы, которые страна получала на восстановление экономики после Первой мировой войны. Безработица стремительно росла, приблизив к банкротству производителя самолетов «Вилли Мессершмитт».

Англия не испытывала экономического подъема, как США в 20-е годы, поэтому последствия краха также сказались и на её экономике. Безработица приняла всё большие масштабы, к 1931 году охватив более 2,5 млн человек и лишь продолжая расти. Экономическая ситуация в стране в целом характеризовалась как хаос.

В сентябре Англия девальвировала фунт, отказавшись от золотого стандарта

Это имело широкий международный резонанс, но прежде всего, девальвация фунта отразилась на Южной Африке, которая была крупнейшим в мире производителем золота: состояние её прежде крепкой экономики было подорвано.

В Австралии, экономика которой зависела от заокеанских кредитов, крах Уолл-Стрит привел к их резкому сокращению и стагнации.

В Голландии и Бельгии разорились крупные брокеры и акции многих государственных и частных компаний резко упали в цене, что серьёзно сказалось на платежных балансах этих стран.

Экономические неудачи пришли и в Испанию, где через несколько лет вообще началась гражданская война.

Примечательно, что экономика Новой Зеландии практически не пострадала от кризиса.

Если принять во внимание всю степень и продолжительность последствий финансового кризиса 1929 года, то это был самый разрушительный обвал фондового рынка в истории Соединенных Штатов и мира в целом.

Какие уроки должны из этого вынести инвесторы?

Нью-Йоркская фондовая биржа – Часы работы, Обзор, Активы и Брокеры

Как начать торговать на бирже: Инструкции и Примеры, Обучение

Обзор Нью-Йоркской фондовой биржи (The New York Stock Exchange, NYSE), время работы по NY и МСК. Активы биржи и брокеры для торговли.

На протяжении многих десятилетий Нью-Йоркская фондовая биржа (The New York Stock Exchange, NYSE) ассоциируется у большинства людей с властью, большими деньгами, богатством и авторитетом.

New York Stock Exchange – это фондовая биржа, которая расположена в Нью-Йорке, самом центре экономической мощи крупнейшей мировой державы на улице Wall Street, 11. Здесь происходят большая часть от всех фондовых сделок в мире (60%). Это самая крупная фондовая биржа с наибольшим объемом дневных торгов.

Общая сумма капитализации NYSE stocks превысила 28 триллионов долларов.

Здесь торгуется свыше 4 000 акций крупнейших компаний со всего мира.

С 2013 года Нью-Йоркская фондовая биржа полностью перешла во владение к Intercontinental Exchange (ICE, Межконтинентальная биржа).

На Нью-Йоркской бирже представлены акции 4 тысяч компаний со всего мира, которые доступны к торгам любым участникам рынка. Самая дорогая ценная бумага – это акции Berkshire Hathaway, стоимость одной акции Class A превышает 250 000 долларов.

Время работы биржи NYSE

Фондовая биржа Часы работы NYSE работает по стандартному рабочему графику с 9:30 утра до 16:00 вечера по Нью-Йоркскому времени (GMT-4). Если перевести это на московское, то получится 16:30 до 23:00 по МСК. После перехода на зимнее время прибавляется час, и биржа работает с 17:30 до 22:00 по МСК.

Рабочие дни с понедельника по пятницу, суббота и воскресенье стандартные выходные дни.

Выходные на NYSE приходятся на Новый год, День Мартина Лютера Кинга-младшего, Президентский день, Страстную пятницу, День Памяти, День Независимости, День труда, День благодарения и Рождество.

И если Рождество в США празднуют каждый год в один и тот же день, 25 декабря, то, например, Президентский день отмечают каждый третий понедельник февраля.

Чтобы не запутаться в расписании торгов, следить за праздничными днями можно на: https://www.nyse.com/markets/hours-calendars.

Cтарт и окончание торгов ознаменуется специальным сигналом – звук гонга. До него долгое время его заменял стук молота.

После того, как в 1903 году биржа переехала в новое здание, в качестве звука использовался специальный колокол. Право запустить его иногда давали самым известным и почетным личностям.

Краткая история NYSE

История Нью-Йоркской биржи началась 17 мая 1792 года, с подписания «Платанового соглашения». До этого разрозненные торговые посредники вели свою деятельность в городских кофейнях и работали самостоятельно. В 1792 году 24 брокера собрались под кроной больного платана и решили организовать собственную совместную биржу, утвердив список активов. Первой компанией, акции которой стали обращаться на новой площадке, стал The Bank of New York.

Члены «Платанового соглашения» торговали только между собой и продолжали встречаться в кофейне Tontine Coffee House. В 1817 году было решено допустить к торговле аукционистов и переместить работу из кофейни в здание биржи.

В 1929 году биржа пережила обвал рынка. 24 октября индекс Доу Джонс (Dow Jones Industrial Average, DJIA) обрушился на 11%, после чего в стране началось лавинообразное падение цен на акции. Этот день вошел в историю как «черный четверг», положивший начало Великой депрессии.

С 1953 года Нью-Йоркская фондовая биржа принадлежит 1366 членам. Число мест на бирже неизменно, однако они могут быть проданы – стоимость членства меняется в зависимости от рыночной ситуации и достигает нескольких миллионов долларов.

До 2005 года NYSE была некоммерческой организацией и лишь в 2006 провела собственное IPO, став коммерческой корпорацией.

В 2007 году произошло слияние Нью-Йоркской фондовой биржи с европейской Euronext, после чего была образована площадка NYSE Euronext. Через 6 лет, в 2013 году, прошло согласование поглощения крупнейшей американской биржи площадкой Intercontinental Exchange (ICE), которой она принадлежит и сегодня.

Подразделения Нью-Йоркской фондовой биржи

Помимо самой NYSE, в структуре Нью-Йоркской фондовой биржи присутствует ещё 4 подразделения:

Кроме того, можно отдельно выделить несколько рынков в инфраструктуре биржи:

Одно из главных и важнейших подразделений – это NYSE Arca, что является своего рода младшим братом NYSE. На ее торговой площадке представлено свыше 1000 ETF, а также несколько тысяч ценных бумаг.

Главный фондовый индекс, расчитываемый на площадке этого подразделения – NYSE Arca Tech 100, в который входят 100 американских компаний в сфере высоких технологий. Но есть и другие не менее значимые фондовые индексы, доступные для торговли – NYSE Arca Airline, NYSE Arca Biotechnology, NYSE Arca International Market.

Активы на NYSE

Листинг – это процесс включения акций в котировальные листы. На текущий момент эту процедуру прошли уже свыше 4000 акций, 3,5 тысячи из которых являются ценными бумагами американских компаний.

Самой первой российской компанией, которая вышла на листинг в Нью-Йоркскую фондовую биржу, стала “Вымпелком”. Произошло это в 1998 году.

Перечень активов, торгующихся на NYSE, достаточно велик. На площадке и её подразделениях обращаются акции крупнейших компаний и фондов ETF, облигации и даже опционы. Биржей также рассчитываются крупнейшие фондовые индексы.

В число известных эмитентов входят корпорации, на которых держится вся экономика страны:

Также в секции NYSE Bonds торгуются облигации таких крупных эмитентов как:

В список активов NYSE Arca входят такие биржевые фонды как:

На NYSE котируются несколько крупнейших индексов, которые являются одними из самых главных на рынке: Dow Jones, S&P 500.

Какие брокеры предоставляют доступ на NYSE

Если еще несколько десятилетий назад получить доступ на биржу представляло собой сложность, то сейчас любой желающий сможет открыть счет у брокера, который обеспечивает доступ к активам NYSE. Сделать это можно в режиме онлайн из дома, имея под рукой только ноутбук, ПК или даже телефон.

Профессиональные брокеры, где можно покупать акции

Брокер Evotrade предлагает более 2000 активов. Современная торговая платформа делает процесс покупки акций проще, чем заказ пиццы.

Здесь мы можете собрать внушительный портфель и зарабатывать не только на росте акций, но и за счет дивидендов. Кроме ценных бумаг с NYSE и NASDAQ, у брокера Evotrade есть огромное количество европейских и азиатских компаний, например, Nestle, Porsche, Ubisoft, Rolls-Royce, Sony. а также фьючерсы на энергоресурсы и сырьевые товары, фондовые индексы и другие.

Брокер регулируется в России ЦРОФР, предоставляет профессиональную торговую платформу и лучшие условия. Минимальный депозит для открытия счета $250.

Также среди акций есть более 2000 биржевых фондов и облигации.

Брокер регулируется FINRA, CySEC, MiFID и Банком России. Минимальный депозит для открытия счета $500.

Брокер RoboForex работает более 10 лет и позволяет торговать акциями с 14 европейских стран и США. На платформе R Trader (+ есть и другие) доступно более 12 000 активов. Брокер регулируется IFSC и The Financial Commission, также имеет сертификацию Verify My Trade (VMT).

Внедрена программа страхования с лимитом в 5 000 000 EUR. Получено более 10 наград, например IAFT Awards, International Business Magazine Awards. Компания является официальным спонсором BMW M Motorsport.

Нью-Йоркская фондовая биржа является самой крупной площадкой для проведения торгов по объему капитализации. Она имеет важное значение для экономики страны и задает тренд всему остальному мировому рынку.

Интересные факты о NYSE

Резюме

Нью- Йоркская фондовая биржа (New-York Stock Exchange, NYSE) – один из мировых лидеров как по уровню общей капитализации и объёму торгов, так и по популярности рассчитываемых ей индексов. На NYSE обращаются как акции и облигации крупнейших компаний, так и ценные бумаги ETF, ETN, а также опционы. Торговля на Нью-Йоркской фондовой бирже приносит трейдерам прибыль уже более 200 лет.