Фискальный это что значит чек

Фискальный документ

Кассовые чеки, отчеты об открытии и закрытии смены, чеки коррекции, отчеты о закрытии фискального накопителя — все это фискальные документы. Они формируются онлайн-кассами. Расскажем, какие документы и для чего следует формировать.

Что такое фискальный документ

Все документы, которые формирует онлайн-касса, — это фискальные документы. Их особенность состоит в том, что они автоматически передаются с кассы в налоговую через оператора фискальных данных (Федеральный закон от 22.05.03 № 54-ФЗ).

Они могут создаваться в бумажном и в электронном виде. Электронные документы печатать и хранить не нужно — они будут храниться на фискальном накопителе и у оператора фискальных данных. При этом сам накопитель следует хранить в течение пяти лет после окончания его использования.

К фискальным документам относятся:

О том, какие данные и каким образом следует указывать в фискальном документе, говорится в специальном стандарте — формате фискальных документов (ФФД). Он утвержден приказом ФНС № ЕД-7-20/662@.

Рассмотрим порядок и случаи формирования документов каждого вида.

Отчет о регистрации ККТ

Этот отчет формируется один раз — когда вы зарегистрируете кассу в ИФНС. Сформировать отчет нужно на следующий день после получения регномера. Для этого в кассу предварительно запишите регистрационный номер, наименование вашей организации (ФИО, если вы ИП), ИНН, номер фискального накопителя, и другие данные для формирования отчета.

Сведения из отчета о регистрации направьте в налоговую через кабинет ККТ, ОФД или отнесите в бумажном виде.

Когда процедура регистрации ККТ завершится, налоговая заведет для вас электронную карточку. Ее направят в электронной форме через ОФД или кабинет ККТ. После этого через аппарат можно проводить расчеты и они будут направляться в ФНС.

Кассовый чек (БСО)

Кассовый чек — самый распространенный документ, о котором знают все. Он подтверждает расчеты и формируется на каждую операцию по реализации или возврату товара. Продавцы в обязательном порядке выдают покупателям фискальные чеки.

Кассовый чек — это первичный документ. Он может быть сформирован в электронном виде или напечатан. БСО по ФЗ № 54-ФЗ приравнен к кассовому чеку, но формировать его можно только на специальной системе для БСО. Реквизиты у этих документов совпадают:

Дополнительные реквизиты перечислены в приказе ФНС № ЕД-7-20/662@.

Кассовый чек коррекции

Его формируют, когда нужно скорректировать расчеты. Например, в следующих ситуациях:

Если у вас формат фискальных документов 1.05, вместо чека коррекции применяйте возвратный чек с признаком «возврат прихода» или «возврат расхода». Узнать версию ФФД можно в отчете об открытии смены.

Оформить чек коррекции можно в любой день — как в течение смены, в которой была допущена ошибка, так и в следующих. Чтобы не было штрафа, важно сделать это до того, как ошибку найдут инспекторы. Это можно сделать на любой кассе — не обязательно на той, на которой была допущена ошибка.

Отчеты об открытии и закрытии смены

Отчет об открытии формируется в начале каждой новой смены. Если начать работать без него, то касса не будет печатать чеки. В отчете будут указаны дата формирования, данные организации, версия ФФД, сведения о кассире, номер смены и пр.

Закрывается смена тоже специальным документом — отчетом о закрытии смены (z-отчетом). С его помощью налоговая получает данные о прошедшей смене: сколько чеков пробили, какова была сумма операций, сколько сформировано фискальных документов и сколько из них не получила ФНС и пр. Также в этом отчете можно увидеть, что пора менять фискальный накопитель. Соответствующая отметка появится, если занято больше 99% памяти или до конца срока действия накопителя осталось меньше 30 дней.

Между формированием отчетов об открытии и закрытии должно пройти не больше 24 часов. Смена не может длиться больше суток, иначе касса перестанет пробивать чеки — такая функция зашита в фискальные накопители. Чтобы продолжать работу по истечении 24 часов, нужно закрыть смену и открыть новую. Формально закрыть смену можно и позже, если вы не будете проводить через кассу расчеты. Главное — не работайте без выдачи чеков.

Отчет о текущем состоянии расчетов

В отчете содержатся данные о не переданных фискальных документах. Из него вы узнаете, какие чеки не были отправлены ОФД и в какой момент произошел сбой. Вот какие данные в нем будут:

Напоминаем, что если ОФД не получает данные больше 30 дней, касса блокируется. Поэтому формировать отчет о текущем состоянии расчетов следует хотя бы раз в две недели, чтобы контролировать процесс. Создать его можно в любой момент — даже в промежутке между закрытием и открытием смены.

Иногда этот отчет запрашивают проверяющие из налоговой. Одно из требований к ККТ — в любое время печатать отчет о текущем состоянии расчетов для проверки. Это не касается только касс, в которых нет устройства для печати: касс для безналичной оплаты через интернет, касс в торговых автоматах и пр.

Отчет о закрытии фискального накопителя

Фискальный накопитель — это специальное устройство, на котором хранятся все документы, созданные в кассе. Отчет о его закрытии потребуется в следующих случаях:

Если ККТ украли или она потеряна, отчет о закрытии не требуется.

В отчете будут указаны сведения, которые пригодятся для перерегистрации кассы: дата и время фискального признака, номер фискального документа, фискальный признак. Эти же данные будут храниться в личном кабинете ОФД.

Перед формированием отчета убедитесь, что ОФД получил все фискальные документы, сформированные в кассе.

Подтверждение оператора

Этот документ подтверждает, что ОФД получил чек или отчет с кассы. Формирует его не ваша касса, а сам оператор. Он отправит подтверждение к вам в кассу, и это будет значить, что ваша обязанность по передаче данных в налоговую исполнена.

Если оператор перестанет получать данные, то подтверждения приходить не будут. Уведомления об этом отражаются в личном кабинете ОФД.

Новые фискальные документы для маркировки

В новом ФФД 1.2 появились специальные фискальные документы, которые формируются при работе с товарами, подлежащими маркировке:

Этот формат обязателен для всех продавцов маркированных товаров.

Вы эти документы видеть и формировать не будете, ими обмениваются между собой ОФД и «Честный ЗНАК». ОФД передает запрос о коде и уведомление в «Честный ЗНАК», а он в свою очередь направляет ответ на запрос и квитанцию.

Работайте с онлайн-кассой в Контур.Бухгалтерии. Интегрируйте товароучетную систему Контур.Маркет с Бухгалтерией и автоматически передавайте в учет накладные и данные о продажах. В сервисе можно вести учет, оформлять расчеты с сотрудниками и сдавать отчетность через интернет. Всем новым пользователям доступно 14 дней бесплатной работы в сервисе.

Что такое фискальные документы и когда они создаются

С 1 июля реализуется второй этап кассовой реформы. Субъектам малого бизнеса, которые до этого дня работали без ККТ, предстоит получить новый опыт. Среди прочего им предстоит познакомиться с фискальными документами. О том, что к таковым относится кассовый чек, знают многие. Но на нем список фискальных документов не заканчивается.

Фискальный документ — что это?

Фискальными называют документы, которые формируются кассовым аппаратом. В соответствии с законом 54-ФЗ, регулирующим применение с контрольно-кассовой техникой, все фискальные документы сейчас передаются в Налоговую службу. Схема такая: документ направляется онлайн-кассой оператору фискальных данных — в ответ приходит подтверждение его успешной передачи — ОФД направляет документ в ФНС. Обмен фискальными документами занимает считанные минуты и проходит в автоматическом режиме.

Далее рассмотрим, какие существуют фискальные документы.

Отчет о регистрации ККТ

Самый первый фискальный документ, который нужно будет сформировать — отчет о регистрации ККТ. Составляется он один раз при первичной регистрации кассы в ФНС.

В отчете о регистрации отражается информация о налогоплательщике, выбранной модели ККТ, месте ее установки, режиме работы и операторе фискальных данных. Кроме того, в отчете содержится информация, необходимая для указания в личном кабинете на сайте ФНС:

Отчет об открытии смены

Итак, касса зарегистрирована — можно начинать работу. В первую очередь нужно открыть смену. Это ежедневная операция, и сопровождается она формированием отчета об открытии смены. Только после этого на кассе можно будет принимать оплату. В отчете отражается:

Пример отчета об открытии смены

Помимо отчета, сведения о начале смены отражаются в л ичном разделе пользователя на сайте его ОФД. Там также можно найти массу другой информации — суммы, полученные от покупателей и возвращенные им, размер среднего чека и другое. Эти сведения позволят более эффективно осуществлять контроль за магазином и формировать различные отчеты.

Кассовый чек и его аналог — БСО

Кассовый чек — всем хорошо знакомый фискальный документ, созданием которого сопровождается каждый расчет наличными деньгами и банковской картой в магазине. Ч еки формируются не только при реализации товара, но и при его возврате, также в некоторых других случаях.

В соответствии с текущей редакции закона 54-ФЗ, кассовый чек должен иметь множество разных реквизитов, которые перечислены в пункте 1 статьи 4.7 этого закона.

Заменой кассового чека для некоторых налогоплательщиков может быть бланк строгой отчетности (БСО). Бланк должен содержать те же обязательные реквизиты, что и кассовый чек. Применять БСО вместо чека ККТ позволено организациям и предпринимателям, которые занимаются оказанием услуг населению.

Сформировать БСО на компьютере нельзя — они создаются с применением специальных автоматизированных систем. Приобрести их можно в типографиях либо сформировать онлайн за небольшую плату, после чего распечатать на обычном принтере.

С 1 июля 2019 года формировать БСО можно будет исключительно с применением специальных систем — БСО-ККТ.

Отчет о закрытии смены

Кассовая смена не может длиться больше 24 часов. В самом ее конце необходимо сформировать отчет о закрытии смены. В нем содержится информация о номере смены, дате и времени ее закрытия, а также о том, сколько было выбито чеков.

Если по какой-то причине в течение смены в ОФД были переданы не все фискальные документы, в отчете о закрытии содержится их количество, а также дата и время формирования первого из них. Если касса перестала передавать чеки в ОФД, значит, что-то пошло не так — пропал интернет, произошли какие-то неполадки в самом аппарате и так далее. С того момента, как будет зафиксирован факт непередачи первого фискального документа, начнется отчет 30-дневного срока. За это время «застрявшие» документы должны быть направлены в ФНС. Если этого не произойдет, фискальный накопитель (модуль памяти онлайн-кассы) будет заблокирован и не сможет проводить продажи.

Когда подходит время замены фискального накопителя, то касса об этом сообщит. Это информация также отражается в отчете о закрытие смены. Такие сообщения начнут появляться, когда до окончания срока действия фискального накопителя останется 30 дней либо если произойдет заполнение памяти ККТ на 99%.

Кроме того, отчет о закрытии смены может содержать некоторые данные о продажах, например, общую сумму выручки, в том числе наличными и электронными средствами. Эти сведения не являются обязательной частью отчета, поэтому их может и не быть. При необходимости их можно получить из личного кабинета на сайте ОФД.

Чек коррекции

Разновидностью кассового чека является чек коррекции. Пробивается он в том случае, когда ККТ не была применена своевременно. Например, в процессе расчета произошла поломка кассы или отключилось электричество. Другой пример — кассир провел оплату на терминале эквайринга, а чек не выдал.

Чек коррекции позволяет избежать ответственности по статье 14.5 КоАП РФ за неприменение контрольно-кассовой техники, поэтому налоговые органы уделяют этому фискальному документу особое внимание. Также следует быть готовым к тому, что по эпизоду формирования такого чека проверяющие могут запросить пояснения.

Порядок корректировки следующий:

Рекомендуем прочитать подробный материал о корректировке неучтенной на ККТ выручки с примерами и образцами документов.

Обратите внимание! Если на кассе была выбита неверная сумма, то составлять чек коррекции необходимости нет. В этом случае достаточно провести обратную операцию, а затем пробить правильный чек. Например, если кассир неверно указал в чеке на продажу сумму покупки, ему следует сформировать чек с признаком «возврат прихода» на неверную сумму, а затем выбить чек «приход», в котором указать правильную стоимость покупки.

Пример чека коррекции

Отчет о состоянии расчетов

Упомянутый в заголовке фискальный документ может быть сформирован в любое время. В нем содержится информация о документах, которые не попали к ОФД, а также о времени прекращения передачи фискальных данных.

Этот отчет рекомендуется формировать, если пользователь не уверен в том, что касса отправляет данные оператору. Он подтвердит, что есть проблема, либо развеет сомнения и покажет, что все в порядке.

Отчет об изменении параметров регистрации

При регистрации кассового аппарата в ФНС собственник указывает разные сведения о себе, кассовом аппарате, фискальном накопителе. Иногда в этих данных происходит изменение. Например, касса была перенесена из одного офиса в другой, пришла пора заменить фискальный накопитель или магазин стал продавать сигареты, алкоголь либо иные подакцизные товары.

Во всех этих и многих других случаях необходимо изменить настройки на самой кассе и провести ее перерегистрацию. В ходе этого процесса нужно будет сформировать отчет об изменении параметров регистрации ККТ. В нем указывается причина перерегистрации кассы и все регистрационные параметры. Данные, которые подлежат изменению, указываются в обновленном виде.

Обратите внимание! Перерегистрация ККТ будет завершена после того, как пользователь укажет данные из этого отчета в личном кабинете на сайте Налоговой службы.

Отчет о закрытии ФН

По ходу статьи мы неоднократно упоминали фискальный накопитель — это память онлайн-кассы. Он шифрует, хранит и передает через интернет фискальные документы. ФН имеет срок действия, по окончании которого его следует заменить. Также существуют и другие причины его замены, например, касса снимается с учета либо заканчивается объем памяти накопителя.

Перед формированием отчета о закрытии ФН следует убедиться, что в нем не осталось непереданных документов. Эту информацию можно получить из отчета о закрытии смены.

Если все в порядке, можно формировать отчет о закрытии ФН. В нем будут содержаться параметры, необходимые для перерегистрации кассового аппарата в связи с заменой накопителя или для того, чтобы снять его с учета. Это фискальный признак, дата и время его получения и номер фискального документа. Та же самая информация будет отражена в личном кабинете ОФД.

Небольшое видео о чеках коррекции:

Фискальный чек — это что за документ и чем он отличается от кассового чека

В различных нормативных актах, разъяснениях к ним, материалах СМИ, дискуссиях на форумах в сети и обычных разговорах между людьми часто употребляется термин «фискальный чек». Рассмотрим подробнее, что это значит и как соотносится с понятием «кассового чека» — которое также применяется при разных обстоятельствах регулярно.

Фискальный чек: что это такое

Понятие «фискальный чек» пока что не закреплено в федеральном законодательстве и не используется там. Примечательно, что не так давно оно могло там появиться: в одной из первых редакций законопроект № 551847-7 (вносящий ряд изменений в НК РФ и иные федеральные законы) содержал формулировки, по которым определялись санкции за непредоставление фискального чека в ФНС физическими лицами, имеющими статус плательщика налога на профессиональный доход. Законопроект был принят в ноябре 2018 года, но в окончательной редакции формулировки, содержащие термин «фискальный чек» были заменены на те, что содержат понятие «сведения о произведенных расчетах».

Таким образом, трактоваться рассматриваемый термин может вольно — но с учетом сложившейся практики его употребления. Безусловно — в том числе и с учетом факта его замены в указанном законопроекте на отмеченный выше термин. Более того, мы вправе дать определение фискальному чеку как раз опираясь на смысл итоговой формулировки по соответствующему законопроекту.

То есть, фискальный чек — это, прежде всего, некий документ, в котором отражены «сведения о произведенных расчетах». В случае с предметом регулирования закона, что был принят по итогам рассмотрения законопроекта (речь идет о Законе от 27.11.2018 № 425-ФЗ — ССЫЛКА ) это сведения о расчетах физического лица, что платит (в рамках известного эксперимента) налог на профессиональный доход, с заказчиками (клиентами). В более широком смысле фискальный чек может, таким образом, содержать сведения о любых расчетах того или иного субъекта с другими участниками экономических отношений.

Правомерно задаться вопросом — почему законодатель решил все же отказаться от применения термина «фискальный чек». Вполне вероятно, что это связано с тем, что «сведения о произведенных расчетах» необязательно должны быть представлены в виде документа, соответствующего признакам «чека». То есть — некоего бланка, на котором зафиксированы расчетные данные. По логике, эти сведения необязательно должны быть и «фискальными» — то есть, связанными с выполнением управомоченным государственным органом (в рассматриваемом случае — ФНС) функций, имеющих отношение к обеспечению представления интересов казны.

Чтобы понять обоснованность наших предположений — обратимся к источникам права, что регулируют (в соответствии с Законом № 425-ФЗ) обмен «сведениями о произведенных расчетах». Речь пойдет, прежде всего, о статье 14 Закона от 27.11.2018 № 422-ФЗ ( ССЫЛКА ), в которой сказано, что:

Таким образом, сразу фиксируем, что законодатель разделяет:

Выходит, что изменение содержания закона в разных чтениях вполне оправдано: чек создается, действительно, в нефискальных целях (поскольку его получатель, очевидно, не выполняет фискальных функций), а «сведения» передаются в ФНС (субъект, в свою очередь, выполняющий фискальные функции) в установленном формате независимо от чека. И обобщать их в некий «фискальный чек», действительно, не требуется. Образуются 2 разные процедуры — «фискализация» (вне процедуры работы с чеком) и передача чека покупателю (вне механизма фискализации).

Вместе с тем, общего между «сведениями» и чеком все же много: в соответствии как раз с правилами пользования приложения «Мой налог» ( ССЫЛКА ) состав «сведений» должен быть идентичен перечню реквизитов кассового чека в соответствии с пунктом 6 статьи 14 Закона № 422-ФЗ. Так что, в каком то смысле «фискальные» сведения — это все же некий «чек» (поскольку в рассматриваемом случае повторяет его реквизиты).

В свою очередь, обращает на себя внимание также тот факт, что в состав обязательных реквизитов чека входит идентификационный номер, присваиваемый ФНС (подпункт 12 пункта 6 статьи 14 Закона № 422-ФЗ). Поэтому, говорить о полной «нефискальности» чека будет не совсем верно. Да, он подлежит передаче только покупателю — но ФНС «в курсе» о его существовании (поскольку выдает идентификатор).

Таким образом, на уровне федерального законодательства понятие «фискальный чек» пока не закреплено — но можно выделить основные принципы его применения. Это, так или иначе, будет документ, который:

При этом, свойство «фискальности» документ приобретает как раз по той причине, что подлежит передаче в контролирующий орган. Если такой передачи не происходит, то чек правомерно рассматривать как «нефискальный» — пусть он и соответствует двум другим признакам.

Наиболее распространенный «фискальный» чек — кассовый. Но он не единственный, что может быть отнесен к данной категории документов. Рассмотрим, какие документы в принципе — исходя из приведенного определения, правомерно классифицировать как «фискальные» и «нефискальные» чеки, подробнее.

Примеры «фискальных» и «нефискальных» документов

К числу типичных фискальных документов относятся :

Формируются они в соответствии с Законом № 54-ФЗ и могут быть представлены в бумажном и электронном вариантах. При этом, передаче в ФНС подлежит именно электронный чек либо «файл» чека — хранящийся в фискальном накопителе.

Первый вариант — когда налоговикам передается электронный чек, можно считать основным. Он предполагает, что электронный чек будет передан в ФНС через интернет при посредничестве Оператора фискальных данных: это и есть механизм «фискализации». По умолчанию договор с ОФД должны иметь все пользователи онлайн-касс.

Второй вариант — предоставление доступа к файлу чека в накопителе, можно считать альтернативным. Он предполагает, что ФНС сама считает данные с фискального накопителя, который хозяйствующий субъект принесет в ведомство (письмо ФНС России от 16.02.2018 № АС-4-20/3107@ — ССЫЛКА ). Данный вариант реализуется, если касса используется в режиме без передачи данных: в самом общем случае такой режим задействуется при нахождении хозяйствующего субъекта на территории населенного пункта в отдаленной от сетей связи местности (пункт 7 статьи 2 Закона № 54-ФЗ — ССЫЛКА ).

В современном виде применение БСО также регулируется положениями Закона № 54-ФЗ. По основным признакам БСО равноценен кассовому чеку: механизмы его «фискализации» (передачи в ФНС) аналогичны.

Отличие в одном: кассовый чек может быть оформлен и при продаже товаров, и при оказании услуг. БСО — только при оказании услуг. Применение именно бланка строгой отчетности целесообразно в случаях, когда у хозяйствующего субъекта есть риск, что его экономическая деятельность будет ошибочно отнесена при налоговой проверке к продажам — когда реально оказываются услуги (и, как следствие, есть вероятность нежелательной переквалификации текущей системы налогообложения в другую).

Раньше применение БСО регулировалось постановлением Правительства России от 06.05.2008 № 359. Бланки распечатывались на типографских бланках в двух экземплярах — и один из них ФНС при необходимости могло запросить у хозяйствующего субъекта в ходе проверки. В этом и заключался механизм «фискализации».

Сейчас постановление № 359 формально действует, но на практике не применяется. Но не исключено принятие законодателем норм, по которым действие данного акта будет распространено на те или иные механизмы фискализации.

Такой чек применяется все менее часто — но ранее был общераспространен и использовался регулярно в подтверждение совершения покупки в магазине человеком. Такое подтверждение могло ему пригодиться, если он, к примеру, был в командировке и должен был задокументировать расходы, совершенные в другом городе. Сейчас подтверждение расходов может быть произведено по кассовому чеку. Но в ситуации, когда он не может быть выписан — на выручку придет товарный чек.

Так, во время известного массового сбоя онлайн-касс в декабре 2017 года, когда крупнейшие супермаркеты и многие другие ритейлеры не могли распечатывать чеки ККМ, вместо этих чеков рекомендовалось применять именно товарные. В соответствующем режиме товарные чеки, к слову, выполняли роль как раз фискальных документов: в рамках последующих налоговых проверок ФНС была управомочена запрашивать у хозяйствующих субъектов копии данных документов.

Но даже в контексте сценариев, не относящихся к тем, что могут быть характерны для сбоев в работе касс, товарный чек, так или иначе, остается фискальным — поскольку оформляется в двух копиях, и одна из них хранится в бухгалтерии торгового предприятия. В установленном порядке она может быть «фискализирована» — то есть, истребована ФНС при проверке.

В свою очередь, к числу типичных нефискальных чеков можно отнести :

Некоторые хозяйствующие субъекты в соответствии с Законом № 54-ФЗ вправе не применять онлайн-кассы — но только при условии выдачи покупателям (клиентам) документа, альтернативного кассовому чеку — в подтверждение оплаты. Он должен содержать реквизиты, в целом, соответствующие тем, что присутствуют на кассовом чеке, а точнее — те, что отражены в абзацах 4-12 пункта 1 статьи 4.7 Закона № 54-ФЗ (ССЫЛКА). При этом, возможна не просто выдача, а «направление» чека — то есть, теоретически, документ может быть передан покупателю в электронном виде.

Подобные документы обязаны выдавать, в частности:

Товарный чек в рассматриваемом случае может выдаваться в единственном экземпляре: хозяйствующему субъекту необязательно оставлять у себя ее копию. Поэтому, документ правомерно считать нефискальным — ФНС не будет истребовать такие чеки при проверке. Хотя может наложить на магазин санкции в случае невыдачи чека покупателю — если узнает об этом (но это не налоговый контроль).

В свою очередь, некоторые хозяйствующие субъекты — в частности, те, что поименованы в пункте 2 статьи 2 Закона № 54-ФЗ, вправе не использовать онлайн-кассы в принципе, и не выдавать покупателям (клиентам) никаких документов в подтверждение покупки.

На практике таким правом пользуются далеко не все продавцы: клиент будет удивлен отсутствию выданного чека, и даже если продавец сошлется на Закон № 54, человек не поймет его. Покупка совершена — должны выдать чек, будет уверен он. А если не получит — то впредь будет относиться к магазину с недоверием. А то и пойдет жаловаться в инстанции — с которыми в любом случае иметь дело не слишком приятно.

Поэтому, на практике ИП и юридические лица, кому можно обходиться и без кассы и без чеков, все же выдают покупателям в подтверждение некий документ, часто — очень похожий на чек (как вариант, напечатанный на чековом принтере, что, в свою очередь, похож на онлайн-кассу). Состав его реквизитов продавец определяет самостоятельно, но может при этом ориентироваться:

Любой документ будет законным. Если он, действительно, похож на чек — у покупателя не возникнет лишних вопросов.

Понятное дело, соответствующий неофициальный по сути документ, также относится к нефискальным. ФНС даже не станет выяснять, выдавал ли продавец подобные чеки или нет — если, конечно, не посчитает сомнительным наличие у него права на отказ от применения ККТ. Но это уже совсем другой повод для общения между магазином и контролирующими органами.

Большинство современных магазинов (по крайней мере, почти все сетевики и относительно крупные торговые точки) принимают оплату по картам. Для этого используется эквайринговый терминал — который считывает карту, связывается с банком через интернет и, если банк одобрил платеж, печатает чек в подтверждение оплаты по карте.

Важно знать, что этот чек ни технологически, ни юридически не связан с кассовым чеком, что печатается на онлайн-кассе (как и любым другим фискальным документом). Применение онлайн-касс регулируют одни нормативные акты, эквайринг — другие. И это несмотря на то, что в кассовом чеке (при оплате картой):

Более того, онлайн-касса и эквайринговый терминал иногда представляют собой одно устройство — состоящее, таким образом, из двух модулей, разного назначения, размещенных в одном корпусе. Но это не играет роли. Эквайринговый чек — это документ для покупателя. ФНС его запрашивать не может, и потому данный документ следует считать нефискальным.

Вместе с тем, нужно иметь в виду, что вполне себе «фискальной» процедурой будет обращение ФНС к расчетному счету — к которому привязан эквайринговый терминал. Но там налоговиков будет интересовать только выручка (или расходы) хозяйствующего субъекта. Возможно — суммы по отдельным чекам. Но содержание самих эквайринговых чеков налоговикам ни к чему.

Итак, мы определили, что означает «фискальный чек» и рассмотрели основные его разновидности. Мы определили, что основная разновидность фискального чека — кассовый чек (и БСО), оформляемые в соответствии с Законом № 54-ФЗ.

Вместе с тем, понятие кассового чека — закрепленное в Законе № 54-ФЗ, следует разграничить от различных расширенных трактовок и неофициальных вариантов использования термина «кассовый чек» (в том числе с учетом необходимости его обособления от понятия «фискальный чек»).

Фискальный чек и кассовый чек: в чем разница?

С учетом вышесказанного правомерно говорить о том, что наиболее корректна классификация чеков (бланков с расчетными данными) на 2 разновидности:

Кассовый чек — с точки зрения Закона № 54-ФЗ, считается полноценным фискальным документом. Но далеко не только он может таким документом быть. Кроме того, под «кассовым чеком» неофициально могут пониматься, в принципе, любые бумажные бланки, что выдаются покупателю продавцом. С высокой вероятностью первый вообще не увидит принципиальных отличий между разными типами чеков.

Таким образом, трактовать термин «кассовый чек» правильнее двумя способами — в узком смысле (официально) и широком (неофициально). В рамках каждого из способов трактовки следует корректно соотносить статус документа, именуемого — официально или неофициально, «кассовым чеком» и его «фискальностью».

Попробуем наглядно отобразить связь между «фискальным чеком» и «кассовым чеком» в небольшой таблице.

| Фискальный чек | Кассовый чек (в узком смысле) | Кассовый чек (в широком смысле, в том числе неофициально) | |

| Определение | Бланк, который: · содержит сведения о расчетах (за товары или услуги); · имеет установленные реквизиты — соответствующие типичным для чека (то есть, отражающие сумму и содержание покупки); · подлежит передаче тем или иным способом в ФНС. | Фискальный чек, который: · имеет реквизиты по Закону № 54-ФЗ; · передается в ФНС в соответствии с Законом № 54-ФЗ (через интернет или посредством передачи накопителя на считывание) | Любой фискальный или нефискальный документ, выдаваемый покупателю в подтверждение оплаты товара или услуги (и определяемый им как «чек» или «очень похожий на чек») |

| Основное назначение | Информирование ФНС (предоставление ФНС возможности получить информацию) о сумме выручки хозяйствующего субъекта по факту оказания продажи товара или оказания услуг Подтверждение совершения покупки товара (оплаты услуг) человеком | Аналогично, а также обеспечение доверия со стороны покупателя (субъектом, который не обязан использовать фискальные чеки) | |

| Обязательно ли выдавать покупателю | На примере кассового чека — обязательно, если используется онлайн-касса На примере товарного чека: · в общем случае по желанию продавца; · в случае выхода кассы из строя — обязательно (в качестве альтернативы кассовому чеку) | Обязательно, если используется онлайн-касса | Обязательно, если: · вместо чека онлайн-кассы должен выдаваться товарный по Закону № 54-ФЗ. |

Таким образом, мы приходим к следующим выводам:

В широком смысле (в неофициальной трактовке) — может быть разновидностью нефискального (товарного чека по рекомендациям Минфина, эквайрингового чека).

Когда лучше употреблять термин «кассовый чек» вместо «фискальный чек»: в официальной переписке с ФНС в рамках проверок и иных мероприятий налогового контроля. Это связано с тем, что в российском законодательстве понятие «фискальный чек» не закреплено.

Резюме

Покупатель, совершив оплату за товар или услугу, как правило, получает от продавца чек — бланк с данными по оплате. В большинстве случаев человек назовет данный документ «кассовым чеком». При этом, соответствующий чек может быть:

При этом, если тот или иной документ составляется в соответствии с Законом № 54-ФЗ, то он должен иметь реквизиты, что предусмотрены данным нормативным актом. В остальных случаях набор реквизитов либо рекомендуемый либо свободный. Но, как правило, при наличии полной свободы действий продавцы по внешнему виду приближают выдаваемые покупателям документы к кассовым или товарным чекам.

Какая древесина попадает под обязательную регистрацию и учет в ЕГАИС Лес.

Следует понимать, что термин «фискализация» можно относить к различным процедурам, связанным с получением ФНС сведений о выручке и расходах хозяйствующего субъекта

В какие сроки и как отправить электронный чек покупателю в обычном и интернет-магазине чтобы исполнить закон, какие при этом есть нюансы

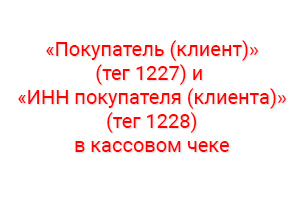

При расчетах между организациями и (или) ИП наличными или по банковской карте, в кассовом чеке должны присутствовать реквизиты «покупатель (клиент)» (тег 1227) и «ИНН покупателя (клиента)» (тег 1228)