Финтех что это такое простыми

Финтех. Как это по-русски?

Финтех — финансовые технологии. Под этим словосочетанием подразумевают любые инновации в области финансовых услуг. Иными словами, все, что делает наши взаимоотношения с деньгами (и услугами, которые мы за них получаем!) легче, быстрее, надежнее и дешевле, — это из области финтеха.

Робосоветники, или робоэдвайзеры — алгоритмы или системы, которые на основе анализа больших данных могут принять (в том числе за вас) решение об инвестировании. Часто их решения более эффективны, чем решения инвестиционных менеджеров: обработка данных занимает считаные секунды, роботы самообучаются в процессе работы и становятся практически незаменимыми помощниками.

IVR (Interactive Voice Response — интерактивный автоответчик) — умный голосовой помощник. Вы неоднократно слышали его, пытаясь дозвониться в службу поддержки какой-нибудь крупной компании («Если ваш вопрос касается того-то, нажмите 1»), а «знакомством» с Siri или Алисой уже давно никого не удивишь. Однако искусственный интеллект пошел еще дальше в финансовую отрасль — здесь ассистенты способны понять обычную человеческую речь и ответить в режиме диалога. На очереди — визуальный IVR.

NFC (Near Field Communications — коммуникации в ближайшем окружении) — новейшая технология передачи данных с помощью радиосигнала на расстоянии не более 10 сантиметров. Большая часть современных платежных карт имеет значок, обозначающий возможность бесконтактного платежа, так что это, конечно, уже не новость. Любопытно то, что в ближайшее время, похоже, можно будет расплатиться, например, при помощи ключей от машины, перчаток или татуировки.

Краудфандинг (crowd — толпа и funding — финансирование) — коллективное сотрудничество добровольцев, готовых финансово поддержать тот или иной проект, безвозмездно или в качестве платы за услугу «вперед». Проект может быть любой — от выхода книги или съемок фильма до поддержки политических кампаний или помощи нуждающимся.

Организаторы краудфандинга объявляют цель проекта и заявляют необходимую на его реализацию сумму, информация о ходе сбора средств чаще всего доступна онлайн.

Криптовалюта — цифровая валюта, обладающая повышенной безопасностью и высокой скоростью перевода от пользователя к пользователю, минуя традиционные финансовые схемы (без участия банков, налоговых служб, правительства и так далее).

Биткоин — самая известная криптовалюта, разработанная японским программистом Сатоши Накамото (вероятнее всего, группой программистов под псевдонимом) в 2008 году. Электронный платеж происходит непосредственно между двумя участниками, без посредников, и, что важно, он необратим, например, при ошибочно введенном адресе. Эту валюту также нельзя арестовать и заблокировать.

В 2010 году произошла первая покупка с помощью биткоина — американец Ласло Ханеч получил две пиццы с доставкой за 10 000. А мог бы подождать: уже через два года один биткоин стоил около 7 долларов, а в октябре 2018-го — около 6500 долларов.

Блокчейн (block — блок и chain — цепь) — поддерживает работу криптовалюты. По сути это распределенная база данных, которая хранит всю информацию о транзакциях, произведенных в системе, в виде цепочки блоков, причем каждое совершаемое действие перед записью должно быть подтверждено всеми участниками (независимыми компьютерами). Эту же технологию начинают применять и в других областях не только финтеха, например, в сфере банковских платежей, в обеспечении кибербезопасности или документооборота из-за ее повышенной защищенности.

Майнить (от английского mine — добывать) — генерировать, вычислять новые блоки для функционирования криптовалют, получая вознаграждение в виде той или иной криптовалюты. Делают это на суперкомпьютерах, в основном в огромных вычислительных центрах — одни из самых крупных находятся в Китае, где, кстати, майнинг криптовалюты служит для поддержания юаня. В 2017 году и в России заявили о планах постройки майнинговой фермы.

Хайп (High Yield Investment Program — высокодоходный инвестиционный проект) — помимо уже знакомого многим значения (от английского hype — информационный шум вокруг чего-либо) так называют старые добрые финансовые пирамиды. В этом смысле хайп — то, чего хорошо бы избежать в потоке разнообразия финтех- продуктов. Как не вляпаться, советов всего три: внимательно обдумывать, куда и с чьей помощью вы вкладываете деньги, какие отчеты и гарантии вы получаете, и не гнаться за супервыгодой. Разбогатеть быстро и безопасно, увы, не получится.

Хакатон — исходно термин родился из соединения слов «хакер» и «марафон». Впрочем, сейчас к хакерам хакатон отношения не имеет, а представляет собой форум-конкурс специалистов (разработчиков, дизайнеров, менеджеров), которые в очень сжатые сроки готовят решения заданной темы. Часто инициаторами хакатонов выступают, например, банки и в результате получают необходимые для работы приложения или стартапы финтех-отрасли.

Единороги (или «юникорны» от английского unicorn) — финтех-компании, оценки которых на рынке превышают отметку в 1 миллиард долларов, то есть особенно успешные стартапы.

Подрывные инновации — это технологии, которые изменяют принципы функционирования финансовых рынков, влияя на систему в целом. В качестве примера можно привести появление кредитных карт или недавнюю цифровизацию ипотеки.

ФИНТЕХ: Слово, которое все слышали

Финтех — слово, которое наравне со словом «нанотехнологии» стало символом трансформаций современной экономики. Обобщённое определение fintech гласит, что это — сегмент финансовой индустрии, который использует новые технологии, в частности, интернет и искусственный интеллект — для повышения эффективности финансовых услуг.

Компании, которые используют финансовые технологии, зачастую бросают открытый вызов существующим финансовым системам и банковским корпорациям, превосходя их в мобильности и оперативности.

Отдельного рассмотрения заслуживают компании, которые ориентированы на внедрение технологий блокчейн и использование криптовалют для реализации более глобальных проектов.

В широком смысле, fintech описывает любую компанию, использующую Интернет, мобильные устройства, технологии программного обеспечения или облачные сервисы для выполнения или подключения к финансовым услугам. Многие продукты fintech предназначены для интеграции финансовых нужд потребителей с технологиями, упрощающими их повседневную реализацию, хотя этот термин также применяется и к технологиям «бизнес для бизнеса» (B2B).

Первоначально под fintech понимались технологии, которые применялись к внутренним системам банков или других финансовых учреждений. Но с тех пор эта концепция выросла до множества других сфер применения, которые в большей степени ориентированы на потребителя. В 2020 году с помощью этой технологии (а часто и с помощью смартфона) можно управлять фондами, торговать акциями, оплачивать продукты питания или управлять страхованием.

Инструменты, предоставляемые fintech, предлагают новый способ отслеживания потребителями своих финансов, управляют ими и совершенствуют их. В Европе, США, Японии, Китае и Австралии люди используют от одного до трех приложений для управления своими доходами, расходами и инвестициями. И, похоже, что инвесторы настроены оптимистично. По данным CNBC, только за 2017 год, самый удачный год для данного сегмента, инвестиции в финтех выросли на 18% и в последующие годы продолжили рост.

Примерно для 2 миллиардов людей по всему миру, не имеющих банковских счетов, финтех предоставляет гибкий вариант участия в финансовых услугах без необходимости привязки к конкретному банку и его продуктовой линейке. И, в значительной степени, именно для этого и были разработаны технологии Fintech — предоставление потребителям прямого доступа к их финансовой жизни с помощью простых в использовании технологий.

Что такое FinTech?

Fintech (финансовые технологии) — технологии, которые помогают финансовым службам и компаниям управлять финансовыми аспектами бизнеса. В них входят: программное обеспечение, приложения, процессы и бизнес-модели.

Финтехом также называют отрасль, где компании используют новые финансовые технологии и решения, чтобы конкурировать с традиционными финансовыми организациями за сердца и средства клиентов. Чаще всего это техностартапы и компании, которые с помощью финтех-инструментов улучшают свои услуги.

Например, китайский WeChat — комплекс приложений от холдинга Tencent. Эта платформа содержит опцию «WeChat Платежи», к которой каждый 5-й пользователь (ежемесячно приложением пользуются 889 млн человек) привязал свою банковскую карту и имеет доступ к «Кошельку», ко всем коммерческим функциям и торговым аккаунтам. Они помогают оплачивать многие оффлайн и онлайн-товары и услуги своим смартфоном.

Раньше финтех воспринимался исключительно в разрезе внутренних разработок финансовых организаций. Сейчас он максимально приблизился к потребителю финансовых услуг, поскольку лежит в основе всех онлайн-транзакций — от денежных переводов до оплаты коммунальных услуг.

История появления и развития сферы финтеха

Идея финтеха впервые воплотилась в виде кредитной платежной карточной системы Diners Club еще в 1950 году. Она была ориентирована на оплату развлечений и путешествий и появилась благодаря тому, что одному из ее основателей, Френку Макнамаре, однажды не хватило денег, чтобы расплатиться за ужин в нью-йоркском ресторане.

Далее появилась первая банковская кредитная карта. В 50-60-х годах точки самообслуживания на бензоколонках, в супермаркетах и общественном транспорте создали среду для появления банкоматов. В 70-е возникли первые электронные торги. В 80-е большие данные сделали первые шаги, а Питер Найт в своей статье для Sunday Times впервые упоминает слово “финтех”. Им он описал бота, который внес изменения в его электронную почту.

Глобальный кризис 2008 года стал катализатором изменений в сфере финансов. Люди перестали доверять банкам старого формата. По их запросу начали появляться стартапы и новые бизнес-модели, способные удовлетворить потребности и повышенные запросы клиентов. Большие корпорации обратили свое внимание на финтех и начали инвестировать в эту сферу.

Направления FinTech

За несколько лет развития финтех-отрасли выделилось больше десятка категорий, в которых работают компании:

Личные финансы – мобильные и десктопные приложения от стартапов, помогающие отдельному пользователю управлять своими финансами, анализировать затраты, получать прогнозы о будущих расходах в виде подробных отчетов.

Платежи – финтех-инструменты, которые решают проблему 2-х миллиардов людей, давая доступ к базовым финансовым услугам. Мобильный интернет, смартфоны и прогрессивные подходы к финансовым транзакциям позволяют обеспечить доступ к финансовым платежам даже там, где нет банковских учреждений.

Кредитование – одно из самых популярных направлений, основывающееся на возможности кредитования без участия банков. Стартапы работают на базе распределенных реестров и помогают выгодно сотрудничать кредиторам и заемщикам из потребительской и бизнес-сферы.

Денежные переводы – стартапы этого направления позволяют пользователям переводить деньги без участия банков. Они используют в своей работе мобильные платформы и простую аутентификацию. Яркие представители-единороги направления: необанк Revolut, TransferWise (платформа дешевых международных валютных переводов), Klarna (интернет-платежи).

Инвестиционные платформы – еще называются Wealthtech. Включают в себя роботов-советников, цифровых брокеров, микроинвестиционные платформы и программы управления личными финансами. Работают над автоматизацией и доступностью рынка для розничных инвесторов. Особо ценятся инвесторами из-за предсказательного анализа и роботизации.

Безопасность – компании этой сферы обеспечивают более простую и надежную обработку данных самим банкам: от аутентификации клиентов до мер защиты от мошеннических схем.

B2B финтех – направление, призванное решить проблемы взаиморасчетов и обмена данными в бизнесе. В зоне повышенного внимания: смарт-контракты на основе блокчейн-технологий.

Анализ Больших данных – сейчас существует около 100 финтех-стартапов, работающих над большими данными для финансового сектора. Реклама и пиар используют персональные данные в своей деятельности давно, но финансовому сектору необходим более систематизированный подход.

РегТех – одно из самых полезных направлений для бизнеса. Позволяет автоматически адаптировать бизнес под изменения в законодательстве и рыночные условия.

InsureTech – страхование, предлагающее автоматизированные продукты: мобильные приложения, автоматизацию выплат, взаимодействие в сфере интернета вещей. Например: страховые автомобильные компании США продают страховку на основе “телематики”. Это когда стиль вождения клиента контролируется с помощью его смартфона или “черного ящика”, установленного в самом автомобиле. Эта информация может использоваться для формирования суммы платежа за следующий страховой полис.

Искусственный интеллект – это направление пока слабо развито, но все финансовые компании настроены за его счет сократить расходы на содержание персонала. В Amazon в 2014 году запустили алгоритм, созданный на основе ИИ. Целых 500 компьютерных моделей должны были искать и отбирать резюме в открытых базах рекрутинговых компаний на основе совпадений. Но в 2015 году разработчики заметили, что алгоритм дискриминирует кандидатов-женщин. Они внесли коррективы, но не смогли дать гарантий, что дальше ошибок не будет, и были вынуждены отказаться от HR-алгоритма.

Краудфандинг – направление создает площадки для коллективного финансирования, позволяет встретиться создателям продукта и инвесторам для дальнейшего сотрудничества. Самые популярные: Kickstarter и Indiegogo.

Необанки – решения в сфере банковского сервиса. Чаще всего созданы в виде мобильных приложений, которые заменяют услуги классических банков. Ориентированы на клиентов, не нуждаются в физических отделениях (примеры: Monobank, Рокетбанк). Недостатки необанков: низкий уровень доверия клиентов и отсутствие четкого нормативного регулирования.

Криптовалюты – вид цифровой валюты, который работает без центральной платежной системы, полностью автоматически, и который добывается майнерами с помощью мощных вычислительных систем. На криптовалюте построено множество стартапов, бирж, обменников и инвестиционных площадок, в них капитализируют миллионы долларов, но финансовые эксперты не могут ясно увидеть будущее этой индустрии.

Блокчейн – технология распределенных реестров данных. Каждый участник ее цепочки сам себе сервер, подтверждающий легитимность операций других пользователей. Технология отличается своей надежностью, на ней построена криптовалюта биткоин. Эта технология породила множество решений и стартапов. Например, ее применяют для заключения умных контрактов, доказательства авторского права, биометрической защиты, торговли и заключения сделок, распределения энергии, и даже голосования. В нашей академии мы используем эту технологию для защиты подлинности дипломов и сертификатов, а также записи истории их получения.

Финтех и Техфин

Финтех – термин, обозначающий финансовые компании, которые внедряют у себя цифровые инструменты, чтобы предоставить своим клиентам оптимальные услуги и заодно снизить затраты на них. Пример таких услуг – банковское обслуживание через мобильные приложения от компаний: PayPal, Monobank, Monzo и Revolut.

Финтех привлекателен тем, что может быстро и с минимальными усилиями со стороны пользователя решить его задачи и потребности. Это не могли упустить из виду компании-гиганты, такие как Google, Apple, Amazon и Facebook. К списку основных услуг они добавили еще и финансовые услуги: онлайн-кошельки, пересылку денег в мессенджере и прочее. Так они превратились в техфин-компании.

Потребители, которые выросли с цифровыми устройствами в руках, будут активно пользоваться продуктами от техфин-компаний и финтех-стартапов. Компаниям и финансовым учреждениям, которые только присматриваются к финтех-инструментам придется ускорятся с их внедрением в погоне за прибылью и благосклонностью клиентов. Тем и другим понадобятся специалисты, способные создавать, а также внедрять продукты и изменения, чтобы завоевать признание клиентов.

Что такое финтех: ответы на главные вопросы

Какие технологии используются в финансах?

Банк России определяет финансовые технологии (финтех) как предоставление финансовых услуг и сервисов с использованием инновационных технологий. К финансовым технологиям относятся Big Data (большие данные), искусственный интеллект, машинное обучение, роботизация, блокчейн, биометрия, облачные технологии, токенизация и так далее.

Big Data — это быстрорастущие наборы данных большого объема и инструменты для работы с ними. Инструменты необходимы для анализа сотен и тысяч источников, чтобы собрать наиболее полную информацию о клиенте. Структурированные данные используют для статистики, анализа, прогнозов и принятия решений.

Искусственный интеллект (ИИ) и машинное обучение. ИИ — это система или машина, которая может имитировать человеческое поведение для выполнения определенных задач. Также она способна изучать человеческое поведение и постепенно обучаться, используя полученную информацию.

Машинное обучение — подраздел искусственного интеллекта, изучающий методы построения алгоритмов, способных обучаться. Оба направления нацелены на то, чтобы минимизировать участие человека в процессе получения финансовой услуги. Появление всевозможных чат-ботов, виртуальных помощников, персонализация рекламы — результат работы искусственного интеллекта.

Роботизация — автоматизация финансовых процессов с использованием роботов и компьютерных программ. Например, использование роботизации в банках сократило время процесса приема заявок от клиентов, упростило и ускорило процедуры оценки рисков клиентов, снизило число банковских отделений и так далее. В перспективе банки стремятся к тому, чтобы люди в офисах решали лишь нестандартные задачи клиентов, выходящие за рамки машинных алгоритмов, а основные продукты и услуги получали онлайн.

Блокчейн — это распределенная база данных, которая содержит информацию обо всех транзакциях, проведенных участниками системы. Информация хранится в виде цепочки блоков. В каждом из них записано определенное число транзакций. При этом технология конфиденциальна, так как позволяет хранить данные в зашифрованном виде. Блокчейн широко используется в сфере криптовалют для обеспечения их оборота.

Токенизация активов — цифровое отображение реальных (физических) активов в распределенных реестрах. Один из примеров применения этой технологии — цифровой рубль Банка России, внедрение которого сейчас обсуждается регулятором и участниками рынка.

Биометрия — этот термин объединяет технологии, позволяющие распознавать пользователя по биометрическим данным (отпечатку пальца, сетчатке глаза, изображению лица и так далее).

Облачные технологии хранят данные в специальном сервисе, к которому можно получить доступ из любой точки мира. Банки их используют для безопасного хранения больших объемов данных, обеспечивая к ним персонализированный доступ.

Как финтех меняет нашу жизнь

Банк России взял курс на развитие финансовых технологий на российском рынке в 2015 году. Основная цель финансовых технологий:

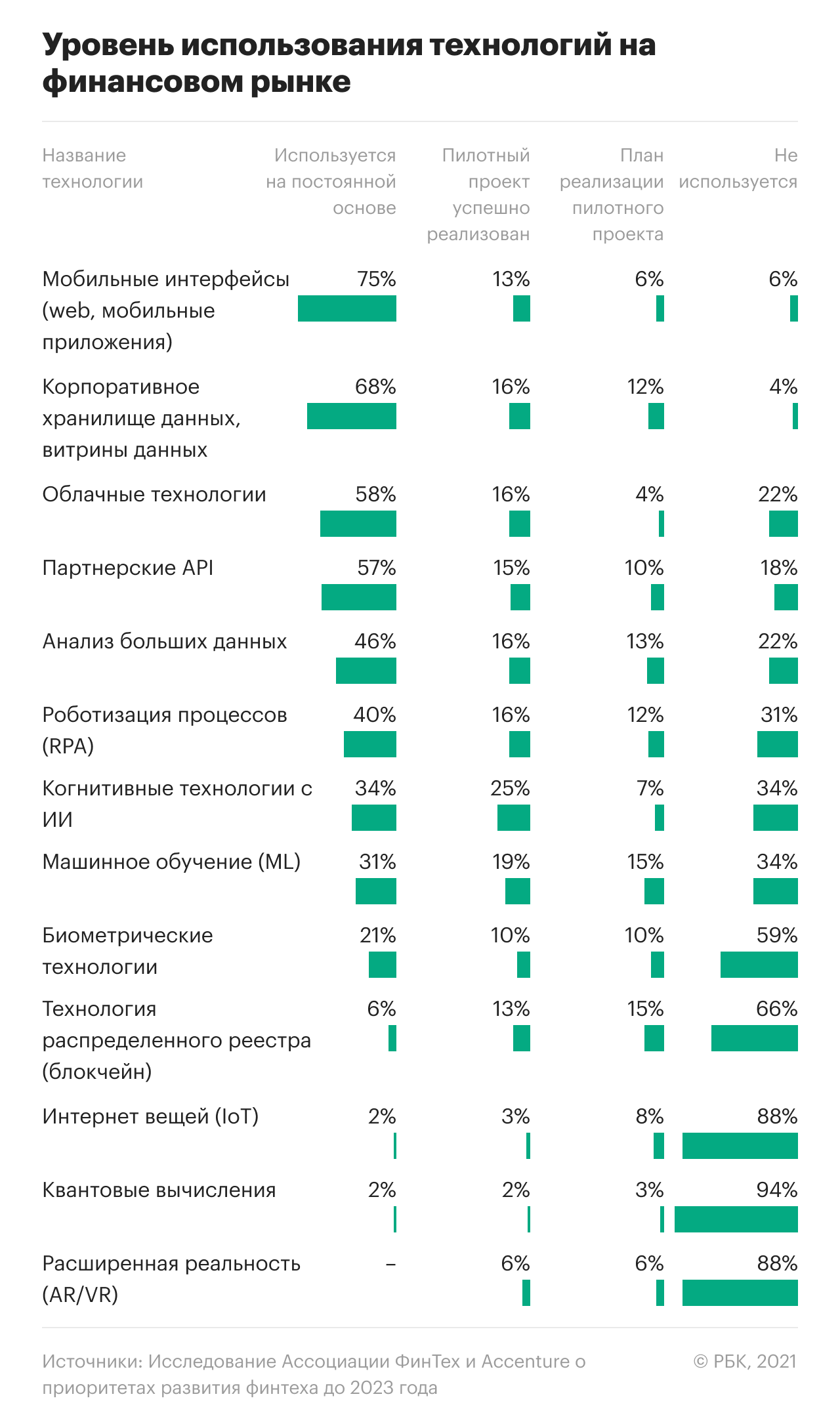

В 2021 году Ассоциация «Финтех» и компания Accenture провели исследование мнения финансового рынка по вопросам развития технологий. По мнению большинства респондентов (банки, страховые компании и так далее), последние несколько лет в финансовой отрасли происходят значительные изменения, связанные с развитием финтеха. Одна из причин — внедрение инициатив Банка России, направленных на построение цифровой финансовой инфраструктуры. Самыми успешными проектами ЦБ респонденты назвали Систему быстрых платежей (СБП) и Цифровой профиль.

СБП была запущена в России в 2019 году. Она позволяет физическим лицам переводить денежные средства между счетами разных банков по простому идентификатору (номер телефона), а магазинам — принимать безналичные платежи с помощью QR-кода без использования банковских карт. Самая популярная операция в СБП — переводы между физическими лицами.

Кроме простого идентификатора к ее преимуществам относятся оперативное поступлении средств и дешевая стоимость операции для клиентов (до ₽100 тыс. в месяц бесплатно, при превышении лимита — 0,5%, но не более ₽1 500). До появления СБП клиенты российских банков переводили деньги между разными кредитными организациями только по реквизитам карты или счета, за более долгий срок и более высокую стоимость.

Цифровой профиль был запущен в России в 2020 году. Эта система интегрирована в Единый портал госуслуг и позволяет физическим лицам давать или отзывать согласия на использование своих данных из госисточников в кредитных организациях. Сейчас «Цифровой профиль» объединяет 27 типов сведений: паспортные данные, адрес, ИНН, водительские права, место работы, перечень имущества в собственности и прочее. Набор данных может быть расширен.

Финтех также оказал влияние на резкое развитие бесконтактныхе платежей, которое международная консалтинговая компания The Boston Consulting Group назвала «русским чудом».

Глава экспертной практики BCG по цифровым технологиям в России и СНГ Макс Хаузер отмечал, что еще в 2010 году Россия была одной из стран мира с самыми низкими показателями карточных платежей на душу населения, отставая от мирового лидера Норвегии в 40 раз. За десять лет Россия сократила это отставание в полтора раза и сейчас в этом плане уступает только странам Северной Европы.

В следующие десять лет карточные платежи в России продолжат расти опережающими темпами, быстрее чем в США, Великобритании и Германии. Сейчас безналичные платежи принимают 100% магазинов крупного бизнеса и 89% представителей малого и микробизнеса, а доля безналичных платежей по итогам 2020 года достигла 70%.

За последние годы практически все российские банки запустили функциональные приложениями, что также стало результатом инвестиций в финтех. В настоящее время основную часть банковских продуктов и услуг можно оформить дистанционно.

«Скоро поход в отделение банка, как и само отделение банка, останутся в истории», — отметил в беседе с РБК Трендами исполнительный директор платежного агрегатора IntellectMoney Дмитрий Попов. Уже сейчас можно стать клиентом некоторых кредитных организаций без посещения офиса. Предварительно необходимо сдать свои данные в Единую биометрическую систему (ЕБС) в одном из банковских отделений и зарегистрироваться на портале госуслуг. Затем эти данные будут использоваться для идентификации клиента при его первичном обращении в новый банк. Такой функционал реализовали пока всего шесть банков. Набор услуг, которые можно получить через ЕБС, в них также отличается:

Также мобильные приложения банков могут анализировать доходы и расходы пользователей и на основе этих данных давать рекомендации по личным финансам. Например, в приложении «Сбербанк Онлайн» есть функция «Анализ финансов»: приложение автоматически распределяет все траты и доходы по категориям (траты в ресторанах и кафе, оплата коммунальных платежей, зачисление зарплаты и так далее), чтобы клиенту было удобнее следить за денежными потоками.

Перспективы финтеха на российском рынке

В 2021 году ЦБ опубликовал проект основных направлений развития финансового рынка на 2022 год и период 2023 и 2024 годов, который сейчас обсуждается с рынком. Согласно документу, в ближайшие годы ЦБ сделает упор на развитие следующих проектов, в которых используются финансовые технологии:

Какое место занимает Россия на глобальном финтех-рынке

В 2019 году Россия вошла в мировой ТОП-4 вместе с Китаем, Индией и ЮАР по темпам проникновения финтех-услуг, свидетельствуют данные консалтинговой компании Ernst & Young. Финтех-стартапы из России, либо с российскими корнями, востребованы на мировом рынке, а финтех-бизнесы показывают кратный рост, говорит исполнительный директор платежного агрегатора IntellectMoney Дмитрий Попов.

В России финтех развивается неравномерно, обозначил проблему Попов. С одной стороны, по степени развития платежных систем, цифрового банкинга, программ финансового планирования Россия обошла многие страны. Многие россияне, выехав за рубеж, с удивлением узнают, что далеко не везде даже в Европе можно расплатиться банковской картой. Многие российские банки уже встроили в свои приложения инструменты финансового планирования, что также доступно далеко не во всех странах, говорит Попов.

С другой стороны, пока Россия заметно отстает от лидеров в «тяжелых» с точки зрения финансовых и временных затрат технологиях: искусственный интеллект и BigData. «Объяснить это можно в первую очередь молодостью рынка финтеха: у нас, в отличие от западных рынков, еще куча незаполненных ниш, и очень важна скорость запуска проекта. Западные же гиганты, став во многих областях финтеха монополистами, имеют огромную базу данных для RnD в AI и Big Data», — констатирует эксперт.

Участники опроса Ассоциации «Финтех» и Accenture также отметили, что рынку нужно развивать компетенции в области искусственного интеллекта и машинного обучения, сбора и обработки больших данных. ИИ будет использоваться в финансовых услугах следующего поколения, говорится в исследовании.

В России хорошо развиты область обработки клиентских данных, построения моделей машинного обучения и понимание, как с их помощью создавать новые финансовые сервисы, добавляет Масютин: «Что еще активно развивается и где предстоит большая работа — это законодательство в части прав использования данных и регулирование сферы искусственного интеллекта, в том числе в вопросах этики и интерпретируемости».

Сколько стоит финтех?

К примеру, Visa в 2021 году совершила две крупных сделки в финтехе. В начале лета платежная система договорилась о покупке шведского стартапа Tink, разработки которого позволяют банкам и компаниям получать доступ к финансовым данным клиентов. В июле Visa заключила сделку по покупке британского финтех-стартапа Currencycloud. Стартап разработал облачную платформу, которая позволяет банкам и другим финансовым учреждениям оказывать услуги обмена валюты, включая уведомления о валютных операциях, мультивалютные кошельки и управление виртуальными счетами. Сумма сделки составила €1,8 млрд.

По данным Blockdata на июль 2021 года, 55 из сотни крупнейших банков мира по объему активов вкладывались в блокчейн. Банки инвестировали в 70 компаний в 17 областях. Основные направления инвестиций: развитие платежей, рынки капитала, защита и безопасность, торговое финансирование, регуляторные технологии (regtech), данные и их аналитика, финансы и банкинг, энергетика, логистика и идентификация.