Финансовые инструменты что это

1. Финансовые инструменты

Существуют различные подходы к трактовке понятия «финансовый инструмент». В наиболее общем виде под финансовым инструментом понимается любой контракт (договор), по которому происходит одновременное увеличение финансовых активов одного предприятия и финансовых обязательств другого предприятия. В нашем курсе мы будем рассматривать только инструменты, доступные физическим лицам – индивидуальным гражданам. В этом случае формулировка будет выглядеть следующим образом: финансовые инструменты – это обращающиеся финансовые документы, с помощью которых осуществляются операции между Вами (физическим лицом) и другим лицом (физическим или юридическим) на финансовом рынке. На практике это означает, что Вы не просто передали из рук в руки наличные деньги (что тоже имеет свои риски и меры безопасности), а провели сделку через официальных участников рынка (банки, платёжные системы), зафиксировав её документарно.

1.1. Классификация финансовых инструментов.

Всё многообразие финансовых инструментов может быть классифицировано по тем или иным качествам. Главное из них – рынок, на котором они работают или, как говорят финансисты, обращаются.

1.1.1 Классификация по финансовым рынкам.

1.1.2. По виду обращения выделяют следующие виды финансовых инструментов:

1.1.3. По характеру финансовых обязательств финансовые инструменты подразделяются на следующие виды:

1.1.4. По приоритетной значимости различают следующие виды финансовых инструментов:

1.1.5. По гарантированности уровня доходности финансовые инструменты подразделяются на следующие виды:

1.1.6. По уровню риска выделяют следующие виды финансовых инструментов:

Приведенная классификация отражает деление финансовых инструментов по наиболее существенным общим признакам. Каждая из рассмотренных групп финансовых инструментов в свою очередь классифицируется по отдельным специфическим признакам, отражающим особенности их выпуска, обращения и погашения.

Подробности описания каждого финансового инструмента можно найти в специализированной литературе или интернете (например, здесь )

1.2 Риски и доходность. Что без чего не бывает?

Запомним основную формулу – «чем выше предлагается доходность, тем рискованнее инструмент». Это означает, что Вам могут сулить доход и 90%, и 250% годовых, но вероятность этого события (выплаты дохода) будут стремительно падать с ростом обещаний. Что бы ни говорили о надёжных вложениях и перспективных проектах, это будет похоже на создание «пирамиды», хорошо известной по МММ, где деньги выплачиваются недолго и не всем!

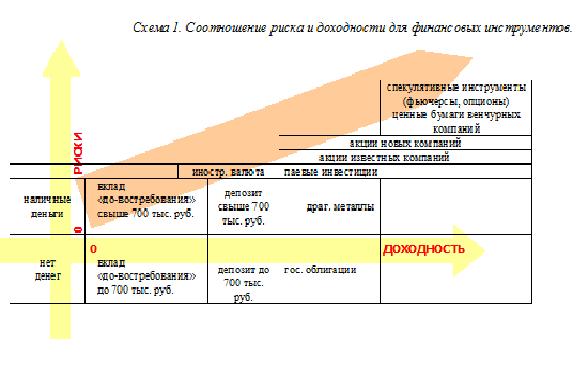

Какой вывод нужно из этого сделать? Нет высокого дохода без риска потерять часть вложенной, а иногда(как это было в кризисные годы) почти и всей суммы. На Схеме 1 финансовые инструменты размещены относительно друг друга в оценке доходности/риска. Так вклады и депозиты до 700 тыс. руб. гарантированы к возврату государством даже при наступлении банкротства банка (возможно, что вскоре будет установлена новая планка в 1 млн. руб.). Доходность по гос. облигациям также гарантирована государством, хотя мне памятен 1998 г., когда объявленный дефолт отменил все гарантии.

Обратите внимание, что наличные деньги на схеме размещены с отрицательной доходностью, но с положительным риском. Первое объясняется инфляцией, которая обесценивает Ваши «неработающие» деньги, второе объясняется рисками их потерять физически (украли, сгрызли, сожгли…)

Итак, какие инструменты доступны Вам? Это зависит от того, какими средствами Вы располагаете (см. Таблицу 1). Предположим, что Вы попадаете в одну из категорий – А (свыше 300 тыс. руб.), Б (от 100 до 300 тыс. руб.), В (от 10 до 100 тыс. руб.) и Г (до 10 тыс. руб.)

Таблица 1. Соотношение риска и доходности для финансовых инструментов.

Производные финансовые инструменты: фьючерс, опцион — в чем разница

I. Что такое производные финансовые инструменты и срочный рынок

Биржа — это площадка, на которой организованно ведутся торги различными активами. Виды активов бывают базовые и производные.

Базовым активом могут выступать: акции, облигации, сырьевые товары, фондовые индексы, валюты и процентные ставки.

Производными финансовыми инструментами (деривативами) называют контракт, по которому стороны получают право или обязуются исполнить оговоренные действия в отношении базового актива. Действия включают в себя: возможность покупки, продажи, предоставления, получения товара или ценных бумаг.

Производные финансовые инструменты торгуются на срочном рынке.

II. Зачем инвестору деривативы

Попытаться снизить рыночные риски, возникающие при сделках с базовыми активами — то есть использовать стратегию хеджирования, при которой можно совершить сделку на заранее оговоренных условиях.

Срочный рынок предоставляет широкие возможности для реализации различных торговых стратегий, в том числе спекулятивных.

Есть здесь и дополнительные возможности: для совершения сделки не нужно оплачивать полную стоимость контракта, обеспечивая только размер гарантийного обеспечения (ГО). Например, это может быть около 10–20% от суммы сделки. Размер ГО устанавливается биржей.

За счет блокировки только ГО появляется так называемый эффект плеча — по сравнению с покупкой базового актива на ту же сумму можно купить больше производных инструментов. Пропорционально увеличивается и риски и доходность.

Важно: спекулятивные агрессивные стратегии влекут за собой повышенные риски. Стоит тщательно оценить долю капитала, которой инвестор готов рисковать. Важное условие, особенно для начинающего инвестора, это умение соотносить риски и управлять ими в рамках своей портфельной стратегии. Необходимо следить за достаточностью средств для ГО, чтобы брокер не закрыл позицию принудительно .

С помощью инструментов срочного рынка можно не только спекулировать или хеджировать свои обязательства (например, валютный кредит), еще можно использовать стратегию арбитража. Арбитраж — это несколько логически связанных сделок с целью извлечь прибыль из разницы в ценах на одинаковые (или связанные) активы: в одно и то же время на разных рынках (пространственный арбитраж) или на одном и том же рынке в разные моменты времени (временной арбитраж).

III. Популярные деривативы

Фьючерс — это договоренность (контракт) между продавцом и покупателем о поставке базового актива через оговоренный период времени и по заранее определенной цене. Главное: фьючерс подразумевает обязательства для обеих сторон: продавец обязан продать, а покупатель купить выбранный актив на оговоренных условиях.

Опцион — это договор, по которому покупатель опциона получает право купить/продать какой-либо актив (товар, ценная бумага, валюта и др.) в определенный момент времени по заранее обусловленной цене.

Главное: это обязательство одной стороны и право другой.

Одним из организаторов торгов на срочном рынке является Московская биржа. Биржа выступает гарантом исполнения обязательств. Клиринг осуществляет АО «Национальный клиринговый центр».

IV. Кому подойдут производные финансовые инструменты

Производные финансовые инструменты дают инвесторам множество возможностей:

— торговать «всем рынком» с помощью фьючерсов на индекс МосБиржи или РТС

— опосредованно инвестировать в товары, покупка и хранение которых связана с большими затратами (золото, нефть, пшеница и т.д.)

— отыгрывать мировые новости

— отыгрывать формирование цен на товары

— реализовывать арбитражные стратегии с мировыми товарными и фондовыми рынками

— хеджировать инвестиции в акции

— хеджировать валютные риски и др.

V. Как работают фьючерсы

Ключевые особенности фьючерсов

Предмет фьючерсного контракта (что покупается/продается) называется базовый актив. По базовому активу выделяют:

— фьючерсы фондовой секции Мосбиржи: на акции, корзины облигации, индексы, инвестиционные паи;

— фьючерсы денежной секции Мосбиржи: на валютные пары, на процентные ставки;

— фьючерсы товарной секции Мосбиржи: на нефть марки Brent и Light Sweet Crude Oil, природный газ, золото, серебро, медь, платина, палладий и др.

Статистика Московской биржи показывает, что больше 50% объема составляют торги фьючерсами на валютные базовые активы; остальной объем приходится на товарные и индексные — примерно поровну.

Фьючерсные контракты имеют заранее оговоренные сроки исполнения. Момент исполнения фьючерса называется экспирация. На Срочном рынке Московской биржи торгуются месячные и квартальные контракты. Сделка накладывает на участников обязательство исполнить условия договора в день истечения срока фьючерса (экспирации).

Основные условия обращения фьючерсного контракта стандартизированы биржей и закреплены в Спецификации фьючерса. Документ включает основные характеристики: дата исполнения контракта; количество базового актива, которое поставляется при исполнении поставочного фьючерса; размер комиссии биржи за покупку/продажу или при исполнении фьючерса; способы взаиморасчетов; валюта цены фьючерса и т.п.

Стороны несут обязательства перед биржей вплоть до исполнения фьючерса или до закрытия позиций.

Узнать актуальные котировки фьючерсов, дату исполнения, размер гарантийного обеспечения можно в Спецификации и в Параметрах инструмента на официальном сайте Московской биржи.

По типу исполнения фьючерсы бывают поставочными и расчетными.

Поставочный фьючерс — на дату исполнения контракта покупатель должен приобрести, а продавец продать установленное в спецификации количество базового актива. Поставка осуществляется после экспирации по расчетной цене, зафиксированной на последнюю дату торгов. Если закрыть позицию по фьючерсу до дня экспирации, поставки базового актива не произойдет.

Расчетный (беспоставочный) фьючерс — между участниками производятся только денежные расчеты в сумме разницы между ценой контракта и расчетной ценой контракта на дату исполнения без физической поставки базового актива. То есть инвестору или начисляется прибыль, или списывается убыток.

Жизненный цикл фьючерса

Одновременно могут торговаться несколько фьючерсов на один актив — ближайшие и с более дальним сроком экспирации. По самым ликвидным фьючерсам может быть и 8 контрактов с квартальными экспирациями. По нефти Brent торгуется 12 месячных контрактов.

Как правило, чем дальше дата экспирации, тем меньше ликвидность инструмента.

VI. Как работают опционы

Ключевые особенности опционов схожи с фьючерсами. Поэтому для понимания разберемся, в чем главное отличие опциона от фьючерса.

Это неравномерность обязательств сторон сделки. Для продавца опционов все идентично, как и по сделке во фьючерсах: это обязательство совершить сделку с базовым активом в будущем по заданной цене и на заданных условиях. А вот для покупателя — это право (не обязанность) в течение установленного в условиях срока купить либо продать на определенных условиях определенное количество базового актива. То есть покупатель может как согласиться, так и отказаться от этого права.

Чтобы уравновесить позиции сторон, у опциона возникает дополнительная характеристика, которой нет у фьючерса — это цена опциона, или опционная премия. Она платится продавцу и остается у него, независимо от того, будет ли исполнен контракт.

Опционная премия делится на два подвида:

Опцион call — право купить для покупателя и обязательство продать для продавца

Опцион put — право продать для покупателя опциона и обязательство купить для продавца.

Эти опционы торгуются различно. Суть в том, что у них разная премия, а точнее — ее размер, рыночная стоимость.

Основные параметры опционов

Премия, или стоимость опциона — рыночная цена, по которой проходит сделка.

Страйк, или цена исполнения — цена, по которой возможно исполнение прав и обязанностей по опциону.

Дата экспирации, или дата погашения — срок до истечения контракта.

Объем контракта измеряется в единицах базового актива.

Премия опциона определяется в результате биржевых торгов. Формируется из двух основных частей:

Внутренняя стоимость — возникает тогда, когда цена базового актива опциона превышает цену страйк (в случае роста), и представляет собой разницу между этими двумя величинами.

Временная стоимость — это ожидания изменения стоимости базового актива в будущем. Она зависит от волатильности базового актива и даты исполнения опциона.

Опционы являются более гибким инструментом, чем фьючерсы и акции. Они дают возможность торгующим отразить абсолютно любой взгляд на рынок: рост, падение, ограниченный рост или падение, стагнация, рост волатильности (колебаний) цен на рынке без значимого конечного изменения цены, другие варианты поведения рынка.

Итак, продавец обязан выполнить условия сделки. А покупателю важно «захотеть» ее реализовать. Рассмотрим случаи, в которых покупателю это будет выгодно.

В зависимости от соотношения цены базового актива и цены страйк различают три вида опциона:

— Опцион «в деньгах» = биржа исполняет их автоматически

для опциона Call: когда текущая цена базового актива больше цены исполнения опциона (страйк);

для опциона Put: когда текущая цена базового актива меньше цены исполнения опциона (страйк).

— Опцион «у денег»: когда текущая цена базового актива равна цене исполнения опциона (страйк) = биржа автоматически исполняет его наполовину.

— Опцион «не в деньгах» = биржа исполняет их только по распоряжению покупателя.

для опциона Call: когда текущая цена базового актива меньше цены исполнения опциона (страйк);

для опциона Put: когда текущая цена базового актива больше цены исполнения опциона (страйк).

При покупке опционов убыток в данной ситуации будет ограничен размером премии — именно это и являлось предметом торга и стратегией при заключении опциона, повышая предсказуемость инвестиций. То есть финансовый результат продавца — ограниченная прибыль при потенциально неограниченном убытке (!).

Опционы бывают месячные и квартальные.

Для чего нужны опционы

Приобретая опцион, обе стороны оценивают величину риска неблагоприятного изменения цены базового актива, которая закладывается в премию.

Покупатели, как правило, используют опцион для хеджирования (сокращения) рисков или получения прибыли. Продавцы преследуют цель — заработать на его реализации. Для этого они устанавливают (или рассчитывают по определенной формуле) справедливую премию по опциону.

Отличия опциона от прямой покупки (продажи) актива:

— ограниченные риски для покупателя (не более размера цены опциона);

— установленные сроки взаиморасчетов;

— более низкие издержки проведения операций на срочном рынке.

БКС Мир инвестиций

Последние новости

Рекомендованные новости

Ход торгов. В фаворитах нефтегаз

Акция года в России 2021

Новогодние новинки на СПБ: электромобили, хайтек и дивидендные акции

Акция года в США 2021

Дивидендный портфель 2022

Lucid Group. Главный конкурент Tesla?

Валютный рынок. Итоги года и перспективы рубля в 2022

Больше 200% за год. 5 самых выросших российских акций в 2021

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Финансовые инструменты

Финансовые инструменты могут быть как признанными, так и не признанными в балансе.

Физические активы не являются финансовыми активами, так как они не являются правом получать денежные средства или другие финансовые активы

Обязательства, налагаемые законодательными требованиями (например, обязательство по уплате налогов), не являются финансовыми обязательствами, так как не являются договорными.

Учет финансовых инструментов

Обязательства и капитал

Эмитент финансового инструмента классифицирует этот инструмент или его компоненты как обязательство или как капитал в соответствии с сутью договорного отношения при изначальном признании инструмента в балансе и определениями финансового обязательства и долевого инструмента.

Финансовый инструмент является обязательством, если он представляет собой договорное обязательство о передаче денежных средств или иных активов, т.е. если его эмитент обязан предоставить, а владелец вправе потребовать денежные средства или любой другой финансовый актив (например, привилегированные акции, выкуп которых является обязательным). Финансовые затраты (проценты, дивиденды, прибыли и убытки), связанные с обязательствами, отражаются как расход.

Финансовый инструмент является капиталом, если он свидетельствует об остаточной доле в активах компании после вычета всех ее обязательств. Выплаты капитала рассматриваются как распределение прибыли, а не как расход.

Конвертируемый долг, который дает держателю данного инструмента право выбора между получением денежных средств или акций, делится на два компонента: долг и капитал.

Эмитент составного финансового инструмента, который содержит элементы и обязательства, и капитала (например, конвертируемые облигации), должен классифицировать отдельно составные части этого инструмента:

В соответствии с МСФО 32 классификация финансового инструмента у эмитента в качестве обязательства или в составе капитала:

Проценты, дивиденды, прибыли, убытки

Обязательство по выпуску долевого инструмента не является финансовым обязательством, так как приводит к росту капитала.

Проценты, дивиденды, убытки и прибыли, относящиеся к финансовому инструменту (финансовым обязательствам) должны отражаться в отчете о прибылях и убытках в качестве расходов или доходов. Распределение доходов владельцам финансового инструмента (акционерам) должно отражаться эмитентом как уменьшение капитала (по дебету счета капитала).

Классификация этого финансового инструмента в балансе определяет порядок учета и отражения в отчете о прибылях и убытках процентов, дивидендов, убытков, прибылей:

Зачет финансового актива и финансового обязательства

Финансовый актив и финансовое обязательство могут быть взаимно зачтены, а чистое сальдо может быть отражено в бухгалтерском балансе, когда:

Раскрытие информации о финансовых инструментах

Требования МСФО 32 по раскрытию информации обусловлены необходимостью получения сведений пользователем финансовой отчетности с целью оценки риска.

Для каждого класса финансовых активов, финансовых обязательств и долевых инструментов, как признанных, так и не признанных в балансе, следует раскрыть:

Хеджирование

Если финансовый инструмент учитывается в качестве инструмента хеджирования рисков, связанных с предполагаемыми будущими сделками, то раскрытию подлежат:

Рекомендуем посетить финансовые семинары для экономистов и финансистов. Расписание на этот квартал >>>

Проведен семинар «Управление затратами. Калькулирование себестоимости» для сотрудников экономического управления Государственного научного центра Российской Федерации ФГУП «НАМИ».

Школа бизнеса Альфа провела корпоративный семинар «Управление дебиторской задолженностью» для сотрудников дистрибуторской компании «Лит Трейдинг».

О том, как меняется спрос на корпоративное дистанционное обучение и о тенденциях в бизнес-образовании, рассказала Сообществу менеджеров портала Executive.ru директор Школы бизнеса «Альфа» Алла Уварова.

В Москве прошел семинар «Планирование и бюджетирование: лучшие практики на предприятиях ТЭК» для представителей финансово-экономических служб корпорации «Газпром».

В Рязани состоялся семинар по финансовому анализу для экономистов Рязанского конструкторского бюро «Глобус».

Школа бизнеса Альфа провела семинар «Финансы для нефинансистов» для директоров филиалов АО «Росжелдорпроект».

Состоялся семинар по ценообразованию для сотрудников коммерческого и финансово-экономического подразделений Объединения «РОСИНКАС» Центрального Банка РФ.

В Москве прошли семинары по бюджетированию и управлению казначейством для представителей финансово-экономических служб предприятий корпораций «Газпром» и «Роснефть».

Отзывы участников семинаров:

Раздел I. Общие сведения о финансовых инструментах

Раздел I. Общие сведения о финансовых инструментах

12. Финансовые инструменты различаются по уровню сложности, хотя сложность финансового инструмента может быть вызвана разными факторами, такими как:

— очень большой объем отдельных потоков денежных средств, когда из-за отсутствия однородности требуется проводить анализ каждого потока или большого числа объединенных в группы потоков денежных средств, чтобы оценить, например, кредитный риск (в частности, обеспеченные долговые обязательства (ОДО));

— сложные формулы для расчета денежных потоков;

— неопределенность или вариативность денежных потоков в будущем, например, вследствие наличия кредитного риска, опционов или финансовых инструментов с продолжительным сроком исполнения.

Чем выше чувствительность денежных потоков к изменениям рыночной конъюнктуры, тем сложнее и неопределеннее, по всей вероятности, будет оценка справедливой стоимости финансового инструмента. Кроме того, иногда в силу определенных обстоятельств могут возникать сложности при проведении оценки финансовых инструментов, которые в обычных условиях довольно легко поддаются оценке, например инструментов, рынок которых утратил активность, или инструментов с продолжительным сроком исполнения. Оценка производных финансовых инструментов и структурированных продуктов усложняется в том случае, если они представляют собой сочетание отдельных финансовых инструментов. Кроме того, сложным может оказаться и бухгалтерский учет финансовых инструментов в соответствии с определенными концепциями подготовки финансовой отчетности или при определенной конъюнктуре рынка.

Цель использования финансовых инструментов и связанные с этим риски

14. Финансовые инструменты используются:

— для целей хеджирования (то есть чтобы изменить существующую структуру рисков организации). К ним относятся:

— форварды на покупку или продажу валюты с целью зафиксировать будущую обменную ставку;

— конвертация будущих процентных ставок в фиксированные или плавающие ставки за счет использования свопов;

— покупка опционных контрактов с целью защитить организацию от конкретного изменения цены, в том числе контракты, которые могут содержать встроенные производные финансовые инструменты;

— для целей торговых операций (например, чтобы организация могла открыть рисковую позицию для извлечения выгоды из краткосрочных колебаний рынка);

— для инвестиционных целей (например, чтобы организация могла получить выгоды в форме доходов от долгосрочных инвестиций).

15. С помощью финансовых инструментов можно снизить подверженность организации определенным бизнес-рискам (например, рискам изменения обменных курсов, процентных ставок и цен на товары) или комплексному воздействию этих рисков. С другой стороны, сложность, присущая некоторым финансовым инструментам, может также стать причиной повышенного риска.

16. Бизнес-риск и риск существенного искажения финансовой отчетности повышаются в том случае, когда руководство и лица, отвечающие за корпоративное управление:

— не в полной мере осознают риски, связанные с использованием финансовых инструментов, и их квалификации и опыта недостаточно для управления этими рисками;

— не обладают знаниями и опытом, необходимыми для проведения их надлежащей оценки в соответствии с применимой концепцией подготовки финансовой отчетности;

— не внедрили в организации эффективную систему контроля над операциями с финансовыми инструментами или

— ненадлежащим образом хеджируют риски или проводят спекулятивные операции.

17. Отсутствие у руководства полного понимания рисков, присущих какому-либо финансовому инструменту, может оказать непосредственное воздействие на способность руководства управлять этими рисками должным образом и в итоге может поставить под угрозу жизнеспособность организации.

18. Ниже перечислены основные виды рисков, характерных для финансовых инструментов. Данный перечень не является исчерпывающим, а для описания указанных рисков или для классификации компонентов конкретных рисков может использоваться различная терминология.

(d) Операционный риск связан с особым порядком обработки, который требуется для финансовых инструментов. Операционный риск может возрастать по мере усложнения условий финансового инструмента. Неэффективное управление операционным риском может привести к усилению рисков других видов. Операционный риск включает в себя:

(i) риск того, что средства контроля в форме подтверждения и сверки являются недостаточными, что приводит к неполному или неточному отражению финансовых инструментов в бухгалтерском учете;

(ii) риск ненадлежащего документального оформления операций и недостаточного мониторинга этих операций;

(iii) риск неправильного учета и обработки операций и ненадлежащего управления рисками, возникающими в связи с этими операциями, а следовательно, риск неверного отражения экономических аспектов торговых операций в целом;

(iv) риск излишнего доверия сотрудников к точности методов оценки, проводимой в отсутствие необходимых проверок, в результате чего неправильно выполняется оценка операций либо ненадлежащим образом оценивается связанный с ними риск;

(v) риск недостаточного учета использования финансовых инструментов в политике организации в области управления рисками и в соответствующих процедурах;

(vi) риск убытков из-за недостаточно эффективных или неэффективных внутрикорпоративных процессов и систем или в результате действия внешних факторов, включая риск совершения недобросовестных действий как своими сотрудниками, так и сторонними лицами;

(vii) риск того, что методы оценки, используемые для измерения финансовых инструментов, применяются неправильно или несвоевременно;

(viii) правовой риск, который является составляющей операционного риска и связан с убытками, полученными в результате действий законодательных или нормативных органов, которые признают недействительным или иным образом делают невозможным исполнение конечным пользователем или его контрагентом обязательств в соответствии с условиями договора или связанных с ним договоренностей о взаимозачете. Например, правовой риск может возникать вследствие недостаточного или неправильного документального оформления договора; невозможности в принудительном порядке добиться исполнения договоренностей о взаимозачете в случае банкротства; неблагоприятных изменений налогового законодательства или наличия условий в уставе, которые запрещают организациям вкладывать средства в финансовые инструменты определенных видов.

19. Среди других вопросов, имеющих отношение к рискам, возникающим в связи с использованием финансовых инструментов, можно назвать следующие:

— риск недобросовестных действий, который может возрастать, если, например, сотрудник, имеющий возможность совершить недобросовестные действия, разбирается в финансовых инструментах и в порядке их учета лучше, чем руководство и лица, отвечающие за корпоративное управление;

— риск того, что генеральные соглашения о взаимозачете 8 могут быть некорректно отражены в финансовой отчетности;

— риск перехода некоторых финансовых инструментов из категории активов в категорию обязательств в течение их срока действия и риск того, что этот переход может осуществляться быстро.

Средства контроля, относящиеся к финансовым инструментам

20. Важными факторами для определения необходимого уровня сложности системы внутреннего контроля организации являются объем операций с финансовыми инструментами, совершаемых организацией, и уровень сложности этих инструментов. Например, малые организации для достижения своих целей могут использовать продукты с менее сложной структурой, а также простые процессы и процедуры.

21. Во многих организациях функции по определению политики в отношении объемов операций с финансовыми инструментами, ее утверждению и контролю за ее соблюдением возложены на лиц, отвечающих за корпоративное управление, а роль руководства заключается в управлении рисками, которым подвергается организация в связи с этими финансовыми инструментами, и проведении мониторинга данных рисков. Руководство и, если уместно, лица, отвечающие за корпоративное управление, отвечают также за разработку и внедрение системы внутреннего контроля для обеспечения составления финансовой отчетности в соответствии с применимой концепцией подготовки финансовой отчетности. Имеющиеся в организации средства внутреннего контроля, применяемые в отношении финансовых инструментов, вероятнее всего, будут эффективными в том случае, если руководство и лица, отвечающие за корпоративное управление:

(a) создали соответствующую контрольную среду, обеспечили активное участие лиц, отвечающих за корпоративное управление, в осуществлении контроля за использованием финансовых инструментов, выстроили продуманную организационную структуру с четким распределением полномочий и сфер ответственности, а также внедрили надлежащие процедуры и политику в области управления персоналом. В частности, необходимы четкие правила, устанавливающие полномочия, в рамках которых разрешено действовать лицам, отвечающим за операции с финансовыми инструментами. Эти правила учитывают все законодательные или нормативные ограничения в отношении использования финансовых инструментов. Например, некоторые организации государственного сектора могут не обладать полномочиями на ведение хозяйственной деятельности с использованием производных финансовых инструментов;

(b) внедрили процесс управления рисками с учетом размера организации и уровня сложности используемых организацией финансовых инструментов (например, в некоторых организациях может быть создана отдельная функция по управлению рисками);

(c) внедрили информационные системы, благодаря которым лица, отвечающие за корпоративное управление, могут получить полное представление о характере операций с финансовыми инструментами и связанных с этими инструментами рисках, включая надлежащее документирование операций;

(d) разработали, внедрили и документально оформили систему внутреннего контроля, чтобы обеспечить:

— разумную уверенность в том, что использование организацией финансовых инструментов соответствует требованиям ее политики в области управления рисками;

— должное представление финансовых инструментов в финансовой отчетности; о соблюдение организацией применимых законов и нормативных актов; о мониторинг рисков.

В Приложении представлены примеры средств контроля, которые могут существовать в организации, осуществляющей операции с финансовыми инструментами в большом объеме;

(e) приняли надлежащую учетную политику, в том числе в области оценки, в соответствии с применимой концепцией подготовки финансовой отчетности.

22. К ключевым элементам процессов управления рисками и системы внутреннего контроля, связанным с финансовыми инструментами организации, относятся следующие:

— разработка подхода к определению уровня риска, который организация готова принять на себя при проведении операций с финансовыми инструментами (эту готовность иногда называют «аппетитом к риску»), включая политику в области инвестирования в финансовые инструменты, а также принципы контроля, применимые в отношении деятельности, связанной с финансовыми инструментами;

— внедрение процессов для документального оформления и санкционирования новых видов операций с финансовыми инструментами, в которых учтены бухгалтерские, финансовые, операционные риски, а также риски, связанные с несоблюдением законов и нормативных актов, связанные с такими инструментами;

— обработка операций с финансовыми инструментами, включая подтверждение и сверку имеющихся денежных средств и активов с данными, полученными от третьих сторон, и порядок расчетов;

— разделение обязанностей между лицами, занимающимися инвестированием в финансовые инструменты или торговлей этими инструментами, и лицами, ответственными за обработку и оценку финансовых инструментов и подтверждение соответствующей информации по таким инструментам. Например, сотрудники отдела по разработке моделей, участвующие в формировании цен по сделкам, менее объективны, чем сотрудники отдела, который функционально и организационно отделен от операционного отдела;

— процессы оценки и средства контроля, включая средства контроля за данными, полученными из внешних источников ценовой информации;

— мониторинг средств контроля.

23. Характер рисков, которым подвергаются организации, имеющие большой объем и широкое разнообразие финансовых инструментов, часто отличается от характера рисков, присущих организациям, совершающим лишь небольшое количество операций с финансовыми инструментами. Поэтому различаются и подходы к системе внутреннего контроля. Например,

— у организации с большим объемом финансовых инструментов обычно имеется операционный зал, где работают специалисты-трейдеры, и существует разделение обязанностей между этими трейдерами и специалистами отдела обработки документации (так называется операционная служба, которая занимается проверкой данных по проведенным торговым операциям, чтобы убедиться в том, что эти данные не содержат ошибок, а также осуществляет необходимые переводы). При работе в таких условиях трейдеры обычно заключают договор в устной форме по телефону или с помощью электронной торговой платформы. В такой ситуации отслеживание соответствующих операций и точное отражение финансовых инструментов представляют собой более сложную задачу, чем для организации, у которой имеется лишь небольшое количество финансовых инструментов, поскольку существование таких инструментов и полноту данных по ним часто можно подтвердить с помощью банковских подтверждений из нескольких банков.

— В организациях, имеющих небольшое количество финансовых инструментов, напротив, часто отсутствует разделение обязанностей, а доступ к рынку ограничен. В таких случаях, несмотря на то что идентифицировать операции с финансовыми инструментами может быть легче, существует риск того, что руководство может полагаться только на ограниченный круг работников, что может привести к повышению риска проведения несанкционированных операций или риска неотражения операций в учете.

Полнота, точность и существование

24. В пунктах 25-33 описаны средства контроля и процессы, которые могут быть внедрены в организациях, проводящих операции с финансовыми инструментами в большом объеме, включая организации, которые располагают операционными залами. У организации же, которая не проводит операции с финансовыми инструментами в большом объеме, могут отсутствовать такие средства контроля и процессы, но вместо этого она может подтверждать свои операции с контрагентом или расчетной (клиринговой) палатой. Выполнение этих действий может не представлять трудностей, поскольку организация, вероятно, совершает операции всего лишь с одним или двумя контрагентами.

Подтверждение совершения торговой операции и расчетные (клиринговые) палаты

25. В рамках операций, совершаемых финансовыми организациями, условия финансовых инструментов обычно документально оформляются в подтверждениях, которыми обмениваются контрагенты, а также в юридически оформленных соглашениях. Расчетные (клиринговые) палаты предназначены для мониторинга обмена подтверждениями; с этой целью они соотносят торговые операции и производят расчеты по ним. Центральная клиринговая палата связана с биржей, и в организациях, которые производят расчеты через клиринговые палаты, обычно внедрены процессы для управления информацией, передаваемой в клиринговую палату.

26. С помощью такого обмена производятся расчеты не по всем сделкам. На многих других рынках существует устоявшаяся практика согласования условий операций до начала расчетов. Для того чтобы этот процесс был эффективным, в управлении им не должны участвовать лица, осуществляющие торговые операции с финансовыми инструментами. Это позволит свести к минимуму риск недобросовестных действий. На других рынках операции подтверждаются после начала расчетов и иногда из-за задержек с подтверждениями расчеты начинаются до того, как были полностью согласованы все условия. В результате возникает дополнительный риск, потому что организации, участвующие в операции, вынуждены полагаться на альтернативные средства согласования условий торговой операции. К этим средствам контроля могут относиться:

— проведение тщательной сверки записей лиц, осуществляющих торговые операции с финансовыми инструментами, и лиц, которые производят расчеты (четкое разделение обязанностей между этими двумя сторонами имеет большое значение), в сочетании со строгим оперативным контролем за лицами, осуществляющими торговые операции с финансовыми инструментами, для обеспечения добросовестного проведения операций;

— проверка документации контрагентов, подготовленной в упрощенной форме, где приведены основные условия операции, даже если не были согласованы все условия операции;

— тщательная проверка доходов и потерь трейдеров, чтобы удостовериться в том, что эти данные не противоречат расчетам, произведенным отделом обработки документации.

Проведение сверки с банками и депозитариями

27. Некоторые компоненты финансовых инструментов, таких как акции и облигации, могут находиться на хранении в разных депозитариях. Кроме того, в какой-то момент по большинству финансовых инструментов производятся выплаты денежных средств и эти денежные потоки часто появляются в начале срока действия договора. Такие выплаты и поступления денежных средств проходят через банковский счет организации. Проведение на регулярной основе сверки бухгалтерских записей организации с бухгалтерскими записями банков и депозитариев позволяет организациям обеспечивать надлежащее отражение операций в учете.

28. Необходимо отметить, что не по всем финансовым инструментам потоки денежных средств возникают уже в начале срока действия договора и не все финансовые инструменты могут быть учтены биржей или депозитарием. В таких случаях в рамках процедуры сверки не будут выявлены неучтенные или неверно отраженные торговые операции и более важными становятся средства контроля в форме подтверждений. Даже если такой денежный поток верно отражен в учете в начале срока действия инструмента, это не гарантирует правильного отражения всех параметров или условий инструмента (например, срока погашения или предусмотренной возможности досрочного прекращения его действия).

29. Кроме того, движение денежных средств может быть довольно незначительным по сравнению с общим объемом торговых операций и собственным бухгалтерским балансом организации, а следовательно, его может быть трудно выявить. Ценность сверок повышается в тех случаях, когда сотрудники финансового отдела или отдела обработки документации проверяют бухгалтерские записи по всем счетам основного регистра, чтобы удостовериться в том, что они обоснованы и могут быть документально подтверждены. С помощью этой процедуры можно выявить случаи, когда другая сторона бухгалтерской записи по учету денежных средств в связи с операцией с финансовыми инструментами не была отражена должным образом. Важно проверять промежуточные и клиринговые счета независимо от остатка по счету, так как по ним могла быть проведена корректирующая бухгалтерская запись на сумму расхождений, выявленных при сверке.

30. В организации, которая проводит операции с финансовыми инструментами в большом объеме, могут быть внедрены автоматизированные средства контроля дня проведения сверок и подтверждений, и в этом случае для поддержки данных процессов должны быть задействованы необходимые средства контроля информационных систем. В частности, средства контроля необходимы для того, чтобы гарантировать, что данные получены из внешних источников (например, банков и депозитариев) и из бухгалтерских записей организации в полном объеме и без ошибок и что эти данные не были искажены до или во время сверки. Кроме того, средства контроля необходимы для того, чтобы гарантировать, что критерии, в соответствии с которыми осуществляется сверка бухгалтерских записей, носят в достаточной мере ограничительный характер, чтобы предотвратить неточный клиринг расхождений, выявленных при сверке.

Прочие средства контроля за полнотой, точностью и существованием

31. Сложность, присущая некоторым финансовым инструментам, означает, что порядок их учета в системах организации не всегда будет очевиден. В таких случаях руководство может установить процедуры контроля для мониторинга соблюдения политики, предписывающей определенный порядок оценки, отражения и учета конкретных видов операций. Такая политика обычно разрабатывается и заранее проверяется сотрудниками, обладающими необходимой квалификацией и способными понять все последствия отражения в учете финансовых инструментов.

32. Некоторые операции могут быть отменены или изменены после их первоначального выполнения. За счет применения надлежащих средств контроля, относящихся к отмене операций или внесению изменений в их условия, можно добиться снижения риска существенного искажения вследствие недобросовестных действий или ошибок. Кроме того, в организации может быть внедрен процесс повторного подтверждения торговых операций, которые были отменены либо в условия которых были внесены изменения.

33. В финансовых организациях, в которых операции с финансовыми инструментами проводятся в большом объеме, ежедневные доходы и убытки по счетам отдельных трейдеров обычно проверяет работник высокой категории, который оценивает их обоснованность, исходя из своего понимания рынка. Благодаря этому руководство может определить, какие конкретные торговые операции были отражены неполно или неточно, либо выявить недобросовестные действия со стороны конкретного трейдера. Большое значение имеет наличие процедур санкционирования операций, облегчающих проведение проверки руководителями более высокого уровня.

Оценка финансовых инструментов

Требования к составлению финансовой отчетности

34. Во многих концепциях подготовки финансовой отчетности для целей представления бухгалтерского баланса, расчета прибыли или убытка и (или) раскрытия информации финансовые инструменты, в том числе встроенные производные финансовые инструменты, часто оцениваются по справедливой стоимости. В целом оценка справедливой стоимости проводится с целью получения цены, по которой была бы проведена надлежащая операция между участниками рынка на дату оценки при текущей рыночной конъюнктуре; то есть этой ценой не может быть цена операции, установленная при принудительной ликвидации или в ситуации вынужденной продажи. Для достижения этой цели учитывается вся имеющаяся рыночная информация, относящаяся к операции.

35. Необходимость в оценке справедливой стоимости финансовых активов и финансовых обязательств может возникать как при первоначальном отражении операций, так и позже в случае изменения стоимости. В разных концепциях подготовки финансовой отчетности изменения в оценке справедливой стоимости, которые происходят с течением времени, могут рассматриваться по-разному. Например, данные изменения могут отражаться в составе прибыли или убытка либо могут быть отражены в составе прочего совокупного дохода. Кроме того, в зависимости от требований применимой концепции подготовки финансовой отчетности, по справедливой стоимости может оцениваться весь финансовый инструмент либо только его компонент (например, встроенный производный финансовый инструмент в том случае, если он учитывается отдельно).

36. Для того чтобы оценка справедливой стоимости и связанные с ней раскрываемые сведения стали более последовательными и сопоставимыми, в некоторых концепциях подготовки финансовой отчетности вводится иерархическая структура оценки справедливой стоимости. Можно выделить три уровня исходных данных:

— котировки схожих финансовых активов или обязательств на активных рынках;

— котировки идентичных или схожих финансовых активов или финансовых обязательств на рынках, не являющихся активными;

— наблюдаемые на рынке данные (кроме котировок) по финансовым активам или финансовым обязательствам (например, процентные ставки и кривые доходности, наблюдаемые с обычной для котировок периодичностью, скрытая волатильность, кредитные спреды);

— исходные данные, полученные главным образом на основе наблюдаемой информации или подтвержденные наблюдаемой информацией методом корреляции или иным способом (исходные данные, подтвержденные рыночной информацией).

В целом неопределенность оценки возрастает, если финансовый инструмент перемещается с 1- го уровня на 2-й либо с 2-го уровня на 3-й. Кроме того, для 2-го уровня характерен широкий диапазон неопределенности оценки в зависимости от возможности получения рыночных данных, уровня сложности финансового инструмента, его оценки и других факторов.

37. В некоторых концепциях подготовки финансовой отчетности предусмотрено требование или разрешение вносить корректировки в оценку с учетом факторов неопределенности оценки, чтобы скорректировать ее с учетом рисков. Такую корректировку требуется или разрешается внести участнику рынка при установлении цены, чтобы отразить факторы неопределенности, связанные с рисками, которые возникают в связи с ценообразованием или потоками денежных средств по финансовому инструменту. Например:

— Корректировки модели. Некоторым моделям оценки справедливой стоимости в рамках соответствующей концепции подготовки финансовой отчетности могут быть присущи известные недостатки, или же недостаток может быть выявлен в модели в результате ее проверки.

— Корректировки с учетом кредитного риска. В некоторых моделях не учтен кредитный риск, включая риск неисполнения договорных обязательств контрагентом или собственный кредитный риск.

— Корректировка с учетом риска ликвидности. В определенных моделях рассчитывается среднерыночная цена, даже если концепцией подготовки финансовой отчетности может быть предусмотрено использование суммы, скорректированной с учетом ликвидности, например разницы между ценой покупки и продажи. При другой корректировке с учетом ликвидности, которая в большей степени зависит от профессионального суждения, признается, что некоторые финансовые инструменты являются неликвидными, что влияет на их оценку.

— Корректировки с учетом других рисков. Стоимость, измеренная с помощью модели, не учитывающей всех прочих факторов, которые участники рынка учли бы при установлении цены на финансовый инструмент, может и не представлять собой справедливую стоимость на дату оценки, а поэтому ее, вероятно, следует скорректировать отдельно, чтобы обеспечить соблюдение требований применимой концепции подготовки финансовой отчетности.

Корректировки носят ненадлежащий характер, если величина, полученная в результате корректировки измеренной или оцененной стоимости финансового инструмента, не соответствует справедливой стоимости в соответствии с ее определением в применимой концепции подготовки финансовой отчетности, например корректировки с использованием более консервативного подхода к оценке.

Наблюдаемые и ненаблюдаемые исходные данные

38. Как отмечалось выше, концепции подготовки финансовой отчетности часто распределяют исходные данные по категориям в зависимости от того, насколько эти данные отражают наблюдаемую (рыночную) информацию. По мере снижения активности на рынке финансовых инструментов и сокращения возможностей получения наблюдаемой информации неопределенность оценки возрастает. Имеющаяся для подтверждения оценки финансовых инструментов информация может различаться по своему характеру и степени надежности в зависимости от возможностей получения наблюдаемой информации для целей оценки. На эти возможности могут оказывать влияние характеристики рынка (например, каков уровень рыночной активности, проводятся ли операции на бирже или на внебиржевом рынке). Следовательно, характер и степень надежности доказательств, используемых для подтверждения оценки, всегда имеют большое значение, и, когда рынки становятся неактивными и сокращаются возможности использования в качестве исходных данных наблюдаемой на рынке информации, руководству становится все труднее получить информацию для подтверждения своей оценки.

39. В отсутствие наблюдаемой информации, которую можно использовать в качестве исходных данных, организация использует ненаблюдаемую информацию (исходные данные 3-го уровня). Эти исходные данные отражают допущения, которые использовали бы участники рынка при установлении цены на финансовый актив или финансовое обязательство, в том числе допущения, касающиеся рисков. Такие исходные данные получены на основе наиболее точной и надежной информации, имеющейся в данных обстоятельствах. При подготовке ненаблюдаемых исходных данных организация может отталкиваться от собственных данных, которые корректируются, если имеющаяся обоснованная информация указывает на то, что (а) другие участники рынка использовали бы другие данные или (b) у организации имеются особые характеристики, отсутствующие у других участников рынка (например, эффект синергии, который получает только эта организация).

Последствия неактивных рынков

40. В периоды снижения активности на рынках, на которых обращаются финансовые инструменты или их компоненты, неопределенность оценки возрастает, а процедура оценки усложняется. Очевидного момента, когда активный рынок превращается в неактивный, не существует, хотя в концепции подготовки финансовой отчетности и могут содержаться указания в отношении этого вопроса. К характерным особенностям неактивного рынка относится значительное снижение объема и уровня торговой активности, значительное изменение цен с течением времени или большой разброс цен между разными участниками рынка, а также использование цен, не отражающих текущую стоимость. Однако для того, чтобы оценить, является ли рынок неактивным, требуется применить профессиональное суждение.

41. В случае неактивных рынков котировки могут устареть (то есть они больше не отражают текущую стоимость), могут не представлять собой цены, по которым участники рынка могут осуществлять операции, или же они могут представлять собой цены по вынужденным операциям (например, если продавец должен продать актив с целью соблюдения нормативных или правовых требований, или он вынужден продать актив незамедлительно для обеспечения ликвидности, или в результате наложенных правовых или временных ограничений существует только один потенциальный покупатель). Следовательно, оценка проводится с использованием исходных данных 2-го и 3-го уровней. На этот случай у организации могут быть:

— политика в отношении проведения оценки, включающая в себя процедуру, с помощью которой можно определить, имеется ли возможность получения исходных данных 1-го уровня;

— понимание того, как рассчитываются конкретные цены или данные из внешних источников, используемые в качестве исходных данных при применении методов оценки, чтобы оценить надежность этих цен и данных. Например, на активном рынке котировки брокера по финансовому инструменту, который ранее не обращался на бирже, с большой вероятностью будут отражать цены фактически проведенных операций с аналогичным финансовым инструментом. Однако по мере снижения активности на рынке брокер может в большей степени полагаться на собственные методы оценки при определении цен;

— понимание того, как ухудшение рыночной конъюнктуры влияет на контрагента, а также может ли ухудшение условий ведения деятельности в аналогичных контрагенту организациях указывать на возможное невыполнение контрагентом своих обязательств (то есть на наличие риска невыполнения обязательств);

— политика внесения корректировок с учетом факторов неопределенности оценки. Такие корректировки могут включать корректировки модели, корректировки с учетом дефицита ликвидности, корректировки с учетом кредитного риска и корректировки с учетом других рисков;

— возможности для расчета диапазона реалистичных результатов с учетом имеющихся факторов неопределенности, например, за счет проведения анализа чувствительности;

— политика, позволяющая установить, когда исходные данные для определения справедливой стоимости переходят на другой уровень в иерархической структуре оценки справедливой стоимости.

42. Особые сложности могут возникнуть, когда происходит серьезное сокращение объема торговых операций с конкретными финансовыми инструментами или даже их прекращение. При таких обстоятельствах финансовые инструменты, которые ранее оценивались с использованием рыночных цен, теперь, вероятно, должны будут оцениваться с применением модели.

Процесс проведения оценки руководством

43. Методы, с помощью которых руководство может проводить оценку своих финансовых инструментов, включают использование текущих рыночных цен, цен по недавно проведенным операциям, а также моделей, в которых применяются исходные данные, представленные как наблюдаемой, так и ненаблюдаемой информацией. Кроме того, руководство может;

(a) использовать внешние источники ценовой информации, такие как данные информационно-ценового агентства или брокерские котировки, или

(b) привлечь эксперта-оценщика.

Внешние источники ценовой информации и эксперты-оценщики могут применять один или несколько таких методов оценки.

44. Во многих концепциях подготовки финансовой отчетности наиболее надежным доказательством справедливой стоимости финансового инструмента считаются цены текущих операций, осуществляемых на активном рынке (то есть исходные данные 1-го уровня). В таких случаях провести оценку финансового инструмента может быть относительно просто. Котировки финансовых инструментов, включенных в котировальные списки бирж или обращающихся на ликвидных внебиржевых рынках, можно получить из финансовых изданий, непосредственно от бирж или из внешних источников ценовой информации. При использовании котировок важно, чтобы руководство понимало, что лежит в основе такой котировки. Это необходимо для получения руководством уверенности в том, что цена отражает рыночные условия на дату оценки. Котировки, полученные из финансовых изданий или от бирж, могут обеспечить достаточные доказательства для подтверждения справедливой стоимости в том случае, когда, например:

(a) цены не являются устаревшими или неактуальными (например, если котировка основана на цене последней совершенной торговой операции, после которой уже прошло некоторое время);

(b) котировки отражают цены, по которым дилеры проводили бы фактические операции с финансовым инструментом с достаточной регулярностью и в достаточном объеме.

45. В отсутствие текущих наблюдаемых рыночных данных о цене финансового инструмента (то есть исходных данных 1-го уровня), чтобы провести оценку финансового инструмента, организации потребуется собрать другие индикаторы цены, которые будут необходимы при применении метода оценки. Индикаторами цены могут выступать:

— недавно совершенные с этим же инструментом операции, в том числе операции, совершенные после отчетной даты. При этом необходимо рассмотреть вопрос о том, имеется ли необходимость в корректировке с учетом изменений рыночных условий за период между датой оценки и датой совершения операции, потому что данные операции не всегда отражают рыночные условия, существовавшие на отчетную дату. Кроме того, возможно, что операция представляет собой вынужденную сделку, поэтому примененная цена не отражает цену сделки в рамках обычной торговой операции;

— текущие или недавно проведенные операции с аналогичными инструментами (такой индикатор часто называют «ценой аналога»). Цену аналога потребуется скорректировать, чтобы учесть различия между аналогом и оцениваемым инструментом, например различия с точки зрения риска ликвидности или кредитного риска, существующие между двумя инструментами;

— индексы, относящиеся к аналогичным инструментам. Как и в случае операций с аналогичными инструментами, потребуются корректировки, чтобы учесть различия между оцениваемым инструментом и инструментом или инструментами, на основе которых был составлен индекс.

46. Предполагается, что руководство должно документально оформить свою политику в области оценки и модель, используемую для оценки конкретного финансового инструмента, включая обоснование применяемой модели или моделей, выбор допущений, используемых в методологии оценки, а также рассмотрение организацией вопроса о том, имеется ли необходимость в корректировках с учетом неопределенности оценки.

47. Если невозможно получить информацию о цене финансовых инструментов непосредственно по результатам совершаемых на рынке операций, для оценки финансовых инструментов можно использовать модели. Модели могут быть простыми, как, например, широко применяемая формула для определения цены облигации, или сложными, включающими в себя комплексные, специально разработанные программные средства для оценки финансовых инструментов на основе исходных данных 3-го уровня. В основе многих моделей лежат расчеты, в которых используются дисконтированные потоки денежных средств.

48. Модель включает в себя методологию, допущения и данные. В методологии описываются правила или принципы, регулирующие отношения между переменными величинами в модели оценки. К допущениям относятся оценочные значения используемых в модели переменных величин, в отношении которых существует неопределенность. Данные могут включать фактическую или гипотетическую информацию о финансовом инструменте или другие исходные данные, имеющие отношение к финансовому инструменту.

49. В зависимости от обстоятельств, вопросы, которые организация может решать при создании или проверке модели, применяемой для оценки финансового инструмента, включают следующие:

— проводится ли проверка модели до начала ее использования, выполняются ли периодические проверки, чтобы убедиться в том, что модель по-прежнему соответствует своему назначению. Процесс проверки модели организацией для подтверждения обоснованности ее применения может включать в себя:

— оценку теоретической обоснованности и математической точности модели, включая надлежащий характер параметров и допустимые пределы чувствительности;

— оценку полноты используемых в модели исходных данных и их соответствия рыночной практике, а также наличия надлежащих исходных данных, которые будут использованы в модели;

— имеются ли надлежащие политика в области смены контроля, а также процедуры и средства защиты модели;

— вносятся ли в модель своевременные изменения и корректировки с учетом изменения рыночной конъюнктуры;

— проводятся ли периодически настройка, проверка и тестирование модели на предмет ее пригодности сотрудниками отдельной объективной функциональной службы. Эти меры позволяют добиться того, чтобы полученные с помощью модели результаты достоверно представляли стоимость финансового инструмента, которую установили бы для него участники рынка;

— максимально ли используются в модели соответствующие наблюдаемые данные и сводится ли к минимуму использование ненаблюдаемых исходных данных;

— производятся ли корректировки результатов, полученных с помощью модели, с целью отражения допущений, которые применяли бы участники рынка в аналогичной ситуации;

— в достаточном ли объеме модель оформлена документально, включая определение областей применения и ограничения, ключевые параметры, необходимые данные, результаты любого анализа, выполненного с целью проверки и подтверждения, и все корректировки, произведенные в отношении результата, полученного с помощью модели.

Пример простого финансового инструмента

50. Ниже описано, как можно применять модели при оценке простого финансового инструмента, известного как ценная бумага, обеспеченная активами. 9 Поскольку ценные бумаги, обеспеченные активами, часто оцениваются на основе исходных данных 2-го или 3-го уровня, их оценка нередко проводится с использованием моделей и предполагает:

— понимание того, к какому типу относится ценная бумага, для чего необходимо рассмотреть (а) базовый актив, предоставленный в качестве обеспечения, и (b) условия ценной бумаги. Базовый актив, предоставленный в качестве обеспечения, используется для оценки сроков и сумм денежных потоков, таких как выплаты процентов и основной суммы по ипотеке или кредитной карте;

— понимание условий ценной бумаги, что включает в себя оценку предусмотренных договором прав на потоки денежных средств, например порядка погашения, а также всех случаев невыполнения обязательств. Порядок погашения, часто называемый очередностью удовлетворения требований, определяет условия, согласно которым держателям одних классов ценных бумаг выплаты производятся раньше (долг первой очереди), чем держателям других (субординированный долг). Права держателей каждого класса ценных бумаг на потоки денежных средств, часто называемые очередностью использования денежных средств, а также допущения относительно сроков и сумм денежных потоков используются для расчета ряда ожидаемых денежных потоков по каждому классу ценных бумаг. Затем производится дисконтирование ожидаемых потоков денежных средств с целью получения расчетной справедливой стоимости.

51. На денежные потоки по ценной бумаге, обеспеченной активами, может оказывать влияние досрочное погашение залогового обеспечения, а также потенциальный риск невыполнения обязательств и уровень возникающего в связи с этим ожидаемого убытка. Допущения в отношении досрочного погашения (если уместно) обычно основываются на сравнении рыночных процентных ставок по аналогичному обеспечению со ставками по базовому активу, предоставленному в качестве обеспечения ценной бумаги. Например, в случае снижения рыночных процентных ставок по ипотечным кредитам могут наблюдаться более высокие темпы досрочного погашения ипотечных кредитов, представляющих собой предмет обеспечения ценной бумаги, чем предполагалось первоначально. Для оценки вероятного невыполнения обязательств и уровня убытков требуется тщательная оценка актива, предоставленного в качестве обеспечения, и заемщиков; это необходимо для того, чтобы рассчитать ожидаемый процент невыполненных обязательств. Например, если актив, предоставленный в качестве обеспечения, включает жилищную ипотеку, на уровень убытков может оказывать влияние оценка цен на жилье в течение срока действия ценной бумаги.

Внешние источники ценовой информации

52. Организации могут использовать внешние источники ценовой информации для того, чтобы получить данные для определения справедливой стоимости. Для подготовки финансовой отчетности организации, включая оценку финансовых инструментов и подготовку раскрываемой в финансовой отчетности информации по данным инструментам, могут потребоваться знания и опыт, которыми руководство не располагает. У организаций не всегда имеются возможности для разработки надлежащих методов оценки, в том числе моделей, которые могут быть использованы при оценке, поэтому они могут использовать внешние источники ценовой информации для получения оценки или подготовки информации, подлежащей раскрытию в финансовой отчетности. Это особенно характерно для малых организаций или организаций, которые не проводят операций с финансовыми инструментами в больших объемах (например, нефинансовые организации, в которых имеются казначейские отделы). Даже если руководство использовало внешние источники ценовой информации, в итоге ответственность за оценку несет руководство.

53. Кроме того, внешние источники ценовой информации могут использоваться в тех случаях, когда организация не в состоянии определить цену для имеющегося у нее объема ценных бумаг в сжатые сроки. Такая ситуация нередко возникает у инвестиционных фондов, которые вкладывают средства в обращающиеся ценные бумаги и обязаны ежедневно определять чистую стоимость активов. В других организациях руководство внедряет собственный процесс определения цены, но при этом использует внешние источники ценовой информации для подтверждения собственных оценок.

54. В силу одной или нескольких из этих причин при оценке ценных бумаг большинство организаций использует внешние источники ценовой информации либо в качестве основного источника информации, либо в качестве источника информации для подтверждения собственных оценок. Внешние источники ценовой информации подразделяются на следующие категории:

— информационно-ценовые агентства, в том числе агентства, предоставляющие информацию о консенсусных ценах;

— брокеры, предоставляющие брокерские котировки.

55. От информационно-ценовых агентств организации получают цены и связанные с ними данные по широкому кругу финансовых инструментов. Эти агентства часто выполняют ежедневную оценку финансовых инструментов в больших объемах. Такие оценки могут быть получены в результате сбора рыночных данных и информации о ценах из самых разнообразных источников, включая активных участников рынка («маркет-мейкеров»), а иногда в результате использования собственных методов оценки для получения оценок справедливой стоимости. Для определения цены информационно-ценовые агентства могут использовать сочетание нескольких подходов. Информационно-ценовые агентства часто используются как источник информации для расчета цен на основе исходных данных 2-го уровня. В информационно-ценовых агентствах может быть внедрена эффективная система контроля за порядком расчета цен, и в число их клиентов часто входят самые разнообразные организации, включая инвесторов-продавцов и инвесторов-покупателей, операционные и организационно-контрольные отделы, аудиторов и другие организации.

56. У информационно-ценовых агентств нередко имеется формализованный процесс, в рамках которого клиенты могут оспорить цены, полученные от агентства. В рамках этих процессов, обеспечивающих клиентам возможность оспорить полученную цену, обычно требуется, чтобы клиент представил доказательства, подтверждающие альтернативную цену, при этом претензии подразделяются на категории в зависимости от качества представленных доказательств. Например, претензия на основании совершенной недавно с этим инструментом операции по продаже, о которой ценовому агентству не было известно, может быть удовлетворена, тогда как претензия, основанная на использованных клиентом собственных методах оценки, может быть подвергнута более тщательной проверке. Таким образом, ценовое агентство, среди клиентов которого большое количество ведущих участников рынка (как покупателей, так и продавцов), может иметь возможность постоянно корректировать цены, чтобы они более полно отражали информацию, которой располагают участники рынка.

Агентства, предоставляющие информацию о консенсусных ценах

57. Некоторые организации могут использовать ценовые данные, полученные от агентств, предоставляющих информацию о консенсусных ценах. Такие агентства отличаются от остальных информационно-ценовых агентств. Агентства, предоставляющие информацию о консенсусных ценах, получают информацию о цене инструмента от нескольких организаций-участников (пользователей). Каждый пользователь предоставляет информационно-ценовому агентству информацию о своих ценах. Информационно-ценовое агентство рассматривает эту информацию как конфиденциальную и сообщает каждому пользователю консенсусную цену, которая обычно представляет собой среднее арифметическое значение полученных данных после их обработки с целью отсеивания резко отклоняющихся значений. Для некоторых рынков, например рынков необычных производных финансовых инструментов, консенсусные цены могут представлять собой наиболее точную имеющуюся информацию. Однако при оценке репрезентативной достоверности консенсусных цен учитываются многие факторы, к которым относятся, например, следующие:

— отражают ли цены, предоставленные пользователями, цены по фактически совершенным операциям либо только ориентировочные цены, полученные на основе их собственных методов оценки;

— количество источников, из которых были получены цены;

— качество источников, используемых агентством, предоставляющим информацию о консенсусных ценах;

— входят ли в число участников опроса ведущие участники рынка.

58. Обычно информацию о консенсусных ценах могут получить только пользователи, которые предоставили агентству свои собственные цены. Следовательно, не все организации будут иметь прямой доступ к консенсусным ценам. Поскольку пользователь обычно не владеет информацией о том, как осуществлялась оценка предоставленных пользователями цен, для подтверждения оценки руководству могут потребоваться другие источники доказательств в дополнение к информации, полученной от агентств, предоставляющих информацию о консенсусных ценах. В частности, это может потребоваться, если источники предоставляют ориентировочные цены, полученные на основе использования их собственных методов оценки, и руководство не может узнать, как эти цены были рассчитаны.

Брокеры, предоставляющие брокерские котировки

Другие вопросы, связанные с внешними источниками ценовой информации

60. Понимание порядка расчета цены источниками ценовой информации позволяет руководству установить, пригодна ли такая информация для использования при проведении собственной оценки, в том числе в качестве исходных данных при применении своего метода оценки. Руководство может также определить, к какой категории следует отнести ценную бумагу с точки зрения уровня исходных данных для целей раскрытия информации в финансовой отчетности. Например, внешние источники ценовой информации могут оценивать финансовые инструменты с использованием собственных моделей, и руководству важно понимать методологию, допущения и данные, которые были использованы в модели.

61. Если в основе оценок справедливой стоимости, полученных из внешних источников ценовой информации, не лежат текущие цены активного рынка, руководству потребуется оценить, были ли оценки справедливой стоимости получены способом, который не противоречит требованиям применимой концепции подготовки финансовой отчетности. Для понимания оценки справедливой стоимости руководству необходимо знать следующее:

— каким образом была получена оценка справедливой стоимости (например, была ли справедливая стоимость определена с помощью метода оценки), чтобы установить, не противоречит ли метод оценки справедливой стоимости цели, для достижения которой она была проведена;

— как часто проводится оценка справедливой стоимости внешними источниками ценовой информации, что позволит установить, отражает ли она рыночные условия на дату оценки.

Если руководство понимает, на чем основаны котировки, установленные внешними источниками ценовой информации дня конкретных финансовых инструментов, держателем которых является организация, руководству легче оценить значимость и надежность этого доказательства с точки зрения его пригодности для подтверждения оценок руководства.

62. Индикаторы цены, полученные из разных источников, могут различаться. Понимание порядка формирования этих индикаторов цены и изучение указанных расхождений помогают руководству подтвердить информацию, которая была использована при проведении оценки финансовых инструментов, чтобы оценить, является ли оценка обоснованной. Простой расчет среднего арифметического значения по предоставленным котировкам без проведения дополнительного исследования, вероятно, будет неприемлем, потому что из всего диапазона цен одна цена может наиболее точно отражать справедливую стоимость, и эта цена не обязательно будет средней арифметической величиной. Чтобы определить, являются ли обоснованными его собственные оценки финансовых инструментов, руководство может:

— рассмотреть вопрос о том, не являются ли фактически совершенные операции вынужденными в отличие от операций между покупателями и продавцами, желающими совершить данную операцию. Такую цену нельзя будет использовать для целей сравнения;

— проанализировать ожидаемые в будущем денежные потоки по финансовому инструменту. Полученные результаты могут отражать наиболее адекватные ценовые данные;

— в зависимости от характера ненаблюдаемых данных, экстраполировать наблюдаемые на рынке цены на ненаблюдаемые цены (например, могут иметься наблюдаемые цены на финансовые инструменты со сроком погашения до десяти лет, но не более, однако кривую цены по десятилетним финансовым инструментам можно экстраполировать на период, превышающий десять лет, и она будет служить индикатором). Экстраполяцию следует применять с осторожностью, чтобы она не распространялась на период, который настолько далеко отстоит от кривой наблюдаемых на рынке цен, что связь с этими ценами при экстраполяции может стать слишком слабой и ненадежной;

— сравнить между собой цены на финансовые инструменты в рамках портфеля, чтобы удостовериться в том, что цены на аналогичные финансовые инструменты соответствуют друг другу;

— использовать две модели или более для подтверждения результатов, полученных в рамках каждой модели, с учетом использованных в каждой модели данных и допущений, или

— оценить изменения цен на соответствующие инструменты хеджирования и залоговое обеспечение.

Кроме того, чтобы вынести суждение относительно своей оценки, организация может рассмотреть и другие факторы, которые могут быть применимы конкретно к ее обстоятельствам.

63. Для проведения оценки своих ценных бумаг или какой-либо их части руководство может привлечь эксперта-оценщика из инвестиционного банка, брокерской или иной организации, занимающейся оценкой. В отличие от случаев, когда используются информационно-ценовые агентства или брокеры, руководству проще получить доступ к информации об используемых данных и методологии, когда оно привлекает эксперта для проведения оценки по его поручению. Даже если руководство привлекло эксперта, в итоге ответственность за оценку несет руководство.

Вопросы, связанные с финансовыми обязательствами

64. Важным аспектом оценки финансовых активов и финансовых обязательств является понимание воздействия кредитного риска. Такая оценка отражает кредитоспособность и финансовую устойчивость как эмитента, так и гаранта кредитной поддержки. В некоторых концепциях подготовки финансовой отчетности оценка финансового обязательства предполагает, что данное обязательство переходит к участнику рынка на дату оценки. В отсутствие наблюдаемых данных о цене финансового обязательства его величина обычно определяется с использованием того же метода, который использовал бы контрагент для оценки стоимости соответствующего актива, за исключением случаев, когда имеются факторы, специфичные для данного обязательства (например, повышение кредитного качества за счет третьей стороны). В частности, часто бывает сложно 10 оценить собственный кредитный риск организации.

Представление и раскрытие информации о финансовых инструментах

65. В большинстве концепций подготовки финансовой отчетности содержится требование о раскрытии в финансовой отчетности информации, позволяющей ее пользователям эффективно оценивать влияние операций, которые организация проводит с финансовыми инструментами, включая информацию о рисках и факторах неопределенности, связанных с финансовыми инструментами.

66. В большинстве концепций требуется раскрывать как количественные данные, так и качественную информацию (включая учетную политику), относящуюся к финансовым инструментам. В большинстве концепций подготовки финансовой отчетности содержится большое количество требований к бухгалтерскому учету в отношении представления и раскрытия информации об оценках справедливой стоимости в финансовой отчетности, и эти требования гораздо шире, чем просто оценка финансовых инструментов. Например, раскрываемая качественная информация о финансовых инструментах содержит важные контекстуальные данные, касающиеся параметров финансовых инструментов и будущих потоков денежных средств по этим инструментам. Такие данные помогут проинформировать инвесторов о рисках, которым подвергается организация.

Категории раскрываемой информации

67. Требования к раскрытию информации включают следующее:

(a) раскрытие количественных данных, рассчитанных на основе сумм, отраженных в финансовой отчетности (например, категории финансовых активов и обязательств);

(b) раскрытие количественных данных, которые требуют применения значительных суждений (например, анализ чувствительности по каждому виду рыночных рисков, которым подвергается организация);

(c) раскрытие качественной информации, например описание системы управления финансовыми инструментами; целей; имеющихся средств контроля, политики и процессов для управления каждым видом риска, возникающим в связи с финансовыми инструментами, а также методов, используемых для оценки рисков.