Фактические и кассовые расходы в чем разница

Анализ кассовых и фактических расходов

Все расходы бюджетных учреждений подразделяются на кассовые и фактические.

Кассовыми расходами(КР) считаются все суммы, перечисленные с текущего счета в отделении казначейства в оплату своих обязательств на счета поставщиков за товары, оказанные услуги, выполненные работы, а также на счета получателей средств по обязательным расчетам и нетоварным операциям (платежам в бюджет, переводам из заработной платы, погашению задолженности по ссудам). Кассовыми расходами считаются все суммы, выданные банком как наличными деньгами, так и путем безналичных расчетов.

Кассовые расходы показывают средств, полученных учреждением из бюджета, что позволяет располагать данными о кассовом исполнении смет и об остатках неиспользованных средств на каждую конкретную дату. На величину кассовых расходов оказывают влияние факторы:

— остатки денежных средств организации на начало года,

— сумма полученных средств из бюджета;

— остатки денежных средств организации на конец года.

Фактические расходы(ФР) — это действительные затраты учреждения, оформленные соответствующими документами, включая расходы по неоплаченным счетам кредиторов, по начисленной заработной плате, стипендиям. Данные расходы отражают фактическое выполнение расходных норм, утвержденных по смете, и являются показателями окончательного исполнения сметы расходов.

|

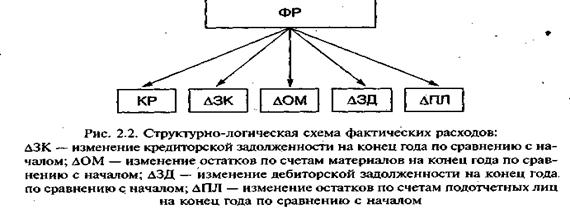

Взаимосвязь фактических расходов и основных групп факторов, под влиянием которых формируется их величина, может быть записана в следующем виде:

ФР = КР – (Δ ЗК + Δ ОМ + Δ ЗД + Δ ПЛ)

Следовательно, можно сделать вывод о том, что кассовые расходы характеризуют движение денежных средств, выделенных учреждению, а фактические расходы — полноту их использования.

Важнейшим этапом анализа расходов является изучение соотношения между кассовыми и фактическими расходами. Оно может характеризоваться равенством между ними, превышением кассовых расходов над фактическими или фактических расходов над кассовыми. Исследование существующей между ними объективной взаимосвязи и зависимости позволяет выявить производственные и финансовые ситуации, возникшие в процессе исполнения сметы.

Однако на практике равенство возможно лишь в том случае, когда движение средств на текущем счете учреждения и списание расходов происходят одновременно, например, при оплате оказанных услуг по предъявленному счету (взнос абонентской платы за пользование телефоном, потребление электроэнергии, воды, за отопление и др.).

В большинстве же случаев кассовые и фактические расходы по времени осуществления и абсолютной величине не совпадают. Это связано с тем, что не все денежные средства, перечисленные с текущего счета в казначействе или в обслуживающем банке, могут быть списаны и отнесены на фактические расходы непосредственно в момент их получения.

Например, сумма начисленной заработной платы за декабрь может не равняться сумме израсходованных денежных средств со счета в банке за этот же месяц, так как выплата заработной платы за последний месяц года будет произведена в январе. Кроме того, учреждение может оплатить счет за оборудование, приборы, инструменты, но в отчетном году их не получить. Значит, кассовые расходы были произведены, а для отражения фактических расходов основания нет. Оно наступит после получения оплаченных материальных ценностей и ввода их в эксплуатацию. Уплаченная за оборудование сумма бюджетных средств переходит на следующий финансовый год и отражается в балансе об исполнении сметы расходов

в виде дебиторской задолженности. Характерно, что в описанной ситуации остатки расчетов с прочими дебиторами и кредиторами увеличатся по сравнению с их наличием на начало года.

Содержанием анализа исполнения смет расходов является оценка эффективности выделенных учреждению материальных, трудовых и финансовых ресурсов, выявление отклонений фактических расходов от сметных назначений, а также количественная оценка влияния факторов, вызвавших эти отклонения.

Основными задачами исполнения смет расходов являются:

— изучение соблюдения сметных назначений в целом, а также в разрезе отдельных статей и экономических элементов расходов;

— изучение состава и структуры расходов;

— оценка причин, вызвавших отклонения фактических расходов от предусмотренных в сметах;

— выявление резервов повышения эффективности использования ресурсов бюджетных и научных учреждений; обоснование мероприятий, направленных на повышение эффективности управления бюджетными средствами.

— отчет об исполнении сметы расходов бюджетных учреждений (форма № 2);

— баланс исполнения смет расходов бюджетных учреждений (форма № 1);

— карточки учета расходов и данные первичного учета затрат материальных ресурсов, труда и заработной платы;

— акты ревизий и проверок;

— данные бюджетных учреждений по учету кассовых и фактических расходов.

Тема30 Анализ финансирования учрежденийУИС

§ Анализ финансирования предполагает изучение обеспеченности учреждения бюджетными средствами, а также полноты их использования. Для этого плановое финансирование сравнивается с фактическим, и производится сравнение поступивших сумм бюджетных средств с кассовыми расходами учреждения.

§ Основным источником информации при этом является «Отчет об исполнении сметы расходов формы №2».

Анализ структуры доходов бюджета учреждения УИС

Смета доходов бюджета Учреждения УИС

| Доходы | Доходы, утвержден-ные | Кассовое исполнение бюджета | Неисполненные назначения | Удельный вес, % |

Анализ данных таблицы 1 показал, что смета доходов выполнена учреждением с превышением на 10,53% за счет госпошлины от регистрации прав на недвижимость (9.24%) и плата о предоставлении информации о правах на недвижимое имущество (0,84%). Однако по некоторым статьям наблюдается недовыполнение сметы доходов, например, по статье «оказание платных услуг и компенсация затрат». Доходы, фактически полученные бюджетными учреждениями от платных услуг и иной предпринимательской деятельности при исполнении бюджета сверх утвержденных законом (решением) о бюджете и сверх сметы доходов и расходов, в соответствии с пунктом 1 статьи 232 Кодекса направляются на финансирование расходов данных бюджетных учреждений. Таким образом, все доходы, полученные сверх утвержденных направляются на финансирование самого учреждения, что является дополнительным стимулом к их получению.

На основании данных отчетов о движении основных средств составлена таблица 2, отражающая динамику стоимости основных средств за период с 2005 по 2007 годы в разрезе по показателям.

Рассмотрим более подробно смету расходов и ее исполнение в динамике для того, чтобы разработать рекомендации по совершенствованию системы исполнения бюджета.

Смета расходов бюджета на 01.01.2010г.

| Расходы | Бюджетные ассигнования | Кассовое исполнение бюджета | Неисполненные назначения | Удельный вес, % |

| Заработная плата | ||||

| Прочие выплаты | ||||

| Начисления на оплату труда | ||||

| Услуги связи | ||||

| Транспортные услуги | ||||

| Коммунальные услуги | ||||

| Арендная плата | ||||

| Услуги по содержанию имущества | ||||

| Прочие услуги | ||||

| Прочие расходы | ||||

| Увеличение стоимости основных средств | ||||

| Увеличение стоимости МПЗ | ||||

| Перечисления другим бюджетам | ||||

| ИТОГО |

Анализ исполнения сметы расходов показал, что в данной организации смета расходов исполнена практически полностью в соответствии с лимитами бюджетных обязательств.

Связь между кассовыми и фактическими расходами бюджетных учреждений.

В процессе анализа целесообразно использовать для учета данные, которые касаются расходов в разрезе отдельных видов работ, который разрешает повысить результативность такого анализа. Кассовые расходы сопоставляются с суммой перечисленных средств, а фактические – с назначениями и оказываются причинами выявленных отклонений, как учреждений, так и предприятий, которые реализуют такие товары, как, к примеру, насос для дачи, трансформаторы и т.п.

Этапы анализа выполнения сметы такие:

1) определение объемов, утвержденных сметой, кассовых, фактических расходов (в целом и по отдельным видам);

2) анализ соотношения между утвержденными сметой, кассовыми, фактическими расходами (в целом и по видам);

3) анализ соблюдения сметных назначений на основе сравнения кассовых и фактических расходов (в целом и по отдельным видам);

4) определение причин отклонения, кассовых и фактических расходов от сметных показателей;

5) обобщение результатов проведенного анализа выполнения сметы;

6) разработка предложений по результатам проведенного анализа.

В хозяйственной деятельности бюджетных учреждений случаи равенства кассовых и фактических расходов – явление редчайшее, поскольку они не совпадают в своей сумме.

Алгебраическая тождественность кассовых и фактических расходов (Вкас = Вфакт) – это «идеальный» вариант, когда плановые расчеты, утвержденные сметой, выполняются четко, без любых отклонений, и вдобавок отсутствуют объективные и субъективные факторы, способны повлиять на выполнение сметных показателей бюджетного учреждения, если долги являются незначительными и текущими, а запасы отвечают установленным нормативам.

Фактические расходы, в отличие от кассовых, – это действительные расходы, подтвержденные соответствующими первичными документами (в том числе неоплаченные счета кредиторов, начисленная и невыплаченная заработная плата и т.п.).

Фактические расходы не обязательно совпадают с кассовыми в случаях, когда часть денежных средств на счетах у казначейства направляется на пополнение запасов материалов, которые характеризуются и находятся в расчетах, остается неизрасходованной в виде подотчетных сумм и денежной наличности в кассе или используется на погашение кредиторской задолженности, которая возникла раньше, фактические расходы меньшие чем кассовые. Когда же учреждение имеет в своем распоряжении запасы материалов, других товарных ресурсов, то фактические расходы на осуществление та реализацию планового объема работ могут превышать кассовые, поскольку затрата материалов не вызывает уменьшения денежных средств на счетах. Когда средства, полученные из казначейства, израсходованные по прямым назначениям соответственно смете, то фактические расходы совпадают с кассовыми. Такие расходы называются прямыми.

Оценивая связь между кассовыми и фактическими расходами, необходимо учитывать то, что финансирование учреждения на определенных предприятий, которые реализуют такие товары, как насос тайфун, электросчетчики, из бюджета, осуществляется соответственно утвержденной смете и утвержденному плану ассигнований. Это финансирование основывается на потребности учреждения в денежных ресурсах для осуществления хозяйственных операций в текущем году (выплата заработной платы, приобретение товарно-материальных ценностей, расчетов за их снабжение и т.п.).

Фактические и кассовые расходы в чем разница

Первый снег сразу превращался в мокрую кашу под ногами, запутывался в Юлькиных кудрях и превращался в стеклянные горошины на

-Нет. Не одно. Вот смотри..

Юлька,мой гуру на новой работе, вытащила меня поискать вместе новые сапоги: её старые протекали безобразно. И все её попытки растолковать мне простую идею о том, что в бухгалтерском учете есть расходы кассовые, а есть фактические, упирались в моё тотальное непонимание. Был вечер рабочего дня, но желание разобраться во всём не покидало меня.

Итак, почему же они не равны, и зачем нам нужно знать про них всё?

Что же про фактический расход? Вы встречаетесь с ним в отчете о финансовых результатах 0503721 (0503121).

Можно привести простой пример с яблоками (водой, канцтоварами, электричеством,ремонтом). Вы договорились с соседом по даче, что он продаст вам три ведра яблок из своего сада. По рублю ведро. До конца месяца. Яблоки разных сортов созревают, постепенно. Рубли у вас тоже появляются неравномерно и отдавать деньги вы будете по мере возможности.

Чувствуете как к концу месяца всё запутывается? Появляется дебиторка или кредиторка, и кассовый расход и фактический, и остатки тоже тут как тут, которые бухгалтеру в конце отчетного периода стоит проверить.Итак, что будем иметь на конец нашего отчетного периода?

Проверяющий обязательно спросит, почему разница, попросит показать остатки.

Кассовые и фактические расходы

В период деятельности организация постоянно несет разнообразные расходы:

Под расходами понимаются суммы денежных средств, которые затрачивает предприятие в течение своей хозяйственной деятельности. Они должны придерживаться предельных размеров, которые устанавливаются бюджетной, планами либо финансовой документаций.

Среди основных задач бухучета присутствует стабильный контроль и проверка произведенных расходов. Для исполнения этих целей, все совершенные затраты предприятия группируются по финансовым показателям. С обязательным тщательным распределением средств по признакам.

Разделение издержек

Типичной чертой учета расходов предприятия является их подразделение на кассовые и фактические:

Кассовые расходы и кассовые операции, это не одно и то же. Кассовые расходы – это не выданные из кассы деньги, а кассовое исполнение бюджета.

Например, к кассовым тратам можно отнести поступление наличных в кассу для последующей выдачи зарплаты, оплаты материалов, продуктов и прочее.

Фактические расходы отличаются от кассовых тем, то это реальные расходы предприятия для исполнения сметы, которые имеют подтверждения в виде первичной документации.

В качестве примера такого типа издержек может выступить операция по начислению зарплаты сотрудникам, списания материалов или продуктов питания и прочее.

Вариант распределения расходов, таким образом, в учете требуется в связи с тем, что требуется контроль над реализацией средств, уполномоченными государственными органами. Произведение контроля над кассовыми издержками дает возможность накопления сведений о выполнении кассовой сметы, а так же сальдо по полученным ассигнованиям на каждое число. Учет фактических расходов предоставляет возможность фактического выполнения сметы расходов по предприятию и норм по конкретным статьям либо структурным отделениям.

Этапы анализа расходов

Анализ исполнения сметы кассовых и фактических расходов:

Различие в затратах

Эти типы затрат в течение деятельности не сходятся во временных показателях, это связано с тем, что они основаны на разных нормах отражения бух. операций: для внесения записей по кассовым затратам используется кассовый метод, при нем отражение поступлений и издержек производится в момент поступления средств, вне зависимости от периода, когда они совершались. По отношению фактических затрат используется метод начислений, при нем запись операций производится в момент их определения, а не их фактического расходования.

Что такое возмещение кассовых расходов

Восстановлением кассовых расходов называются операции по возврату денег на лицевой либо расчетный счет, либо в кассу предприятия, от контрагента, которому раньше был направлен платеж. Ситуации, когда организации требуется отражать в бухучете операций такого типа, случаются достаточно часто:

Эти ситуации, которые могут случаться в организациях достаточно часто. Это могут быть ошибки сотрудников при расчетах, или компенсация нарушенных контрагентами соглашений, порой могут даже потребоваться решения суда.

Такого типа ситуации должны обязательно иметь подтверждение в виде документации и оформляться соответствующим образом.

Некоторые ситуации могут быть произведены исключительно после согласования финансового органа или учредителя.

Как рассчитать сумму фактических расходов

Таким образом, кассовые издержки дают характеристику движению денежных сумм, которые были выданы учреждению, в то время как фактические расходы – полноту их реализации. Для установления размера затрат, потребуется суммировать сальдо по кредиторской задолженности на окончание года и посчитать разницу между полученной суммой и сальдо на начало года. Далее к полученной сумме потребуется прибавить сальдо по счетам материалов, дебиторской задолженности от подотчетных лиц на начало года и из получившейся суммы отнять сальдо на окончание года.

Важно каждому предприятию крайне тщательно относится к учету издержек, которые несет организация. Для этого требуется осуществлять своевременный анализ трат, контроль наличия их подтверждений в документальном виде, кроме того получать обоснованность по каждой конкретной операции. Ведь все эти показатели и издержки оказывают влияние и отражаются на финансовом состоянии и показателях организации. Потому своевременное отражение трат, а так же тщательный их контроль это обоснованные и важные методы для последующих показателей отчетности финансовой сфере организации.

Прямые и косвенные расходы

Налогоплательщики, применяющие ОСНО, при учете понесенных расходов должны не только «разнести» их по видам (материальные, на оплату труда, связанные с производством и реализацией, внереализационные, прочие и т.д.), но и определить, какие затраты являются для организации прямыми, а какие — косвенными. От этого во многих ситуациях зависит правильное исчисление налога на прибыль. А значит, ошибка с отнесением затрат к нужной категории может привести к пеням и штрафам. Наша статья поможет сделать правильный выбор.

Прямые и косвенные расходы в налоговом учете

Налоговый кодекс не содержит четкого определения терминов «прямые» расходы и «косвенные» расходы. Однако из формулировок статей 318 и 320 НК РФ можно сделать вывод, что прямые расходы — это те, которые имеют явную связь с процессом производства товаров (выполнения работ, оказания услуг). Косвенные расходы такой непосредственной связи не имеют.

Состав прямых и косвенных затрат в каждой организации будет индивидуальным. Необходимо определить исчерпывающий перечень прямых расходов, и закрепить его в учетной политике. О том, как ее составить и утвердить см. « Учетная политика организации: образцы на 2021 год, как составить, примеры ».

Расходы, не указанные в учетной политике как прямые, будут считаться косвенными (ст. 318 НК РФ). При этом внереализационные затраты делить на прямые и косвенные не нужно (п. 1 ст. 318, абз. 3 ст. 320 НК РФ).

Важно

Распределять расходы на прямые и косвенные должны только те организации, которые работают по методу начисления. Налогоплательщики, определяющие доходы и расходы кассовым методом, такое деление не делают.

Что такое прямые расходы

Прямые расходы — это те затраты, которые можно отнести к конкретным товарам, работам или услугам. Например, на производстве таковыми обычно являются стоимость сырья и материалов, зарплата рабочих, а также амортизация производственного оборудования (станков, машин, цехов). В торговле прямыми расходами можно считать стоимость товаров и их доставки, затраты на страхование, таможенные пошлины и прочие транспортно-заготовительные затраты.

Что относится к косвенным расходам

Косвенными можно считать все затраты, которые не закреплены в учетной политике в качестве прямых, и не являются внереализационными (п. 1 ст. 318 НК РФ).

Внимание

Решение о невозможности отнесения того или иного расхода к прямым (и, соответственно, о признании его косвенным) нужно принимать в каждом конкретном случае с учетом экономически обоснованных показателей и особенностей технологического процесса. Это неоднократно разъясняли контролирующие органы (письма Минфина от 05.09.18 № 03-03-06/1/63428, от 13.03.17 № 03-03-06/1/13785, от 19.05.14 № 03-03-РЗ/23603 и письмо ФНС от 24.02.11 № КЕ-4-3/2952@). Аналогичной позиции придерживаются суды (определение Конституционного суда РФ от 25.04.19 № 876-О).

Перечень косвенных расходов для налога на прибыль

Налоговый кодекс не содержит четкого перечня косвенных затрат. Единственный расход, который прямо назван в НК РФ в качестве косвенного — амортизационная премия. Таковой признается часть стоимости основного средства, которая списывается единовременно в периоде ввода объекта в эксплуатацию (п. 9 ст. 258, абз. 2 п. 3 ст. 272 НК РФ).

На практике косвенными расходами обычно считают заработную плату управленческого персонала и сотрудников подразделений, не занятых непосредственно в производстве. К этой же категории затрат можно отнести расходы на ремонт и аренду непроизводственных объектов, затраты на командировки или рекламу. Амортизация по основным средствам, которые не используются для производства продукции (например, оргтехники, компьютеров, мебели, транспорта, предназначенных для управленческого персонала) также является косвенным расходом.

Примеры прямых и косвенных расходов (таблица)

Приведем примеры наиболее распространенных прямых и косвенных расходов

Прямые

Косвенные

Для чего нужно разделение на прямые и косвенные затраты

Признать в расходах текущего периода можно прямые расходы, которые приходятся на реализованные в этом же периоде товары, работы, услуги. Это значит, что в большинстве случаев прямые расходы, понесенные за квартал, не будут полностью учтены при налогообложении прибыли в этом периоде. Неучтенными останутся затраты, приходящиеся на незавершенное производство, остатки готовой продукции на складе, а также на отгруженную, но не реализованную продукцию (п. 2 ст. 318, ст. 319 НК РФ).

Важно

Прямые расходы списываются постепенно — по мере реализации продукции, работ, услуг. Косвенные расходы можно учесть в полном объеме в периоде их осуществления. Ждать реализации не нужно (п. 2 ст. 318 НК РФ).

Что выгоднее для организации

Очевидно, что налогоплательщикам выгоднее признать косвенными как можно большее число расходов. Это позволит быстрее списать соответствующие затраты и уменьшить текущие налоговые обязательства. Однако, как уже отмечалось, разделять расходы нужно обоснованно, с учетом технологии производства. Признать тот или иной вид затрат косвенным допустимо лишь в том случае, если его действительно нельзя отнести к прямым. Если организация нарушит это требование, ей грозят налоговые доначисления (определения Верховного суда РФ от 24.11.17 № 303-КГ17-17016 и от 19.09.18 № 306-КГ18-13685).

Исключение составляют организации, занимающиеся оказанием услуг. Им разрешено полностью списывать в периоде осуществления как косвенные, так и прямые расходы (п. 2 ст. 318 НК РФ). Это означает, что, хотя такие налогоплательщики и должны делить расходы на прямые и косвенные, каких-либо негативных последствий ошибочного отнесения затрат к косвенным у них не возникнет.

Совет

Организации, оказывающие услуги, могут использовать общий принцип, списывая прямые расходы только в том периоде, когда реализованы услуги, в стоимости которых учтены эти расходы. Выбранный вариант признания прямых расходов при оказании услуг желательно закрепить в учетной политике.

В заключение напомним, что правильное деление расходов на прямые и косвенные позволит налогоплательщикам не только избежать претензий со стороны налоговых органов, но и оптимизировать текущие налоговые обязательства.